Мировой экономический кризис

53,385,170

93,596

Воронеж

61 год

Карма: +4.62

Регистрация: 09.07.2018

Сообщений: 23,748

Читатели: 8

Регистрация: 09.07.2018

Сообщений: 23,748

Читатели: 8

Цитата: nekto_mamomot от 20.12.2018 16:18:17Деривативная помойка, Дойче банк, валится почти на 6%!

Про поднятие ставок ФРС, пжалста...

Цитата20 декабря. FINMARKET.RU - Федеральная резервная система (ФРС) по итогам заседания 18-19 декабря приняла решение повысить процентную ставку по федеральным кредитным средствам (federal funds rate) на 25 базисных пунктов - до 2,25-2,50% годовых, говорится в коммюнике Федерального комитета по открытым рынкам (FOMC).

http://www.finmarket.ru/currency/news/4911526

...Никто не видел меня, но мне отчётливо послышался чей-то смех...

"Если не поможет, попробуй съесть куриный копчик", - сказал мой Аку-Аку...

"Если не поможет, попробуй съесть куриный копчик", - сказал мой Аку-Аку...

Москва

62 года

Карма: +310.01

Регистрация: 15.07.2009

Сообщений: 31,362

Читатели: 8

Регистрация: 15.07.2009

Сообщений: 31,362

Читатели: 8

Цитата: nekto_mamomot от 20.12.2018 16:18:17Деривативная помойка, Дойче банк, валится почти на 6%!

Дык и не только он, "высокотехнологичный наждак" тоже плоховато сидит на стуле...

тыц!

Многие пытаются смотреть, куда идёт дым.

А надо бы - откуда ветер дует.

А надо бы - откуда ветер дует.

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Цитата: dmitriк62 от 21.12.2018 08:53:33Дык и не только он, "высокотехнологичный наждак" тоже плоховато сидит на стуле...

тыц!

Там FAANG рулит!

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Цитата: Butovchanin от 21.12.2018 22:15:28Пока валится только рубль...

Ути-пути, тролль подпиндоссный вылез...

Посмотри, как фьючерс на Насдак сейчас на 4,5% летит...

Страшно, что кураторы тебя, хомячок,бросят и переключаться на свои дела?

Бггг...

Воронеж

61 год

Карма: +4.62

Регистрация: 09.07.2018

Сообщений: 23,748

Читатели: 8

Регистрация: 09.07.2018

Сообщений: 23,748

Читатели: 8

Цитата: Butovchanin от 21.12.2018 22:15:28Пока валится только рубль...

ЦитатаУходящая неделя стала худшей для бирж США за последние 10 лет

Основные фондовые индексы США потеряли за неделю 7–8%, сообщает AFP. Индексы Dow Jones и Nasdaq продемонстрировали наибольшее падение с 2008 года, S&P — с 2011 года.

Dow Jones за 21 декабря снизился на 1,82%, за неделю — на 6,9%. NASDAQ в пятницу упал на 2,99%, снижение за неделю составило 8,4%. S&P 500 потерял 2,06% 21 декабря, за неделю — 7,1%. Подешевели также акции ряда технологических компаний, в частности, Apple (3,89%), Microsoft (3,23%), Facebook (6,63%) и Alphabet (2,96%).

Американские фондовые индексы снижаются на фоне опасений инвесторов по поводу возможного «закрытия правительства». Ранее президент США Дональд Трам отказался подписывать временный бюджет до 8 февраля, потому что в него не включили $5 млрд на строительство стены на границе с Мексикой.

Если до начала 22 декабря (8:00 мск) Сенат не утвердит бюджет на новый финансовый год, работа правительства будет частично приостановлена. Это затронет 25% госучреждений и около 800 тыс. чиновников, ущерб может составить сотни миллионы долларов.

https://www.kommersant.ru/doc/3841358

...Никто не видел меня, но мне отчётливо послышался чей-то смех...

"Если не поможет, попробуй съесть куриный копчик", - сказал мой Аку-Аку...

"Если не поможет, попробуй съесть куриный копчик", - сказал мой Аку-Аку...

Сочи

Карма: -24.71

Регистрация: 11.04.2008

Сообщений: 553

Читатели: 1

Регистрация: 11.04.2008

Сообщений: 553

Читатели: 1

Цитата: Салон62 от 22.12.2018 06:30:48https://www.kommersant.ru/doc/3841358

Ситуация прикольная с рынками США.

Фундаментально падать не на чем. ВВП в росте, безработицы нет, доходы растут. Ни кто не обанкротился из крупных.

Но Доу свистит вниз.

А на картинку глянешь.... Двойная вершина. Растущие объёмы... видно только поддержка может остановить.

Потом конечно найдут аналитики причину... рост ставок ФРС.

Интересно...не будет ли Доу сам триггером падения для всей экономики США. Известно же что акции закладываются под кредиты. Многие играют на плечо.

Не получится ли так что падение акций зацепит всё остальное ?

Скоро увидем..

Томск

58 лет

Карма: +5.59

Регистрация: 04.02.2013

Сообщений: 8,764

Читатели: 5

Полный бан до 05.12.2024 16:01

Регистрация: 04.02.2013

Сообщений: 8,764

Читатели: 5

Полный бан до 05.12.2024 16:01

Цитата: issedon от 22.12.2018 10:37:45Ситуация прикольная с рынками США.

Фундаментально падать не на чем. ВВП в росте, безработицы нет, доходы растут. Ни кто не обанкротился из крупных.

Но Доу свистит вниз.

А на картинку глянешь.... Двойная вершина. Растущие объёмы... видно только поддержка может остановить.

Потом конечно найдут аналитики причину... рост ставок ФРС.

Интересно...не будет ли Доу сам триггером падения для всей экономики США. Известно же что акции закладываются под кредиты. Многие играют на плечо.

Не получится ли так что падение акций зацепит всё остальное ?

Скоро увидем..

Ситуация интересная... если сопоставить заявления о выводе войск из Сирии и Афганистана и ситуацию на фондовом рынке США то возможно мы видим начало конца. Я еще два года назад говорил что Трамп - это председатель комиссии по ликвидации Pax America….

Отредактировано: Брянский - 22 дек 2018 15:58:00

Масссовая миграция в Россию представителей неславянских этносов и культур является угрозой национальной безопасности.

Результатом СВО должно стать существенное увеличение доли славянского населения в составе РФ.

Результатом СВО должно стать существенное увеличение доли славянского населения в составе РФ.

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Как известно, в воскресенье работают большинство биржевых площадок Ближнего Востока.

И их иногда можно рассматривать, как некий премаркет завтрашнего дня...

Сейчас на 5% валится израильский индекс ТА35.

https://ru.investing.com/indices/ta25

И их иногда можно рассматривать, как некий премаркет завтрашнего дня...

Сейчас на 5% валится израильский индекс ТА35.

https://ru.investing.com/indices/ta25

Сочи

Карма: -24.71

Регистрация: 11.04.2008

Сообщений: 553

Читатели: 1

Регистрация: 11.04.2008

Сообщений: 553

Читатели: 1

Цитата: nekto_mamomot от 23.12.2018 10:51:44Как известно, в воскресенье работают большинство биржевых площадок Ближнего Востока.

И их иногда можно рассматривать, как некий премаркет завтрашнего дня...

Сейчас на 5% валится израильский индекс ТА35.

https://ru.investing.com/indices/ta25

Израиль только догоняет Доу. ТА35 Дакс ещё не догнал. Немцы глыбже упали ))

Интересно как наша Мамба завтра себя будет вести. РТС конечно за рублём потащится...

Но странно, что до Рождества в Америке пара дней , а настроение у инвесторов очень не рождественское.

Ни когда такого не было и вот опять (С)

Томск

58 лет

Карма: +5.59

Регистрация: 04.02.2013

Сообщений: 8,764

Читатели: 5

Полный бан до 05.12.2024 16:01

Регистрация: 04.02.2013

Сообщений: 8,764

Читатели: 5

Полный бан до 05.12.2024 16:01

Цитата: Butovchanin от 22.12.2018 21:06:56Российские войска выводятся из Сирии? Я об этом не слышал. Или вы техножрец на что-то другое намекаете?

Ага, сначала всех совграждан кинули на сбережения, потом гиперифляция 90-ых, затем девальвация 1998-го, потом девальвация 2008-2009 годов, затем снова обвал 2014-2015 годов и ползучая девальвация в настоящий момент.

если ты тупой дебил то тебе уже никто и никогда не поможет.

из Сирии и Афгана выводятся твои любимые сранные американские войска

можешь и дальше наяривать вприсядку на них

Отредактировано: Брянский - 23 дек 2018 13:21:51

Масссовая миграция в Россию представителей неславянских этносов и культур является угрозой национальной безопасности.

Результатом СВО должно стать существенное увеличение доли славянского населения в составе РФ.

Результатом СВО должно стать существенное увеличение доли славянского населения в составе РФ.

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Предыдущая статья.

*****

Помнишь, читатель, о чем постоянно тут ведутся споры? Практически всегда в комментариях появляются «некоторые», которые скептически оспаривают постоянно нами обсуждаемое, примерно так:

«Ну, где там ваш кризис? Уже восемь лет доллар хороните…»

Именно об этом и хотел бы поговорить в конце уходящего от нас такого спокойного 2018 года:

«А когда же грянет кризис?»

Впрочем, мы о кризисе давно пришли к некоему консенсусу. Припоминаете? Ровно два года назад сказано:

Удивительное дело, подчеркнутая мной фраза о «неистово растущих индексах» подразумевала тогда уже нахождение в кризисе, а сегодня на многие графики основных биржевых насдаков без содрогания и смотреть-то нельзя. К этому феномену мы еще вернемся, я же сейчас, подразумевая раскрыть наш план о нахождении современной мировой финансово-экономической системы в глубоком кризисе, традиционно начну со стагфляционного обзора…

*****

1. Стагфляционный обзор.

В очередной раз остается подчеркнуть, что нарастает вал негативных новостей.

*****

2. Стагфляционная обстановка. Китай.

Как мы ранее прогнозировали, китайская «статистика» стала сдуваться, покоряя новые отрицательные достижения передовиков капиталистического труда.

***

Уверен, въедливый читатель возопит:

«Нам бы такие цифры!»

Но пусть вас не вводят в заблуждения эти показатели. По известной фразе королевы из «Алисы в стране чудес»: Китаю, чтобы оставаться на месте нужно бежать с промпроизводством более 6%. Но тенденция кризиса налицо: последние три месяца показатели статистики по индустрии менее критического уровня!

Из графика видно, что даже в период падения в 2008-2009 годах и до сегодняшнего дня трехмесячного нахождения показателя промпроизводства Китая ниже 6% не наблюдалось. Такое положение дел сразу отобразилась на многочисленных надутых пузырях в экономике поднебесной, что выразилось в вербальном демарше монетарных властей Китая с обещаниями не допустить снижения юаня за порог 7 юаней за доллар.

Я-то уверен, что эта китайская «линия Маннергейма» будет преодолена, причем в ближайшее время…

*****

3. Стагфляционная обстановка. Европа.

Самое интересное, что происходит в этом амёбообразном объединении это то, что ничего не происходит. Целый год слышались постоянные победные реляции, как ЕЦБ свернет своё количественное смягчение и, по примеру своего заокеанского ростовщического побратима, начнет политику монетарного ужесточения. Я много времени потратил на то, чтобы точно определить дату старта этого самого европейского QT, но вопрос таковой оказался крайне туманным. Все, что мне удалось выяснить, так это то, будто публично озвученная кампания ЕЦБ уже стартовала. Впрочем, что с ней, что без нее кризис начал, как и в Китае, слоном крушить эту европейскую посудную лавку, из темных углов которой слышаться унылые повизгивания тех, кто еще буквально пару месяцев назад выдавал победные реляции о вот-вот ожидаемых мощных «зеленых ростках рынка».

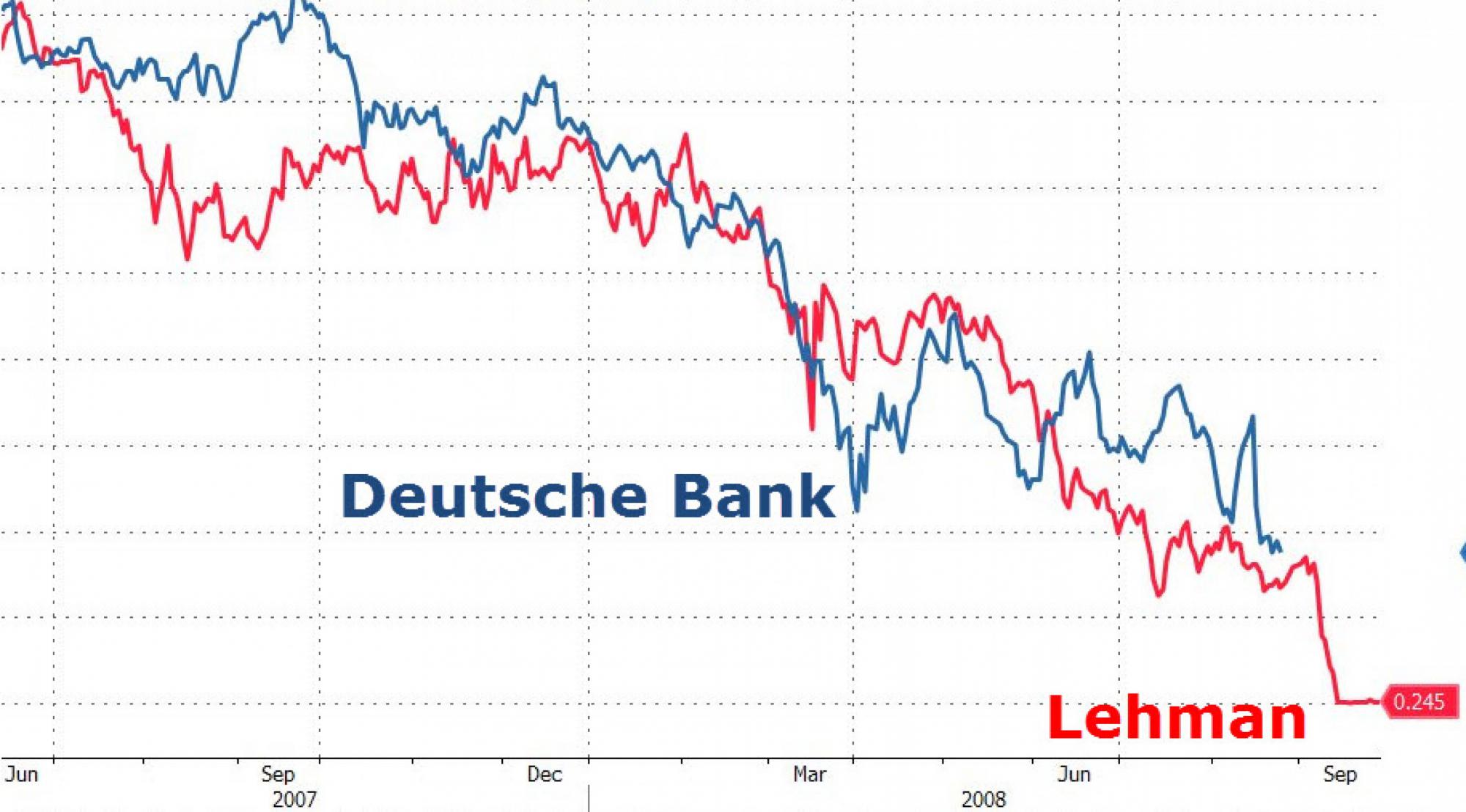

Главные же две бомбы Европы: Брексит и банковский сектор, - можно просто продемонстрировать графиком цены крупнейшей мировой деривативной помойки, Deutsche Bank:

Видно, что за год котировки банка потеряли почти 60%!

И еще одна «успокаивающая» картинка:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

Предыдущая статья.

*****

Помнишь, читатель, о чем постоянно тут ведутся споры? Практически всегда в комментариях появляются «некоторые», которые скептически оспаривают постоянно нами обсуждаемое, примерно так:

«Ну, где там ваш кризис? Уже восемь лет доллар хороните…»

Именно об этом и хотел бы поговорить в конце уходящего от нас такого спокойного 2018 года:

«А когда же грянет кризис?»

Впрочем, мы о кризисе давно пришли к некоему консенсусу. Припоминаете? Ровно два года назад сказано:

Цитата«Зачастую можно услышать истошно вопрошающих:

- Ну! Где же ваши кризисы? Когда начнется обвал? Все ждете?

Полноте! Приглядитесь к графикам! Мы уже "там"! Тот факт, что какие-то там индексы не падают, а неистово растут, или рынки облигаций, несмотря на панические распродажи, еще не лежат на дне, говорит лишь о том, что в 2008-2010 годах уроки были усвоены! Рынки были переведены в ручное, нерыночное регулирование! И главным в этом процессе было следующее:

1) Дать время "своим" на малозаметный перевод капиталов на "парковку".

2) Как можно дольше протянуть время до приготовления политических структур к жесткому сценарию!

Собравшись на берегу финансового озера орнитологи рынка торжественно ожидали приводнения черных лебедей! Но, вот, беда: смотрящие в небо "орнитологи" не заметили, как из прибрежных кустов "зеленых ростков рынка" уже почти год расползается черная мгла стагфляциитм! То, что в былые времена Леман Брадерз с шумом обрушивало рынки, сейчас неумолимо мелет все индикаторы, как замедленное черно-белое кино!»

Удивительное дело, подчеркнутая мной фраза о «неистово растущих индексах» подразумевала тогда уже нахождение в кризисе, а сегодня на многие графики основных биржевых насдаков без содрогания и смотреть-то нельзя. К этому феномену мы еще вернемся, я же сейчас, подразумевая раскрыть наш план о нахождении современной мировой финансово-экономической системы в глубоком кризисе, традиционно начну со стагфляционного обзора…

*****

1. Стагфляционный обзор.

В очередной раз остается подчеркнуть, что нарастает вал негативных новостей.

*****

2. Стагфляционная обстановка. Китай.

Как мы ранее прогнозировали, китайская «статистика» стала сдуваться, покоряя новые отрицательные достижения передовиков капиталистического труда.

Цитата«Объём розничных продаж в Китае (г/г): +8,1%.

Наименьшее значение с июня 2003 года!»

***

Цитата«Объём промышленного производства в Китае (г/г): +5,4%.

Меньшее значение наблюдалось в марте 2002 года!

Наименьшее значение с марта 2016 года!»

Уверен, въедливый читатель возопит:

«Нам бы такие цифры!»

Но пусть вас не вводят в заблуждения эти показатели. По известной фразе королевы из «Алисы в стране чудес»: Китаю, чтобы оставаться на месте нужно бежать с промпроизводством более 6%. Но тенденция кризиса налицо: последние три месяца показатели статистики по индустрии менее критического уровня!

Из графика видно, что даже в период падения в 2008-2009 годах и до сегодняшнего дня трехмесячного нахождения показателя промпроизводства Китая ниже 6% не наблюдалось. Такое положение дел сразу отобразилась на многочисленных надутых пузырях в экономике поднебесной, что выразилось в вербальном демарше монетарных властей Китая с обещаниями не допустить снижения юаня за порог 7 юаней за доллар.

Я-то уверен, что эта китайская «линия Маннергейма» будет преодолена, причем в ближайшее время…

*****

3. Стагфляционная обстановка. Европа.

Самое интересное, что происходит в этом амёбообразном объединении это то, что ничего не происходит. Целый год слышались постоянные победные реляции, как ЕЦБ свернет своё количественное смягчение и, по примеру своего заокеанского ростовщического побратима, начнет политику монетарного ужесточения. Я много времени потратил на то, чтобы точно определить дату старта этого самого европейского QT, но вопрос таковой оказался крайне туманным. Все, что мне удалось выяснить, так это то, будто публично озвученная кампания ЕЦБ уже стартовала. Впрочем, что с ней, что без нее кризис начал, как и в Китае, слоном крушить эту европейскую посудную лавку, из темных углов которой слышаться унылые повизгивания тех, кто еще буквально пару месяцев назад выдавал победные реляции о вот-вот ожидаемых мощных «зеленых ростках рынка».

ЦитатаВо время спокойной сессии, когда трейдеры готовятся к критическому заседанию ФРС на этой неделе, акции европейского ритейлера Asos упали более чем на 40% после того, как компания снизила ожидания на текущий финансовый год. В последний раз его акции торговались с таким минимумом в 2015/16. Компания заявила, что переживает «значительное ухудшение» в торговом месяце ноября, и что условия остаются сложными…

Asos сократила свои прогнозы по росту продаж на весь год из-за «значительного ухудшения» в ноябре, обвинив высокий уровень дисконтирования на фоне экономической неопределенности и низкой уверенности потребителей, что было подорвано в Великобритании продолжающейся сагой о Brexit.

Остальные крупные европейские ритейлеры, в том числе Marks & Spencer, JD Sports, Next и Boohoo, упали в Лондоне, в то время как немецкий гигант Zalando также присоединился к обрушению ритейлеров, упав на Xetra на 15%.

Комментируя европейский «розничный апокалипсис», Bloomberg отмечает, что мрачное обновление интернет-магазина, конкурирующего с Amazon.com и предоставляющего моду на таких, как Меган Маркл, показывает, что слабость розничной торговли широко распространена в преддверии праздников. На прошлой неделе генеральный директор Sports Direct International Plc Майк Эшли заявил, что продажи в ноябре были «невероятно плохими», что привело к срыву акций».

Главные же две бомбы Европы: Брексит и банковский сектор, - можно просто продемонстрировать графиком цены крупнейшей мировой деривативной помойки, Deutsche Bank:

Видно, что за год котировки банка потеряли почти 60%!

Цитата«Список банков в Европе, которые фактически являются неплатежеспособными, является длинным и растущим, отчасти потому, что банковская система ЕС не особенно прибыльна. Опять же, как мы отмечали в предыдущих комментариях, сильные банки являются прибыльными банками. Прибыль позволяет вам наращивать капитал и депозиты, а также финансировать кредитные убытки. Для банков Европы и, в частности, таких стран, как Италия, слишком часто реальная доходность практически отсутствует. Это заставляет банки скрывать кредитные потери и проблемы с качеством активов.

Нам было приятно узнать, что Катар рассматривает вопрос об увеличении своей доли в Deutsche Bank, о чем сообщила в воскресенье газета Handelsblatt. Это возвращает воспоминания о десятилетии назад, когда Корейский Банк Развития рекламировался с целью приобретения Lehman Brothers. Тогда, как и сейчас, отчеты не особенно полезны. БД нуждается в рекапитализации или приобретении, но до сих пор ни один заслуживающий доверия инвестор не хотел вкладывать новый капитал в этот проблемный банк».

И еще одна «успокаивающая» картинка:

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

4. Стагфляционная обстановка. США.

Помните, как адепты ростовщическо-гаджетного мира совсем недавно надували щеки от гордости за флагманы западной экономики, штурмовавшие капитализации, выражавшиеся суммой в триллион долларов? У защитников гламурно-кредитного мира было популярно сравнить Apple c ГАЗПРОМом или GOOGLE с Роснефтью. Ведущие аналитические агентства выделили даже «группу в полосатых купальниках», так называемую FAANG, в составе:

Facebook, Apple, Amazon, Netflx и Google.

А как чувствуют себя флагманы оплота демократии сегодня?

Чтобы увидеть всю глубину падения приведу графики цен на акции этих самых флагманов:

Примечание: под спойлером - 5 графиков указанных компаний.

Но для меня большим показателем являются графики акций других компаний, тех, о которых мы ранее говорили, прогноз на основании котировок которых нами сделан совсем недавно. Дело в том, что результаты деятельности этих компаний мы увидим совсем скоро, ведь в январе стартует очередной квартальный этап отчетности ведущих корпораций, который так хотел отменить Дональд Трамп. И в отношении этих будущих отчетностей можно делать предположения, тем более, что за одним из «главных героев» этой «рыночной оптимистичной трагедии» мы в последнее время пристально наблюдали, когда держатели акций Walmart избавлялись от активов своего ритейлера на самых низах, как от бомбы:

То, что рецессия буквально крошит стальным прутом хрустальные замки надутых пузырей западных биржевых площадок, заставляет СМИ истерично паниковать:

И даже те, голос которых ранее не был практически слышен, но за чей счет, по большому, идет это пир во время чумы, начали робкие падучие, понимая, что «все, что нажито непосильным трудом», кто-то где-то спускает в прожорливом адском казино:

*****

5. Михаил Сергеевич Трамп.

Когда я выше утверждал, будто мировая финансово-экономическая система уже находится в самом пекле кризиса, я немного слукавил. Дело в том, что «нечто», накатывающееся сейчас на мировую экономику, собственно, кризисом называться никак не может, и ранее мы об этом неоднократно говорили. Ибо кризис, в моем понимании, это резкий обвал и обязательное за этим быстрое восстановление, что мы можем наблюдать на графиках активов, изучая последствия краха Дот-комов или совсем недавней волны 2008-2011 года. Последствия же сегодняшних процессов, на мой взгляд, быстрого восстановления подразумевать не могут. Именно потому, что это самое «нечто» - совсем не кризис, а что-то большее, катастрофа. Единственный аналог сегодняшних процессов – это происходившее в 1985-1991 годах так называемая Перестройка и разрушение СССР. Совпадения налицо:

1) Сверхпопулизм президента США. Когда я слышу лозунг: «Сделаем Америку снова великой!», - то я, почему-то, вспоминаю лепет Михаила Сергеевича Горбачева о «социализме с человеческим лицом», что звучит по-современному, как:

«Сделаем социализм снова великим!»

2) Начало свертывания военного присутствия США в разных уголках мира. Например, сегодня началось бегство амеро-вояк из Сирии, усилились разговоры про Афганистан. Конечно, пока эти только первые потуги сложно сравнивать с выводом Западной группы войск и выводом советских войск из Афганистана, но… Тут стоит начать, и карточный домик военной инфраструктуры США может посыпаться, как костяшки домино.

3) Доведение ситуации в финансовом и экономическом секторах США до критического, о чем мы тут неоднократно говорили.

4) Постоянно растущее напряжение в обществах США и Европы, выливающееся пока в бескровные столкновения между сторонниками разных политических пристрастий. Но все готово к тому, чтобы горячие гражданские конфликты заполыхали в совершенно других ипостасях: с кровью, жертвами и прочими сопутствующими бедствиями.

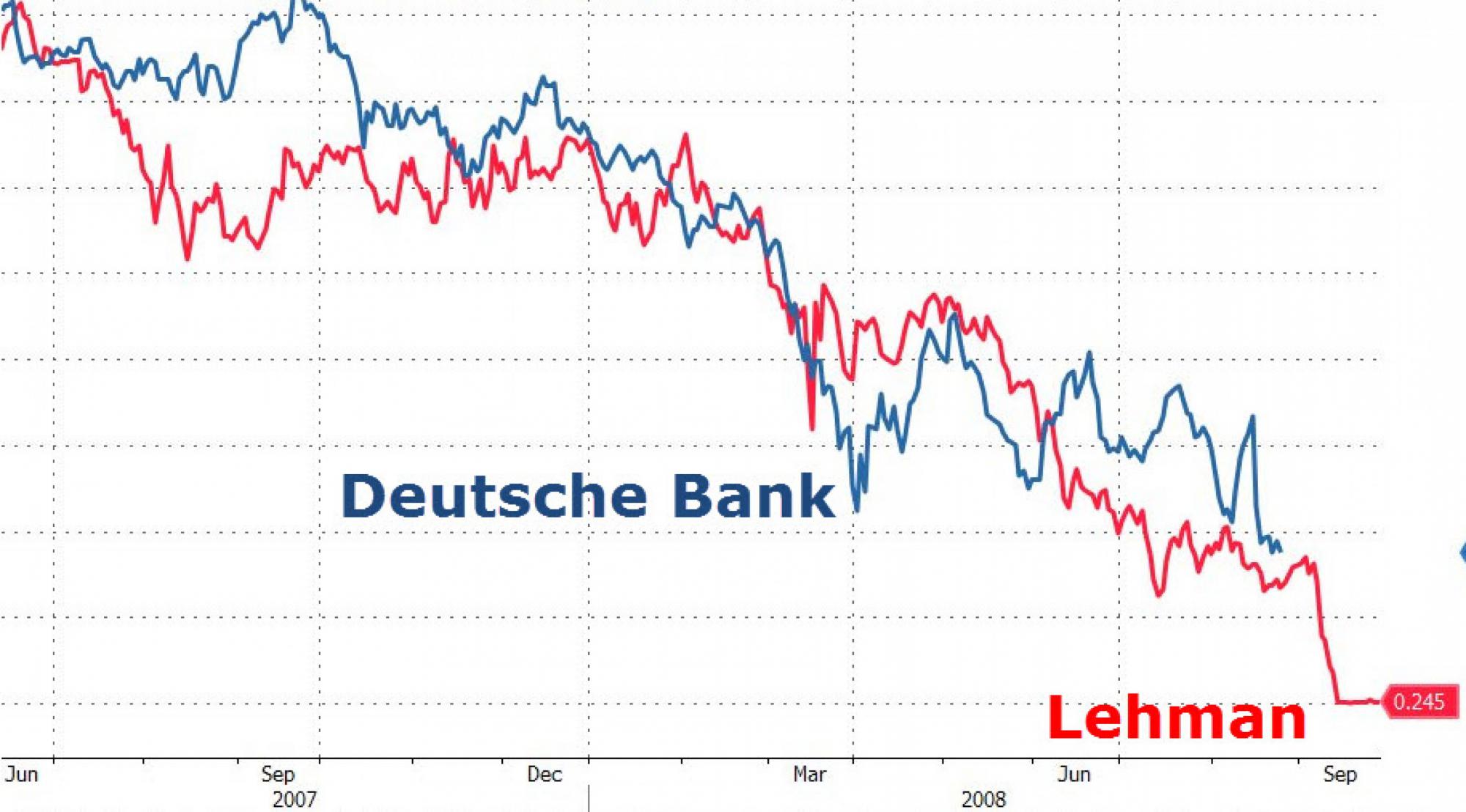

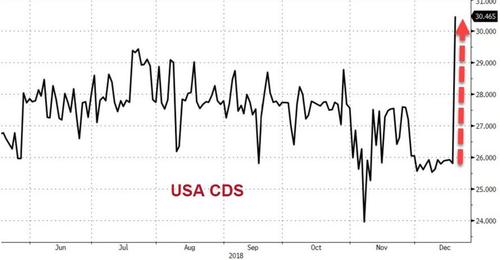

С этой точки зрения США и большая часть Запада стоит перед пропастью, которая в России называлась «развал СССР и наступление катастрофы «святых девяностых». Только тогда таковые события происходили на ограниченном пространстве, а остальная часть мировой экономики оказалась в роли кровавых упырей, которые напитались соками падшего Советского Союза. А теперь перед адом девяностых стоит уже Запад и США. Резкое падение уровня жизни, остановка целых секторов экономики, криминал, развал ранее казавшихся устойчивыми государств, многочисленные региональные войны… И даже «юанезация или рублезация», например, США, когда люди, с целью спасения хоть каких-то сбережений от галопирующей гиперинфляции, бегают по валюткам и пытаются купить на доллары юани, рубли, немецкие марки. Понимаю, что такие мои утверждения звучат минимум спорными. Но вы полюбуйтесь на это (график страховки от дефолта США), для многих тут есть над чем задуматься

Именно это я и имею в виду, когда говорю, что уже наступивший кризис будет не кризисом в привычном значении этого слова, а нечто гораздо более мощным, разрушительным и катастрофичным!

*****

6. Ставка больше, чем жизнь.

Вышеприведенные мои рассуждения теперь помогут нам по-иному взглянуть на произошедший в среду, 19-го декабря, казус Джероми Пауэлла. Я очень пристально следил за несколько дней до этого события, заседания FOMC ФРС, как многие СМИ были уверены, что Пауэлл не посмеет повысить ключевую ставку, ибо такой шаг, по мнению комментирующих, гарантированно даст толчок к дальнейшему обвалу прежде всего фондового рынка, что и произошло. И 19-го декабря 2018 года ключевая ставка ФРС была повышена. Вот, как отозвались об этом некоторые СМИ:

***

***

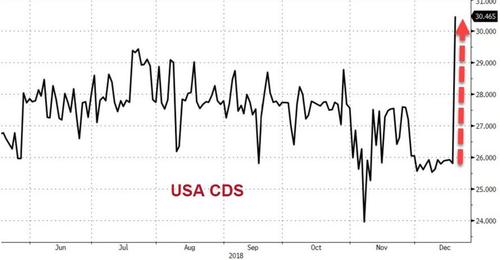

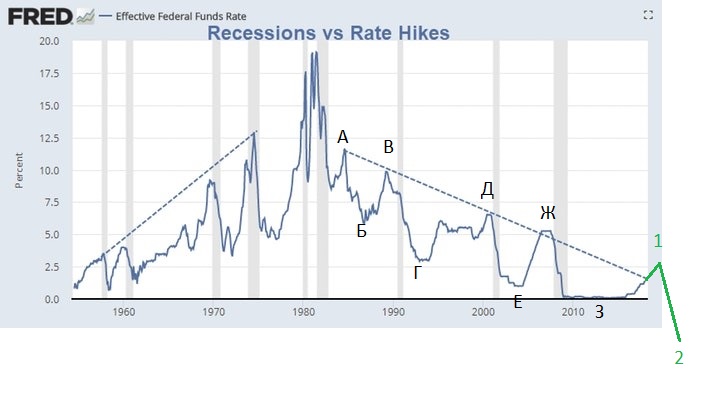

Ранее (в марте 2018 года) мы подробно обсуждали именно то, что произошло на этой неделе. Пытливый читатель, надеюсь, припомнит, что тогда мы называли приводимый график «главным графиком»:

Как я понимаю, основной задачей Джероми Пауэла является попытка забросить точку 1 как можно выше, чтобы в совсем ближайшем будущем точка 2 не оказалась слишком глубоко под нулевой отметкой. В идеале действия главы ФРС должны позволить монетарному регулятору в приближающейся волне катастрофы не применять политику отрицательных процентных ставок. Ибо такая попытка просто убьет доллар, как мировую валюту, а главное, как средство расчетов за ресурсы в международной торговле. И тут я вижу, как Джероми Пауэлл, жертвуя фондовыми, облигационными рынками, пенсионными и прочими фондами, устремлен к решению одной задачи: спасти доллар. Ибо, доллар – это США, и спасая доллар, глава ФРС спасает от катастрофы Соединенные Штаты Америки! В этом суть всех произошедших на этой неделе и происходивших ранее важнейших геополитических событий, где ставка ФРС не просто ключевая ставка, а ставка, которая больше, чем жизнь!

*****

Выводы и прогнозы:

1. Кризис, в сегодняшнем понимании его смысла, не только начался, но и набирает силу.

2. Глава ФРС Джероми Пауэлл, твердо следуя политике ужесточения и повышения ключевой ставки, спасает нечто большее, чем фондовый рынок или пенсионные фонды. Это – доллар, что тождественно США. В таком процессе президент Трамп и Пауэлл выступают в связке в виде «доброго и злого следователей».

3. У политики Джероми Пауэлла есть шанс продления этапа повышения ключевой ставки в том случае, если процесс финансового ужесточения в Европе прервется новым количественным смягчением, что очень вероятно на фоне падения банковского сектора Европы и прежде всего Дойче банка.

4. Не исключено, что затянувшийся процесс Брексита Великобритании буде использован фининтерном, как таран для обрушения рынков Евросоюза в угоду сохранения долларового мира. Поэтому мой прогноз, что Великобритания станет спусковым крючком новой волны кризиса, современным Леман Брадерз, сохраняется. Об этом сжато говорится и в привычном, традиционном эпиграфе к каждой статье «Стагфляционных обзоров».

5. Снижение фондовых рынков продолжится.

6. Ожидаю, что приближающийся период квартальных отчетов ведущих корпораций станет крайне негативным, что усилит понижательные тенденции на рынках.

7. Политика Китая по удержанию курса юаня на уровне 7 юаней за доллар будет краткосрочной, и китайская валюта перейдет в зону 7+ в ближайшее время.

8. Причины того, что сегодняшний кризис больше, чем кризис, лежат в событиях развала СССР и девяностых годах. Данное утверждение выходит за рамки текущей рассматриваемой тематики «Стагфляционных обзоров» и будет подробно обсуждена скоро в новых статьях цикла «Острова сырьевых нищебродов и хутора энергетических попрошаек».

Помните, как адепты ростовщическо-гаджетного мира совсем недавно надували щеки от гордости за флагманы западной экономики, штурмовавшие капитализации, выражавшиеся суммой в триллион долларов? У защитников гламурно-кредитного мира было популярно сравнить Apple c ГАЗПРОМом или GOOGLE с Роснефтью. Ведущие аналитические агентства выделили даже «группу в полосатых купальниках», так называемую FAANG, в составе:

Facebook, Apple, Amazon, Netflx и Google.

А как чувствуют себя флагманы оплота демократии сегодня?

Цитата«На момент закрытия торгов в четверг все акции FAANG вошли в список "медведей" из 15 крупнейших компаний индекса S&P 500, которые упали на 20% по сравнению с 52-недельными максимумами. Некоторые другие громкие имена дополняют этот список: Citigroup, IBM, Wells Fargo, Bank of America, AT&T, Exxon, Walmart».

Чтобы увидеть всю глубину падения приведу графики цен на акции этих самых флагманов:

Примечание: под спойлером - 5 графиков указанных компаний.

Скрытый текст

То, что рецессия буквально крошит стальным прутом хрустальные замки надутых пузырей западных биржевых площадок, заставляет СМИ истерично паниковать:

Цитата«Наибольший обвал с 2008 года продемонстрировали биржи США

Американские фондовые площадки продемонстрировали наибольший обвал с 2008 года.

Как свидетельствуют данные торгов, индекс S&P 500 за неделю потерял 7,1%, Dow Jones — 6,9%, а Nasdaq — 8,4%.

По объему торгов неделя стала самой тяжелой с 2011 года.

Промышленный индекс Dow Jones снизился на 1,82%, до 22444,59 пункта, индекс высокотехнологичных компаний Nasdaq упал на 2,99%, до 6332,99 пункта, индекс широкого рынка S&P 500 потерял 2,06%, составив 2416,67 пункта».

И даже те, голос которых ранее не был практически слышен, но за чей счет, по большому, идет это пир во время чумы, начали робкие падучие, понимая, что «все, что нажито непосильным трудом», кто-то где-то спускает в прожорливом адском казино:

Цитата«Большинство американцев никогда не смогут позволить себе уйти на пенсию.

Мы изложили удручающую математику в нашем недавнем отчете.

1) Средний остаток на пенсионном счете среди всех работающих взрослых в США составляет $ 0. Это верно даже для когорты, ближайшей к пенсионному возрасту, тех, кому 55-64 года.

2) Средний (т.е. средний) человек, близкий к выходу на пенсию, имеет менее 8% годового дохода, накопленного на пенсионном счете

3) 77% всех американских домохозяйств не находятся на пути к тому, чтобы иметь достаточный капитал для выхода на пенсию, даже по самым скромным подсчетам».

*****

5. Михаил Сергеевич Трамп.

Когда я выше утверждал, будто мировая финансово-экономическая система уже находится в самом пекле кризиса, я немного слукавил. Дело в том, что «нечто», накатывающееся сейчас на мировую экономику, собственно, кризисом называться никак не может, и ранее мы об этом неоднократно говорили. Ибо кризис, в моем понимании, это резкий обвал и обязательное за этим быстрое восстановление, что мы можем наблюдать на графиках активов, изучая последствия краха Дот-комов или совсем недавней волны 2008-2011 года. Последствия же сегодняшних процессов, на мой взгляд, быстрого восстановления подразумевать не могут. Именно потому, что это самое «нечто» - совсем не кризис, а что-то большее, катастрофа. Единственный аналог сегодняшних процессов – это происходившее в 1985-1991 годах так называемая Перестройка и разрушение СССР. Совпадения налицо:

1) Сверхпопулизм президента США. Когда я слышу лозунг: «Сделаем Америку снова великой!», - то я, почему-то, вспоминаю лепет Михаила Сергеевича Горбачева о «социализме с человеческим лицом», что звучит по-современному, как:

«Сделаем социализм снова великим!»

2) Начало свертывания военного присутствия США в разных уголках мира. Например, сегодня началось бегство амеро-вояк из Сирии, усилились разговоры про Афганистан. Конечно, пока эти только первые потуги сложно сравнивать с выводом Западной группы войск и выводом советских войск из Афганистана, но… Тут стоит начать, и карточный домик военной инфраструктуры США может посыпаться, как костяшки домино.

3) Доведение ситуации в финансовом и экономическом секторах США до критического, о чем мы тут неоднократно говорили.

4) Постоянно растущее напряжение в обществах США и Европы, выливающееся пока в бескровные столкновения между сторонниками разных политических пристрастий. Но все готово к тому, чтобы горячие гражданские конфликты заполыхали в совершенно других ипостасях: с кровью, жертвами и прочими сопутствующими бедствиями.

С этой точки зрения США и большая часть Запада стоит перед пропастью, которая в России называлась «развал СССР и наступление катастрофы «святых девяностых». Только тогда таковые события происходили на ограниченном пространстве, а остальная часть мировой экономики оказалась в роли кровавых упырей, которые напитались соками падшего Советского Союза. А теперь перед адом девяностых стоит уже Запад и США. Резкое падение уровня жизни, остановка целых секторов экономики, криминал, развал ранее казавшихся устойчивыми государств, многочисленные региональные войны… И даже «юанезация или рублезация», например, США, когда люди, с целью спасения хоть каких-то сбережений от галопирующей гиперинфляции, бегают по валюткам и пытаются купить на доллары юани, рубли, немецкие марки. Понимаю, что такие мои утверждения звучат минимум спорными. Но вы полюбуйтесь на это (график страховки от дефолта США), для многих тут есть над чем задуматься

Именно это я и имею в виду, когда говорю, что уже наступивший кризис будет не кризисом в привычном значении этого слова, а нечто гораздо более мощным, разрушительным и катастрофичным!

*****

6. Ставка больше, чем жизнь.

Вышеприведенные мои рассуждения теперь помогут нам по-иному взглянуть на произошедший в среду, 19-го декабря, казус Джероми Пауэлла. Я очень пристально следил за несколько дней до этого события, заседания FOMC ФРС, как многие СМИ были уверены, что Пауэлл не посмеет повысить ключевую ставку, ибо такой шаг, по мнению комментирующих, гарантированно даст толчок к дальнейшему обвалу прежде всего фондового рынка, что и произошло. И 19-го декабря 2018 года ключевая ставка ФРС была повышена. Вот, как отозвались об этом некоторые СМИ:

Цитата«Рано в среду Уолл-стрит, казалось, верила, что Федеральный резерв сделает правильные вещи, и индекс Доу вырос почти на 400 пунктов. Но затем пришло объявление, и рынок начал резко падать.

Промышленный индекс Доу-Джонса потерял 720 пунктов всего за два часа , а индекс Доу завершил день на 351 пункт. Это самый низкий показатель Dow за весь год, 60 процентов акций, котирующихся на S & P 500, находятся на территории медвежьего рынка, и на данный момент около четырех триллионов долларов богатства фондового рынка было уничтожено.

Мы не видели ничего подобного со времени последнего финансового кризиса. Это официально худший квартал для фондового рынка с четвертого квартала 2008 года, и это худший декабрь, который Уолл-стрит пережил с 1931 года.

Это безумие - повышать процентные ставки, когда акции уже рушатся, но Федеральный резерв все равно сделал это».

***

Цитата«…сокращение его баланса (ФРС) происходит на «автопилоте», что вызывает опасения, что ФРС оставляет акции самостоятельно в первый раз за десятилетие, поскольку она проводит количественное ужесточение, и приводит к 1,5 % падения в S & P500, самом большом падении в день объявления ФРС в недавней истории.

Хорошая новость - для быков - заключается в том, что, поскольку ФРС полагает, что повышает ставки только для того, чтобы снизить ее позже, семена следующего цикла смягчения уже посеяны».

***

Цитата«Повышение ставок НЕОБХОДИМО, поскольку ФРС также понимает, что наступит очередной экономический спад, когда единственный инструмент, которым они располагают, - это снижение ставок».

Ранее (в марте 2018 года) мы подробно обсуждали именно то, что произошло на этой неделе. Пытливый читатель, надеюсь, припомнит, что тогда мы называли приводимый график «главным графиком»:

Как я понимаю, основной задачей Джероми Пауэла является попытка забросить точку 1 как можно выше, чтобы в совсем ближайшем будущем точка 2 не оказалась слишком глубоко под нулевой отметкой. В идеале действия главы ФРС должны позволить монетарному регулятору в приближающейся волне катастрофы не применять политику отрицательных процентных ставок. Ибо такая попытка просто убьет доллар, как мировую валюту, а главное, как средство расчетов за ресурсы в международной торговле. И тут я вижу, как Джероми Пауэлл, жертвуя фондовыми, облигационными рынками, пенсионными и прочими фондами, устремлен к решению одной задачи: спасти доллар. Ибо, доллар – это США, и спасая доллар, глава ФРС спасает от катастрофы Соединенные Штаты Америки! В этом суть всех произошедших на этой неделе и происходивших ранее важнейших геополитических событий, где ставка ФРС не просто ключевая ставка, а ставка, которая больше, чем жизнь!

*****

Выводы и прогнозы:

1. Кризис, в сегодняшнем понимании его смысла, не только начался, но и набирает силу.

2. Глава ФРС Джероми Пауэлл, твердо следуя политике ужесточения и повышения ключевой ставки, спасает нечто большее, чем фондовый рынок или пенсионные фонды. Это – доллар, что тождественно США. В таком процессе президент Трамп и Пауэлл выступают в связке в виде «доброго и злого следователей».

3. У политики Джероми Пауэлла есть шанс продления этапа повышения ключевой ставки в том случае, если процесс финансового ужесточения в Европе прервется новым количественным смягчением, что очень вероятно на фоне падения банковского сектора Европы и прежде всего Дойче банка.

4. Не исключено, что затянувшийся процесс Брексита Великобритании буде использован фининтерном, как таран для обрушения рынков Евросоюза в угоду сохранения долларового мира. Поэтому мой прогноз, что Великобритания станет спусковым крючком новой волны кризиса, современным Леман Брадерз, сохраняется. Об этом сжато говорится и в привычном, традиционном эпиграфе к каждой статье «Стагфляционных обзоров».

5. Снижение фондовых рынков продолжится.

6. Ожидаю, что приближающийся период квартальных отчетов ведущих корпораций станет крайне негативным, что усилит понижательные тенденции на рынках.

7. Политика Китая по удержанию курса юаня на уровне 7 юаней за доллар будет краткосрочной, и китайская валюта перейдет в зону 7+ в ближайшее время.

8. Причины того, что сегодняшний кризис больше, чем кризис, лежат в событиях развала СССР и девяностых годах. Данное утверждение выходит за рамки текущей рассматриваемой тематики «Стагфляционных обзоров» и будет подробно обсуждена скоро в новых статьях цикла «Острова сырьевых нищебродов и хутора энергетических попрошаек».

Прапорщик Задов

Цитата: nekto_mamomot от 23.12.2018 15:41:22Как я понимаю, основной задачей Джероми Пауэла является попытка забросить точку 1 как можно выше, чтобы в совсем ближайшем будущем точка 2 не оказалась слишком глубоко под нулевой отметкой. В идеале действия главы ФРС должны позволить монетарному регулятору в приближающейся волне катастрофы не применять политику отрицательных процентных ставок. Ибо такая попытка просто убьет доллар, как мировую валюту, а главное, как средство расчетов за ресурсы в международной торговле. И тут я вижу, как Джероми Пауэлл, жертвуя фондовыми, облигационными рынками, пенсионными и прочими фондами, устремлен к решению одной задачи: спасти доллар. Ибо, доллар – это США, и спасая доллар, глава ФРС спасает от катастрофы Соединенные Штаты Америки! В этом суть всех произошедших на этой неделе и происходивших ранее важнейших геополитических событий, где ставка ФРС не просто ключевая ставка, а ставка, которая больше, чем жизнь!

Доллар как некая мировая валюта(миру не принадлежащая, а какой то вовсе не мировой ФРС), начало своё не из экономики берёт, а из политики. Стало быть и смерть его будет - политическое решение!

В разнос идёт не экономика непонятная в первую очередь, а система международных отношений. В мире гарантий стало меньше. Мир уже начал искать другие гарантии.

Прибыли или убыли скоро станут фиолетовы всем, потому как это уже некая надстройка над фундаментом, а не фундамент.

P.S. А всю эту белиберду с графиками, подъёмами, понижениями и т.д. как ремонт который нельзя никак закончить, а можно только прекратить - смоет. Может на её месте другая белиберда нарисуется, но только на фундаменте каком то!

Отредактировано: Прапорщик Задов - 24 дек 2018 03:36:55

Санкт-Петербург

24 года

Карма: -4.09

Регистрация: 25.12.2012

Сообщений: 2,664

Читатели: 0

Регистрация: 25.12.2012

Сообщений: 2,664

Читатели: 0

Цитата: Арамис-зеро от 24.12.2018 07:16:11Напомню, что доляр занял его текущее место по результатам 2МВ, когда главным (и, фактически, единственным) выгодопреобретателем от мировой резни были США. Жирок с тех событий у мирового жандарма сильно поизносился, политический вес полегчал, военная составляющая подувяла, потому именно экономическая составляющая доллара стаёт критически важной в его статусе мировой валюты. Не получается уже силком запихивать в глотки несогласных "грязные зелёные бумажки", не все "союзники" спешат раздвинуть булки перед "його высокоповажнисю, доларом". И тут на первый план выходит чудовищно уродливая, нежизнеспособная экономика США во всей красе...

Однако ФРС опять включила свой пылесос. Сейчас засосет долларов вместе с ништяками из стран не входящих в золотой миллиард и заткнет свои дыры. На этой неделе начнут сыпаться валюты развивающихся стран, рублю тоже поплохеет. Экономика конечно паразитическая но, сука, сбоев не давала пока. Избавление мироврм системы от бакса идёт туго, ибо и национальные финансовые верхи многих стран в доле грабежа богатым своих стран. Не путают личную шерсть и государственную.

Карма: +322.35

Регистрация: 05.06.2010

Сообщений: 19,876

Читатели: 8

Регистрация: 05.06.2010

Сообщений: 19,876

Читатели: 8

Цитата: Игорь_ от 24.12.2018 07:47:28Однако ФРС опять включила свой пылесос. Сейчас засосет долларов вместе с ништяками из стран не входящих в золотой миллиард и заткнет свои дыры. На этой неделе начнут сыпаться валюты развивающихся стран, рублю тоже поплохеет. Экономика конечно паразитическая но, сука, сбоев не давала пока. Избавление мироврм системы от бакса идёт туго, ибо и национальные финансовые верхи многих стран в доле грабежа богатым своих стран. Не путают личную шерсть и государственную.

ФРС действует в стандартной парадигме - повышает стоимость кредитов чтобы отсечь низкопрофитных заемщиков. Это нормальный кризис если на рынке остались другие. Но выяснить это можно лишь пробами так как балансы так запутаны, что не отличить операционную прибыль от спекулятивной. Новый год покажет.

Карма: -87.69

Регистрация: 29.12.2015

Сообщений: 3,761

Читатели: 1

Аккаунт заблокирован

Регистрация: 29.12.2015

Сообщений: 3,761

Читатели: 1

Аккаунт заблокирован

Цитата: Арамис-зеро от 24.12.2018 07:16:11Напомню, что доляр занял его текущее место по результатам 2МВ, когда главным (и, фактически, единственным) выгодопреобретателем от мировой резни были США. Жирок с тех событий у мирового жандарма сильно поизносился, политический вес полегчал, военная составляющая подувяла, потому именно экономическая составляющая доллара стаёт критически важной в его статусе мировой валюты. Не получается уже силком запихивать в глотки несогласных "грязные зелёные бумажки", не все "союзники" спешат раздвинуть булки перед "його высокоповажнисю, доларом". И тут на первый план выходит чудовищно уродливая, нежизнеспособная экономика США во всей красе...

Ну почему же СССР тоже приобрёл не слабо, пусть даже и ценой потерь, но только воспользоваться этим не смог, теперь вся надежда что Запад сам распадётся

Сочи

Карма: -24.71

Регистрация: 11.04.2008

Сообщений: 553

Читатели: 1

Регистрация: 11.04.2008

Сообщений: 553

Читатели: 1

Цитата: nekto_mamomot от 23.12.2018 15:41:228. Причины того, что сегодняшний кризис больше, чем кризис, лежат в событиях развала СССР и девяностых годах. Данное утверждение выходит за рамки текущей рассматриваемой тематики «Стагфляционных обзоров» и будет подробно обсуждена скоро в новых статьях цикла «Острова сырьевых нищебродов и хутора энергетических попрошаек».

Это самое интересное в Вашей статье. У меня похожие мысли ...

Ждём с нетерпением

Томск

58 лет

Карма: +5.59

Регистрация: 04.02.2013

Сообщений: 8,764

Читатели: 5

Полный бан до 05.12.2024 16:01

Регистрация: 04.02.2013

Сообщений: 8,764

Читатели: 5

Полный бан до 05.12.2024 16:01

Цитата: nekto_mamomot от 23.12.2018 15:30:06Завтра - последняя сессия в Сочельник...

Будет длиться до 13.00 по американскому времени...

Однако на открытии полный пипец

- фондовый рынок США стремительно летит вниз https://ru.investing.com/indices/us-30

- фондовый рынок США стремительно летит вниз https://ru.investing.com/indices/us-30Если кто то не зальет сейчас это падение бесплатными деньгами то в ближайшее время случится именно то что мы все тут уже 10 лет обсуждаем

Масссовая миграция в Россию представителей неславянских этносов и культур является угрозой национальной безопасности.

Результатом СВО должно стать существенное увеличение доли славянского населения в составе РФ.

Результатом СВО должно стать существенное увеличение доли славянского населения в составе РФ.

Прапорщик Задов

Цитата: Арамис-зеро от 24.12.2018 07:16:11Напомню, что доляр занял его текущее место по результатам 2МВ, когда главным (и, фактически, единственным) выгодопреобретателем от мировой резни были США. Жирок с тех событий у мирового жандарма сильно поизносился, политический вес полегчал, военная составляющая подувяла, потому именно экономическая составляющая доллара стаёт критически важной в его статусе мировой валюты. Не получается уже силком запихивать в глотки несогласных "грязные зелёные бумажки", не все "союзники" спешат раздвинуть булки перед "його высокоповажнисю, доларом". И тут на первый план выходит чудовищно уродливая, нежизнеспособная экономика США во всей красе...

Ну , это как бы "каждому школьнику известно".

По поводу "экономической составляющей доллара", повторюсь если кто не понял. Экономика(правила ведения хозяйства буквально, которые ещё никто , как истину высеченную в камне на века не высек нигде) не первична, а вторична.

Для какой либо бумажки что бы она ценность имела , а не туалетной была, нужны гарантии! Гарантии сами по себе бумажки не дают. Их даёт только власть. Т.е. вначале власть, право! а потом уже , под ней, экономика. В дальнейшем процессе сожительства власти и экономики происходит извращение, подмена, когда экономика отождествляется с властью или власть зависит от экономики.

Рушится сейчас в первую очередь власть - влияние! И как следствие на доллар внимание обращено. А не наоборот.

Или , иными словами, никто не будет иметь дел с тем кто не может гарантировать , минимум слово своё. Сегодня дал, завтра забрал и пр. В этот весь кризис текущий.

Отредактировано: Прапорщик Задов - 01 янв 1970

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Цитата: Прапрощик задов от 24.12.2018 03:29:29Доллар как некая мировая валюта(миру не принадлежащая, а какой то вовсе не мировой ФРС), начало своё не из экономики берёт, а из политики. Стало быть и смерть его будет - политическое решение!

В разнос идёт не экономика непонятная в первую очередь, а система международных отношений. В мире гарантий стало меньше. Мир уже начал искать другие гарантии.

Прибыли или убыли скоро станут фиолетовы всем, потому как это уже некая надстройка над фундаментом, а не фундамент.

P.S. А всю эту белиберду с графиками, подъёмами, понижениями и т.д. как ремонт который нельзя никак закончить, а можно только прекратить - смоет. Может на её месте другая белиберда нарисуется, но только на фундаменте каком то!

Ну, да... Как-то так...

Но доллар политически уже мертв!

Сейчас на ветке:

6,

Модераторов: 0,

Пользователей: 0,

Гостей: 0,

Ботов: 6