Мировой экономический кризис

53,183,504

93,541

Сообщение не найдено!

Сообщение #3322606 не найдено в ветке "Мировой экономический кризис"!- Фильтр

Карма: +322.31

Регистрация: 05.06.2010

Сообщений: 18,941

Читатели: 7

Регистрация: 05.06.2010

Сообщений: 18,941

Читатели: 7

Цитата: D16 от 13.09.2015 19:14:06А молодежь, старики и представители отдаленных деревень готовы оплачивать счета, которые будут приходить каждый месяц? Ведь никто ничего просто так не даст.

Экономический рост и состоит в повышении платежеспособности населения. Нет роста платежеспособности - нет сбыта - нет расширения производства, и наоборот - рост доходов - рост продаж - рост производства. Это взаимообусловленные циклы. Поэтому так трудно обеспечить рост, что это самоподдерживающийся процесс при правильной его организации, и быстрозатухающий - при неправильной. К сожалению других путей экономического роста кроме внешних инвестиций современная экономикс пока не знает. Не будем поминать СССР - там имела место индустриализация на базе избыточного сельского населения при внешних прямых инвестициях.

vltvlt

Цитата: Alex_new от 13.09.2015 20:19:04Камрад.

НА самом деле руководить предприятием очень сложно. Особенно конкурировать. ТО о чем Вы пишите один из элементов конкурентной борьбы. Учет психологии предприятия. И это не крайний выверт, а маркетинговый ход. Про то и пишу... что когда говорят 900%- это вообще информация ни о чем. сфероконический конь...

Согласен. но.

Ещё раз. Я пишу не о сложности руководства предприятием. Я пищу о слабой эффективности всей системы с точки зрения затрат на выпуск единицы продукции. А уж как это назвать "элементом конкурентной борьбы" или как то ещё - дело десятое. Проблема в том что отягчающих факторов на единицу продукции слишком много. Если появились дополнительные внешние факторы (санкции, дорогое сырьё, станки, комплектующие и т.д.) то равновесно надо снижать внутренние. Начиная от сложности управления и заканчивая монструозной по сути бухгалтерской системой отчётности. Смысл был в этом. Отсюда и "сферический конь" - метафора 900%.

Отредактировано: vltvlt - 13 сен 2015 22:55:03

Краснодар-Москва

42 года

Карма: +27.52

Регистрация: 29.02.2008

Сообщений: 745

Читатели: 0

Регистрация: 29.02.2008

Сообщений: 745

Читатели: 0

Цитата: Поверонов от 13.09.2015 18:55:16Как интересно связаны биржевые спекуляции с реальным производством ? На бирже торгуется вторичный рынок акций, которые перепродаются от одного акционера другому. Это торговля никак не касается реального производства, формируемого путем прямых инвестиций

Реальное производство в принципе возможно только в условиях некоторой стабильности. Планировать что-либо в условиях не изолированной экономики при таких скачках курса если не невозможно, то очень тяжело. И речь даже не о таких первичных понятиях, как обновление основных фондов, Даже расчеты с поставщиками сырья/комплектующих и сбыт продукции становятся проблематичными.

Удача улыбается подготовленным. :-)

Карма: +322.31

Регистрация: 05.06.2010

Сообщений: 18,941

Читатели: 7

Регистрация: 05.06.2010

Сообщений: 18,941

Читатели: 7

Цитата: Akvilon от 13.09.2015 21:09:36Реальное производство в принципе возможно только в условиях некоторой стабильности. Планировать что-либо в условиях не изолированной экономики при таких скачках курса если не невозможно, то очень тяжело. И речь даже не о таких первичных понятиях, как обновление основных фондов, Даже расчеты с поставщиками сырья/комплектующих и сбыт продукции становятся проблематичными.

Последний курсовой скачок обусловлен не биржевыми спекуляциями, а во-первых, санкциями ( отказ в рефинансировании валютных корпоративных долгов ), во-вторых, в падении цен на нефть и газ ( уменьшение притока валюты ). Падение цен на нефть - явление не спекулятивное, а глобальное - на фоне всеобщего падения темпов экономического роста имеет место перепроизводство нефти на мировом рынке. Нефть торгуется на ценовом уровне картельного сговора о регулировании объемов добычи ( ОПЕК ). Любой прокол в этом сговоре ведет к падению цен. Сланцевый бум в США и перспектива снятий санкций с Ирана сбили уровень цен на нефть.

К сожалению, нет страховки от курсовых скачков кроме одного - опора на собственные силы, что нереально. В падении цен на нефть никто не виноват, правительство давно уже старается обезопасить экономику от нефтяного пузыря путем изъятия значительной части дохода нефтеэкспортеров в виде экспортной пошлины, а также путем создания страховых валютных фондов. Пришло время эти фонды раскупоривать.

Может быть было бы лучше ранее кредитовать промышленность валютой из этих фондов, чем держать фонды в гособлигациях США. Но уже поздно об этом рассуждать.

Краснодар-Москва

42 года

Карма: +27.52

Регистрация: 29.02.2008

Сообщений: 745

Читатели: 0

Регистрация: 29.02.2008

Сообщений: 745

Читатели: 0

Цитата: Поверонов от 13.09.2015 21:58:03К сожалению, нет страховки от курсовых скачков кроме одного - опора на собственные силы, что нереально. В падении цен на нефть никто не виноват, правительство давно уже старается обезопасить экономику от нефтяного пузыря путем изъятия значительной части дохода нефтеэкспортеров в виде экспортной пошлины, а также путем создания страховых валютных фондов. Пришло время эти фонды раскупоривать.

Может быть было бы лучше ранее кредитовать промышленность валютой из этих фондов, чем держать фонды в гособлигациях США. Но уже поздно об этом рассуждать.

В падении цен на нефть никто не виноват, но то, что его не ждали и не готовились... Но это отдельная тема, равно как и использование кубышек.

А страховка есть и страховка элементарная: введение некоторых ограничений на трансграничное движение капиталов. В частности, обязательная продажа экспортной выручки. Само по себе это ограничение - вред любой здоровой экономике, но российскую экономику(как и множество других) на данный момент здоровой назвать как-то сложно.

Удача улыбается подготовленным. :-)

Москва

50 лет

Карма: +401.98

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Немного слов в продолжении темы про вторые контура и тд.

В современном мире научное знание довольно сильно усложнилось, в тч это касается экономики. Можно исследовать рынки, фондовый, долговой, проводить макроэкономический анализ, приводить данные по прибылям корпораций и тд. Каждое частное исследование может быть весьма убедительным, но так как экономика не сводится к какой либо из этих отдельных деталей, в процессы протекающие в ней затрагивают все части, то приходится прибегать к различным аналогиям для понимания общей картины.

Если сравнить экономику с организмом, то деньги выполняют в ней роль частиц крови - они позволяют переносить различные элементы внутри организма. Увеличение количества крови без увеличения переноса питательных веществ равна серьезному нарушению - верхний контур здесь выступает в качестве паразита.

По текущей ситуации:

В Китае сложилась довольно тяжелая ситуация, о чем на форуме мы писали еще несколько лет назад, когда были споры с апологетами быстрой китайской промышленной революции. Наложились друг на друга несколько мощных волн:

1) Замедление роста в виде фазового перехода от экспансии в постепенное развитие. Это два различных агрегатных состояния экономики, первое намного более требовательно к созданию большого количества крупных промышленных предприятий, во втором состоянии их нужно намного меньше, что потребует сокращения или перепрофилирования целых отраслей.

2) Попадание в ловушку среднего дохода, когда рост пытаются разогнать внутренним потреблением, это приводит к увеличению зарплат, что увеличивает рост издержек при производстве, что приводит к уменьшению прибыли и приводит к падению зп. В качестве ускорения для вывода нескольких сотен миллиардов китайцев на орбиту потребления уровня среднего класса используется кредитная накачка в огромных масштабах.

3) Кредитная накачка стимулирует рост потребления и производства на первом этапе, на втором этапе она надувает пузыри на рынке долговых обязательств, недвижимости и прежде всего - фондовом рынке. Создается мощный кредитный пузырь с потенциальным дефицитом в триллионы долларов.

4) Самая болезненная точка пузыря - фондовый рынок испытывает мощное падение капитализации, провоцируя потенциальные банкротства сначала тучи мелких вкладчиков, потом банков и страховых агентств, а также мощный отток капитала. В данный момент фонда находится на искусственной накачке от правительства.

5) Все эти волны после прохождения пика вкупе создают огромную яму, в которую начинает постепенно сползать экономика. Пока спасает только подушка в несколько триллионов долларов ЗВР, которые в основном находятся в виде американских ГКО. Подушка начинает расходоваться на прямые вливания в фондовый рынок, поддержку банков, девальвацию валюты и долларовую подпорку для девальвации, а также самые гигантские инфраструктурные проекты в истории человечества. Скорость - несколько десятков миллиардов долларов в месяц - пока около 50-70 млрд в месяц. Друзья - ведь это до боли знакомые суммы! Это ничто иное как продолжение КУЕ на китайский лад! Это вполне понятно и объяснимо, глобализация сыграла свою роль, Китай вошел в страны Резерва через задний ход. Хотя никаких юридических документов не было принято, это свершилось фактически - это планомерный исход валютной войны!

Как уже было написано, история Китая это история промышленной революции, перехода в финансовый капитализм и скатывание в глубокий кризис, проигранная всего за пару десятилетий. Ситуация напоминает Японию, с некоторыми существенными отличиями: китайский масштаб намного крупнее, рост был более быстрый и поэтому спровоцированные им перекосы намного острее, Китай не успел построить развитое потребительское общество с преобладанием среднего класса и судя по всему уже не успеет это сделать, также экспорт китайского капитала не успел создать мощные денежные источники для подпитки родины за границей, как это сделали японские корпорации.

Какая роль предназначена Китаю?

Я позволю себе привести цитату из моего сообщения от 19 марта 2010 года:

"Стратегическая цель операции - Китай. Когда пирамида ГКО будет отключена от питания, гражданам необходимо будет объяснить кто во всём этом виноват. Лучший способ как и всегда - назначить врага за границей, на его роль сейчас активно готовят Китай.

Как сказано у Чжуан-Цзы "сначала жертвенного быка кормят самой лучшей пищей, наряжают разноцветными лентами, а потом в ведут в храм предков и отрубают ему голову". Вот на роль такого быка Китай готовят уже много лет. Сначала его усиленно откармливали инвестициями, переносили туда производство ширпотреба, за счет этого раздували торговый дисбаланс США-Китай."

Что будет дальше? Обрушение китайского фондового рынка было подобно удару меча в сердце золотого дракона, китайские валютные запасы широкой рекой хлынули на рынок, давая подпитку долларовой пирамиде. Конечно Китай так просто не завалится, но для его экономики рост порядка 5% равен падению, так как заточенная под мощную экспансию экономика с огромным перепроизводством стали, бетона, резины и тд не сможет долго устойчиво существовать в таком режиме.

Китай резко сокращает и экспорт, и импорт

Сокращение импорта Китаем сильно ударит по Бразилии, где уже бушует кризис, Аргентине, Австралии, Канаде и тд. Это еще один рукав дефляционного сжатия со всеми вытекающими последствиями - ростом доходности долгов, каскадом банкротств и тд, что можно в целом охарактеризовать как протухание периферийного капитала и устремления его на самые жернова - доллар США.

Вторым важным последствием явится слив НБК американских долговых бумаг, не разовый сброс, а постоянное уменьшение (график с осцилляциями с общим трендом на понижение) доли Китая в ГКО США. Такой шаг для американцев сродни объявлению войны, этот вопрос встанет очень остро, когда китайский слив начнет оказывать существенное воздействие на уровень доходности казначеек.

Рост доходности основных ценных бумаг переведет в другое положение переключатель дефляция/инфляция во всей долларовой пирамиде, что разомкнет верхний накопительный контур. Капиталы начнут покидать виртуальное хранилище с безнадежной попыткой заховаться во что то более ценное, сначала медленно, а потом все быстрее и быстрее.

Увеличение напряженности Китай-США неизбежно приведет к сужению долларового поля и раскалыванию глобального торгового пространства на отдельные зоны, что аналогично периоду развала СССР.

Этот процесс не одномоментный и будет сопровождаться множеством различных перипетий, которые пока предвидеть мы не в состоянии.

Сейчас мы проходим самое дно дефляционного сжатия с обнажением огромного количества сырья по бросовым ценам, что можно охарактеризовать как коллапс в коммодах. Это общий тренд на ближайшие полгода-год с массовым вымиранием донной фауны, в первую очередь сланцевых компаний, а также зеленых технологий в различных формах (как известно из биологии при катаклизмах в первую очередь вымирают экзоты). Когда будет сформирована мощная инфляционная ударная волна, она смоет их остатки на берег, так как спекулятивный капитал будет искать не выгодных инвестиций в развитие производства, а просто малейшую щель, чтобы сохранить хотя бы часть самого себя. В какой-то момент ВНЕЗАПНО окажется что производства сырья недостаточно для обеспечения экономической деятельности и начнется период ренессанса в коммодах. См. статью Егора Сусина А слона то он и не замечает... пока

Рост цен на базовые продукты явится опережающим фактором грядущей гиперинфляции и поставит на грань экономического краха Японию, к тому времени накопившую чудовищный бюджетный дисбаланс. Разворот по йене приведет Японию в тоже положение, что и Китай сегодня - необходимость продажи ГКО США, это будет подобно удару подземного колокола: спасайся кто мозет! Это момент начала долларового цунами, рост цен на сырье подхлестнет спекулятивные деньги и они довольно быстро проскочат точку равновесного состояния. Примерное время 2-3 года.

Чтобы обезопасить нашу страну от всех перипетий, сначала следует установить основную ценность рубля.

Также весьма полезно будет возглавить процесс деглобализации, об этом стоит поговорить в следующий раз.

В современном мире научное знание довольно сильно усложнилось, в тч это касается экономики. Можно исследовать рынки, фондовый, долговой, проводить макроэкономический анализ, приводить данные по прибылям корпораций и тд. Каждое частное исследование может быть весьма убедительным, но так как экономика не сводится к какой либо из этих отдельных деталей, в процессы протекающие в ней затрагивают все части, то приходится прибегать к различным аналогиям для понимания общей картины.

Если сравнить экономику с организмом, то деньги выполняют в ней роль частиц крови - они позволяют переносить различные элементы внутри организма. Увеличение количества крови без увеличения переноса питательных веществ равна серьезному нарушению - верхний контур здесь выступает в качестве паразита.

По текущей ситуации:

В Китае сложилась довольно тяжелая ситуация, о чем на форуме мы писали еще несколько лет назад, когда были споры с апологетами быстрой китайской промышленной революции. Наложились друг на друга несколько мощных волн:

1) Замедление роста в виде фазового перехода от экспансии в постепенное развитие. Это два различных агрегатных состояния экономики, первое намного более требовательно к созданию большого количества крупных промышленных предприятий, во втором состоянии их нужно намного меньше, что потребует сокращения или перепрофилирования целых отраслей.

2) Попадание в ловушку среднего дохода, когда рост пытаются разогнать внутренним потреблением, это приводит к увеличению зарплат, что увеличивает рост издержек при производстве, что приводит к уменьшению прибыли и приводит к падению зп. В качестве ускорения для вывода нескольких сотен миллиардов китайцев на орбиту потребления уровня среднего класса используется кредитная накачка в огромных масштабах.

3) Кредитная накачка стимулирует рост потребления и производства на первом этапе, на втором этапе она надувает пузыри на рынке долговых обязательств, недвижимости и прежде всего - фондовом рынке. Создается мощный кредитный пузырь с потенциальным дефицитом в триллионы долларов.

4) Самая болезненная точка пузыря - фондовый рынок испытывает мощное падение капитализации, провоцируя потенциальные банкротства сначала тучи мелких вкладчиков, потом банков и страховых агентств, а также мощный отток капитала. В данный момент фонда находится на искусственной накачке от правительства.

5) Все эти волны после прохождения пика вкупе создают огромную яму, в которую начинает постепенно сползать экономика. Пока спасает только подушка в несколько триллионов долларов ЗВР, которые в основном находятся в виде американских ГКО. Подушка начинает расходоваться на прямые вливания в фондовый рынок, поддержку банков, девальвацию валюты и долларовую подпорку для девальвации, а также самые гигантские инфраструктурные проекты в истории человечества. Скорость - несколько десятков миллиардов долларов в месяц - пока около 50-70 млрд в месяц. Друзья - ведь это до боли знакомые суммы! Это ничто иное как продолжение КУЕ на китайский лад! Это вполне понятно и объяснимо, глобализация сыграла свою роль, Китай вошел в страны Резерва через задний ход. Хотя никаких юридических документов не было принято, это свершилось фактически - это планомерный исход валютной войны!

Как уже было написано, история Китая это история промышленной революции, перехода в финансовый капитализм и скатывание в глубокий кризис, проигранная всего за пару десятилетий. Ситуация напоминает Японию, с некоторыми существенными отличиями: китайский масштаб намного крупнее, рост был более быстрый и поэтому спровоцированные им перекосы намного острее, Китай не успел построить развитое потребительское общество с преобладанием среднего класса и судя по всему уже не успеет это сделать, также экспорт китайского капитала не успел создать мощные денежные источники для подпитки родины за границей, как это сделали японские корпорации.

Какая роль предназначена Китаю?

Я позволю себе привести цитату из моего сообщения от 19 марта 2010 года:

"Стратегическая цель операции - Китай. Когда пирамида ГКО будет отключена от питания, гражданам необходимо будет объяснить кто во всём этом виноват. Лучший способ как и всегда - назначить врага за границей, на его роль сейчас активно готовят Китай.

Как сказано у Чжуан-Цзы "сначала жертвенного быка кормят самой лучшей пищей, наряжают разноцветными лентами, а потом в ведут в храм предков и отрубают ему голову". Вот на роль такого быка Китай готовят уже много лет. Сначала его усиленно откармливали инвестициями, переносили туда производство ширпотреба, за счет этого раздували торговый дисбаланс США-Китай."

Что будет дальше? Обрушение китайского фондового рынка было подобно удару меча в сердце золотого дракона, китайские валютные запасы широкой рекой хлынули на рынок, давая подпитку долларовой пирамиде. Конечно Китай так просто не завалится, но для его экономики рост порядка 5% равен падению, так как заточенная под мощную экспансию экономика с огромным перепроизводством стали, бетона, резины и тд не сможет долго устойчиво существовать в таком режиме.

Китай резко сокращает и экспорт, и импорт

Сокращение импорта Китаем сильно ударит по Бразилии, где уже бушует кризис, Аргентине, Австралии, Канаде и тд. Это еще один рукав дефляционного сжатия со всеми вытекающими последствиями - ростом доходности долгов, каскадом банкротств и тд, что можно в целом охарактеризовать как протухание периферийного капитала и устремления его на самые жернова - доллар США.

Вторым важным последствием явится слив НБК американских долговых бумаг, не разовый сброс, а постоянное уменьшение (график с осцилляциями с общим трендом на понижение) доли Китая в ГКО США. Такой шаг для американцев сродни объявлению войны, этот вопрос встанет очень остро, когда китайский слив начнет оказывать существенное воздействие на уровень доходности казначеек.

Рост доходности основных ценных бумаг переведет в другое положение переключатель дефляция/инфляция во всей долларовой пирамиде, что разомкнет верхний накопительный контур. Капиталы начнут покидать виртуальное хранилище с безнадежной попыткой заховаться во что то более ценное, сначала медленно, а потом все быстрее и быстрее.

Увеличение напряженности Китай-США неизбежно приведет к сужению долларового поля и раскалыванию глобального торгового пространства на отдельные зоны, что аналогично периоду развала СССР.

Этот процесс не одномоментный и будет сопровождаться множеством различных перипетий, которые пока предвидеть мы не в состоянии.

Сейчас мы проходим самое дно дефляционного сжатия с обнажением огромного количества сырья по бросовым ценам, что можно охарактеризовать как коллапс в коммодах. Это общий тренд на ближайшие полгода-год с массовым вымиранием донной фауны, в первую очередь сланцевых компаний, а также зеленых технологий в различных формах (как известно из биологии при катаклизмах в первую очередь вымирают экзоты). Когда будет сформирована мощная инфляционная ударная волна, она смоет их остатки на берег, так как спекулятивный капитал будет искать не выгодных инвестиций в развитие производства, а просто малейшую щель, чтобы сохранить хотя бы часть самого себя. В какой-то момент ВНЕЗАПНО окажется что производства сырья недостаточно для обеспечения экономической деятельности и начнется период ренессанса в коммодах. См. статью Егора Сусина А слона то он и не замечает... пока

Рост цен на базовые продукты явится опережающим фактором грядущей гиперинфляции и поставит на грань экономического краха Японию, к тому времени накопившую чудовищный бюджетный дисбаланс. Разворот по йене приведет Японию в тоже положение, что и Китай сегодня - необходимость продажи ГКО США, это будет подобно удару подземного колокола: спасайся кто мозет! Это момент начала долларового цунами, рост цен на сырье подхлестнет спекулятивные деньги и они довольно быстро проскочат точку равновесного состояния. Примерное время 2-3 года.

Чтобы обезопасить нашу страну от всех перипетий, сначала следует установить основную ценность рубля.

Также весьма полезно будет возглавить процесс деглобализации, об этом стоит поговорить в следующий раз.

Отредактировано: Константин Скворцов - 14 сен 2015 01:43:14

Лучник натягивая лук отводит стрелу назад, так будет происходить до срока достижения цели в мгновение ока.

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 269,139

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 269,139

Читатели: 55

Китай снизил производство стали в августе на 3,5%

14 сентябрь 2015 00:26

Как сообщает агентство Reuters, в августе 2015 г. Китай произвел 66.94 млн. тонн стали, что на 3.5% ниже в годовом сравнении, на фоне сокращения производства в северном Китае и слабом спросе на сталь.

Производство стали за январь-август 2015 г. составило 543 млн. тонн, что на 2% ниже уровня прошлогогода, сообщает National Bureau of Statistics в воскресенье.

Китайский стальной сектор в текущем году страдает от слабого спроса и низкой строительной деятельности. Избыточные стальные мощности также давят на стальные цены в КНР, которые упали на 20-летний минимум.

Источник

14 сентябрь 2015 00:26

Как сообщает агентство Reuters, в августе 2015 г. Китай произвел 66.94 млн. тонн стали, что на 3.5% ниже в годовом сравнении, на фоне сокращения производства в северном Китае и слабом спросе на сталь.

Производство стали за январь-август 2015 г. составило 543 млн. тонн, что на 2% ниже уровня прошлогогода, сообщает National Bureau of Statistics в воскресенье.

Китайский стальной сектор в текущем году страдает от слабого спроса и низкой строительной деятельности. Избыточные стальные мощности также давят на стальные цены в КНР, которые упали на 20-летний минимум.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Петропавловск-Камчатский

43 года

Карма: +66.03

Регистрация: 17.08.2008

Сообщений: 12,112

Читатели: 8

Регистрация: 17.08.2008

Сообщений: 12,112

Читатели: 8

Цитата: nekto_mamomot от 14.09.2015 08:35:37А как цена какой-то, размещенной десять лет назад акции может "убить" производство...

Вот, положим, где-то там "котируются" акции ГАЗПРОМа и Роснефти...

Добывают себе спокойно газ и нефть...

А где-то за тысячи километров кто-то котирует какие-то там акции...

Положим вчера акция стоила 100 единиц... Сегодня 150... А завтра будет стоить 35 единиц...

И как эти "единицы" убьют, положим"Силу Сибири", ВСТО? Или "Северный поток - 2"?

Не понимаю...

Я так полагаю, что "гнильца" есть и тут: при определенных условиях котировки акций

прекращают свое влиянеи на реальную экономику и акцииторгуются, как некий "товар в себе",,,

Вы забываете о том, что акции массово используются в качестве залогового имущества - а следовательно изменение стоимости акций как залогового имущества приводит к автоматическому требованию досрочного частичного или полного погашения кредита.

А это, как вы понимаете, уже сильно влияет на производство.

А так то конечно - котировки где то там не должны бы по идее влиять на производство. Но нынешняя система построена именно так, что влияют, причем сильно.

Рожденный ползать - не мешайся на взлетной полосе.

Карма: +782.75

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Цитата: nekto_mamomot от 14.09.2015 11:17:00Вопрос: как это падение акций мешает вращаться шпинделям двух новых станков?

Путем смены гендиректора. Который быстренько превратить завод в очередной бизнес центр, а станки вместе со шпинделями выкинет.

Финальная стадия либерализма -- каннибализм. Поэтому перед тем как бороться за свободу, следует удостовериться, что вы на вершине пищевой цепочки, а не у ее основания (с) мое выстраданное.

Карма: +20.19

Регистрация: 16.06.2013

Сообщений: 6,343

Читатели: 12

Регистрация: 16.06.2013

Сообщений: 6,343

Читатели: 12

Цитата: D16 от 13.09.2015 19:22:33Автомобили, самолеты и прочие высокотехнологичные дорогие устройства продаются в кредит и лизинг почти по себестоимости, а то и ниже. Но раз уж ты это счастье приобрел, готовься к стоимости обслуживания и зап.частей.

Думайте сами. Решайте сами. Иметь или не иметь(с).

Во-первых, при покупке полного автокомплекта в сборе покупатель получает, типа, оптовую скидку, поэтому комплект автомобиля по запчастям - гораздо дороже, чем тот же автомобиль в сборе, и тут Вы правы, продажная стоимость автомобиля в базовой комплектации часто крайне близка к себестоимости и может периодически опускаться ниже, по ряду причин.

Во-вторых, при СССР и в ранней РФ продавец автомобилей получал прибыль именно от продаж, именно поэтому такой падёж вполне авторитетеных посонов был в Тольятти и вокруг него в 90-е годы. Мне эту тему рассказывал человек, которому, в числе ряда других, поручили со стороны ВАЗа разруливать тему справедливого раздела авторынка, усаживая договороспособных за круглый стол. Обошлось, для него, нелетальным ударом ножа в подъезде без попыток ограбления. Многим - не обошлось, но какой-то консенсус был достигнут.

В-третьих, при загнивающем капитализЬме (тм), в т.ч. и в современной РФ, дилер, в основном, живёт за счёт сервиса, а не за счёт продаж. Самая ранняя информация на эту тему мной была получена в середине 70-х, когда "Наука и жизнь", емнип, напечатала американский производственный роман Артура Хейли "Колеса". Принципиально с тех пор мало что изменилось в структуре баланса стоимости полного жизненного цикла автомобиля = цены покупки + стоимости владения на горизонте нескольких лет+ стоимость утилизации/реализации "на запчасти".

Отредактировано: Ser - 14 сен 2015 14:37:04

Игры - закончились.

GAME OVER

Т9 - зло!

GAME OVER

Т9 - зло!

Карма: +206.44

Регистрация: 07.05.2009

Сообщений: 16,719

Читатели: 59

Регистрация: 07.05.2009

Сообщений: 16,719

Читатели: 59

По ком звонит колокол

В отсутствие значимых новостей игроками овладела малообъяснимая эйфория.

Фондовые рынки растут, цены на золото, после резкого роста спроса на волне паники в конце августа, вновь снижаются и, вполне возможно, попытаются обновить 6-летний минимум.

Рынки пришли к выводу, что ФРС не решится предпринимать активных действий на фоне неоднозначного отчета по рынку труда за август и возросшей вероятности замедления всей мировой экономики, поскольку может спровоцировать новую, еще более разрушительную волну паники.

Однако эти объяснения явно неполны. ФРС, как мы уже неоднократно могли убедиться, макроэкономическими показателями интересуется в последнюю очередь, и более того, решение от 17 сентября уже принято, и в ближайший четверг оно будет озвучено после тщательно срежиссированной «дискуссии».

Для такого вывода есть масса аргументов.

Как нам сообщило не так давно Национальное статистическое бюро, рост ВВП США во 2 кв. 2015г. составил 3.7% относительно 1 кв. Отличный результат, что тут скажешь. Но давайте посмотрим на него с точки зрения глобальной экономики и места США в нем. Поделим реальный ВВП на динамику торгового баланса и обнаружим любопытную зависимость.

Дефицит торгового баланса начал расти опережающими темпами относительно ВВП в 4 кв. 2006г (точка 1), после старта кризиса в 2008г. падение было остановлено пакетом стимулирующих мер, известным как QE1. Приток дешевых денег обеспечил поддержку экономике, но с 2012г. (точка 2) отношение ВВП к балансу вновь пошло вниз.

Дивергенция, начавшаяся в 1 кв. 2012г., указывает на явное несоответствие между уровнем доходов и расходов. Фактически это означает, что США обречены испытывать трудности с сохранением потребления на текущих уровнях. Для покрытия дефицита торгового баланса необходим приток денег, который можно обеспечить всего двумя способами – либо бегством капиталов в США как «тихую гавань», либо масштабной эмиссией. Ну, или тем и другим одновременно.

Теперь об инфляции и процентной ставке.

Для нормального функционирования банковской системы требуется, чтобы темпы роста потребительских цен были выше нуля. В этом случае регулятор, то есть Центральный банк, устанавливает уровень процентной ставки также выше нуля, ориентируясь в первую очередь на уровень инфляции, и на основании уровня ключевой ставки выстраивается система всех других ставок, регулирующих отношения в экономике – ставки по депозитам, по ипотечным и потребительским кредитам и т.д. Если цены устойчиво снижаются, то финансовую систему рано или поздно ожидает крах. Это соображение – одно из ключевых при выстраивании регулятором денежной политики.

На графике ниже – динамика цен на сырьевые товары.

За индекс =100п принят уровень 1967г., пика экономического благополучия США. Цены с того времени устойчиво повышались, достигнув 576п. в апреле 2011г., после чего так же уверенно пошли вниз.

Рост цен в 2009/11г. можно было бы связать с масштабной программой стимулирования экономики США. В июне 2011. завершилась программа QE2, и, казалось бы, она способствовала улучшению ситуации в экономике. Как показало время, такой вывод был ошибочным, свидетельством чему – результаты программы QE3, которая была наиболее масштабной, но, тем не менее, за время её действия цены продолжали снижаться. Или, другими словами, падение товарных цен отражает падение покупательской способности населения, невзирая на масштабное стимулирование.

По итогам августа индекс цен снизился до 408п, вернувшись не только на уровень 1 кв. 2010 г, но и на уровень 4 кв. 2007г, то есть на данный момент, несмотря на масштабные меры, уровень товарных цен снизился к докризисным значениям.

А раз так, то откуда взяться инфляции?

В пятницу были опубликованы данные по ценам производителей за август. Скорректированный показатель оказался равным нулю, без учета сезонной коррекции цены производителей по прежнему в минусе, причем в плюсе держатся цены в секторе услуг, а цены товарной группы уже 9 месяцев подряд снижаются:

16 сентября выйдут данные по потребительской инфляции за август. Нет никаких оснований ожидать, что динамика цен в августе будет лучше, чем в июле, особенно с учетом того, что опубликованные чуть ранее цены на импорт и экспорт тоже показывают снижение, и что доходность облигаций Tips, защищённых от инфляции, показала в августе максимальные темпы снижения за последние 6 месяцев.

Однако некие эксперты, опрошенные Bloomberg, ожидают роста корневой инфляции, то есть без учета энергоносителей, с 1.8% до 1.9%. Это что – некомпетентность или попытка манипулирования ожиданиями?

Соответственно, публикация данных по потребительским ценам 16 сентября будет индикатором намерений ФРС. Если инфляция будет показана объективно, то она окажется отрицательной и лишит ФРС всякий оснований на рост процентной ставки, а рынки, соответственно, отреагируют резким спросом на доходные и рискованные активы, снижением цены на золото, иену и евро.

Но если Бюро статистики решится на подлог, то есть покажет рост потребительских цен, то это может оказаться последней попыткой придать действиям ФРС хоть какую-то объективность, а значит, на следующий день, при публикации результатов заседания FOMC, игроков может ждать большой сюрприз.

Теперь пара слов о рынке труда.

Когда министерство труда США представляет очередной ежемесячный отчет по занятости, оно даёт и детальную разбивку по секторам экономики. Рабочие места растут с разной скоростью, и было бы логично посмотреть на темпы роста не в абсолютных цифрах, а с поправкой на рост численности потенциально активного населения. Ведь если темпы создания рабочих мест в экономике будут отставать от темпов роста трудоспособного населения, то это будет сигнализировать не о положительной динамике, а об отрицательной.

К примеру, в отчете за август указано, что в несельскохозяйственном секторе было создано 173 тыс. рабочих мест. Много это или мало? Возьмем скорость создания рабочих мест в 6 основных секторах и поделим на скорость прироста потенциально активного населения, результат выразим в виде индекса, где за 100п принят 4 квартал 2007г.

Мы видим, что за последние 7.5 лет уверенно росли только профессиональные и бизнес услуги, здравоохранение, гостиничный, ресторанный бизнес. Сектор финансовых услуг находится в стагнации, а бурный рост добычи полезных ископаемых в 2010/14 гг. не привел к росту занятости в производственном секторе, в котором, к слову, вообще нет никакой активности с 2010г.

На графике никак не учтены такие важные показатели, как динамика создания рабочих мест с полной или частичной занятостью, но и без того очевидно – никакого бума в экономике США нет. Напротив, весь рост стоит исключительно на секторе услуг.

Очевидно, что у ФРС США нет никаких оснований для того, чтобы поднимать ставку. Это решение не обосновано состоянием американской экономики, которая, очевидно, нуждается в очередном стимулировании, но никак не в ужесточении монетарной политики.

Следовательно, такое решение может быть принято только по политическим соображениям, что выходит за рамки компетенции ФРС. Отсюда и следует очевидный вывод – решение, которое будет озвучено 17 сентября, уже принято, и никакие новые публикации макроэкономических данных, которых, к слову, будет очень много на текущей неделе, на это решение уже не окажут влияния.

В настоящий момент игроки склоняются к тому, что на заседании 17 сентября первого повышения процентной ставки не будет. Это даёт основания предположить, что неделя пройдет под знаком высокой волатильности и завершится ростом спроса на рискованные активы.

Юрий Вишневецкий, блог, FX BAZOOKA

В отсутствие значимых новостей игроками овладела малообъяснимая эйфория.

Фондовые рынки растут, цены на золото, после резкого роста спроса на волне паники в конце августа, вновь снижаются и, вполне возможно, попытаются обновить 6-летний минимум.

Рынки пришли к выводу, что ФРС не решится предпринимать активных действий на фоне неоднозначного отчета по рынку труда за август и возросшей вероятности замедления всей мировой экономики, поскольку может спровоцировать новую, еще более разрушительную волну паники.

Однако эти объяснения явно неполны. ФРС, как мы уже неоднократно могли убедиться, макроэкономическими показателями интересуется в последнюю очередь, и более того, решение от 17 сентября уже принято, и в ближайший четверг оно будет озвучено после тщательно срежиссированной «дискуссии».

Для такого вывода есть масса аргументов.

Как нам сообщило не так давно Национальное статистическое бюро, рост ВВП США во 2 кв. 2015г. составил 3.7% относительно 1 кв. Отличный результат, что тут скажешь. Но давайте посмотрим на него с точки зрения глобальной экономики и места США в нем. Поделим реальный ВВП на динамику торгового баланса и обнаружим любопытную зависимость.

Дефицит торгового баланса начал расти опережающими темпами относительно ВВП в 4 кв. 2006г (точка 1), после старта кризиса в 2008г. падение было остановлено пакетом стимулирующих мер, известным как QE1. Приток дешевых денег обеспечил поддержку экономике, но с 2012г. (точка 2) отношение ВВП к балансу вновь пошло вниз.

Дивергенция, начавшаяся в 1 кв. 2012г., указывает на явное несоответствие между уровнем доходов и расходов. Фактически это означает, что США обречены испытывать трудности с сохранением потребления на текущих уровнях. Для покрытия дефицита торгового баланса необходим приток денег, который можно обеспечить всего двумя способами – либо бегством капиталов в США как «тихую гавань», либо масштабной эмиссией. Ну, или тем и другим одновременно.

Теперь об инфляции и процентной ставке.

Для нормального функционирования банковской системы требуется, чтобы темпы роста потребительских цен были выше нуля. В этом случае регулятор, то есть Центральный банк, устанавливает уровень процентной ставки также выше нуля, ориентируясь в первую очередь на уровень инфляции, и на основании уровня ключевой ставки выстраивается система всех других ставок, регулирующих отношения в экономике – ставки по депозитам, по ипотечным и потребительским кредитам и т.д. Если цены устойчиво снижаются, то финансовую систему рано или поздно ожидает крах. Это соображение – одно из ключевых при выстраивании регулятором денежной политики.

На графике ниже – динамика цен на сырьевые товары.

За индекс =100п принят уровень 1967г., пика экономического благополучия США. Цены с того времени устойчиво повышались, достигнув 576п. в апреле 2011г., после чего так же уверенно пошли вниз.

Рост цен в 2009/11г. можно было бы связать с масштабной программой стимулирования экономики США. В июне 2011. завершилась программа QE2, и, казалось бы, она способствовала улучшению ситуации в экономике. Как показало время, такой вывод был ошибочным, свидетельством чему – результаты программы QE3, которая была наиболее масштабной, но, тем не менее, за время её действия цены продолжали снижаться. Или, другими словами, падение товарных цен отражает падение покупательской способности населения, невзирая на масштабное стимулирование.

По итогам августа индекс цен снизился до 408п, вернувшись не только на уровень 1 кв. 2010 г, но и на уровень 4 кв. 2007г, то есть на данный момент, несмотря на масштабные меры, уровень товарных цен снизился к докризисным значениям.

А раз так, то откуда взяться инфляции?

В пятницу были опубликованы данные по ценам производителей за август. Скорректированный показатель оказался равным нулю, без учета сезонной коррекции цены производителей по прежнему в минусе, причем в плюсе держатся цены в секторе услуг, а цены товарной группы уже 9 месяцев подряд снижаются:

16 сентября выйдут данные по потребительской инфляции за август. Нет никаких оснований ожидать, что динамика цен в августе будет лучше, чем в июле, особенно с учетом того, что опубликованные чуть ранее цены на импорт и экспорт тоже показывают снижение, и что доходность облигаций Tips, защищённых от инфляции, показала в августе максимальные темпы снижения за последние 6 месяцев.

Однако некие эксперты, опрошенные Bloomberg, ожидают роста корневой инфляции, то есть без учета энергоносителей, с 1.8% до 1.9%. Это что – некомпетентность или попытка манипулирования ожиданиями?

Соответственно, публикация данных по потребительским ценам 16 сентября будет индикатором намерений ФРС. Если инфляция будет показана объективно, то она окажется отрицательной и лишит ФРС всякий оснований на рост процентной ставки, а рынки, соответственно, отреагируют резким спросом на доходные и рискованные активы, снижением цены на золото, иену и евро.

Но если Бюро статистики решится на подлог, то есть покажет рост потребительских цен, то это может оказаться последней попыткой придать действиям ФРС хоть какую-то объективность, а значит, на следующий день, при публикации результатов заседания FOMC, игроков может ждать большой сюрприз.

Теперь пара слов о рынке труда.

Когда министерство труда США представляет очередной ежемесячный отчет по занятости, оно даёт и детальную разбивку по секторам экономики. Рабочие места растут с разной скоростью, и было бы логично посмотреть на темпы роста не в абсолютных цифрах, а с поправкой на рост численности потенциально активного населения. Ведь если темпы создания рабочих мест в экономике будут отставать от темпов роста трудоспособного населения, то это будет сигнализировать не о положительной динамике, а об отрицательной.

К примеру, в отчете за август указано, что в несельскохозяйственном секторе было создано 173 тыс. рабочих мест. Много это или мало? Возьмем скорость создания рабочих мест в 6 основных секторах и поделим на скорость прироста потенциально активного населения, результат выразим в виде индекса, где за 100п принят 4 квартал 2007г.

Мы видим, что за последние 7.5 лет уверенно росли только профессиональные и бизнес услуги, здравоохранение, гостиничный, ресторанный бизнес. Сектор финансовых услуг находится в стагнации, а бурный рост добычи полезных ископаемых в 2010/14 гг. не привел к росту занятости в производственном секторе, в котором, к слову, вообще нет никакой активности с 2010г.

На графике никак не учтены такие важные показатели, как динамика создания рабочих мест с полной или частичной занятостью, но и без того очевидно – никакого бума в экономике США нет. Напротив, весь рост стоит исключительно на секторе услуг.

Очевидно, что у ФРС США нет никаких оснований для того, чтобы поднимать ставку. Это решение не обосновано состоянием американской экономики, которая, очевидно, нуждается в очередном стимулировании, но никак не в ужесточении монетарной политики.

Следовательно, такое решение может быть принято только по политическим соображениям, что выходит за рамки компетенции ФРС. Отсюда и следует очевидный вывод – решение, которое будет озвучено 17 сентября, уже принято, и никакие новые публикации макроэкономических данных, которых, к слову, будет очень много на текущей неделе, на это решение уже не окажут влияния.

В настоящий момент игроки склоняются к тому, что на заседании 17 сентября первого повышения процентной ставки не будет. Это даёт основания предположить, что неделя пройдет под знаком высокой волатильности и завершится ростом спроса на рискованные активы.

Юрий Вишневецкий, блог, FX BAZOOKA

левохристианский православный исламист

Китайская мудрость: "НИ ССЫ!!!" означает "Будь безмятежен, словно цветок лотоса у подножия храма истины"

"... только дураки учатся на своих ошибках..." Отто фон Бисмарк

Китайская мудрость: "НИ ССЫ!!!" означает "Будь безмятежен, словно цветок лотоса у подножия храма истины"

"... только дураки учатся на своих ошибках..." Отто фон Бисмарк

Карма: +782.75

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Цитата: nekto_mamomot от 14.09.2015 12:18:52******

******

******

Удивительное свойство некоторых камрадов:

в ответе на конкретный вопрос привести ответ совсем на другой вопрос!

*****

"Эт, брат, марксизьм!"(с)

Ну а как еще сказать в двух словах что описанная вами лубочная картинка уже фиг знает сколько лет не существует, что акции покупает не городское правительство а всякие инвесторы-спекулянты, что основная прибыль таких акционеров образуется не с дивидентов, а с манипуляций инсайдом и включения своих интересов в производственные цепочки, что часть акций обязательно торгуется на бирже, чтобы банкиры знали "рыночную" стоимость того, что будут брать в залог и что если стоимость залога падает ниже оговоренной, предприятие либо сразу гасит кредит, либо залог переходит в собственность банкира. После чего директора все-таки снимают, а новый начинает вынимать все деньги и отовсюду, куда сможет дотянуться. В том числе и остановкой производства с распродажей земли.

Кстати собственно как-то так в Мск загнулись и превратились в БЦ почти все предприятия, кто акционировался, поддавшись на развод банкиров что акции это отличный залог.

Цитата: Цитата: Jeque от 14.09.2015 11:01:26Если предприятие не берёт кредиты или берёт их не под залог акций, то ничего мешать не будет. Но, рискну предположить, что таких предприятий (акционерных обществ) не существует или их крайне мало.

Более того, им не надо акционироваться в таком случае. 99% причин создания ОАО/ПАО -- слова банкира о том, что вот акции с рыночной/биржевой стоимостью он в залог возьмет, ибо цена известна и ему понятна, проводить собственную независимую оценку НЕакционерного завода он будет, а чужой он не верит.

Отредактировано: [r]Alex - 14 сен 2015 16:08:33

Финальная стадия либерализма -- каннибализм. Поэтому перед тем как бороться за свободу, следует удостовериться, что вы на вершине пищевой цепочки, а не у ее основания (с) мое выстраданное.

Карма: +782.75

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Цитата: nekto_mamomot от 14.09.2015 14:33:58Просто повторю вопрос:

"Каким образом какие-то котировки акций мешают вращаться конкретным шпинделям станков на заводе?"

Не нужно ту приводить примеры "жидкого стула" спекулянта в в Токио или забористого кокаина

трейдера в лондонском Сити...

Тем что банкротят производство. А у банкрота шпиндель не крутится а распродается в уплату долгов.

А если долгов и кредитов нет то ничем. Но вы такого нынче не найдете. Но если найдете -- мне покажите пожалуйста!

Финальная стадия либерализма -- каннибализм. Поэтому перед тем как бороться за свободу, следует удостовериться, что вы на вершине пищевой цепочки, а не у ее основания (с) мое выстраданное.

Самара

45 лет

Карма: +294.23

Регистрация: 14.02.2011

Сообщений: 1,345

Читатели: 0

Регистрация: 14.02.2011

Сообщений: 1,345

Читатели: 0

Цитата: Mirotvorets от 14.09.2015 14:58:24Изначально речь шла про строительство в России завода по производству метизов за счет иностранного инвестора. Что в этом плохого я не понял.

[movie=400,300]http://youtu.be/Cq8-CvJxYW8[/movie]

Вот, посмотри - это офицальный канал - ВГТРК, до них уже дошло, а до тебя все никак... особо с 8:21 минуты.

Путин в Кремле лучше, чем Тэффт. Глазьева в Премьеры!

Карма: +782.75

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Цитата: Данила мастер от 14.09.2015 15:31:49до них уже дошло

Кстати каждый, кто истинно верует в

Финальная стадия либерализма -- каннибализм. Поэтому перед тем как бороться за свободу, следует удостовериться, что вы на вершине пищевой цепочки, а не у ее основания (с) мое выстраданное.

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 269,139

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 269,139

Читатели: 55

Нобелевский лауреат по экономике заявил о новом финансовом пузыре на биржах США

Лауреат Нобелевской премии по экономике, профессор Роберт Шиллер заявил, что всё больше инвесторов считают рынок акций США переоценённым, и это грозит образованием финансового пузыря.

14.09.2015, 15:25

«Всё это похоже на очередной пузырь: акции переоценены втрое, а уверенность людей в рынке продолжает падать», — приводит слова экономиста Financial Times.

Профессор добавил, что, несмотря на опасения, невозможно с точностью предсказать падение рынка. По словам Шиллера, процесс переоценки продолжается достаточно долго, что позволит подготовиться к снижению стоимости акций.

RT

Лауреат Нобелевской премии по экономике, профессор Роберт Шиллер заявил, что всё больше инвесторов считают рынок акций США переоценённым, и это грозит образованием финансового пузыря.

14.09.2015, 15:25

«Всё это похоже на очередной пузырь: акции переоценены втрое, а уверенность людей в рынке продолжает падать», — приводит слова экономиста Financial Times.

Профессор добавил, что, несмотря на опасения, невозможно с точностью предсказать падение рынка. По словам Шиллера, процесс переоценки продолжается достаточно долго, что позволит подготовиться к снижению стоимости акций.

RT

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 269,139

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 269,139

Читатели: 55

Китай: худшая статистика за 15 лет

14.09.2015 08:24

Проблемы в экономике Китая есть, и скрывать этот факт уже не пытаются даже официальные власти страны. В минувшие выходные мы получили еще одно тому подтверждение: некоторые макроэкономические данные оказалась худшими за последние 15 лет.

Изначально власти Поднебесной пытались поддержать экономический рост стандартными мерами, несколько раз снизив ставку и нормы резервирования для банков. В целом именно этот факт заставил многих экономистов поверить, что на самом деле все не так плохо, как казалось. Но, как оказалось, всему свое время.

В августе власти Китая решились на девальвацию юаня. Судя по всему, иначе проблемы уже никак нельзя было решить. За последний год юань укрепился примерно на 15%, а значит, и девальвация составит примерно 15-20%, чтобы полностью компенсировать потери от экспорта и, возможно, реанимировать производство.

И вот какие данные мы получили в выходные. Рост промышленного производства составил 6,1%, что почти совпало с прогнозом аналитиков, хотя показатель находится вблизи минимумов с 2009 г., а вот инвестиции в основной капитал показали минимальный рост с 2000 г. - 10,9%.

Очевидно, у китайских властей нет другого выбора, кроме как продолжить стимулирующие меры.

"Данные очень сильно разочаровали, - заявил в интервью WSJ экономист ANZ Ли-Ган Лю. - Сложно понять, как премьер Госсовета КНР Ли Кэцян собирается добиться заявленного 7%-го роста экономики в этом году".

Любопытно, что даже в Национальном бюро статистики теперь делают крайне осторожные прогнозы на будущее. Вот такая фраза красуется на официальном сайте ведомства:

Конечно же, агентство Bloomberg придает всему этому больше красок. Приводятся слова экономиста Standard Chartered Дина Шауна, который сказал следующее: "С точки зрения денежно-кредитной политики правительство сделало все возможное, но для того, чтобы это дало плоды, нужен спрос со стороны реальной экономики".

В целом тут спорить не о чем. Выполнить цель по росту ВВП в 7% в этом году будет крайне сложно, особенно на фоне падения экспорта и дефляции производственных цен.

Возможно, девальвация юаня как-то поправит эти показатели.

Еще один показатель демонстрирует не самые лучшие результаты. Инвестиции в строительство за первые 8 месяцев составили 3,5% - ниже уровней 2009 г.

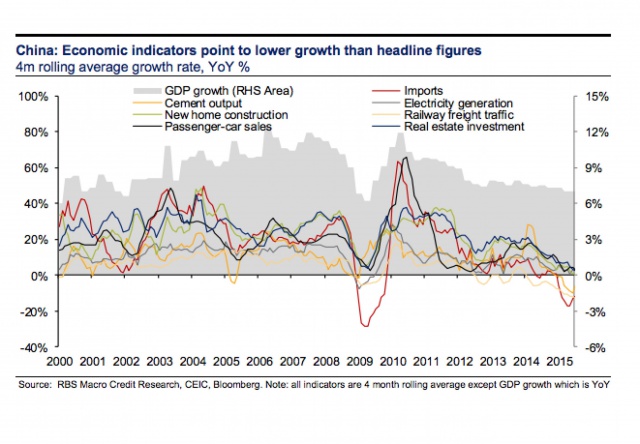

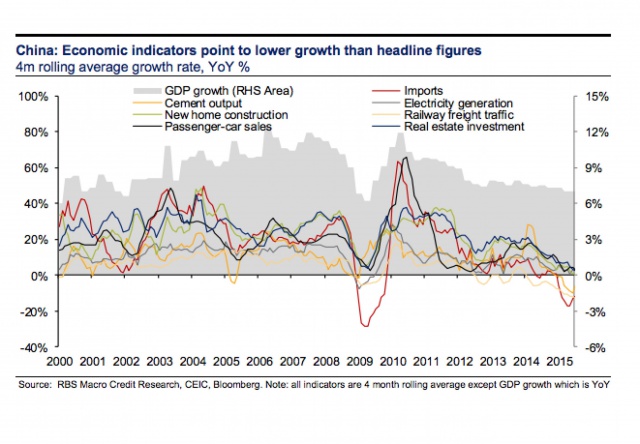

Кстати, все эти данные еще раз указывают на то, что Китай попросту "рисует" свои данные по росту ВВП. Эксперты из банка RBS для наглядности даже представили динамику основных макроэкономических показателей и официальные данные по росту ВВП.

Ну и стоит отметить, что доверие к статистике по ВВП уже практически отсутствует . Издание WSJ пишет, что 96% из 64 опрошенных американских экономистов не верят в китайскую статистику по ВВП. Большинство из них ждет роста китайской экономики на 5%, треть - на 3-5%, ну а самые низкие оценки и вовсе указывают на 2%-й рост.

Источник

14.09.2015 08:24

Проблемы в экономике Китая есть, и скрывать этот факт уже не пытаются даже официальные власти страны. В минувшие выходные мы получили еще одно тому подтверждение: некоторые макроэкономические данные оказалась худшими за последние 15 лет.

Изначально власти Поднебесной пытались поддержать экономический рост стандартными мерами, несколько раз снизив ставку и нормы резервирования для банков. В целом именно этот факт заставил многих экономистов поверить, что на самом деле все не так плохо, как казалось. Но, как оказалось, всему свое время.

В августе власти Китая решились на девальвацию юаня. Судя по всему, иначе проблемы уже никак нельзя было решить. За последний год юань укрепился примерно на 15%, а значит, и девальвация составит примерно 15-20%, чтобы полностью компенсировать потери от экспорта и, возможно, реанимировать производство.

И вот какие данные мы получили в выходные. Рост промышленного производства составил 6,1%, что почти совпало с прогнозом аналитиков, хотя показатель находится вблизи минимумов с 2009 г., а вот инвестиции в основной капитал показали минимальный рост с 2000 г. - 10,9%.

Очевидно, у китайских властей нет другого выбора, кроме как продолжить стимулирующие меры.

"Данные очень сильно разочаровали, - заявил в интервью WSJ экономист ANZ Ли-Ган Лю. - Сложно понять, как премьер Госсовета КНР Ли Кэцян собирается добиться заявленного 7%-го роста экономики в этом году".

Любопытно, что даже в Национальном бюро статистики теперь делают крайне осторожные прогнозы на будущее. Вот такая фраза красуется на официальном сайте ведомства:

Цитата"Внешний и внутренний спрос на промышленную продукцию остается слабым, а промышленное производство по-прежнему испытывает относительно сильное понижательное давление".

Конечно же, агентство Bloomberg придает всему этому больше красок. Приводятся слова экономиста Standard Chartered Дина Шауна, который сказал следующее: "С точки зрения денежно-кредитной политики правительство сделало все возможное, но для того, чтобы это дало плоды, нужен спрос со стороны реальной экономики".

В целом тут спорить не о чем. Выполнить цель по росту ВВП в 7% в этом году будет крайне сложно, особенно на фоне падения экспорта и дефляции производственных цен.

Возможно, девальвация юаня как-то поправит эти показатели.

Еще один показатель демонстрирует не самые лучшие результаты. Инвестиции в строительство за первые 8 месяцев составили 3,5% - ниже уровней 2009 г.

Кстати, все эти данные еще раз указывают на то, что Китай попросту "рисует" свои данные по росту ВВП. Эксперты из банка RBS для наглядности даже представили динамику основных макроэкономических показателей и официальные данные по росту ВВП.

Ну и стоит отметить, что доверие к статистике по ВВП уже практически отсутствует . Издание WSJ пишет, что 96% из 64 опрошенных американских экономистов не верят в китайскую статистику по ВВП. Большинство из них ждет роста китайской экономики на 5%, треть - на 3-5%, ну а самые низкие оценки и вовсе указывают на 2%-й рост.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 269,139

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 269,139

Читатели: 55

Сланцевая индустрия США: массовое списание активов

14.09.2015 11:20

Американские нефтегазовые компании в 2015 г. сократили инвестиции на развитие больше, чем за любой другой год в истории, так как из-за снижения цен на нефть бурение на значительной части активов по всей страны стало нерентабельным.

66 нефтегазовых компаний сократили инвестиции в размере $59,8 млрд в июне согласно данным консалтингового агентства IHS Herold Inc. Это превышает предыдущее рекордное значение - $48,5 млрд в 2008 г., по данным IHS.

В 2008 г. цены на нефть снизились с более $140 за баррель в середине года до менее $37 к концу года, в итоге финансовая система была в шаге от краха, что привело к серьезной рецессии в экономике. Такое падение цен было очень резким, но довольно непродолжительным, так как рост спроса со стороны Китая и других развивающихся рынков, как и ожидалось, способствовал росту цен.

Теперь, когда экономика Китая оказалась не в самом лучшем положении, а добыча в США достигла максимального уровня за последние десятилетия, цены вряд ли вернутся к уровню $100 за баррель в течение ближайших нескольких лет.

Компании прибегают к списанию, когда стоимость активов значительно снижается. В случае месторождений энергоресурсов это может означать, что цена аренды земли, бурения и строительства трубопроводов превышает стоимость нефти и газа, которые могут быть добыты на этом месторождении.

Anadarko Petroleum Corp., Chesapeake Energy Corp. и Devon Energy Corp. – эти крупные энергетические компании, которые в текущем году сделали многомиллиардные списания активов, в то время как десятки небольших компаний также списали значительную долю своих активов.

Списание активов может привести к сокращению общего числа запасов нефти и газа, которые предоставлялись в качестве обеспечения по кредиту.

Так как многие нефтегазовые компании тратили больше, чем получали в результате продажи сырья, огромные кредиты крайне важны для них, так как позволяют им продолжать работу. Акции таких компаний, как правило, оцениваются на основе прогноза роста добычи, а не на основе текущей производительности.

Размер списаний в этом году, несомненно, вырастет, даже если цены на нефть будут расти.

Американские надзорные органы требуют от нефтегазовых компаний, работающих как в области разведки, так и добычи, оценивать свои активы и запасы исходя из цен на сырье за последние 12 месяцев.

Это означает, что формула, по которой они будут оценивать ценность активов в конце июня, будет по-прежнему включать данные за вторую половину прошлого года, еще до того, как цены на нефть начали резко снижаться до текущего уровня в $45 за баррель.

"Существует разрыв между средним значением за 12 месяцев и реальностью, – отмечает аналитик IHS Пол О’Доннел. - По меньшей мере в течение двух следующих кварталов мы будем наблюдать списания активов".

Цены, исходя из которых оценивались активы в конце июня, составляли в среднем $71,50 за баррель нефти и $3,40 за БТИ газа согласно данным агентства IHS.

Для сравнения, по данным на 30 июня текущего года, цены были следующими: $59,47 за баррель нефти и $2,83 за БТИ газа.

По прогнозу агентства, на конец года цены, исходя из которых будет определяться стоимость активов, будут составлять $50,50 и $2,80 соответственно.

При этих ценах, по мнению аналитиков и банкиров, очень мало американских активов будут приносить прибыль, в особенности это касается сланцевых месторождений.

Подобные списания ослабили многие компании, которые серьезно обогатились на волне "сланцевой революции". Так, Chesapeake, которая начинала как стартап в $50 тыс., а в результате стала второй крупнейшей газодобывающей компанией в стране за счет добычи сланцевого газа, в этом году списала почти $10 млрд.

Некоторые из этих списаний могут быть связаны с нецелесообразным захватом земель под бурение, который происходил в течение последних десятилетий. В то время многие спекулянты выдавали лицензии на большие участки земли на волне бума, связанного с открывшимися перспективами сланцевой добычи.

Следствием таких действий стало то, что высокие цены были заплачены за активы, которые в итоге оказались вдалеке от лучших районов для сланцевой добычи.

"Компаниям следует признать, что когда они принимали решения о развитии и трате денег на бурение, они исходили из того, что цены будут более высокими, а в настоящий момент их активы не имеют той стоимости, которую они имели при цене в $100 за баррель", – отмечает Бекки Руф, управляющий директор компании AlixPartners LLP.

Так, Chesapeake брала в аренду земли с бешеной скоростью, и такая политика получала значительную поддержку со стороны инвесторов, в то время когда цены на сырье были выше.

Однако, когда цены на газ резко снизились в 2009 г. из-за избытка на рынке, Chesapeake столкнулась с финансовыми сложностями, что привело к аналогичным списаниям активов в то время.

Сейчас сложилась аналогичная ситуация: земли Chesapeake были проданы или добыча на них признана нерентабельной.

Источник

14.09.2015 11:20

Американские нефтегазовые компании в 2015 г. сократили инвестиции на развитие больше, чем за любой другой год в истории, так как из-за снижения цен на нефть бурение на значительной части активов по всей страны стало нерентабельным.

66 нефтегазовых компаний сократили инвестиции в размере $59,8 млрд в июне согласно данным консалтингового агентства IHS Herold Inc. Это превышает предыдущее рекордное значение - $48,5 млрд в 2008 г., по данным IHS.

В 2008 г. цены на нефть снизились с более $140 за баррель в середине года до менее $37 к концу года, в итоге финансовая система была в шаге от краха, что привело к серьезной рецессии в экономике. Такое падение цен было очень резким, но довольно непродолжительным, так как рост спроса со стороны Китая и других развивающихся рынков, как и ожидалось, способствовал росту цен.

Теперь, когда экономика Китая оказалась не в самом лучшем положении, а добыча в США достигла максимального уровня за последние десятилетия, цены вряд ли вернутся к уровню $100 за баррель в течение ближайших нескольких лет.

Компании прибегают к списанию, когда стоимость активов значительно снижается. В случае месторождений энергоресурсов это может означать, что цена аренды земли, бурения и строительства трубопроводов превышает стоимость нефти и газа, которые могут быть добыты на этом месторождении.

Anadarko Petroleum Corp., Chesapeake Energy Corp. и Devon Energy Corp. – эти крупные энергетические компании, которые в текущем году сделали многомиллиардные списания активов, в то время как десятки небольших компаний также списали значительную долю своих активов.

Списание активов может привести к сокращению общего числа запасов нефти и газа, которые предоставлялись в качестве обеспечения по кредиту.

Так как многие нефтегазовые компании тратили больше, чем получали в результате продажи сырья, огромные кредиты крайне важны для них, так как позволяют им продолжать работу. Акции таких компаний, как правило, оцениваются на основе прогноза роста добычи, а не на основе текущей производительности.

Размер списаний в этом году, несомненно, вырастет, даже если цены на нефть будут расти.

Американские надзорные органы требуют от нефтегазовых компаний, работающих как в области разведки, так и добычи, оценивать свои активы и запасы исходя из цен на сырье за последние 12 месяцев.

Это означает, что формула, по которой они будут оценивать ценность активов в конце июня, будет по-прежнему включать данные за вторую половину прошлого года, еще до того, как цены на нефть начали резко снижаться до текущего уровня в $45 за баррель.

"Существует разрыв между средним значением за 12 месяцев и реальностью, – отмечает аналитик IHS Пол О’Доннел. - По меньшей мере в течение двух следующих кварталов мы будем наблюдать списания активов".

Цены, исходя из которых оценивались активы в конце июня, составляли в среднем $71,50 за баррель нефти и $3,40 за БТИ газа согласно данным агентства IHS.

Для сравнения, по данным на 30 июня текущего года, цены были следующими: $59,47 за баррель нефти и $2,83 за БТИ газа.

По прогнозу агентства, на конец года цены, исходя из которых будет определяться стоимость активов, будут составлять $50,50 и $2,80 соответственно.

При этих ценах, по мнению аналитиков и банкиров, очень мало американских активов будут приносить прибыль, в особенности это касается сланцевых месторождений.

Подобные списания ослабили многие компании, которые серьезно обогатились на волне "сланцевой революции". Так, Chesapeake, которая начинала как стартап в $50 тыс., а в результате стала второй крупнейшей газодобывающей компанией в стране за счет добычи сланцевого газа, в этом году списала почти $10 млрд.

Некоторые из этих списаний могут быть связаны с нецелесообразным захватом земель под бурение, который происходил в течение последних десятилетий. В то время многие спекулянты выдавали лицензии на большие участки земли на волне бума, связанного с открывшимися перспективами сланцевой добычи.

Следствием таких действий стало то, что высокие цены были заплачены за активы, которые в итоге оказались вдалеке от лучших районов для сланцевой добычи.

"Компаниям следует признать, что когда они принимали решения о развитии и трате денег на бурение, они исходили из того, что цены будут более высокими, а в настоящий момент их активы не имеют той стоимости, которую они имели при цене в $100 за баррель", – отмечает Бекки Руф, управляющий директор компании AlixPartners LLP.

Так, Chesapeake брала в аренду земли с бешеной скоростью, и такая политика получала значительную поддержку со стороны инвесторов, в то время когда цены на сырье были выше.

Однако, когда цены на газ резко снизились в 2009 г. из-за избытка на рынке, Chesapeake столкнулась с финансовыми сложностями, что привело к аналогичным списаниям активов в то время.

Сейчас сложилась аналогичная ситуация: земли Chesapeake были проданы или добыча на них признана нерентабельной.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +130.91

Регистрация: 28.11.2009

Сообщений: 459

Читатели: 0

Регистрация: 28.11.2009

Сообщений: 459

Читатели: 0

Цитата: Поверонов от 13.09.2015 20:10:031.В разоренные войной Германию и Японию пришли американские инвестиции, так как труд там был дешев относительно образованности населения. Теперь вы спрашиваете когда же другие достигнут их уровня. На все нужно время. Ю.Корея постепенно догоняет Японию по уровню жизни. Китай нагоняет Тайвань. А вот те страны которые пришли в ЕС для быстрого повышения уровня жизни в долг не повысят его уже никогда, так там стоимость жизни выросла без соответствующего роста производства. Это капиталистический пустоцвет.

2.В индустриализацию нельзя войти дважды. Если переизбыток сельского населения не использован для индустриализации, то она не наступит уже никогда, так как период дешевого труда не был использован вовремя.

а. Германия- промышленность полностью разрушена, переизбытка сельского населения не было.

Это не противоречит п.2?

б. Япония почти так же.

Япония поднялись за счет открытия для нее рынка США. Насчет Германии не знаю, видимо так же.

Отредактировано: Scarface1 - 15 сен 2015 18:35:41

56 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Поздравляю всех с первым юбилеем сайта "Сделаноунас"!

5 лет этот проект несет в массы правду о нашей экономике!

http://sdelanounas.ru/blogs/67668/

5 лет этот проект несет в массы правду о нашей экономике!

http://sdelanounas.ru/blogs/67668/

Сейчас на ветке:

5,

Модераторов: 0,

Пользователей: 0,

Гостей: 1,

Ботов: 4