Большой передел мира

266,733,904

522,010

Сообщение не найдено!

Сообщение #4073655 не найдено в ветке "Большой передел мира"!

Карма: +7,141.17

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

Правительство Японии намерено укрепить свою противоракетную оборону путем размещения на территории страны американской системы ПРО THAAD или системы Aegis Ashore - наземного варианта комплексов, которыми уже оснащены национальные ВМС.

Средства на сравнительную оценку эффективности этих систем будут выделены из госбюджета на 2017 финансовый год, сообщает информационное агентство Reuters со ссылкой на правительственные источники в Токио.

Предполагается также повысить дальность и точность имеющихся у Токио наземных комплексов Patriot PAC-3. Всего на эти цели, как сообщала газета "Санкэй", предполагается выделить до 300 млрд иен (примерно $2,9 млрд).

Укрепление ПРО планируется как мера противодействия Пхеньяну, который активно укрепляет свой ракетно-ядерный потенциал. Только в нынешнем году в КНДР провели более 20 тренировочных пусков баллистических ракет и осуществили два ядерных испытания.

http://www.warandpeace.ru/ru/news/view/115704/

↔————————————————————↔

А тем временем...

Средства на сравнительную оценку эффективности этих систем будут выделены из госбюджета на 2017 финансовый год, сообщает информационное агентство Reuters со ссылкой на правительственные источники в Токио.

Предполагается также повысить дальность и точность имеющихся у Токио наземных комплексов Patriot PAC-3. Всего на эти цели, как сообщала газета "Санкэй", предполагается выделить до 300 млрд иен (примерно $2,9 млрд).

Укрепление ПРО планируется как мера противодействия Пхеньяну, который активно укрепляет свой ракетно-ядерный потенциал. Только в нынешнем году в КНДР провели более 20 тренировочных пусков баллистических ракет и осуществили два ядерных испытания.

http://www.warandpeace.ru/ru/news/view/115704/

↔————————————————————↔

А тем временем...

Никогда не следует недооценивать предсказуемость тупизны ©

Карма: +7,141.17

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

15−16 октября сирийские правительственные войска атаковали позиции боевиков-исламистов практически по всему периметру блокированной части восточного Алеппо. Наиболее интенсивные бои шли на севере (район Хайдария), востоке и юго-западе сирийского мегаполиса, сообщает портал "Военный Обозреватель" (ВО).

Сегодня, 17 октября, подразделения сирийской армии в Алеппо уничтожили оплоты террористов в районах Шейх-Саид, Эш-Шерфа и Увейджа (360 км от Дамаска). В ходе проведенной операции убиты семь и ранены 42 боевика. Об этом сообщил информационному агентству SANА представитель командования ВС САР.

Кроме того, за минувшие сутки в восточных кварталах Масакин-Ханану и Эль-Брейдж было ликвидировано еще 29 боевиков из экстремистских группировок, входящих в коалицию "Джейш аль-Фатх" (включает в себя также террористов из "Джебхат ан-Нусры", запрещенной в РФ).

На фронте в провинции Хама (220 км от Дамаска) правительственные силы восстановили контроль над ключевым населенным пунктом Маардас, захваченным боевиками в начале сентября. Саперы начали там разминирование улиц, чтобы мирное население могло вернуться в покинутые дома. Идет зачистка прилегающих к селению плантаций и ферм. Тем временем вертолеты сирийских ВВС нанесли удары по соседнему району Эс-Сауран, к западу от Маардаса, куда бежали остатки вооруженных банд исламистов.

http://www.warandpeace.ru/ru/news/view/115712/

В субботу сирийская армия продвинулась вперёд в восточных пригородах Алеппо, северо-западнее и западнее аэропорта. Общая площадь занятой территории на данных направлениях оказалась небольшой, но удалось отодвинуть позиции боевиков от аэропорта примерно на 100−150 метров.

Одновременно продолжилось наступление на северной окраине города. Подразделения Республиканской гвардии, ополчения и палестинской бригады "Аль-Кудс" вошли в молодёжный жилой комплекс "Хайдария" и кварталы многоэтажной жилой застройки "Инзарат" (входят в район Хайдария).

16 октября продвижение в "Инзарате" и комплексе "Хайдария" продолжилось и уже в первой половине дня они были полностью взяты под контроль. Подразделения 102-й бригады Республиканской гвардии заняли дорожную развязку "Аль-Баядин" (юго-восточнее развязки "Аль-Джандуль").

В тот же день отряды ливанской "Хизбаллы" возобновили наступление в районе 1070 (Ан-Наср) на юго-западе Алеппо. Вечером поступили сообщения о том, что большая часть района отбита, однако сопротивление боевиков на данном направлении крайне ожесточённое. Здесь сосредоточены наиболее боеспособные формирования террористической группировки "Джебхат Фатх аш-Шам" (бывшая "Джебхат ан-Нусра"), отмечает ВО.

16 октября правительственные войска также возобновили наступательные действия в районе города Хан Туман юго-западнее Алеппо. В течение дня была взята бывшая база войск ПВО, которая уже несколько раз переходила из рук в руки.

Сегодня, 17 октября, подразделения сирийской армии в Алеппо уничтожили оплоты террористов в районах Шейх-Саид, Эш-Шерфа и Увейджа (360 км от Дамаска). В ходе проведенной операции убиты семь и ранены 42 боевика. Об этом сообщил информационному агентству SANА представитель командования ВС САР.

Кроме того, за минувшие сутки в восточных кварталах Масакин-Ханану и Эль-Брейдж было ликвидировано еще 29 боевиков из экстремистских группировок, входящих в коалицию "Джейш аль-Фатх" (включает в себя также террористов из "Джебхат ан-Нусры", запрещенной в РФ).

На фронте в провинции Хама (220 км от Дамаска) правительственные силы восстановили контроль над ключевым населенным пунктом Маардас, захваченным боевиками в начале сентября. Саперы начали там разминирование улиц, чтобы мирное население могло вернуться в покинутые дома. Идет зачистка прилегающих к селению плантаций и ферм. Тем временем вертолеты сирийских ВВС нанесли удары по соседнему району Эс-Сауран, к западу от Маардаса, куда бежали остатки вооруженных банд исламистов.

http://www.warandpeace.ru/ru/news/view/115712/

Никогда не следует недооценивать предсказуемость тупизны ©

78 лет

Карма: +11,858.64

Регистрация: 21.03.2011

Сообщений: 4,839

Читатели: 32

Регистрация: 21.03.2011

Сообщений: 4,839

Читатели: 32

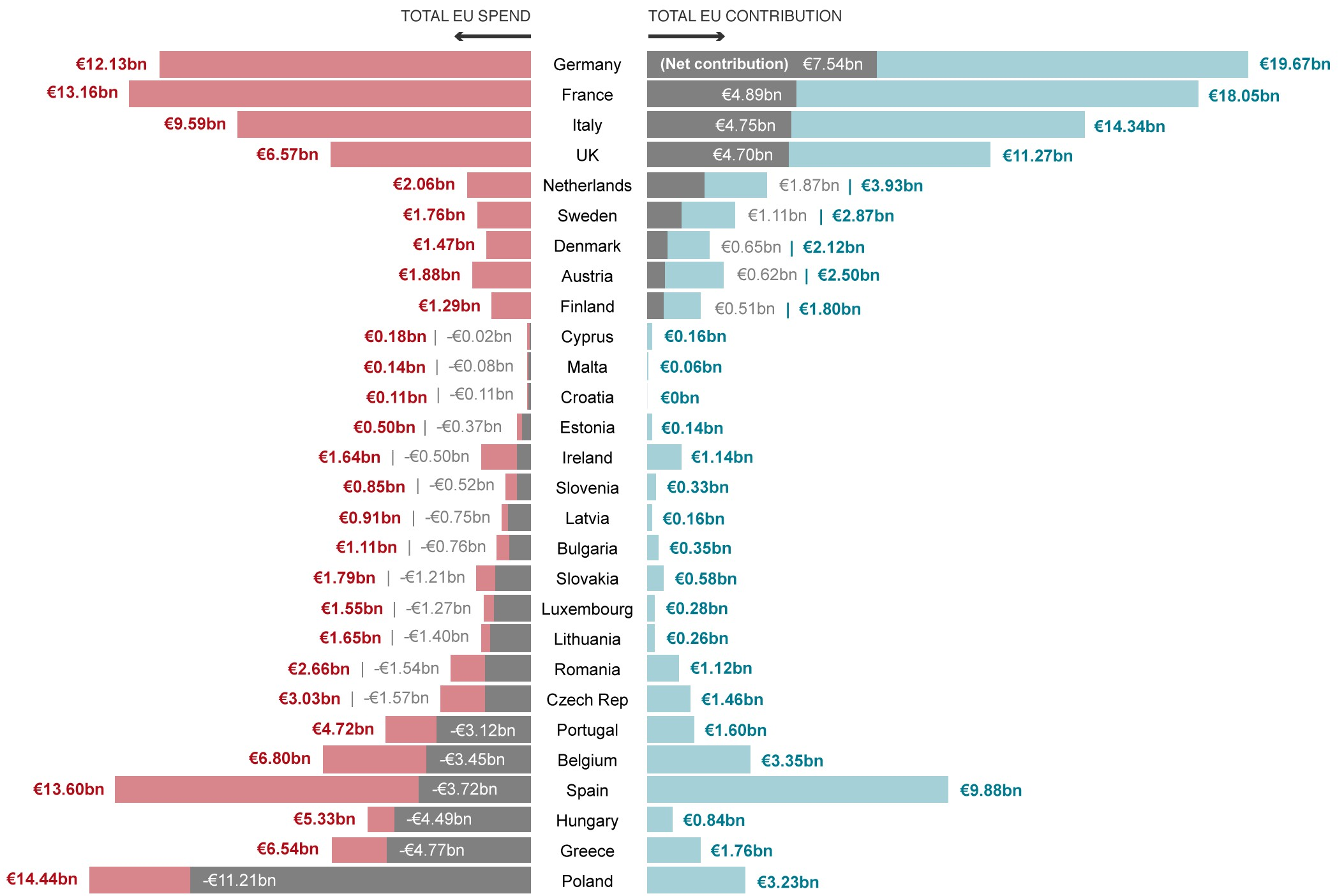

Цитата: marsuser от 17.10.2016 12:55:09Красный чарт реципиенты ЕС, синий - доноры. Данные прошлого года.Отлично устроились ребята)Скрытый текст

Исключительно информативную картинку вы разместили.

Видно, откуда берётся польское благополучие и что будет с поляками, если станут жить только на свои

Видно, что прибалты живут только на подачки и выжить самостоятельно просто не смогут.

Рекомендую снять АС и вывести картинку из "подполья".

Русское государство имеет то преимущество перед другими, что оно управляется непосредственно Самим Господом Богом. Иначе невозможно объяснить, как оно существует… Х.А. Миних

Истина в России всегда имеет характер фантастический. Ф.М. Достоевский

Истина в России всегда имеет характер фантастический. Ф.М. Достоевский

Карма: +7,141.17

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

У Лондона нет доказательств, которые подтверждали бы заявления главы британского МИД Бориса Джонсона о преднамеренном нанесении РФ ударов по мирным жителям в Сирии. Об этом сообщил в открытом письме британским парламентариям российский посол в Лондоне Александр Яковенко.

«Члены парламента огульно обвиняли Россию наряду с сирийским правительством в преднамеренном нанесении ударов по гражданским лицам, что мининдел Великобритании пытался квалифицировать как военные преступления. Десять дней назад посольство России официально запросило у Форин-офиса информацию о доказательствах, подтверждающих указанные утверждения Бориса Джонсона. В противном случае мы будем рассматривать эти утверждения как наглую ложь, призванную обеспечить защиту «ан-Нусре» и, возможно, британским военнослужащим, находящимся в Сирии», — приводит РИА Новости слова посла.

Как отметил Яковенко, суть полученного ответа британской стороны сводится к тому, что такими доказательствами Лондон не располагает.

Ранее он также сообщил, что Великобритания не ответила на запрос о дислокации своего спецназа в Сирии.

https://russian.rt.com/article/326571-rossiiskii-posol-nazval-bezdokazatelnymi-obvineniya-dzhonsona-v

«Члены парламента огульно обвиняли Россию наряду с сирийским правительством в преднамеренном нанесении ударов по гражданским лицам, что мининдел Великобритании пытался квалифицировать как военные преступления. Десять дней назад посольство России официально запросило у Форин-офиса информацию о доказательствах, подтверждающих указанные утверждения Бориса Джонсона. В противном случае мы будем рассматривать эти утверждения как наглую ложь, призванную обеспечить защиту «ан-Нусре» и, возможно, британским военнослужащим, находящимся в Сирии», — приводит РИА Новости слова посла.

Как отметил Яковенко, суть полученного ответа британской стороны сводится к тому, что такими доказательствами Лондон не располагает.

Ранее он также сообщил, что Великобритания не ответила на запрос о дислокации своего спецназа в Сирии.

https://russian.rt.com/article/326571-rossiiskii-posol-nazval-bezdokazatelnymi-obvineniya-dzhonsona-v

Никогда не следует недооценивать предсказуемость тупизны ©

Карма: +11.63

Регистрация: 18.07.2014

Сообщений: 73

Читатели: 0

Регистрация: 18.07.2014

Сообщений: 73

Читатели: 0

Карма: +11,510.41

Регистрация: 15.02.2009

Сообщений: 19,691

Читатели: 4

Регистрация: 15.02.2009

Сообщений: 19,691

Читатели: 4

Цитата: Alex_new от 17.10.2016 13:13:24Источник конечно еще тот.. но именно так в реальной жизни и делается....

Несите Ваши денежки в страну дураков....

Британия конфискует недвижимость олигархов из России и Центральной Азии - СМИ

......

Поправочка.

Там страна умных.

Это дураки из страны дураков несли денежки. Ладно, дом конфискуют. Еще и повесить могут, если шумствовать будут. Были случаи.

Знание немногих принципов может заменить незнание многих фактов. ( Гельвеций.)

Недаром многих лет Свидетелем господь меня поставил ...

Недаром многих лет Свидетелем господь меня поставил ...

Москва

Карма: +3,051.42

Регистрация: 14.11.2011

Сообщений: 2,794

Читатели: 0

Регистрация: 14.11.2011

Сообщений: 2,794

Читатели: 0

Цитата: allXunder от 17.10.2016 13:35:25

Это все что нужно знать о свободе слова у наших западных "партнеров"

Захарова прокомментировала закрытие счетов RT в Великобритании

Официальный представитель МИД России Мария Захарова прокомментировала информацию о закрытии счетов телеканала RT в Великобритании.

По её словам, Лондон обязательства по свободе слова оставил Европе. Об этом Захарова написала в своём Facebook.

«Маргарита Симоньян сообщила, что все счета телеканала Russia Today в Британии заблокированы, это окончательное решение, которое не подлежит пересмотру.

Похоже, уходя из ЕС, Лондон оставил в Европе все свои обязательства по свободе слова. Как говорится, в новую жизнь без вредных привычек», — написала Захарова.

"Я знаю, что после моей смерти на мою могилу нанесут кучу мусора, но ветер истории безжалостно развеет её".

Я за Евразийский Союз

Я за Евразийский Союз

Карма: +7,141.17

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

Выпуск государственных облигаций России в юанях c лимитом не более $1 млрд произойдёт не раньше 2017 года. На размещении долгов настаивает китайская сторона, в то время как российские власти не торопятся с окончательным решением, сообщили RT инвесторы, знакомые с ходом переговоров по выпуску ОФЗ. Впрочем, Центробанк уже подготовил необходимую инфраструктуру для обеспечения биржевых процессов. Подробности — в материале RT.

Российские финансовые власти и крупные частные компании не раз заявляли о своей готовности выпустить облигации федерального займа (ОФЗ), номинированные в юанях. Так, директор департамента государственного долга и государственных финансовых активов Минфина Константин Вышковский в интервью агентству Bloomberg заявил, что размещение ОФЗ возможно до конца 2016 года при условии преодоления лимита в $3 млрд для зарубежных займов.

В то же время и сами китайцы заинтересованы в привлечении российских эмитентов на свой рынок. «Такой финансовый инструмент сулит выгоду для китайцев по линии расширения экономического влияния в мире», — сообщил RT американский бизнесмен и инвестор Джим Роджерс.

На выпуске государственных облигаций России в юанях активно настаивает китайская сторона. Ещё в кулуарах саммита G20 в Китае (4 сентября 2016 года) представители КНР активно лоббировали ускорение процесса выпуска долговых бумаг, сообщили RT инвесторы, знакомые с ходом переговоров. Центробанк КНР (как и вся экономика страны) очень закрыт. Именно поэтому иностранные инвесторы с большой осторожностью рассматривают страновые сделки с Китаем, который столкнулся с идентичной с Россией проблемой — отсутствием иностранных инвестиций и ограничением источников капитала. По информации инвесторов, Россия не торопится с окончательным решением. Главный вопрос — целесообразно ли размещение в юанях, если китайскую валюту всё равно придется конвертировать в доллары США? Сейчас вопрос отложен до 2017 года и пока речь идет о лимите в $1 млрд, утверждают участники рынка.

В то же время Центробанк России уже подготовил всю необходимую инвестиционную инфраструктуру для размещения на бирже государственных облигаций в юанях, сообщили RT в ЦБ. Федеральный регулятор выдал российскому подразделению китайского банка ICBC (АО «АйСиБиСи Банк») лицензии профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности. Другими словам, в будущем российские компании смогут использовать юань в торговле и инвестициях. Взаиморасчеты по сделкам планируется совершать в расчетно-клиринговом центре, который заработал в Москве с сентября.

Размещение ОФЗ в юанях может стать лишь разовым экспериментом и не приведёт к дальнейшему развитию тренда, считают российские аналитики. «Привлечение в юанях, учитывая перспективы снижения курса китайской валюты, наверное, менее рискованно, чем привлечение в долларах. Сделка вряд ли станет трендом, и, конечно, нельзя считать что со временем весь наш долг будет номинирован в юанях», — рассказала RT главный экономист Альфа-банка Наталья Орлова.

Китайский юань остается экзотической валютой для России, хотя биржевая торговля парой юань/рубль проходит уже несколько лет. «В России объём сделок рубль/юань на валютном рынке составляет лишь 600 млн рублей. Для сравнения, оборот по сделкам рубль/доллар составляет 100 млрд, а по евро — 9 млрд. То есть, сделки с юанем составляют лишь 0,5% от сделок с долларом», — пояснил RT главный стратег УК БКС Максим Шеин.

Недавно юань был включен в корзину резервных валют МВФ, но по оценкам экономистов он всё ещё остаётся развивающейся валютой. «Статус юаня растёт, но заменить доллар он пока не может, ему далеко даже до фунта стерлингов. Поэтому стоит понимать, что желание размещать займы в юанях скорее геополитическое, нежели экономическое», — заключила Наталья Орлова.

Облигации федерального займа (ОФЗ) — это государственные ценные бумаги, которые выпускаются для финансирования дефицита бюджета и управления госдолгом. Главный агент по обслуживанию ОФЦ — Центробанк России, а основные покупатели — иностранные инвесторы.

https://russian.rt.com/article/326575-yuan-tovarischi-kogda-cb-rossii-vypustit-gosobligacii

Российские финансовые власти и крупные частные компании не раз заявляли о своей готовности выпустить облигации федерального займа (ОФЗ), номинированные в юанях. Так, директор департамента государственного долга и государственных финансовых активов Минфина Константин Вышковский в интервью агентству Bloomberg заявил, что размещение ОФЗ возможно до конца 2016 года при условии преодоления лимита в $3 млрд для зарубежных займов.

В то же время и сами китайцы заинтересованы в привлечении российских эмитентов на свой рынок. «Такой финансовый инструмент сулит выгоду для китайцев по линии расширения экономического влияния в мире», — сообщил RT американский бизнесмен и инвестор Джим Роджерс.

На выпуске государственных облигаций России в юанях активно настаивает китайская сторона. Ещё в кулуарах саммита G20 в Китае (4 сентября 2016 года) представители КНР активно лоббировали ускорение процесса выпуска долговых бумаг, сообщили RT инвесторы, знакомые с ходом переговоров. Центробанк КНР (как и вся экономика страны) очень закрыт. Именно поэтому иностранные инвесторы с большой осторожностью рассматривают страновые сделки с Китаем, который столкнулся с идентичной с Россией проблемой — отсутствием иностранных инвестиций и ограничением источников капитала. По информации инвесторов, Россия не торопится с окончательным решением. Главный вопрос — целесообразно ли размещение в юанях, если китайскую валюту всё равно придется конвертировать в доллары США? Сейчас вопрос отложен до 2017 года и пока речь идет о лимите в $1 млрд, утверждают участники рынка.

В то же время Центробанк России уже подготовил всю необходимую инвестиционную инфраструктуру для размещения на бирже государственных облигаций в юанях, сообщили RT в ЦБ. Федеральный регулятор выдал российскому подразделению китайского банка ICBC (АО «АйСиБиСи Банк») лицензии профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности. Другими словам, в будущем российские компании смогут использовать юань в торговле и инвестициях. Взаиморасчеты по сделкам планируется совершать в расчетно-клиринговом центре, который заработал в Москве с сентября.

Размещение ОФЗ в юанях может стать лишь разовым экспериментом и не приведёт к дальнейшему развитию тренда, считают российские аналитики. «Привлечение в юанях, учитывая перспективы снижения курса китайской валюты, наверное, менее рискованно, чем привлечение в долларах. Сделка вряд ли станет трендом, и, конечно, нельзя считать что со временем весь наш долг будет номинирован в юанях», — рассказала RT главный экономист Альфа-банка Наталья Орлова.

Китайский юань остается экзотической валютой для России, хотя биржевая торговля парой юань/рубль проходит уже несколько лет. «В России объём сделок рубль/юань на валютном рынке составляет лишь 600 млн рублей. Для сравнения, оборот по сделкам рубль/доллар составляет 100 млрд, а по евро — 9 млрд. То есть, сделки с юанем составляют лишь 0,5% от сделок с долларом», — пояснил RT главный стратег УК БКС Максим Шеин.

Недавно юань был включен в корзину резервных валют МВФ, но по оценкам экономистов он всё ещё остаётся развивающейся валютой. «Статус юаня растёт, но заменить доллар он пока не может, ему далеко даже до фунта стерлингов. Поэтому стоит понимать, что желание размещать займы в юанях скорее геополитическое, нежели экономическое», — заключила Наталья Орлова.

Облигации федерального займа (ОФЗ) — это государственные ценные бумаги, которые выпускаются для финансирования дефицита бюджета и управления госдолгом. Главный агент по обслуживанию ОФЦ — Центробанк России, а основные покупатели — иностранные инвесторы.

https://russian.rt.com/article/326575-yuan-tovarischi-kogda-cb-rossii-vypustit-gosobligacii

Никогда не следует недооценивать предсказуемость тупизны ©

Манила

64 года

Карма: +3,984.23

Регистрация: 11.03.2014

Сообщений: 3,727

Читатели: 2

Регистрация: 11.03.2014

Сообщений: 3,727

Читатели: 2

Цитата: kerosene от 17.10.2016 13:03:16МОСКВА, 17 окт — РИА Новости. Главный редактор Международного информационного агентства "Россия сегодня" и телеканала RT Маргарита Симоньян сообщила в своем микроблоге в Twitter, что все счета RT в Британии заблокированы.

"Нам закрыли счета в Британии. Все счета. 'Решение пересмотру не подлежит'. Да здравствует свобода слова!" — написала она.

https://ria.ru/media…83158.html

А у ВВС есть российские счета?

Карма: +7,141.17

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

САУДОВСКАЯ АРАВИЯ РАБОТАЕТ НАД ТЕМ, ЧТОБЫ УВЕЛИЧИТЬ ПОСТАВКИ ОРУЖИЯ "УМЕРЕННОЙ ОППОЗИЦИИ" В АЛЕППО – АГЕНТСТВО СО ССЫЛКОЙ НА ГЛАВУ САУДОВСКОГО МИД

https://ria.ru/syria/20161017/1479389316.html

https://ria.ru/syria/20161017/1479389316.html

Никогда не следует недооценивать предсказуемость тупизны ©

Nesterok

МОСКВА, 17 окт — РИА Новости. Несколько человек ранены в понедельник при взрыве на одном из предприятий химического концерна BASF в немецком городе Людвигсхафен-ам-Райн в земле Рейнланд-Пфальц, где расположена штаб-квартира компании, сообщает агентство Рейтер.

Скрытый текст

Отредактировано: Nesterok - 01 янв 1970

г.Санкт-Петербург

Карма: +12,205.35

Регистрация: 30.09.2010

Сообщений: 17,478

Читатели: 2

Регистрация: 30.09.2010

Сообщений: 17,478

Читатели: 2

Эрдоган напомнил США о вторжении в Ирак «без приглашения»

17 октября 2016, 14:43

Анкара имеет не меньше прав на участие в освобождении иракского Мосула от террористической группировки «Исламское государство», чем США, которые в 2003 году вошли в Ирак без приглашения его тогдашнего лидера Саддама Хусейна, заявил президент Турции Тайип Эрдоган.

«В операции в Мосуле участвуют страны, которые не имеют никакого отношения к региону, только на том основании, что их пригласил Багдад… Тогда почему власти Ирака не отказывали тем, кто находился в стране безо всякого приглашения? Приглашал ли их (США) Саддам Хусейн 14-15 лет тому назад? Но они, тем не менее, вошли в страну. Пролилась кровь, погибло более 1 млн человек. Сильные мира сего действуют по неписаным законам, которые отвечают их интересам», – передает РИА «Новости» заявление Эрдогана на Международном правовом конгрессе в Стамбулесо ссылкой на Anadolu.

По его словам, то, что Турцию пытаются не допустить к участию в операции в Мосуле, можно объяснить стремлением не дать возможности Анкаре нарушить планы по разжиганию межконфессионального противостояния под предлогом борьбы с ИГ*. «Мы не можем допустить того, чтобы кто-то сталкивал шиитов и суннитов», – сказал далее Эрдоган.

В понедельник утром армия Ирака совместно с курдами начала штурм Мосула.

До этого премьер-министр Ирака Хайдер аль-Абади заявил о начале военной операции по освобождению Мосула.

Освобождение Мосула – основная цель проводимой иракской армией совместно с курдским ополчением операции по восстановлению контроля над страной.

По данным СМИ, по меньшей мере 10 тыс. боевиков группировки «Исламское государство*» сосредоточены в настоящее время в иракском Мосуле, из них 2 тыс. – наемники из других стран.

Ранее Эрдоган заявил, что Ирак требует от Турции вывести войска, но Багдад просто не может самостоятельно справиться с ИГ.

Он также заявил в октябре, что Турция намерена принять участие в операции коалиции по освобождению иракского Мосула от «Исламского государства», в случае отказа коалиции у Анкары есть «план Б».

В Ираке остаются турецкие войска, хотя Багдад неоднократно указывал, что Анкара должна вывести свои силы с иракской территории.

Напомним также, Саддам Хусейн был свергнут в апреле 2003 года после вторжения войск коалиции во главе с США и Великобританией. Верховный суд Ирака предъявил ему обвинение в гибели в 1982 году 148 жителей деревни Ад-Дуджейль. Бывший иракский лидер был приговорен к смертной казни, приговор был приведен в исполнение в конце декабря 2006 года.

.

Ссылка

17 октября 2016, 14:43

Анкара имеет не меньше прав на участие в освобождении иракского Мосула от террористической группировки «Исламское государство», чем США, которые в 2003 году вошли в Ирак без приглашения его тогдашнего лидера Саддама Хусейна, заявил президент Турции Тайип Эрдоган.

«В операции в Мосуле участвуют страны, которые не имеют никакого отношения к региону, только на том основании, что их пригласил Багдад… Тогда почему власти Ирака не отказывали тем, кто находился в стране безо всякого приглашения? Приглашал ли их (США) Саддам Хусейн 14-15 лет тому назад? Но они, тем не менее, вошли в страну. Пролилась кровь, погибло более 1 млн человек. Сильные мира сего действуют по неписаным законам, которые отвечают их интересам», – передает РИА «Новости» заявление Эрдогана на Международном правовом конгрессе в Стамбулесо ссылкой на Anadolu.

По его словам, то, что Турцию пытаются не допустить к участию в операции в Мосуле, можно объяснить стремлением не дать возможности Анкаре нарушить планы по разжиганию межконфессионального противостояния под предлогом борьбы с ИГ*. «Мы не можем допустить того, чтобы кто-то сталкивал шиитов и суннитов», – сказал далее Эрдоган.

В понедельник утром армия Ирака совместно с курдами начала штурм Мосула.

До этого премьер-министр Ирака Хайдер аль-Абади заявил о начале военной операции по освобождению Мосула.

Освобождение Мосула – основная цель проводимой иракской армией совместно с курдским ополчением операции по восстановлению контроля над страной.

По данным СМИ, по меньшей мере 10 тыс. боевиков группировки «Исламское государство*» сосредоточены в настоящее время в иракском Мосуле, из них 2 тыс. – наемники из других стран.

Ранее Эрдоган заявил, что Ирак требует от Турции вывести войска, но Багдад просто не может самостоятельно справиться с ИГ.

Он также заявил в октябре, что Турция намерена принять участие в операции коалиции по освобождению иракского Мосула от «Исламского государства», в случае отказа коалиции у Анкары есть «план Б».

В Ираке остаются турецкие войска, хотя Багдад неоднократно указывал, что Анкара должна вывести свои силы с иракской территории.

Напомним также, Саддам Хусейн был свергнут в апреле 2003 года после вторжения войск коалиции во главе с США и Великобританией. Верховный суд Ирака предъявил ему обвинение в гибели в 1982 году 148 жителей деревни Ад-Дуджейль. Бывший иракский лидер был приговорен к смертной казни, приговор был приведен в исполнение в конце декабря 2006 года.

.

Ссылка

Сегодня - это Завтра,...только Вчера.

Карма: +796.49

Регистрация: 31.05.2010

Сообщений: 1,055

Читатели: 1

Регистрация: 31.05.2010

Сообщений: 1,055

Читатели: 1

Цитата: abab от 17.10.2016 10:10:32Да не будет там никакой крови. Будет пародия на советскую игру Зарница, с дальнейшей передислокацией бармалеев на другие театры военных действий. Кого то на подмогу в Сирию, кого то в Ливию.

АУ на УМ

http://www.liveinternet.ru/users/den_galax/blog/

Лукка

77 лет

Карма: +30,278.18

Регистрация: 10.07.2007

Сообщений: 35,267

Читатели: 80

Регистрация: 10.07.2007

Сообщений: 35,267

Читатели: 80

Можно было бы обвинить Кедми в плагиате с ГА, если бы это всё не было столь очевидно:

http://www.youtube.c…l8vM8zHoGU

[movie=400,300]http://youtu.be/xl8vM8zHoGU[/movie]

http://www.youtube.c…l8vM8zHoGU

[movie=400,300]http://youtu.be/xl8vM8zHoGU[/movie]

Отредактировано: Dobryаk - 01 янв 1970

Вси бо вы сынове Божии есте верою о Христе Иисусе. Елице бо во Христа крeстистеся, во Христа облекостеся, несть иудей, ни эллин, несть раб ни свободь, несть мужеский пол, ни женский. Вси бо вы едино есте о Христе Иисусе

Послание Галатам Павла апостола

Послание Галатам Павла апостола

г.Санкт-Петербург

Карма: +12,205.35

Регистрация: 30.09.2010

Сообщений: 17,478

Читатели: 2

Регистрация: 30.09.2010

Сообщений: 17,478

Читатели: 2

К операции по освобождению Мосула привлечены более 80 тыс. военных

17 октября 2016, 14:21

В операции по освобождению города Мосул в Ираке от боевиков радикальной группировки «Исламское государство» участвуют более 80 тыс. военных, сообщает командующий иракским спецназом майор Салам Яссим.

«Более 80 тыс. военных задействованы (в операции), включая инженеров и тыловое обеспечение», – передает РИА «Новости» слова военного со ссылкой на Washington Post.

«Мы призываем к свободе передвижения для мирных жителей. И это крайне важно в зонах конфликта… Защита гражданского населения должна стать основной частью военной стратегии в Мосуле. Это крайне важно для будущего Ирака», – заявил пресс-секретарь Управления Верховного комиссара по делам беженцев ООН Эдриан Эдвардс.

Отвечая на вопрос о том, может ли военная операция в Мосуле привести к тому, что город будет осажден, Эдвардс уточнил, что «пока рано говорить о том, к чему приведет операция».

«Мы полагаем, что более 1 млн людей могут быть перемещены в результате военной операции. Проводится работа по оценке того, что может быть немедленно сделано для переселенных людей…», – сказал он.

Эдвардс добавил, что «большинство людей будет перемещено внутри страны». «Но мы полагаем, что могут быть возможные трансграничные переселения в Сирию, что мы наблюдали в прошлом. Пока рано говорить о том, что это повлияет на переселение в Европу», – сказал он.

Пресс-секретарь УВКБ ООН сообщил, что большая программа по строительству жилья для перемещенных лиц уже действует в Ираке. За последние месяцы 213 тыс. человек были вынуждены покинуть свои дома по всей стране. Из них 30 тыс. человек – из района Мосула и 80 тыс. – из Фаллуджи.

До этого премьер-министр Ирака Хайдер аль-Абади заявил о начале военной операции по освобождению Мосула. В ООН предупредили, что в ходе операции могут пострадать до 1,5 млн мирных жителей.

В субботу ночью ВВС Ирака сбросили на Мосул листовки, в которых жителей города предупредили о скором начале операции по освобождению города от террористической группировки «Исламское государство*».

Напомним, артиллерия США и Ирака, а также самолеты международной коалиции наносят удары по Мосулу перед началом основной операции по освобождению города.

Освобождение Мосула – основная цель проводимой иракской армией совместно с курдским ополчением операции по восстановлению контроля над страной.

По данным СМИ, по меньшей мере 10 тыс. боевиков группировки «Исламское государство» сосредоточены в настоящее время в иракском Мосуле, из них 2 тыс. – наемники из других стран.

.

Ссылка

17 октября 2016, 14:21

В операции по освобождению города Мосул в Ираке от боевиков радикальной группировки «Исламское государство» участвуют более 80 тыс. военных, сообщает командующий иракским спецназом майор Салам Яссим.

«Более 80 тыс. военных задействованы (в операции), включая инженеров и тыловое обеспечение», – передает РИА «Новости» слова военного со ссылкой на Washington Post.

«Мы призываем к свободе передвижения для мирных жителей. И это крайне важно в зонах конфликта… Защита гражданского населения должна стать основной частью военной стратегии в Мосуле. Это крайне важно для будущего Ирака», – заявил пресс-секретарь Управления Верховного комиссара по делам беженцев ООН Эдриан Эдвардс.

Отвечая на вопрос о том, может ли военная операция в Мосуле привести к тому, что город будет осажден, Эдвардс уточнил, что «пока рано говорить о том, к чему приведет операция».

«Мы полагаем, что более 1 млн людей могут быть перемещены в результате военной операции. Проводится работа по оценке того, что может быть немедленно сделано для переселенных людей…», – сказал он.

Эдвардс добавил, что «большинство людей будет перемещено внутри страны». «Но мы полагаем, что могут быть возможные трансграничные переселения в Сирию, что мы наблюдали в прошлом. Пока рано говорить о том, что это повлияет на переселение в Европу», – сказал он.

Пресс-секретарь УВКБ ООН сообщил, что большая программа по строительству жилья для перемещенных лиц уже действует в Ираке. За последние месяцы 213 тыс. человек были вынуждены покинуть свои дома по всей стране. Из них 30 тыс. человек – из района Мосула и 80 тыс. – из Фаллуджи.

До этого премьер-министр Ирака Хайдер аль-Абади заявил о начале военной операции по освобождению Мосула. В ООН предупредили, что в ходе операции могут пострадать до 1,5 млн мирных жителей.

В субботу ночью ВВС Ирака сбросили на Мосул листовки, в которых жителей города предупредили о скором начале операции по освобождению города от террористической группировки «Исламское государство*».

Напомним, артиллерия США и Ирака, а также самолеты международной коалиции наносят удары по Мосулу перед началом основной операции по освобождению города.

Освобождение Мосула – основная цель проводимой иракской армией совместно с курдским ополчением операции по восстановлению контроля над страной.

По данным СМИ, по меньшей мере 10 тыс. боевиков группировки «Исламское государство» сосредоточены в настоящее время в иракском Мосуле, из них 2 тыс. – наемники из других стран.

.

Ссылка

Сегодня - это Завтра,...только Вчера.

Карма: +13.83

Регистрация: 30.09.2016

Сообщений: 94

Читатели: 0

Регистрация: 30.09.2016

Сообщений: 94

Читатели: 0

Цитата: NetGhost от 17.10.2016 13:09:26Вот не понимаю, зачем в 21 веке приезжать и лично встречаться? Палясь тем самым перед всеми.

В эпоху того же скайпа - вот зачем личные визиты?

Один только вариант ответа вижу - знаменитые мириканские компутерщики неспособны создать защищенную линию видеосвязи )

Хотите сохранить секретность - НЕ пользуйтесь скайпом!

Там заложены программы отслеживания по ключевым словам (как на письме, так и звуково). При повторении некоторых скайп вас просто блокирует. Может (подозреваю) и инфу куда-то передает об этом. Сталкивался. Хотя ни разу не шпиён. Просто в период эмбарго планировали поставлять в обход оного. А встречаться можно и на нейтральной полосе.

При серьезных переговорах важно видеть реакцию человека. И правильно трактовать движения и жесты. А то человек тебе говорит "да", а жестами "х** тебе" показывает. )) Жесты - они правдивее слов зачастую.

Карма: +7,141.17

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

Регистрация: 30.10.2015

Сообщений: 6,266

Читатели: 3

В МИД назвали свидетельством слабости угрозы США о введении новых санкций против России

Новость 287 0

Заявления госсекретаря США Джона Керри о возможности введения новых санкций в отношении России — это свидетельство слабости администрации Соединённых Штатов. Об этом заявил замглавы МИД РФ Сергей Рябков.Новость 287 0

«На угрозы, которые потоком идут из Вашингтона и не прекращаются ни на один день, у нас один ответ: это свидетельство слабости администрации США и отсутствия в её арсенале инструментария, который позволяет договариваться на реалистичной основе», — приводит комментарий Рябкова РИА Новости.

По его словам, в США «уже нет и стремления искать какие-то схемы, которые были бы работоспособными и не противоречили обещаниям, дававшимся самой администрацией».

https://russian.rt.com/article/326606-v-mid-nazvali-svidetelstvom-slabosti-ugrozy-ssha

Никогда не следует недооценивать предсказуемость тупизны ©

Карма: +600.60

Регистрация: 19.06.2009

Сообщений: 1,614

Читатели: 1

Регистрация: 19.06.2009

Сообщений: 1,614

Читатели: 1

Цитата: Советчик от 16.10.2016 16:46:03В чем минусы от вступления России в ВТО? По пунктам если можно. Без размазывания соплей по стеклу.

В невозможности вводить таможенные барьеры и прочие преференции своим так, как надо и хотелось бы для развития собственной промышленности.

А в условиях огромной номенклатуры товаров, которые к нам поставляются и объективно давят наше производство - пунктов много

. Вон, только сельхозку (по счастливому случаю) запретили и у всех ,включая президента, куча радости, что у нас сельхоз активно развиваться стал.

. Вон, только сельхозку (по счастливому случаю) запретили и у всех ,включая президента, куча радости, что у нас сельхоз активно развиваться стал. А от нас идёт гораздо меньше товаров - если они введут пошлины, то повлияет мало на что. На металлургов каких, ещё, может, что по мелочи. Основное (нефть и газ) обложить им, думаю не удастся

. А то парки на дрова вырубать придётся

. А то парки на дрова вырубать придётся

Так шта... Наше присутствие в ВТО выгодно в первую голову ИМ. Я бы ещё вообще ввоз готовых машин из Европы запретил, только сборка у нас (и то до поры до времени).

Отредактировано: hedin - 17 окт 2016 21:35:24

Монтевидео

64 года

Карма: +8,414.76

Регистрация: 19.08.2007

Сообщений: 21,217

Читатели: 5

Регистрация: 19.08.2007

Сообщений: 21,217

Читатели: 5

СМИ: в иракском Мосуле начался мятеж против главаря ИГИЛ

После бомбардировки города лидер террористов Абу Бакра аль-Багдади бежал в сирийскую Ракку. Начальник так называемой исламской полиции в иракском Мосуле Абу Усман устроил мятеж против главаря запрещенной в России террористической группировки ИГИЛ Абу Бакра аль-Багдади.

Как сообщает телеканал As Sumaria со ссылкой на источники в провинции Найнава на севере Ирака (граница с Сирией), Абу Усман является выходцем из Мосула, а находящиеся у него в подчинении отряды уже атаковали четыре расположения боевиков. В свою очередь, аль-Багдади призвал подчиняющиеся ему напрямую элитные вооруженные формирования экстремистов противостоять бунту и отдал приказ ликвидировать руководителей исламской полиции.

Телеканал отмечает, что в данный момент в Мосуле творится хаос. Боевые подразделения разных сторон постоянно вступают в противоборство друг с другом. По улицам города курсируют автомобили исламской полиции с громкоговорителями, по которому сообщают, что «правление аль-Багдади в Мосуле закончено», главарь ИГИЛ бежал в направлении сирийской Ракки, а его жена взята под стражу. Ранее сообщалось, что Абу Бакра аль-Багдади спасся в последний момент от авиаудара ВВС коалиции, целью которого стало собрание командиров ИГИЛ в Мосуле. В результате бомбардировки десятки боевиков были нейтрализованы, в том числе соратник главаря ИГИЛ Абу Муса аль-Магриби.

После бомбардировки города лидер террористов Абу Бакра аль-Багдади бежал в сирийскую Ракку. Начальник так называемой исламской полиции в иракском Мосуле Абу Усман устроил мятеж против главаря запрещенной в России террористической группировки ИГИЛ Абу Бакра аль-Багдади.

Как сообщает телеканал As Sumaria со ссылкой на источники в провинции Найнава на севере Ирака (граница с Сирией), Абу Усман является выходцем из Мосула, а находящиеся у него в подчинении отряды уже атаковали четыре расположения боевиков. В свою очередь, аль-Багдади призвал подчиняющиеся ему напрямую элитные вооруженные формирования экстремистов противостоять бунту и отдал приказ ликвидировать руководителей исламской полиции.

Телеканал отмечает, что в данный момент в Мосуле творится хаос. Боевые подразделения разных сторон постоянно вступают в противоборство друг с другом. По улицам города курсируют автомобили исламской полиции с громкоговорителями, по которому сообщают, что «правление аль-Багдади в Мосуле закончено», главарь ИГИЛ бежал в направлении сирийской Ракки, а его жена взята под стражу. Ранее сообщалось, что Абу Бакра аль-Багдади спасся в последний момент от авиаудара ВВС коалиции, целью которого стало собрание командиров ИГИЛ в Мосуле. В результате бомбардировки десятки боевиков были нейтрализованы, в том числе соратник главаря ИГИЛ Абу Муса аль-Магриби.

https://www.youtube.com/watch?v=d4yHZPH6NU0

Москва

62 года

Карма: +23,217.00

Регистрация: 15.07.2009

Сообщений: 31,362

Читатели: 8

Регистрация: 15.07.2009

Сообщений: 31,362

Читатели: 8

Цитата: В. Вилежаня от 17.10.2016 13:35:45Поправочка.

Там страна умных.

Это дураки из страны дураков несли денежки. Ладно, дом конфискуют. Еще и повесить могут, если шумствовать будут. Были случаи.

Так по приказу Кровавого Путина лично, королевка взяла под козырёк и тгавит креативный беглый олигархат.

Ожидаем реактивации средневековых английских законов о повешении безземельных - утром у олигарха конфискуют особняк и все деньги в пользу казны, а вечером уже вешают на шарфике за бродяжничество.

Многие пытаются смотреть, куда идёт дым.

А надо бы - откуда ветер дует.

А надо бы - откуда ветер дует.

Сейчас на ветке:

399,

Модераторов: 0,

Пользователей: 47,

Гостей: 267,

Ботов: 85

1900.113

, 77RUS

, A-lexx

, Alexey K_9eb97d

, Alexey_Volodin

, Efrussell

, GD

, Gangster

, KZR

, MHTS

, Moksha

, Oleg K.

, Renderer

, Rаgtime

, VVK

, Zu

, _Krokus

, aeroplane

, alex_okt

, alis

, askandrew

, avr

, bar_bos

, bca

, brigadir v.2.0.

, coshmar

, frogi

, gmk

, korumis

, sasha.63

, sdfyns

, sk123

, tricky_chubakka

, vett

, walkcat

, wood-cutter

, yaroslavmudry

, zhelex

, А75

, Александр Алексеевич

, Валерий Васильевич

, Влад Филоненко

, Песцовый лис

, Сорокин Борис

, Старый Ватник

, Халтура