Япония

1,115,651

4,879

|

|

Vediki977 ( Слушатель ) |

| 03 май 2018 07:44:26 |

Банк Японии капитулировал

новая дискуссия Статья 650

Что бывает, когда ориентиры неверны, и что надо делать японцам, чтобы выйти из третьего десятилетия стагнации, рассуждает Сергей Блинов, руководитель группы макроэкономических исследований ПАО "КамАЗ".

Банк Японии семь раз обещал достичь 2%-й инфляции, но сейчас признал поражение и отказался от этих попыток. В последнем заявлении Банка Японии обещания достигнуть 2%-й уровень отсутствует (см. "Банк Японии признал поражение", Vedomosti.ru). Для неспециалистов требуется пояснить, что японцы хотят не снизить, а повысить инфляцию: она у них слишком низка, близка к нулю.

Это удобный пример, чтобы понять, к чему приводят ошибочные ориентиры в денежно-кредитной политике.

Почему у Банка Японии не получилось количественное смягчение

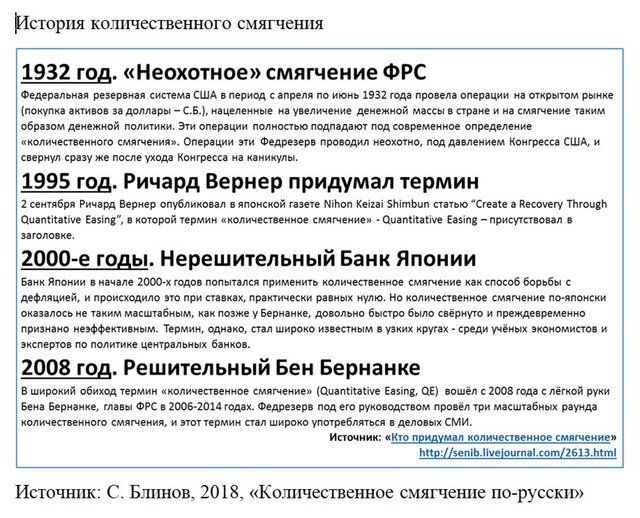

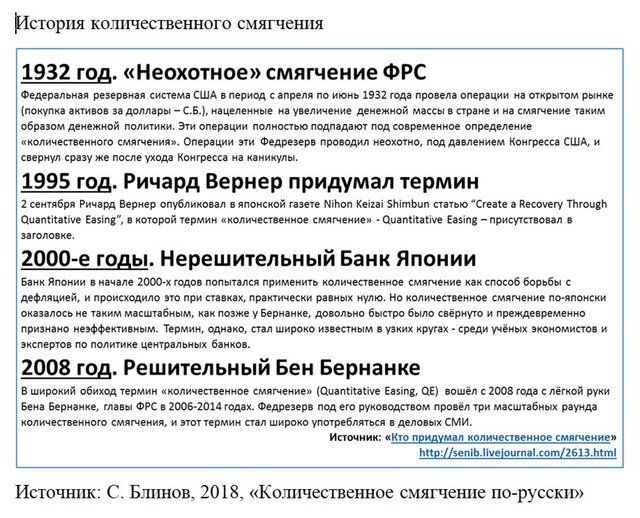

Сначала углубимся в историю, в начало 2000-х гг. Именно тогда Банк Японии первым в мире объявил о проведении количественного смягчения. Но проводил это смягчение Банк Японии нерешительно.

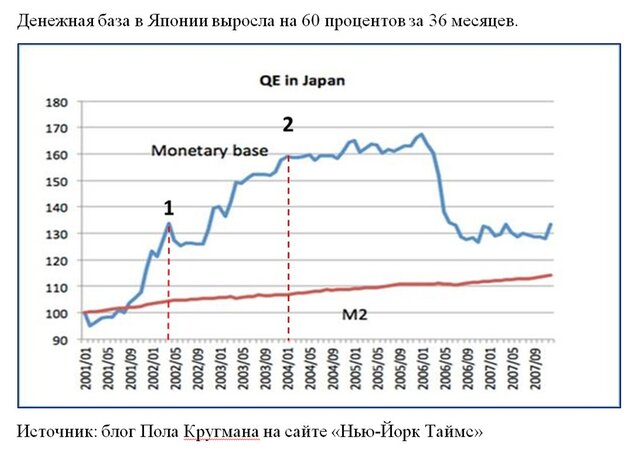

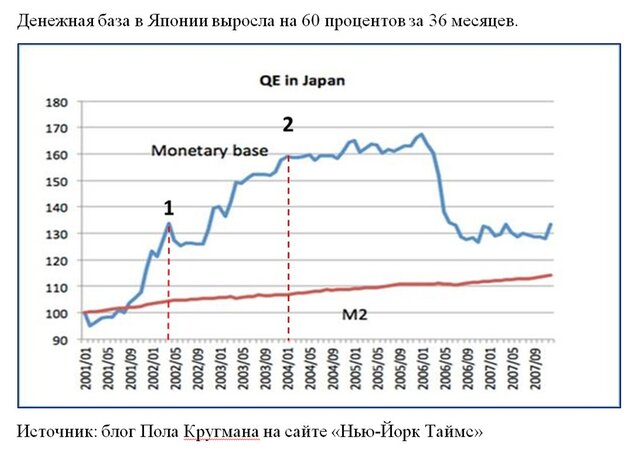

Через некоторое время эта политика была объявлена неэффективной и прекращена. Попробуем разобраться, в чем же заключается упомянутая выше нерешительность Банка Японии. Пол Кругман (нобелевский лауреат по экономике) приводит такую диаграмму:

Основная идея Кругмана: наращивание денежной базы не оказывает влияния на денежную массу, и поэтому политика количественного смягчения неэффективна.

Рост денежной базы в первые три года был быстрее, чем рост денежной массы (агрегат М2), а затем темпы выровнялись. На диаграмме видно, что денежная база за первые 15 месяцев выросла на 35% (точка 1 на диаграмме), а за три года – на 60% (точка 2 на диаграмме). Достаточен ли был такой темп роста? Много это или мало?

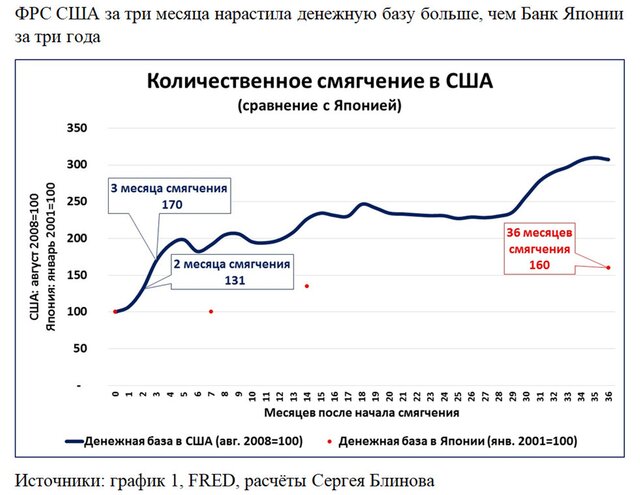

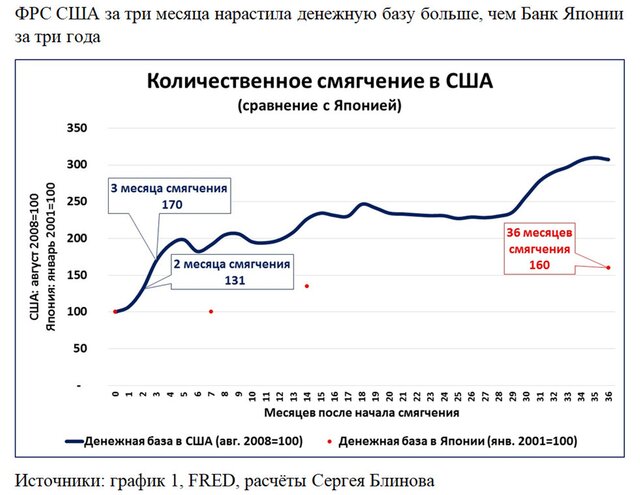

Все познается в сравнении. Если сравнить темпы и сроки роста денежной базы в Японии с 2001 г. с аналогичными показателями США начиная с августа 2008 г., то становится очевидной нерешительность Банка Японии.

Почувствуйте, насколько по-разному вели себя центральные банки Японии и США.

• За три года смягчения Банк Японии нарастил денежную базу лишь на 60%, а затем прекратил активные действия.

• ФРС США под руководством Бена Бернанке нарастила денежную базу на 70% уже через три месяца после начала смягчения. За три же года прирост денежной базы в США составил более 200%, но смягчение продолжалось и дальше.

Приведенные факты – наглядное свидетельство нерешительности Банка Японии.

Главная цель не инфляция, а денежная масса

Теперь о главном, о целях количественного смягчения. Проводя свою политику, Банк Японии ориентировался прежде всего на достижение определенного уровня инфляции.

Неявно предполагается, что если инфляция достигнет целевого уровня (в Японии – 2%), то это решит проблемы стагнации в японской экономике, которая длится уже третье десятилетие.

Но определенный уровень инфляции отнюдь не гарантирует экономического процветания. В истории известны случаи, когда при инфляции в сотни процентов наблюдался рост реального ВВП на 8 и более процентов в год (Бразилия в 1985-86 гг.). И падение цен (дефляция) тоже вовсе не препятствие для экономического роста (см. примеры в статье "Инфляция и экономический рост").

Гораздо более надежным ориентиром для многих стран, в том числе для Японии, может служить уже упоминавшаяся денежная масса.

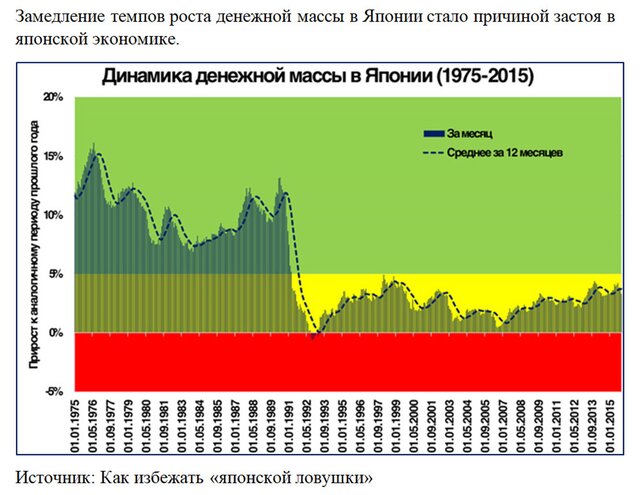

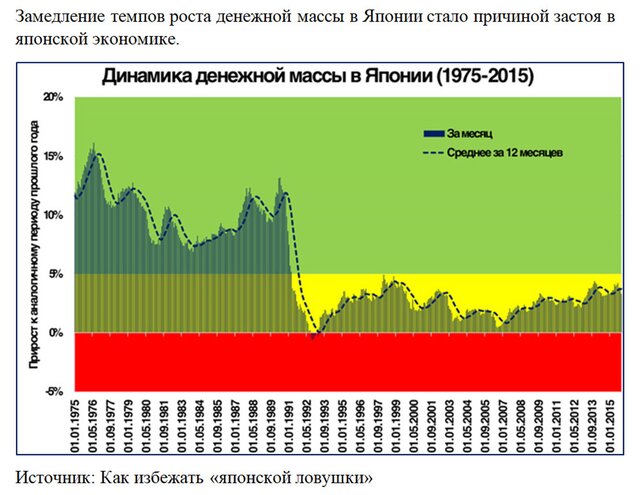

Более того, динамика денежной массы в Японии прекрасно объясняет, почему после 40 лет бурного экономического роста (до 1990 г.) с начала 1990-х гг. в Японии уже третье десятилетие наблюдается стагнация и среднегодовые темпы роста ВВП не превышают 0,9%.

Все дело в том, что с начала 1990-х гг. резко изменилась денежно-кредитная политика Банка Японии, что и привело к таким плачевным результатам.

Если до 1991 г. темпы роста денежной массы не опускались ниже 7% в год, то после 1991 г. они ни разу не достигли уровня 5%.

Выводы

Из всего сказанного можно сделать два простых вывода для Банка Японии:

1. Достижение темпов роста денежной массы 7% и более решит все проблемы японской экономики.

2. Банку Японии просто надо быть более решительным.

Ссылка

Банк Японии семь раз обещал достичь 2%-й инфляции, но сейчас признал поражение и отказался от этих попыток. В последнем заявлении Банка Японии обещания достигнуть 2%-й уровень отсутствует (см. "Банк Японии признал поражение", Vedomosti.ru). Для неспециалистов требуется пояснить, что японцы хотят не снизить, а повысить инфляцию: она у них слишком низка, близка к нулю.

Это удобный пример, чтобы понять, к чему приводят ошибочные ориентиры в денежно-кредитной политике.

Почему у Банка Японии не получилось количественное смягчение

Сначала углубимся в историю, в начало 2000-х гг. Именно тогда Банк Японии первым в мире объявил о проведении количественного смягчения. Но проводил это смягчение Банк Японии нерешительно.

Через некоторое время эта политика была объявлена неэффективной и прекращена. Попробуем разобраться, в чем же заключается упомянутая выше нерешительность Банка Японии. Пол Кругман (нобелевский лауреат по экономике) приводит такую диаграмму:

Основная идея Кругмана: наращивание денежной базы не оказывает влияния на денежную массу, и поэтому политика количественного смягчения неэффективна.

Рост денежной базы в первые три года был быстрее, чем рост денежной массы (агрегат М2), а затем темпы выровнялись. На диаграмме видно, что денежная база за первые 15 месяцев выросла на 35% (точка 1 на диаграмме), а за три года – на 60% (точка 2 на диаграмме). Достаточен ли был такой темп роста? Много это или мало?

Все познается в сравнении. Если сравнить темпы и сроки роста денежной базы в Японии с 2001 г. с аналогичными показателями США начиная с августа 2008 г., то становится очевидной нерешительность Банка Японии.

Почувствуйте, насколько по-разному вели себя центральные банки Японии и США.

• За три года смягчения Банк Японии нарастил денежную базу лишь на 60%, а затем прекратил активные действия.

• ФРС США под руководством Бена Бернанке нарастила денежную базу на 70% уже через три месяца после начала смягчения. За три же года прирост денежной базы в США составил более 200%, но смягчение продолжалось и дальше.

Приведенные факты – наглядное свидетельство нерешительности Банка Японии.

Главная цель не инфляция, а денежная масса

Теперь о главном, о целях количественного смягчения. Проводя свою политику, Банк Японии ориентировался прежде всего на достижение определенного уровня инфляции.

Неявно предполагается, что если инфляция достигнет целевого уровня (в Японии – 2%), то это решит проблемы стагнации в японской экономике, которая длится уже третье десятилетие.

Но определенный уровень инфляции отнюдь не гарантирует экономического процветания. В истории известны случаи, когда при инфляции в сотни процентов наблюдался рост реального ВВП на 8 и более процентов в год (Бразилия в 1985-86 гг.). И падение цен (дефляция) тоже вовсе не препятствие для экономического роста (см. примеры в статье "Инфляция и экономический рост").

Гораздо более надежным ориентиром для многих стран, в том числе для Японии, может служить уже упоминавшаяся денежная масса.

Более того, динамика денежной массы в Японии прекрасно объясняет, почему после 40 лет бурного экономического роста (до 1990 г.) с начала 1990-х гг. в Японии уже третье десятилетие наблюдается стагнация и среднегодовые темпы роста ВВП не превышают 0,9%.

Все дело в том, что с начала 1990-х гг. резко изменилась денежно-кредитная политика Банка Японии, что и привело к таким плачевным результатам.

Если до 1991 г. темпы роста денежной массы не опускались ниже 7% в год, то после 1991 г. они ни разу не достигли уровня 5%.

Выводы

Из всего сказанного можно сделать два простых вывода для Банка Японии:

1. Достижение темпов роста денежной массы 7% и более решит все проблемы японской экономики.

2. Банку Японии просто надо быть более решительным.

Ссылка

ОТВЕТЫ (0)

Комментарии не найдены!