Большой передел мира

267,883,178

523,163

|

|

DeC ( Профессионал ) |

| 07 июл 2016 03:43:35 |

Доходность 20-летних госбондов Японии

новая дискуссия Новость 773

06.07.2016 09:31

Доходность 20-летних японских гособлигаций упала ниже нуля впервые в истории, доходность 30-летних бондов составила всего 0,015%, поскольку инвесторы ищут способ более безопасного вложения средств после голосования в Великобритании за выход из Евросоюза.

Доходность 10-летних японских госбондов также снизилась, достигнув рекордного минимума (-0,275%).

Британская управляющая компания M&G Investments во вторник сообщила, что днем ранее приостановила вывод средств пайщиками из своего фонда Property Portfolio с активами на 4,4 млрд фунтов стерлингов. Аналогичное решение приняло подразделение страховщика Aviva. Ранее компания Standard Life заморозила вывод средств из своего фонда недвижимости в Соединенном Королевстве.

Глобальные рынки отреагировали на эти новости, курс британского фунта опустился до минимума за 31 год. Как и в первые дни после референдума о выходе Великобритании из ЕС, японская иена стала для инвесторов более безопасным способом вложений, даже в большей степени, чем доллар США.

Иена укрепилась до около 100,75 иены за доллар к середине торгового дня в среду по сравнению с курсом 102 иены за доллар днем ранее.

Старший стратег Sumitomo Mitsui Asset Management Масахиро Ичикава прогнозирует дальнейшее понижательное давление на доходность гособлигаций отчасти из-за ожидания того, что Банк Японии пойдет на дальнейшее снижение ставки на заседании 28-29 июля.

Источник

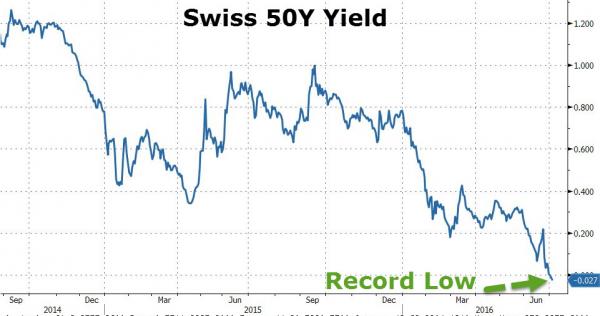

Отстают! В Швейцарии уже даже 50-ти летние гособлигации с отрицательной доходностью.

Доходность 20-летних японских гособлигаций упала ниже нуля впервые в истории, доходность 30-летних бондов составила всего 0,015%, поскольку инвесторы ищут способ более безопасного вложения средств после голосования в Великобритании за выход из Евросоюза.

Доходность 10-летних японских госбондов также снизилась, достигнув рекордного минимума (-0,275%).

Британская управляющая компания M&G Investments во вторник сообщила, что днем ранее приостановила вывод средств пайщиками из своего фонда Property Portfolio с активами на 4,4 млрд фунтов стерлингов. Аналогичное решение приняло подразделение страховщика Aviva. Ранее компания Standard Life заморозила вывод средств из своего фонда недвижимости в Соединенном Королевстве.

Глобальные рынки отреагировали на эти новости, курс британского фунта опустился до минимума за 31 год. Как и в первые дни после референдума о выходе Великобритании из ЕС, японская иена стала для инвесторов более безопасным способом вложений, даже в большей степени, чем доллар США.

Иена укрепилась до около 100,75 иены за доллар к середине торгового дня в среду по сравнению с курсом 102 иены за доллар днем ранее.

Старший стратег Sumitomo Mitsui Asset Management Масахиро Ичикава прогнозирует дальнейшее понижательное давление на доходность гособлигаций отчасти из-за ожидания того, что Банк Японии пойдет на дальнейшее снижение ставки на заседании 28-29 июля.

Источник

Отстают! В Швейцарии уже даже 50-ти летние гособлигации с отрицательной доходностью.

ОТВЕТЫ (5)

|

|

DeC ( Профессионал ) |

| 07 июл 2016 04:18:35 |

Цитата: DeC от 07.07.2016 01:43:35

Ну раз уж сказал, то вот пруф:

Доходности пятидесятилетних гособлигаций Швейцарии также опустились на отрицательную территорию

06 июля, 07:39

Короткий конец кривой доходности швейцарских облигаций уже какое-то время находится на отметке – 100 б.п. Но сегодня безумие достигло очередных высот: впервые в истории доходность швейцарских пятидесятилетних гособлигаций опустилась на отрицательную территорию, достигнув отметки -2,7 б.п. в то время, как доходности американских облигаций также снизились до очередных рекордных низов.

Как заметил Bloomberg, растущее беспокойство относительно перспектив экономического роста и инфляции привело к тому, что инвесторы платят Швейцарскому правительству за привилегию ссужать этой стране деньги на 50 лет.

Исход британского референдума омрачил экономические перспективы не только в самой Великобритании. К тому же он увеличил спрос инвесторов на безрисковые государственные облигации, пусть даже их доходности находятся ниже нуля.

А все потому, что инвесторы ожидают дальнейшего сокращения процентных ставок и продолжения монетарного смягчения со стороны ведущих центробанков, в качестве их ответа на повысившуюся неопределенность.

“Это отображение очень плохих перспектив для европейской и глобальной экономики,” говорит Сиаран О’Хэйган, главный стратег по процентным ставкам в банке Societe Generale в Париже.

“Доходности облигаций – это функция инфляции и роста, но в настоящее время нет ни инфляции, ни роста. Экономика зиждется на доверии, а если нет доверия, то нет и экономики,” говорит он.

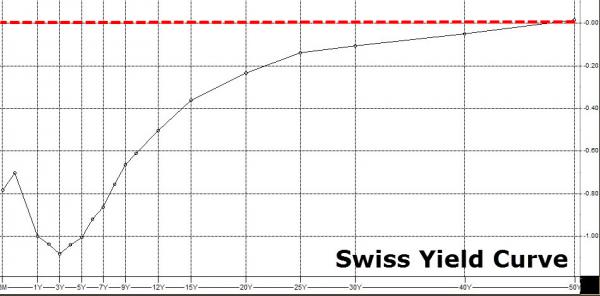

Таким образом, вся кривая доходности швейцарских гособлигаций находится ниже нуля…

Это не закончится хорошо.

Источник

|

|

Wat ( Практикант ) |

| 07 июл 2016 04:23:09 |

Цитата: DeC от 07.07.2016 02:18:35

Наша экономика просела (причем чувствительно - во всяких развлекаловках, туризмах и т.п., а вот в народном хозяйстве - наоборот), оторвана от "западных капиталов", а с Востоком еще не налажен нормальный товарооборот.

Это как переезд из одной квартиры в другую на газельке.

Почему-то кажется, что такая позиция гораздо устойчивее, чем у Штатов или того же Китая. Нечему жизненно важному падать у нас.

ПС. Айфончики могут упасть, да.

|

|

DeC ( Профессионал ) |

| 07 июл 2016 04:28:47 |

Цитата: Wat от 07.07.2016 02:23:09

У нас ситуация проще, это да.

1. Терять нам меньше, так как будут рушится экономические связи. А связей как таковых у нас гораздо меньше чем у них.

2. У нас есть куда вкладывать капитал внутри страны. Собственно у них самая большая проблема сейчас - некуда вкладывать.

Нам сейчас нужно спокойно но планомерно готовится - обеспечивать себя продуктами первой необходимости - продовольствием, энергией и соответствующими технологиями. Чтобы быть в этих отраслях автономными.

А также - важно - вкладывать в инфраструктуру.

|

|

Alex_new ( Специалист ) |

| 07 июл 2016 18:29:04 |

Цитата: DeC от 07.07.2016 02:28:47

Cугубо ИМХО usd держится на вере, что США будут и дальше генерировать инновации которым будет пользоваться весь мир.

По этому так важно в рамках предлагаемой Вами стратегии сделать упор на легкость внедрения и разработки таких новинок.

То есть те кто делает и применяет новое должен выигрывать, в том числе и в первую очередь в бизнесе.

Сегодня самый крутой бизнес самый ... полезные ископаемые и пищевка....

И это проблема наряду с инфраструктурой....

|

|

ping ( Слушатель ) |

| 07 июл 2016 11:28:32 |

Цитата: DeC от 07.07.2016 01:43:35

Цитата: Цитата: avanturist от 01.06.2010 14:25:30Вот, кстати, нашел я Вам свой коммент от марта 2008 на эту тему. Прикольно - если бы Меркель и Трише в то время прочитали и приняли к сведенью эту заметку, то сегодня могли бы не ссать кипятком - сегодняшний день им подробно был расписан 2 года назад.

Теперь давайте разбираться, какие имеются объективные предпосылки к развороту доллара. Главным аргументом долларовых “могильщиков” является то, что долларов на планете, особенно за пределами США, стало так много и так много поступает в текущем режиме, что они уже просто не могут не дешеветь. Причем, чем сильнее дешевеет доллар, тем активнее другие страны и иностранные экономические субъекты отказываются от него и переходят на расчеты и накопления в других валютах. Это, в свою очередь, сокращает спрос на доллар, и, соответственно, еще сильнее давит на его курс. До определенной степени так оно и есть, о чем мы поговорим в следующем разделе. Действительно, планета пытается выбраться из системы финансово-колониального налогообложения США и ищет альтернативные инструменты расчетов и сбережения. Вопрос заключается в том, насколько этот процесс далеко зашел, насколько он силен и устойчив, а главное - что с ним случится, когда всем станет понятно, что на мир обрушивается настоящее финансовое и экономическое цунами эпических масштабов, а не очередной небольшой циклический кризис.

А вот тут у меня есть большие сомнения, что процесс ухода от доллара достаточно фундаментален на сегодняшний день. Надеюсь, никто не думает, что один я кручу сейчас таблички и графики за последние 20-100 лет и делаю выводы, о начинающемся вековом кризисе планетарного масштаба. У меня это, так сказать, невинное развлечение. Есть ли жизнь на Марсе, нет ли жизни на Марсе – по большому счету науке фиолетово. А ведь в мире, натурально, есть люди, у которых заныкано на пенсию несколько миллиардов денег во всяких разных валютах и финансовых активах. И у этих небогатых пенсионеров интерес к происходящему отнюдь не праздный. И сейчас они решают мучительную проблему – “куды бечь”.

Фондовым рынкам во всем мире приходит хана – это даже ежику понятно. Рынки недвижимости представляют собой еще более сомнительное вложение, учитывая сложности долгосрочного управления активами, неопределенную перспективу городов, регионов, стран и даже целых континентов, а также непрогнозируемый уровень снижения уровня жизни в разных странах и, соответственно, абсолютно непонятную цену этой недвижимости по окончании кризиса. И то, если останется, что продавать. Купить реальные производства и инфраструктуру, достаточно устойчивые к кризисам, сегодня практически невозможно – никто не продаст надежный инструмент сохранения капиталов, тем более, что их не так уж и много. Товарные фьючерсы, хоть на нефть, хоть на золото, хоть на зерно – это бумага, обеспеченная только честным словом и в случае планетарного кризиса по этим бумажкам невозможно будет даже спички получить, не то, что нефть или пшеницу. А уж если произойдет долларовый коллапс, то клиринг по биржевым контрактам тут же накроется медным тазом и все биржевые инвестиции в сырье испарятся за секунду. А хранить дома 500,000 железнодорожных цистерн с нефтью – это не у каждого такой дом есть. Формально, конечно, остается открытым вопрос с физическим золотом. Однако этот вопрос я на своем форуме уже раз на энцать пережевал и вывод получается только один – у золота нет перспектив. У него даже меньше перспектив, чем у свинца, шерсти или замороженного апельсинового сока. Позже, я, может быть, суммирую свои текущие комментарии в отдельную статью про перспективы золота, а пока просто примите такую мою позицию: золото – это не убежище для мировых капиталов.

Получается, что в преддверии наступающего глобального кризиса, который имеет все шансы стать именно дефляционной депрессией, капиталы могут спрятаться только в деньги. В деньги в широком смысле, конечно. Это могут быть государственные и квазигосударственные облигации, банковские депозитные сертификаты, кредиты наиболее устойчивым к кризису корпорациям и т.п. Возникает естественный вопрос – в чьи деньги и в чью финансовую систему перекладываться? Британский фунт уже сегодня демонстрирует желание лечь и умереть, тем более, что фундаментальное состояние экономики Британии много плачевнее, чем экономики США. Япония входит в отложенную депрессию 1990-2000-х, которая сделает из нее вторую Северную Корею. А мощное укрепление йены, в процессе репатриации капиталов, будет не увеличивать привлекательность японских активов, а вколачивать гвозди в крышку гроба японской финансовой системы. В случае экономической катастрофы в США, Канаду просто снесет с географической карты мира. Швейцария такая маленькая, что при попытке первого же Ротшильда засунуть в нее все свои капиталы, она просто лопнет. Китай и Россия, хотя и претендуют на роль новых мировых экономических центров и даже имеют для этого основания, тем не менее, еще ни разу успешно не проходили даже через обычные циклические кризисы, так что делать на них основную ставку в вековом мировом кризисе будут только игроки в покер. Хотя, вполне вероятно, что именно они-то и выиграют в конечном итоге. Про страны Л. Америки, Азии, Б. Востока или В. Европы можно даже не упоминать – большая часть из них уже экономические, а то и геополитические покойники, и только они сами и не знают еще об этом.

Так что, по большому счету, для того, чтобы попытаться сохранить с пяток - другой триллионов долларов, есть только две альтернативы – США с их долларом и ЕС с евро. Все остальные варианты нычек – это так, мелочи для развлечения. Так что перед нами довольно простая задачка, которую сейчас для себя решает каждый крупный финансист в мире – если предположить, что мир входит в новую Великую Депрессию, то какая из валют является более безопасной с точки зрения сохранения крупного капитала в течение 7-10 лет мирового хаоса – доллар или евро.

Во-первых, естественно, необходимо рассматривать экономические перспективы обоих субъектов. Не нужно быть семи пядей во лбу, чтобы понять, что лучшие, по сравнению с США, экономические показатели Европы – это просто эффект запаздывания. Все проблемы, с какими сегодня сталкиваются США – от кризиса финансовых институтов и коллапса рынка недвижимости до схлопывания рынка труда и кризиса перепроизводства - приходят в ЕС с запозданием на 4-8 месяцев. Европейское производство, по сути, так же нерентабельно, как и американское. Финансовая система еврозоны поражена той же проказой, что и финансовая система США. Система социальных гарантий в ЕС намного сильнее раздута и более затратная, чем в Штатах, причем, точно так же почти ничем не обеспечена, по сегодняшним временам. И, в целом, уровень системного извращения экономики ЕС практические такой же запредельный, как и американской. Коротко говоря – экономика ЕС нежизнеспособна в условиях глобального фундаментального кризиса, так что выбор в пользу Европы против США – это выбор между больными СПИДом и раком, в пользу ракового больного.

Во-вторых, возникает вопрос о целостности экономической и управленческой системы в период суперкризиса. Конечно, кое где у нас порой появляются статьи о грядущем распаде США, однако, даже если за ними и есть какие-то основания, данный исход выглядит чрезвычайно маловероятным в обозримой перспективе. Лично я, например, занимаясь Америкой достаточно скрупулезно, не вижу реальных перспектив распада США, как минимум в ближайшие лет 15-20, даже в случае самого худшего для них сценария экономического кризиса. А вот с ЕС вопрос, как минимум, открытый. Что будет с экономикой Европы, пактом о стабильности и с самим евро, если какая-то страна еврозоны, скажем Испания, обанкротится? Сохранится ли целостность единой валютной зоны, если, например, в Греции или Австрии начнется гиперинфляция? Как отреагирует финансовая система Европы, если гавкнется французская банковская система? Где окажется евро, если кризис будет такой мощный, что вызовет в Германии или Италии всплеск национализма под лозунгом “Хватить кормить дармоедов!”, и они выйдут из еврозоны, вернувшись к марке и лире, а то и вовсе покинут ЕС? Кто будет платить по государственным обязательствам Бельгии, если дело дойдет до распада страны? Думаю, мало кто из владельцев крупных капиталов захочет проверять все эти варианты на своей шкуре.

Третий параметр задачи – глобальный потенциал валюты. США за весь 20-й век, несомненно, продемонстрировали, что они хотят, готовы и имеют возможность обеспечивать безусловное доминирование доллара на планете, как основы своей системы колониального налогообложения. Для поддержания его статуса Америка уже многократно прибегала ко всем мыслимым средствам – финансовым махинациям, подкупу, обману и нарушению любых договоров, угрозам, интригам, переворотам, и, если необходимо, даже к прямой военной силе. На реализацию каждой возможности по расширению зоны влияния доллара и финансовой системы США вообще, бросались все силы и ресурсы государства и экономики. Каждая попытка ограничить влияние доллара натыкалась на сокрушительную контратаку со стороны США. Даже Британия и Япония крепко получили американским сапогом по сопатке в 90-х, за один только намек на попытку уйти с долларового фарватера. ЕС же пока никак не проявил своей готовности так же агрессивно и упорно обеспечивать доминирование евро в мире. Более того – такая цель даже не обсуждается. А если учесть, что евро молодая, не проверенная в горниле кризисов валюта, зависящая от конъюнктурных возможностей и интересов почти двух десятков стран, то ее глобальные долгосрочные перспективы как минимум находятся под большим и жирным вопросом.

Следующий вопрос – геополитическая самостоятельность. По поводу США такой вопрос вообще не стоит. Можно сколько угодно говорить о конфликте интересов разных групп американской элиты, но все их конфликты кончаются на берегу океана. Для мира США выступают политическим и геополитическим монолитом, который сам определят свои цели и идет к ним напролом, плюя с высокой горки на интересы и мнения всех остальных. Если же посмотреть на ЕС, то ничего этого нет и в помине. ЕС не представляет собой ни реальной политической, ни геополитической целостности, тем более самостоятельной. Все общеевропейские решения принимаются с помощью крайне медленной и неэффективной процедуры консенсуса, и достаточно одной стране встать в позу, чтобы провалился любой общеевропейский политический или геополитический проект. При этом, ни для кого не секрет, ни политический инфантилизм младоевропейцев, ни их же проамериканская позиция, а также сомнительного происхождения проамериканизм некоторых политических кланов в Западной Европе, получивших власть в последние годы. Вся политическая система ЕС похожа сегодня на польский Сейм, где любое сильное государство вроде Австрии или России могло заблокировать любое самое нужно решение, просто купив пару польских магнатов. В условиях мирового кризиса, когда многие страны ЕС будут требовать себе режима наибольшей поддержки, которую, естественно, им никто из еврососедей не пожелает предоставить, возможность внешнего влияния на отдельные европейские страны возрастет многократно, а возможность принятия консенсусных решений будет близка к нулю, что превратит ЕС как целое в геополитического паралитика.

Наконец, вполне естественной частью вековых глобальных кризисов является масштабная геополитическая заваруха. Попросту говоря – мировая война. И даже если кому-то это и кажется крайне маловероятным – а по моим оценкам это чрезвычайно близкая реальность, то такими деньгами, которые находятся на кону - не шутят. Соответственно, встает вопрос о том, какой геополитический субъект имеет больше шансов защитить капиталы, укрывшиеся на его территории и обеспечить их функционирование в случае мировой войны или мирового хаоса? По-моему, тут не может быть двух мнений. США полностью готовы и имеют максимум возможностей для защиты себя от кого угодно в любой форме и даже для военной обороны своих экономических интересов за пределами США, скажем для обеспечения бесперебойных поставок нефти из Л.Америки. Европа же в роли агрессивного, мобильного и несокрушимого военного субъекта, способного защитить свои интересы дома и в мире – это почти что анекдот.

Таким образом, доллар США и его производные инструменты даже в среднесрочной перспективе выглядит более предпочтительным средством сохранения капиталов, нежели евро. А в долгосрочной перспективе, на протяжении всего времени глобального экономического и геополитического кризиса, евро проигрывает доллару практически вчистую. Поэтому, обладатели крупных финансовых капиталов, вероятнее всего предпочтут укрыть большую часть своих состояний именно в США. Соответственно, это вызовет огромный спрос на доллары и долларовые долговые бумаги, что немедленно отразится на курсовой динамике бакса и усилит его ревальвацию.

Кстати, в этом может заключаться причина того, почему не только американские, но и крупные иностранные финансовые операторы вполне спокойно смотрят на коленца ФРС и ускоренную девальвацию доллара и даже помогают ей по мере сил. Если исходить из того, что они уже прицелились перемещать свои основные капиталы в США, то сегодняшний низкий курс доллара – это просто подарок для них. Ведь они сегодня на свои евро, франки, фунты и йены смогут купить гораздо больше долларов, чем еще полгода назад и, соответственно, будут иметь дополнительный страховой бонус, уходя на зимовку в доллар.

Что касается того, почему же евро до сих пор выигрывает у доллара и почему пока не наблюдается массированный уход в доллар, то тут надо понимать, что предкризисное перемещение мировых капиталов – это не в обменнике сменять штуку евро на полторы штуки баксов. Это не вопрос спонтанного решения и не дело одно дня, недели и даже квартала. Невозможно засунуть сегодня все капиталы в евро, потому что оно краткосрочно выглядит лучше, а потом, как только конъюнктура начнет меняться, быстренько сменять 7 триллионов евро на 10 триллионов долларов и разместить их американских инструментах. Решения о перемещении капиталов просчитываются и принимаются месяцами, затем год, а то и два уходит на их вывод из национальных активов и перевод в американские гособлигации и на банковские счета. И, естественно, что такая переброска осуществляется не на квартал, а на весь период мировой экономической и геополитической нестабильности.

http://glav.su/forum…10200.html

Еще одно подтверждение правильности прогнозов Авантюриста, пускай и с задержкой..

ЗЫ.. Решил выделить то, к чему привел этот пост.. Но из контекста вырывать считаю неправильно..