Большой передел мира

269,812,812

525,066

|

|

DeC ( Профессионал ) |

| 29 ноя 2016 09:53:48 |

Референдум в Италии спровоцирует финансовый коллапс

новая дискуссия Новость 531

28.11.2016 18:51

Целых восемь проблемных банков Италии "стоят перед лицом краха", если премьер-министр Ренци проиграет конституционный референдум в следующие выходные и последующая турбулентность рынка удержит инвесторов от рекапитализации банков, пишет Financial Times.

Ренци, который грозился своим уходом, в случае если проиграет референдум, с тех пор поменял тон. Сейчас он отстаивает решение рынка справиться с проблемами банковской системы Италии и избежать "решения" в отношении итальянских банков, согласно которому они теряют свое положение в соответствии с новыми правилами ЕС. Согласно решению банки будут реструктурированы за счет перекладывания потерь на владельцев акций и облигаций, и это особенно спорно в Италии, где миллионы индивидуальных инвесторов купили облигации банка.

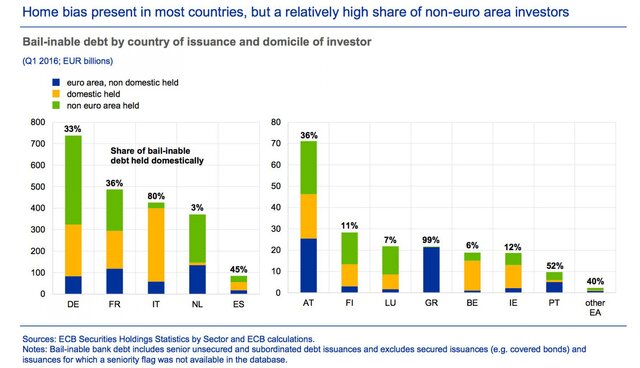

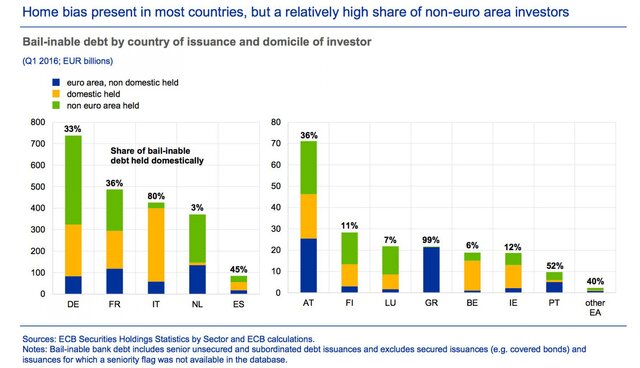

Следующий график от ЕЦБ показывает, почему bail-in итальянских банков приравнивается к политическому самоубийству: подавляющее большинство реструктуризации итальянского долга проводится внутри страны, то есть за счет вкладчиков и пенсионеров. Если система даст сбой, это приведет к социальному кризису уже на следующее утро. Bail-in представляет собой механизм спасения проблемных банков с привлечением его крупнейших кредиторов за счет конвертации требований кредиторов в инструменты капитала банка.

Однако, если Ренци покинет пост в случае отрицательного голосования, в чем нас уверяет большинство опросов, у него будет гораздо меньше мотивов проводить частный bail-out (экстренная финансовая помощь). В таком случае гораздо более вероятным окажется bail-in, а это уже может повысить шансы малоприятной социальной реакции.

Как добавляет FT, в случае ухода Ренци банкиры опасаются затяжной неопределенности в процессе создания технократического правительства. Отсутствие ясности при новом министре финансов может усугубить страх банков Италии. Итальянские кредиторы более чем в два раза сократили объем вложений в этом году на фоне опасений по поводу "плохих" кредитов.

Тем, кто следил за бесконечной сагой неплатежеспособных банков Италии, детали знакомы: масштаб бедствия у каждого из восьми банков различен. Monte dei Paschi di Siena – третий по величине активов, средние банки - Popolare di Vicenza, Veneto Banca и Carige, четыре небольших банка спасены в прошлом году: Banca Etruria, CariChieti, Banca delle Marche и CariFerrara.

Самая большая проблема, стоящая перед банками Италии, да и перед всеми европейски банками, - непомерная доля "плохих" долгов. Банки Италии страдают от "плохих" долгов в размере €360 млрд при €225 млрд на собственных счетах, после того как регулирующие органы и правительства не смогли решить проблемы финансовой системы, в которой рентабельность ослаблялась застойной экономикой и усугублялась мошенническим кредитованием в ряде учреждений.

Проблема заключается в том, что спасение рынком несостоятельных банков практически невозможно: слишком велик страх перед непомерным объемом "плохих" долгов.

Рыночные решения, в том числе план JPMorgan рекапитализировать Monte Paschi, выглядят довольно шаткими в условиях ожидаемой рыночной турбулентности в случае отрицательного голосования, заявили чиновники и банкиры.

Лоренцо Кодоньо, бывший главный экономист итальянского казначейства и основатель LC Macro Advisors, утверждал, что "больше всего его беспокоит" влияние последствий референдума на "банковский сектор и финансовую стабильность".

"Рост капитала итальянских банков, о котором будет объявлено сразу после референдума, может стать еще сложнее, чем сейчас - в условиях ожидания отрицательного голосования", - заявил Кодоньо.

Что можно ожидать в худшем случае в данный момент? Провал Monte Paschi третий раз подряд (который, вероятно, повлияет и на все другие итальянские банки). Банкиры и чиновники заявили, что наихудший сценарий был в тот момент, когда во время провала Monte Paschi €5 млрд рекапитализации и реструктуризации "плохих" долгов, которые потребовали регуляторы, подорвали доверие к Италии и поставили под угрозу решение рынков в отношении "больных" банков.

Согласно этому сценарию все восемь банков могут быть включены в резолюцию. Они опасаются, что ситуация вокруг мелких банков может поставить под угрозу запланированное на начало 2017 г. увеличение капитала в размере €13 млрд в UniCredit, крупнейшем банке Италии по размеру активов и ее одного основных финансовых институтов.

В случае если спасение Monte Paschi провалится, "теоретически можно ожидать всего чего угодно", в том числе "резолюции в отношении восьми банков", особенно если отрицательное голосование заставит Ренци покинуть свой пост и наступит период длительной политической неопределенности. Банк Италии предупредил о волатильности рынка на фоне ситуации с голосованием. Критики господина Ренци обвинили центробанк в разжигании страха в преддверии референдума.

Сам факт того, что на Monte Paschi сфокусировано все внимание, может стать катализатором следующего итальянского, а вскоре после этого, европейского банковского кризиса. В этот момент итальянское домино – в который уже раз! – может оказаться в свободном падении.

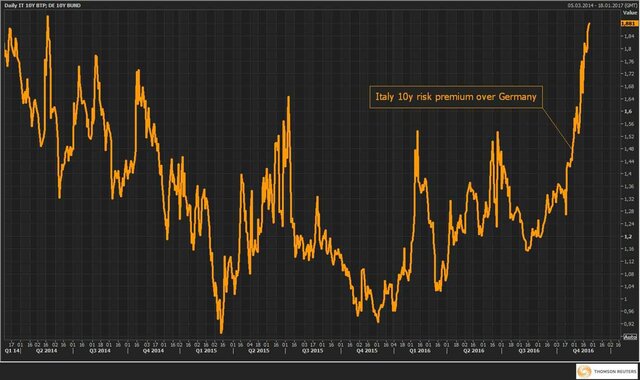

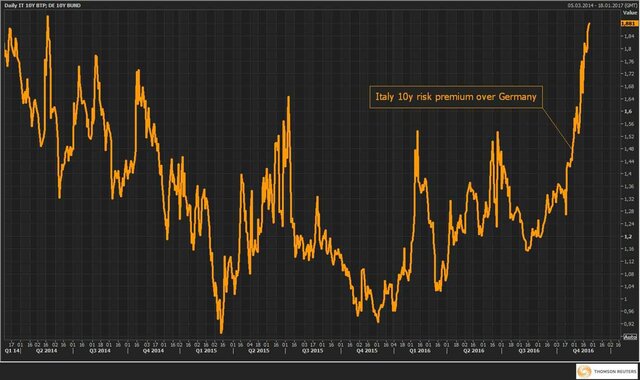

Для большей уверенности рынок уже выявил большую часть рисков со спредами по итальянским государственным облигациям по сравнению с немецкими бондами, которые поднялись на 190 пунктов в пятницу. Это тот уровень, которого мы не видели с октября 2014 г.

Одной из возможностей является bail-out любых отечественных инвесторов, которые провели bail-in в последней отчаянной попытке предотвратить полномасштабную банковскую панику.

Банкиры и чиновники могут предвидеть проведение технократическим правительством совместно с Брюсселем и Франкфуртом процедуры bail-in уязвимых итальянских банков, которые после стресс-тестов два года назад и этим летом были определены одними из самых слабых в Европе. Проводя bail-in, который приведет к потерям среди держателей облигаций, Брюссель может предложить некоторую компенсацию для уязвимых розничных инвесторов, сообщили чиновники.

Германия, однако, испытывает меньший энтузиазм в отношении такого исхода. К сожалению, независимо от политической подоплеки ситуация с банками Италии лишь ухудшится после голосования в следующее воскресенье.

Николас Верон, старший научный сотрудник аналитического центра Брейгеля, утверждал, что "если ЕЦБ был слишком мягок в решении банковской ситуации в масштабах всей системы в Италии, это стало очень заметно после всесторонней оценки два года назад". "Проблема банковской неустойчивости никуда не исчезнет. Это не то, что решится само собой со временем", - отметил Верон.

И все же надежда еще есть. The Economist, авторитетное экономическое и финансовое издание, наполовину принадлежащее Ротшильдам, дает совершенно жуткие консультации своему сокращающемуся числу читателей о том, как стоит голосовать при тех или иных политических событиях: от призывов голосовать за Bremain в июне этого года до просьб голосовать за Хиллари 8 ноября.

Словом, The Economist просчиталось практически по всем крупным политическим событиям. Именно поэтому тот факт, что в минувшие выходные издание вышло со статьей "Почему Италия должна провести отрицательное голосование во время референдума", дает надежду именно на то, что Ренци останется у власти.

Источник

Целых восемь проблемных банков Италии "стоят перед лицом краха", если премьер-министр Ренци проиграет конституционный референдум в следующие выходные и последующая турбулентность рынка удержит инвесторов от рекапитализации банков, пишет Financial Times.

Ренци, который грозился своим уходом, в случае если проиграет референдум, с тех пор поменял тон. Сейчас он отстаивает решение рынка справиться с проблемами банковской системы Италии и избежать "решения" в отношении итальянских банков, согласно которому они теряют свое положение в соответствии с новыми правилами ЕС. Согласно решению банки будут реструктурированы за счет перекладывания потерь на владельцев акций и облигаций, и это особенно спорно в Италии, где миллионы индивидуальных инвесторов купили облигации банка.

Следующий график от ЕЦБ показывает, почему bail-in итальянских банков приравнивается к политическому самоубийству: подавляющее большинство реструктуризации итальянского долга проводится внутри страны, то есть за счет вкладчиков и пенсионеров. Если система даст сбой, это приведет к социальному кризису уже на следующее утро. Bail-in представляет собой механизм спасения проблемных банков с привлечением его крупнейших кредиторов за счет конвертации требований кредиторов в инструменты капитала банка.

Однако, если Ренци покинет пост в случае отрицательного голосования, в чем нас уверяет большинство опросов, у него будет гораздо меньше мотивов проводить частный bail-out (экстренная финансовая помощь). В таком случае гораздо более вероятным окажется bail-in, а это уже может повысить шансы малоприятной социальной реакции.

Как добавляет FT, в случае ухода Ренци банкиры опасаются затяжной неопределенности в процессе создания технократического правительства. Отсутствие ясности при новом министре финансов может усугубить страх банков Италии. Итальянские кредиторы более чем в два раза сократили объем вложений в этом году на фоне опасений по поводу "плохих" кредитов.

Тем, кто следил за бесконечной сагой неплатежеспособных банков Италии, детали знакомы: масштаб бедствия у каждого из восьми банков различен. Monte dei Paschi di Siena – третий по величине активов, средние банки - Popolare di Vicenza, Veneto Banca и Carige, четыре небольших банка спасены в прошлом году: Banca Etruria, CariChieti, Banca delle Marche и CariFerrara.

Самая большая проблема, стоящая перед банками Италии, да и перед всеми европейски банками, - непомерная доля "плохих" долгов. Банки Италии страдают от "плохих" долгов в размере €360 млрд при €225 млрд на собственных счетах, после того как регулирующие органы и правительства не смогли решить проблемы финансовой системы, в которой рентабельность ослаблялась застойной экономикой и усугублялась мошенническим кредитованием в ряде учреждений.

Проблема заключается в том, что спасение рынком несостоятельных банков практически невозможно: слишком велик страх перед непомерным объемом "плохих" долгов.

Рыночные решения, в том числе план JPMorgan рекапитализировать Monte Paschi, выглядят довольно шаткими в условиях ожидаемой рыночной турбулентности в случае отрицательного голосования, заявили чиновники и банкиры.

Лоренцо Кодоньо, бывший главный экономист итальянского казначейства и основатель LC Macro Advisors, утверждал, что "больше всего его беспокоит" влияние последствий референдума на "банковский сектор и финансовую стабильность".

"Рост капитала итальянских банков, о котором будет объявлено сразу после референдума, может стать еще сложнее, чем сейчас - в условиях ожидания отрицательного голосования", - заявил Кодоньо.

Что можно ожидать в худшем случае в данный момент? Провал Monte Paschi третий раз подряд (который, вероятно, повлияет и на все другие итальянские банки). Банкиры и чиновники заявили, что наихудший сценарий был в тот момент, когда во время провала Monte Paschi €5 млрд рекапитализации и реструктуризации "плохих" долгов, которые потребовали регуляторы, подорвали доверие к Италии и поставили под угрозу решение рынков в отношении "больных" банков.

Согласно этому сценарию все восемь банков могут быть включены в резолюцию. Они опасаются, что ситуация вокруг мелких банков может поставить под угрозу запланированное на начало 2017 г. увеличение капитала в размере €13 млрд в UniCredit, крупнейшем банке Италии по размеру активов и ее одного основных финансовых институтов.

В случае если спасение Monte Paschi провалится, "теоретически можно ожидать всего чего угодно", в том числе "резолюции в отношении восьми банков", особенно если отрицательное голосование заставит Ренци покинуть свой пост и наступит период длительной политической неопределенности. Банк Италии предупредил о волатильности рынка на фоне ситуации с голосованием. Критики господина Ренци обвинили центробанк в разжигании страха в преддверии референдума.

Сам факт того, что на Monte Paschi сфокусировано все внимание, может стать катализатором следующего итальянского, а вскоре после этого, европейского банковского кризиса. В этот момент итальянское домино – в который уже раз! – может оказаться в свободном падении.

Для большей уверенности рынок уже выявил большую часть рисков со спредами по итальянским государственным облигациям по сравнению с немецкими бондами, которые поднялись на 190 пунктов в пятницу. Это тот уровень, которого мы не видели с октября 2014 г.

Одной из возможностей является bail-out любых отечественных инвесторов, которые провели bail-in в последней отчаянной попытке предотвратить полномасштабную банковскую панику.

Банкиры и чиновники могут предвидеть проведение технократическим правительством совместно с Брюсселем и Франкфуртом процедуры bail-in уязвимых итальянских банков, которые после стресс-тестов два года назад и этим летом были определены одними из самых слабых в Европе. Проводя bail-in, который приведет к потерям среди держателей облигаций, Брюссель может предложить некоторую компенсацию для уязвимых розничных инвесторов, сообщили чиновники.

Германия, однако, испытывает меньший энтузиазм в отношении такого исхода. К сожалению, независимо от политической подоплеки ситуация с банками Италии лишь ухудшится после голосования в следующее воскресенье.

Николас Верон, старший научный сотрудник аналитического центра Брейгеля, утверждал, что "если ЕЦБ был слишком мягок в решении банковской ситуации в масштабах всей системы в Италии, это стало очень заметно после всесторонней оценки два года назад". "Проблема банковской неустойчивости никуда не исчезнет. Это не то, что решится само собой со временем", - отметил Верон.

И все же надежда еще есть. The Economist, авторитетное экономическое и финансовое издание, наполовину принадлежащее Ротшильдам, дает совершенно жуткие консультации своему сокращающемуся числу читателей о том, как стоит голосовать при тех или иных политических событиях: от призывов голосовать за Bremain в июне этого года до просьб голосовать за Хиллари 8 ноября.

Словом, The Economist просчиталось практически по всем крупным политическим событиям. Именно поэтому тот факт, что в минувшие выходные издание вышло со статьей "Почему Италия должна провести отрицательное голосование во время референдума", дает надежду именно на то, что Ренци останется у власти.

Источник

Отредактировано: DeC - 29 ноя 2016 09:54:07

ОТВЕТЫ (1)

|

|

dmitriк62 ( Практикант ) |

| 29 ноя 2016 13:22:15 |

Цитата: DeC от 29.11.2016 06:53:48

Похоже, издание "Зы Экономыст" обслуживают консультанты из студентов ВШЭ, с соответствующим результатом.

Читать его - всё равно, что смотреть экономические обзоры на "Ложде".