Мировой экономический кризис

53,377,765

93,600

|

|

nekto_mamomot ( Слушатель ) |

| 11 мар 2017 19:13:49 |

Стагфляционный обзор (март-2017): "Гири на «невидимых руках и ногах Атланта, расправляющего плечи»!"

новая дискуссия Дискуссия 165

Предыдущий обзор.

* * * * *

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

* * * * *

Ситуацию на рынка к этим выходным я бы охарактеризовал ёмким словом: «расколбас»! Как я полагаю, ранее единая «планомерно-тихая» денежно-кредитная политика Обамы-Йеллен сегодня грозит вылиться в реальную войну! Ту самую, которую кто-то называет «Третьей Мировой» и через горнило которой должно народиться новому мировому финансовому порядку. А теперь более подробно…

1. Многие камрады отметили, что в статистику последних недель стала проникать инфляция. Хотел бы отметить присутствующее здесь противоречие, которое я уже отметил в двух своих прошлых обзорах. И связано таковое с обвалом мировой розничной торговли! К приводимой мной в прошлые выходные данным присовокуплю новости уходящей недели:

1) 06.03.2017

Индекс деловой активности PMI в розничном секторе еврозоны: 49,9.

https://ru.investing.com/economic-calendar/retail-pmi-828

2) 07.03.2017

Объём розничных продаж в Великобритании от BRC (г/г): -0,4%.

https://ru.investing.com/economic-calendar/brc-retail-sales-monitor-18

3) 07.03.2017

Индекс розничных продаж в США от Redbook (м/м): -0,8%.

https://ru.investing.com/economic-calendar/redbook-655

4) 10.03.2017

Объём розничных продаж по электронным картам в Новой Зеландии (м/м): -0,6%.

https://ru.investing.com/economic-calendar/electronic-card-retail-sales-...

5) 10.03.2017

Объём розничных продаж в Сингапуре (м/м): -1,5%.

https://ru.investing.com/economic-calendar/singaporean-retail-sales-107

Это — первая «странность», когда стагнация вызывает рост цен!

2. Никуда не делась и стагфляция. Наблюдаются: падение промпроизводства, дефляция и стагнация международной торговли!

Промпроизводство.

4. 07.03.2017

Объём производственных заказов в Германии (м/м): -7,4%.

https://ru.investing.com/economic-calendar/german-factory-orders-130

5. 07.03.2017

General Motors сократит свыше 1000 рабочих мест на заводе в Мичигане.

https://aftershock.news/?q=node/495371

6. 07.03.2017

Германия: Самый дикий обвал заказов на промышленное производство с первой волны суперкризиса.

https://aftershock.news/?q=node/495342

7. 07.03.2017

США: Потребление электричества в 2016 снова сократилось, лидер сокращения - индустриальное производство.

https://aftershock.news/?q=node/495135

8. 08.03.2017

Объём продаж в производственном секторе Новой Зеландии (кв/кв): -1,8%.

https://ru.investing.com/economic-calendar/manufacturing-sales-206

9. 10.03.2017

Объём промышленного производства Франции (м/м): -0,3%.

https://ru.investing.com/economic-calendar/french-industrial-production-115

10. 10.03.2017

Объём промышленного производства Великобритании (м/м): -0,4%.

https://ru.investing.com/economic-calendar/industrial-production-158

11. 10.03.2017

Объём производства в обрабатывающей промышленности Великобритании (м/м): -0,9%.

https://ru.investing.com/economic-calendar/manufacturing-production-2

Дефляция.

7. 09.03.2017

Дефляция. Индекс потребительских цен (ИПЦ) в Китае (м/м): -0,2%.

https://ru.investing.com/economic-calendar/chinese-cpi-743

Особенно выразительными были данные статистики по торговле:

1) 08.03.2017

Объём экспорта Китая (г/г): -1,3%.

https://ru.investing.com/economic-calendar/chinese-exports-595

2) 08.03.2017

Сальдо торгового баланса Китая: -9,15В.

Первое падение за 36 месяцев!

https://ru.investing.com/economic-calendar/chinese-trade-balance-466

3) 08.03.2017

Счет текущих операций платежного баланса Франции: -7,00В.

Рекордное падение за 31 месяц!

https://ru.investing.com/economic-calendar/french-current-account-671

4) 08.03.2017

Объём экспорта Франции: -8,3%.

Рекордное обрушение с августа 2009 года!

https://ru.investing.com/economic-calendar/french-exports-1365

5) 08.03.2017

Сальдо торгового баланса Франции: -7,9В.

Рекордное обрушение за 46 лет наблюдения!

https://ru.investing.com/economic-calendar/french-trade-balance-117

В то же время мы наблюдаем бурный «рост» за месяц индексов с достижением максимальных исторических значений:

Dow +3,13%.

S&P +2,44%.

DAX +2,54%.

CAC40 +3,42%.

Nikkei +1,6%.

И вышедшие вчера данные по безработице в США отдают уже не сдержанным оптимизмом! И это — вторая «странность», когда на фоне стагнации и обрушения значимых показателей статистики растут фондовые индексы, а безработица падает до рекордных значений! Может, рынки коммодиз внесут ясность?

3. Биржевые товары за прошедшую неделю (в скобках - изменение за месяц):

Нефть: -9,17% (-10,01%)

Коксующийся уголь: -3,40% (+0,42%)

Пиломатериалы: -2,19% (-0,79%)

Олово: +% (+1,57%)

Хлопок: -0,345% (+1,07%)

Медь: -3,88% (-6,68%)

Никель: -7,64% (-3,36%)

Алюминий: +% (+1,41%)

Свинец: -0,23% (-5,84%)

Цинк: +% (+0,35%)

«Странность» в том, что в условиях растущих индексов, падающей безработице, и при объявленных программах Трампа, для которых понадобятся миллионы тонн и кубометров ресурсов, коммодиз валятся, как будто случился новый Леман Брадерз!

4. Пожалуй, возвращусь к позапрошлому обзору:

Стагфляционный обзор. Февраль. 2017 год. Штурм "Цитадели ФРС".

Вот что я говорил 19-го февраля:

«...Из цифр видно, рынки находятся в недоумении: «Будет какой-то там «Грэйт Эгейн» или не будет?» Как я полагаю, тут все дело в долларе! Вернее в той структуре, фокус внимания от которой сместился в сторону клоунад с какими-то там советниками Трампа и прочей «шелухой». Я имею в виду ФРС и ситуацию, сложившуюся вокруг этой «частной меняльной конторы» в смысле полной противоположной Трампу позиции, высказанной Джанет Йеллен на будущую финансовую политику. Напомню, что ближайший советник Трампа по экономике Беннон обещал рынкам Политику Отрицательных Процентных Ставок. В то же время глава ФРС «снова поклялась» спекулянтам о чуть ли не четырех повышениях ключевой ставки в этом году. В таких условиях, когда «печатный станок» играет за команду глобалистов, никакая «Грэйт Эгейн» не может рассматриваться даже умозрительно. В этой связи предположу, что на самом деле «под ковром» идут нешуточные бои за обладание «Цитаделью Федеральных Резервных Банков»! Пока еще не насыпан вал, не подтянуты стенобитные орудия, еще «финансовый голод» и «деривативная жажда» не валят массовым мором «гарнизон ростовщиков», и на пики трамплиеров из окон башен не «вылетают банкиры»… Но ставки сделаны: главы ведущих мировых корпораций дали обещания по постройке заводов на территории США, лично «друг Абэ» поклялся мечом для сепукку о том, что потратит 700 миллиардов долларов японских пенсионеров на ремонт «оровилльских плотин», местным американским строителям обещан на распил «триллион инфраструктурных пиастров Дональда Трампа»… Как я понимаю: глав мировых ТНК интересовали прежде всего их прибыли, которые при дорогом долларе невозможны! Посему я с нетерпением жду «главной разборки года»: Трамп- ФРС! Делаем ставки! Лично я ставлю на «коня Трампа»!...»

*****

Те мысли как никогда своевременны! Ибо на грядушей неделе нас ждут, боюсь, события, которые могут стать спусковым курком наступления жесткой фазы кризиса:

1) Во вторник и среду, 14 и 15 марта, состоится заседание FOMC, на котором, как прогнозируется, Джанет Йеллен объявит о повышении ключевой ставки ФРС. Кстати, «индекс ожидания» того, что ставку повысят в марте поднялся до 100%, а на второе повышение в июне индекс скакнул уже до 50%! Жадная «спекульская саранча» ждет своей «жатвы», и такие ожидания, как мы видим, заложены в котировки большинства биржевых инструментов! И в этих ожиданиях нет места каким-то там мечтаниям Трампа о 25 миллионах рабочих мест!

2) Сразу после решения FOMC, 16 марта, министерство финансов будет вносить в Сенат прошение о новом повышении потолка госдолга! Представляете: занять у ФРС еще пару триллионов долларов под еще больший процент!

А как вам вариант, когда Джанет Йеллен «кинет» спекулянтов с повышением ключевой ставки, а Сенат откажется повышать госдолг? Это «кино» заслуживает особо качественного и самого дорогого «попкорна»!

5. Теперь хотел бы остановиться на последствиях намечающегося «Финансового Армагеддона»! Я благодарен камраду Крич, который сегодня выложил на суд пытливого читателя статью:

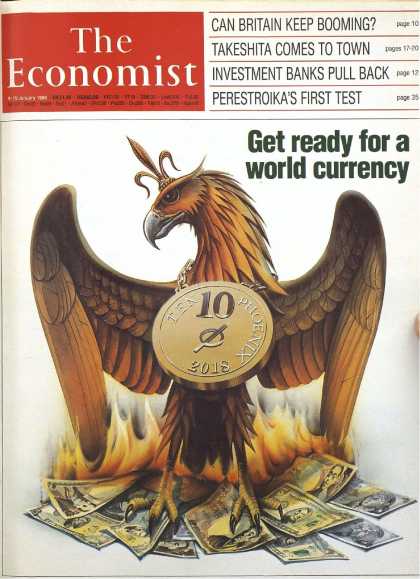

Субботнее: А теперь о птичках...

Основное обсуждение в этой статье шло о расшифровке «странного знака» в центре изображенной монеты: «ф».

В комментариях было много интерпретаций «странного знака». Я же сразу подумал о следующем «тайном смысле»:

«...Предположу расшифровку "таинственного символа" - перечеркнутого круга, таким образом:

1) 1988 год... Начало самого бурного внедрения компьютерной техники! Именно в этот год, в здании факультета "Энергомаша" Бауманки, я первый раз сел за клавиатуру персонального болгарского компьютера "Роботрон"! Отлично помню длинные перфорированные распечатки с терминалов рядом стоящей ЕС ЭВМ. Именно перечеркнутый ноль был там самым массовым символом... Итак: символ - компьютерное начертание нуля!

2) В рамках парадигмы обсуждаемых тут основных вопросов, центральное место символа нуля над сгорающими кучами бумажных долларов, на мой взгляд означает:

"обнуление долгов"!

*****

Об этом говорят и сгорающие на картинке в огне гиперинфляции доллары — чьи-то десятки и сотни триллионов долгов! Дальнейшие события могут перетечь в ожесточенную войну администрации Трампа и ФРС. С другой стороны, Трамп — продукт компромисса большей части западных элит. В такой парадигме можно рассматривать разгорающийся конфликт, как разыгрывающуюся для непосвященных клоунаду, цель которой названа мной в «шапке» статьи:

1) Вызвать во внешнем к США мире стагфляционный шок с резким удорожанием всех ресурсов.

2) Удвоить удар по конкурентам путем нагнетания долларовой дефляции из-за резкого увеличения ключевой ставки ФРС, когда, например, будет резко дорожать не только нефть, но и доллары, которыми за эту нефть необходимо будет расплачиваться!

*****

Самая главная проблема сегодняшней мировой финансовой системы даже не доллар! Долги! Они пудовыми гирями висят на ногах и руках(естественно "невидимых") рынка, «Атланта, расправляющего плечи»тм! Единственный вариант, который не позволит «Атланту» окончательно поработить планету, заключается исключительно в отказе торговли нефтью и ресурсами за доллары. Если таким «окном возможностей» мир не воспользуется, то судьба многих стран и народов незавидна!

* * * * *

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

* * * * *

Ситуацию на рынка к этим выходным я бы охарактеризовал ёмким словом: «расколбас»! Как я полагаю, ранее единая «планомерно-тихая» денежно-кредитная политика Обамы-Йеллен сегодня грозит вылиться в реальную войну! Ту самую, которую кто-то называет «Третьей Мировой» и через горнило которой должно народиться новому мировому финансовому порядку. А теперь более подробно…

1. Многие камрады отметили, что в статистику последних недель стала проникать инфляция. Хотел бы отметить присутствующее здесь противоречие, которое я уже отметил в двух своих прошлых обзорах. И связано таковое с обвалом мировой розничной торговли! К приводимой мной в прошлые выходные данным присовокуплю новости уходящей недели:

1) 06.03.2017

Индекс деловой активности PMI в розничном секторе еврозоны: 49,9.

https://ru.investing.com/economic-calendar/retail-pmi-828

2) 07.03.2017

Объём розничных продаж в Великобритании от BRC (г/г): -0,4%.

https://ru.investing.com/economic-calendar/brc-retail-sales-monitor-18

3) 07.03.2017

Индекс розничных продаж в США от Redbook (м/м): -0,8%.

https://ru.investing.com/economic-calendar/redbook-655

4) 10.03.2017

Объём розничных продаж по электронным картам в Новой Зеландии (м/м): -0,6%.

https://ru.investing.com/economic-calendar/electronic-card-retail-sales-...

5) 10.03.2017

Объём розничных продаж в Сингапуре (м/м): -1,5%.

https://ru.investing.com/economic-calendar/singaporean-retail-sales-107

Это — первая «странность», когда стагнация вызывает рост цен!

2. Никуда не делась и стагфляция. Наблюдаются: падение промпроизводства, дефляция и стагнация международной торговли!

Промпроизводство.

4. 07.03.2017

Объём производственных заказов в Германии (м/м): -7,4%.

https://ru.investing.com/economic-calendar/german-factory-orders-130

5. 07.03.2017

General Motors сократит свыше 1000 рабочих мест на заводе в Мичигане.

https://aftershock.news/?q=node/495371

6. 07.03.2017

Германия: Самый дикий обвал заказов на промышленное производство с первой волны суперкризиса.

https://aftershock.news/?q=node/495342

7. 07.03.2017

США: Потребление электричества в 2016 снова сократилось, лидер сокращения - индустриальное производство.

https://aftershock.news/?q=node/495135

8. 08.03.2017

Объём продаж в производственном секторе Новой Зеландии (кв/кв): -1,8%.

https://ru.investing.com/economic-calendar/manufacturing-sales-206

9. 10.03.2017

Объём промышленного производства Франции (м/м): -0,3%.

https://ru.investing.com/economic-calendar/french-industrial-production-115

10. 10.03.2017

Объём промышленного производства Великобритании (м/м): -0,4%.

https://ru.investing.com/economic-calendar/industrial-production-158

11. 10.03.2017

Объём производства в обрабатывающей промышленности Великобритании (м/м): -0,9%.

https://ru.investing.com/economic-calendar/manufacturing-production-2

Дефляция.

7. 09.03.2017

Дефляция. Индекс потребительских цен (ИПЦ) в Китае (м/м): -0,2%.

https://ru.investing.com/economic-calendar/chinese-cpi-743

Особенно выразительными были данные статистики по торговле:

1) 08.03.2017

Объём экспорта Китая (г/г): -1,3%.

https://ru.investing.com/economic-calendar/chinese-exports-595

2) 08.03.2017

Сальдо торгового баланса Китая: -9,15В.

Первое падение за 36 месяцев!

https://ru.investing.com/economic-calendar/chinese-trade-balance-466

3) 08.03.2017

Счет текущих операций платежного баланса Франции: -7,00В.

Рекордное падение за 31 месяц!

https://ru.investing.com/economic-calendar/french-current-account-671

4) 08.03.2017

Объём экспорта Франции: -8,3%.

Рекордное обрушение с августа 2009 года!

https://ru.investing.com/economic-calendar/french-exports-1365

5) 08.03.2017

Сальдо торгового баланса Франции: -7,9В.

Рекордное обрушение за 46 лет наблюдения!

https://ru.investing.com/economic-calendar/french-trade-balance-117

В то же время мы наблюдаем бурный «рост» за месяц индексов с достижением максимальных исторических значений:

Dow +3,13%.

S&P +2,44%.

DAX +2,54%.

CAC40 +3,42%.

Nikkei +1,6%.

И вышедшие вчера данные по безработице в США отдают уже не сдержанным оптимизмом! И это — вторая «странность», когда на фоне стагнации и обрушения значимых показателей статистики растут фондовые индексы, а безработица падает до рекордных значений! Может, рынки коммодиз внесут ясность?

3. Биржевые товары за прошедшую неделю (в скобках - изменение за месяц):

Нефть: -9,17% (-10,01%)

Коксующийся уголь: -3,40% (+0,42%)

Пиломатериалы: -2,19% (-0,79%)

Олово: +% (+1,57%)

Хлопок: -0,345% (+1,07%)

Медь: -3,88% (-6,68%)

Никель: -7,64% (-3,36%)

Алюминий: +% (+1,41%)

Свинец: -0,23% (-5,84%)

Цинк: +% (+0,35%)

«Странность» в том, что в условиях растущих индексов, падающей безработице, и при объявленных программах Трампа, для которых понадобятся миллионы тонн и кубометров ресурсов, коммодиз валятся, как будто случился новый Леман Брадерз!

4. Пожалуй, возвращусь к позапрошлому обзору:

Стагфляционный обзор. Февраль. 2017 год. Штурм "Цитадели ФРС".

Вот что я говорил 19-го февраля:

«...Из цифр видно, рынки находятся в недоумении: «Будет какой-то там «Грэйт Эгейн» или не будет?» Как я полагаю, тут все дело в долларе! Вернее в той структуре, фокус внимания от которой сместился в сторону клоунад с какими-то там советниками Трампа и прочей «шелухой». Я имею в виду ФРС и ситуацию, сложившуюся вокруг этой «частной меняльной конторы» в смысле полной противоположной Трампу позиции, высказанной Джанет Йеллен на будущую финансовую политику. Напомню, что ближайший советник Трампа по экономике Беннон обещал рынкам Политику Отрицательных Процентных Ставок. В то же время глава ФРС «снова поклялась» спекулянтам о чуть ли не четырех повышениях ключевой ставки в этом году. В таких условиях, когда «печатный станок» играет за команду глобалистов, никакая «Грэйт Эгейн» не может рассматриваться даже умозрительно. В этой связи предположу, что на самом деле «под ковром» идут нешуточные бои за обладание «Цитаделью Федеральных Резервных Банков»! Пока еще не насыпан вал, не подтянуты стенобитные орудия, еще «финансовый голод» и «деривативная жажда» не валят массовым мором «гарнизон ростовщиков», и на пики трамплиеров из окон башен не «вылетают банкиры»… Но ставки сделаны: главы ведущих мировых корпораций дали обещания по постройке заводов на территории США, лично «друг Абэ» поклялся мечом для сепукку о том, что потратит 700 миллиардов долларов японских пенсионеров на ремонт «оровилльских плотин», местным американским строителям обещан на распил «триллион инфраструктурных пиастров Дональда Трампа»… Как я понимаю: глав мировых ТНК интересовали прежде всего их прибыли, которые при дорогом долларе невозможны! Посему я с нетерпением жду «главной разборки года»: Трамп- ФРС! Делаем ставки! Лично я ставлю на «коня Трампа»!...»

*****

Те мысли как никогда своевременны! Ибо на грядушей неделе нас ждут, боюсь, события, которые могут стать спусковым курком наступления жесткой фазы кризиса:

1) Во вторник и среду, 14 и 15 марта, состоится заседание FOMC, на котором, как прогнозируется, Джанет Йеллен объявит о повышении ключевой ставки ФРС. Кстати, «индекс ожидания» того, что ставку повысят в марте поднялся до 100%, а на второе повышение в июне индекс скакнул уже до 50%! Жадная «спекульская саранча» ждет своей «жатвы», и такие ожидания, как мы видим, заложены в котировки большинства биржевых инструментов! И в этих ожиданиях нет места каким-то там мечтаниям Трампа о 25 миллионах рабочих мест!

2) Сразу после решения FOMC, 16 марта, министерство финансов будет вносить в Сенат прошение о новом повышении потолка госдолга! Представляете: занять у ФРС еще пару триллионов долларов под еще больший процент!

А как вам вариант, когда Джанет Йеллен «кинет» спекулянтов с повышением ключевой ставки, а Сенат откажется повышать госдолг? Это «кино» заслуживает особо качественного и самого дорогого «попкорна»!

5. Теперь хотел бы остановиться на последствиях намечающегося «Финансового Армагеддона»! Я благодарен камраду Крич, который сегодня выложил на суд пытливого читателя статью:

Субботнее: А теперь о птичках...

Основное обсуждение в этой статье шло о расшифровке «странного знака» в центре изображенной монеты: «ф».

В комментариях было много интерпретаций «странного знака». Я же сразу подумал о следующем «тайном смысле»:

«...Предположу расшифровку "таинственного символа" - перечеркнутого круга, таким образом:

1) 1988 год... Начало самого бурного внедрения компьютерной техники! Именно в этот год, в здании факультета "Энергомаша" Бауманки, я первый раз сел за клавиатуру персонального болгарского компьютера "Роботрон"! Отлично помню длинные перфорированные распечатки с терминалов рядом стоящей ЕС ЭВМ. Именно перечеркнутый ноль был там самым массовым символом... Итак: символ - компьютерное начертание нуля!

2) В рамках парадигмы обсуждаемых тут основных вопросов, центральное место символа нуля над сгорающими кучами бумажных долларов, на мой взгляд означает:

"обнуление долгов"!

*****

Об этом говорят и сгорающие на картинке в огне гиперинфляции доллары — чьи-то десятки и сотни триллионов долгов! Дальнейшие события могут перетечь в ожесточенную войну администрации Трампа и ФРС. С другой стороны, Трамп — продукт компромисса большей части западных элит. В такой парадигме можно рассматривать разгорающийся конфликт, как разыгрывающуюся для непосвященных клоунаду, цель которой названа мной в «шапке» статьи:

1) Вызвать во внешнем к США мире стагфляционный шок с резким удорожанием всех ресурсов.

2) Удвоить удар по конкурентам путем нагнетания долларовой дефляции из-за резкого увеличения ключевой ставки ФРС, когда, например, будет резко дорожать не только нефть, но и доллары, которыми за эту нефть необходимо будет расплачиваться!

*****

Самая главная проблема сегодняшней мировой финансовой системы даже не доллар! Долги! Они пудовыми гирями висят на ногах и руках(естественно "невидимых") рынка, «Атланта, расправляющего плечи»тм! Единственный вариант, который не позволит «Атланту» окончательно поработить планету, заключается исключительно в отказе торговли нефтью и ресурсами за доллары. Если таким «окном возможностей» мир не воспользуется, то судьба многих стран и народов незавидна!

Отредактировано: nekto_mamomot - 11 мар 2017 20:42:18

ОТВЕТЫ (0)

Комментарии не найдены!