Большой передел мира

266,800,230

522,052

|

|

DeC ( Профессионал ) |

| 09 апр 2019 12:41:32 |

Базель III

новая дискуссия Дискуссия 1.072

Народ, а с чего такой ажиотаж по золоту в связи с Базелем 3? Там ведь вроде наоборот ещё больше ужесточают его оборот..

ОТВЕТЫ (25)

|

|

dotsent ( Слушатель ) |

| 09 апр 2019 12:54:43 |

Цитата: DeC от 09.04.2019 12:41:32

Расслабьтесь....Базель 3 опять перенесен с 2019 на 2022 год....Так что не взлетит. Ужесточение идет по активам банков. Но при этом золото из актива 3 типа, который учитывается на балансе как 50%, переводится в первую категорию, где учитывается как 100%. Таким образом банкам становится интересно иметь его на балансе и в залогах и т.д. Но тем самым золото потеснит на балансе традиционные облигации, что как Вы понимаете, кое-кому не выгодно...Вот и перенесли опять....Вот заявление нашего ЦБ по этому поводу

https://www.cbr.ru/p…_55_45.htm

ЦитатаИтоговый набор регуляторных требований к банкам, включающий в себя все изменения Базеля III, а также пересмотренные подходы к оценке рыночного риска, внедрение которых изначально планировалось на 2019 г., планируется к вступлению в силу с 2022 года. Банк России планирует внедрить соответствующие изменения в банковское регулирование Российской Федерации, в том числе в части регулирования рыночного риска, в сроки, предусмотренные БКБН.

|

|

DeC ( Профессионал ) |

| 09 апр 2019 13:05:27 |

Цитата: dotsent от 09.04.2019 12:54:43

Это вот покажите где написано?

Там повышают не учёт в балансе, а норму резервирования. То есть сколько резервов банк должен под золото держать у себя. Было 50% (в Европе 85%), станет 100%. То есть станет ещё невыгодней золото держать.

Вот как сейчас:

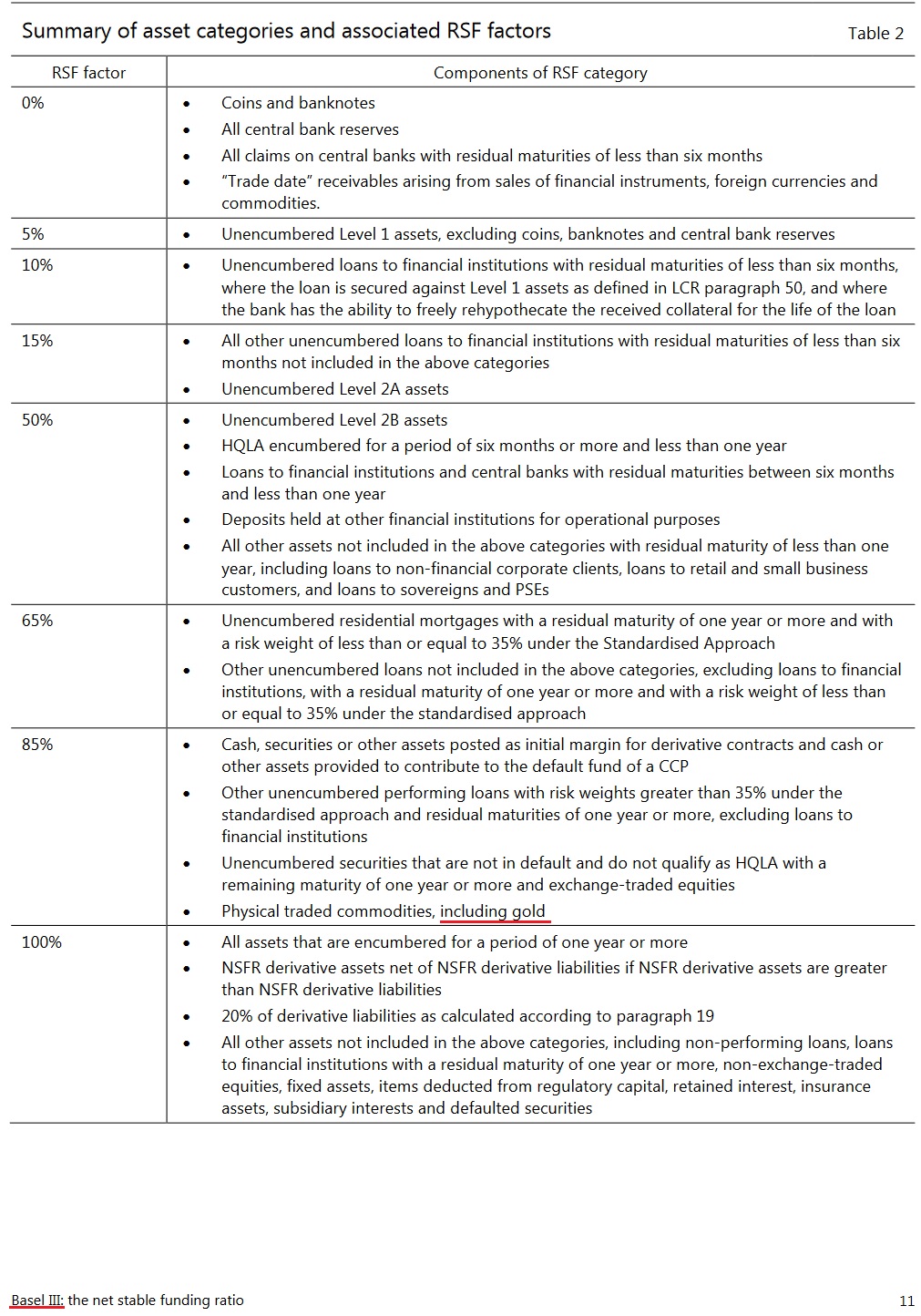

Кэш, как видно вообще не нужно резервировать (0%), Долженность со сроком погашения более одного года - 5%, активы с рейтингом AA (и выше) – 20%, золото, облигации с более низким рейтингом (ниже AA) и ценные бумаги несут – 50%, розничные кредиты со сроком погашения менее одного года — 85%, неликвид – 100%.

И вот Базель 3 предлагает перенести золото в неликвид со 100% нормой резервирования.

Вот теперь объясните мне — почему банкам вдруг станет интересно работать с золотом?

PS:

Кстати, недавно история была – у ЕС просили понизить норму резервирования под золота, но ЕС отказал. Банки говорят что с золотом невыгодно работать.

EU ministers reject easing of liquidity rules for gold trading

|

|

Удаленный пользователь |

| 09 апр 2019 13:11:28 |

|

|

Удаленный пользователь |

| 09 апр 2019 13:21:24 |

А когда это банки предпочитали работать с Реальными Ликвидами? Банки - это не сейфы , как в кино(есть , конечно , но чисто для кубышки) - а просто перераспределение виртуальных ДенЮх ..

|

|

DeC ( Профессионал ) |

| 09 апр 2019 13:23:13 |

Имеется ввиду не то что золото плохое, а то что ликвидности мало в золоте, объемы ежедневных торгов недостаточные.

|

|

Технарь_ ( Практикант ) |

| 09 апр 2019 13:24:40 |

Похоже кто-то очень

|

|

DeC ( Профессионал ) |

| 09 апр 2019 13:31:27 |

Цитата: Технарь_ от 09.04.2019 13:24:40

Нет. Просто быстро перекинуть из золота в другой товар по биржевой цене не получается. Недостаточно ликвидности. Вот поэтому и говорят неликвид. Нет рынка с большим участием в золоте.

|

|

dotsent ( Слушатель ) |

| 09 апр 2019 13:56:07 |

Цитата: DeC от 09.04.2019 13:05:27

Вы название читали Вашей ссылки на Рейтер?

EU ministers reject easing of liquidity rules for gold trading. А причем здесь денежное резервирование при торговле золотом? А не говорю о резервировании при торговле. Я говорю об учете на балансе банка. Там статья совсем о другом. О том что в связи с введением Базель III торговцы золотом просят снизить денежные резервы под золото, торгующееся на бирже. Им отказали и что? Дайте документ Базель III если Вы возражаете с ссылкой. Откуда Вы таблицу прилепили к статье я не знаю.

|

|

DeC ( Профессионал ) |

| 09 апр 2019 14:02:33 |

Цитата: dotsent от 09.04.2019 13:56:07

Читал конечно. А вы дальше заголовка читали? Статью я привел для подтверждаения что золото сейчас малоликвидный товар. А с учетом того что я написал выше – он станет ещё менее привлекательным.

EU finance ministers rejected a proposal by the European Parliament to lower the percentage used to calculate the liquidity buffer that banks must hold to 50 percent from 85 percent.

Министры финансов ЕС отклонили предложение Европейского парламента снизить процент, используемый для расчета буфера ликвидности, который банки должны удерживать до 50 процентов с 85 процентов.

Было предложение снизить норму резервирования с 85% до 50% (как во всем мире, я уже писал выше) чтобы повысить ликвидность золота через облегчение норм резервирования (соответственно сделать золото более привлекательным активом).

|

|

dotsent ( Слушатель ) |

| 09 апр 2019 14:22:44 |

Цитата: DeC от 09.04.2019 14:02:33

Повторно. Читаем БАЗЕЛЬ внимательно, а не статью о торговцах на рынке золотом, которую Вы вероятно не поняли. Поэтому текст БАЗЕЛЯ даю на русском.

ЦитатаВ. Определение необходимого объема стабильного финансирования активов и внебалансовых статей

87. Объем необходимого стабильного финансирования, определяемый исходя из надзорных требований, основывается на предположениях надзорного органа относительно широкого перечня особенностей профиля риска ликвидности банковских активов, внебалансовых статей. Необходимый объем стабильного финансирования рассчитывается консолидированной отчетности группы, в которую входит фирма, менее 50 млн евро. Базель II, параграф 273. 24 В соответствии с параграфом 231 Базеля II. 25 «Совокупное финансирование» означает брутто-сумму всех видов финансирования (депозиты или долговые ценные бумаги, когда контрагентом является представитель малого бизнеса). «От одного клиента субъекта малого бизнеса» означает одного или несколько юридических лиц, которых можно рассматривать как единого кредитора (например, когда одно малое предприятие аффилировано с другим малым предприятием, то лимит надо применять к сумме финансирования, полученного от двух предприятий). В параграфах выше «стабильные» депозиты означают депозиты, покрытые эффективной системой страхования вкладов; при этом, - Вкладчиками заключены иные соглашения с банком (помимо депозитных договоров), что делает расторжение договоров депозита маловероятным, или - депозиты находятся на операционных счетах (например, на зарплатных счетах с автоматическим начислением). Эффективной системой страхования вкладов считается такая система, которая устойчиво функционирует и может обеспечить выплаты без промедлений. Стоимость актива или внебалансового обязательства, умноженная на коэффициент RSF, представляет собой сумму по соответствующей статье, которая, по мнению надзорного органа, требует наличие стабильных источников финансирования. Более ликвидные активы, которые могут служить источником стабильной ликвидности в стрессовых ситуациях, рассмотренных выше, получают более низкий коэффициент RSF (и нуждаются в меньшем объеме стабильного финансирования), чем менее ликвидные активы, которые требуют большего объема стабильных источников финансирования.

88. Коэффициенты RSF, соответствующие разным видам активов, являются параметрами, определяющими ту часть актива, которую нельзя конвертировать в денежные средства путем продажи или предоставления в качестве обеспечения для получения кредита на продолжительное время в периоды дефицита ликвидности более одного года. Эту часть актива надо поддерживать за счет привлечения стабильных источников финансирования. За исключением операций типа РЕПО (в соответствии с определением стандартов Комитета по капиталу), все обремененные активы необходимо также финансировать за счет стабильных источников финансирования.

Особенно внимательно читаем что такое коэффициент RSF - выделено курсивом. Т.е. если раньше согласно Вашей таблице, взятой из БАЗЕЛЬ-II золото было в третьей категории и учитывалось на балансе в размере 50%, то теперь согласно БАЗЕЛЬ-III будет в первой, т.е. считается активом другой ликвидности. Теперь надеюсь понятно? Когда торговцев золотом послали, это ничего не означает, они сами и сказали, что фигня вопрос- будем опять пытаться. Потому что продать в течении года ( смотри смысл понижающего коэффициента) по цене учета золото можно , а продать золото по цене учета например за день, когда котировки летают, нельзя. И в этом плане европейский ЦБ прав. Но это не значит, что к 2022 году он своего мнения не поменяет. Поэтому торговцы тоже правы.

|

|

DeC ( Профессионал ) |

| 09 апр 2019 14:33:15 |

Цитата: dotsent от 09.04.2019 14:22:44

Вы похоже прочитав ничего и не поняли.

Попытаюсь на пальцах:

1. RSF-фактор для золота с 50% (в европе 85%) повышают до 100%.

2. Вот официальный документ BIS (Банк международных расчётов. Базель 3 он курирует.):

https://www.bis.org/…s/nsfr.pdf

В котором рассказывается что такое RSF-фактор, и в частности написано (конкретно для вас предложение, предельно короткое беру):

These range from 100% to 0%. An RSF factor of 100% means that the asset or exposure needs to be entirely financed by stable funding because it is illiquid.

Всё ещё хотите спорить с официальными источниками?

|

|

dotsent ( Слушатель ) |

| 09 апр 2019 17:36:36 |

Цитата: DeC от 09.04.2019 14:33:15

Я то все понял. RSF для первой группы самых ликвидных был 0, а для золота в третьей группе был 50%. Я утверждал что по БАЗЕЛЬ-III золото переходит в группу I с RSF=0, и это 100% ликвидность. Вы же сначала рассказывали про залоги под золото 100%, я Вам объяснил, что это не залог, а оценка активов. Вы мне показываете перепалку про залоги на бирже, я Вам объясняю, что к БАЗЕЛЮ это не имеет отношение. Теперь Вы мне пытаетесь объяснить что такое RSF, после того как я Вам это дал на русском. У меня к Вам только один вопрос. Ту же таблицу что по Базель-II Вы дали, можете дать по БАЗЕЛЬ-III или нет? Мы там все увидим- где золото и какой у него RSF.

|

|

DeC ( Профессионал ) |

| 09 апр 2019 18:36:23 |

Цитата: dotsent от 09.04.2019 17:36:36

Вот Вы упорный.

Вот читайте документ Базель 3:

https://www.bis.org/bcbs/publ/d295.pdf

В особенности вот эту табличку:

Где Вы там увидели переход золота в какую-то I группу?

|

|

dotsent ( Слушатель ) |

| 10 апр 2019 16:40:38 |

Цитата: DeC от 09.04.2019 18:36:23

Значит Вы правы. Фактически оценивается по 15% стоимости. Странно.... Везде писали что для золота RSF станет равным нулю. И вообще писали что групп будет только две....

|

|

АЛЕКС... ( Профессионал ) |

| 09 апр 2019 14:34:17 |

Цитата: DeC от 09.04.2019 14:02:33

а как по вашему Россия будет работать с денежной массой?

"теперь «всего навсего» решили причислить золото не к третьей, а к первой категории. И значит, можно теперь его оценить не в 50, а в 100% своей стоимости. Это ведёт к переоценке валюты баланса. А в применении к России это означает, что нам теперь можно спокойно, на всех законных основаниях влить в экономику почти 3 триллиона рублей. Если точно, то 2,95 триллиона рублей или 45 миллиардов долларов по курсу плюс к нынешней валюте баланса. ЦБ РФ может влить эти деньги в нашу экономику на всех законных основаниях. Как он на самом деле поступит – пока не известно"

|

|

asgasg11 ( Слушатель ) |

| 09 апр 2019 15:19:40 |

Цитата: DeC от 09.04.2019 13:05:27

Осмелюсь сказать, шутка.

Банков много, золота мало.

Идёт выжимание золотых активов.

|

|

Удаленный пользователь |

| 10 апр 2019 10:33:35 |

Цитата: DeC от 09.04.2019 12:41:32

Так это ж революция!

В Швейцарии 29 марта 2019 года произошла мировая финансовая революция

Настоящие революции делаются не на площадях, а в тиши кабинетов, и потому произошедшую 29 марта 2019 года мировую революцию никто не заметил. Лишь по периферии информационного поля прошла небольшая волна, и импульс угас, потому что ситуация описывалась в терминах, непонятных широким народным массам.

Никаких там "Свобода, равенство, братство", "Родина или смерть" или "Власть Советам, мир народам, хлеб голодным, заводы рабочим, земля крестьянам" – никаких этих шедевров мирового популизма использовано не было. И потому то, что произошло, в России поняли несколько человек. И дали такие комментарии, что массы их или не дослушали, или не дочитали до конца. Или дослушали, но ничего не поняли.

А напрасно, потому что мир изменился так кардинально, что впору Натану Ротшильду, смяв в руке кепку, забраться на бронированный Роллс-Ройс, и прокричать с него на всю Вселенную: "Товарищи! Всемирная революция, о необходимости которой так долго говорили революционеры, свершилась!" И он был бы полностью прав. Просто результаты революции будут реализованы медленно, и потому они незаметны для населения. Но последствия, тем не менее, скоро увидят абсолютно все, вплоть до самой последней кухарки, даже не стремящейся научиться управлять государством.

Революция эта называется "Базель III", и совершена она Банком международных расчётов имени небезызвестного Бернарда Баруха. Суть её в следующем: БМР руководит МФВ, а тот, в свою очередь, центральными банками всех стран. Орган такого контроля называется БКБН – Базельский комитет по банковскому надзору. Это вам не какой-то завалящий Госдеп США или Конгресс американских сенаторов. Это вам не тупой Пентагон, мелкий Минфин, бегающее на подхвате ЦРУ или Дом колхозника под названием "Белый дом".

Это даже не распоряжающиеся всем этим "богатством" банки Федеральной резервной системы США. Это Правительство их всех вместе взятых. То реальное мировое Правительство, о котором в мире стараются не говорить вслух.

БКБН – это Политбюро мира, чьим Генсеком, по слухам, является товарищ Барух, а подпольный состав ЦК и вовсе засекречен. У него есть много эвфемизмов, самый адекватный из которых – "Цюрихские гномы". Так называют швейцарских банкиров, и то не хозяев коммерческих банков, а именно тех самых сидящих в швейцарском городе Базеле невзрачных мужчин, напасть на которых не смел даже Гитлер, присоединявший к Рейху весь мир, но всю войну сохранявший нейтралитет со Швейцарией. А ведь, как известно, в Швейцарии, кроме швейцарских стрелков, толком армии и нет. Кого же так боялся бесноватый фюрер?

Тем не менее, вышедшие 29 марта 2019 года "рекомендации" БКБН со щелчком каблуков немедленно приняли к исполнению все Центральные банки мира. И наш Российский ЦБ – не исключение. Об этом есть даже сообщение пресс-службы ЦБ РФ, размещённое на официальном сайте ЦБ. Называется оно "О сроках внедрения Базеля III". Запланирована мировая революция была в 2017 году (магия дат и цифр или просто совпадение?), а начата сейчас.

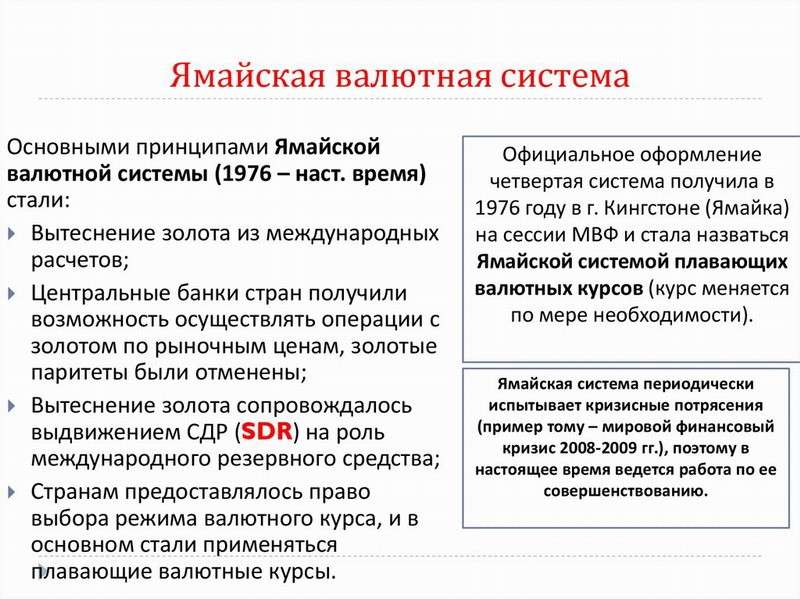

Суть её проста. В мире отменяется созданная в 1944 году в Бреттон-Вудсе и реформированная в 1976 году в Ямайке система монопольного долларового господства, где золото было признано утратившим силу эквивалентом мировых денег. Доллар и стал мировыми деньгами, а золото стало обыкновенным биржевым товаром, типа металла или сахара, торговавшихся в Лондоне на сырьевых биржах. Правда, определяли погоду тут всего три фирмы "Лондонского пула", принадлежащие и того меньшему числу хозяев, но, тем не менее, наполнителем доллара стало не золото, а нефть.

С тех пор мы живём именно в таком мире. Золото считалось резервом третьей категории для всех банков, от центральных до коммерческих, где резервы были, прежде всего, в долларах и облигациях США. Нормы Базеля III требуют увеличения, прежде всего, денежных резервов. Это связывало объёмы денежных ресурсов банков, которыми те могли совершать экспансию, но было вынужденной мерой для сохранения устойчивости мировой банковской системы, которая в кризис показала недостаточность.

В России ура-патриоты очень этим возмущались, требуя отказа от Базеля III, который называли признаком "отсутствия суверенитета". На самом деле это вполне обычное требование соблюдать мировые стандарты безопасности банков, которые становились жёстче, но так как мы не печатали доллары, то по нам это, разумеется, било. А так как альтернатива – это выход из мировых финансовых связей в полную изоляцию, то такую дурь, даже обозначенную ура-патриотами словом "суверенитет", наши власти, естественно, принять не пожелали. Назвать суверенитетом свободу сунуть голову в петлю – это, согласитесь, странная трактовка термина.

Решение Базеля III означало, что на балансах банков мира золото как резерв третьей категории оценивалось прежде в 50% своей стоимости. При этом все хозяева мировых денег торговали золотом не в натуре, а на бумаге, без перемещения реального металла, объёма которого в мире не хватало для реальных сделок. Делалось это для того, чтобы придавить цену на золото, держать её максимально низкой. Прежде всего, именно в интересах доллара. Ведь доллар привязан к нефти, которая должна была стоить не ниже цены одного грамма золота за баррель.

И теперь «всего навсего» решили причислить золото не третьей, а к первой категории. И значит, можно теперь его оценить не в 50, а в 100% своей стоимости. Это ведёт к переоценке валюты баланса. А в применении к России это означает, что нам теперь можно спокойно, на всех законных основаниях влить в экономику почти 3 триллиона рублей. Если точно, то 2,95 триллиона рублей или 45 миллиардов долларов по курсу плюс к нынешней валюте баланса. ЦБ РФ может влить эти деньги в нашу экономику на всех законных основаниях. Как он на самом деле поступит – пока не известно. Спешка тут без расчёта всех последствий сверхопасна. Хотя такая эмиссия считается неинфляционной, по факту всё намного сложнее.

В мире в течение нескольких месяцев пока ничего не изменится. Разворот будет очень медленным. У США золотой запас официально составляет 8133,5 тонн, но есть такое дело, как финансовый мультипликатор: на один золотой доллар банки печатают 20-30 бумажно-компьютерных. То есть США могут дополнительно получить официально всего 170 млрд долларов, а с учётом мультипликатора 4,5 трлн долларов. Это объясняет, почему ФРС придерживает рост учётной ставки и пока сохраняет курс на снижение валюты баланса – опасаются скачка гиперинфляции.

Но свои золотовалютные резервы теперь переоценят все крупнейшие государства, держатели золота. Это Германия, Италия, Франция, Россия, Китай и Швейцария – страны, где золотой запас превышает 1 тысячу тонн. Заметьте – в этом списке нет надутой Британии. Её запасы меньше 1000 тонн. Эксперты подозревают, что возможно не случайно совпали даты выхода Британии из ЕС с датой Базеля III. Возросшая финансовая мощь лидеров Европы Германии и Франции способна полностью довершить разгром Британии на европейском континенте. Надо было уносить ноги как можно быстрее.

Таким образом, нас можно вроде бы и поздравить – эпоха доллара, длящаяся с 1944 года по 2019 годы, закончена. Теперь золото восстановлено в своих правах и является не биржевым металлом, а мировыми деньгами наравне с долларом, евро и британским фунтом. Теперь золото станет дорожать, и его цена поднимется с 1200-1400 долларов за тройскую унцию до 1800-2000 долларов уже к этой осени. Теперь ясно, зачем Россия и Китай все эти годы так упорно переливали доходы от экспорта в рост золотых запасов. Сложилась ситуация, когда продавать золото в мире теперь не будет никто.

Впрыскивания дополнительных денег мировой экономике хватит на 5-6 месяцев. В США эти деньги могут быть направлены на погашение астрономической задолженности по долгу. Возможно, это и было не последним мотивом такого решения Цюриха. Но главное всё-таки – это попытка выскользнуть из-под Пизанской башни падающего доллара.

Так как доллар и нефть связаны, то рост цены золота потянет рост цены нефти. Сейчас баррель стоит столько, сколько стоит 1,627 граммов золота. Рост цены вызовет обвал мировой экономики, где 85% денежной долларовой массы крутится в фондовых суррогатах типа акций, облигаций и трежерис. Связать такую дополнительную массу денег биржа уже не сможет.

Нефтяникам будет хорошо, даже, возможно, лучше всех, но недолго. Крах экономики из-за дорогой нефти станет крахом и нефтяников. Именно это – главная причина, по которой наши права на дополнительную эмиссию вполне могут оставаться неиспользованными в полном объёме, хотя подарок в таком виде полностью не проигнорируют. Майские указы Путина в нынешнем контексте понимаются совсем иначе. Россия убегает от нефтяной модели экономики всеми способами. Включая политические реформы и смену элит.

Однако почему решение Базеля есть революция? Потому что уже с осени в мировой экономике начнётся финансовое наводнение. Это повлечет ускорение обособления от системы доллара со стороны России и Китая и крах экономик, полностью висящих на долларе – это страны-вассалы США. Им будет хуже всех. А это значит, что повод уйти на дистанцию между ЕС и США возрастёт в разы. Мир ожидает перекройка карты глобальных союзов.

И перекройка этих союзов будет проводиться далеко не в последнюю очередь военными методами. Или с их частичным использованием, но так или иначе, силовых аргументов в мире прибавится до уровня почти гарантированной войны. "Почти" – это наша надежда на спасение, так как США теряют все основные инструменты воздействия на этот мир. Кроме силы.

Но не для того "Цюрихские гномы" создавали этот мир, чтобы США его так просто превратили в радиационный пепел. США будут поливать холодной водой, как аварийный ядерный реактор, а мир вступил в полосу самых глобальных трансформаций за последние несколько столетий. Революция, о которой так долго говорили те, кто её ждал, и те, кто её боялся, началась. Просьба пристегнуть ремни и не курить, командир корабля и экипаж желают вам приятного полёта.

Источник

|

|

chel ( Слушатель ) |

| 10 апр 2019 11:47:58 |

Далёк от финансизма. М.б., поэтому мне непонятно, как вышедшие 29 марта 2019 года рекомендации БКБН вызвали щелчок каблуками ЦБ РФ , датированный шестым февраля 2018 года. В Базеле построили машину времени?

|

|

Удаленный пользователь |

| 10 апр 2019 14:37:12 |

Цитата: chel от 10.04.2019 11:47:58

Так впереди паровоза, как обычно

Цитата: из Базеля IIIЗапланирована мировая революция была в 2017 году

А документы были утверждёны еще в 2010—2011 гг после кризиса 2008 года

|

|

bb1788 ( Практикант ) |

| 10 апр 2019 14:46:33 |

Сообщение удалено

bb1788

02 ноя 2021 15:20:26

bb1788

02 ноя 2021 15:20:26

Отредактировано: bb1788 - 02 ноя 2021 15:20:26

|

|

Antybred ( Слушатель ) |

| 10 апр 2019 12:54:54 |

Не надо пожалуйста раздражать Дека, он может засЫпать эту революционную заметку муравьиными цитатами о жестких корсетах, то есть виноват женских брекзитах. Или как там. :)

|

|

Удаленный пользователь |

| 10 апр 2019 16:01:04 |

Цитата: DeC от 10.04.2019 15:42:38

Но сам Базель III то есть! Я, например, в силу своего образования технаря с удивлением обнаружил, что революция состоит в том, что банкам повысили уровень “капитала первого уровня” аж до целых 8%. Т.е. 92% могут быть просто фантики и это все равно будет банк, главное чтоб мы верили этому.

Вот еще одно мнение про Базель III

|

|

DeC ( Профессионал ) |

| 10 апр 2019 16:09:02 |

Прочитайте пожалуйста весь тред, я вчера объяснял что то что преподносится в статье – неправда. Со ссылками на оф.документы Базель III.