Большой передел мира

266,000,972

521,108

|

|

DeC ( Профессионал ) |

| 06 апр 2022 22:02:18 |

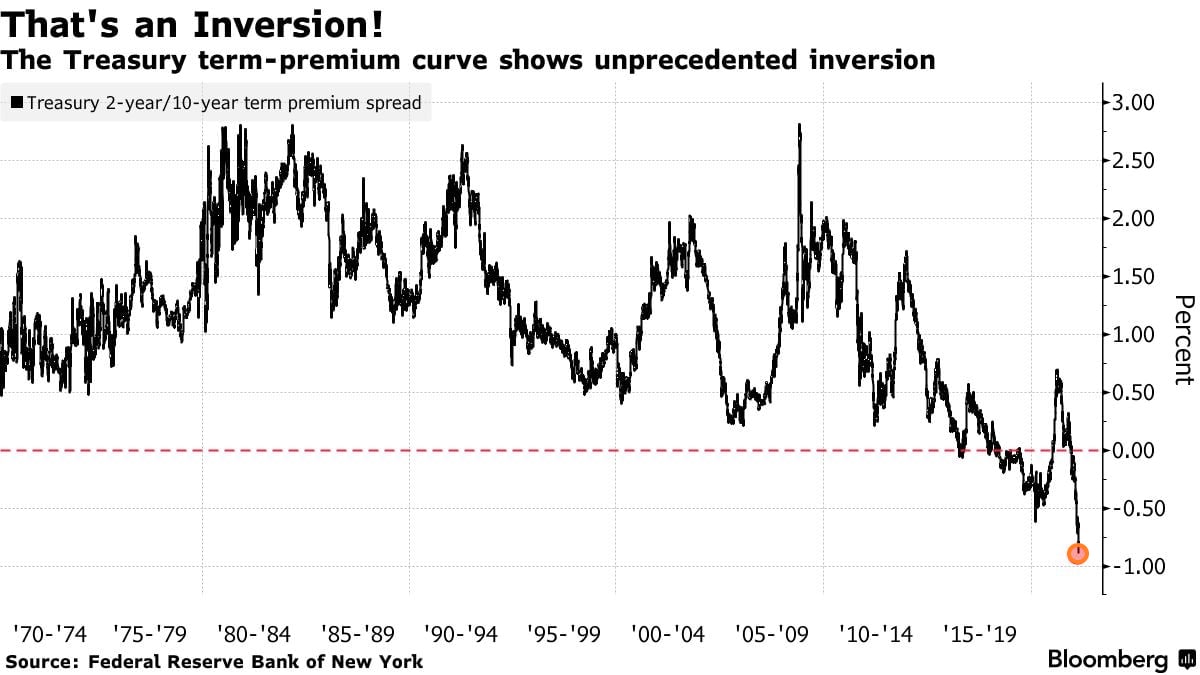

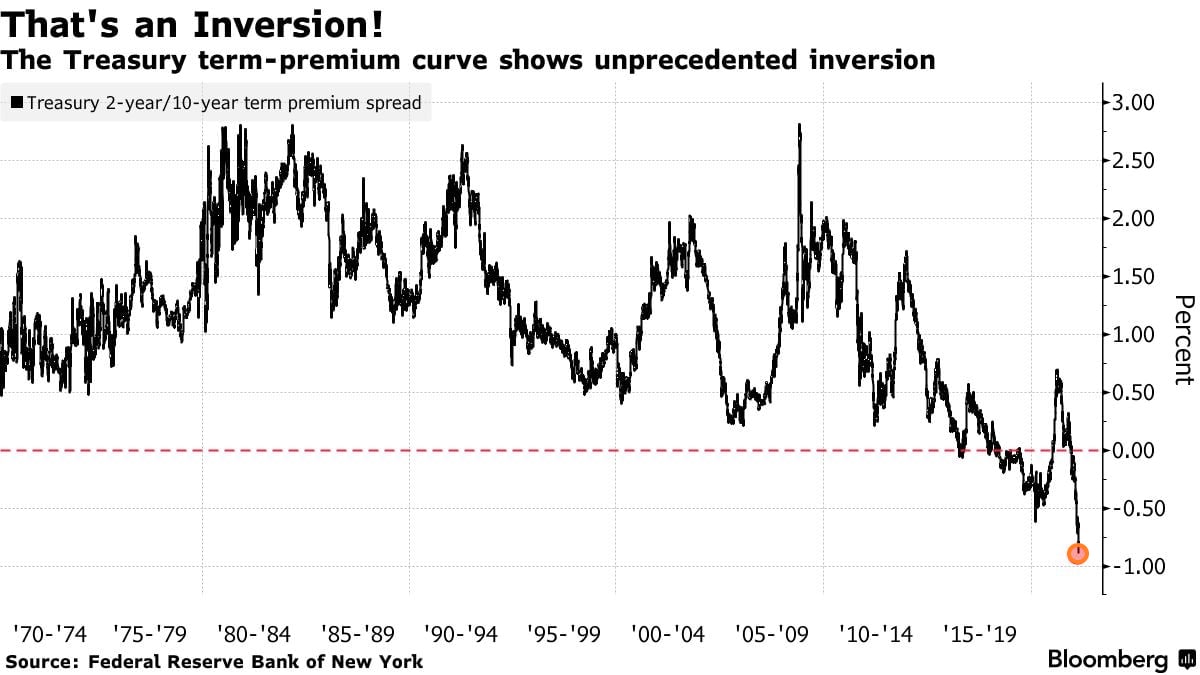

Инверсия

новая дискуссия Дискуссия 145

бонды США 2-10-летки — инверсия усиливается

ОТВЕТЫ (1)

|

|

NavyGator ( Профессионал ) |

| 07 апр 2022 01:41:55 |

Цитата: DeC от 06.04.2022 22:02:18

Чтобы было понятно, что такое инверсия кривой доходности по ГКО США:

ЦитатаИнверсия кривой доходности — самый лучший макроэкономический индикатор для частного инвестора

Вероятно, многие смотрели (а кто не смотрел — тем крайне рекомендую) прекрасный фильм «Игра на понижение» (англ. The Big Short), сюжет которого строится вокруг группы инвесторов, которые заработали большие деньги на обвале ипотечных ценных бумаг в 2008-2009 годах, поставив на их падение. В фильме, чтобы прийти к заключению о наличии пузыря и огромных рисков в финансовой системе, персонажи провели огромную аналитическую работу с кучей специализированных финансовых данных, недоступных частному инвестору, и даже провели "полевые исследования", выяснив, сколько ипотек есть у людей, которые в принципе не могут их выплачивать - все это, естественно, недоступно для частного инвестора, желающего сохранить свой портфель во время больших кризисов. Однако предсказать кризис 2008-2009 года, как и многие другие, можно было по одному простому макроэкономическому индикатору, который доступен буквально каждому человеку с доступом в интернет - про этот индикатор, который называется "инверсия кривой доходности", мы и поговорим сегодня.

Но сначала немного вспомним азы.

Первое, что нужно вспомнить - помимо акций, на бирже есть другие типы ценных бумаг, и из них нам сейчас интересны облигации. В отличие от акций, который представляют собой долю в компании (о чём важно помнить, когда вы их покупаете), облигация - это просто долговая расписка, которая дает возможность дать взаймы фиксированную сумму и получить на неё фиксированную же и заранее известную доходность, либо в виде купонов (процентов от номинала облигации, выплачиваемых с определенной периодичностью), либо через механизм, когда облигация покупается дешевле номинала, а в конце срока погашается по номиналу. Именно из-за того, что доходность облигации заранее известна и её можно просчитать, облигации называют Fixed income - инструмент с фиксированной доходностью. Ключевым значением доходности облигации является доходность к погашению (англ. Yield to maturity, YTM), т.е. такая доходность, которую получил бы инвестор, если бы купил облигацию в текущий момент и держал бы её до погашения. Важно помнить, что, поскольку денежные потоки по облигации заранее определены и известны, то чем ДОРОЖЕ облигация, тем МЕНЬШЕ её доходность к погашению, и наоборот, чем ДЕШЕВЛЕ облигация, тем БОЛЬШЕ её доходность к погашению. Соответственно, когда инвесторы массово продают облигации, их цена падает, а доходность к погашению растет, а когда инвесторы их массово покупают, их цена растет, а доходность падает.

Рынок облигаций намного больше по размеру (в деньгах), чем рынок акций, а самый большой рынок облигаций - это государственные облигации, так как странам тоже нужно занимать деньги, и у многих стран сумма долга составляет больше половины годового ВВП (а у многих развитых стран долг спокойно может быть и больше ВВП). Нетрудно догадаться, что самый большой государственный рынок облигаций - американский. Американские ценные бумаги называются US Tresuries (т.е. американские казначейские бумаги, от treasury - казначейство). При этом считается, что поскольку рынок облигаций более математизирован, чем рынок акций (необходимо постоянно рассчитывать точные доходности и все факторы, влияющие на неё), а также намного больше в деньгах, то участники рынка облигаций в среднем "умнее" и лучше предсказывают будущее экономики, чем держатели акций (а также попросту могут на него влиять).

Следующий важный момент - интуитивно понятно, что если вы даёте в долг на больший срок, то и ваши риски выше (больше всего может произойти, сложнее прогнозировать), и доходность вы захотите выше. С облигациями это тоже работает - чем дальше срок погашения облигации, тем, как правило, выше доходность к погашению, то есть стандартная кривая доходности выглядит примерно так:[/url]

Ключевое слово - "как правило". Именно ситуация, когда более короткие облигации начинают давать бОльшую доходность, чем более длинные, называется инверсией кривой доходности. Ниже представлен график кривой доходности американских государственных облигаций в январе 2018 года (синий график, нормальная кривая доходности) и в августе 2019 года (красный график, инвертированная кривая доходности):

Хорошо, мы поняли, что бывает нормальная форма кривой доходности, а бывает инвертированная. И что это значит, что мы с этого можем получить? Так вот, история показывает, что инверсия кривой доходности американский облигаций является весьма надежным предсказателем рецессий (т.е. сокращения ВВП и кризиса в экономике), при этом практически всегда рецессии совпадают с достаточно серьезными падениями рынка акций - от 30 до 55% по основным индексам. На практике даже не нужно смотреть полную форму кривой доходности облигаций, достаточно двух показателей, которые исторически показывают самую лучшую точность:

1) разница доходности (спред) между 3-месячными и 10-летними облигациями (более волатильный, может давать несколько инверсий перед кризисом подряд).

2) разница доходности (спред) между 2-летними и 10-летними облигациями (менее волатильный, чаще срабатывает после инверсии 3-мес и 10 лет и "подтверждает" негативный прогноз).

Выглядит индикатор вот так:

Видите закономерность? Каждый раз, когда доходность 2-летних облигаций становится больше 10-летних(т.е. график заходит в отрицательную плоскость), в течении определенного промежутка времени за этим следовала рецессия (серая область на графике). Вместе с рецессией, как правило, происходило падение рынка акций - в 2000 год лопнул пузырь доткомов и рынок падал до 2003 года, потеряв около 50%, в 2008 году лопнул пузырь ипотечных ценных бумаг и S&P500 вновь рухнул на 55%. И каждый раз перед этим наблюдалась инверсия кривой доходности, которая позволяла в нужный момент выйти с рынка и избежать потерь в портфеле (или даже заработать на падении, как Майкл Бьюрри).

Самое интересное, что коронавирусный кризис 2020 года кривая доходности тоже умудрилась предсказать - в марте 2019 года произошла инверсия на участке 3 месяца - 10 лет, и ровно через год, в марте 2020, мировую экономику поразил коронавирус, а рынки рухнули.

Автор этих строк сидел в коротких позициях по индексам США и России и длинных позициях по волатильности примерно с ноября 2019 года, постепенно их увеличивая. В пиковые моменты февраля 2020 года, когда рынок рос каждый день, просадка портфеля в целом достигала более чем 30% и было много нервов и грубых слов по поводу отсутствия реакции рынка на Covid, зато в течение первых 2 недель коронавирусного падения портфель прибавил больше 50%.

Чрезвычайно рискованно, нервно и повторять не рекомендую, но вспоминать интересно:

Что же это значит, теории заговора имеют под собой основание, про Covid знали заранее и так далее? Скорее всего, объяснение проще - кризис в экономике и падение рынка акций произошло бы И БЕЗ коронавируса. Об этом косвенно свидетельствуют результаты американской экономики в 4-м квартале 2019 года - инвестиции со стороны бизнеса и потребительские расходы ослабли, и только увеличенные государственные расходы и улучшившийся баланс внешних операций (Трамп тогда заключил сделку с Китаем) позволил ВВП показать небольшой рост. Коронавирус просто подтолкнул экономику к жесточайшей рецессии.

Как же работает этот индикатор? Гипотез несколько.

Первая - чаще всего за несколько лет перед рецессией ФРС США начинает цикл подъема ставок в экономике, чтобы охладить растущую экономику, что ведет к удорожанию кредита. При этом растут доходности краткосрочных облигаций (ставка выше - доходности по коротким облигациям должны быть выше - инвесторы продают короткие облигации, их цена падает, а доходность растет). И если доходность краткосрочных облигаций вырастет достаточно, чтобы превзойти доходность длинных, которые менее чувствительны к текущим ставкам, то это может привести к инверсии.

Вторая - когда крупные институциональные инвесторы ожидают относительно скорую рецессию, они предвидят, что для борьбы с ней ФРС будет понижать ставки. Соответственно, они начинают покупать длинные облигации - во-первых, это способ сохранить капитал, т.к. длинные облигации падают меньше акций во время кризисов, во-вторых, длинные облигации могут вырасти в цене, если ФРС снижает ставки, чтобы бороться с кризисом (ставки ниже - доходности по облигациям тоже должны стать ниже - соответственно, цена на облигации вырастет и их надо покупать). Чем больше крупные инвесторы покупают длинные облигации, тем выше их цена и ниже их доходность, и если эта доходность падает ниже краткосрочных облигаций, случается инверсия.

Наиболее вероятно, что инверсия работает благодаря комбинации представленных выше и некоторых других факторов.

Пытливый читатель сразу спросит - а что, для Российского рынка так тоже можно? У нас-то кризисы происходят чаще, а значит, и заработать на падениях можно больше. Ответ - увы, нет, на российском рынке индикатор такой серьезной силы не имеет, видимо, из-за намного меньшего размера и ликвидности рынка (за график спасибо Сергею Блинову - ссылка на дзен):

Как видим выше, инверсии происходили 3 раза перед кризисом 2008-2009 года, причем первый раз аж в 2005 году, что не очень помогло бы инвестору застраховаться (он бы пропустил весь безумный рост рынка до 2007 года), также перед падением 2014-2016 года тоже происходили инверсии, но опять же первые были сильно заранее - еще в 2011 году. Так что в целом индикатор тоже работает в верном направлении, но не так точно, и воспользоваться этим сложнее. Проще смотреть на американский рынок и подстраиваться.

Итак, основные выводы из статьи:

1) инверсия кривой доходности - это ситуация, когда более короткие облигации начинают давать доходность больше, чем более длинные. Применительно к американскому рынку гособлигаций, инверсия кривой доходности - достаточно достоверный предсказатель экономических кризисов, как правило сопровождающихся падением рынков;

2) На практике достаточно следить за 2-мя спредами, а не за всей кривой доходности: спред 3 месяца - 10 лет (более волатильный, случается на более длительное время) и спред 2 года - 10 лет (менее волатильный, случается чаще всего после первой инверсии 3 мес - 10 лет и "подтверждает" прогноз кризиса);

3) Кризис, как правило, происходит не сразу после первой инверсии. В истории есть промежутки от 6 до 24 месяцев от первой инверсии до начала рецессии, при этом в среднем кризис происходит примерно через год (в 2020 году попали ровно в 12 месяцев);

4) На момент написания статьи инверсия кривой доходности имеет 100% точность - не было ни ложноположительных (инверсия произошла, а кризиса на горизонте года-двух не было), ни ложноотрицательных значений (инверсии не было, а рецессия в экономике была). Но это не значит, что так будет продолжаться вечно, потому что на данный момент у нас есть всего 7-8 наблюдений в течение 50-60 лет, которые не тянут на большую статистику. Поэтому не стоит при возникновении инверсии кривой доходности продавать квартиру, брать кредит и ставить все деньги на падение рынка, иначе можете оказаться в такой же рискованной ситуации, как Майкл Бьюрри в фильме Игра на понижение, или автор статьи с ноября 2019 по март 2020. Например, одной из причин, по которой закономерность может сломаться, является излишне большой спрос Центрального банка США (ФРС) на гособлигации США. Покупая их, ФРС выдает "напечатанную" ликвидность правительству США, которое может тратить деньги, полученные от продажи облигаций, при этом ФРС может безгранично создавать новую денежную массу и не чувствительна к цене облигаций, то есть готова покупать их по любой цене, если захочет, в любое время. Соответственно, если доля покупок ФРС в общем объеме гособлигаций будет достаточно большим (а на момент написания статьи он около 20-30%), предсказательная сила индикатора может нарушиться, так как рациональное поведение крупных фондов (примеры выше) может быть смазано постоянным спросом на всем участке кривой доходности со стороны ФРС.

5) Одна из лучших стратегий для простого частного инвестора, стремящего минимизировать усилия на бирже и улучшить доходность, является нахождение в рынке (индексах) во времена нормальной кривой доходности, а при возникновении инверсии ждать определенный промежуток времени (обычно 6-9 месяцев), после чего постепенно выходить из позиций, оставляя все меньшую долю портфеля в рынке и минимизируя риск при вероятном обвале. Коррекции рынка вне рецессий и инверсий кривой, естественно, бывают, но, как правило, более скоротечны и обладают меньшим размахом (чаще всего до 20-25% по основным индексам). Более рискованные инвесторы могут рассмотреть возможность коротких позиций по рынку, чтобы заработать на падении, но это весьма рискованно - период между инверсией и стартом кризиса и краха рынков заранее не известен и может составлять от 6 до 24 месяцев, при этом перед кризисом индексы могут совершать финальные рывки вверх, которые могут привести к излишним потерям, даже если в принципе инвестор оказался прав, поэтому если инвестор все же пытается играть на понижение рынка, делать это нужно через правильные инструменты, не допускающие потерь больше, чем вложено в позицию, о которых будет отдельная статья.

Отсюда:

https://vc.ru/finance/310318-inversiya-krivoy-dohodnosti-samyy-luchshiy-makroekonomicheskiy-indikator-dlya-chastnogo-investora