Большой передел мира

269,800,138

525,075

|

|

DeC ( Профессионал ) |

| 19 авг 2022 14:04:02 |

США

новая дискуссия Дискуссия 144

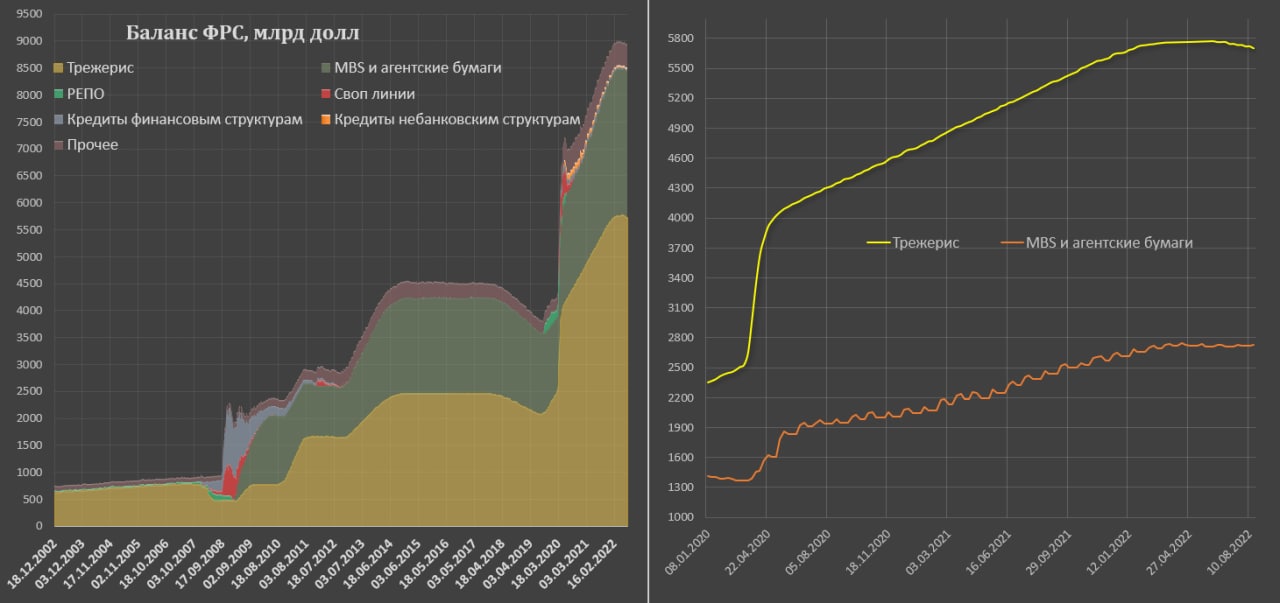

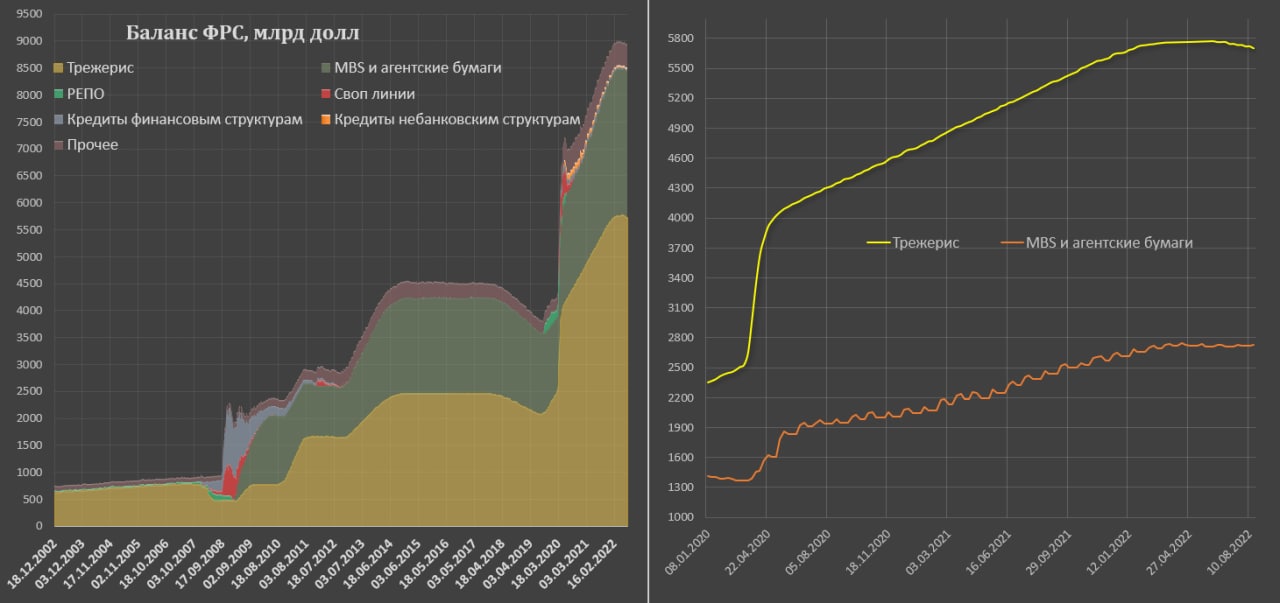

К середине августа ничего не изменилось, ФРС полностью провалила программу сокращения баланса на 17 августа – нет никаких согласованных с планами продаж ценных бумаг (47.5 млрд в месяц, где 30 млрд трежерис и 17.5 млрд MBS).

По факту за 78 дней реализовали лишь 50 млрд активов при плане продаж в 120-125 млрд за это время, т.е. отстают от графика в 2.5 раза, а с сентября должны продавать по 95 млрд в месяц. Очевидно, что никаких продаж не будет…

Самое интересное в структуре продаж. За 78 дней трежерис продали на 70 млрд и это близко к плану, тогда как баланс MBS не сократился, а вырос на 20 млрд! ФРС в июне, по крайней мере, до 28 июня вообще не продавала активы с баланса в условиях сильнейшей рыночной паники.

Лишь после стабилизации рыночных условий с июля - начали продавать, но исключительно трежерис, немного наращивая баланс по проблему рынку MBS.

Таким образом, тактические маневры ФРС понятны: осторожно лить в рынок ценные бумаги с существенно замедленными темпами, но при условиях благоприятной конъюнктуры, однако, при возникновении шторма – продажи прекращать.

Соответственно никакой реализации QT не будет при возобновлении продаж на рынке, которые неизбежны в отсутствии органического притока денежных потоков в долговые рынки. Чтобы долговые рынки существовали при рекордно отрицательных реальных ставках, необходима реализация нетерпимых условий по другим классам активов так, чтобы при балансе рыночного риска, облигационный рынок имел преимущество.

Чтобы сбить инфляцию – необходима обостренная конкуренция за денежные ресурсы, т.е. денежный голод, когда актуализируется сберегательная модель потребления. Для этого необходимо ужесточение финансовых условий, которых быть не может, т.к. при каждом шорохе – ФРС обязательно дрогнет и даст по тормозам.

Чем дольше ФРС медлит с инфляционной борьбой и чем дальше отступает от плана – тем сильнее подрывается доверие к ФРС, а вместе с доверием, разрушается хрупкая денежная конструкции, что провоцирует отказ, бегство из денег, раскручивая инфляционную спираль.

//Spydell

По факту за 78 дней реализовали лишь 50 млрд активов при плане продаж в 120-125 млрд за это время, т.е. отстают от графика в 2.5 раза, а с сентября должны продавать по 95 млрд в месяц. Очевидно, что никаких продаж не будет…

Самое интересное в структуре продаж. За 78 дней трежерис продали на 70 млрд и это близко к плану, тогда как баланс MBS не сократился, а вырос на 20 млрд! ФРС в июне, по крайней мере, до 28 июня вообще не продавала активы с баланса в условиях сильнейшей рыночной паники.

Лишь после стабилизации рыночных условий с июля - начали продавать, но исключительно трежерис, немного наращивая баланс по проблему рынку MBS.

Таким образом, тактические маневры ФРС понятны: осторожно лить в рынок ценные бумаги с существенно замедленными темпами, но при условиях благоприятной конъюнктуры, однако, при возникновении шторма – продажи прекращать.

Соответственно никакой реализации QT не будет при возобновлении продаж на рынке, которые неизбежны в отсутствии органического притока денежных потоков в долговые рынки. Чтобы долговые рынки существовали при рекордно отрицательных реальных ставках, необходима реализация нетерпимых условий по другим классам активов так, чтобы при балансе рыночного риска, облигационный рынок имел преимущество.

Чтобы сбить инфляцию – необходима обостренная конкуренция за денежные ресурсы, т.е. денежный голод, когда актуализируется сберегательная модель потребления. Для этого необходимо ужесточение финансовых условий, которых быть не может, т.к. при каждом шорохе – ФРС обязательно дрогнет и даст по тормозам.

Чем дольше ФРС медлит с инфляционной борьбой и чем дальше отступает от плана – тем сильнее подрывается доверие к ФРС, а вместе с доверием, разрушается хрупкая денежная конструкции, что провоцирует отказ, бегство из денег, раскручивая инфляционную спираль.

//Spydell

ОТВЕТЫ (0)

Комментарии не найдены!