Большой передел мира

271,174,752

525,909

|

|

DeC ( Профессионал ) |

| 29 май 2023 15:49:21 |

США

новая дискуссия Дискуссия 154

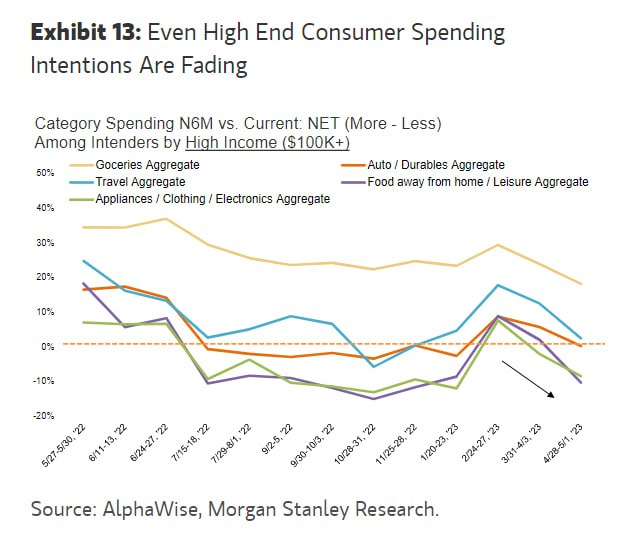

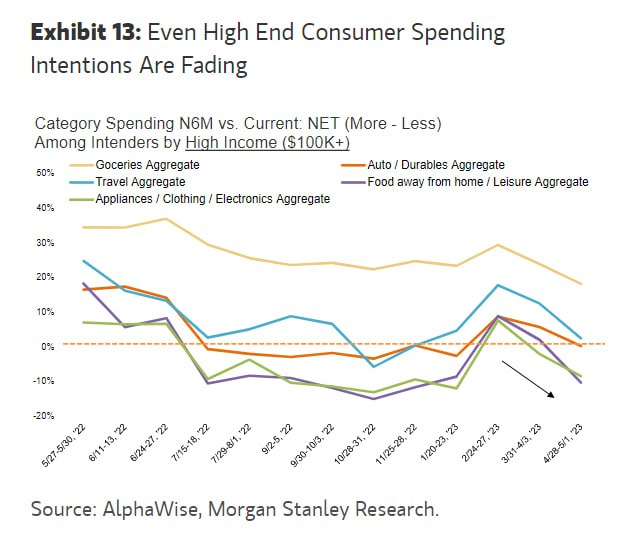

США - потребительские расходы падают по всем категориям товаров — Morgan

ОТВЕТЫ (3)

|

|

Нуриэль Рубини ( Практикант ) |

| 29 май 2023 16:38:41 |

Цитата: DeC от 29.05.2023 15:49:21

Будет ещё хуже.

1. Халявные деньги, полученные в 2020 успешно проедены. Собственно, они были причиной роста в 2021-22 гг.

2. Условия кредита ужесточаются. Сильно выросли ставки, что вымывает доходы в пользу банков, уменьшая конечное потребление.

3. Поддержка экономики (как граждан, так и бизнеса) от государства будет уменьшаться.

Это следует из основных положений договорняка респов и демов по потолку: заморозка расходов при росте оборонных расходов и процентных платежей по долгу. Значит всё остальное будут резать. А с учётом инфляции резать сильно.

Бизнес начнёт ещё сильнее резать расходы.

Население ещё меньше покупать.

И так по кругу...

|

|

DeC ( Профессионал ) |

| 29 май 2023 17:15:56 |

Достигнуто соглашение по потолку государственного долга в США.

Очередная идиотская клоунада и дешевый цирк шапито завершился с полностью предсказуемым голливудским сценарием – достигли соглашения, как обычно, за несколько часов до полного обнуления способности Минфина финансировать расходы, превосходящие доходы.

Хотя обнуление кэш позиции не привело бы к автоматическому дефолту, т.к. пришлось бы исполнять расходную часть бюджета в темпе и в соответствии с поступающими доходами, т.е работать с нулевым балансом.

Это привело бы к неравномерному исполнению обязательств Минфина, возникновению локальных кассовых разрывов, однозначно укорило бы погружение США в рецессию и могло бы привести к подрыву доверия к рынку трежерис, дестабилизируюя финансовую систему. Не катастрофа, но дерьма бы сожрали достаточно.

Прежде чем спекулировать о параметрах достигнутого соглашения необходимо дождаться официального документа, который может быть в среду, но скорее всего поднимут лимит на 4 трлн.

В данном случае не так важно, сколько будет в итоговом соглашении (наверняка свыше 2 трлн), т.к. сейчас задача день простоять, да ночь продержаться, т.е. интересует перспектива до конца 2023.

Очень существенный концептуальный вывод – новость о расширении лимита по долгу является одним из самых сильных рыночных негативов за последний год, сравнимый с рекордным ужесточением ДКП ФРС.

С высокой вероятностью, с июня по декабрь 2023 чистые заимствования Минфина США составят около 2 трлн долл, где 1.2 трлн может пойти на финансирование дефицита бюджета за второе полугодие 2023 и 800 млрд в пополнение полностью истощенной кэш позиции Минфина.

Для сравнения, за июнь-декабрь 2022 дефицит составил 1.37 трлн, в 2021 – 1.1 трлн, в 2020 – 1.82 трлн, а в 2019 – 0.6 трлн. В этом году дефицит бюджета идет с явным ускорением, хотя я ожидаю замедления темпов роста дефицита во втором полугодии 2022.

Следует понимать, что за следующие 6 месяцев продажи ФРС по плану должны составить 570 млрд долл, хотя ФРС при рыночной нестабильности может моментально отменить все планы или даже при действующих планах просто остановить продажи, как делали в июне 2022, сентябре-октябре 2022 и в марте 2023.

Но целиться разумно на 2.3-2.6 трлн чистого изъятия ликвидности из системы в следующие 6 месяцев, что может стать самым существенным стресс тестом за всю историю долларовой системы.

Да, бывало, что чистые размещения Минфина доходили до 3.3 трлн за 6 месяцев в 3 кв 2020, но тогда ФРС в сопоставимом объеме и даже больше лупил ликвидностью по рынкам.

Действия Минфина плюс операции ФРС следует рассматривать в комплексе и неразрывно - крайне редко совокупные действия приводили к изъятию даже 1 трлн за полугодие (это было в 1 кв 2018, когда чистые размещения составили около 750 млрд и банковская ликвидность снизилась почти на 250 млрд).

Сейчас речь идет о 2-2.5 трлн чистого изъятия – будет много боли, крови и страха на рынке так, как никогда раньше. Напомню, что подобный стресс тест происходит в условиях крайне низкой нормы сбережений домохозяйств (основной поставщик ликвидности на финансовый рынок), при жесткой ДКП ФРС и при существенных проблемах у банков. Байбек на 370-400 млрд с июня по декабрь 2023 очевидно не поможет.

Новость о поднятии лимита – чертовски негативная, причем настолько, что ничего хуже сейчас и придумать нельзя, т.к. начинает работать денежный насос Казначейства США в невиданных объемах. Рынкам будет очень больно.

//Spydell

|

|

Wat ( Практикант ) |

| 29 май 2023 18:29:06 |

Вот первая мысль быль про некую зацикленность показателей, ведь рост А ведет к росту Б, рост Б ведет к росту В, а рост В ведет к росту А и так по кругу.

Интересненько.