Большой передел мира

269,656,026

524,892

|

|

DeC ( Профессионал ) |

| 14 окт 2024 01:50:20 |

Внешний долг РФ

новая дискуссия Дискуссия 202

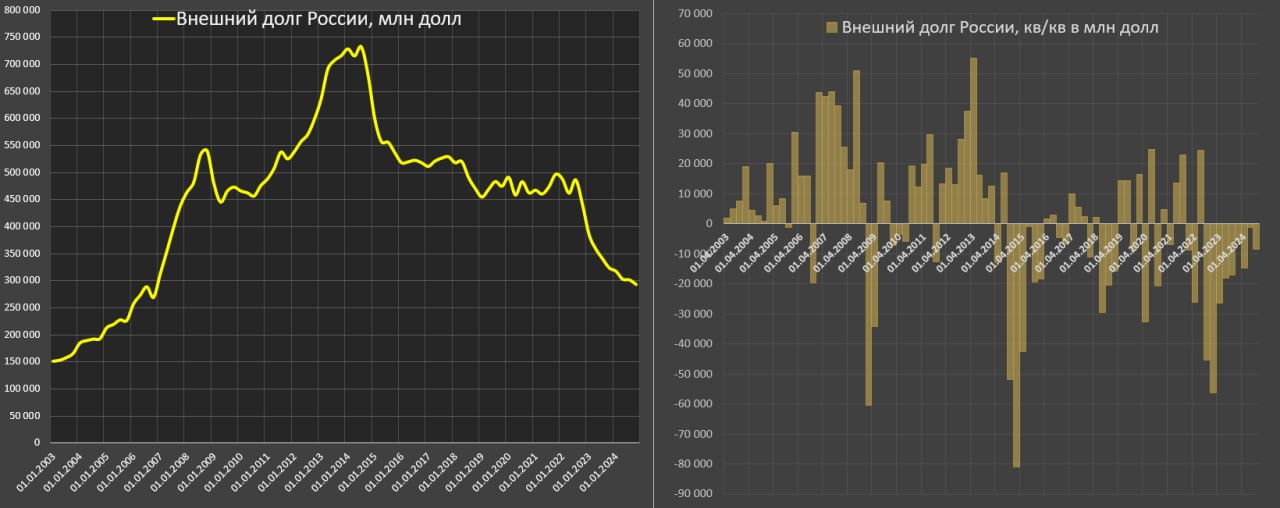

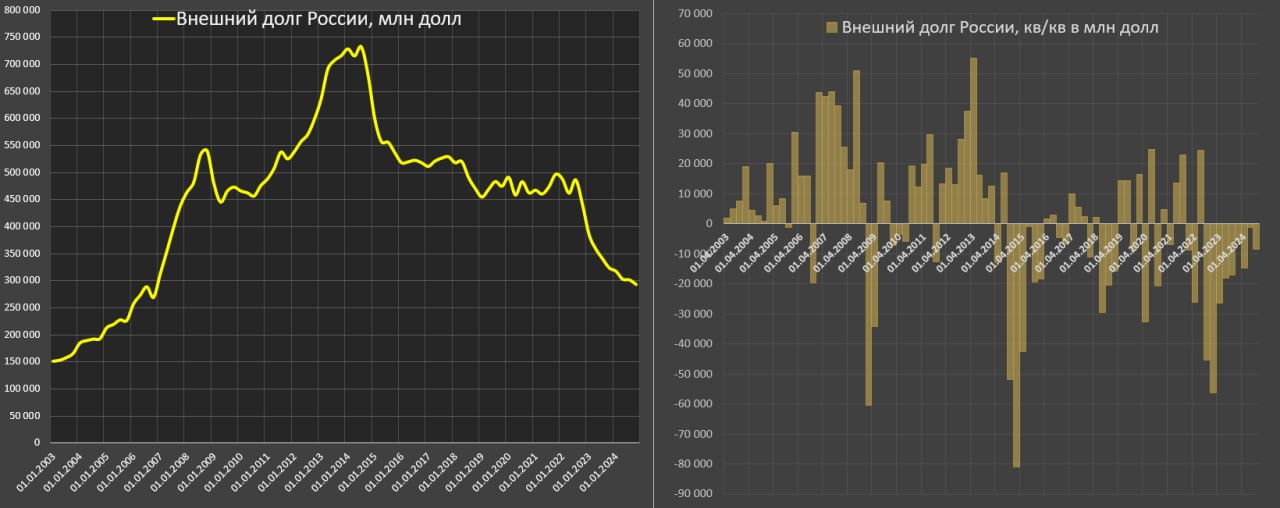

Внешний долг РФ удалось сократить на рекордные 40% или на $200 млрд за 2.5 года

В современной истории России был только один сопоставимый период сжатия внешнего долга (с 3кв14 по 1кв16) на первой волне санкций. За аналогичный период времени тогда внешний долг сократился на 210 млрд, но лишь на 29% (сейчас сильнее – 40%).

К началу окт.24 внешний долг составил всего 293.4 млрд и вернулся на уровень 2П06 (уровень 18-летней давности), но относительно размера экономики – минимальное соотношение в современной истории России.

Сокращение долга в первую очередь связано с невозможностью рефинансировать долги после введения санкций, причем не только в юрисдикции США и союзников, но даже с Китаем не удалось наладить внешнее фондирование из-за рисков вторичных санкций.

Основной негативный аспект для бизнеса – необходимость аккумулировать валюту на внешних счетах для погашения валютных обязательств, что отвлекает ресурсы от проектов развития.

Как правило, бизнес удерживает валютную выручку на счетах иностранных банков, тогда как внутренний валютный контур в России практически не используется, по крайней мере, в 2024, но использовался в 2022-2023 (оказывало давление на рубль через усиление спроса на валюту).

Внешний долг аккумулировали в основном структуры, ориентированные на экспорт, соответственно имеется способность по генерации валютной выручки.

Для курса рубля – операция нейтральная в 2024, тем более темпы сокращения внешнего долга снизились (всего 24.5 млрд за 9м24 vs 61.3 млрд за 9м23).

С точки зрения валютной устойчивости имеет значение только долг в иностранной валюте. Нет данных на начало окт.24, но по последним данным на середину 2024 примерно 2/3 от внешнего долга в иностранной валюте – это около 200 млрд.

Это позитивный сигнал для рубля, т.к остаток внешнего долга в иностранной валюте составляет около трех лет потенциального погашения в соответствии с объемом профицита счета текущих операций – это наилучший показатель среди всех стран мира!

Из положительного: снижение финансовых рисков и зависимости от внешних кредиторов, укрепление внутреннего валютного рынка и рублевых инструментов фондирования.

Из отрицательного: рост стоимости обслуживания долга (рефинансирование идет в рублях по высоким ставкам), снижение международной кооперации, инвестиций в российскую экономику и технологического насыщения (вместе с внешним долгом обычно приходят и технологии по прямым инвестициям).

Это определенный вызов, т.к. не было еще успешных примеров развития страны в условиях международной блокады. Здесь вопрос в том, как удастся выстроить баланс отношений с Глобальным Югом.

В современной истории России был только один сопоставимый период сжатия внешнего долга (с 3кв14 по 1кв16) на первой волне санкций. За аналогичный период времени тогда внешний долг сократился на 210 млрд, но лишь на 29% (сейчас сильнее – 40%).

К началу окт.24 внешний долг составил всего 293.4 млрд и вернулся на уровень 2П06 (уровень 18-летней давности), но относительно размера экономики – минимальное соотношение в современной истории России.

Сокращение долга в первую очередь связано с невозможностью рефинансировать долги после введения санкций, причем не только в юрисдикции США и союзников, но даже с Китаем не удалось наладить внешнее фондирование из-за рисков вторичных санкций.

Основной негативный аспект для бизнеса – необходимость аккумулировать валюту на внешних счетах для погашения валютных обязательств, что отвлекает ресурсы от проектов развития.

Как правило, бизнес удерживает валютную выручку на счетах иностранных банков, тогда как внутренний валютный контур в России практически не используется, по крайней мере, в 2024, но использовался в 2022-2023 (оказывало давление на рубль через усиление спроса на валюту).

Внешний долг аккумулировали в основном структуры, ориентированные на экспорт, соответственно имеется способность по генерации валютной выручки.

Для курса рубля – операция нейтральная в 2024, тем более темпы сокращения внешнего долга снизились (всего 24.5 млрд за 9м24 vs 61.3 млрд за 9м23).

С точки зрения валютной устойчивости имеет значение только долг в иностранной валюте. Нет данных на начало окт.24, но по последним данным на середину 2024 примерно 2/3 от внешнего долга в иностранной валюте – это около 200 млрд.

Это позитивный сигнал для рубля, т.к остаток внешнего долга в иностранной валюте составляет около трех лет потенциального погашения в соответствии с объемом профицита счета текущих операций – это наилучший показатель среди всех стран мира!

Из положительного: снижение финансовых рисков и зависимости от внешних кредиторов, укрепление внутреннего валютного рынка и рублевых инструментов фондирования.

Из отрицательного: рост стоимости обслуживания долга (рефинансирование идет в рублях по высоким ставкам), снижение международной кооперации, инвестиций в российскую экономику и технологического насыщения (вместе с внешним долгом обычно приходят и технологии по прямым инвестициям).

Это определенный вызов, т.к. не было еще успешных примеров развития страны в условиях международной блокады. Здесь вопрос в том, как удастся выстроить баланс отношений с Глобальным Югом.

ОТВЕТЫ (1)

|

|

Дымыч ( Слушатель ) |

| 14 окт 2024 17:07:12 |

Цитата: DeC от 14.10.2024 01:50:20

Все прекрасно кроме последнего тезиса, СССР не даст соврать международная блокада была, а до СССР не такая явная, но тоже технологии не особо то и продавали нам во времена РИ причем всю историю ее существования