Мировой экономический кризис

53,404,904

93,597

|

|

Vovello ( Слушатель ) |

| 11 сен 2015 09:57:07 |

Тред №993415

новая дискуссия Дискуссия 306

Добрый день!

Потратил некоторое количество времени на попытку разобраться с тем, что происходит, надоело быть сусликом на поле Куликовской битвы, когда сверху что-то происходит, но в чем там дело совершенно недоступно к пониманию…

Возвращаясь к теме МЭК, проверка текущего положения дел в мире относительно финансов.

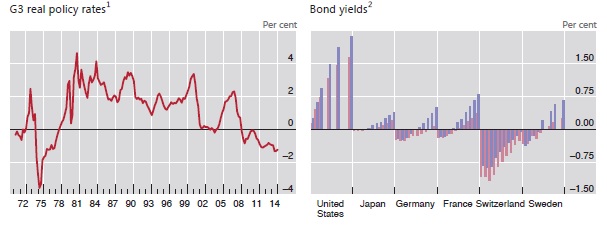

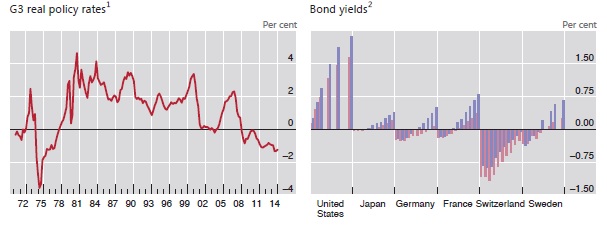

Вот две диаграммы от Блумберга, показывающие реальные учетные ставки в странах G3 и вторая табличка – доходность облигаций (столбики для каждой страны означают доходность облигация от 1 года до 10, синий цвет – до января 2015 года, красный – на 29 мая 2015 года).

Как мы можем заметить, в последние полгода доходность облигаций стран Европы резко снизилась, особенно по краткосрочным обязательствам. Отдельно интересна Швейцария – за парковку денег в ней идет существенная доплата.

Это называется «здравствуй дефляция». В отличие от США, где по-прежнему можно заработать на госдолге. Вспоминаем текст из доклада Авантюриста «спрос на американские ГКО начнет падать, а доходность по ним расти (чтобы продать дешевеющую бумагу, нужно предложить более высокие проценты). По европейским и японским спрос, наоборот, будет расти, а доходность падать».

По классике – Фаза 2 кризиса:

«Фаза 2. Экономический спад. Продолжение падения рынков, стагнация производства, начало снижения товарных рынков, движение баксов в ГКО, снижение доходности ГКО, ревальвация бакса, нулевая инфляция»

И вспоминаем прогноз развития событий про «1.5-2-х летний цикл сильной ревальвации доллара ко всем валютам, на фоне обрушения цен на все активы - товары, акции, недвижимость и пр.»

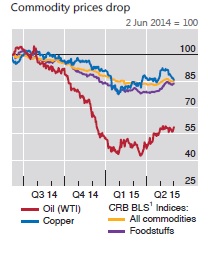

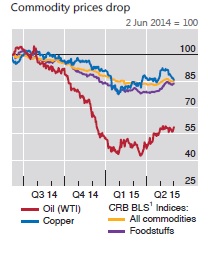

Вот что начало происходить с 2014 года с евро и ценами на товары (данные Блумберга)

Обратим внимание на всех графиках на некоторое подергивание в начале 2015 года.

При попытке разобраться, что это такое, в памяти всплыл факт, который не очень активно обсуждался в Российском сегменте интернета – программа количественного смягчения ЕЦБ общим объемом на 1,1 триллиона евро до сентября 2016 которая началась в январе 2015. Ссылка на действующие программы ЕЦБ - https://www.ecb.europa.eu/mopo/implement/omt/html/index.en.html

К этому событию еще вернемся, а сейчас отдельно про нефть, поскольку цены на нее напрямую с МЭК связаны. Помните еще про необходимость организовать «цикл сильной ревальвации доллара ко всем валютам, на фоне обрушения цен на все активы»?

Не могу не восхититься работой аналитиков и людей, отвечающих за стратегию (финансовую и т.д.) в США. Видимое на графике падение цен на товары, не в последнюю очередь с падением цен на нефть, поскольку ее стоимость есть существенная часть себестоимости всех товаров – пластик, удобрение, топливо и т.д.).

Нефть сейчас есть топливо для работы долларового пылесоса!

Как снизить цены на нее, а как следствие на все товары (commodities) при условии, что есть ОПЕК и они, манипулируя объемом добычи, могу устанавливать цены в очень широком диапазоне? Смотрим внимательно за руками, по пунктам:

1. 2008-2009 г. Объявляем, что в США и Канаде началась сланцевая революция. В прессе публикуем кучу статей разных умных аналитиков о том, что за этой технологией будущее, что это самая перспективная отрасль на ближайшие десятилетия. Параллельно в Европе принимается Третий энергетический пакет и начинается программа по выводу из эксплуатации АЭС.

2. 2009 г. Берем много денег из тумбочки, которая называются QE1 (и далее QE2 и QE3) и раздаем финансовым институтам, фондам и т.д. Параллельно выводим на IPO все компании, которые хоть как-то связаны со сланцевой добычей и начинаем инвестировать в их акции, а как следствие – в производство. Параллельно начинают выступать уже самые бородатые аналитики и уже даже самые матерые скептики убеждены в том, что сланцы – это «наше всё» и на фоне этой волны проектам в этой области присваивают наивысшие рейтинги.

3. 2009-2011. Все дружно начинают инвестировать в сланцы, число буровых вышек растет, и наступает момент когда количество переходит в качество. В медиапространстве тема особо не освещается, больно специфическая и простому обывателю сложная к пониманию. А всякие дискуссии если и возникают, то играют на руку и только рекламируют тему.

4. 2013г. Добыча с нулевой отметки в 2007 году подскочила до 2,3 млн баррелей в сутки к 2013 и 3,5 млн баррелей в 2014. И это при квоте ОПЕК 30 млн. баррелей в сутки.

5. 2014 г. Ценник на нефть начинает слегка падать, включается рынок, который реагирует снижением цен на фьючерсы по нефти (ниже будет табличка).

6. 2014 -2015г. Никаких саудитов даже просить не надо о повышении квот на добычу. Добровольным порядком они вынуждены увеличивать добычу для компенсации выпадающих доходов от продажи, рынок идет вниз. Профит.

Как итог – цель достигнута, сланцы больше никому не нужны, всем спасибо, все свободны. Будет некоторое количество банкротств, пылесосик получает дополнительный заряд бодрости. Можете почитать статьи например от Forbes о провале сланцевой революции и прочие материалы последних месяцев. Ниже приведу результаты этой операции.

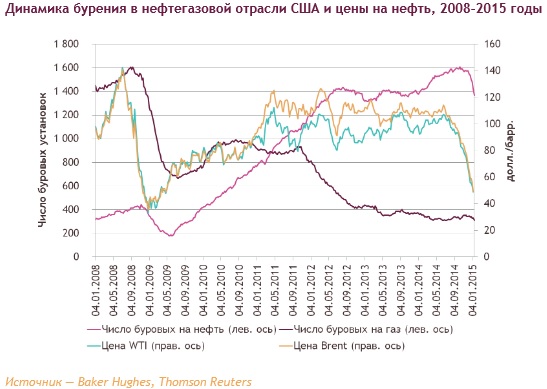

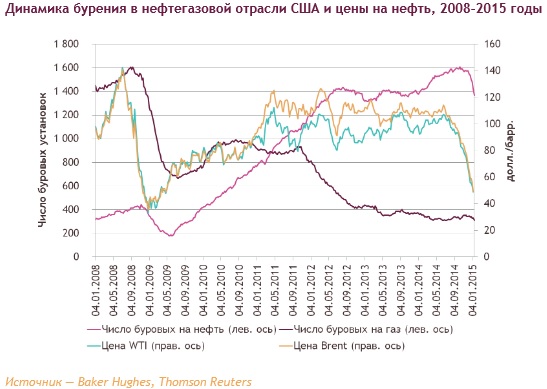

Ну, традиционно проверяем. Видите диаграмму (это из отчета аналитического центра при Президенте России) – на ней мы можем увидеть небывалый всплеск количества буровых установок в 2009г. и характерную вялость «после бурной ночи». И заметьте, газ почему-то никого не интересует в такой степени как нефть, там идет наоборот снижение. Почему – ответ простой. Цены на газ привязаны к ценам на нефть, а зачем платить два раза, если можно одной лопатой двух зайцев оприходовать?

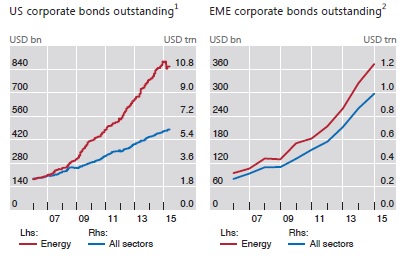

Посмотрите, какой интересный финт начался с 2008 года в энергетической отрасли в США. Красный график на первой картинке - вложение в энергетический сектор в США в разы выше чем вложения в остальные сектора. На правом графике - рынки развивающихся стран. Мне кажется это подтверждает мою теорию насчет сланцевой революции.

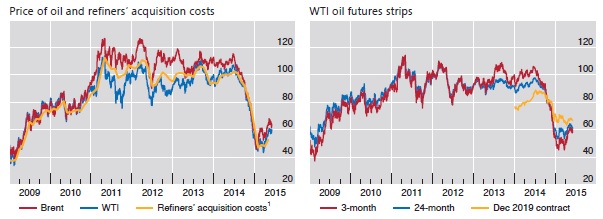

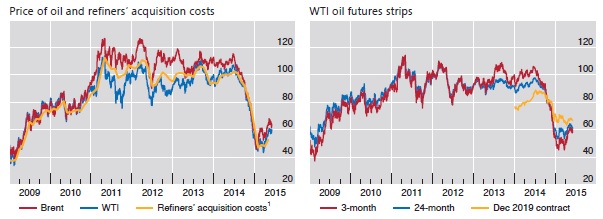

А вот и графики цен на нефть и фьючерсы на нее же. Смотрим на контракты на 2019 год.

Кому теперь интересно инвестировать в расчете на повышение цен на нефть? Тем более что начался этап заливки дополнительного топлива в пылесос (мигранты и восток).

Возвращаясь к теме программ ECB, есть табличка на базе данных Merrill Lynch, Bloomberg и иже с ними:

Вертикальные линии, первая – это объявление программы смягчения ЕЦБ в январе, вторая – начало выкупа по программе в марте 2015 г. Как мы видим, Европа еще барахтается в борьбе с дефляционными процессами, которые загоняют капиталы в страну, где на госдолге еще можно заработать вполне себе проценты.

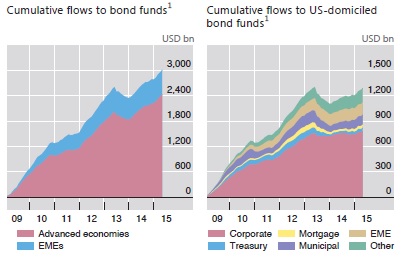

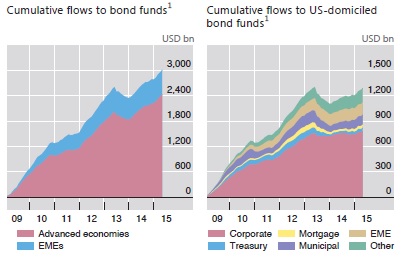

А вот и результаты ревальвации доллара и понижения цен на товары (данные Банка международных расчетов):

Первая диаграмма – это бегство в облигации по всему миру (заметьте, развивающиеся страны почти перестали с 2012 года вкладываться в этот праздник жизни финансистов), а вторая – это поток в облигации, выпущенные в США. Половина мирового финансового потока денег идет именно в их обязательства. А уж если учесть всякие производные, которые можно выпустить под эти деньги… ммм… Речь уже идет на сотни триллионов долларов.

В общем, все сводится к тому, что по всем признакам мы сейчас в Фазе 2 кризиса. Авантюрист на мой взгляд слишком увлекался несущественными деталями (значениями форекса, курсов валют и прочей мишурой которая не анализируется «на коленке») и не смог предложить/предположить несколько вариантов развития событий в виде QE1-3, сланцевой революции, ECB expanded asset purchase programme и прочих мигрантов. Хотя в целом тенденция к исполнению плана по предсказанному сценарию видна невооруженным взглядом.

Пока не начались процессы уничтожения Евро, как мы видим, Европа еще барахтается.

Но тут есть один момент. Как я показал, сланцы закончились, началась волна миграции и условный «пожар» на БВ в виде ИГИЛ. Я думаю, что сейчас надо очень пристально смотреть на мигрантов.

Исходя из тех дат которые я вижу – это «поджиг» Европы мигрантами (да, в общем-то все этого уже прямо и откровенно ждут), причем, скорее всего, в течение ближайшего полугода, ну года от силы. Свободные капиталы (вернее те, что еще не пришли в США) в Европе заканчиваются, да и во всем мире тоже.

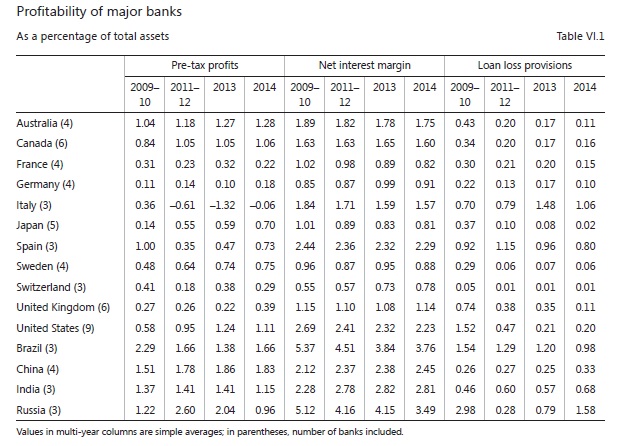

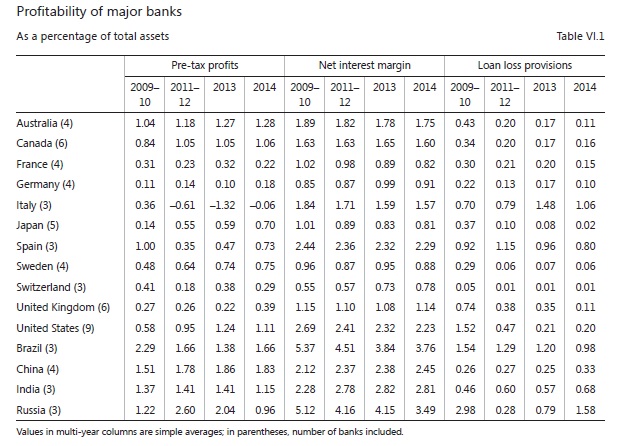

Напоследок приведу пару слайдов, которые говорят о том, что крупные капиталы уже сильно истощены.

Первая таблица (по данным Банка международных расчетов)– интересна третьей колонкой (Loan Loss provisions).

Обратите внимание на то, с какой скоростью снижаются резервы на потери. Это говорит, что либо банки начинают принимать на себя больше риска либо то, что деньги перетекают в очень надежные инструменты. А скорее всего о то и другое вместе. В противовес банкам развивающихся стран, где резервы на потери растут!

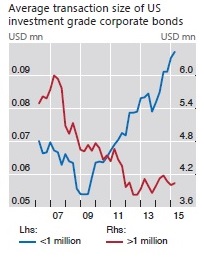

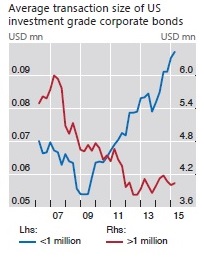

И диаграмма (по данным Федрезерва, BoA и БМР), которая тоже по-своему интересна:

Как мы видим – с 2008 года на рынке корпоративных облигаций идет уменьшение сумм транзакций. В систему начали всасываться крошки. Их много, но это уже реально не тот поток что был раньше. Плюс есть табличка, из которой прямо видно, что выпуск всех долговых обязательств сейчас находится на уровне предкризисного 2007 года. Логично, выпускать больше чем могут купить и допускать падение спроса явно не входит в планы США.

В общем, не судите строго, получилась приличная «портянка», показывающая, на мой взгляд, что ничего принципиально не поменялось.

И как вывод – ждем, что будет с Европой в ближайшие полгода.

Кстати, в топку, скорее всего, подкинут и Украину, уж больно момент удобный – перекрыть газ к зиме, дав повод Европе и беженцам начать беспорядки (зима в Европе это не зима в Сирии и т.д., тут без отопления никак, особенно на севере, куда и стремятся беженцы в основном).

Да, попробую в ближайшее время сделать анализ индикаторов, на которые надо будет ориентироваться, чтобы понять, что началась Фаза 3 – Потребительский кризис. А так же изложу свое видение по ситуации с мигрантами, есть ощущение, что мигранты, как ни странно, выгодны Европе.

Потратил некоторое количество времени на попытку разобраться с тем, что происходит, надоело быть сусликом на поле Куликовской битвы, когда сверху что-то происходит, но в чем там дело совершенно недоступно к пониманию…

Возвращаясь к теме МЭК, проверка текущего положения дел в мире относительно финансов.

Вот две диаграммы от Блумберга, показывающие реальные учетные ставки в странах G3 и вторая табличка – доходность облигаций (столбики для каждой страны означают доходность облигация от 1 года до 10, синий цвет – до января 2015 года, красный – на 29 мая 2015 года).

Как мы можем заметить, в последние полгода доходность облигаций стран Европы резко снизилась, особенно по краткосрочным обязательствам. Отдельно интересна Швейцария – за парковку денег в ней идет существенная доплата.

Это называется «здравствуй дефляция». В отличие от США, где по-прежнему можно заработать на госдолге. Вспоминаем текст из доклада Авантюриста «спрос на американские ГКО начнет падать, а доходность по ним расти (чтобы продать дешевеющую бумагу, нужно предложить более высокие проценты). По европейским и японским спрос, наоборот, будет расти, а доходность падать».

По классике – Фаза 2 кризиса:

«Фаза 2. Экономический спад. Продолжение падения рынков, стагнация производства, начало снижения товарных рынков, движение баксов в ГКО, снижение доходности ГКО, ревальвация бакса, нулевая инфляция»

И вспоминаем прогноз развития событий про «1.5-2-х летний цикл сильной ревальвации доллара ко всем валютам, на фоне обрушения цен на все активы - товары, акции, недвижимость и пр.»

Вот что начало происходить с 2014 года с евро и ценами на товары (данные Блумберга)

Обратим внимание на всех графиках на некоторое подергивание в начале 2015 года.

При попытке разобраться, что это такое, в памяти всплыл факт, который не очень активно обсуждался в Российском сегменте интернета – программа количественного смягчения ЕЦБ общим объемом на 1,1 триллиона евро до сентября 2016 которая началась в январе 2015. Ссылка на действующие программы ЕЦБ - https://www.ecb.europa.eu/mopo/implement/omt/html/index.en.html

К этому событию еще вернемся, а сейчас отдельно про нефть, поскольку цены на нее напрямую с МЭК связаны. Помните еще про необходимость организовать «цикл сильной ревальвации доллара ко всем валютам, на фоне обрушения цен на все активы»?

Не могу не восхититься работой аналитиков и людей, отвечающих за стратегию (финансовую и т.д.) в США. Видимое на графике падение цен на товары, не в последнюю очередь с падением цен на нефть, поскольку ее стоимость есть существенная часть себестоимости всех товаров – пластик, удобрение, топливо и т.д.).

Нефть сейчас есть топливо для работы долларового пылесоса!

Как снизить цены на нее, а как следствие на все товары (commodities) при условии, что есть ОПЕК и они, манипулируя объемом добычи, могу устанавливать цены в очень широком диапазоне? Смотрим внимательно за руками, по пунктам:

1. 2008-2009 г. Объявляем, что в США и Канаде началась сланцевая революция. В прессе публикуем кучу статей разных умных аналитиков о том, что за этой технологией будущее, что это самая перспективная отрасль на ближайшие десятилетия. Параллельно в Европе принимается Третий энергетический пакет и начинается программа по выводу из эксплуатации АЭС.

2. 2009 г. Берем много денег из тумбочки, которая называются QE1 (и далее QE2 и QE3) и раздаем финансовым институтам, фондам и т.д. Параллельно выводим на IPO все компании, которые хоть как-то связаны со сланцевой добычей и начинаем инвестировать в их акции, а как следствие – в производство. Параллельно начинают выступать уже самые бородатые аналитики и уже даже самые матерые скептики убеждены в том, что сланцы – это «наше всё» и на фоне этой волны проектам в этой области присваивают наивысшие рейтинги.

3. 2009-2011. Все дружно начинают инвестировать в сланцы, число буровых вышек растет, и наступает момент когда количество переходит в качество. В медиапространстве тема особо не освещается, больно специфическая и простому обывателю сложная к пониманию. А всякие дискуссии если и возникают, то играют на руку и только рекламируют тему.

4. 2013г. Добыча с нулевой отметки в 2007 году подскочила до 2,3 млн баррелей в сутки к 2013 и 3,5 млн баррелей в 2014. И это при квоте ОПЕК 30 млн. баррелей в сутки.

5. 2014 г. Ценник на нефть начинает слегка падать, включается рынок, который реагирует снижением цен на фьючерсы по нефти (ниже будет табличка).

6. 2014 -2015г. Никаких саудитов даже просить не надо о повышении квот на добычу. Добровольным порядком они вынуждены увеличивать добычу для компенсации выпадающих доходов от продажи, рынок идет вниз. Профит.

Как итог – цель достигнута, сланцы больше никому не нужны, всем спасибо, все свободны. Будет некоторое количество банкротств, пылесосик получает дополнительный заряд бодрости. Можете почитать статьи например от Forbes о провале сланцевой революции и прочие материалы последних месяцев. Ниже приведу результаты этой операции.

Ну, традиционно проверяем. Видите диаграмму (это из отчета аналитического центра при Президенте России) – на ней мы можем увидеть небывалый всплеск количества буровых установок в 2009г. и характерную вялость «после бурной ночи». И заметьте, газ почему-то никого не интересует в такой степени как нефть, там идет наоборот снижение. Почему – ответ простой. Цены на газ привязаны к ценам на нефть, а зачем платить два раза, если можно одной лопатой двух зайцев оприходовать?

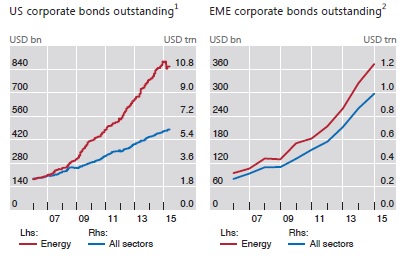

Посмотрите, какой интересный финт начался с 2008 года в энергетической отрасли в США. Красный график на первой картинке - вложение в энергетический сектор в США в разы выше чем вложения в остальные сектора. На правом графике - рынки развивающихся стран. Мне кажется это подтверждает мою теорию насчет сланцевой революции.

А вот и графики цен на нефть и фьючерсы на нее же. Смотрим на контракты на 2019 год.

Кому теперь интересно инвестировать в расчете на повышение цен на нефть? Тем более что начался этап заливки дополнительного топлива в пылесос (мигранты и восток).

Возвращаясь к теме программ ECB, есть табличка на базе данных Merrill Lynch, Bloomberg и иже с ними:

Вертикальные линии, первая – это объявление программы смягчения ЕЦБ в январе, вторая – начало выкупа по программе в марте 2015 г. Как мы видим, Европа еще барахтается в борьбе с дефляционными процессами, которые загоняют капиталы в страну, где на госдолге еще можно заработать вполне себе проценты.

А вот и результаты ревальвации доллара и понижения цен на товары (данные Банка международных расчетов):

Первая диаграмма – это бегство в облигации по всему миру (заметьте, развивающиеся страны почти перестали с 2012 года вкладываться в этот праздник жизни финансистов), а вторая – это поток в облигации, выпущенные в США. Половина мирового финансового потока денег идет именно в их обязательства. А уж если учесть всякие производные, которые можно выпустить под эти деньги… ммм… Речь уже идет на сотни триллионов долларов.

В общем, все сводится к тому, что по всем признакам мы сейчас в Фазе 2 кризиса. Авантюрист на мой взгляд слишком увлекался несущественными деталями (значениями форекса, курсов валют и прочей мишурой которая не анализируется «на коленке») и не смог предложить/предположить несколько вариантов развития событий в виде QE1-3, сланцевой революции, ECB expanded asset purchase programme и прочих мигрантов. Хотя в целом тенденция к исполнению плана по предсказанному сценарию видна невооруженным взглядом.

Пока не начались процессы уничтожения Евро, как мы видим, Европа еще барахтается.

Но тут есть один момент. Как я показал, сланцы закончились, началась волна миграции и условный «пожар» на БВ в виде ИГИЛ. Я думаю, что сейчас надо очень пристально смотреть на мигрантов.

Исходя из тех дат которые я вижу – это «поджиг» Европы мигрантами (да, в общем-то все этого уже прямо и откровенно ждут), причем, скорее всего, в течение ближайшего полугода, ну года от силы. Свободные капиталы (вернее те, что еще не пришли в США) в Европе заканчиваются, да и во всем мире тоже.

Напоследок приведу пару слайдов, которые говорят о том, что крупные капиталы уже сильно истощены.

Первая таблица (по данным Банка международных расчетов)– интересна третьей колонкой (Loan Loss provisions).

Обратите внимание на то, с какой скоростью снижаются резервы на потери. Это говорит, что либо банки начинают принимать на себя больше риска либо то, что деньги перетекают в очень надежные инструменты. А скорее всего о то и другое вместе. В противовес банкам развивающихся стран, где резервы на потери растут!

И диаграмма (по данным Федрезерва, BoA и БМР), которая тоже по-своему интересна:

Как мы видим – с 2008 года на рынке корпоративных облигаций идет уменьшение сумм транзакций. В систему начали всасываться крошки. Их много, но это уже реально не тот поток что был раньше. Плюс есть табличка, из которой прямо видно, что выпуск всех долговых обязательств сейчас находится на уровне предкризисного 2007 года. Логично, выпускать больше чем могут купить и допускать падение спроса явно не входит в планы США.

В общем, не судите строго, получилась приличная «портянка», показывающая, на мой взгляд, что ничего принципиально не поменялось.

И как вывод – ждем, что будет с Европой в ближайшие полгода.

Кстати, в топку, скорее всего, подкинут и Украину, уж больно момент удобный – перекрыть газ к зиме, дав повод Европе и беженцам начать беспорядки (зима в Европе это не зима в Сирии и т.д., тут без отопления никак, особенно на севере, куда и стремятся беженцы в основном).

Да, попробую в ближайшее время сделать анализ индикаторов, на которые надо будет ориентироваться, чтобы понять, что началась Фаза 3 – Потребительский кризис. А так же изложу свое видение по ситуации с мигрантами, есть ощущение, что мигранты, как ни странно, выгодны Европе.

Отредактировано: Vovello - 11 сен 2015 09:59:43

ОТВЕТЫ (3)

|

|

Ботя ( Слушатель ) |

| 11 сен 2015 10:06:54 |

Сообщение удалено

Labi

11 сен 2015 12:15:53

Labi

11 сен 2015 12:15:53

Отредактировано: Labi - 11 сен 2015 12:15:53

|

|

nekto_mamomot ( Слушатель ) |

| 11 сен 2015 11:05:54 |

Сообщение удалено

11 сен 2015 15:15:53

11 сен 2015 15:15:53

|

|

ахмадинежад ( Практикант ) |

| 15 сен 2015 14:34:51 |

Сообщение удалено

15 сен 2015 18:45:52

15 сен 2015 18:45:52