Большой передел мира

265,700,569

520,688

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Цитата: Danilov71 от 17.07.2023 14:40:32Ещё одно заголосилоЦитатаГААГА, 17 июл — ПРАЙМ. Нидерланды призывают Россию безотлагательно возобновить реализацию зерновой сделки, это важно для предотвращения роста цен на продукты, заявил в понедельник глава МИД страны Вопке Хукстра.

"Разочаровывает тот факт, что Россия препятствует расширению черноморской зерновой инициативы. Продление сделки важно для предотвращения роста цен на продукты питания и дестабилизации рынка. Нидерланды призывают Россию безотлагательно возобновить реализацию черноморской зерновой сделки", — написал Хукстра в своем Twitter.

Министр подчеркнул, что Нидерланды поддерживают ООН, Еврокомиссию и Турцию в их усилиях по поиску решения.

https://1prime.ru/Ne…02861.html

Цитата: Danilov71 от 17.07.2023 14:40:32То ли я географию плохо учил, но сей визг логичен от африканской страны.

То ли Нидерланды стали африканской страной, то ли они себя африканской страной считать стали - т.к. количество негров и арабов зашкаливает?

А так-то - пусть визжат.

Всё должно быть в соответствии с бессмертным "Утром деньги - вечером стулья"

Сначала - выполнения всех российских условий - и лишь потом возобновление этой самой сделки.

Хватит жестов доброй воли. Ни к чему хорошему они не приводят

Тридварасы в гейропе и в залужье понимают только силу.

Жесты доброй воли они воспринимают за слабость - и наглеют ещё сильнее.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +313.44

Регистрация: 18.02.2019

Сообщений: 712

Читатели: 0

Регистрация: 18.02.2019

Сообщений: 712

Читатели: 0

Цитата: Andrei Kazakov от 17.07.2023 14:21:50Страшно, гибнут наши люди. А эти разглагольствуют о какай то зерновой сделке. Циники.

Ни что, не может перевесить слезы младенца, что-ли? Понимаю Вас, но уровень принятия решений в больших системах опирается на другие импиреативы. По другому не возможно.

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

В Филадельфии сошел с рельсов очередной товарняк, но на сей раз «с опасными веществами»

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Вечернее совещание Путина по Крымскому мосту покажут в эфире — Песков

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

СПб

Карма: +11,761.09

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Цитата: BUR от 17.07.2023 15:06:01Цитата: Советчик от 17.07.2023 14:49:47Россия активно проталкивает СПФС как замену свифта. В качестве клирингового центра раскручивают ММВБ где осуществляют прямую торговлю рублем для массы валют. Недавно стартовала торговля золотом.

Самой системы мало, надо ещё и контрагентов "убедить" ими пользоваться. И контрагенты должны сделать определенные шаги со своей стороны чтоб система начала работать.

Так ради этого и идет торговля в нацвалютах. Контрагентам предлагается сладкое условие - платить за покупаемое в местных тугриках. Нет необходимости что-то продавать в США и Европу чтобы затем закупить ништяки у других. Можно платить собственными напечатанными дензнаками. А потом сходить на ММВБ и купить немного чужой валюты для покупки этих самых ништяков.

И тут как раз очень красиво возникает СПФС в качестве системы платежей. А свифт отпадает...

Краснодар

51 год

Карма: +10,863.21

Регистрация: 08.04.2008

Сообщений: 8,677

Читатели: 14

Регистрация: 08.04.2008

Сообщений: 8,677

Читатели: 14

Цитата: Alco от 17.07.2023 13:07:36Не просто купить, а закупить и сохранить в хранилищах на миллиарды м3, чтобы оказывать хоть какое-то давление на производителей. Производителям, понятно, такую Маниловщину "и даром не нать".

Они берут пример со "стратежных запасов нефти в США". В раньшие времена гомеопатические продажи и закупки из этих самых запасов двигали рынок нефти на весомые единицы процентов, а, иногда, и на десятки процентов цены за бочку.

Нонеча оно не давеча и уже даже существенное обрушение запасов в стратежном запасе ни на кого не производит впечатления т.к. все вдруг вспомнили арифметику и увидели, что эти статежные запасы сами по себе крохотная доля от мирового рынка.

Времена настали более жёсткие и гомеопатия уже никого не впечатляет.

Войны, конечно, не будет...

Но будет такая борьба за мир, что камня на камне не останется!

Но будет такая борьба за мир, что камня на камне не останется!

76 лет

Карма: +9,179.22

Регистрация: 07.10.2019

Сообщений: 19,228

Читатели: 3

Аккаунт заблокирован

Полный бан до 28.04.2024 15:31

Регистрация: 07.10.2019

Сообщений: 19,228

Читатели: 3

Аккаунт заблокирован

Полный бан до 28.04.2024 15:31

Цитата: Danilov71 от 17.07.2023 14:02:26начался плач гейропейских три-два-расов

о чём я и говорил)))

ЦитатаБРЮССЕЛЬ, 17 июл – РИА Новости. Глава Евросовета Шарль Мишель заявил, что надеется, что генсек ООН добьется продолжения черноморской зерновой инициативы.

"Черноморская зерновая сделка, которая была достигнута при посредничестве генсека ООН Антониу Гуттереша, очень важна, особенно для самых незащищенных государств. Вместе с маршрутами солидарности Евросоюза, эта сделка помогает обеспечивать зерном, удобрениями самые нуждающиеся государства… Поэтому мы поддерживаем все усилия Гуттереша, чтобы обеспечить продолжение действия этого соглашения", - сказал Мишель в Брюсселе.

https://ria.ru/20230…71401.html

Идите вы все к едерне матери.

#ДаПобеде!

кто в предыдущие годы набил карманы за счет всяких процессов в экономике 90-х годов, они точно не элита

кто в предыдущие годы набил карманы за счет всяких процессов в экономике 90-х годов, они точно не элита

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

В Брюсселе стартует саммит Латинская Америка - Евросоюз. Евробюрократы пытаются зайти на этот рынок, чтобы как-то поддержать свою экономику, которая на фоне санкционных войн оказалась в кризисе. Но между участниками оказалось слишком много противоречий.

Европейцы безуспешно хотели заставить Латинскую Америку подписаться под осуждением войны на Украине. В ответ президент Бразилии Лула да Силва возложил ответственность за конфликт на США. Попытки европейских ястребов затащить на саммит Зеленского тоже закончились провалом.

Евросоюз предлагает Латинской Америке инвестиции на 45 миллиардов евро - в развитие зелёной экономики и добычу редкоземельных металлов, что уже противоречит друг другу. Ведь такая добыча наносит большой ущерб природе. Но у европейцев нет другого выбора. Китай вводит экспортные ограничения на редкоземы, что рискует обрушить целые индустрии на Западе.

В Латинской Америке же требуют от Европы для начала заплатить репарации - за столетия колониализма. Европейцы же в ответ угрожают латиноамериканцам введением против них углеродных налогов, если те откажутся заключать “нужные” соглашения с Брюсселем. Брюссельский саммит рискует закончиться даже большим провалом, чем встреча в Вильнюсе.

Евросоюз вместе с США пытаются ослабить связи Латинской Америки с Китаем и Россией. Но инвестициями в 45 миллиардов этого добиться нереально - ведь торговый оборот континента с одним Китаем уже достигает 500 миллиардов. Поднебесная активно переводит Латинскую Америку на торговлю в юанях и строит там военные базы. Заместить Китай на этом рынке не получится - и выбраться за счёт Латинской Америки из кризиса европейцам точно не грозит.

//Малек Дудаков

Европейцы безуспешно хотели заставить Латинскую Америку подписаться под осуждением войны на Украине. В ответ президент Бразилии Лула да Силва возложил ответственность за конфликт на США. Попытки европейских ястребов затащить на саммит Зеленского тоже закончились провалом.

Евросоюз предлагает Латинской Америке инвестиции на 45 миллиардов евро - в развитие зелёной экономики и добычу редкоземельных металлов, что уже противоречит друг другу. Ведь такая добыча наносит большой ущерб природе. Но у европейцев нет другого выбора. Китай вводит экспортные ограничения на редкоземы, что рискует обрушить целые индустрии на Западе.

В Латинской Америке же требуют от Европы для начала заплатить репарации - за столетия колониализма. Европейцы же в ответ угрожают латиноамериканцам введением против них углеродных налогов, если те откажутся заключать “нужные” соглашения с Брюсселем. Брюссельский саммит рискует закончиться даже большим провалом, чем встреча в Вильнюсе.

Евросоюз вместе с США пытаются ослабить связи Латинской Америки с Китаем и Россией. Но инвестициями в 45 миллиардов этого добиться нереально - ведь торговый оборот континента с одним Китаем уже достигает 500 миллиардов. Поднебесная активно переводит Латинскую Америку на торговлю в юанях и строит там военные базы. Заместить Китай на этом рынке не получится - и выбраться за счёт Латинской Америки из кризиса европейцам точно не грозит.

//Малек Дудаков

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Москва

Карма: +2,897.09

Регистрация: 15.02.2017

Сообщений: 2,117

Читатели: 2

Регистрация: 15.02.2017

Сообщений: 2,117

Читатели: 2

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Владимир Путин подписал указ о назначении Турко Даудова постоянным представителем РФ при Организации исламского сотрудничества. Документ опубликован на официальном портале правовой информации.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

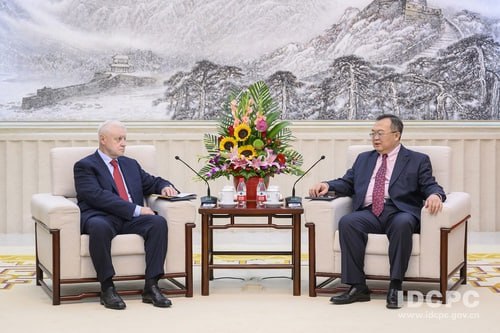

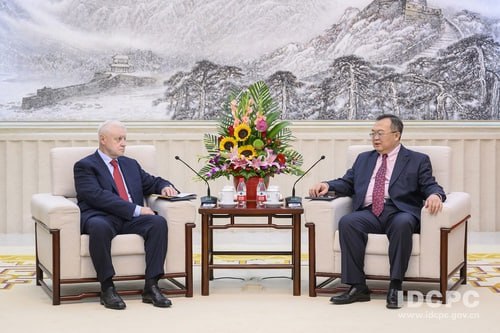

Пекин, 16 июля /Синьхуа/ — Заведующий Отделом международных связей Центрального комитета Коммунистической партии Китая /ЦК КПК/ Лю Цзяньчао в воскресенье в Пекине провел встречу с делегацией руководящих кадров партии "Справедливая Россия".

Делегацию возглавил председатель партии "Справедливая Россия — За правду", глава фракции данной партии в Государственной Думе РФ Сергей Миронов.

Стороны обменялись мнениями о претворении в жизнь важного консенсуса, достигнутого главами двух государств, об углублении межпартийных обменов и о продвижении практического сотрудничества.

Интересный ход - встреча с представителем партии, которая не

1. Коммунистическая.

2. Правящая.

Такие контакты, тем более с подводкой "Ну и как мы с тобой договорённости Путина и Си будем реализовывать?" весьма необычны.

Делегацию возглавил председатель партии "Справедливая Россия — За правду", глава фракции данной партии в Государственной Думе РФ Сергей Миронов.

Стороны обменялись мнениями о претворении в жизнь важного консенсуса, достигнутого главами двух государств, об углублении межпартийных обменов и о продвижении практического сотрудничества.

Интересный ход - встреча с представителем партии, которая не

1. Коммунистическая.

2. Правящая.

Такие контакты, тем более с подводкой "Ну и как мы с тобой договорённости Путина и Си будем реализовывать?" весьма необычны.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Цитата: DeC от 17.07.2023 17:01:30Пекин, 16 июля /Синьхуа/ — Заведующий Отделом международных связей Центрального комитета Коммунистической партии Китая /ЦК КПК/ Лю Цзяньчао в воскресенье в Пекине провел встречу с делегацией руководящих кадров партии "Справедливая Россия".

Делегацию возглавил председатель партии "Справедливая Россия — За правду", глава фракции данной партии в Государственной Думе РФ Сергей Миронов.

Стороны обменялись мнениями о претворении в жизнь важного консенсуса, достигнутого главами двух государств, об углублении межпартийных обменов и о продвижении практического сотрудничества.

Интересный ход - встреча с представителем партии, которая не

1. Коммунистическая.

2. Правящая.

Такие контакты, тем более с подводкой "Ну и как мы с тобой договорённости Путина и Си будем реализовывать?" весьма необычны.Скрытый текст

Председатель Постоянного комитета Всекитайского собрания народных представителей Чжао Лэцзи пригласил посетить КНР председателя Госдумы Вячеслава Володина. Об этом сообщил лидер партии "Справедливая Россия — За правду" Сергей Миронов.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Решение по черноморской инициативе окончательное, переговоров больше нет — миссия РФ в ООН

Новость 660 2

Решение по черноморской инициативе окончательное, переговоров больше нет — миссия РФ в ООННовость 660 2

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Москва

Карма: +2,897.09

Регистрация: 15.02.2017

Сообщений: 2,117

Читатели: 2

Регистрация: 15.02.2017

Сообщений: 2,117

Читатели: 2

От себя добавлю. Молнии во время извержения это нормально и в сухую погоду. Как и в случае обычных молний, источниками вулканических молний становятся мелкие заряженные частицы, которые с потоком газов быстро перемещаются в столбе пепла, приводя к появлению разницы потенциалов и возникновению электрического разряда.

Отредактировано: Moksha - 17 июл 2023 17:19:02

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Китай поддерживает любые контакты, при этом нужно учитывать интересы России — постпред при ООН о возможности переговоров о зерновой сделке

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +419,841.59

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 280,936

Читатели: 55

Генсекретарь ООН Антониу Гутерриш: 52 страны близки к дефолту и у них нет возможности снизить долговую нагрузку в будущем.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Алтай

64 года

Карма: +7,770.56

Регистрация: 31.08.2013

Сообщений: 3,774

Читатели: 1

Регистрация: 31.08.2013

Сообщений: 3,774

Читатели: 1

Киргизии пришлось нанять 800 рабочих из Дубая для возведения нового «Белого дома» в Бишкеке. Об проблемах со строительством объекта рассказал президент Киргизии Садыр Жапаров, передает 24KG.

Изначально над строительством здания Дома правительства работали 500 кыргызских рабочих, однако с ними возникли проблемы. По словам главы государства, местные специалисты работали только по пять часов в день вместо положенных восьми, отказывались трудиться в субботу, несмотря на рабочий день, и не всегда появлялись на стройке в понедельник.

«Работу, которую завершают иностранцы за день, нам не удается закончить и за неделю. От безысходности нам пришлось нанять рабочих из Дубая, которые приехали в Бишкек», — заявил Жапаров. Всего к возведению «Белого дома» привлечено 800 иностранных строителей.

Президент добавил, что работа над объектом должна завершиться к сентябрю 2023 года. Новое здание Дома правительства будет находиться на месте снесенной гостиницы «Иссык-Куль». В октябре в нем планируется провести саммит глав стран СНГ. После завершения проекта рабочих из Дубая направят на строительство города Асман.

В июне стало известно, что в Киргизии построят инновационный город Асман в форме национального инструмента комуза. Объект будет находиться на берегу озера Иссык-Куль

Без комментариев.

Без комментариев.

Изначально над строительством здания Дома правительства работали 500 кыргызских рабочих, однако с ними возникли проблемы. По словам главы государства, местные специалисты работали только по пять часов в день вместо положенных восьми, отказывались трудиться в субботу, несмотря на рабочий день, и не всегда появлялись на стройке в понедельник.

«Работу, которую завершают иностранцы за день, нам не удается закончить и за неделю. От безысходности нам пришлось нанять рабочих из Дубая, которые приехали в Бишкек», — заявил Жапаров. Всего к возведению «Белого дома» привлечено 800 иностранных строителей.

Президент добавил, что работа над объектом должна завершиться к сентябрю 2023 года. Новое здание Дома правительства будет находиться на месте снесенной гостиницы «Иссык-Куль». В октябре в нем планируется провести саммит глав стран СНГ. После завершения проекта рабочих из Дубая направят на строительство города Асман.

В июне стало известно, что в Киргизии построят инновационный город Асман в форме национального инструмента комуза. Объект будет находиться на берегу озера Иссык-Куль

Без комментариев.

Без комментариев.

Отредактировано: gid - 17 июл 2023 17:38:45

Карма: +4,914.17

Регистрация: 14.05.2010

Сообщений: 17,892

Читатели: 7

Регистрация: 14.05.2010

Сообщений: 17,892

Читатели: 7

Цитата: Moksha от 17.07.2023 17:07:55От себя добавлю. Молнии во время извержения это нормально и в сухую погоду. Как и в случае обычных молний, источниками вулканических молний становятся мелкие заряженные частицы, которые с потоком газов быстро перемещаются в столбе пепла, приводя к появлению разницы потенциалов и возникновению электрического разряда.

Ничего необычного в этом явлении нет, его наблюдали и ранее. Выравнивание потенциала через атмосферный пробой между гроз. фронтом и высокой точкой рельефа. Кстати, может служить предвестником извержения.

Дисциплина важна, чтобы добиться успеха, но одной дисциплины недостаточно. Нужна внутренняя мотивация для достижения цели. И конечно, трудолюбие. Это талант заставить себя работать и уметь это делать продуктивно. (ВВП)

Уфа

63 года

Карма: +16,027.28

Регистрация: 10.11.2008

Сообщений: 46,773

Читатели: 13

Регистрация: 10.11.2008

Сообщений: 46,773

Читатели: 13

А ведь кроме зерновой сделки, завершилась пора огромных дисконтов на российскую нефть....

Дискуссия 749 0

Акция закончилась: Россия приняла неожиданное решениеДискуссия 749 0

МОСКВА, 17 июл — РИА Новости, Наталья Дембинская. Индия и Китай поглотили почти 80% российского нефтяного экспорта, которого лишилась Европа. Азиатский рынок стал для Москвы ключевым. Поначалу сырье продавали с существенной скидкой. Однако недавно дисконт для Нью-Дели уже сократили в семь раз. Чем это объясняется и какие будут последствия — в материале РИА Новости.

Да будь я и негром преклонных годов, и то, без унынья и лени, я русский бы выучил только за то, что им разговаривал Ленин.

-------------------------------------------------------------

Наше дело правое. Враг будет разбит. Победа будет за нами.(с)

-------------------------------------------------------------

Наше дело правое. Враг будет разбит. Победа будет за нами.(с)

Карма: +30,642.68

Регистрация: 14.09.2010

Сообщений: 18,625

Читатели: 82

Глобальный Модератор

Регистрация: 14.09.2010

Сообщений: 18,625

Читатели: 82

Глобальный Модератор

Полянский. Решение по черноморской инициативе окончательное, переговоров больше нет, заявили в миссии РФ в ООН

Новость 1.141 0

....Новость 1.141 0

Цитата: Телеграм-канал Дмитрий ПолянскийРешение по черноморской инициативе окончательное, переговоров больше нет, заявили в миссии РФ в ООН

https://t.me/dpol_un/582

"Но они должны понять, что бал вампиров заканчивается". В.В. Путин

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Сейчас на ветке:

364,

Модераторов: 1,

Пользователей: 69,

Гостей: 239,

Ботов: 55

-GDR-

, 1900.113

, 3-я улица Калинина

, A-lexx

, AbbatFaria

, Alexey K_9eb97d

, AlexeyK

, Alexko

, BUBA

, Behold

, Born Rules

, Chromis

, Cutlass

, Deymаn

, Dobryаk

, Efrussell

, GTesla

, GeorgV

, Goshanskiy

, Gurr

, Hoblik

, JokerFS

, JumpErr

, KZR

, Rаgtime

, Senya

, South

, Sultanka

, Vaal

, Weisses Fleisch

, _Krokus

, aeroplane

, aleksandr2011

, alex bert

, amko

, avb

, bastet

, budnik

, cront

, didi coin

, digogen

, ed808

, exarh

, hundert1970

, jeffa

, l-db

, margo81

, semen70

, v0v

, websurfer

, wow

, Авоська

, Александр.Т

, Асгл

, Верноразящий

, Водолаз

, ДедМиши

, Дмитрий_С

, Дончанка

, Зимогор

, Искандер

, Мебемуто

, Николаич

, Подданный Империи

, Пофигайло

, Серегич

, Хмурый

, Хроноскопист

, каменщик

, мкм