Большой передел мира

266,519,382

521,781

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Долговая конструкция в США весьма увесистая – 26 трлн рыночного долга в трежерис различного типа.

Сейчас ставки по среднесрочным и долгосрочным трежерис достигли максимума с 2007, но:

▪️ Во-первых, трежерис, являясь бенчмарком, тянут за собой все процентные ставки по всем видам облигаций, в том числе высококачественные корпоративные облигации, что уж говорить про мусорные облигации, доходность по которым улетают в стратосферу. Это повышение стоимость обслуживания долга по всей системе.

▪️ Во-вторых, многоуровневые схемы РЕПО с участием трежерис могут дать «пробоину» в слабых звеньях цепи (инвестбанки, хэджфонды), что приведет к каскадному обрушению активов из-за принудительного удовлетворения залоговых требований.

▪️ В-третьих, госдолг в 2007 был всего 4.2 трлн, а среднегодовая чистая потребность в заимствования в период высоких ставок с 2005 по 2008 не превышала 300 млрд при доходах бюджета 2.4 трлн. Тогда высокие ставки не были критичными.

Сейчас, чтобы свести конца с концами, нужно выгребать с рынка минимум 2 трлн в год при долге 26 трлн и доходах 4.5 трлн, а будет еще больше, т.к. процентные расходы разгоняются в темпах по 200 млрд в год, плюс к этому расходы на оборону придется увеличить не менее, чем на 100-150 млрд.

Дефицит бюджета в 2.3-2.5 трлн в 2024 не должен вызвать удивления.

Проблема в том, что нет запаса прочности. Финансирование векселей с июня 2023 происходило через «расшивку» обратного РЕПО с ФРС, которое сократилось на 1.2 трлн, а осталось немногим более 1 трлн.

Сейчас запас кэша на счетах Минфина 0.82 трлн, до конца года чистые размещения составят не более 0.3-0.4 трлн, т.е. около 2 трлн с июня по декабрь 2023, что соотносится с моими майскими оценками.

К этому нужно добавить, что ФРС сливает трежерис в темпах по $60 млрд в месяц. В совокупности навес предложения трежерис оценивается в 3 трлн в год! Это без учёта рефинансирования, на которое идёт свыше 8.5 трлн в год, 5.5 трлн из которых это векселя.

Объем национальных сбережений населения менее $1 трлн и не все идет в трежерис, нерезиденты могут перехватить не более $0.2-0.3 трлн в год (реально меньше) и столько же страховые и пенсионные фонды. Финсектор в совокупности максимум $1-1.3 трлн добавит.

Все это означает, что ближе к маю 2024 "систему начнет рвать", т.к. дисбаланс спроса и предложения станет значительным. Соответственно, следует ожидать резких действий от ФРС.

Уже в начале 2024 программа продажи активов будет отменена (не исключаю, что и на декабрьском заседании), а ближе к середине 2024 придется запускать QE, либо переводить бюджет в режим жесткой экономии.

//Spydell

Сейчас ставки по среднесрочным и долгосрочным трежерис достигли максимума с 2007, но:

▪️ Во-первых, трежерис, являясь бенчмарком, тянут за собой все процентные ставки по всем видам облигаций, в том числе высококачественные корпоративные облигации, что уж говорить про мусорные облигации, доходность по которым улетают в стратосферу. Это повышение стоимость обслуживания долга по всей системе.

▪️ Во-вторых, многоуровневые схемы РЕПО с участием трежерис могут дать «пробоину» в слабых звеньях цепи (инвестбанки, хэджфонды), что приведет к каскадному обрушению активов из-за принудительного удовлетворения залоговых требований.

▪️ В-третьих, госдолг в 2007 был всего 4.2 трлн, а среднегодовая чистая потребность в заимствования в период высоких ставок с 2005 по 2008 не превышала 300 млрд при доходах бюджета 2.4 трлн. Тогда высокие ставки не были критичными.

Сейчас, чтобы свести конца с концами, нужно выгребать с рынка минимум 2 трлн в год при долге 26 трлн и доходах 4.5 трлн, а будет еще больше, т.к. процентные расходы разгоняются в темпах по 200 млрд в год, плюс к этому расходы на оборону придется увеличить не менее, чем на 100-150 млрд.

Дефицит бюджета в 2.3-2.5 трлн в 2024 не должен вызвать удивления.

Проблема в том, что нет запаса прочности. Финансирование векселей с июня 2023 происходило через «расшивку» обратного РЕПО с ФРС, которое сократилось на 1.2 трлн, а осталось немногим более 1 трлн.

Сейчас запас кэша на счетах Минфина 0.82 трлн, до конца года чистые размещения составят не более 0.3-0.4 трлн, т.е. около 2 трлн с июня по декабрь 2023, что соотносится с моими майскими оценками.

К этому нужно добавить, что ФРС сливает трежерис в темпах по $60 млрд в месяц. В совокупности навес предложения трежерис оценивается в 3 трлн в год! Это без учёта рефинансирования, на которое идёт свыше 8.5 трлн в год, 5.5 трлн из которых это векселя.

Объем национальных сбережений населения менее $1 трлн и не все идет в трежерис, нерезиденты могут перехватить не более $0.2-0.3 трлн в год (реально меньше) и столько же страховые и пенсионные фонды. Финсектор в совокупности максимум $1-1.3 трлн добавит.

Все это означает, что ближе к маю 2024 "систему начнет рвать", т.к. дисбаланс спроса и предложения станет значительным. Соответственно, следует ожидать резких действий от ФРС.

Уже в начале 2024 программа продажи активов будет отменена (не исключаю, что и на декабрьском заседании), а ближе к середине 2024 придется запускать QE, либо переводить бюджет в режим жесткой экономии.

//Spydell

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Наземная операция Израиля в секторе Газа может быть отложена на длительный период или вовсе не состояться. Об этом сообщила газета The Times of Israel.

По данным издания, израильские военные опасаются, что это может произойти в связи с освобождением заложников.

Мда... Марио чижика сьел?

По данным издания, израильские военные опасаются, что это может произойти в связи с освобождением заложников.

Мда... Марио чижика сьел?

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Очередной глупый фейк из Израиля

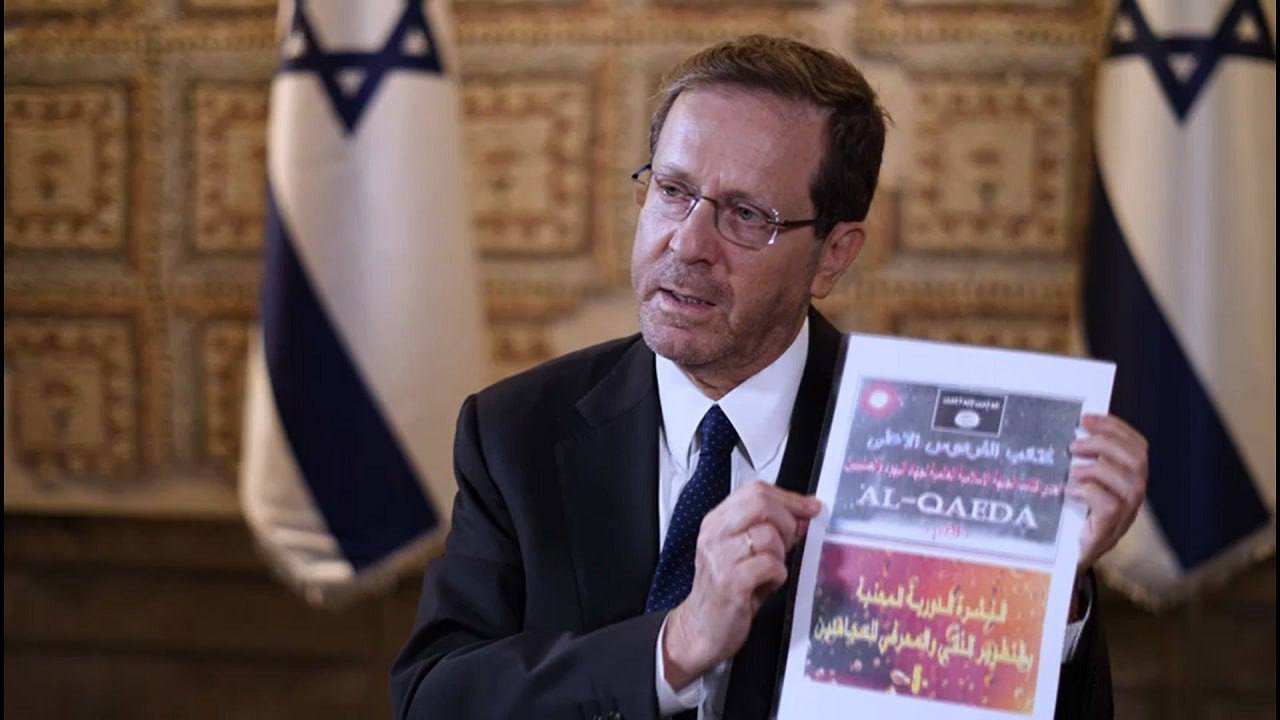

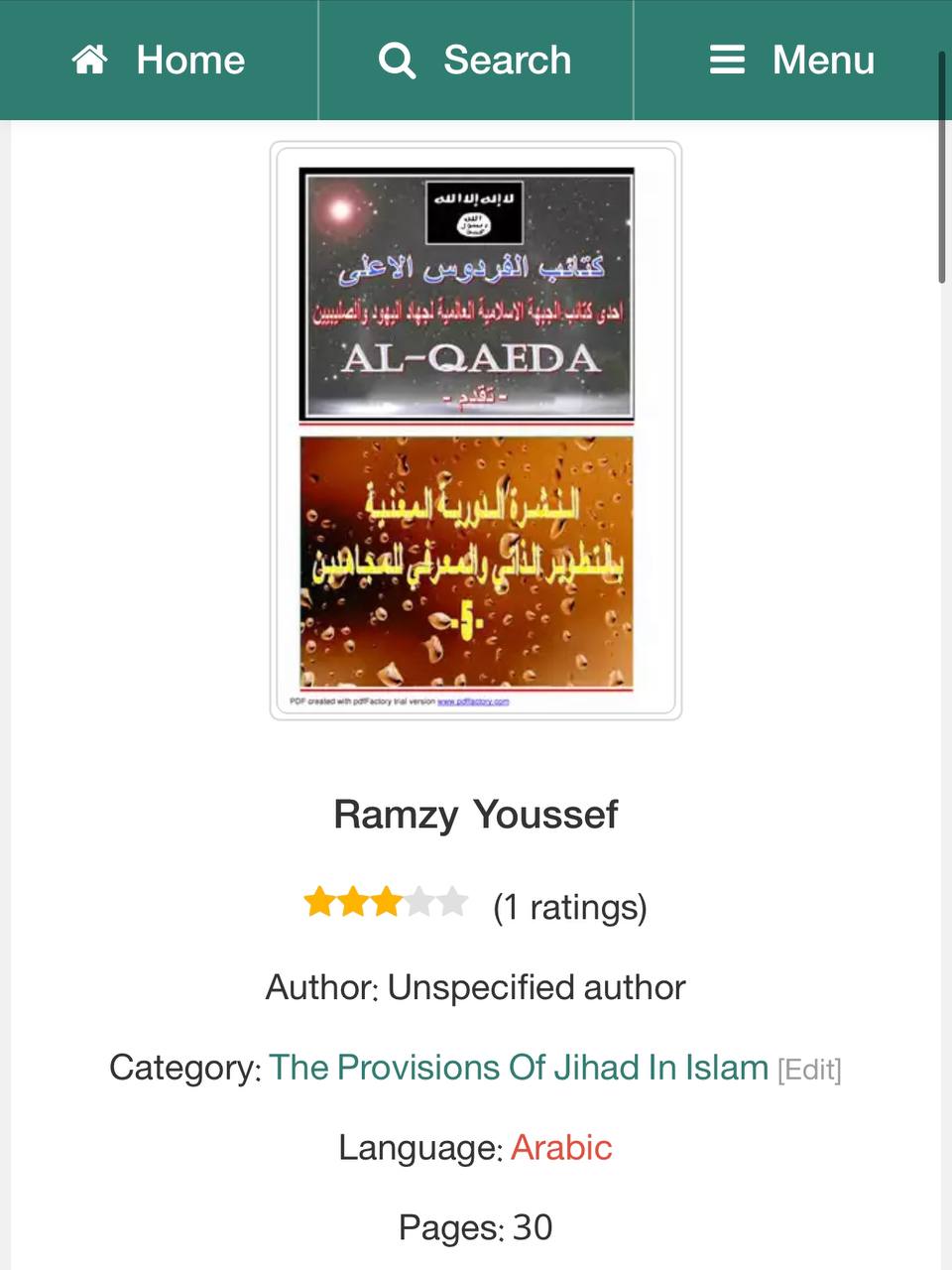

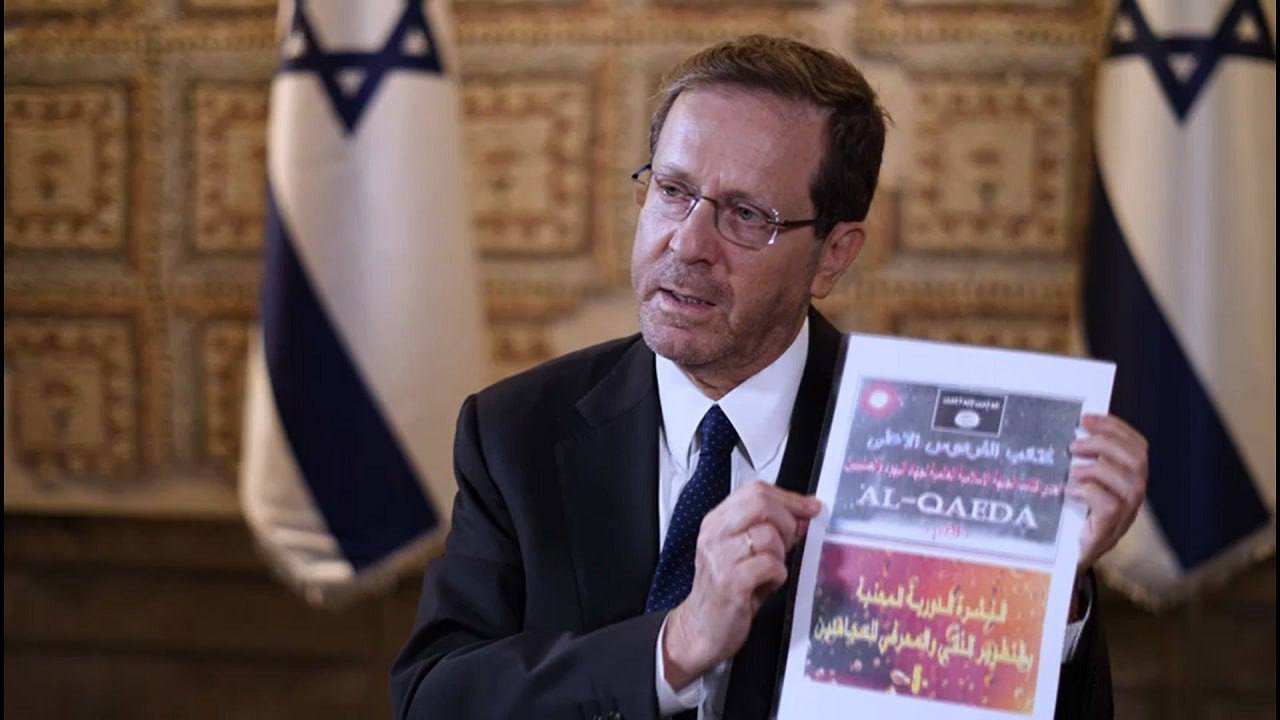

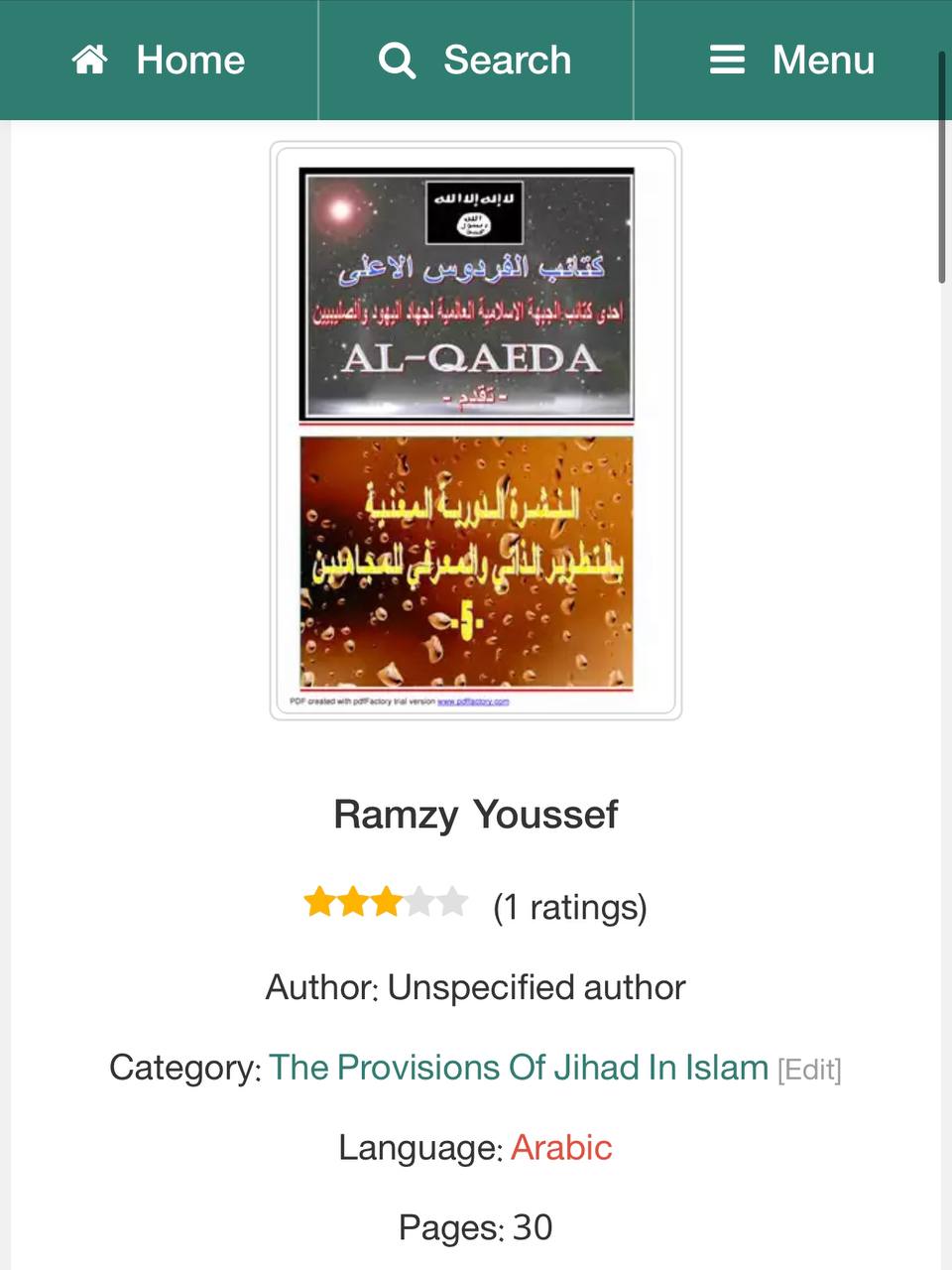

Помните я сегодня сравнивал выступление израильского президента с выступлением Колина Пауэлла с пробиркой? Так вот, ранее Ицхак Герцог утверждал, что представители ХАМАС при вторжении в Израиль 7 октября «имели при себе инструкции по изготовлению химического оружия». В качестве доказательства израильский политик продемонстрировал некий «документ». Там ярко, большими разноцветными буквами было написано «Аль-Каида», еще что-то по-арабски, нарисован флаг ИГИЛ. Короче, все как надо, какие вообще могут быть сомнения!? Отличное приложение к другому «неопровержимому доказательству» - аудиозаписи с «перехваченным разговором двух ХАМАСовцев».

По словам Герцога, в руках он держал «официальные материалы Аль-Каиды», в которых якобы содержатся инструкции по производству химического оружия.

Как выяснилось, в руках Герцога была обложка 30-страничной книги, которая легко гуглится в интернете и не содержит никаких инструкций по изготовлению химического оружия. Книга эта про жизнь уроженца Кувейта и члена «Аль-Каиды» Рамзи Юсефа, сыгравшего ключевую роль в нападении на Всемирный торговый центр в Нью-Йорке в 1993 году.

Короче, очередной глупый фейк для ярких заголовков. Типа «40 обезглавленных младенцев». Вот только это распространяет уже не какая-то журналистка, а целый президент страны!

У евреев провал за провалом. Что в военной, что в медийной сферах..

Помните я сегодня сравнивал выступление израильского президента с выступлением Колина Пауэлла с пробиркой? Так вот, ранее Ицхак Герцог утверждал, что представители ХАМАС при вторжении в Израиль 7 октября «имели при себе инструкции по изготовлению химического оружия». В качестве доказательства израильский политик продемонстрировал некий «документ». Там ярко, большими разноцветными буквами было написано «Аль-Каида», еще что-то по-арабски, нарисован флаг ИГИЛ. Короче, все как надо, какие вообще могут быть сомнения!? Отличное приложение к другому «неопровержимому доказательству» - аудиозаписи с «перехваченным разговором двух ХАМАСовцев».

По словам Герцога, в руках он держал «официальные материалы Аль-Каиды», в которых якобы содержатся инструкции по производству химического оружия.

Как выяснилось, в руках Герцога была обложка 30-страничной книги, которая легко гуглится в интернете и не содержит никаких инструкций по изготовлению химического оружия. Книга эта про жизнь уроженца Кувейта и члена «Аль-Каиды» Рамзи Юсефа, сыгравшего ключевую роль в нападении на Всемирный торговый центр в Нью-Йорке в 1993 году.

Короче, очередной глупый фейк для ярких заголовков. Типа «40 обезглавленных младенцев». Вот только это распространяет уже не какая-то журналистка, а целый президент страны!

У евреев провал за провалом. Что в военной, что в медийной сферах..

Отредактировано: DeC - 24 окт 2023 09:33:40

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Индийские СМИ сообщают, что в рамках "бхаратизации" и кампании "по отказу от колониальных военных традиций" ВМС Индии завершили пересмотр системы своих военно-морских званий, унаследованных от британцев, и намерены заменить их индийскими званиями.

Планируется, что новая система званий будет официально объявлена в ближайшем будущем.

Планируется, что новая система званий будет официально объявлена в ближайшем будущем.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Россия рассматривает официальный запрос Индии о расширении списка индийских поставщиков мяса буйволов, морепродуктов и других продуктов животноводства на фоне продолжающихся переговоров об открытии взаимного доступа сельскохозяйственной продукции, сообщил торговый представитель Российской Федерации в Индии Александр Рыбас.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

«США обеспокоены отсутствием у Израиля достижимых целей для операции в Газе и тем, что ЦАХАЛ к ней не готов»: Израильская армия переживает, что власти решили отложить наземное наступление или вообще его отменить.

«Администрация Байдена обеспокоена тем, что Израилю не хватает достижимых военных целей для операций в Газе, что заставляет американских чиновников полагать, что ЦАХАЛ еще не готов к наземному вторжению. Похоже, впервые Вашингтон публично призвал Израиль подумать о более широкой стратегии. Байден и другие чиновники администрации в частном порядке оказывали давление на Нетаньяху и его помощников, чтобы они разработали такую стратегию, чтобы избежать повторения тех же ошибок, которые совершили США после терактов 11 сентября 2001 года, которые привели к тому, что они более десяти лет увязали в войнах на Ближнем Востоке. При этом Армия обороны Израиля считает, что должна начать наземное наступление как можно раньше. ЦАХАЛ сообщил правительству, что он полностью готов к наземному наступлению в секторе Газа и верит, что сможет достичь поставленных перед ним целей, даже с риском тяжелых потерь среди солдат и на фоне продолжающихся нападений «Хезболлы» на севере. Но военные опасаются, что правительство может никогда не отдать приказ о начале наземного наступления или отложить его на длительный период. Армия обеспокоена, что дальнейшие освобождения заложников ХАМАС могут вынудить политическое руководство отложить наземное вторжение или даже остановить его на полпути».

«Администрация Байдена обеспокоена тем, что Израилю не хватает достижимых военных целей для операций в Газе, что заставляет американских чиновников полагать, что ЦАХАЛ еще не готов к наземному вторжению. Похоже, впервые Вашингтон публично призвал Израиль подумать о более широкой стратегии. Байден и другие чиновники администрации в частном порядке оказывали давление на Нетаньяху и его помощников, чтобы они разработали такую стратегию, чтобы избежать повторения тех же ошибок, которые совершили США после терактов 11 сентября 2001 года, которые привели к тому, что они более десяти лет увязали в войнах на Ближнем Востоке. При этом Армия обороны Израиля считает, что должна начать наземное наступление как можно раньше. ЦАХАЛ сообщил правительству, что он полностью готов к наземному наступлению в секторе Газа и верит, что сможет достичь поставленных перед ним целей, даже с риском тяжелых потерь среди солдат и на фоне продолжающихся нападений «Хезболлы» на севере. Но военные опасаются, что правительство может никогда не отдать приказ о начале наземного наступления или отложить его на длительный период. Армия обеспокоена, что дальнейшие освобождения заложников ХАМАС могут вынудить политическое руководство отложить наземное вторжение или даже остановить его на полпути».

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Ozon и "Снежная королева" станут первыми онлайн-продавцами кашемира, который будет беспошлинно ввозиться из Монголии, сообщила вице-премьер Абрамченко

Монгольский кашемир в России скоро может подешеветь вдвое - Москва и Улан-Батор договорились отменить пошлины и устранить барьеры в логистике

Монгольский кашемир в России скоро может подешеветь вдвое - Москва и Улан-Батор договорились отменить пошлины и устранить барьеры в логистике

Отредактировано: DeC - 24 окт 2023 09:52:16

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

«Почему никто не помогает нам?»

Британские семьи, чьи дома смыло недавним штормом, удивляются, почему никто не приходит к ним на помощь. Странные люди! Как будто не знают, что Риши Сунак сейчас занят проблемами Израиля и Украины!

Британские семьи, чьи дома смыло недавним штормом, удивляются, почему никто не приходит к ним на помощь. Странные люди! Как будто не знают, что Риши Сунак сейчас занят проблемами Израиля и Украины!

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Иран обратился к России и Китаю с просьбой не допустить принятия Советом Безопасности ООН резолюции, которая противоречит интересам Палестины, сообщил министр иностранных дел Ирана Хосейн Амир Абдоллахиан.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Армия Израиля (ЦАХАЛ) уже находится на пределе своих возможностей, сообщает издание Vice со ссылкой на источники.

По информации издания, которое ссылается на израильских чиновников, возможная операция в секторе Газа займет месяцы и потребует серьезного военного присутствия.

По информации издания, которое ссылается на израильских чиновников, возможная операция в секторе Газа займет месяцы и потребует серьезного военного присутствия.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Пашинян лично призвал власти Карабаха выполнить все требования Азербайджана, сообщают армянские СМИ.

Когда Баку 19 сентября передал представителям Карабаха свои условия прекращения огня, глава непризнанной НКР Шахраманян связался с Пашиняном. Именно тогда премьер Армении призвал главу Карабаха выполнить все требования Азербайджана, чтобы не допустить переноса боевых действий на территорию Армении, пишет газета "Грапарак" со ссылкой на свои источники

Когда Баку 19 сентября передал представителям Карабаха свои условия прекращения огня, глава непризнанной НКР Шахраманян связался с Пашиняном. Именно тогда премьер Армении призвал главу Карабаха выполнить все требования Азербайджана, чтобы не допустить переноса боевых действий на территорию Армении, пишет газета "Грапарак" со ссылкой на свои источники

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Цитата: DeC от 24.10.2023 09:13:21Республиканцы ждут, что во вторник палата представителей обретет спикера и затянувшийся парламентский кризис разрешится. При этом:

— «Я выдвигаюсь не для того, чтобы прийти вторым», - заявил другой кандидат Кевин Херн;

Кандидату потребуется 217 голосов при 221 мандате у партии - фракция не может позволить себе малейшее отклонение.Скрытый текст

Кандидат на пост спикера палаты представителей от Республиканской партии США отправил коллегам чизбургеры и попросил проголосовать за него — New York Post

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

"Если вы соберёте все мировые мощности по производству оружия и боеприпасов, этого будет недостаточно для обеспечения нужд Украины", — заявил министр стратегических отраслей промышленности Украины Александр Камышин.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

СПб

Карма: +11,761.09

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Цитата: Любопытствующий4 от 24.10.2023 02:00:07Америка начала резво шагать к текущему состоянию примерно с 2011 года, когда Обама, по ходу избирательной кампании на второй срок, впервые публично отверг традиционные семейные ценности и заявил о своей терпимости к лгбт. Примерно с 2012 года начался бум с лгбт, причём ряд важных событий произошёл за очень короткий (в историческом плане) период с 2012 по 2014 год, начиная с приёма закона про однополые семьи на федеральном уровне и проталкивания его по через все штаты. На уровне отдельных штатов к 2012 году удалось протолкнуть этот закон только в 12 штатах, если не ошибаюсь. Сопротивление было велико, но федеральные законы тогда доминировали над всеми местными, поэтому продавили этот закон таким образом. И в этот же период полши разные разрешения лгбт работать в детских органиациях типа скаутов.

Собственно, сегодня мы видим результат упорной и целенаправленной работы за последние 12 лет, а не за несколько поколений.

Уже пошел плавный откат назад. В первую очередь со стороны бизнеса. Когда внезапно выяснилось, что поддержка педерастов любых расцветок - это прямой путь к банкротству. Т.е. вся эта пена вокруг ЛГБТ она чисто по поверхности. Основную массу населения она не затронула.

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Шри-Ланка начала выдавать бесплатные визы гражданам России — Коммерсант

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

СПб

Карма: +11,761.09

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Цитата: Доктор Удмурт от 24.10.2023 06:05:40Она. У сша другого выбора нет. Они уже по процентам по долгу больше платят чем Пентагону. Если так дальше пойдет им конец. Нужно инфлировать доллар чтобы расшить долги.

Это убийство доллара, как средства м/н платежей. И скатывание США в ранг региональной державы (для начала). Так что будут цепляться за статус "сильного" бакса до конца.

Карма: +2,219.60

Регистрация: 29.10.2009

Сообщений: 4,711

Читатели: 101

Регистрация: 29.10.2009

Сообщений: 4,711

Читатели: 101

Цитата: Любопытствующий4 от 24.10.2023 07:56:20Когда летом во время фестиваля лгбт дядя Байден ляпнул, что лгбт - это лучшая часть народа США, то хотелось его поправить. Это будущее США.

Деньги в этой ситуации - постольку, поскольку фарме разрешают (пока что) стоять радом и доить эту тусовку. А вот крышевание от государства и просто офигенная национальная сеть психологов, конвертирующих нормальных людей в недолюдей, это как раз толстый намёк на реальную ситуацию и намерения.

Истории с детьми беженцев с Украины в Европе подсказывают, откуда будут браться дети у лгбт.

Доживём до следующего лета - должна состояться "проба пера" для этой тусовки в противостоянии с правыми и не только правыми. И думаю, сторонники Трампа будут неприятно удивлены уровнем подготовки "радужных и пушистых".

Спасибо! Дописываю вторую часть. Пока я физически вне зоны контролируемого англосаксами инета, выложу максимум того, что смогу подготовить.

Вообще-то сама подготовка к нынешнему положению дел имеет вполне определенные даты - с момента пуска "в ход" Меморандума Клинтон (500 писем в университеты США - с призывом переформирования Глобального социума и призыв присоединиться к проведению таковой политики) - это первая половина 1972 года. Окончание начавшихся работ в этом плане - 1994 год. В СССР кстати, спохватились практически моментально - первая реакция "с целью изучения Темы" -последовала уже осенью 1972 года (физически совпала с высылкой поэта Бродского из СССР). В Британии сия Тема носила свои особенности - но равно 1994 году она завершилась - и там, и там был создан Базис для будущих социо-изменений. Ну а далее - примерно так, как вы описываете. Однако -первые этапы -забывать нельзя.

«История — это не то, что было. Это то, что может быть, потому что уже было однажды...» Тойнби

СПб

Карма: +11,761.09

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Цитата: DeC от 24.10.2023 09:56:02Иран обратился к России и Китаю с просьбой не допустить принятия Советом Безопасности ООН резолюции, которая противоречит интересам Палестины, сообщил министр иностранных дел Ирана Хосейн Амир Абдоллахиан.

Вообще-то Россия и Китай заняты своими интересами, а не Палестины.

СПб

Карма: +11,761.09

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Регистрация: 03.04.2014

Сообщений: 23,334

Читатели: 3

Цитата: DeC от 24.10.2023 10:19:50Кандидат на пост спикера палаты представителей от Республиканской партии США отправил коллегам чизбургеры и попросил проголосовать за него — New York Post

У нас в свое время кандидаты гречку раздавали по паре килограмм призывая голосовать за себя малоимущих. В США хватило бутерброда с котлетой...

Карма: +420,572.69

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,433

Читатели: 55

«Русал» покупает 30% акций китайской металлургической компании Hebei Wenfeng New Materials (HWNM) за 1,911 млрд юаней, или $266,89 млн для стабилизации поставок глинозёма.

В 2022 году «Русал» лишился поставок около 4 млн т глинозема в год из-за потери контроля над Николаевским глиноземным заводом на Украине, остановки поставок из Австралии и сокращения поставок с собственного завода Aughinish в Ирландии. Австралия ввела запрет на экспорт глинозема и бокситов в Россию в марте 2022 года, тогда в «Русале» сообщили, что ограничение затронет 20% потребностей компании в этом сырье.

В 2022 году «Русал» лишился поставок около 4 млн т глинозема в год из-за потери контроля над Николаевским глиноземным заводом на Украине, остановки поставок из Австралии и сокращения поставок с собственного завода Aughinish в Ирландии. Австралия ввела запрет на экспорт глинозема и бокситов в Россию в марте 2022 года, тогда в «Русале» сообщили, что ограничение затронет 20% потребностей компании в этом сырье.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Сейчас на ветке:

542,

Модераторов: 2,

Пользователей: 90,

Гостей: 392,

Ботов: 58

Alexandr1974

, Alexey K_9eb97d

, AndryK2

, Byblos

, Efrussell

, Goshanskiy

, Gross_PaPa

, HLD

, Hanych

, KZR

, Landsknecht

, Loshadka

, M_Gol

, Maria G

, Max V

, Mich1970

, NavyGator

, Ol@

, PWU

, Pash13

, RaiderFM33

, Reader.

, Rostislav

, RunMan

, Senpai

, Senya

, Sergey_New

, Slant

, Sliventiy

, Tihayalavina

, VVSector

, Vagrant_

, White Pawn

, Yuriy58

, Z.Pravd

, Zloy_Alex

, Zu

, aeroplane

, alb@tros

, alex bert

, alex_moro

, amko

, bca

, black_rnb

, coshmar

, donbass.hellas

, frank_underwood

, gm67

, korumis

, kse

, paz

, placet

, polo

, qwertyusik

, releyman

, sailor1985

, sinderella

, sk123

, slavae

, talina

, trance_wave

, wood-cutter

, АИЯр

, Альбертыч

, Алёша Попович

, АнтонЛ

, Борода

, ВЕК47

, ВК

, Вадик 69

, Верноразящий

, ВсеОК!

, ДедМиши

, Дима23

, Дончанка

, Кактус74

, Кормат

, Ктулх Оглы

, Лета

, Локи

, Максим Н.

, Мастер Фикс

, Мебемуто

, Мерк

, Нелетная погода

, Павел Левин

, Последний гад

, Пырьев

, Сизиф

, ТЁТЕНЬКА

, Теофраст

, Фантасмагорик