Китай продаст первые долларовые бонды с 2004 года

26 окт 2017 в 23:01

DeC

|

|---|

|

Ветка: Большой передел мира

26.10.2017 08:39

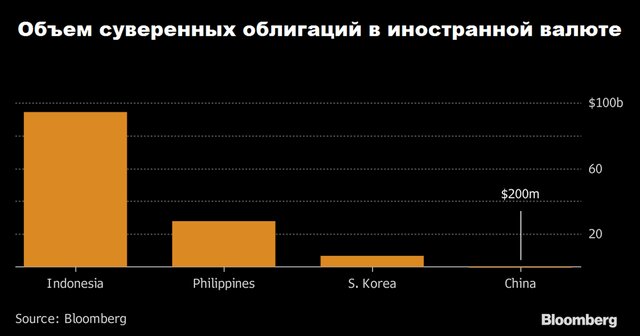

Москва, 26 октября - "Вести.Экономика". Китай начал процесс размещения суверенных долларовых облигаций впервые с 2004 г.  Примечательно, что на этот шаг Пекин пошел всего через неделю после того, как китайские лидеры обозначили большую роль Поднебесной на мировой арене. Министерство финансов предлагает пятилетние ноты на $1 млрд с разницей в 30-40 базисных пунктов по сравнению с казначейскими обязательствами. 10-летние долларовые облигации будут размещаться с разницей в 40-50 б. п. к аналогичным инструментам США, пишет Bloomberg со ссылкой на источники. Продажа облигаций осуществляется сразу после съезда Коммунистической партии, которой проходит всего дважды за десятилетие, на котором президент Си Цзиньпин укрепил свой статус сильнейшего лидера за долгие годы. У Си есть трехлетний план превращения Китая в ведущую глобальную державу с планом углубления экономических связей Китая с Азией, Европой и Африкой в рамках глобальной инициативы в области инфраструктуры. Выпуск призван установить ориентир для определения цен на валютные облигации Китая, говорится в заявлении министерства финансов. Аналитики отмечают, что из-за скромного размера выпуск носит символическое значение, но он даст государственным предприятиям и банкам маркер для оценки, поэтому время размещения также выбрано удачно. Пока облигации будут без рейтинга, так как перерыв в практике размещения долларовых бондов был слишком длительным. В прошлом месяце S&P Global Ratings последовало за Moody's Investors Service в сокращении суверенного рейтинга Китая, сославшись на резкий рост задолженности и рост экономических и финансовых рисков. Продажа этого долга является одним из самых ожидаемых в Азии в этом году.  В 2014 г. китайские компании выпустили рекордный объем долларовых облигаций на сумму $144 млрд, а всего же Китай выпустил таких госбондов на $11 млрд, предпочитая занимать в юанях, а не в иностранной валюте. Эксперты не сомневаются в успешном размещении, так как спрос на облигации развивающихся стран высок, а на рынке вообще есть дефицит китайский суверенных бумаг. BNP Paribas SA заявила на этой неделе, что спред к трежерис по пятилетним и 10-летним облигациям может составлять 30 и 40 б. п. соответственно.  Ожидания продажи уже помогли сдерживать спреды по облигациям государственных китайских компаний, из-за того что суверен должен торговаться лучше. Источник

|

|

|

ОТВЕТЫ (2)

|

|

Александр7799 ( Слушатель ) |

| 27 окт 2017 в 08:30 |

Цитата: DeC от 26.10.2017 23:01:36

А может кто на русском языке все это пояснить, без английских терминов и заумья?

Денег у Китая, равно как и золота, предостаточно, чтобы обеспечить любые грандиозные проекты.

Тем не менее, Китай решил позаимствовать денег у народа на инвестпрограммы через продажу ценных бумаг.

Бумаги с номиналом в долларах, отсюда вопрос: таки что заимствует: юани или доллары?

Если Первое, то вопросов нет,

если второе, то как мне неумному видится, Китай решил подкрепиться долларовой подушкой безопасности на фоне угроз ФРС, что если он начнет в октябре сушить долларовую массу , то не резидентам будет туго?

- +0.54 / 8

-

|

|

Сизиф ( Профессионал ) |

| 27 окт 2017 в 18:21 |

Попробую и русским языком.

Для этого сначала приведу еще кусочек из того же поста DeCа, который Вы покоцали и выделю в нем сумму

Цитата: DeC от 26.10.2017 23:01:36

Понятно, что для Китая сумма в 1млрд хоть чего НИ РАЗУ не источник финансирования.

Тогда зачем он занимает?

Это просто ТЕСТИРОВАНИЕ того насколько в глазах инвесторов Китай, как потенциальный заемщик котируется в смысле своей надежности, на те или иные сроки займов. Это первое. И второе, это - тестирование еще и того, насколько отношение инвесторов к валюте Китая (юаням) отличается от их же отношения к валютам другим (в данном случае доллару США). В смысле их стабильности и перспективе в БУДУЩЕМ.

Бумаги в посте DeCа со сроком погашения ЧЕРЕЗ пять лет. В данном случае и тестируется отношение инвесторов во временном горизонте пять лет. Параллельно могут тестовые займы быть и на другие сроки. И индикатором в этом тестировании служит ЦЕНА по которой инвесторы готовы купить эти бумаги. Разницу этой цены и номинала бумаг можно пересчитать в проценты годовых по которым инвесторы готовы давать в долг. Чем ниже ставка по которой они готовы давать, тем больше они доверяют стране и ее эмитентам (в данном случае не субъектам тем или иным ее экономики, а стране в целом раз китайский МИНФИН бумаги выпускает). Разница между ставкой предлагаемой по бумагам номинированным в юане и такими же бумагами (того же эмитента) номинированными в долларах показывает насколько разнится отношение инвесторов к доллару и юаню. Как сильно они оценивают сравнительные риски в этих валютах (их обесценивание, дефолты и другие).

Именно для этого ВСЕ (а не только Китай) серьезные страны РЕГУЛЯРНО, осуществляют выпуск своих долговых бумаг (ДАЖЕ КОГДА ОНИ АБСОЛЮТНО НЕ НУЖДАЮТСЯ В ЗАЙМАХ, ПРОСТО ТОГДА ОНИ МАЛЫЕ ДЛЯ СЕБЯ СУММЫ ЗАНИМАЮТ) номинированных в РАЗНЫХ валютах. Эти выпуски не только тестируют то, что выше написал для понимания самими этими странами как их оценивают инвесторы с тех или иных рынков (включая внутренний), но и они же служат индикаторами много еще для чего. Для стоимости тех или иных акций уже и просто компаний этой страны, их облигаций, надежности экономики этих стран. Ложатся в основу разного рода рейтингов на основании которых уже не собственно Китай, но его компании (или их дочки за рубежом) могут занимать на тех или иных финансовых рынках и подобное.

Еще раз. Подобные выпуски делают все, и мы в том числе. И не только страны. Крупный бизнес тоже РЕГУЛЯРНО тестирует отношение к себе инвесторов, выпуская свои облигации небольшими партиями, даже когда заемные средства ему не нужны.

И сам факт того или иного выпуска подобного ни о чем почти не говорит. Но вот динамика изменений котировок, говорит много. Растет доверие (увеличиваются цены по которым готовы покупать или уменьшаются требуемая доходность от бумаг) инвесторы хотят вкладываться в страну и ее компании больше. Не обязательно при этом через те или иные биржи. Могут и прямыми инвестициями, могут как-то комбинировано. Падает доверие. Уменьшается желание в страну инвестировать Могут и те кто УЖЕ ранее инвестировал начать вывод из страны денег, активов или еще чего.

Надеюсь, достаточно по-русски получилось (ашипки и очепятки при этом не правил). На всякий случай еще и капсом выделил опорные для передачи смысла моменты.

- +4.48 / 74

-