Нефтегазовая отрасль в США в 2017 году (обновлено) |

|---|

|

Ветка: Мировой экономический кризис

Американские компании нефтегазового сектора опубликовали свои годовые отчеты, т.е. уже имеется возможность на основании анализа данных сделать ряд выводов о состоянии отрасли в 2017 году. По итогам анализа за неполный 2017 год (9 месяцев года) некоторые комментаторы высказывали предположения, что уж по итогу 2017 года все может поменяться в явно худшую сторону, потому... ну потому что им так хочется (т.е. ничем не обосновывая свои домыслы).

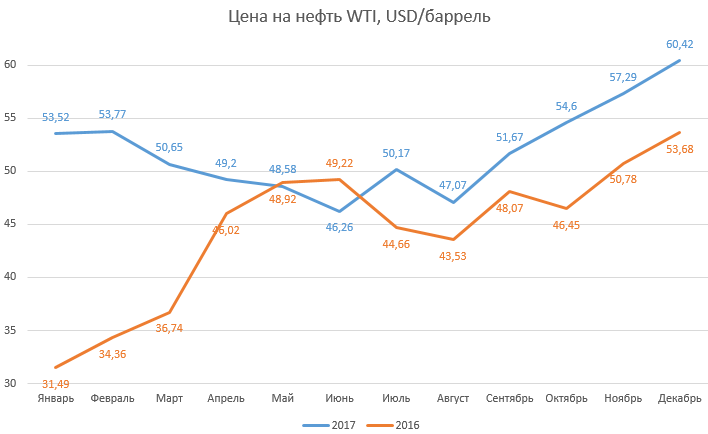

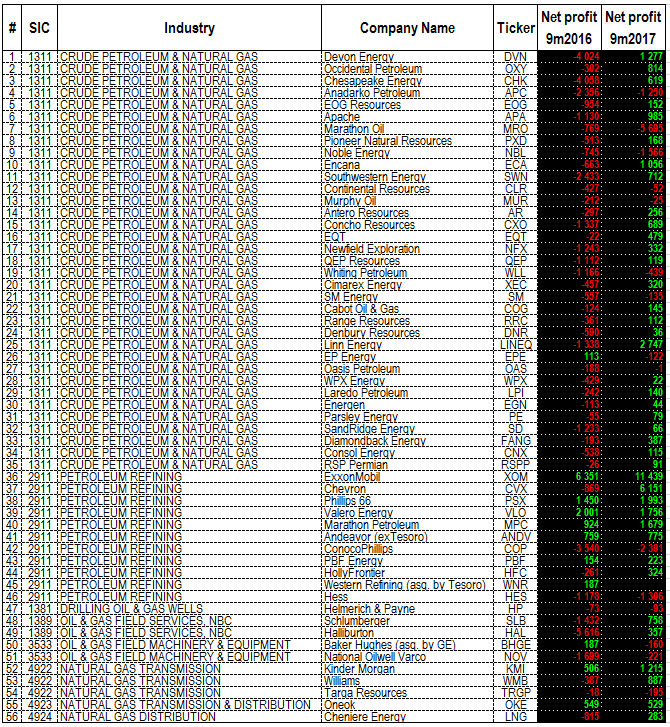

Магическое мышление Для начала обновим посмотрим обновленные данные по чистой прибыли:  Все ключевые публичные компании нефтегазового сектора в списке присутствуют, но при желании я могу добавить данные по любой пропущенной компании, хотя и в прошлый раз комментаторы не могли указать даже одну такую "пропущенную" компанию. Что мы видим из данной таблицы? Первое, это рост чистой прибыли с $26,7 млрд (за 9 мес. 2017 года) до $55,1 млрд., т.е. более чем в два раза за квартал. На ухудшение ситуации совсем не похоже. И второе. Сравнивая отчетные периоды разных лет можно констатировать, что если в периоде за 9 месяцев 2017 года финансовый результат вырос на $59,8 млрд. (от убытка в $33,1 млрд до прибыли в $26,7 млрд.), то в целом за 2017 год финансовый результат вырос уже на $92,2 млрд. (с убытков в $37,1 млрд. до прибыли в $55,1 млрд.)., т.е. ситуация с прибылью еще более чем в 1,5 раза улучшилась, вопреки необоснованным пожеланиям некоторых "аналитиков". Теперь рассмотрим итоги 2016 года и 2017 года в более укрупненном виде, т.е. не в разрезе вышеобозначенных компаний, а в разрезе сегментов бизнеса, в котором они представлены или доминируют:  Озвучу ключевые выводы по деятельности перечисленных 55 компаний: 1. Совокупная выручка выросла в 2017 году на 24,5% или на $201,4 млрд. Рост выручки связан в первую очередь с ростом цен на нефть, хотя и не слишком существенным (рост на 1/6).  2. Рост цен на энергоресурсы привел к повышению прибыльности компаний нефтегазового сектора. Так если рентабельность продаж в 2016 году была отрицательной и составила -4,5% (4,5 цента убытков на доллар выручки), то в 2017 года произошел возврат к прибыли в 5,4 цента на доллар выручки (рентабельность продаж 5,4%), т.е. рост составил почти 10 центов в пересчете на доллар выручки. Это свидетельствует о том, что точка безубыточности нефтедобывающих компаний лежит в районе чуть ниже 50 долларов за баррель. 3. Полученная прибыль и движение денежных потоков в 2017 году привели к тому, что капиталы компаний выросли на 10,1%, обязательства снизились на 2,8%, при этом на фоне роста активов на 3,3%. В результате коэффициент финансирования (соотношение собственных источников финансирования деятельности к заемным) вырос с 89,7% (2016) до 101,6% (2017) при рекомендуемом значении >100%. Собственный капитал превысил 50% от величины активов компаний. 4. Анализ денежных потоков показывает, что чистый отток по финансовой деятельности (это возврат кредитов) вырос с $2,2 млрд. в 2016 году до $47,8 млрд. Это свидетельствует о снижении компаний в необходимости в заемных средствах, о достаточности потока денежных средств от операционной деятельности, который в свою очередь вырос со $102 млрд. в 2016 году до 144 млрд. в 2017 году (+41,3%), чего полностью хватило не только на возврат (не рефинансирование!) кредитов, но и на финансирование инвестиционных программ (капитальных затрат), в денежном выражении они существенно не изменились (чистое значение оттока средств по инвестиционному денежному потоку составило $96 млрд. (2016) и $95 млрд. (2017)). А теперь на основе полученных данных сами сделайте выводы об улучшении или ухудшении ситуации в нефтегазовой отрасли США. Вот, например, есть такой вывод:  Или даже такой:  Источник данных: 1. SEC (комиссия по ценным бумагам и биржам США), данные главы Item 8.Financial Statements and Supplementary Data отчета 10-К компаний (данные о чистой прибыли в целях унификации взяты из отчета о денежных потоках, т.к. это всегда первая строка этого отчета). 2. U.S. Energy Information Administration (подразделение Министерства Энергетики США). Отредактировано: Oracle - 10 мар 2018 в 09:25

|

|

|

ОТВЕТЫ (31)

|

|

johnsib ( Слушатель ) |

| 10 мар 2018 в 08:01 |

Цитата: Oracle от 10.03.2018 04:40:17

Улучшение на лицо!! Выручка в долларах выросла, проценты растут, прибыльность зашкаливает!! Нефтегазовый сектор США развивается фантастическими темпами!! АУ, инвесторы, тащите бумагу, что бы получить бумагу, и написать на бумаге, как выросла в цене бумага!!! $$$$ - аминь!

но вот только маленькая ремарка.. Нефтегазовый сектор на столько живой в США, что пришлось что бы не сдохнуть от холода притащить из России два танкера со сжиженным газом...причем по тихой срочно перекупая его в тридорога у британцев..

А так да! растем, получаем прибыль!!

- +0.24 / 13

-

|

|

kurill ( Слушатель ) |

| 10 мар 2018 в 09:22 |

Цитата: Oracle от 10.03.2018 04:40:17

Будьте конкретнее. Вы пропустили пост:

Цитата: kurill от 26.02.2018 16:01:17

Расскажите нам как так?

Судя по этим данным https://www.eia.gov/…RFPUS2&f=W

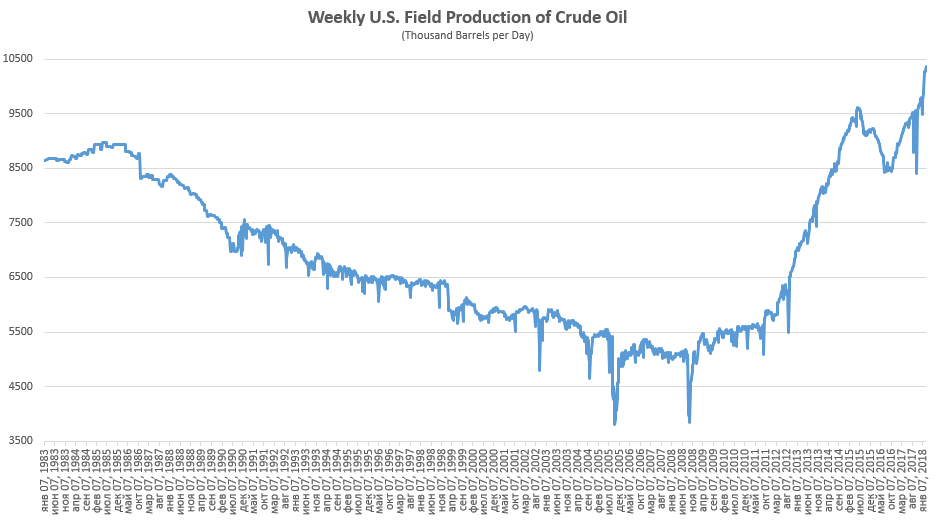

Физический рост добычи в США составил 4,37 % в 2017 году по сравнению с 2016.

А средняя спотовая цена WTI и brend в 2017 г 52,48, а в 2016 - 43,46 $/bbls, т.е. рост средней цены 20 %.

https://www.eia.gov/…t_s1_d.htm

Грубая прикидка дает рост выручки с нефти за счет роста цены и физической добычи в 26 %, а у Вас аж 41%, т.е. рост за счет продажи активов? Рост денежных потоков от операционное деятельности еще больше аж 56 %,но как?

- +0.16 / 8

-

|

|

bravegreenworld ( Слушатель ) |

| 10 мар 2018 в 10:34 |

Цитата: kurill от 10.03.2018 09:22:41

Вообще то Linn в 2017 году прошла реорганизацию в результате которой часть компании была выделена в другую компанию, а акционеры внесли в дополнительный капитал около $2,3 млрд. Без учета дохода при реорганизации чистая прибыль все равно около $0,5 млрд. т.е. финансовый результат на $2,7 млрд. лучше, чем в 2016 году.Кроме того я дал и другие показатели, а именно значения капитала, активов, обязательств и выручки. Их предпочитаем не замечать? В любом случае выручка Линн выросла на 34%.

Второе, 41% это рост по группе компаний, в которую не включены мейджоры (Exxon Mobile, Chevron, ConocoPhillips), т.к. они в основном проходят по группе нефтепереработчиков (рефинеры). В совокупности по этим двум группам рост выручки составил 24,9%, что в целом отражает рост как цены на нефть, газ и жидкие продукты, так и рост физических объемов производства. Т.к. чистые добытчики наращивали добычу с куда более высокими темпами, чем 4,37% (лично я насчитал по данным недельной статистики рост в 6%), как это сделали ВСЕ компании в совокупности, то у них и выручка выросла более существенно.

- -0.09 / 7

-

|

|

kurill ( Слушатель ) |

| 10 мар 2018 в 12:00 |

Цитата: Oracle от 10.03.2018 10:34:06

Да, да. Речь именно об этом. Очень сложно выделить из отчетности нефтедобывающих компаний рентабельность добычи. То что компании показали прибыль, это еще не говорить о рентабельности добычи с конкретной скважины, особенно если это сланцевая добыча. А заявка была о развенчании мифа:

Цитата: Oracle от 17.02.2018 14:57:31

Т.е. манипуляция с цифрами в красивых табличках не развенчала миф о нерентабельности добычи сланцевой нефти.

- +0.15 / 9

-

|

|

bravegreenworld ( Слушатель ) |

| 10 мар 2018 в 12:32 |

Цитата: kurill от 10.03.2018 12:00:17

Вообще то развенчала на 100%. См. анализ денежных потоков и показатели прибыльности компаний. Вы не способны отличить разницу между прибылью и убытком? Ну, тут я умываю руки, т.к. мои данные рассчитаны на некий образовательный уровень, не имея которого только и остается, что делать выводы космического масштаба и космической же глупости.

- -0.13 / 10

-

|

|

kurill ( Слушатель ) |

| 10 мар 2018 в 13:17 |

Цитата: Oracle от 10.03.2018 12:32:11

Читали от EIA прогноз по сланцевой нефти? Там основной упор не на цену нефти делается, хотя при низких ценах ничего хорошего не ждут. Там основная фишка на два момента, что США повезет и они откроют более крутые технологии добычи сланцевой нефти и скважины будут более производительными, чем сейчас. При текущем положении дел (не в финансах), они чисто из-за ограничения физики смогут максимум до 2020 года наращивать добычу сланца при росте цены на нефть. Идея была создать запрос рынка на новые технологии добычи сланцевой нефти, и яйцеголовые должны будут родить эти технологии в ближайшие 2 года. Не будет технологий, не будет сланцевой добычи.

- +0.19 / 10

-

|

|

завхоз ( Слушатель ) |

| 10 мар 2018 в 15:50 |

Цитата: Oracle от 10.03.2018 12:32:11

Не развенчала.

И цифирьки не помогут.

Вы их кстати где берете?

А образование где взяли?

Там-же?

ню-ню.

Я помню насколько упешными были многие компании в СССР а потом вдруг.......ОППА.

И оказалось их прибыльность и успешность дотационна а товар дорог и никому не нужен.

Сланцевые компании в США это аналог фабрики " Большевичка"

А цифирьки я Вам любые нарисую.

- +0.04 / 11

-

|

|

Mirotvorets ( Слушатель ) |

| 10 мар 2018 в 13:40 |

Цитата: Oracle от 10.03.2018 04:40:17

Так я так и не понял смысл перемоги.

При ценах в 50 долл за барель нефтяная отрасль США включая переработку во главе с транснациональной Эксон Мобил наконец то вышла на интегральные показатели прибыльности.(хотя 30% компаний по прежнему убыточны).

Цены в 2016 году 40 долл за баррель показали в какой ж..е ВСЯ нефтяная отрасль.

Если б такие цены продержались и в 2017 году - карточный домик начал бы валиться.

- +0.21 / 10

-

|

|

bravegreenworld ( Слушатель ) |

| 10 мар 2018 в 14:01 |

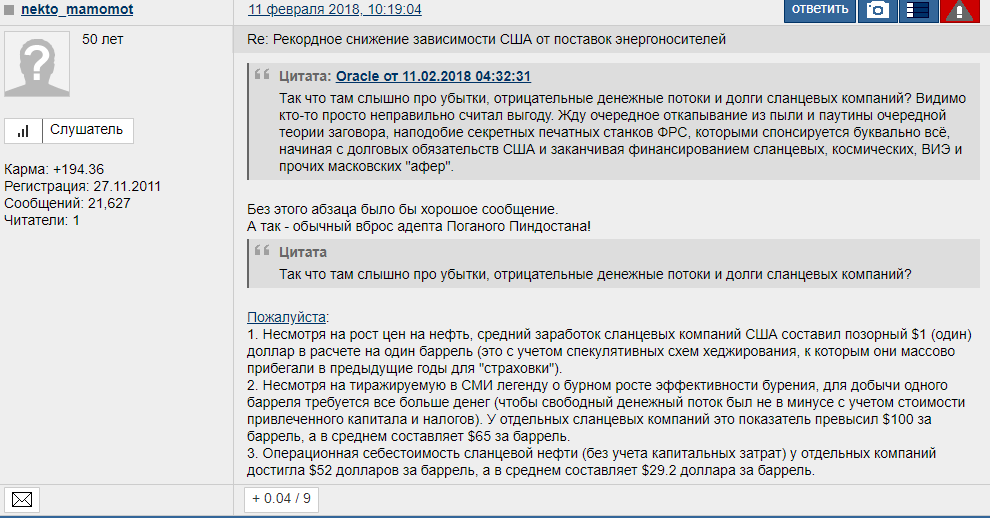

Смысл "перемоги" в опровержении сего хохляцкого опуса:

А именно:

1. Позорный заработок в $1 с барреля нефти (опровергнуто)

2. Себестоимость добычи $65 за баррель, а даже иной раз и до $100 (опровергнуто)

3. Все больше денег надо для добычи очередного барреля (опровергнуто)

- -0.12 / 10

-

|

|

kurill ( Слушатель ) |

| 10 мар 2018 в 14:45 |

Цитата: Oracle от 10.03.2018 14:01:58

1. и 2. Нет расклада по себестоимости и ее формированию. Общие финансовые показатели добывающих компаний ничего не говорят об этом. Нет расклада по реальной выручке с продажи нефти и как это зависит от спотовых цен, компании по разному продают нефть.

3. При снижении производительности скважин и истощении месторождений баррель будет дороже, а это снижение и истощение неизбежно, спасти могут только новые (еще не существующие) технологии. Этот пункт с финансовой стороны сложнее первого.

Вообще раскрыть эти три пункта - это крутой уровень аналитики. С интересом жду Ваших достижений на этом пути.

- +0.17 / 8

-

|

|

Mirotvorets ( Слушатель ) |

| 10 мар 2018 в 14:51 |

Цитата: Oracle от 10.03.2018 14:01:58

У твоего оппонента идет речь про сланцевую добычу.

А ты про всю отрасль включая переработку говоришь.

Разницы не видишь?

Гранты подвезли что ли?

- +0.25 / 13

-

|

|

nekto_mamomot ( Слушатель ) |

| 10 мар 2018 в 18:21 |

Цитата: Oracle от 10.03.2018 14:01:58

Я не понял...

Вы кого в "хохляткости" решили тут обвинять?

Быстренько давайте факты "хохляткости"!

В противном случае попрошу модераторов забанить Вас за хамство и провоцирование срача!

- -0.02 / 1

-

|

|

Mirotvorets ( Слушатель ) |

| 11 мар 2018 в 07:14 |

Вы очень невнимательно изучили табличку представленную Ораклом.

Из 11 компаний помеченных им термином "переработка" в 2016 году были убыточны 5 (практически 50%!!!) И в том числе такой гигант как Шеврон со своей 200 милиардной капитализацией.

- +0.24 / 11

-

|

|

nekto_mamomot ( Слушатель ) |

| 11 мар 2018 в 09:53 |

Вы зря стараетесь...

У "некоторых" тут нет задачи внимательно изучать доводы оппонентов и таблицы!

У них задача от кураторов нести идею "Величия" Поганого Пиндостана, и убеждать "местных" в "отсталости России"!

Тем более аккаунт был уличен одним камрадом из Канады, что он не знает самых простых бытовых данных, которые знает любой канадец, в связи с чем есть подозрение, что Вы дискуссируете с аккаунтом из Житомира, Хайфы, или из Подольска...

X

11 мар 2018 11:22Предупреждение от модератора Labi:

Давайте не будем обсуждать личности отдельных пользователей, поскольку к теме ветки МЭК это не имеет никакого отношения.

- +0.02 / 3

-

|

|

Mirotvorets ( Слушатель ) |

| 11 мар 2018 в 11:33 |

При всем уважении.

За Житомир и Хайфу не знаю.

А за Подольск отвечаю

- +0.00 / 0

-

|

|

Explorer-2000 ( Слушатель ) |

| 12 мар 2018 в 03:34 |

Шеврон это не толко переработка, но и добыча и почему был убыток в 2016 это скорее связано с добычей а не переработкой, переработка не очень сильно от цены нефти зависит.

- -0.13 / 8

-

|

|

Mirotvorets ( Слушатель ) |

| 12 мар 2018 в 10:33 |

По поводу Шеврона и его переработки - все вопросы к Ораклу - это его таблицы.

Я лишь утверждал и продолжаю утверждать что вся нефтяная отрасль США включая переработку при ценах в 40 долл за баррель убыточна!( и в этом меня убедил Оракл, за что ему отдельное спасибо)

А это значит что в ближайшем будущем длительного периода с такими ценами не будет. И тем более цен в 30 долл - чем нас пугали - тоже не будет.

- +0.25 / 11

-

|

|

завхоз ( Слушатель ) |

| 12 мар 2018 в 14:58 |

Да она и при 100 долл убыточна

Если считать по законам предлагаемым неамериканскому миру.

Но...

Они могут себе позволить субсидировать нефтянку в любых обьемах.

Если начнут добывать нефть прямо из воды в мексиканском заливе не удивлюсь.

И тоже с прибылью.

И графики нарисуют и таблицы

- +0.12 / 12

-

|

|

Explorer-2000 ( Слушатель ) |

| 13 мар 2018 в 03:16 |

Если говорим за переработку то это совершенно не верно, можно же посмотреть отчётность того же Шеврона, например за 2016

https://www.chevron.…Report.pdf

Как видим переработка в США весьма прибыльна, причём если и есть зависимость от цены нефти то она совершенно не очевидная. Наоборот удивительно почему вы решили что нефтепереработка в США убыточна

, добыча да в США дороже потому что нефть труднодоступная добывается, а рентабельность переработки зависит совсем от других факторов, думаю не ошибусь если скажу что вы не по образования не по работе с нефтепереработкой не пересекались, почему вы думаете что эта отрасть убыточна в США

, добыча да в США дороже потому что нефть труднодоступная добывается, а рентабельность переработки зависит совсем от других факторов, думаю не ошибусь если скажу что вы не по образования не по работе с нефтепереработкой не пересекались, почему вы думаете что эта отрасть убыточна в США

- -0.07 / 6

-

|

|

Mirotvorets ( Слушатель ) |

| 13 мар 2018 в 11:15 |

Оракл с Вами не согласен - вот его слова

| 17 февраля 2018, 15:57:31Oracle |

".... В среднем по всем компаниям в 2016 году каждые 100 центов выручки генерировали убыток на 5,2 цента...."

А Оракл противь США врать не будет - грантов не выделят.

Напомню что мы ведем речь про всю нефтяную отрасль США, а не рассматриваем отдельный вид деятельности отдельной компании.

- +0.15 / 6

-

|

|

Explorer-2000 ( Слушатель ) |

| 14 мар 2018 в 02:59 |

У вас ошибка: вы рассматриваете данные в статике, находите удобную вам цифру и пользуетесь ей до упора, хотя она может быть уже не актуальна. Да были убытки в США у Шеврона по добыче в 2015-2016 а вот в 2017 уже прибыль, да она в основном обусловлена налоговой реформой, но это и есть работа правительства, оно ведь не только бюджет пилить должно, но и без налоговой реформы добыча в США за 2017 в прибыли, хотя в 2015 при такой же почти цене был убыток в 4 млрд$

как видим вполне перестроились и в целом Шеврон на американском рынке в 2017 в прибыли бы был и при 40$ за бочку и даже ниже и это без учёта налоговой реформы, так что утверждение что американская нефтяная отрасль в убытке да ещё в целом с учётом переработки не верное, по крайне мере по итогам 2017.

как видим вполне перестроились и в целом Шеврон на американском рынке в 2017 в прибыли бы был и при 40$ за бочку и даже ниже и это без учёта налоговой реформы, так что утверждение что американская нефтяная отрасль в убытке да ещё в целом с учётом переработки не верное, по крайне мере по итогам 2017.

- -0.11 / 8

-

|

|

Mirotvorets ( Слушатель ) |

| 14 мар 2018 в 07:21 |

Нет у меня никакой ошибки.

Данные расчеты сделал независимый эксперт Оракл - которого в антиамериканизме никто не упрекнет, а даже наоборот.

Еще раз для непонятливых - речь идет не о прибыльности отдельной компании Шеврон в отдельно взятом сегменте - переработка, а в целом по нефтяной отрасли США по всем видам деятельности и по всем компаниям.

И конечно если следующим шагом правительства США будут дотации из бюджета нефтяным компаниям - то в зависимости от размера этих дотаций они могут просуществовать и при ценах в 1 долл за баррель, но недолго - ибо у бюджета пупок развяжется от непомерной нагрузки.

- +0.16 / 8

-

|

|

kurill ( Слушатель ) |

| 13 мар 2018 в 13:03 |

Это не отчетность, Вам специально Oracle про SEC filings рассказывал. Вот свежачок 10-К.

Там видим, с учетом валютных эффектов, убыток $ 446 млн. у Chevron Corporation. И Это при росте нефти.

Вообще Шеврон - ТНК и его добыча и переработка в основном за пределами США. Кроме того, с барреля нефти за пределами США Шеврон имеет устойчивое превышение цены $49 против $44. Еще один момент, переработка зависит от цены на нефть, но в меньшей степени.

Но речь изначально шла о shale and tight oil - это сланцевая добыча, причем в разных местах - это не одно и тоже. Bakken and Eagle Ford более чувствительны к цене на нефть, чем Permian Basin. Так вот Шевром имеет много млн. акров, и куцую экспериментальную добычу в Техасе на месторождениях Permian Basin, всего добывает сланцевой нефти 0,09 млн. баррель/день при общей добыче Шеврона 6450 млн. баррель/день, 519 млн. баррель/день в самих США. Вообще с Permian Basin добывается 2,8 млн. баррель/день. Т.е. хоть с чем сравнивай, добыча Шевроном сланца никакая.

- +0.14 / 6

-

|

|

Explorer-2000 ( Слушатель ) |

| 14 мар 2018 в 02:52 |

Цитата: kurill от 13.03.2018 13:03:18

Дружище а вы уверены что поняли то что прочитали

Где вы увидели убыток за 2017

Где вы увидели убыток за 2017 Читаем стр. 30 чистая прибыль 9.195 млрд $ по сноске 1 читаем с учётом валютных эффектов (потери 446 млн $) т.е. 446 это не убытки за год Шеврона, а прибыль 9.195 $ включает эти потери. Общая добыча 6450 млн бочек в день

Читаем стр. 30 чистая прибыль 9.195 млрд $ по сноске 1 читаем с учётом валютных эффектов (потери 446 млн $) т.е. 446 это не убытки за год Шеврона, а прибыль 9.195 $ включает эти потери. Общая добыча 6450 млн бочек в день это сильно больше чем в РОссии за год добывается, есть цифра 6542 млн бочек на стр. 4, но это их доказанные резервы, а добыча у них нефти 1.7 млн бочек в день стр. 5 в США 519 тыс а не млн бочек в день, по переработке снова не верно стр. 17 примерно равные объёмы переработки в США и за пределами, ну и разделение отчётности по США и в мире, как видим в 2017 и добыча в США и переработка в прибыли.

это сильно больше чем в РОссии за год добывается, есть цифра 6542 млн бочек на стр. 4, но это их доказанные резервы, а добыча у них нефти 1.7 млн бочек в день стр. 5 в США 519 тыс а не млн бочек в день, по переработке снова не верно стр. 17 примерно равные объёмы переработки в США и за пределами, ну и разделение отчётности по США и в мире, как видим в 2017 и добыча в США и переработка в прибыли.

- -0.10 / 9

-

|

|

kurill ( Слушатель ) |

| 14 мар 2018 в 08:16 |

Поспешишь, людей насмешишь. По цифрам спорить не буду, ссылка есть, каждый сам может посмотреть.

Вы зачем уводите разговор от добычи сланца уже в сторону переработки?

Если уже хотите, то комплексно обрисуйте, как и сколько Шеврон выиграл от налоговой реформы, как он снизил капитализацию за счет распродажи активов, как снизил разведку месторождений, как снижает постоянно амортизационные расходы и т.д. И тогда можно говорить о прибыльности или убыточности переработки в США. Последние лет 5 Шеврон деградирует, в отчете все есть.

После подробного изложения переработки, переходите к освещению прибыльности сланцевой нефти на примере Шеврона. И расскажите о идее у Шеврона заменить его падение добычи нефти в США сланцевой добычей.

- +0.14 / 7

-

|

|

Bor7777 ( Слушатель ) |

| 11 мар 2018 в 19:21 |

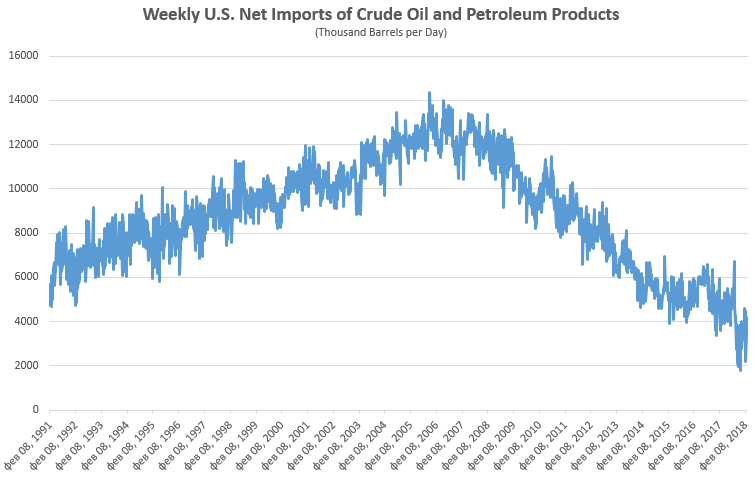

Так а что им нефтяная отрасль, когда они потребляют нефти вдвое больше чем добывают? Тогда им уже важнее сбивать цену на нефть любыми путями, чтоб хоть как-то пытаться улучшить свой торговый баланс, который грозит и баксу, и трежерям, и всей экономике..

- +0.13 / 4

-

|

|

Mirotvorets ( Слушатель ) |

| 11 мар 2018 в 21:06 |

Цитата: Bor7777 от 11.03.2018 19:21:24

Цены на нефть в США, как и ставки ФРС.

Высокие плохо, низкие тоже плохо.

Своеобразный цугцванг.

Низкие цены разорят свою нефтянку - а зависеть от других опасно.

Высокие цены - бьют по потребителю.

Отрицательное сальдо торгового баланса пока компенсируется притоком капитала - и это пока не очень большая проблема сама по себе.

Но как показатель постепеной деградации собственного производства - это вполне себе проблема.

- +0.18 / 7

-

|

|

Talagai ( Слушатель ) |

| 12 мар 2018 в 07:22 |

Цитата: Bor7777 от 11.03.2018 19:21:24

Им важно, чтобы в США энергоносители были дешевле, чем в ЕС и Китае. А номинальная цена при этом большого значения не имеет...

- +0.02 / 1

-

|

|

Bor7777 ( Слушатель ) |

| 15 мар 2018 в 10:50 |

Цитата: Talagai от 12.03.2018 07:22:06

Ну, да, думают только за себя, а как для страны, неважно. Это приведет бакс к краху.

- +0.05 / 4

-

|

|

Luddit ( Слушатель ) |

| 10 мар 2018 в 18:30 |

Цитата: Oracle от 10.03.2018 04:40:17

По этой таблице недавно пробегала статья. Автор ткнул пальцем в фирму и потрудился почитать ее отчетность. Оказалось, основная часть прибыли была сгенерирована продажей активов.

Видимо, есть заказ на демонстрацию "зеленых ростков".

Сланцевая нефть - это был стратегический запаса США. Приперло...

- +0.27 / 14

-