Понемножку обо всем

238,751

4,060

|

|

Хранитель Храма ( Слушатель ) |

| 30 апр 2021 17:37:40 |

Пузырь всего и что он означает для ваших денег

новая дискуссия Статья 205

Пузырь всего и что он означает для ваших денег

Автор Колин Ллойд

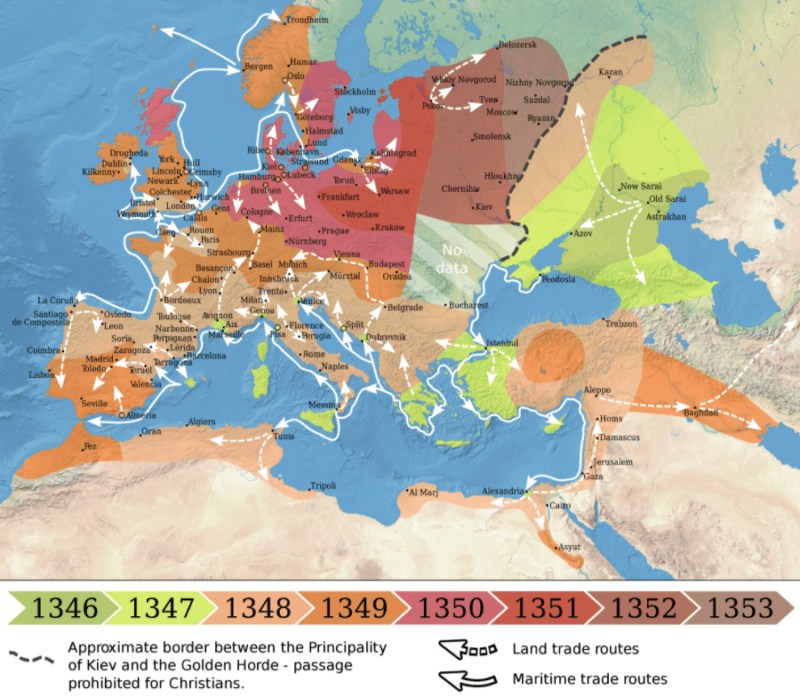

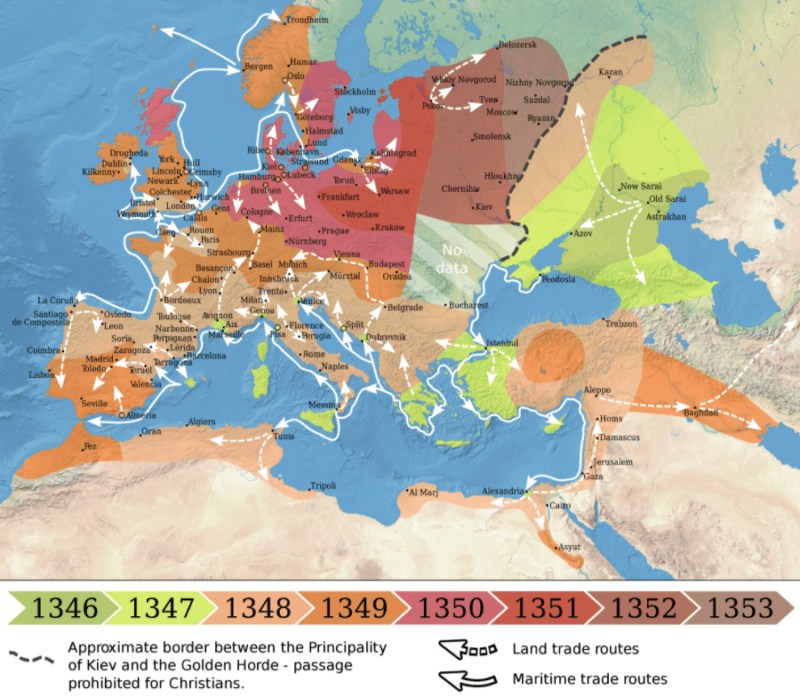

После Черной чумы, которая охватила Европу между 1347 и 1353 годами, уничтожив от 30 до 60% населения, европейская экономика резко изменилась.

Источник: Джереми Норман - HistoryofInformation.com

Черная чума оказала длительное социально-экономическое воздействие; например, города опустели, а внезапное сокращение рабочей силы привело к росту заработной платы. Тем временем отношение к смерти - и к жизни - изменилось. Латинская фраза carpe diem, quam minimum credula postero - лови день, не верь завтрашнему дню - олицетворяла этот глубокий сдвиг в отношениях.

Нынешняя пандемия, хотя и крайне трагична, была гораздо менее катастрофической, но из-за ответных мер политики ей тоже, кажется, суждено оставить свой след в изменении образа жизни и работы. Однако в отличие от 1350-х годов, когда изменение цен на товары и услуги сигнализировало о дисбалансе спроса и предложения, смелые денежно-кредитные и фискальные действия правительств и учреждений исказили этот механизм определения цен.

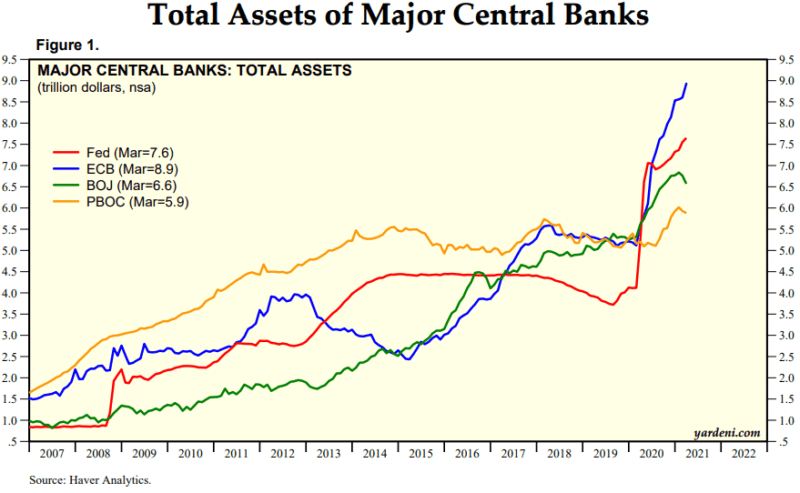

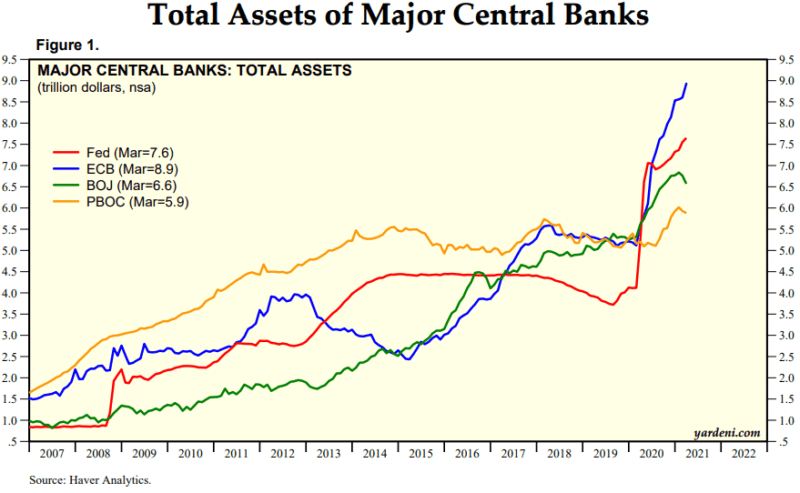

В первые месяцы локдаунов экономический рост замедлился, и цена многих акций - и даже облигаций - быстро упала. Центральные банки отреагировали, как и во время Великого финансового кризиса (GFC) 2008/2009 годов, снижением процентных ставок или, когда процентные ставки не могли быть снижены далее, увеличением закупок государственных облигаций и других ценных бумаг с высоким рейтингом. В результате этих покупок балансы основных центральных банков увеличились до 29 трлн долларов:

Источник: Ярдени, Haver Analytics.

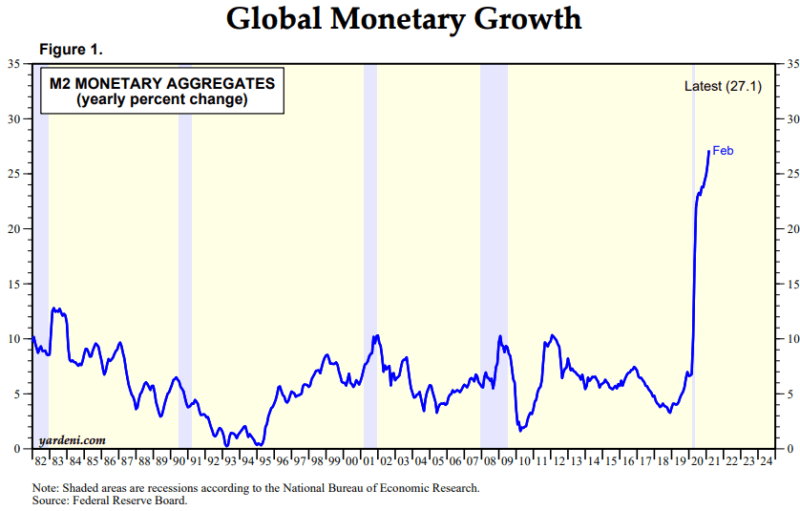

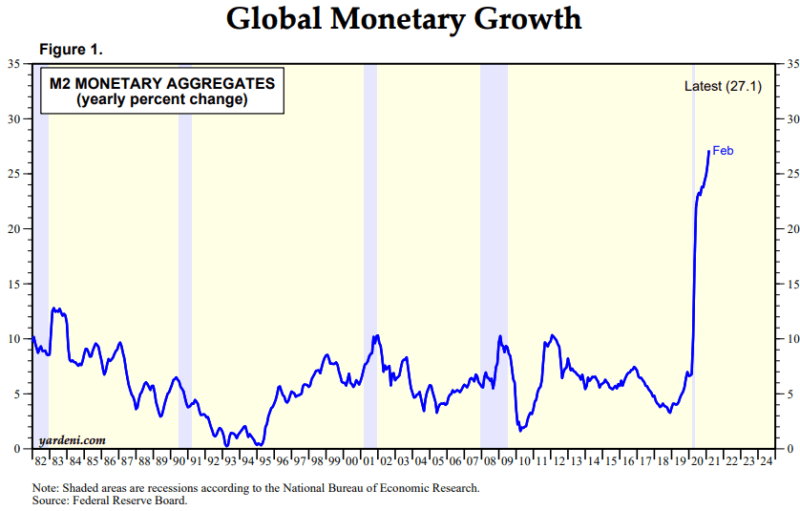

Эффект от действий центрального банка вылился в резкое увеличение мировой денежной массы:

Источник: Ярдени, Федеральная резервная система.

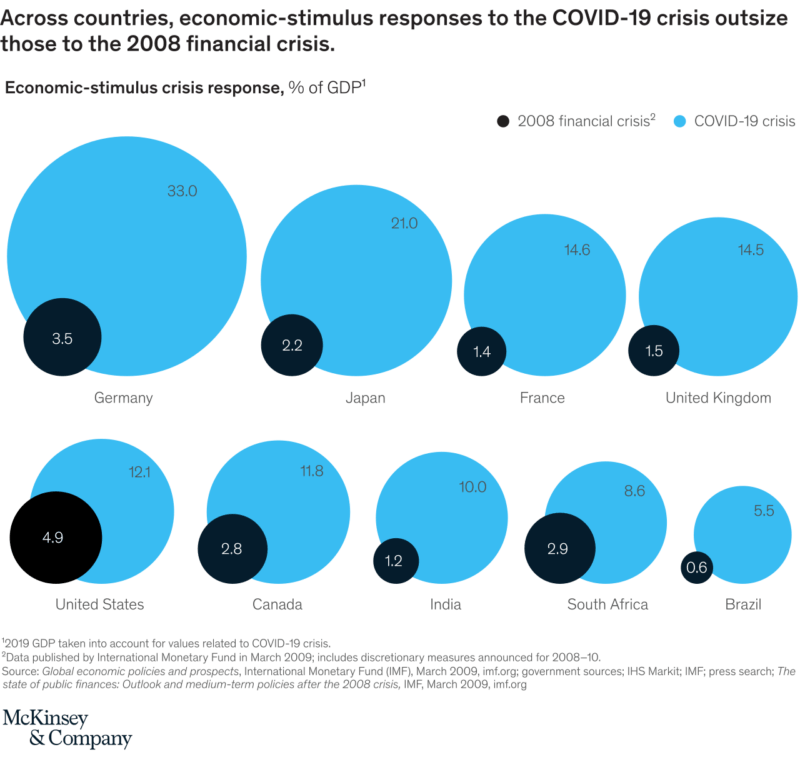

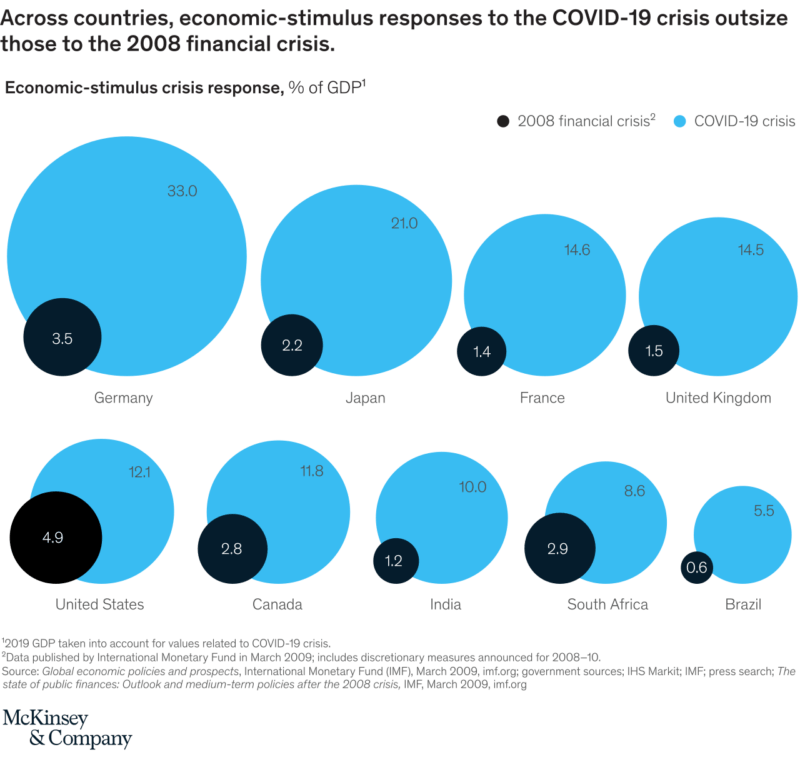

Правительства, осознавая ограничения своих центральных банков, также отреагировали, предоставив гарантии по кредитам, поддержав увольнение сотрудников и направив прямые выплаты растущим слоям безработных. Приведенная ниже диаграмма, составленная в июле 2020 года и, следовательно, не учитывающая недавний пакет расходов в размере 1,9 триллиона долларов США, а также предложение по инфраструктуре в размере 2 триллиона долларов США, показывает масштаб этих усилий по сравнению с фискальной щедростью GFC:

Источник: McKinsey

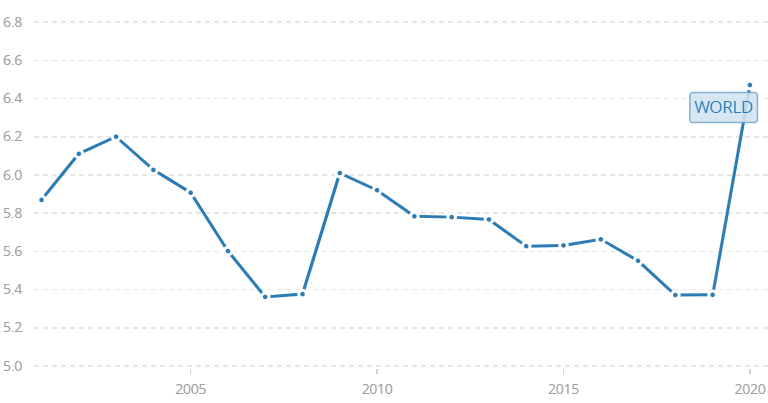

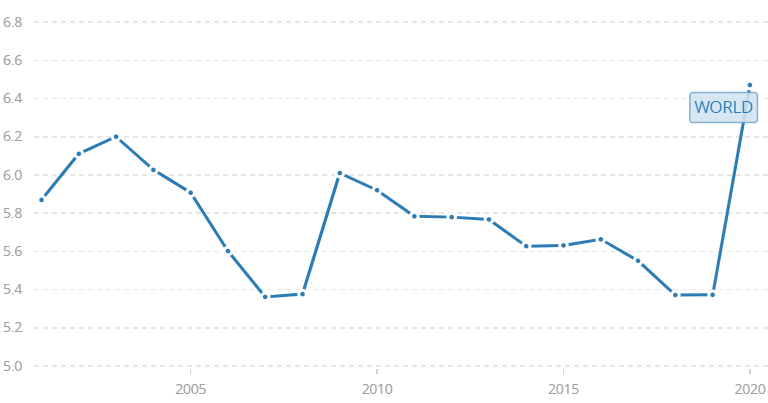

Можно ожидать, что влияние более низких процентных ставок, покупки облигаций и увеличения бюджетных расходов будет иметь инфляционные последствия, но они опирались на встречный ветер резкого роста глобальной безработицы:

Источник: Всемирный банк.

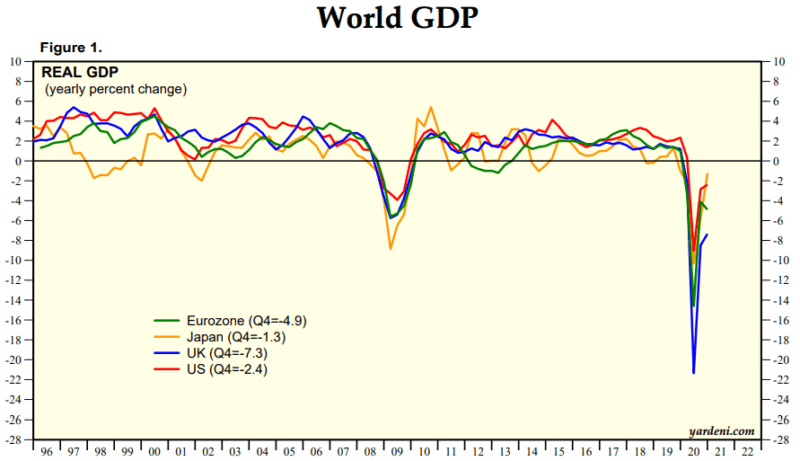

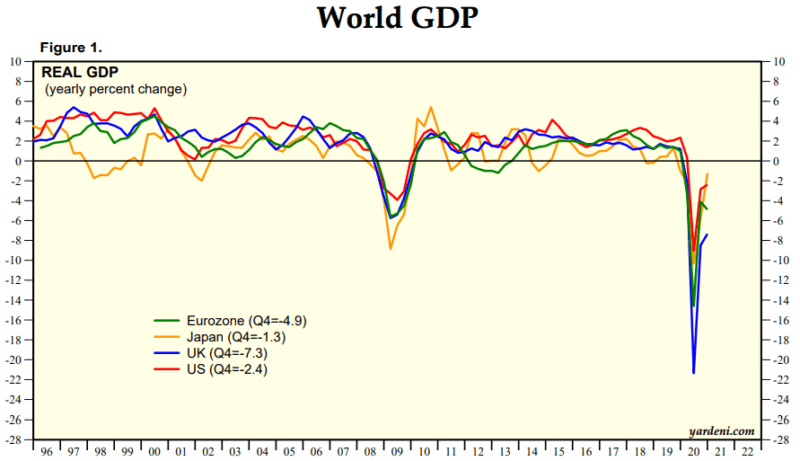

Рост безработицы сам по себе был ответом на резкое снижение экономического роста:

Источник: Ярдени

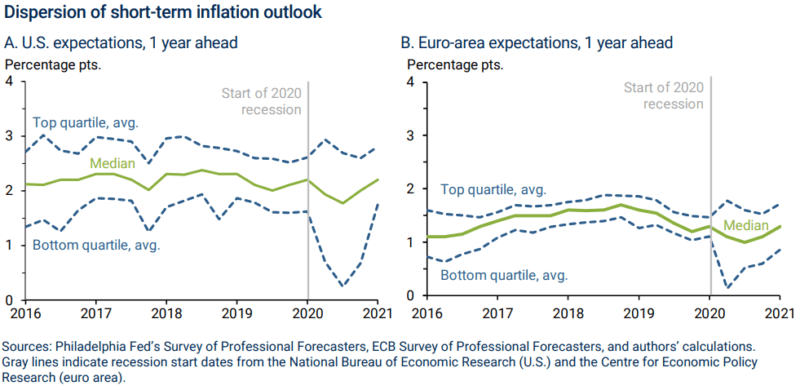

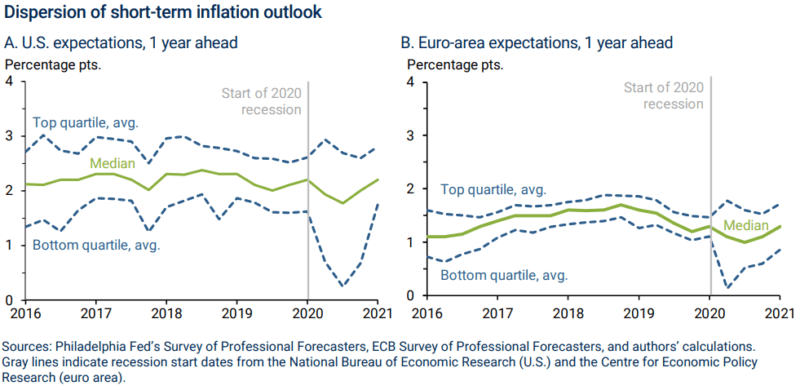

Данные по безработице в США начинают улучшаться, но, как показывает отчет МВФ за апрель 2021 года , Европе может потребоваться гораздо больше времени, чтобы отреагировать. Ожидается, что безработица в зоне евро вырастет с 7,9% в 2020 году до 8,3% в 2022 году. Однако прогнозирование безработицы вместе со многими другими экономическими переменными стало гораздо более сложной задачей, поскольку расхождение между оценками увеличилось: -

Источник: Федеральная резервная система.

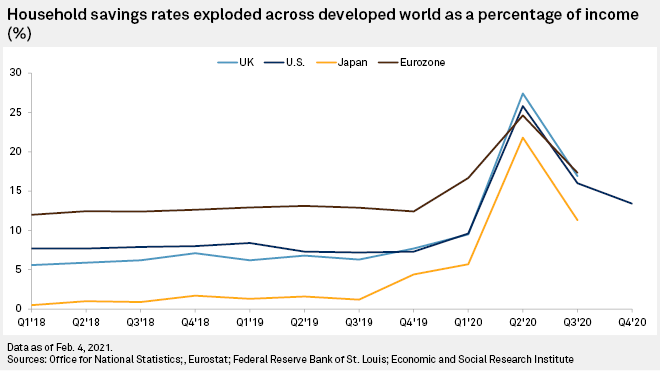

Рост сбережений

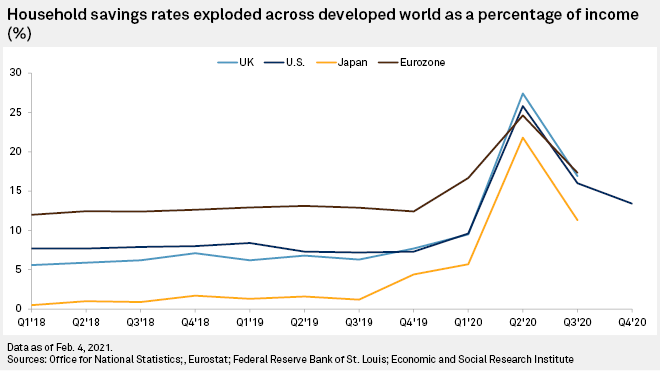

Естественным побочным эффектом роста безработицы, увольнения сотрудников, а также снижения мобильности и экономической активности во время волн изоляции от пандемии, стал рост сбережений домохозяйств :

Источник: S&P Global, ONS, Евростат, Федеральная резервная система.

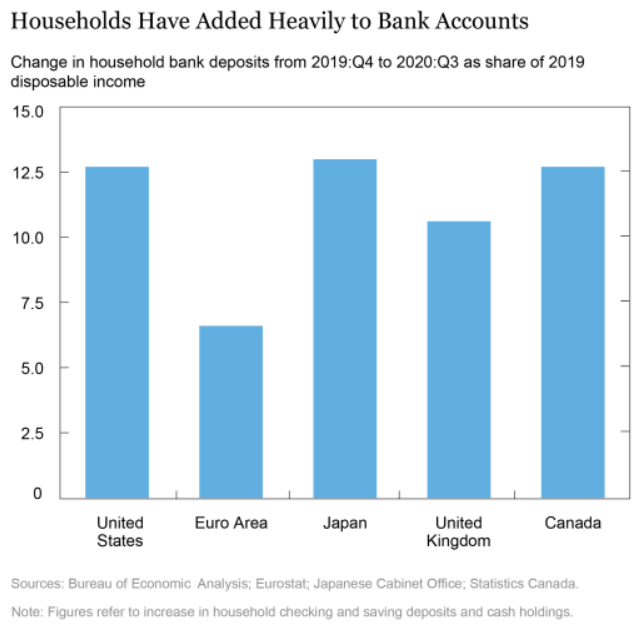

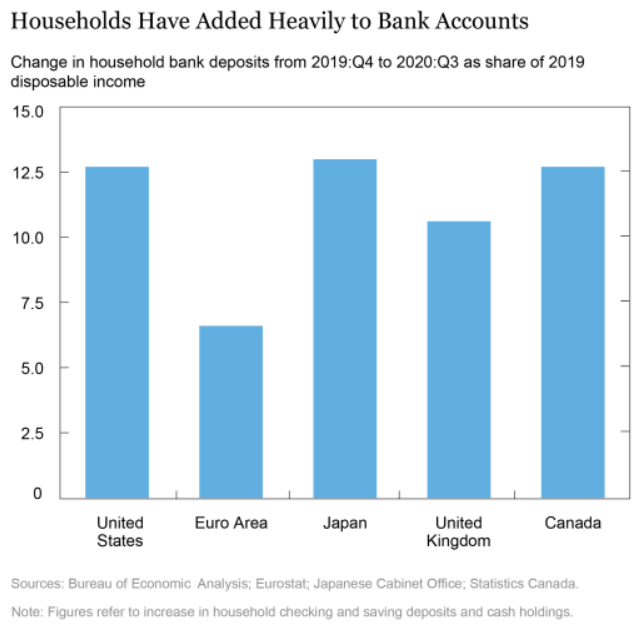

Первыми получателями этой весенней волны избыточных сбережений были банки:

Источник: Федеральный резерв, BEA, Евростат, Кабинет министров Японии, Статистическое управление Канады.

По оценкам Oxford Economics, сбережения в США выросли на 1,6 триллиона долларов, домохозяйства еврозоны - на 470 миллиардов евро, а в Великобритании - на 170 миллиардов фунтов стерлингов. По оценкам Moody's, эта цифра еще выше, предполагая, что глобальный пул избыточных сбережений, возможно, сейчас достиг 5,4 трлн долларов, что составляет примерно 6% мирового ВВП. Поскольку нас интересует только влияние «избыточных сбережений», а не «всех сбережений», следующая диаграмма является информативной. Он показывает ежемесячное изменение сбережений в США: -

Источник: Федеральная резервная система, BEA.

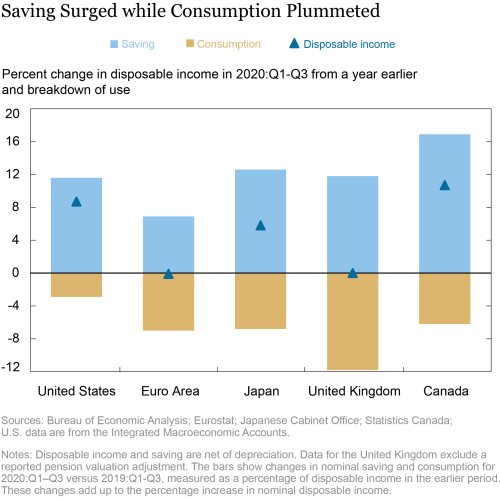

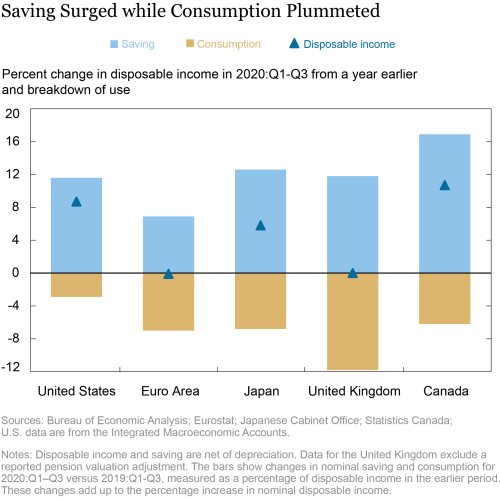

Что будут делать с этими сбережениями? Они могут оставаться на банковских счетах, использоваться для погашения долга, тратиться на товары и услуги или инвестироваться. В недавней статье « Что стоит за глобальным скачком в личных сбережениях во время пандемии?» Федеральная резервная система раскрывает влияние в первом-третьем квартале прошлого года:

Источник: Федеральная резервная система, BEA, Евростат, Кабинет министров Японии, Статистическое управление Канады.

Долговое разгул

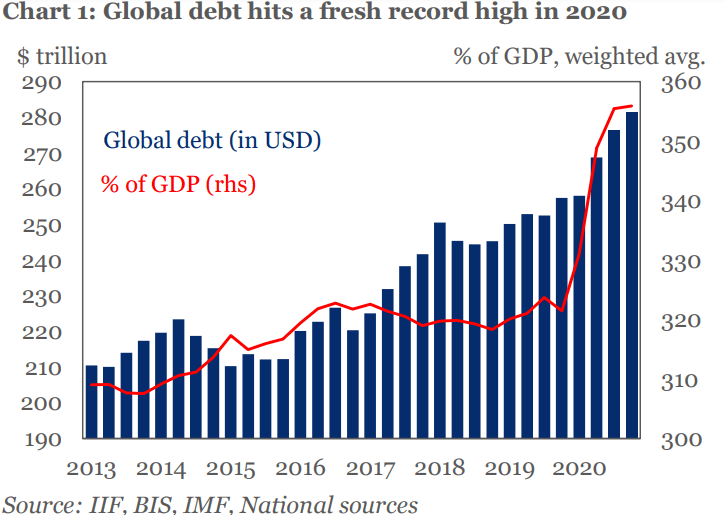

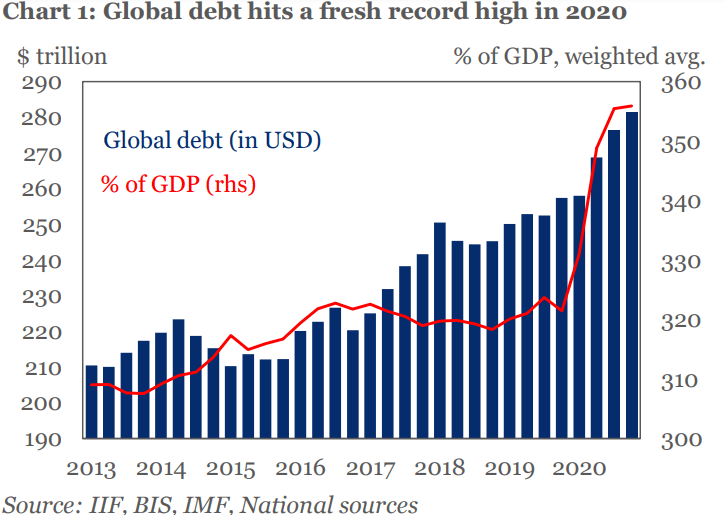

Следующая диаграмма показывает глобальный долг и отношение долга к ВВП: -

Источник: IIF, BIS, МВФ, национальные источники.

Такие оценки, вероятно, занижают долг финансового сектора и не учитывают внебиржевые производные инструменты, чистая стоимость которых, по данным Банка международных расчетов, составляет 609 трлн долларов.

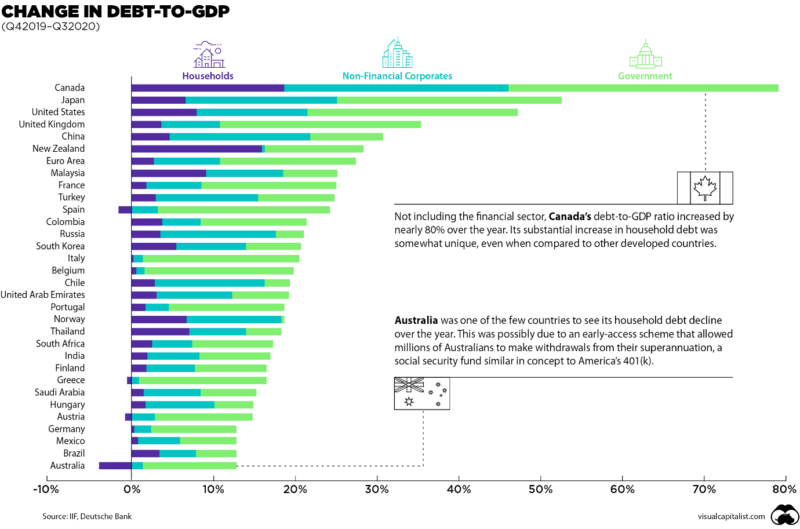

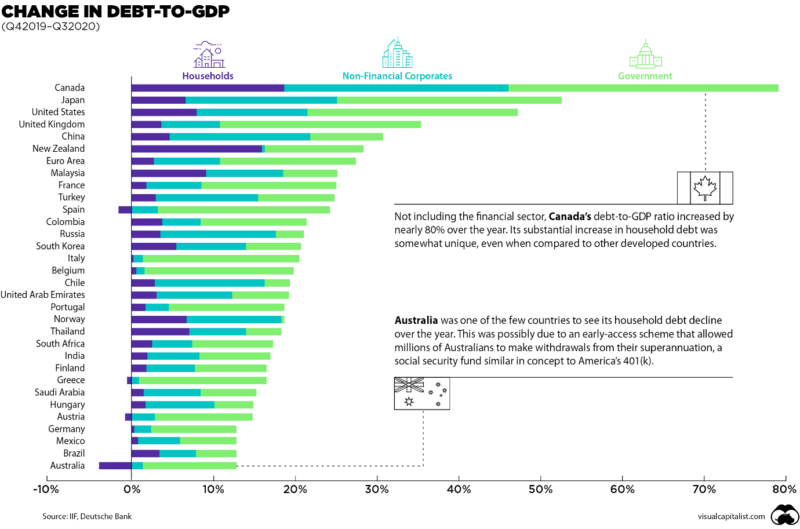

Помимо деривативов, вот разбивка по типам долга для некоторых более крупных стран: -

Источник: IIF, Deutsche bank, Visual Capitalist.

В течение 2020 года по отношению к ВВП государственный долг вырос с 89% до 105%, а долг финансового сектора - до более умеренного 81%. Между тем, долг нефинансового частного сектора вырос до 165%, а нефинансовый корпоративный долг - до 100%, чему способствовали моратории на погашение долга и программы гарантирования кредитов. Многие крупные фирмы, особенно в США и Японии, увеличивали заимствования просто для того, чтобы пополнить свои денежные запасы. Несмотря на рост сбережений, долгу домохозяйств даже удалось вырасти с 61% до 65% ВВП благодаря дешевой ипотеке и устойчивости жилой недвижимости:

Источник: The Economist, ОЭСР, Земельный кадастр, S&P CoreLogic.

Избранные правительственные чиновники будут бояться сдерживать рост цен, поскольку они надеются, что домовладельцы почувствуют себя богаче, что, в конечном итоге, должно способствовать росту потребления. Запоздалым исключением является Новая Зеландия, которая расширила свой «тест на яркость», чтобы сдержать рост цен, который в марте составил 23% в годовом исчислении. Это попахивает парадоксом, поскольку увеличение срока владения инвестиционной недвижимостью с 5 до 10 лет для получения налоговых льгот вряд ли является агрессивным. Между тем, чтобы избежать политического порицания, они также ввели стимулы для новых покупателей, которые отчаянно пытаются попасть на первую ступеньку имущественной лестницы. Реакция правительства Великобритании на рост цен на жилую недвижимость была более предсказуемой, позволив максимальной сумме кредита подняться до 95%, создавая рынок жилой недвижимости с еще большей долей заемных средств.

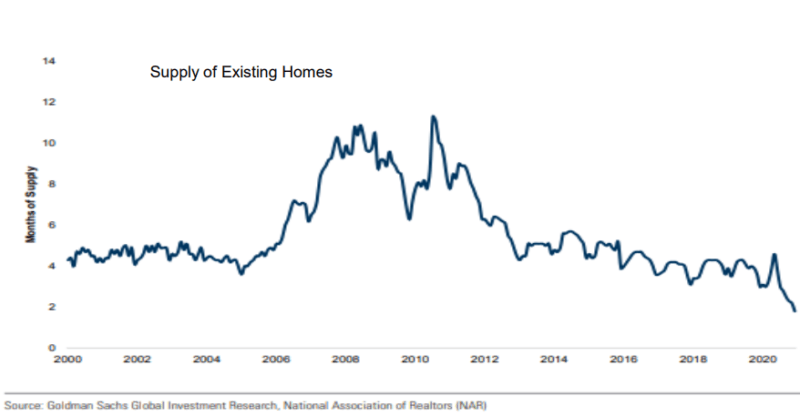

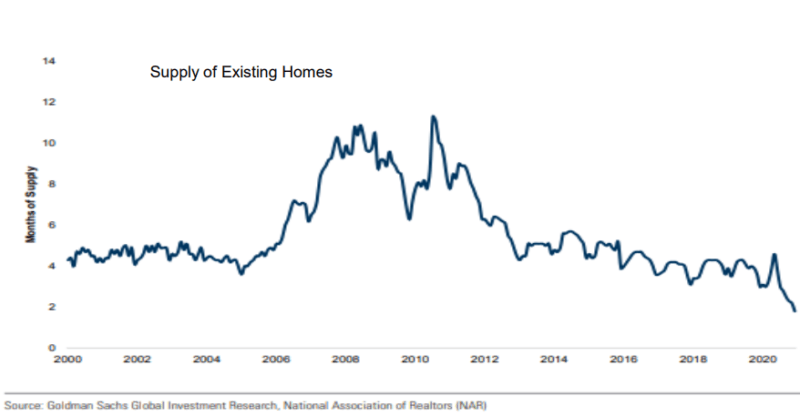

Конечно, цена жилья также зависит от предложения. Это картина в США, где, несмотря на лихорадочную строительную активность, предложение существующих домов по-прежнему сильно ограничено:

Источник: Goldman Sachs, NAR, III Capital Management.

Покупатели этого сокращающегося предложения жилой недвижимости все больше похожи на "имущих", а не на "неимущих" – 14% всех заявок на ипотеку в США, поданных в феврале, были направлены на вторичное жилье, по сравнению с всего лишь 7% в апреле 2020 года. Аналогичные тенденции наблюдаются и в других странах. Поэтому неудивительно, что долг домашних хозяйств вырос.

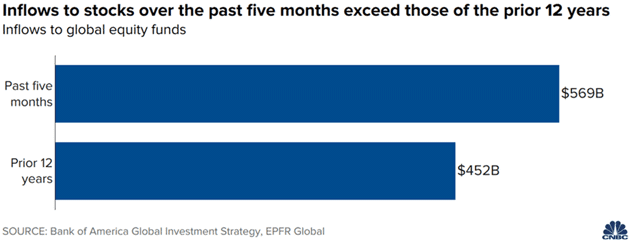

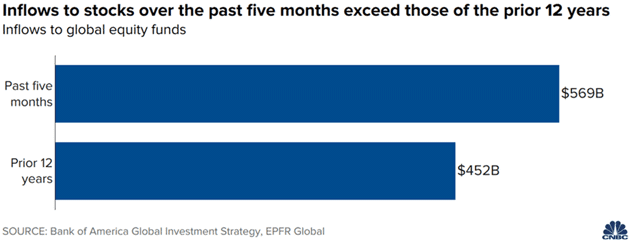

Если сбережения домашних хозяйств не используются для выплаты долга, остается три варианта; продолжающиеся сбережения (другими словами, кредитование банков под почти нулевой процент), потребление или инвестиции. Рост цен на акции и устойчивость облигаций предполагает, что сбережения перетекают на рынки ликвидных активов:

Источник: CNBC, BoA, EPFR Global.

Рынки облигаций оценить сложнее, поскольку они не являются первой точкой захода розничных инвесторов. Однако центральные банки продолжают расширять свои балансы, и большая часть приобретаемых ими активов остается государственными и агентскими облигациями. Между тем, многие учреждения обязаны поддерживать ликвидность своих портфелей, что делает их неохотными покупателями ценных бумаг с фиксированным доходом, несмотря на незначительную или отрицательную реальную доходность.

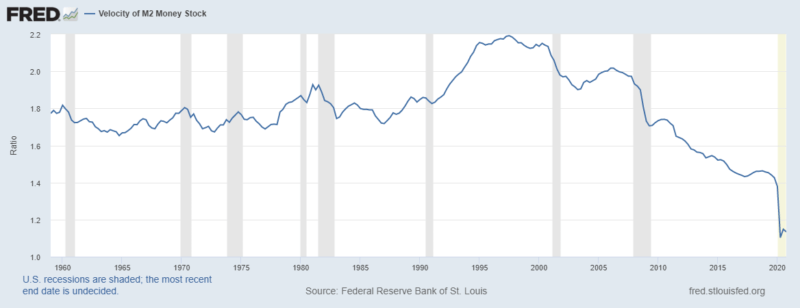

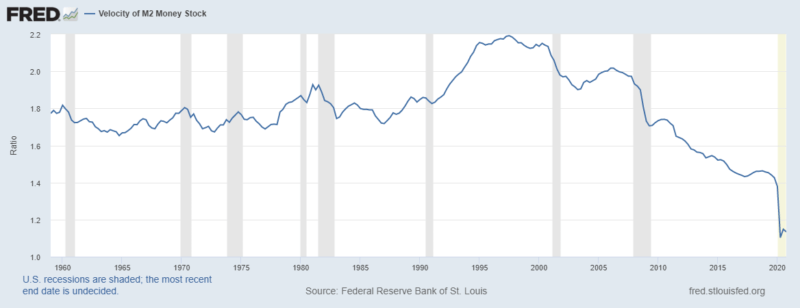

Другие активы также выросли в цене, включая множество товаров и криптовалют. Отчасти это повышение цен связано с ограничениями предложения, но во многих случаях спрос ведет к росту цен. Это может быть связано с тем, что инвесторы опасаются, что сочетание фискальной и денежно-кредитной экспансии в сочетании с ограничениями цепочки поставок и торговой напряженностью разбудит дремлющую гигантскую инфляцию . Эту картину необходимо смягчить, поскольку денежная масса резко увеличилась, а ее скорость продолжала снижаться. На приведенной ниже диаграмме показан M2 в США, но аналогичные модели очевидны и на других развитых рынках:

Источник: Федеральная резервная система.

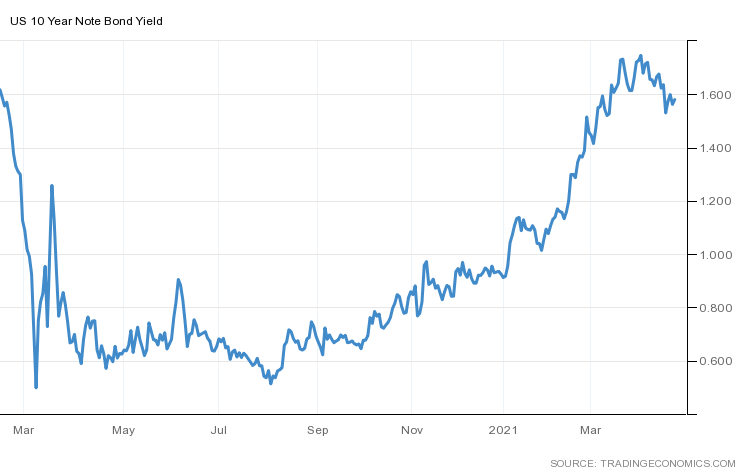

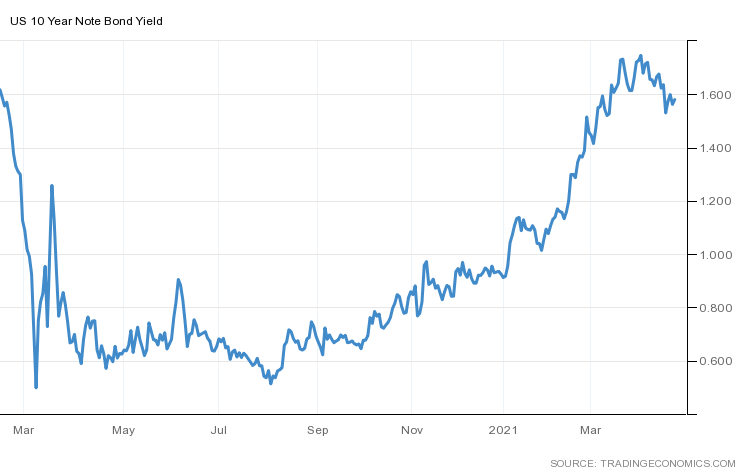

Рынок казначейских облигаций США, возглавляемый одноименными линчевателями по облигациям , в феврале и марте пришел в бегство:

Источник: Trading Economics.

Рынок облигаций восстановил самообладание благодаря паллиативному тону Федеральной резервной системы, элегантно выраженному в недавней речи губернатора Лаэля Брейнарда - «Остающийся терпеливым при улучшении прогнозов» (выделено мной):

… Акцент на результатах, а не на перспективах, соответствует сдвигу в нашем подходе к денежно-кредитной политике, который предполагает, что на данном этапе восстановления политика должна быть терпеливой, а не упреждающей.

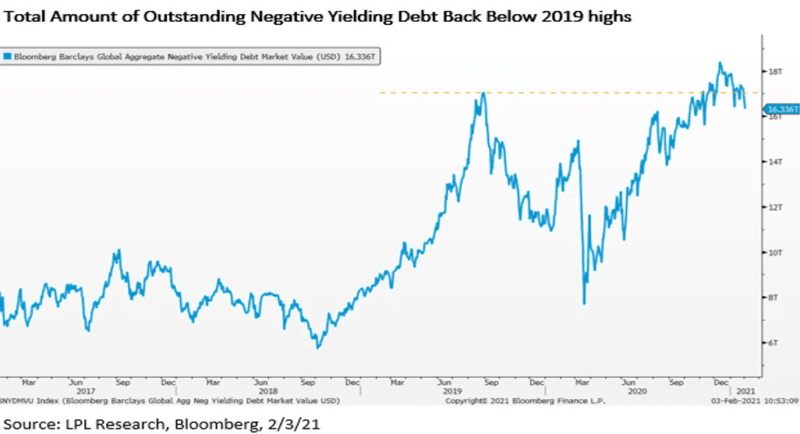

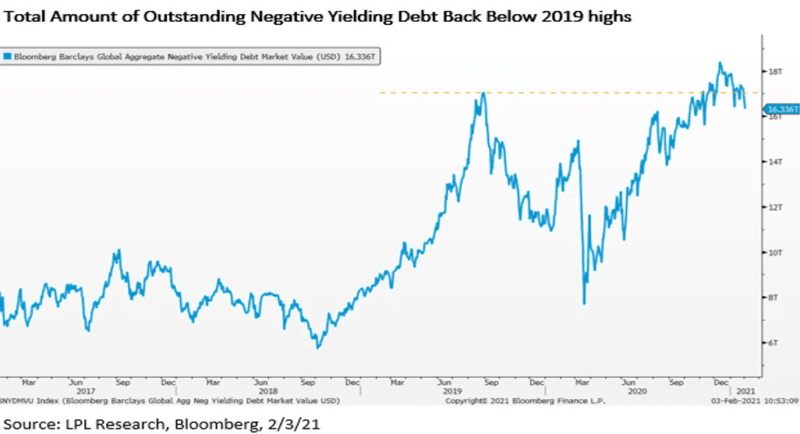

Многие государственные облигации с развитым рынком остаются близкими к нулевой границе, однако доходность выросла со своего низшего уровня в конце 2020 года. По состоянию на 2 марта лишь 17% суверенного выпуска соблазнили инвесторов отрицательной доходностью к погашению:

Источник: LPL Research, Bloomberg.

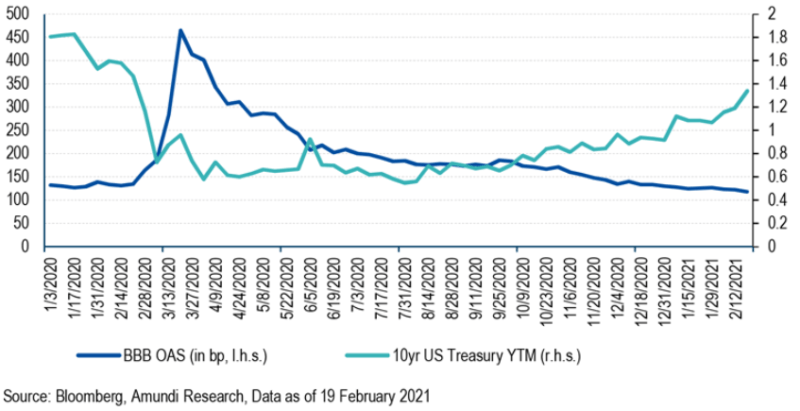

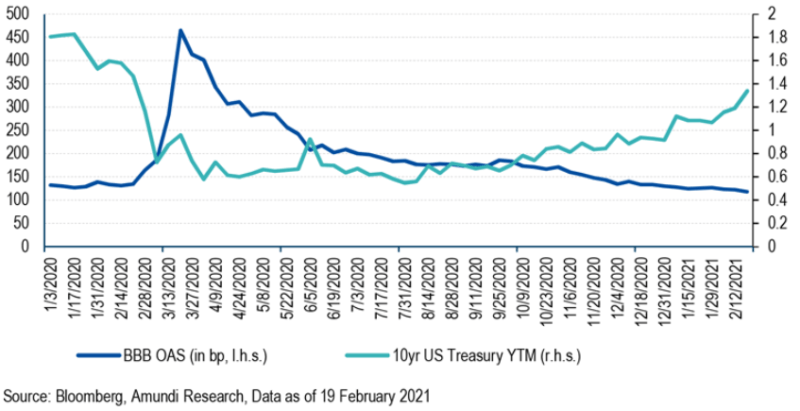

Поиски доходности , которая привела инвесторов в рискованные активы более чем десяти лет, по- прежнему обеспечивают альтернативу низкой или отрицательной доходностью государственных ценных бумаг. Темно-синяя линия на приведенном ниже графике показывает сужение кредитного спрэда корпоративных облигаций BBB даже при росте доходности 10-летних облигаций США:

Источник: Амунди, Bloomberg

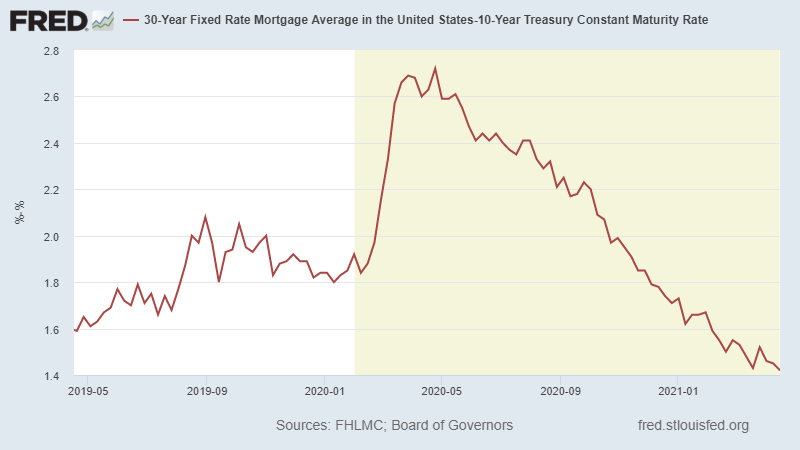

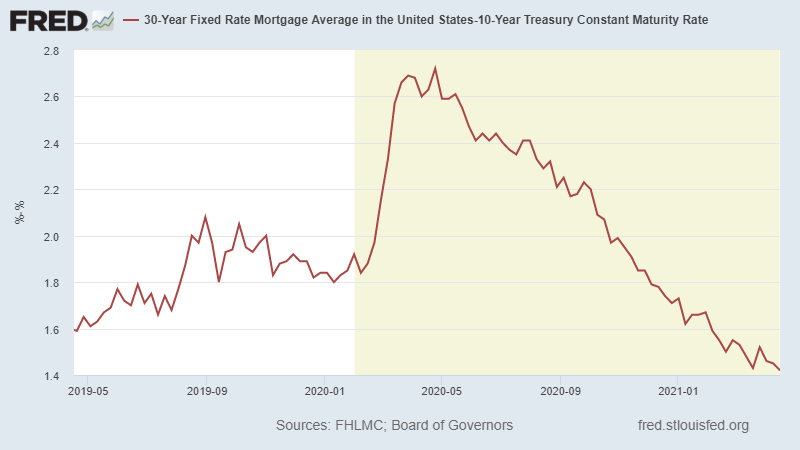

Это сжатие доходности еще более заметно в разнице между 10-летними и 30-летними ипотечными кредитами в США:

Источник: Федеральная резервная система.

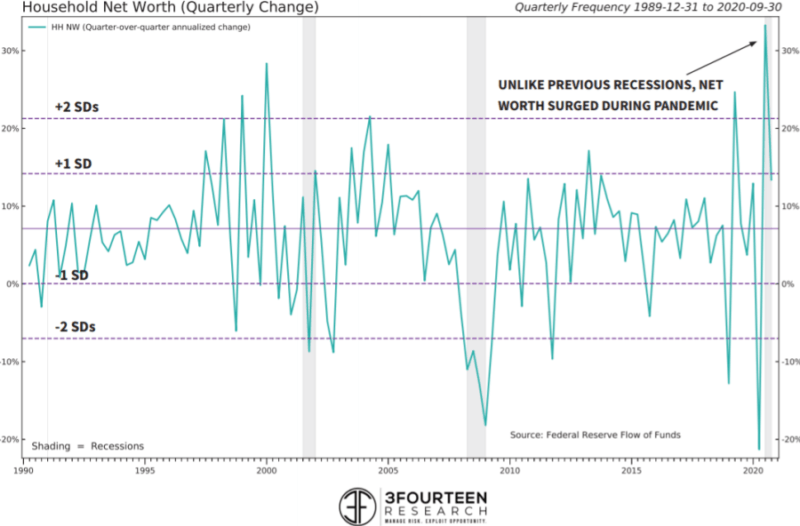

Домашнее богатство

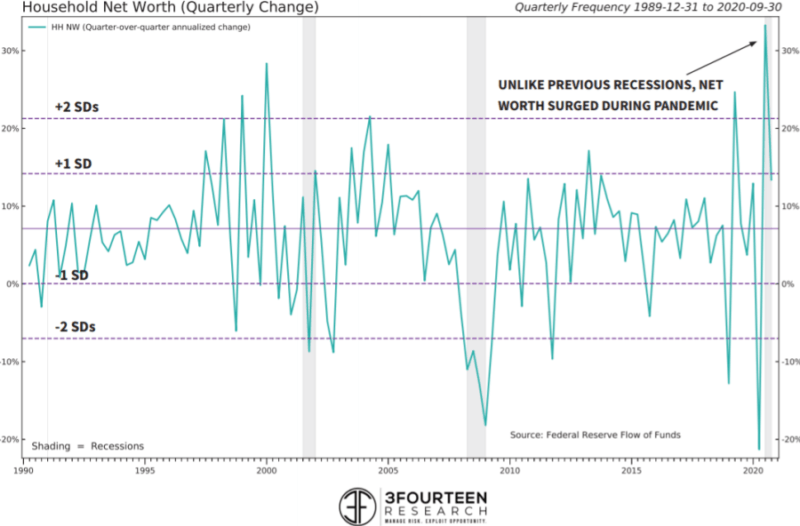

Учитывая ограниченный характер рынка жилого жилья в США и тот факт, что спрэд между 30-летней ипотекой и 10-летним казначейством является самым узким с июля 2011 года, вряд ли можно удивиться повышению цен на жилую недвижимость. На самом деле инфляция «Пузыря всего» означает, что, в отличие от недавних рецессий, во время недавней пандемии чистая стоимость домашних хозяйств фактически выросла:

Источник: Гавекал, 3 Fourteen Research.

Великое открытие

Оглядываясь назад на прошлый год, неудивительно, что рынки активов выросли. По мере того, как локдауны заканчиваются и жизнь возвращается к новой норме , ключевой вопрос заключается в том, какой процент избыточных сбережений и недавних инвестиций будет перенаправлен на потребление и как быстро?

Глобальный индекс потребительского доверия Conference Board в первом квартале 2021 года достиг рекордного уровня 108, по сравнению с 98 в предыдущем квартале - это самый высокий показатель с момента начала исследования в 2005 году. Уверенность выросла на 49 из 65 рынков. Когда через четыре месяца, 12 апреля, Великобритания вновь открыла торговые точки, годовая посещаемость выросла на 516%, но по-прежнему снизилась на -15,9% по сравнению с аналогичным днем в 2019 году. Согласно опросу Mintel, 34% Британских потребителей по-прежнему чувствуют себя небезопасно при посещении магазинов. Ограничения полной изоляции в Великобритании не закончатся до 21 июня. Путь к открытию будет постепенным.

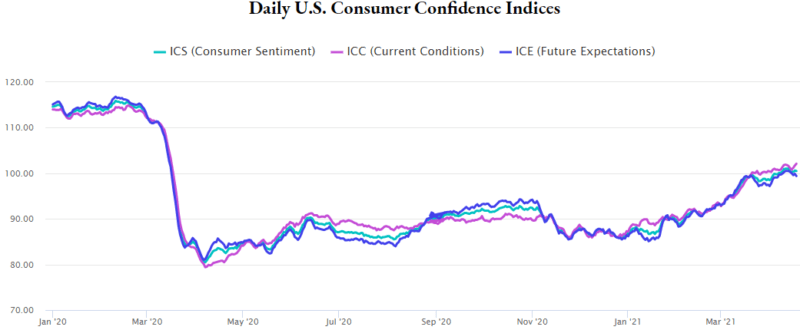

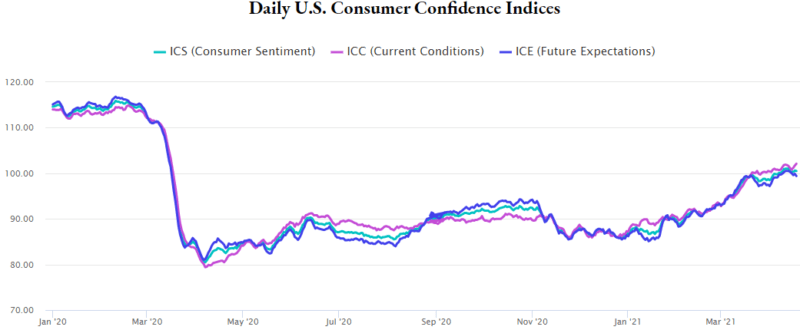

Индекс доверия потребителей США Morning Consult показывает аналогичную картину:

Источник: Morning Consult

Индексы Morning Consult для 15 других стран демонстрируют ту же картину, но в каждом случае большая доля домохозяйств с низкими доходами сообщила об ухудшении своего финансового положения за последний год.

По оценкам Goldman Sachs, почти две трети избыточных сбережений в США принадлежат 40% самых богатых, и они прогнозируют, что большая часть этих сбережений будет сохранена, а не потрачена. По состоянию на 3 квартал 2020 года 20% самых богатых домохозяйств владели ликвидными активами на 10,2 трлн долларов, следующие 20% владели 2,3 трлн долларов, в то время как остатки оставшихся 60% составляли всего 2,7 трлн долларов. По состоянию на конец четвертого квартала 2020 года верхние 20% получили дополнительные 1,5 трлн долларов экономии, а оставшиеся 80% накопили всего 0,7 трлн долларов.

Такая разбивка на более богатые и более бедные домохозяйства имеет важное значение. Недавнее исследование Федеральной резервной системы показало, что при нормальных обстоятельствах домохозяйства в нижнем квинтиле тратят 0,97 доллара на каждый заработанный доллар, в то время как домохозяйства в верхнем квинтиле тратят всего 0,48 доллара. Февральский опрос Bank of America, в ходе которого более 3000 человек спрашивали, как они будут использовать еще одну проверку стимулов, показывает аналогичный результат - только 36% сказали, что потратят деньги.

Если бы только 570 млрд долларов из 5,4 трлн долларов избыточных сбережений было инвестировано в акции до сих пор в этом году, то на фондовом рынке, по-видимому, был бы мощный опцион пут, но является ли это правильным выводом? Без потребительских расходов корпоративная прибыль разочарует. Без потребления инфляция, связанная со спросом, исчезнет, и останутся только узкие места в цепочке поставок, поддерживающие прогнозы инфляции. Безработица по-прежнему высока, членство в профсоюзах продолжает сокращаться, а новые частные капитальные расходы будут поступать осторожно. Бдители облигаций, возможно, опомнились с инфляцией , поскольку доходность государственных облигаций уже начала снижаться.

Однако более низкая доходность облигаций, как и в течение последнего десятилетия, поддержит фондовый рынок, равно как и избыточные сбережения. Добавьте сюда дешевое финансирование, и, похоже, « Пузырь всего» продолжит свое существование. Отсюда таяние будет постепенным, и есть место для некоторых резких корректировок, поскольку базовый эффект прошлогодней дезинфляции спугивает инфляцию.

Что же происходит на самом деле? Все в пузыре - это великая иллюзия, денег становится все больше, а кредиты - доступнее. Цены на активы на самом деле не растут; систематически подрывается стоимость денег.

Интересно, будет ли девиз этой пандемии: carpe diem, quam minimum credula pecunia - лови день, не верь деньгам?

Автор Колин Ллойд

После Черной чумы, которая охватила Европу между 1347 и 1353 годами, уничтожив от 30 до 60% населения, европейская экономика резко изменилась.

Источник: Джереми Норман - HistoryofInformation.com

Черная чума оказала длительное социально-экономическое воздействие; например, города опустели, а внезапное сокращение рабочей силы привело к росту заработной платы. Тем временем отношение к смерти - и к жизни - изменилось. Латинская фраза carpe diem, quam minimum credula postero - лови день, не верь завтрашнему дню - олицетворяла этот глубокий сдвиг в отношениях.

Нынешняя пандемия, хотя и крайне трагична, была гораздо менее катастрофической, но из-за ответных мер политики ей тоже, кажется, суждено оставить свой след в изменении образа жизни и работы. Однако в отличие от 1350-х годов, когда изменение цен на товары и услуги сигнализировало о дисбалансе спроса и предложения, смелые денежно-кредитные и фискальные действия правительств и учреждений исказили этот механизм определения цен.

В первые месяцы локдаунов экономический рост замедлился, и цена многих акций - и даже облигаций - быстро упала. Центральные банки отреагировали, как и во время Великого финансового кризиса (GFC) 2008/2009 годов, снижением процентных ставок или, когда процентные ставки не могли быть снижены далее, увеличением закупок государственных облигаций и других ценных бумаг с высоким рейтингом. В результате этих покупок балансы основных центральных банков увеличились до 29 трлн долларов:

Источник: Ярдени, Haver Analytics.

Эффект от действий центрального банка вылился в резкое увеличение мировой денежной массы:

Источник: Ярдени, Федеральная резервная система.

Правительства, осознавая ограничения своих центральных банков, также отреагировали, предоставив гарантии по кредитам, поддержав увольнение сотрудников и направив прямые выплаты растущим слоям безработных. Приведенная ниже диаграмма, составленная в июле 2020 года и, следовательно, не учитывающая недавний пакет расходов в размере 1,9 триллиона долларов США, а также предложение по инфраструктуре в размере 2 триллиона долларов США, показывает масштаб этих усилий по сравнению с фискальной щедростью GFC:

Источник: McKinsey

Можно ожидать, что влияние более низких процентных ставок, покупки облигаций и увеличения бюджетных расходов будет иметь инфляционные последствия, но они опирались на встречный ветер резкого роста глобальной безработицы:

Источник: Всемирный банк.

Рост безработицы сам по себе был ответом на резкое снижение экономического роста:

Источник: Ярдени

Данные по безработице в США начинают улучшаться, но, как показывает отчет МВФ за апрель 2021 года , Европе может потребоваться гораздо больше времени, чтобы отреагировать. Ожидается, что безработица в зоне евро вырастет с 7,9% в 2020 году до 8,3% в 2022 году. Однако прогнозирование безработицы вместе со многими другими экономическими переменными стало гораздо более сложной задачей, поскольку расхождение между оценками увеличилось: -

Источник: Федеральная резервная система.

Рост сбережений

Естественным побочным эффектом роста безработицы, увольнения сотрудников, а также снижения мобильности и экономической активности во время волн изоляции от пандемии, стал рост сбережений домохозяйств :

Источник: S&P Global, ONS, Евростат, Федеральная резервная система.

Первыми получателями этой весенней волны избыточных сбережений были банки:

Источник: Федеральный резерв, BEA, Евростат, Кабинет министров Японии, Статистическое управление Канады.

По оценкам Oxford Economics, сбережения в США выросли на 1,6 триллиона долларов, домохозяйства еврозоны - на 470 миллиардов евро, а в Великобритании - на 170 миллиардов фунтов стерлингов. По оценкам Moody's, эта цифра еще выше, предполагая, что глобальный пул избыточных сбережений, возможно, сейчас достиг 5,4 трлн долларов, что составляет примерно 6% мирового ВВП. Поскольку нас интересует только влияние «избыточных сбережений», а не «всех сбережений», следующая диаграмма является информативной. Он показывает ежемесячное изменение сбережений в США: -

Источник: Федеральная резервная система, BEA.

Что будут делать с этими сбережениями? Они могут оставаться на банковских счетах, использоваться для погашения долга, тратиться на товары и услуги или инвестироваться. В недавней статье « Что стоит за глобальным скачком в личных сбережениях во время пандемии?» Федеральная резервная система раскрывает влияние в первом-третьем квартале прошлого года:

Источник: Федеральная резервная система, BEA, Евростат, Кабинет министров Японии, Статистическое управление Канады.

Долговое разгул

Следующая диаграмма показывает глобальный долг и отношение долга к ВВП: -

Источник: IIF, BIS, МВФ, национальные источники.

Такие оценки, вероятно, занижают долг финансового сектора и не учитывают внебиржевые производные инструменты, чистая стоимость которых, по данным Банка международных расчетов, составляет 609 трлн долларов.

Помимо деривативов, вот разбивка по типам долга для некоторых более крупных стран: -

Источник: IIF, Deutsche bank, Visual Capitalist.

В течение 2020 года по отношению к ВВП государственный долг вырос с 89% до 105%, а долг финансового сектора - до более умеренного 81%. Между тем, долг нефинансового частного сектора вырос до 165%, а нефинансовый корпоративный долг - до 100%, чему способствовали моратории на погашение долга и программы гарантирования кредитов. Многие крупные фирмы, особенно в США и Японии, увеличивали заимствования просто для того, чтобы пополнить свои денежные запасы. Несмотря на рост сбережений, долгу домохозяйств даже удалось вырасти с 61% до 65% ВВП благодаря дешевой ипотеке и устойчивости жилой недвижимости:

Источник: The Economist, ОЭСР, Земельный кадастр, S&P CoreLogic.

Избранные правительственные чиновники будут бояться сдерживать рост цен, поскольку они надеются, что домовладельцы почувствуют себя богаче, что, в конечном итоге, должно способствовать росту потребления. Запоздалым исключением является Новая Зеландия, которая расширила свой «тест на яркость», чтобы сдержать рост цен, который в марте составил 23% в годовом исчислении. Это попахивает парадоксом, поскольку увеличение срока владения инвестиционной недвижимостью с 5 до 10 лет для получения налоговых льгот вряд ли является агрессивным. Между тем, чтобы избежать политического порицания, они также ввели стимулы для новых покупателей, которые отчаянно пытаются попасть на первую ступеньку имущественной лестницы. Реакция правительства Великобритании на рост цен на жилую недвижимость была более предсказуемой, позволив максимальной сумме кредита подняться до 95%, создавая рынок жилой недвижимости с еще большей долей заемных средств.

Конечно, цена жилья также зависит от предложения. Это картина в США, где, несмотря на лихорадочную строительную активность, предложение существующих домов по-прежнему сильно ограничено:

Источник: Goldman Sachs, NAR, III Capital Management.

Покупатели этого сокращающегося предложения жилой недвижимости все больше похожи на "имущих", а не на "неимущих" – 14% всех заявок на ипотеку в США, поданных в феврале, были направлены на вторичное жилье, по сравнению с всего лишь 7% в апреле 2020 года. Аналогичные тенденции наблюдаются и в других странах. Поэтому неудивительно, что долг домашних хозяйств вырос.

Если сбережения домашних хозяйств не используются для выплаты долга, остается три варианта; продолжающиеся сбережения (другими словами, кредитование банков под почти нулевой процент), потребление или инвестиции. Рост цен на акции и устойчивость облигаций предполагает, что сбережения перетекают на рынки ликвидных активов:

Источник: CNBC, BoA, EPFR Global.

Рынки облигаций оценить сложнее, поскольку они не являются первой точкой захода розничных инвесторов. Однако центральные банки продолжают расширять свои балансы, и большая часть приобретаемых ими активов остается государственными и агентскими облигациями. Между тем, многие учреждения обязаны поддерживать ликвидность своих портфелей, что делает их неохотными покупателями ценных бумаг с фиксированным доходом, несмотря на незначительную или отрицательную реальную доходность.

Другие активы также выросли в цене, включая множество товаров и криптовалют. Отчасти это повышение цен связано с ограничениями предложения, но во многих случаях спрос ведет к росту цен. Это может быть связано с тем, что инвесторы опасаются, что сочетание фискальной и денежно-кредитной экспансии в сочетании с ограничениями цепочки поставок и торговой напряженностью разбудит дремлющую гигантскую инфляцию . Эту картину необходимо смягчить, поскольку денежная масса резко увеличилась, а ее скорость продолжала снижаться. На приведенной ниже диаграмме показан M2 в США, но аналогичные модели очевидны и на других развитых рынках:

Источник: Федеральная резервная система.

Рынок казначейских облигаций США, возглавляемый одноименными линчевателями по облигациям , в феврале и марте пришел в бегство:

Источник: Trading Economics.

Рынок облигаций восстановил самообладание благодаря паллиативному тону Федеральной резервной системы, элегантно выраженному в недавней речи губернатора Лаэля Брейнарда - «Остающийся терпеливым при улучшении прогнозов» (выделено мной):

… Акцент на результатах, а не на перспективах, соответствует сдвигу в нашем подходе к денежно-кредитной политике, который предполагает, что на данном этапе восстановления политика должна быть терпеливой, а не упреждающей.

Многие государственные облигации с развитым рынком остаются близкими к нулевой границе, однако доходность выросла со своего низшего уровня в конце 2020 года. По состоянию на 2 марта лишь 17% суверенного выпуска соблазнили инвесторов отрицательной доходностью к погашению:

Источник: LPL Research, Bloomberg.

Поиски доходности , которая привела инвесторов в рискованные активы более чем десяти лет, по- прежнему обеспечивают альтернативу низкой или отрицательной доходностью государственных ценных бумаг. Темно-синяя линия на приведенном ниже графике показывает сужение кредитного спрэда корпоративных облигаций BBB даже при росте доходности 10-летних облигаций США:

Источник: Амунди, Bloomberg

Это сжатие доходности еще более заметно в разнице между 10-летними и 30-летними ипотечными кредитами в США:

Источник: Федеральная резервная система.

Домашнее богатство

Учитывая ограниченный характер рынка жилого жилья в США и тот факт, что спрэд между 30-летней ипотекой и 10-летним казначейством является самым узким с июля 2011 года, вряд ли можно удивиться повышению цен на жилую недвижимость. На самом деле инфляция «Пузыря всего» означает, что, в отличие от недавних рецессий, во время недавней пандемии чистая стоимость домашних хозяйств фактически выросла:

Источник: Гавекал, 3 Fourteen Research.

Великое открытие

Оглядываясь назад на прошлый год, неудивительно, что рынки активов выросли. По мере того, как локдауны заканчиваются и жизнь возвращается к новой норме , ключевой вопрос заключается в том, какой процент избыточных сбережений и недавних инвестиций будет перенаправлен на потребление и как быстро?

Глобальный индекс потребительского доверия Conference Board в первом квартале 2021 года достиг рекордного уровня 108, по сравнению с 98 в предыдущем квартале - это самый высокий показатель с момента начала исследования в 2005 году. Уверенность выросла на 49 из 65 рынков. Когда через четыре месяца, 12 апреля, Великобритания вновь открыла торговые точки, годовая посещаемость выросла на 516%, но по-прежнему снизилась на -15,9% по сравнению с аналогичным днем в 2019 году. Согласно опросу Mintel, 34% Британских потребителей по-прежнему чувствуют себя небезопасно при посещении магазинов. Ограничения полной изоляции в Великобритании не закончатся до 21 июня. Путь к открытию будет постепенным.

Индекс доверия потребителей США Morning Consult показывает аналогичную картину:

Источник: Morning Consult

Индексы Morning Consult для 15 других стран демонстрируют ту же картину, но в каждом случае большая доля домохозяйств с низкими доходами сообщила об ухудшении своего финансового положения за последний год.

По оценкам Goldman Sachs, почти две трети избыточных сбережений в США принадлежат 40% самых богатых, и они прогнозируют, что большая часть этих сбережений будет сохранена, а не потрачена. По состоянию на 3 квартал 2020 года 20% самых богатых домохозяйств владели ликвидными активами на 10,2 трлн долларов, следующие 20% владели 2,3 трлн долларов, в то время как остатки оставшихся 60% составляли всего 2,7 трлн долларов. По состоянию на конец четвертого квартала 2020 года верхние 20% получили дополнительные 1,5 трлн долларов экономии, а оставшиеся 80% накопили всего 0,7 трлн долларов.

Такая разбивка на более богатые и более бедные домохозяйства имеет важное значение. Недавнее исследование Федеральной резервной системы показало, что при нормальных обстоятельствах домохозяйства в нижнем квинтиле тратят 0,97 доллара на каждый заработанный доллар, в то время как домохозяйства в верхнем квинтиле тратят всего 0,48 доллара. Февральский опрос Bank of America, в ходе которого более 3000 человек спрашивали, как они будут использовать еще одну проверку стимулов, показывает аналогичный результат - только 36% сказали, что потратят деньги.

Если бы только 570 млрд долларов из 5,4 трлн долларов избыточных сбережений было инвестировано в акции до сих пор в этом году, то на фондовом рынке, по-видимому, был бы мощный опцион пут, но является ли это правильным выводом? Без потребительских расходов корпоративная прибыль разочарует. Без потребления инфляция, связанная со спросом, исчезнет, и останутся только узкие места в цепочке поставок, поддерживающие прогнозы инфляции. Безработица по-прежнему высока, членство в профсоюзах продолжает сокращаться, а новые частные капитальные расходы будут поступать осторожно. Бдители облигаций, возможно, опомнились с инфляцией , поскольку доходность государственных облигаций уже начала снижаться.

Однако более низкая доходность облигаций, как и в течение последнего десятилетия, поддержит фондовый рынок, равно как и избыточные сбережения. Добавьте сюда дешевое финансирование, и, похоже, « Пузырь всего» продолжит свое существование. Отсюда таяние будет постепенным, и есть место для некоторых резких корректировок, поскольку базовый эффект прошлогодней дезинфляции спугивает инфляцию.

Что же происходит на самом деле? Все в пузыре - это великая иллюзия, денег становится все больше, а кредиты - доступнее. Цены на активы на самом деле не растут; систематически подрывается стоимость денег.

Интересно, будет ли девиз этой пандемии: carpe diem, quam minimum credula pecunia - лови день, не верь деньгам?

ОТВЕТЫ (0)

Комментарии не найдены!