Понемножку обо всем

238,766

4,060

|

|

Хранитель Храма ( Слушатель ) |

| 13 июл 2021 19:30:25 |

Технически говоря: пузыри очевидны после того, как они лопаются

новая дискуссия Статья 143

Технически говоря: пузыри очевидны после того, как они лопаются

Лэнс Робертс

13 июля 2021 г.

Пузыри очевидны и узнаются только после того, как они лопаются. Причина в том, что во время фазы инфляции рыночного пузыря инвесторы объясняют, почему «на этот раз все по-другому».

Мы видели много примеров такой рационализации за последние пару лет . Такая , как акции дешевы на основе экономического роста, низкие процентная ставка оправдывает высокие оценки или «моральный риск» в «Fed пут» . Другие примеры взяты из анализа цен на акции, такие как недавний твит.

Дэнни Меркель

@Наметить тенденции

Средние акции в Северной Америке никуда не девались в течение 5 лет и выросли всего на 14% по сравнению с максимумом 2018 года.

Не совсем то, что я бы назвал пузырем.

Хотя анализ верен, средние цены на акции не определяют только пузырь.

Вот с чего нам нужно начать.

Что такое пузырь?

По данным Investopedia:

«Пузырь - это рыночный цикл, который характеризуется быстрым ростом рыночной стоимости, особенно цен на активы. Обычно пузырь создает всплеск цен на активы, вызванный бурным поведением рынка. Во время пузыря активы обычно торгуются по цене, которая намного превышает внутреннюю стоимость актива. Скорее, цена не соответствует основным характеристикам актива»

Это определение подходит для нашего обсуждения; есть три компонента «пузыря». Первые два , цена и оценка, как отмечалось выше, отклоняются или рационализируются во время фазы инфляции. Это объяснение связано с психологией инвесторов и «страхом упустить» (FOMO).

Джереми Грэнтэм опубликовал следующий график 40-летних ценовых пузырей на рынках. Во время фазы инфляции каждый получил рациональное объяснение, что «на этот раз все по-другому».

Однако нас больше всего интересует «третий» компонент «пузырей» - психология инвестора.

Чарльз Киндлбергер отметил, что спекулятивные мании обычно начинаются со «смещения», которое вызывает спекулятивный интерес. Затем спекуляции подкрепляются петлей «положительной обратной связи» от роста цен.

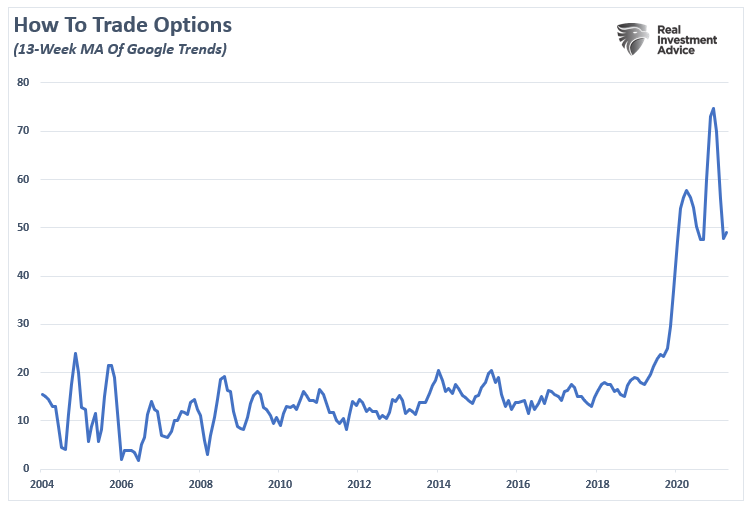

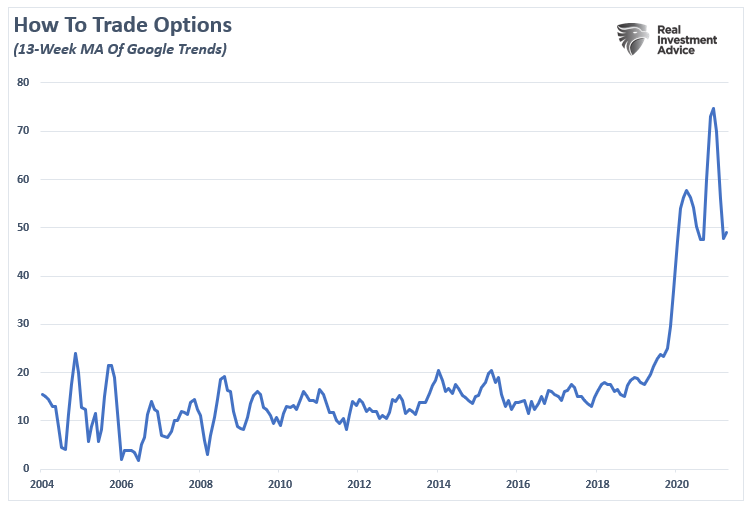

Это в конечном итоге побуждает «неопытных инвесторов» входить на рынок. По мере продолжения цикла положительной обратной связи и нарастания «эйфории» розничные инвесторы начинают «усиливать» свой рыночный риск по мере ослабления «рациональности» .

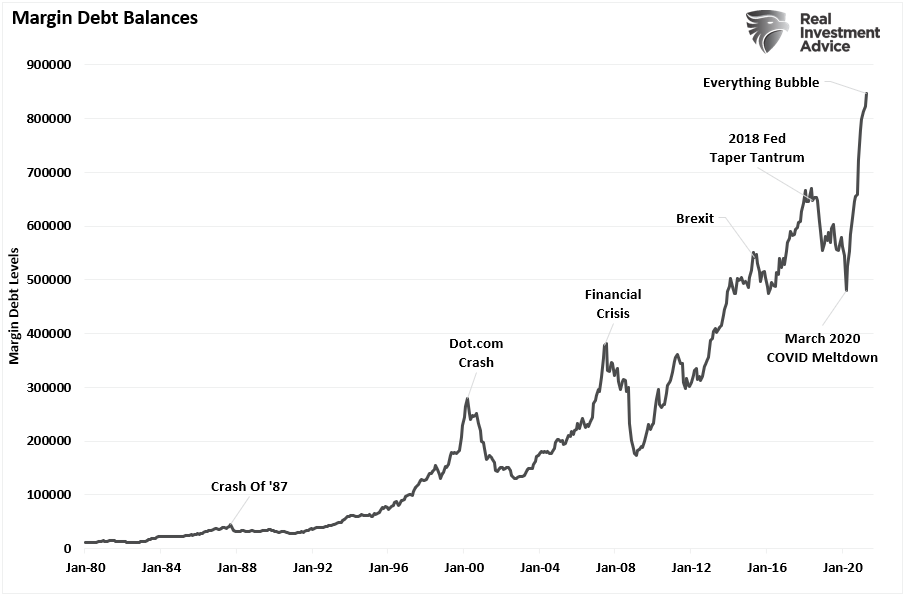

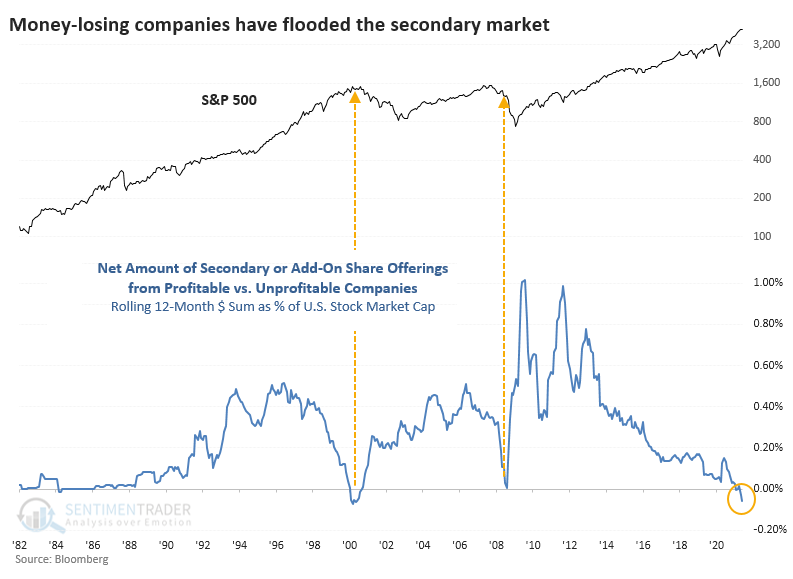

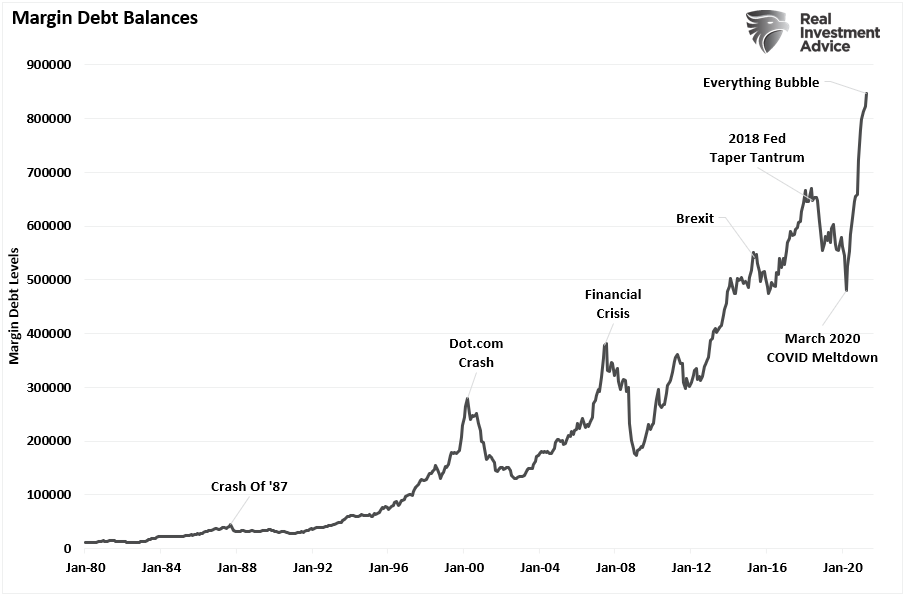

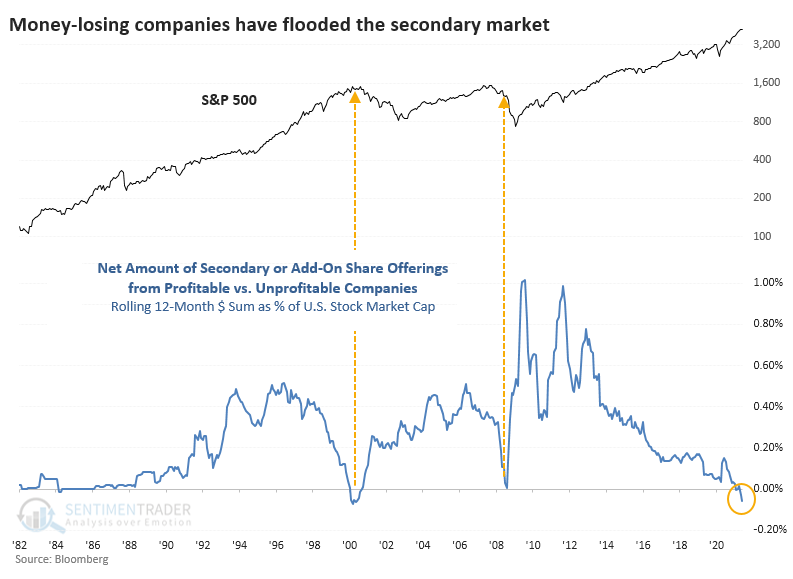

Во время мании спекуляция становится все более рассредоточенной и распространяется на разные классы активов. Новые компании приходят на рынок, чтобы воспользоваться эйфорией, а инвесторы используют свою прибыль, используя производные финансовые инструменты, ссуды на акции и инструменты с использованием заемных средств.

Эта деятельность также соответствует историческому циклу рыночных пузырей.

Свидетельство пузыря

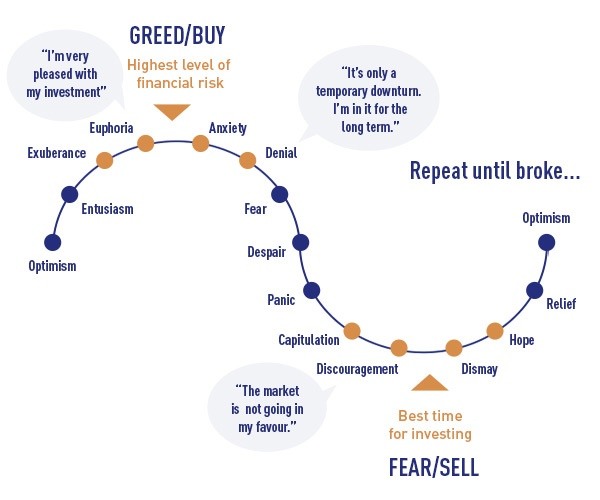

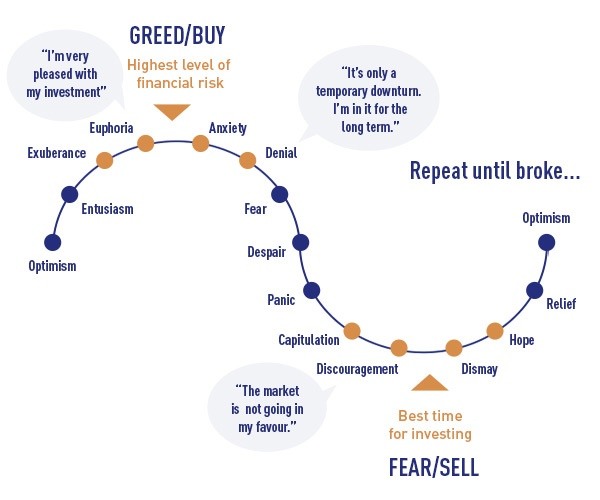

Инвесторы проходят несколько психологических фаз в течение «полного рыночного цикла».

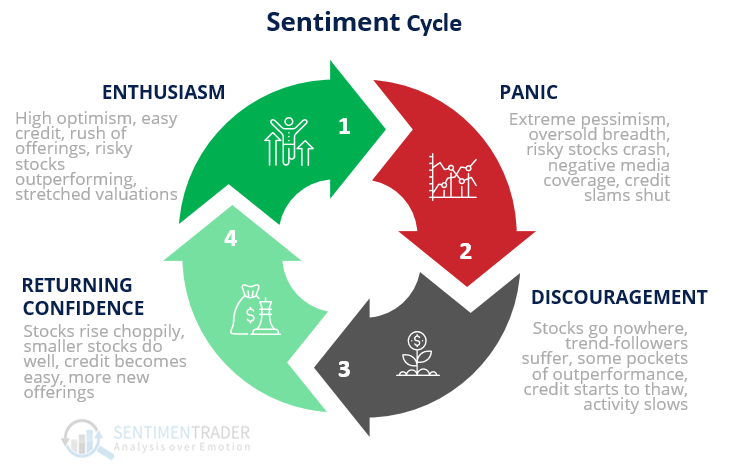

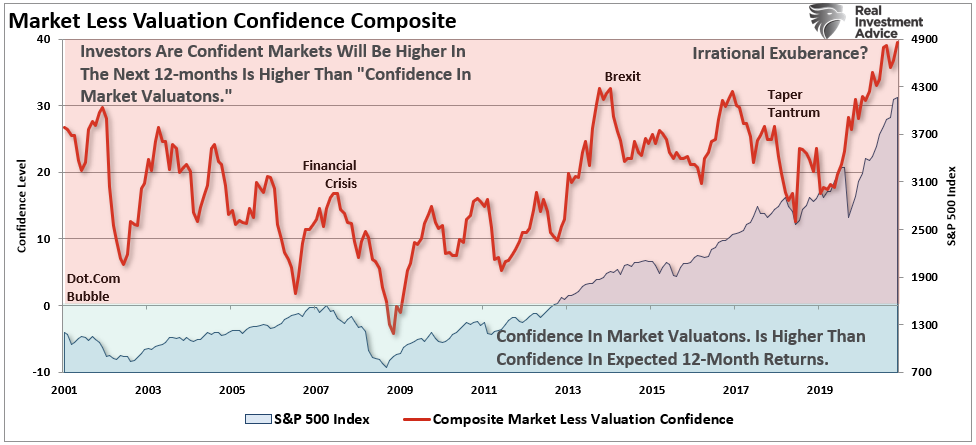

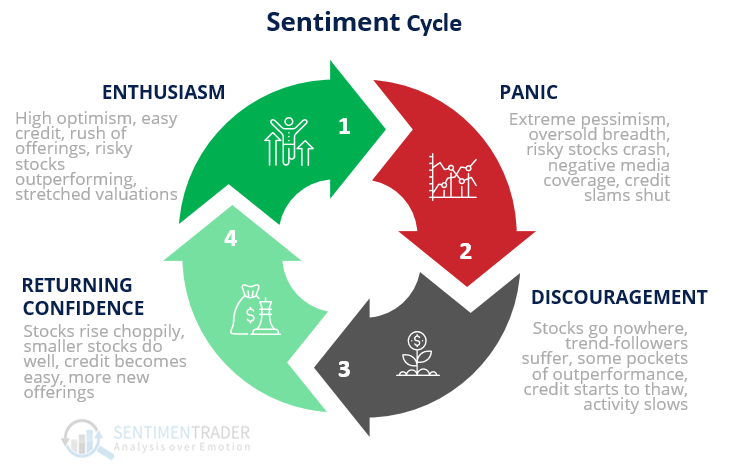

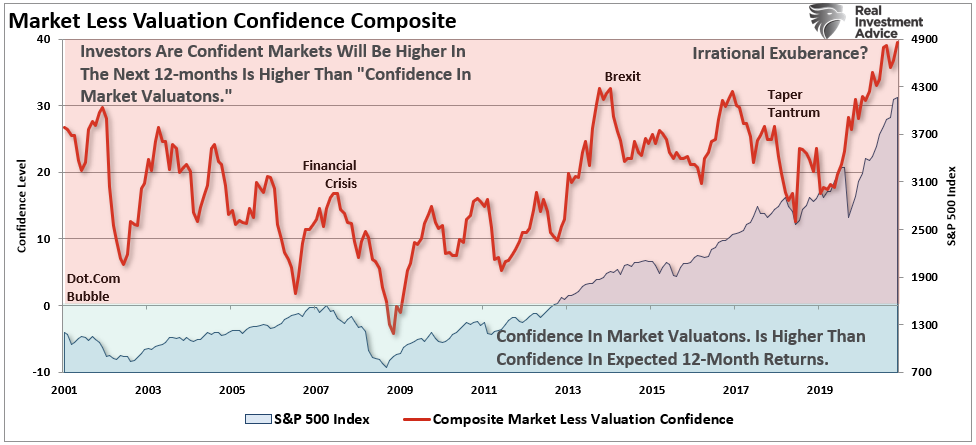

Приближаясь к пикам рыночных циклов, инвесторов захватывает лежащий в основе задор. Этот задор порождает «рационализацию», что «на этот раз все по-другому». Так как же узнать, что рынок сейчас бурный? В «Предупреждающих знаках» мы обсуждали следующий график от Sentiment Trader.

«Такой тип рыночной активности является признаком того, что рынки вернули свою стадию «энтузиазма ». Такому свойственны:

· Высокий оптимизм

· Легкий кредит (слишком легкий, с мягкими условиями)

· Наплыв первичных и вторичных предложений

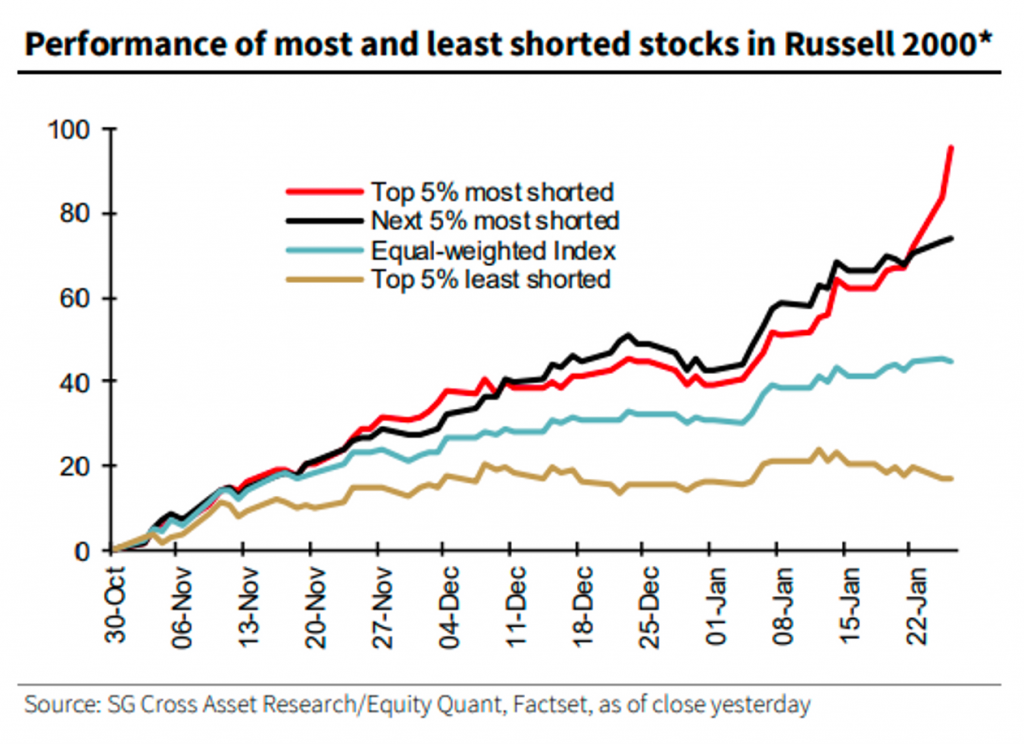

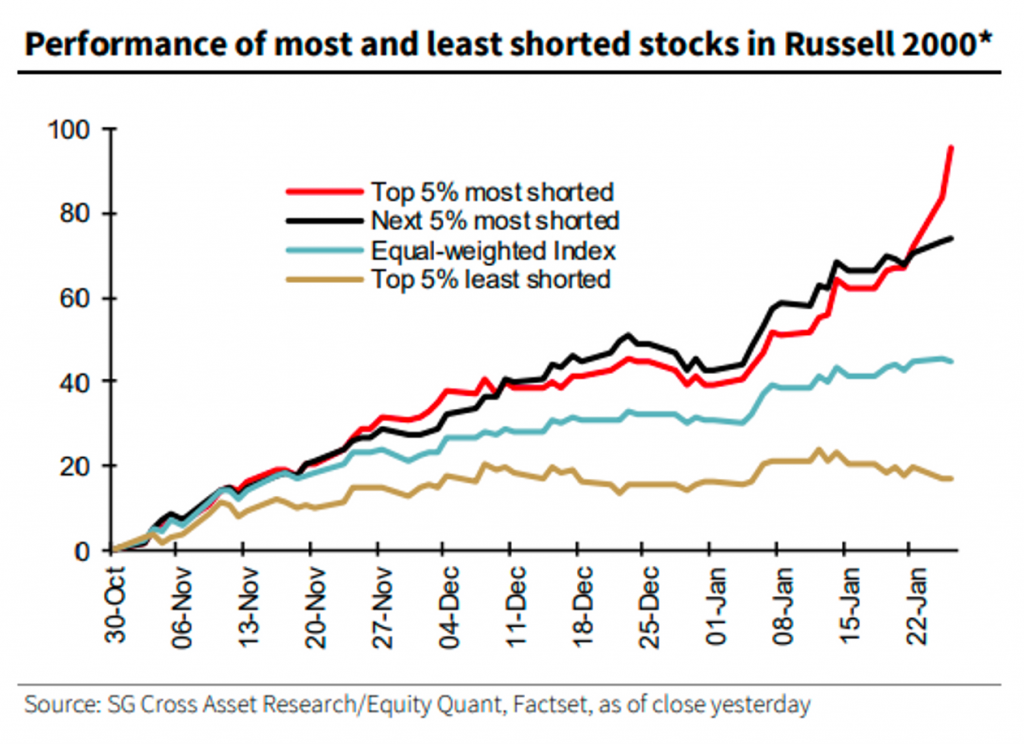

· Рост рискованных акций

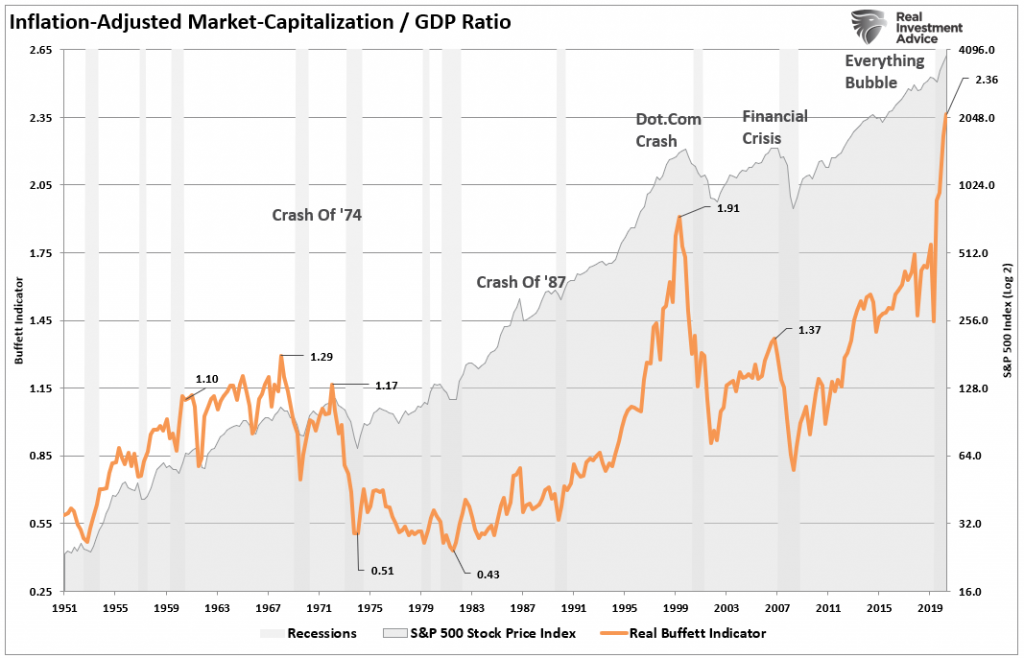

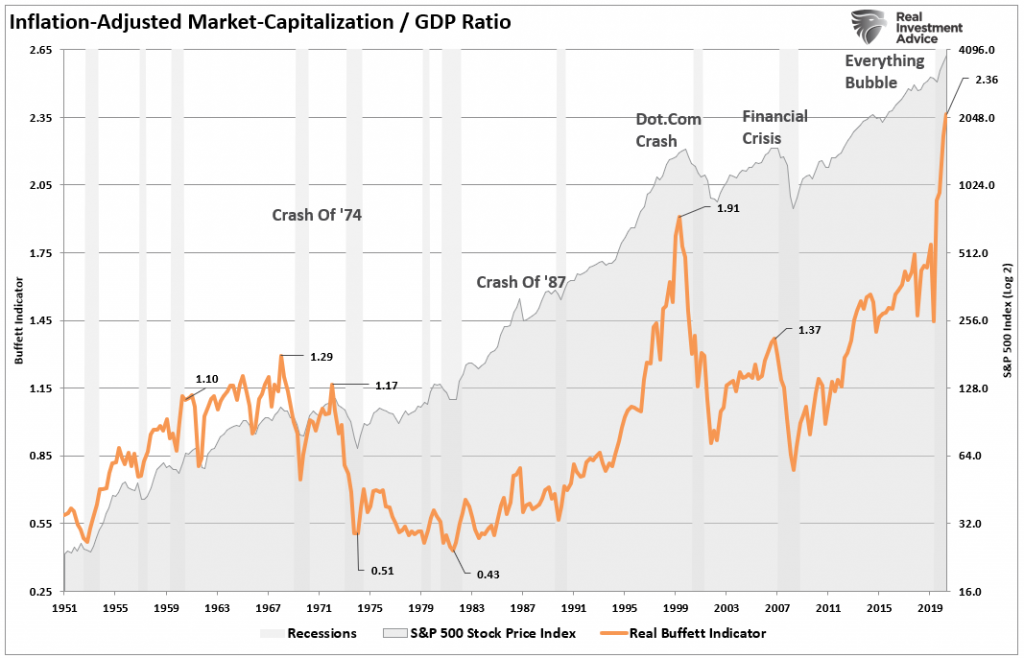

· Завышенные оценки »

Давайте пробежимся по этому списку.

Задор? Проверять.

Легкий кредит и кредитное плечо? Проверять.

Согласно недавнему опросу Magnify Money:

· Многие потребители взяли на себя долги для инвестирования, причем лидеры поколения Z. 40% инвесторов заявили, что взяли в долг для инвестирования, в том числе 80% представителей поколения Z, 60% представителей поколения миллениума, 28% представителей поколения X и 9% инвесторов из числа бэби-бумеров.

· Личные займы были наиболее популярным выбором среди тех, кто взял в долг для инвестирования, за ним следовали займы у друзей или семьи. 38% тех, кто влез в долги для инвестиций, взяли личный заем, а 23% взяли взаймы у друзей или семьи.

· Когда дело доходит до взятия долга для инвестирования, многие пошли по-крупному. Из тех, кто взял в долг для инвестирования, почти половина (46%) заняли 5000 долларов и более.

Спешка первичных или вторичных предложений? Проверять.

Инвестирование в рискованные акции? Проверять.

Растянутые оценки? Проверять.

Нет никаких сомнений в том, что психология пузыря присутствует. Но означает ли это, что рынки немедленно «рухнут» ?

Пузыри держатся, пока не исчезают

Джон Мейнард Кейнс однажды пошутил: « рынки могут оставаться иррациональными дольше, чем вы можете оставаться платежеспособными. «

В этом заключается проблема попыток «отследить» пузырь, поскольку они могут длиться намного дольше, чем предсказывает логика. Джордж Сорос хорошо объяснил это в своей теории рефлексивности.

«Финансовые рынки далеко не точно отражают все доступные знания, но всегда дают искаженное представление о реальности. Степень искажения может время от времени меняться. Иногда это совсем несущественно, иногда очень сильно. Когда существует значительное расхождение между рыночными ценами и лежащей в основе реальностью, рынки далеки от условий равновесия»

Каждый пузырь состоит из двух компонентов:

1. Основная тенденция, преобладающая в реальности, и;

2. Заблуждение, связанное с этой тенденцией.

« Когда между тенденцией и заблуждением возникает положительная обратная связь, начинается процесс подъема и спада. Процесс может быть проверен отрицательными отзывами по ходу дела, и если он достаточно силен, чтобы выдержать эти испытания, как тенденция, так и заблуждение усиливаются. В конце концов, рыночные ожидания настолько далеки от реальности, что люди вынуждены признать, что это неправильное представление . Наступает сумеречный период, во время которого нарастают сомнения и все больше людей теряют веру, но преобладающая тенденция сохраняется по инерции» - Джордж Сорос

Упрощенно говоря, Сорос говорит, что, как только пузырь надувается, он будет оставаться раздутым до тех пор, пока какое-нибудь неожиданное экзогенное событие не вызовет переворот в глубинной психологии. Этот поворот затем вызывает в психологии возврат от «изобилия» к «страху».

Что вызовет этот поворот в психологии? Никто не знает.

Однако важный урок заключается в том, что пузыри полностью зависят от «психологии». Проявление этой «психологии пузыря» проявляется в ценах и оценках активов.

Заключение

«Я понятия не имею, действительно ли фондовый рынок формирует пузырь, который вот-вот лопнет. Но я знаю, что многие быки обманывают себя, думая, что мыльного пузыря не может быть, когда есть широко распространенные опасения. Фактически, это одна из отличительных черт пузыря». - Марк Халберт

Согласны ли вы, что пузырь существует, в значительной степени не имеет значения. Каждый инвестор по-своему подходит к инвестированию.

Однако, если вы приближаетесь к пенсии или уже являетесь пенсионером, ваш инвестиционный горизонт короче, чем у тех, кто намного моложе. Поэтому, учитывая, что вы менее способны оправиться от дефляции рыночного пузыря, возможно, стоит рассмотреть такую возможность.

Итак, что вы можете сделать, чтобы перемещаться по пузырю?

· Избегайте «стадного менталитета», когда цена становится все более высокой без веских оснований.

· Проведите собственное исследование и избегайте «предвзятости подтверждения».

· Разработайте надежную долгосрочную инвестиционную стратегию, включающую протоколы «управления рисками».

· Диверсифицируйте модель распределения вашего портфеля, включив в нее «более безопасные активы».

· Контролируйте свою «жадность» и не поддавайтесь искушению «быстро разбогатеть» спекулятивными инвестициями.

· Не поддавайтесь зацикливанию на «том, что могло быть» или «привязке» к прошлым ценностям. Это приводит к эмоциональным ошибкам.

· Поймите, что ценовая инфляция не длится вечно. Чем больше отклонение от среднего, тем больше будет возможное возвращение. Соответственно инвестируйте.

Увеличение спекулятивных рисков в сочетании с избыточным кредитным плечом делает рынок уязвимым для значительной коррекции. Но, к сожалению, единственный недостающий ингредиент - это катализатор, который внушает « страх» чрезмерно самодовольному рынку.

В настоящее время инвесторы считают, что «на этот раз все по-другому».

«На этот раз» отличается только потому, что другие переменные. Переменные всегда есть, но результаты всегда одни и те же.

Когда пузырь лопнет, средства массовой информации скажут вам, что «никто не мог этого предвидеть».

Конечно, ретроспективный анализ не очень полезен для защиты вашего капитала.

Лэнс Робертс

13 июля 2021 г.

Пузыри очевидны и узнаются только после того, как они лопаются. Причина в том, что во время фазы инфляции рыночного пузыря инвесторы объясняют, почему «на этот раз все по-другому».

Мы видели много примеров такой рационализации за последние пару лет . Такая , как акции дешевы на основе экономического роста, низкие процентная ставка оправдывает высокие оценки или «моральный риск» в «Fed пут» . Другие примеры взяты из анализа цен на акции, такие как недавний твит.

Дэнни Меркель

@Наметить тенденции

Средние акции в Северной Америке никуда не девались в течение 5 лет и выросли всего на 14% по сравнению с максимумом 2018 года.

Не совсем то, что я бы назвал пузырем.

Хотя анализ верен, средние цены на акции не определяют только пузырь.

Вот с чего нам нужно начать.

Что такое пузырь?

По данным Investopedia:

«Пузырь - это рыночный цикл, который характеризуется быстрым ростом рыночной стоимости, особенно цен на активы. Обычно пузырь создает всплеск цен на активы, вызванный бурным поведением рынка. Во время пузыря активы обычно торгуются по цене, которая намного превышает внутреннюю стоимость актива. Скорее, цена не соответствует основным характеристикам актива»

Это определение подходит для нашего обсуждения; есть три компонента «пузыря». Первые два , цена и оценка, как отмечалось выше, отклоняются или рационализируются во время фазы инфляции. Это объяснение связано с психологией инвесторов и «страхом упустить» (FOMO).

Джереми Грэнтэм опубликовал следующий график 40-летних ценовых пузырей на рынках. Во время фазы инфляции каждый получил рациональное объяснение, что «на этот раз все по-другому».

Однако нас больше всего интересует «третий» компонент «пузырей» - психология инвестора.

Чарльз Киндлбергер отметил, что спекулятивные мании обычно начинаются со «смещения», которое вызывает спекулятивный интерес. Затем спекуляции подкрепляются петлей «положительной обратной связи» от роста цен.

Это в конечном итоге побуждает «неопытных инвесторов» входить на рынок. По мере продолжения цикла положительной обратной связи и нарастания «эйфории» розничные инвесторы начинают «усиливать» свой рыночный риск по мере ослабления «рациональности» .

Во время мании спекуляция становится все более рассредоточенной и распространяется на разные классы активов. Новые компании приходят на рынок, чтобы воспользоваться эйфорией, а инвесторы используют свою прибыль, используя производные финансовые инструменты, ссуды на акции и инструменты с использованием заемных средств.

Эта деятельность также соответствует историческому циклу рыночных пузырей.

Свидетельство пузыря

Инвесторы проходят несколько психологических фаз в течение «полного рыночного цикла».

Приближаясь к пикам рыночных циклов, инвесторов захватывает лежащий в основе задор. Этот задор порождает «рационализацию», что «на этот раз все по-другому». Так как же узнать, что рынок сейчас бурный? В «Предупреждающих знаках» мы обсуждали следующий график от Sentiment Trader.

«Такой тип рыночной активности является признаком того, что рынки вернули свою стадию «энтузиазма ». Такому свойственны:

· Высокий оптимизм

· Легкий кредит (слишком легкий, с мягкими условиями)

· Наплыв первичных и вторичных предложений

· Рост рискованных акций

· Завышенные оценки »

Давайте пробежимся по этому списку.

Задор? Проверять.

Легкий кредит и кредитное плечо? Проверять.

Согласно недавнему опросу Magnify Money:

· Многие потребители взяли на себя долги для инвестирования, причем лидеры поколения Z. 40% инвесторов заявили, что взяли в долг для инвестирования, в том числе 80% представителей поколения Z, 60% представителей поколения миллениума, 28% представителей поколения X и 9% инвесторов из числа бэби-бумеров.

· Личные займы были наиболее популярным выбором среди тех, кто взял в долг для инвестирования, за ним следовали займы у друзей или семьи. 38% тех, кто влез в долги для инвестиций, взяли личный заем, а 23% взяли взаймы у друзей или семьи.

· Когда дело доходит до взятия долга для инвестирования, многие пошли по-крупному. Из тех, кто взял в долг для инвестирования, почти половина (46%) заняли 5000 долларов и более.

Спешка первичных или вторичных предложений? Проверять.

Инвестирование в рискованные акции? Проверять.

Растянутые оценки? Проверять.

Нет никаких сомнений в том, что психология пузыря присутствует. Но означает ли это, что рынки немедленно «рухнут» ?

Пузыри держатся, пока не исчезают

Джон Мейнард Кейнс однажды пошутил: « рынки могут оставаться иррациональными дольше, чем вы можете оставаться платежеспособными. «

В этом заключается проблема попыток «отследить» пузырь, поскольку они могут длиться намного дольше, чем предсказывает логика. Джордж Сорос хорошо объяснил это в своей теории рефлексивности.

«Финансовые рынки далеко не точно отражают все доступные знания, но всегда дают искаженное представление о реальности. Степень искажения может время от времени меняться. Иногда это совсем несущественно, иногда очень сильно. Когда существует значительное расхождение между рыночными ценами и лежащей в основе реальностью, рынки далеки от условий равновесия»

Каждый пузырь состоит из двух компонентов:

1. Основная тенденция, преобладающая в реальности, и;

2. Заблуждение, связанное с этой тенденцией.

« Когда между тенденцией и заблуждением возникает положительная обратная связь, начинается процесс подъема и спада. Процесс может быть проверен отрицательными отзывами по ходу дела, и если он достаточно силен, чтобы выдержать эти испытания, как тенденция, так и заблуждение усиливаются. В конце концов, рыночные ожидания настолько далеки от реальности, что люди вынуждены признать, что это неправильное представление . Наступает сумеречный период, во время которого нарастают сомнения и все больше людей теряют веру, но преобладающая тенденция сохраняется по инерции» - Джордж Сорос

Упрощенно говоря, Сорос говорит, что, как только пузырь надувается, он будет оставаться раздутым до тех пор, пока какое-нибудь неожиданное экзогенное событие не вызовет переворот в глубинной психологии. Этот поворот затем вызывает в психологии возврат от «изобилия» к «страху».

Что вызовет этот поворот в психологии? Никто не знает.

Однако важный урок заключается в том, что пузыри полностью зависят от «психологии». Проявление этой «психологии пузыря» проявляется в ценах и оценках активов.

Заключение

«Я понятия не имею, действительно ли фондовый рынок формирует пузырь, который вот-вот лопнет. Но я знаю, что многие быки обманывают себя, думая, что мыльного пузыря не может быть, когда есть широко распространенные опасения. Фактически, это одна из отличительных черт пузыря». - Марк Халберт

Согласны ли вы, что пузырь существует, в значительной степени не имеет значения. Каждый инвестор по-своему подходит к инвестированию.

Однако, если вы приближаетесь к пенсии или уже являетесь пенсионером, ваш инвестиционный горизонт короче, чем у тех, кто намного моложе. Поэтому, учитывая, что вы менее способны оправиться от дефляции рыночного пузыря, возможно, стоит рассмотреть такую возможность.

Итак, что вы можете сделать, чтобы перемещаться по пузырю?

· Избегайте «стадного менталитета», когда цена становится все более высокой без веских оснований.

· Проведите собственное исследование и избегайте «предвзятости подтверждения».

· Разработайте надежную долгосрочную инвестиционную стратегию, включающую протоколы «управления рисками».

· Диверсифицируйте модель распределения вашего портфеля, включив в нее «более безопасные активы».

· Контролируйте свою «жадность» и не поддавайтесь искушению «быстро разбогатеть» спекулятивными инвестициями.

· Не поддавайтесь зацикливанию на «том, что могло быть» или «привязке» к прошлым ценностям. Это приводит к эмоциональным ошибкам.

· Поймите, что ценовая инфляция не длится вечно. Чем больше отклонение от среднего, тем больше будет возможное возвращение. Соответственно инвестируйте.

Увеличение спекулятивных рисков в сочетании с избыточным кредитным плечом делает рынок уязвимым для значительной коррекции. Но, к сожалению, единственный недостающий ингредиент - это катализатор, который внушает « страх» чрезмерно самодовольному рынку.

В настоящее время инвесторы считают, что «на этот раз все по-другому».

«На этот раз» отличается только потому, что другие переменные. Переменные всегда есть, но результаты всегда одни и те же.

Когда пузырь лопнет, средства массовой информации скажут вам, что «никто не мог этого предвидеть».

Конечно, ретроспективный анализ не очень полезен для защиты вашего капитала.

ОТВЕТЫ (0)

Комментарии не найдены!