Понемножку обо всем

238,557

4,060

|

|

Хранитель Храма ( Слушатель ) |

| 23 дек 2021 22:04:10 |

Облака рассеялись в 2021 году, и мы видим антиутопию 2022 года.

новая дискуссия Статья 202

Облака рассеялись в 2021 году, и мы видим антиутопию 2022 года.

ТАЙЛЕР ДЕРДЕН

22 ДЕКАБРЯ 2021 Г.

Через Birch Gold Group ,

Этот год был тяжелым. Прямо за воротами миллионеры забили тревогу, что рынки выглядели переоцененными, но при этом снижали свою подверженность риску.

В феврале мы почувствовали, что может стать «концом игры» для доллара США, поскольку мы увидели, что он все больше теряет свою хватку в качестве глобальной резервной валюты. Конечно, он не рухнет в одночасье, потому что рыночная психология все еще поддерживает его (пока).

Но три важных экономических фактора сделали 2021 год незабываемым. Эта хаотическая «тройка рыночной турбулентности» держала средства массовой информации занятыми, а пенсионеров - напряженными.

Итак, без лишних слов, давайте перейдем к первому…

Запутанный ФРС

Еще в 2019 году, когда рынки репо начали сходить с ума, мы сообщали, что «запутанная» реакция ФРС только подлила масла в огонь, который продолжал гореть в этом году.

А в этом году одно слово, которое вы, возможно, слышали из уст Пауэлла с тошнотворной частотой, чтобы описать растущую инфляцию, было «преходящая». Снова и снова сбитый с толку ФРС Пауэлла преуменьшал значение инфляции ...

Пока всем не стало очевидно, что инфляция уже не преходяща. Когда сенатор Пэт Туми бросил вызов Пауэллу во время выступления перед Конгрессом, председатель ФРС был вынужден изменить свою мелодию :

Пауэлл объяснил, что хотя это слово «имеет разное значение для разных людей», Федеральная резервная система «склонна использовать его для обозначения того, что оно не оставит постоянного следа в виде более высокой инфляции.

«Я думаю, что сейчас самое время отказаться от этого слова и попытаться более четко объяснить, что мы имеем в виду», - добавил Пауэлл.

(Мы обсудим это более подробно чуть позже.)

Сверхмассивные интервенции ФРС взорвали не только их баланс (на 566% больше, чем в 2007 году), но и создал поистине исторический «пузырь всего».

Этот замечательный карточный домик привел к резкому росту цен на активы. Акции переоценены больше, чем когда-либо в истории Америки. Облигации, от казначейских до мусорных, имеют отрицательную доходность после инфляции. В целом по стране цены на жилье намного выше пика пузыря на рынке жилья 2008 года.

Инвесторы стали спекулянтами и потеряли миллионы на акциях мемов, а затем еще миллионы потратили на мультфильмы с обезьянами.

2021 год стал одним из самых сложных периодов в новейшей экономической истории для отчетности. Потому что, когда вы думаете, что все не может быть более безумным, события доказывают, что вы ошибались.

Лучше всего об этом сказал Мэтт Левин из Bloomberg :

Основная проблема заключается в том, что прямо сейчас все глупо ... Купите акции компании, испытывающей трудности, и, вместо того, чтобы выходить и рассказывать о своих планах BlackRock и Vanguard, зайдите в Reddit и скажите: “Если будет избран мой список членов правления, мы отправим XYZ Co. на луну и выжмем этих коротких продавцов, ракета-эмодзи, ракета-эмодзи, ракета-эмодзи, а не ходатайство о доверенности, прочитайте мои документы SEC для полного раскрытия информации”. Нарисуйте изображение обезьяны, летящей на ракете, и прикрепите его к вашему заявлению о доверенности. Позвоните в свой активистский фонд Diamond Hands Capital LP.

По сути, вы хотите купить акции компании, подтолкнуть их к тому, чтобы они стали акциями мемов, а затем продать акции с огромной прибылью людям на Reddit.

ФРС не жалеет усилий, чтобы создать иллюзию процветания. Единственная проблема (кроме безудержной инфляции) в том, что она просто не может длиться вечно.

Мы полагаем, что Федеральная резервная система будет вынуждена выбирать между резким крахом рынка или безудержной инфляцией. Они пытаются заправить нить в иглу.

ФРС начала сокращать закупки активов в этом месяце и продолжит делать это в следующем году. Между тем процентные ставки по-прежнему близки к нулю, инфляция продолжает расти, и даже у самых чрезмерных спекулянтов заканчиваются деньги ...

«Запутанный ФРС» на пути к 2022 году: Похоже, что ФРС будет придерживаться интервенций в следующем году, и мы ожидаем как минимум три повышения процентных ставок. По словам официального представителя МВФ Джерри Райса, это «хорошо выверенная реакция на ценовое давление».

Но, судя по предыдущему послужному списку Пауэлла, нам придется подождать и посмотреть, как он на самом деле решит справиться с «инфляционной нацией».

И это очень важно, потому что как только иллюзия процветания исчезнет, как только мечтающие миллионеры проснутся и обнаружат, что они разорены, как только все воображаемые деньги исчезнут , их наследие, инфляция, все еще будет с нами ...

Даже Пауэлл больше не считает, что растущая инфляция «временна».

С начала срока Байдена в январе 2021 года инфляция потребительских цен (ИПЦ) неуклонно растет каждый месяц.

Вы можете увидеть официальные ежемесячные подсчеты на гистограмме ниже:

Этот «налог, за который никто не голосовал», продолжает расти, пока вы это читаете. Один пример, который мы привели в июне о необратимом ущербе, нанесенном человеческому богатству:

Рассмотрим нашего воображаемого друга Артура. Он получает 100 долларов в месяц. После года инфляции в 5% ежемесячные деньги Артура покупаются на 5% меньше. В следующем году оказывается, что всплеск инфляции действительно был временным, поэтому уровень инфляции падает до 0%.

Вот в чем дело: ежемесячный доход Артура ВСЕ ЕЩЕ покупает на 5% меньше.

Как будто председатель Пауэлл залез в карман Артура и украл 5 долларов каждый месяц. Навсегда .

Конечно, такой богатой элите, как Пауэлл и его приятели, не нужно беспокоиться о влиянии на доход Артура, когда они намеренно «позволяют инфляции разгоняться», потому что это «хорошо для экономики». (Только не для тебя.)

Еще в сентябре (когда инфляция составляла 5,3%) мы говорили, что «поезд инфляции» еще не движется полным ходом ... Вот и декабрь, и он все еще не подает признаков замедления.

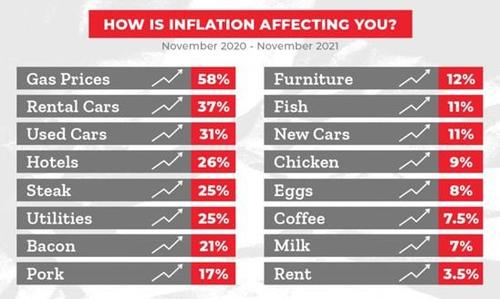

«Нация инфляции» на пороге 2022 года: на графике ниже вы можете увидеть, как инфляция по- прежнему вытаскивает еще больше денег из карманов американцев ...

Источник

В ближайшее время не станет лучше .

Вы увидите сообщения в основных средствах массовой информации, которые пытаются раскрутить инфляцию как положительную вещь. Они скажут что-то вроде:

«COLA социального обеспечения является самым высоким за 40 лет!» (Это потому, что цены выросли. Другими словами, COLA - это не повышение.)

«Зарплаты рабочих растут!» (Да, это так. Компании заложили в бюджет повышение заработной платы на 3,9% в этом году, что чуть меньше половины уровня инфляции.)

Как ни странно, даже Байден попытался оправдать вышедшую из-под контроля инфляцию, заявив довольно оборонительно:

У американцев в карманах больше денег, чем год назад.

Это технически верно. В равной степени верно то, что «больше денег» просто покупает меньше, чем год назад.

В 2022 году инфляция может превратиться в кошмар. Вы можете ожидать, что каждый, у кого нет состояния в миллионы, начнет скупать гроши. Вы можете ожидать, что Монетный двор США перестанет зарабатывать даже гроши.

Мания на фондовом рынке разразилась в 2021 году

В результате, пожалуй, самого причудливого поведения инвесторов в этом году, отчасти вызванного скукой и стимулирующими деньгами, мания на фондовом рынке превратилась в сплошное казино, используемое для развлечения.

Люди, которым нечем заняться, тратили свои стимулирующие деньги на рискованные акции. Гипер-спекулятивное инвестирование привело к появлению таких мемов, как Wall Street Bets, которые поддерживали обанкротившиеся акции, такие как GameStop и AMC Theaters.

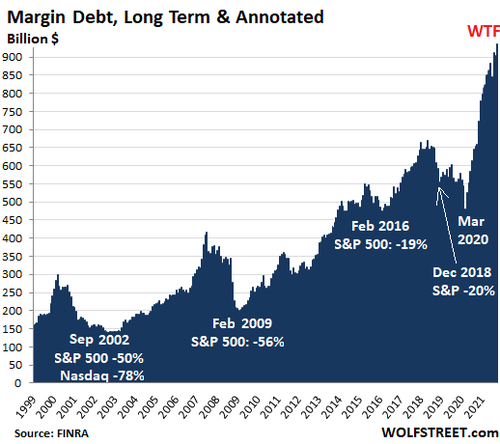

Вдобавок к этому маржинальный долг резко вырос до исторического уровня, который будет сложно превзойти (см. Диаграмму ниже):

Источник

Вольф Рихтер даже назвал фондовый рынок «сошедшим с ума зоопарком».

В апреле такое маниакальное инвестиционное поведение привело к историческому требованию маржи в Archegos. Миллиарды долларов были потеряны из-за фантастической рыночной пены, которая, вероятно, в какой-то момент в ближайшем будущем снова начнет пузыриться.

Мания на пороге 2022 года: вы можете подумать, что знание о том, что рынок сильно переоценен и готов к серьезной коррекции, будет сдерживать маниакальное инвестиционное поведение.

Но если бы вы так думали, вы ошибались, потому что в дополнение к примерам выше, согласно Forbes, акции мемов, такие как AMC и GameStop, могут продолжать искусственно раздуваться до 2022 года:

Хотя институциональные инвесторы по-прежнему обеспокоены тем, что так называемые мем-акции могут создать рискованные финансовые пузыри, одна команда экспертов утверждает, что безумие розничной торговли, поддерживающее астрономические цены, вполне может продолжиться и в следующем году.

А благодаря Facebook то , что уместно известно как «Мания метавселенной», теперь становится знакомо маниакальным инвесторам, ищущим решения с высоким риском.

SPAC, NFT, акции мемов и за всем этим запутанное руководство, которому мы просто не можем доверять, чтобы заботиться о наших интересах.

Убедитесь, что ваши сбережения готовы ко всему

Изучив, что произошло в этом году, неплохо задуматься о том, что произошло, и подумать о том, что может произойти в будущем.

Но учитывая, что ни правительство США, ни Федеральная резервная система не могут держать доллар и экономику под контролем, стоит задуматься над одним хорошим вопросом:

Что по-другому сделают правительство или ФРС в 2022 году?

Конечно, это предполагает, что они не пытаются делать одно и то же и ожидают другого результата. Пока они это понимают, никогда не поздно задуматься над словами Бенджамина Грэма:

В краткосрочной перспективе рынок представляет собой машину для голосования, отражающую тест на регистрацию избирателей, требующий только денег, а не интеллекта или эмоциональной стабильности, но в долгосрочной перспективе рынок представляет собой машину для взвешивания.

Рекомендуется предпринять шаги для обеспечения максимальной стабильности вашего портфеля. Потратьте несколько минут на то, чтобы сделать свой собственный «обзор на конец года». Вы «голосуете» или «взвешиваете» свои сбережения? Принимаете ли вы соответствующий уровень риска? Достаточно ли вы диверсифицированы, чтобы не сбиться с пути, независимо от того, какое безумие рынка придет дальше?

ТАЙЛЕР ДЕРДЕН

22 ДЕКАБРЯ 2021 Г.

Через Birch Gold Group ,

Этот год был тяжелым. Прямо за воротами миллионеры забили тревогу, что рынки выглядели переоцененными, но при этом снижали свою подверженность риску.

В феврале мы почувствовали, что может стать «концом игры» для доллара США, поскольку мы увидели, что он все больше теряет свою хватку в качестве глобальной резервной валюты. Конечно, он не рухнет в одночасье, потому что рыночная психология все еще поддерживает его (пока).

Но три важных экономических фактора сделали 2021 год незабываемым. Эта хаотическая «тройка рыночной турбулентности» держала средства массовой информации занятыми, а пенсионеров - напряженными.

Итак, без лишних слов, давайте перейдем к первому…

Запутанный ФРС

Еще в 2019 году, когда рынки репо начали сходить с ума, мы сообщали, что «запутанная» реакция ФРС только подлила масла в огонь, который продолжал гореть в этом году.

А в этом году одно слово, которое вы, возможно, слышали из уст Пауэлла с тошнотворной частотой, чтобы описать растущую инфляцию, было «преходящая». Снова и снова сбитый с толку ФРС Пауэлла преуменьшал значение инфляции ...

Пока всем не стало очевидно, что инфляция уже не преходяща. Когда сенатор Пэт Туми бросил вызов Пауэллу во время выступления перед Конгрессом, председатель ФРС был вынужден изменить свою мелодию :

Пауэлл объяснил, что хотя это слово «имеет разное значение для разных людей», Федеральная резервная система «склонна использовать его для обозначения того, что оно не оставит постоянного следа в виде более высокой инфляции.

«Я думаю, что сейчас самое время отказаться от этого слова и попытаться более четко объяснить, что мы имеем в виду», - добавил Пауэлл.

(Мы обсудим это более подробно чуть позже.)

Сверхмассивные интервенции ФРС взорвали не только их баланс (на 566% больше, чем в 2007 году), но и создал поистине исторический «пузырь всего».

Этот замечательный карточный домик привел к резкому росту цен на активы. Акции переоценены больше, чем когда-либо в истории Америки. Облигации, от казначейских до мусорных, имеют отрицательную доходность после инфляции. В целом по стране цены на жилье намного выше пика пузыря на рынке жилья 2008 года.

Инвесторы стали спекулянтами и потеряли миллионы на акциях мемов, а затем еще миллионы потратили на мультфильмы с обезьянами.

2021 год стал одним из самых сложных периодов в новейшей экономической истории для отчетности. Потому что, когда вы думаете, что все не может быть более безумным, события доказывают, что вы ошибались.

Лучше всего об этом сказал Мэтт Левин из Bloomberg :

Основная проблема заключается в том, что прямо сейчас все глупо ... Купите акции компании, испытывающей трудности, и, вместо того, чтобы выходить и рассказывать о своих планах BlackRock и Vanguard, зайдите в Reddit и скажите: “Если будет избран мой список членов правления, мы отправим XYZ Co. на луну и выжмем этих коротких продавцов, ракета-эмодзи, ракета-эмодзи, ракета-эмодзи, а не ходатайство о доверенности, прочитайте мои документы SEC для полного раскрытия информации”. Нарисуйте изображение обезьяны, летящей на ракете, и прикрепите его к вашему заявлению о доверенности. Позвоните в свой активистский фонд Diamond Hands Capital LP.

По сути, вы хотите купить акции компании, подтолкнуть их к тому, чтобы они стали акциями мемов, а затем продать акции с огромной прибылью людям на Reddit.

ФРС не жалеет усилий, чтобы создать иллюзию процветания. Единственная проблема (кроме безудержной инфляции) в том, что она просто не может длиться вечно.

Мы полагаем, что Федеральная резервная система будет вынуждена выбирать между резким крахом рынка или безудержной инфляцией. Они пытаются заправить нить в иглу.

ФРС начала сокращать закупки активов в этом месяце и продолжит делать это в следующем году. Между тем процентные ставки по-прежнему близки к нулю, инфляция продолжает расти, и даже у самых чрезмерных спекулянтов заканчиваются деньги ...

«Запутанный ФРС» на пути к 2022 году: Похоже, что ФРС будет придерживаться интервенций в следующем году, и мы ожидаем как минимум три повышения процентных ставок. По словам официального представителя МВФ Джерри Райса, это «хорошо выверенная реакция на ценовое давление».

Но, судя по предыдущему послужному списку Пауэлла, нам придется подождать и посмотреть, как он на самом деле решит справиться с «инфляционной нацией».

И это очень важно, потому что как только иллюзия процветания исчезнет, как только мечтающие миллионеры проснутся и обнаружат, что они разорены, как только все воображаемые деньги исчезнут , их наследие, инфляция, все еще будет с нами ...

Даже Пауэлл больше не считает, что растущая инфляция «временна».

С начала срока Байдена в январе 2021 года инфляция потребительских цен (ИПЦ) неуклонно растет каждый месяц.

Вы можете увидеть официальные ежемесячные подсчеты на гистограмме ниже:

Этот «налог, за который никто не голосовал», продолжает расти, пока вы это читаете. Один пример, который мы привели в июне о необратимом ущербе, нанесенном человеческому богатству:

Рассмотрим нашего воображаемого друга Артура. Он получает 100 долларов в месяц. После года инфляции в 5% ежемесячные деньги Артура покупаются на 5% меньше. В следующем году оказывается, что всплеск инфляции действительно был временным, поэтому уровень инфляции падает до 0%.

Вот в чем дело: ежемесячный доход Артура ВСЕ ЕЩЕ покупает на 5% меньше.

Как будто председатель Пауэлл залез в карман Артура и украл 5 долларов каждый месяц. Навсегда .

Конечно, такой богатой элите, как Пауэлл и его приятели, не нужно беспокоиться о влиянии на доход Артура, когда они намеренно «позволяют инфляции разгоняться», потому что это «хорошо для экономики». (Только не для тебя.)

Еще в сентябре (когда инфляция составляла 5,3%) мы говорили, что «поезд инфляции» еще не движется полным ходом ... Вот и декабрь, и он все еще не подает признаков замедления.

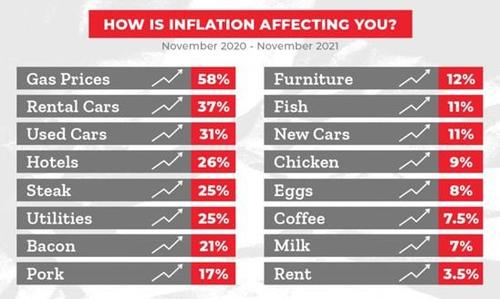

«Нация инфляции» на пороге 2022 года: на графике ниже вы можете увидеть, как инфляция по- прежнему вытаскивает еще больше денег из карманов американцев ...

Источник

В ближайшее время не станет лучше .

Вы увидите сообщения в основных средствах массовой информации, которые пытаются раскрутить инфляцию как положительную вещь. Они скажут что-то вроде:

«COLA социального обеспечения является самым высоким за 40 лет!» (Это потому, что цены выросли. Другими словами, COLA - это не повышение.)

«Зарплаты рабочих растут!» (Да, это так. Компании заложили в бюджет повышение заработной платы на 3,9% в этом году, что чуть меньше половины уровня инфляции.)

Как ни странно, даже Байден попытался оправдать вышедшую из-под контроля инфляцию, заявив довольно оборонительно:

У американцев в карманах больше денег, чем год назад.

Это технически верно. В равной степени верно то, что «больше денег» просто покупает меньше, чем год назад.

В 2022 году инфляция может превратиться в кошмар. Вы можете ожидать, что каждый, у кого нет состояния в миллионы, начнет скупать гроши. Вы можете ожидать, что Монетный двор США перестанет зарабатывать даже гроши.

Мания на фондовом рынке разразилась в 2021 году

В результате, пожалуй, самого причудливого поведения инвесторов в этом году, отчасти вызванного скукой и стимулирующими деньгами, мания на фондовом рынке превратилась в сплошное казино, используемое для развлечения.

Люди, которым нечем заняться, тратили свои стимулирующие деньги на рискованные акции. Гипер-спекулятивное инвестирование привело к появлению таких мемов, как Wall Street Bets, которые поддерживали обанкротившиеся акции, такие как GameStop и AMC Theaters.

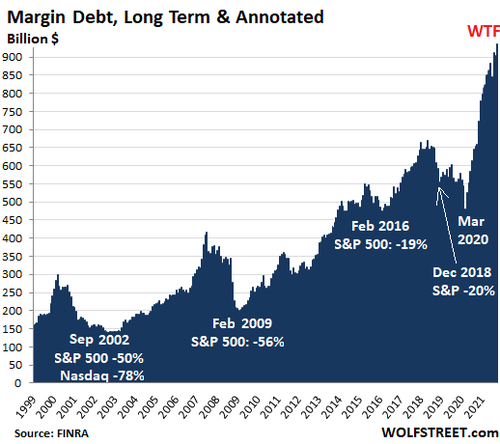

Вдобавок к этому маржинальный долг резко вырос до исторического уровня, который будет сложно превзойти (см. Диаграмму ниже):

Источник

Вольф Рихтер даже назвал фондовый рынок «сошедшим с ума зоопарком».

В апреле такое маниакальное инвестиционное поведение привело к историческому требованию маржи в Archegos. Миллиарды долларов были потеряны из-за фантастической рыночной пены, которая, вероятно, в какой-то момент в ближайшем будущем снова начнет пузыриться.

Мания на пороге 2022 года: вы можете подумать, что знание о том, что рынок сильно переоценен и готов к серьезной коррекции, будет сдерживать маниакальное инвестиционное поведение.

Но если бы вы так думали, вы ошибались, потому что в дополнение к примерам выше, согласно Forbes, акции мемов, такие как AMC и GameStop, могут продолжать искусственно раздуваться до 2022 года:

Хотя институциональные инвесторы по-прежнему обеспокоены тем, что так называемые мем-акции могут создать рискованные финансовые пузыри, одна команда экспертов утверждает, что безумие розничной торговли, поддерживающее астрономические цены, вполне может продолжиться и в следующем году.

А благодаря Facebook то , что уместно известно как «Мания метавселенной», теперь становится знакомо маниакальным инвесторам, ищущим решения с высоким риском.

SPAC, NFT, акции мемов и за всем этим запутанное руководство, которому мы просто не можем доверять, чтобы заботиться о наших интересах.

Убедитесь, что ваши сбережения готовы ко всему

Изучив, что произошло в этом году, неплохо задуматься о том, что произошло, и подумать о том, что может произойти в будущем.

Но учитывая, что ни правительство США, ни Федеральная резервная система не могут держать доллар и экономику под контролем, стоит задуматься над одним хорошим вопросом:

Что по-другому сделают правительство или ФРС в 2022 году?

Конечно, это предполагает, что они не пытаются делать одно и то же и ожидают другого результата. Пока они это понимают, никогда не поздно задуматься над словами Бенджамина Грэма:

В краткосрочной перспективе рынок представляет собой машину для голосования, отражающую тест на регистрацию избирателей, требующий только денег, а не интеллекта или эмоциональной стабильности, но в долгосрочной перспективе рынок представляет собой машину для взвешивания.

Рекомендуется предпринять шаги для обеспечения максимальной стабильности вашего портфеля. Потратьте несколько минут на то, чтобы сделать свой собственный «обзор на конец года». Вы «голосуете» или «взвешиваете» свои сбережения? Принимаете ли вы соответствующий уровень риска? Достаточно ли вы диверсифицированы, чтобы не сбиться с пути, независимо от того, какое безумие рынка придет дальше?

ОТВЕТЫ (0)

Комментарии не найдены!