Понемножку обо всем

238,600

4,060

|

|

Хранитель Храма ( Слушатель ) |

| 14 мар 2022 09:39:30 |

Тем временем в Китае весь ад вырвался на свободу часть 2

новая дискуссия Статья 334

6. Диди падает

Диди останавливает планы по IPO в Гонконге. Китайские регуляторы еще не удовлетворены безопасностью своих конфиденциальных пользовательских данных. Акции упали на 44% на торгах в США в пятницу, что стало самым большим однодневным падением за всю историю.

7. ESG blues

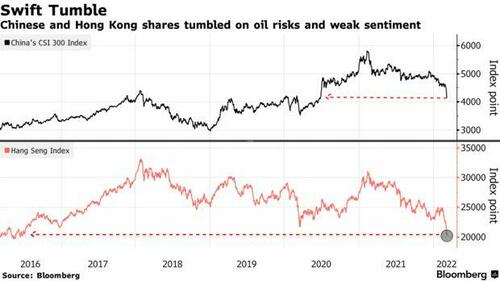

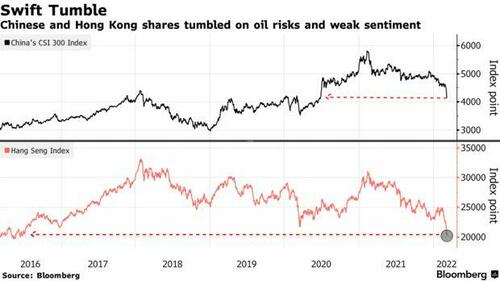

Норвежский суверенный фонд благосостояния в размере 1,3 триллиона долларов, крупнейший в мире, пренебрежительно относится к китайским акциям спортивной одежды Li Ning из-за опасений по поводу ее связей с Синьцзяном. Будут ли другие "зеленые" фонды следовать за своими китайскими инвестициями? “Выгрузка суверенного фонда Норвегии Ли Нин вызывает некоторые опасения по поводу отношения к китайским и гонконгским акциям в будущем”, - сказал Кастор Панг, руководитель отдела исследований Core Pacific Yamaichi. Новости в среду отправили китайский индекс CSI 300 на шестой день снижения - самый длинный проигрышный пробег с марта 2020 года, а индекс Hang Seng финишировал на самом низком уровне с июля 2016 года - и только вмешательство Национальной команды в последний день избежало еще худшего разгрома.

CSI 300 потерял 27% от пика около года назад, вызванного спадом на рынке недвижимости Китая и политикой Covid-zero. Настроения еще больше ухудшились в среду, когда норвежский суверенный фонд благосостояния стоимостью 1,3 триллиона долларов объявил об исключении Li Ning Co. из-за риска того, что производитель спортивной одежды способствует серьезным нарушениям прав человека в Синьцзяне. Этот шаг вызвал опасения по поводу потенциального отступления других долгосрочных инвесторов. Ли Нин упал на 9%.

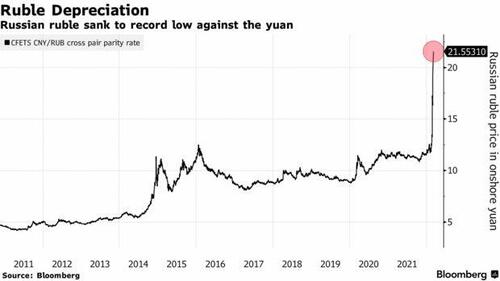

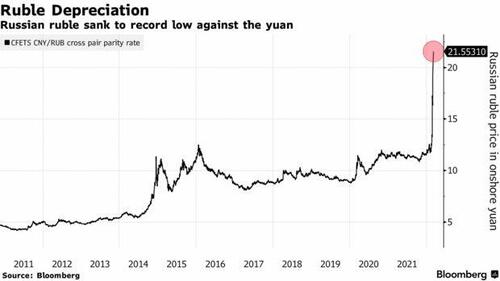

8. Китай удваивает торговую полосу юаня для рубля

НБК удвоит торговый диапазон юаня для рубля на фоне признаков проблемной ликвидности, поскольку банки отступают от создания рынков. По данным Bloomberg, валютной паре будет разрешено торговать на 10% вокруг фиксированной ставки, чтобы удовлетворить спрос на развитие рынка с 11 марта, говорится в заявлении Китайской системы торговли иностранной валютой. Это сопоставимо с предыдущим пределом в 5%. Изменение показывает, как мировые финансовые институты пытаются справиться с волатильностью рубля, поскольку Россия все больше отрезана от рынков после вторжения в Украину. На прошлой неделе юань достиг рекордного уровня по отношению к рублю, а некоторые китайские банки приостановили торги валютной парой.

Лимит 10% сравнивается с 5% для большинства валютных пар оншорного юаня. В последний раз Китай расширил торговый диапазон для иностранной валюты в 2014 году, когда он удвоил разрешенный диапазон для доллара-юаня до 2%. “Это мера политики в ответ на волатильную торговлю рублями", - сказал Кен Чунг, азиатский валютный стратег Mizuho Bank Ltd. “Мера заключается в том, чтобы дать рыночным маркерам возможность устанавливать цену и улучшать торговую ликвидность RUB/CNY”.

Волатильность привела к ослаблению интереса к торговле валютной парой, а разрыв между ценой bid-ask достиг рекордных 197 пунктов в среду. Разрыв сократился до 106 пунктов после последнего объявления. 25 февраля юань купил 13,6 рубля на китайском оншорном спотовом рынке. Общий объем двусторонней торговли между двумя странами в 2020 году оценивался в 112 миллиардов долларов. Президенты Си Цзиньпин и Владимир Путин только в прошлом месяце подписали ряд сделок по увеличению поставок российского газа, нефти и пшеницы.

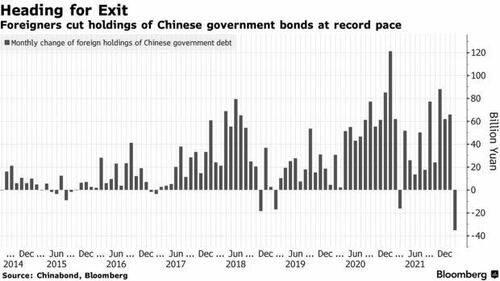

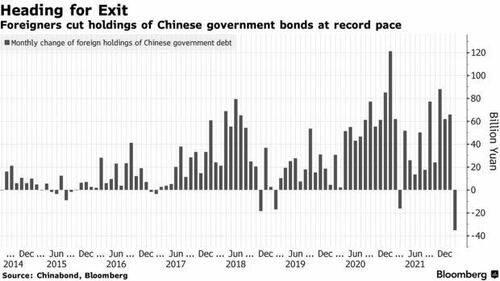

9. Иностранцы сбрасывают китайские облигации в рекордных количествах

Иностранные инвесторы сократили свои запасы китайских государственных облигаций больше всего в прошлом месяце. Согласно данным, собранным Bloomberg, зарубежные инвесторы продали чистые государственные облигации Китая на 35 млрд юаней ($5,5 млрд) в феврале, что стало крупнейшим ежемесячным сокращением за всю историю и первым сокращением с марта 2021 года. Их активы упали до 2,48 трлн юаней с рекордных 2,52 трлн в январе.

Ликвидация облигаций вызвала разговоры о том, что некоторые из них, возможно, пришли из России, поскольку санкции со стороны США и Европейского Союза отрезали доступ российского центрального банка к большей части его валютных резервов в размере 643 миллиардов долларов. По данным центрального банка, по состоянию на июнь на долю китайского юаня приходилось 13% этих резервов. Аналитики Australia & New Zealand Banking Group подсчитали, что центральный банк России и суверенный фонд благосостояния, вероятно, владеют китайскими облигациями на сумму 140 миллиардов долларов.

Сокращение премии Китая за доходность по облигациям США в результате расходящейся денежно-кредитной политики также подорвало привлекательность китайских ценных бумаг. Доходность 10-летних китайских облигаций составляет около 2,8%, что примерно на 105 базисных пунктов выше, чем казначейские облигации, по сравнению с разрывом более 220 базисных пунктов в конце 2020 года.

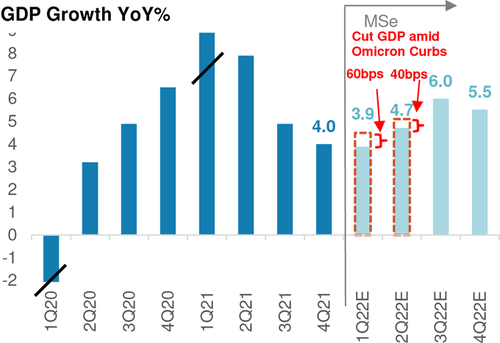

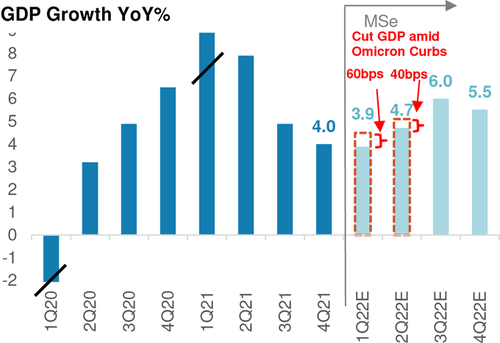

10. ВВП на грани сокращения

В ответ на более слабое потребление и негативное влияние на цепочки поставок, поскольку Китай удваивает Covid-ноль на фоне Omicron, Morgan Stanley сократил ВВП Китая в первом квартале на 60 б.п. до нулевого роста кв/кв и сократил годовой ВВП на 20 б.п. %. Сократит больше.

11. Китай к агрессивному смягчению

В результате всей этой непрекращающейся боли China Securities Journal, рупор Народного банка Китая и место, где Пекин распространяет пробные шары о том, что должно произойти, сообщает, что Народный банк Китая может снизить RRR и процентные ставки для стабилизации роста. В отчете говорится, что в настоящее время для поддержки роста требуется мягкая денежно-кредитная политика, повторяющая то, что мы прогнозировали с середины 2021 года. Ожидается, что Китай по-прежнему сократит норму резервных требований банков и процентные ставки для дальнейшей стабилизации экономического роста, несмотря на надвигающееся повышение ставки ФРС США, говорится в опубликованном в понедельник отчете China Securities Journal со ссылкой на аналитиков. Дальнейшее снижение RRR и процентных ставок, возможно, уже включено в повестку дня центрального банка Китая.

В связи с этим возникает вопрос: как долго могут расходиться денежно-кредитные политики США и Китая, причем первая будет увеличиваться, а вторая сокращаться, прежде чем что-то окончательно сломается. Одно можно сказать наверняка: для того, чтобы Китай достиг своей цели роста примерно на 5,5% в этом году, при резком падении рынка недвижимости, быстром росте коронавирусных инфекций, все еще высокой инфляции и экспортном спросе, которому угрожают последствия войны в Европе. стимул предотвратит падение Китая в катастрофическую рецессию. Вот почему премьер-министр Ли Кэцян заявил журналистам в пятницу, что достижение цели роста будет непростым. Он также сказал им, что уходит в этом году; оба связаны...

Диди останавливает планы по IPO в Гонконге. Китайские регуляторы еще не удовлетворены безопасностью своих конфиденциальных пользовательских данных. Акции упали на 44% на торгах в США в пятницу, что стало самым большим однодневным падением за всю историю.

7. ESG blues

Норвежский суверенный фонд благосостояния в размере 1,3 триллиона долларов, крупнейший в мире, пренебрежительно относится к китайским акциям спортивной одежды Li Ning из-за опасений по поводу ее связей с Синьцзяном. Будут ли другие "зеленые" фонды следовать за своими китайскими инвестициями? “Выгрузка суверенного фонда Норвегии Ли Нин вызывает некоторые опасения по поводу отношения к китайским и гонконгским акциям в будущем”, - сказал Кастор Панг, руководитель отдела исследований Core Pacific Yamaichi. Новости в среду отправили китайский индекс CSI 300 на шестой день снижения - самый длинный проигрышный пробег с марта 2020 года, а индекс Hang Seng финишировал на самом низком уровне с июля 2016 года - и только вмешательство Национальной команды в последний день избежало еще худшего разгрома.

CSI 300 потерял 27% от пика около года назад, вызванного спадом на рынке недвижимости Китая и политикой Covid-zero. Настроения еще больше ухудшились в среду, когда норвежский суверенный фонд благосостояния стоимостью 1,3 триллиона долларов объявил об исключении Li Ning Co. из-за риска того, что производитель спортивной одежды способствует серьезным нарушениям прав человека в Синьцзяне. Этот шаг вызвал опасения по поводу потенциального отступления других долгосрочных инвесторов. Ли Нин упал на 9%.

8. Китай удваивает торговую полосу юаня для рубля

НБК удвоит торговый диапазон юаня для рубля на фоне признаков проблемной ликвидности, поскольку банки отступают от создания рынков. По данным Bloomberg, валютной паре будет разрешено торговать на 10% вокруг фиксированной ставки, чтобы удовлетворить спрос на развитие рынка с 11 марта, говорится в заявлении Китайской системы торговли иностранной валютой. Это сопоставимо с предыдущим пределом в 5%. Изменение показывает, как мировые финансовые институты пытаются справиться с волатильностью рубля, поскольку Россия все больше отрезана от рынков после вторжения в Украину. На прошлой неделе юань достиг рекордного уровня по отношению к рублю, а некоторые китайские банки приостановили торги валютной парой.

Лимит 10% сравнивается с 5% для большинства валютных пар оншорного юаня. В последний раз Китай расширил торговый диапазон для иностранной валюты в 2014 году, когда он удвоил разрешенный диапазон для доллара-юаня до 2%. “Это мера политики в ответ на волатильную торговлю рублями", - сказал Кен Чунг, азиатский валютный стратег Mizuho Bank Ltd. “Мера заключается в том, чтобы дать рыночным маркерам возможность устанавливать цену и улучшать торговую ликвидность RUB/CNY”.

Волатильность привела к ослаблению интереса к торговле валютной парой, а разрыв между ценой bid-ask достиг рекордных 197 пунктов в среду. Разрыв сократился до 106 пунктов после последнего объявления. 25 февраля юань купил 13,6 рубля на китайском оншорном спотовом рынке. Общий объем двусторонней торговли между двумя странами в 2020 году оценивался в 112 миллиардов долларов. Президенты Си Цзиньпин и Владимир Путин только в прошлом месяце подписали ряд сделок по увеличению поставок российского газа, нефти и пшеницы.

9. Иностранцы сбрасывают китайские облигации в рекордных количествах

Иностранные инвесторы сократили свои запасы китайских государственных облигаций больше всего в прошлом месяце. Согласно данным, собранным Bloomberg, зарубежные инвесторы продали чистые государственные облигации Китая на 35 млрд юаней ($5,5 млрд) в феврале, что стало крупнейшим ежемесячным сокращением за всю историю и первым сокращением с марта 2021 года. Их активы упали до 2,48 трлн юаней с рекордных 2,52 трлн в январе.

Ликвидация облигаций вызвала разговоры о том, что некоторые из них, возможно, пришли из России, поскольку санкции со стороны США и Европейского Союза отрезали доступ российского центрального банка к большей части его валютных резервов в размере 643 миллиардов долларов. По данным центрального банка, по состоянию на июнь на долю китайского юаня приходилось 13% этих резервов. Аналитики Australia & New Zealand Banking Group подсчитали, что центральный банк России и суверенный фонд благосостояния, вероятно, владеют китайскими облигациями на сумму 140 миллиардов долларов.

Сокращение премии Китая за доходность по облигациям США в результате расходящейся денежно-кредитной политики также подорвало привлекательность китайских ценных бумаг. Доходность 10-летних китайских облигаций составляет около 2,8%, что примерно на 105 базисных пунктов выше, чем казначейские облигации, по сравнению с разрывом более 220 базисных пунктов в конце 2020 года.

10. ВВП на грани сокращения

В ответ на более слабое потребление и негативное влияние на цепочки поставок, поскольку Китай удваивает Covid-ноль на фоне Omicron, Morgan Stanley сократил ВВП Китая в первом квартале на 60 б.п. до нулевого роста кв/кв и сократил годовой ВВП на 20 б.п. %. Сократит больше.

11. Китай к агрессивному смягчению

В результате всей этой непрекращающейся боли China Securities Journal, рупор Народного банка Китая и место, где Пекин распространяет пробные шары о том, что должно произойти, сообщает, что Народный банк Китая может снизить RRR и процентные ставки для стабилизации роста. В отчете говорится, что в настоящее время для поддержки роста требуется мягкая денежно-кредитная политика, повторяющая то, что мы прогнозировали с середины 2021 года. Ожидается, что Китай по-прежнему сократит норму резервных требований банков и процентные ставки для дальнейшей стабилизации экономического роста, несмотря на надвигающееся повышение ставки ФРС США, говорится в опубликованном в понедельник отчете China Securities Journal со ссылкой на аналитиков. Дальнейшее снижение RRR и процентных ставок, возможно, уже включено в повестку дня центрального банка Китая.

В связи с этим возникает вопрос: как долго могут расходиться денежно-кредитные политики США и Китая, причем первая будет увеличиваться, а вторая сокращаться, прежде чем что-то окончательно сломается. Одно можно сказать наверняка: для того, чтобы Китай достиг своей цели роста примерно на 5,5% в этом году, при резком падении рынка недвижимости, быстром росте коронавирусных инфекций, все еще высокой инфляции и экспортном спросе, которому угрожают последствия войны в Европе. стимул предотвратит падение Китая в катастрофическую рецессию. Вот почему премьер-министр Ли Кэцян заявил журналистам в пятницу, что достижение цели роста будет непростым. Он также сказал им, что уходит в этом году; оба связаны...

ОТВЕТЫ (0)

Комментарии не найдены!