Понемножку обо всем

238,503

4,060

|

|

Хранитель Храма ( Слушатель ) |

| 30 мар 2022 13:50:34 |

Какая основная валюта упадет первой?

новая дискуссия Статья 160

Какая основная валюта упадет первой?

Брюс Уайлдс

29 МАРТА 2022

..Может ли евро победить иену в гонке на кладбище?

Прежде чем сказать что-либо еще, важно отметить, что когда дело доходит до основных валют, можно с уверенностью предположить, что ими манипулируют центральные банки. В интересах центральных банков держать их торговлю в довольно жесткой схеме, чтобы не раскачивать фундамент мировой финансовой системы. Вдобавок к стрессу, оказываемому на экономику из-за войны в Украине, банкиры не хотят иметь дело с растущим страхом, что фиатная денежная система вот-вот рухнет.

Разрушение мифа о том, что основная валюта не может рухнуть, может создать ситуацию, когда мы увидим, как пугливые инвесторы массово сбрасывают валюту. По мере того, как богатство перетекало из валюты в материальные активы, инфляция резко возросла. Когда валюта взрывается, это способствует перемещению богатства от тех, кто держит бесполезную бумагу, к тем, кто держит другие валюты или материальные активы. Групповое мышление всех основных центральных банков до недавнего времени было воплощено в глобальную денежно-кредитную политику, способствующую инфляции , чтобы поддержать экономический рост. Эта денежно-кредитная политика в настоящее время сталкивается с проблемами из-за роста цен, в то время как экономика замедляется.

Важно помнить, что выживание систем фиатных валют зависит от веры их пользователей и участников. Появление множества новых криптовалют свидетельствует о том, что вера в нынешние фиатные валюты начинает ослабевать. Эти цифровые валюты, заполонившие рынок, не связаны с центральными банками. Кроме того, ощущение того, что мы вот-вот станем свидетелями крупных потрясений в мировой финансовой системе, усиливается усилиями таких стран, как Китай и Россия, по отходу от доллара в большей степени в торговле. Это происходит в то же время, когда мы видим, что стоимость жизни в 16 странах, которые используют евро, выросла до 5,1% в январе, что является новым рекордом, в 2022 году ожидается небольшое повышение процентных ставок, а индекс цен производителей Германии составляет 18. % и Испании 31%.

Недавно Золтан Позар, инвестиционный стратег Credit Suisse и базирующийся в Нью-Йорке, появился во всех средствах массовой информации, рекламируя теорию, которая затронет всех нас. Он рекламирует идею о том, что российские санкции в сочетании с ее отношениями с Китаем и кризисом в некоторых сырьевых товарах угрожают резервному статусу доллара. Он утверждает, что это приведет к событию Бреттон-Вудса III, где товарное обеспечение может перекрывать путь к твердым деньгам.

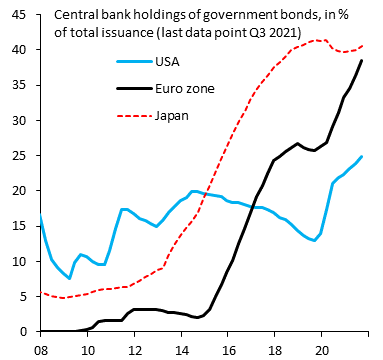

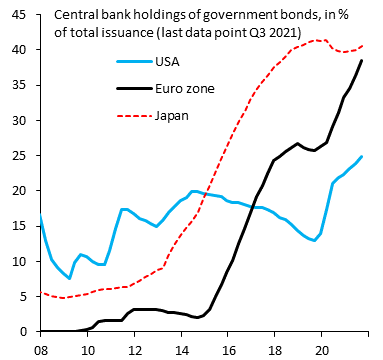

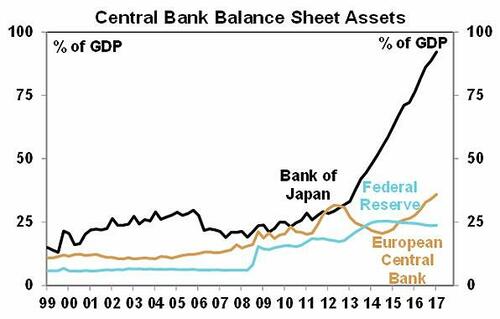

Хотя Позар может быть не совсем прав, если мы движемся в этом направлении, эффект будет иметь широкие последствия для всех нас. Это существенно изменило бы отношения между фиатной валютой и материальными активами. Можно привести сильный аргумент в пользу того, что, хотя Банк Японии является лидером, когда дело доходит до монетизации долга, это ненадолго. ЕЦБ догоняет по доле центральных банков в государственных облигациях в процентах от общего объема выпуска. Принимая во внимание все проблемы Европы, большая проблема заключается в том, чтобы представить себе сценарий, из которого может вытекать экономический ренессанс.

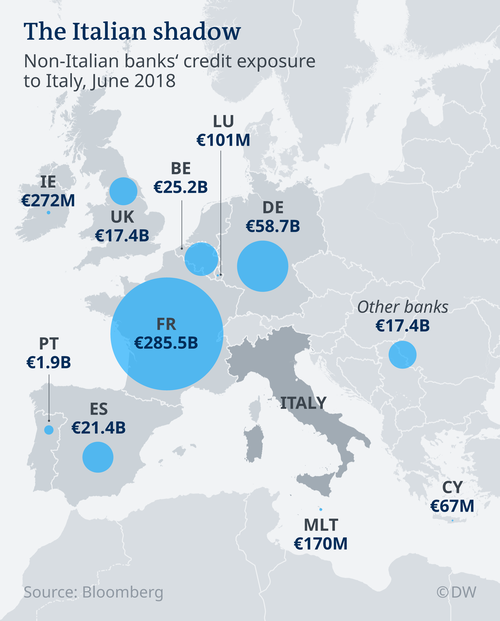

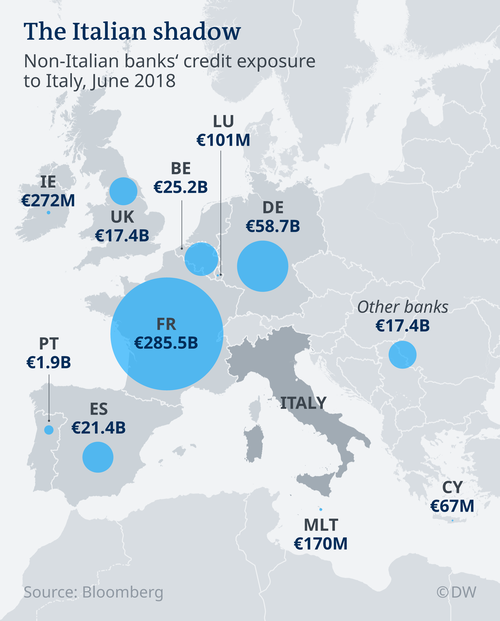

Сказать, что обман банковской системы еврозоны, который продолжается уже много лет, преуменьшает размер мошенничества, происходящего на наших глазах. Программа, известная как "Цель 2", стала спасением евро и отвечает за предотвращение краха стран. С 2015 года, когда Драги начал QE, Бундесбанк покупает облигации на рынке. Итальянский центральный банк зависит от ЕЦБ, который покупает итальянские государственные облигации. Затем Германия отправляет евро в Италию, переводя долг через Target 2 в свой немецкий банк. Растущие различия в балансе Target 2 являются результатом того, что немцы взяли эти облигации. Итальянцы также добавили к бегству капитала, ликвидировав свои облигации и отправив свои деньги за границу.

Италия намного хуже после Covid-19

Цель 2 переводится в чрезвычайно огромные долговые требования к немцам, которые не покрываются никакими ценными бумагами. Короче говоря, если Италия (или даже Испания) выйдет из еврозоны, немцы останутся с бесполезными бумагами. Суть в том, что Брюссель и Германия должны продолжать покупать то, что можно считать "плохим долгом", чтобы удержать систему на плаву. Все это поднимает вопрос о том, когда стоимость евро начнет отражать стресс, который был замаскирован и в значительной степени проигнорирован. Короче говоря, выбор Европы состоял в том, положить ли много плохих долгов на баланс Европейского центрального банка или иметь дело с дефолтами и инфекцией, которая вытекает из них. Чтобы было ясно, многие немецкие экономисты критикуют цель 2 и рассматривают ее как чек, который нельзя обналичить.

Что касается иены, то в течение длительного времени многие инвесторы рассматривали ее как валюту-убежище, настолько, что ее называли "вдовьей" торговлей для тех, кто делал ставки на ее снижение. В течение многих лет Япония была образцом и живым доказательством того, что низкие процентные ставки не гарантируют экономический рост и процветание. Многие инвесторы не замечают, что Банк Японии накачивает фондовый рынок Японии, покупая акции на рынке ETF. Это превратилось в программу, которая кажется похожей на мошенничество Марио Драги, когда он делал «все, что нужно», чтобы создать впечатление, что их экономика движется вперед. Следуя мысли о том, что, хотя нет никакого способа избежать окончательного краха бума, вызванного кредитной экспансией много лет назад, Людвиг фон Мизес писал; «Альтернатива состоит только в том, должен ли кризис наступить раньше в результате добровольного отказа от дальнейшей кредитной экспансии или позже в качестве окончательной и полной катастрофы задействованной денежной системы». Короче говоря, теперь у Банка Японии не осталось иного выбора, кроме как пойти ва-банк, развеяв все иллюзии, и все будет хорошо.

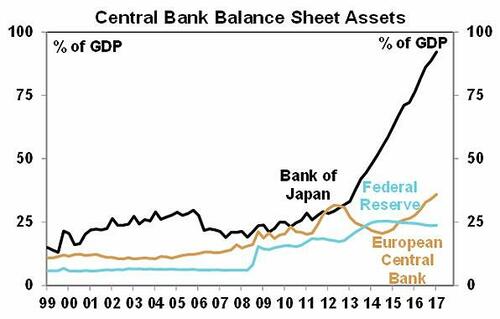

Япония лидировала в этом эксперименте

До эпохи "у Бернанке есть все ответы" многие из нас критиковали Японию за то, что она не справилась со своими проблемами. В то время идея заключалась в том, что только позволив своим зомби-банкам и отраслям потерпеть неудачу, Япония сможет очистить систему и двигаться вперед. Вместо этого правительство Японии столкнулось с огромным дефицитом и накопило огромный долг. В течение десятилетий Япония томилась и избегала катастрофы только благодаря тому, что из года в год у нее был большой профицит торгового баланса, и она смогла справиться с быстрым ростом, происходящим в Китае. Сегодня большая часть этого профицита торгового баланса исчезла, но огромный долг Японии остается.

После 2008 года Япония решила поставить себя на передний край эксперимента, чтобы продвинуть свою экономику вперед. Это включает в себя не только расширение баланса Банка Японии, но и накачку рынка, прыгнув на рынок ETF, чего страна не делает, так это предпринимает большие шаги в направлении экономических реформ. Все это превратилось в программу, которая, похоже, уделяет основное внимание тому, чтобы делать "все, что нужно", чтобы экономика двигалась вперед. Проблема в проведении ошибочной политики, заключающейся в том, чтобы никогда не позволять рынку скользить, а направлять его на путь все выше и выше, пока все, кто сомневается в силе рынка, наконец не капитулирует, состоит в том, что это мешает истинному открытию цены.

В последнее время появились статьи, исследующие, как центральные банки и правительства искажают истинное открытие цен на фондовых рынках по всему миру. Покупая акции, они берут или передают отрасли промышленности или торговли из частного сектора в государственную собственность или контроль. Ключевое слово здесь - "собственность". Это потому, что государство может отказаться от контроля над решениями, оставляя их в руках руководства. Было подсчитано, что Банк Японии держит около 35 трлн иен, что составляет примерно 80% японского рынка ETF. В некотором смысле действия центрального банка Японии можно считать не более чем новой моделью "скрытой национализации".

Это курс, наполненный моральным риском, поскольку он разрушает истинное открытие цены - основу свободных рынков. Мы не можем недооценивать важность между ценами активов и сигналами обратной связи, которые они посылают. Они имеют решающее значение для определения стоимости, особенно когда речь идет об активах, таких как акции, облигации, валюты или бумажные обещания, которые не имеют полезной ценности и не могут выполнять полезную задачу. Когда истинное обнаружение цен теряется или ухудшается, управленческие команды больше не получают обратной связи с рынком о том, является ли решение руководителя хорошим или плохим, это ослабляет способность рынка вознаграждать и наказывать компании независимо от того, насколько катастрофичны их решения.

Чтобы сохранить иллюзию жизнеспособной экономики, центральные банки должны продолжать расширять кредиты и долги, чтобы экономика не сошла с колес. Трудно создать иллюзию, что все хорошо, если безработица растет, и дефолты растут. Это означает, что центральные банки остаются в ловушке в коробке, построенной Беном Бернанке, усиленной Джанет Йеллен, а Джером Пауэлл не пытаются вырваться. Легко увидеть, как политика центрального банка, правильная или неправильная, ложно выполняет две вещи: она укрепляет и поддерживает текущие активы, в то же время укрепляя имиджевые рынки, которые поднимаются выше, потому что наше экономическое будущее становится ярче, что является нарративом основных СМИ.

Возможно, это началось как "краткосрочное решение", но Бен Бернанке повысил ставку, установив печатные машины на высоком уровне и наводнив Америку и мир QE. Когда другие центральные банки приняли это решение, мир приступил к грандиозному эксперименту. Большая проблема в том, что импульс, похоже, ослабевает вскоре после каждой новой волны стимулов, и, похоже, постоянно требуется еще одно исправление. Текущая политика не создают истинного роста производительности или реального богатства, а просто повышают стоимость определенных рынков и активов. Это выгодно тем, кто владеет или имеет активы, но мало или даже вредит бедным или тем, у кого ничего нет. Это также увеличивает экономическое неравенство и социальные беспорядки. Суровая реальность, с которой должны столкнуться центральные банки, политики и мир, - это лекарство для лечения высокой инфляции - высокие процентные ставки. Это не пойдет хорошо и для некоторых неприемлемое решение.

В течение многих лет Япония и Италия, погрязшие в долгах, находились на искусственной поддержке. Не только размер долга, но и качество долга предполагают, что должно произойти огромное падение стоимости их валют. Слабость евро или даже иены почти наверняка приведет к укреплению доллара, что может стать катализатором кризиса валют, выпущенных странами с формирующимся рынком. Короче говоря, существует вероятность того, что такой инцидент распространится на остальной развитый мир и перерастет в глобальное событие сокращения доли заемных средств. Скорее всего, это будет рассматриваться как часть великой перезагрузки, которую многие из нас ожидают в какой-то момент. Это означает, что обещания будут нарушены, а правила будут переписаны по мере того, как мы будем проходить стирку. Если я прав, эта перезагрузка повлечет за собой массовую передачу богатства, когда многие люди потеряют свои активы, поскольку общество будет проходить через пресс.

Брюс Уайлдс

29 МАРТА 2022

..Может ли евро победить иену в гонке на кладбище?

Прежде чем сказать что-либо еще, важно отметить, что когда дело доходит до основных валют, можно с уверенностью предположить, что ими манипулируют центральные банки. В интересах центральных банков держать их торговлю в довольно жесткой схеме, чтобы не раскачивать фундамент мировой финансовой системы. Вдобавок к стрессу, оказываемому на экономику из-за войны в Украине, банкиры не хотят иметь дело с растущим страхом, что фиатная денежная система вот-вот рухнет.

Разрушение мифа о том, что основная валюта не может рухнуть, может создать ситуацию, когда мы увидим, как пугливые инвесторы массово сбрасывают валюту. По мере того, как богатство перетекало из валюты в материальные активы, инфляция резко возросла. Когда валюта взрывается, это способствует перемещению богатства от тех, кто держит бесполезную бумагу, к тем, кто держит другие валюты или материальные активы. Групповое мышление всех основных центральных банков до недавнего времени было воплощено в глобальную денежно-кредитную политику, способствующую инфляции , чтобы поддержать экономический рост. Эта денежно-кредитная политика в настоящее время сталкивается с проблемами из-за роста цен, в то время как экономика замедляется.

Важно помнить, что выживание систем фиатных валют зависит от веры их пользователей и участников. Появление множества новых криптовалют свидетельствует о том, что вера в нынешние фиатные валюты начинает ослабевать. Эти цифровые валюты, заполонившие рынок, не связаны с центральными банками. Кроме того, ощущение того, что мы вот-вот станем свидетелями крупных потрясений в мировой финансовой системе, усиливается усилиями таких стран, как Китай и Россия, по отходу от доллара в большей степени в торговле. Это происходит в то же время, когда мы видим, что стоимость жизни в 16 странах, которые используют евро, выросла до 5,1% в январе, что является новым рекордом, в 2022 году ожидается небольшое повышение процентных ставок, а индекс цен производителей Германии составляет 18. % и Испании 31%.

Недавно Золтан Позар, инвестиционный стратег Credit Suisse и базирующийся в Нью-Йорке, появился во всех средствах массовой информации, рекламируя теорию, которая затронет всех нас. Он рекламирует идею о том, что российские санкции в сочетании с ее отношениями с Китаем и кризисом в некоторых сырьевых товарах угрожают резервному статусу доллара. Он утверждает, что это приведет к событию Бреттон-Вудса III, где товарное обеспечение может перекрывать путь к твердым деньгам.

Хотя Позар может быть не совсем прав, если мы движемся в этом направлении, эффект будет иметь широкие последствия для всех нас. Это существенно изменило бы отношения между фиатной валютой и материальными активами. Можно привести сильный аргумент в пользу того, что, хотя Банк Японии является лидером, когда дело доходит до монетизации долга, это ненадолго. ЕЦБ догоняет по доле центральных банков в государственных облигациях в процентах от общего объема выпуска. Принимая во внимание все проблемы Европы, большая проблема заключается в том, чтобы представить себе сценарий, из которого может вытекать экономический ренессанс.

Сказать, что обман банковской системы еврозоны, который продолжается уже много лет, преуменьшает размер мошенничества, происходящего на наших глазах. Программа, известная как "Цель 2", стала спасением евро и отвечает за предотвращение краха стран. С 2015 года, когда Драги начал QE, Бундесбанк покупает облигации на рынке. Итальянский центральный банк зависит от ЕЦБ, который покупает итальянские государственные облигации. Затем Германия отправляет евро в Италию, переводя долг через Target 2 в свой немецкий банк. Растущие различия в балансе Target 2 являются результатом того, что немцы взяли эти облигации. Итальянцы также добавили к бегству капитала, ликвидировав свои облигации и отправив свои деньги за границу.

Италия намного хуже после Covid-19

Цель 2 переводится в чрезвычайно огромные долговые требования к немцам, которые не покрываются никакими ценными бумагами. Короче говоря, если Италия (или даже Испания) выйдет из еврозоны, немцы останутся с бесполезными бумагами. Суть в том, что Брюссель и Германия должны продолжать покупать то, что можно считать "плохим долгом", чтобы удержать систему на плаву. Все это поднимает вопрос о том, когда стоимость евро начнет отражать стресс, который был замаскирован и в значительной степени проигнорирован. Короче говоря, выбор Европы состоял в том, положить ли много плохих долгов на баланс Европейского центрального банка или иметь дело с дефолтами и инфекцией, которая вытекает из них. Чтобы было ясно, многие немецкие экономисты критикуют цель 2 и рассматривают ее как чек, который нельзя обналичить.

Что касается иены, то в течение длительного времени многие инвесторы рассматривали ее как валюту-убежище, настолько, что ее называли "вдовьей" торговлей для тех, кто делал ставки на ее снижение. В течение многих лет Япония была образцом и живым доказательством того, что низкие процентные ставки не гарантируют экономический рост и процветание. Многие инвесторы не замечают, что Банк Японии накачивает фондовый рынок Японии, покупая акции на рынке ETF. Это превратилось в программу, которая кажется похожей на мошенничество Марио Драги, когда он делал «все, что нужно», чтобы создать впечатление, что их экономика движется вперед. Следуя мысли о том, что, хотя нет никакого способа избежать окончательного краха бума, вызванного кредитной экспансией много лет назад, Людвиг фон Мизес писал; «Альтернатива состоит только в том, должен ли кризис наступить раньше в результате добровольного отказа от дальнейшей кредитной экспансии или позже в качестве окончательной и полной катастрофы задействованной денежной системы». Короче говоря, теперь у Банка Японии не осталось иного выбора, кроме как пойти ва-банк, развеяв все иллюзии, и все будет хорошо.

Япония лидировала в этом эксперименте

До эпохи "у Бернанке есть все ответы" многие из нас критиковали Японию за то, что она не справилась со своими проблемами. В то время идея заключалась в том, что только позволив своим зомби-банкам и отраслям потерпеть неудачу, Япония сможет очистить систему и двигаться вперед. Вместо этого правительство Японии столкнулось с огромным дефицитом и накопило огромный долг. В течение десятилетий Япония томилась и избегала катастрофы только благодаря тому, что из года в год у нее был большой профицит торгового баланса, и она смогла справиться с быстрым ростом, происходящим в Китае. Сегодня большая часть этого профицита торгового баланса исчезла, но огромный долг Японии остается.

После 2008 года Япония решила поставить себя на передний край эксперимента, чтобы продвинуть свою экономику вперед. Это включает в себя не только расширение баланса Банка Японии, но и накачку рынка, прыгнув на рынок ETF, чего страна не делает, так это предпринимает большие шаги в направлении экономических реформ. Все это превратилось в программу, которая, похоже, уделяет основное внимание тому, чтобы делать "все, что нужно", чтобы экономика двигалась вперед. Проблема в проведении ошибочной политики, заключающейся в том, чтобы никогда не позволять рынку скользить, а направлять его на путь все выше и выше, пока все, кто сомневается в силе рынка, наконец не капитулирует, состоит в том, что это мешает истинному открытию цены.

В последнее время появились статьи, исследующие, как центральные банки и правительства искажают истинное открытие цен на фондовых рынках по всему миру. Покупая акции, они берут или передают отрасли промышленности или торговли из частного сектора в государственную собственность или контроль. Ключевое слово здесь - "собственность". Это потому, что государство может отказаться от контроля над решениями, оставляя их в руках руководства. Было подсчитано, что Банк Японии держит около 35 трлн иен, что составляет примерно 80% японского рынка ETF. В некотором смысле действия центрального банка Японии можно считать не более чем новой моделью "скрытой национализации".

Это курс, наполненный моральным риском, поскольку он разрушает истинное открытие цены - основу свободных рынков. Мы не можем недооценивать важность между ценами активов и сигналами обратной связи, которые они посылают. Они имеют решающее значение для определения стоимости, особенно когда речь идет об активах, таких как акции, облигации, валюты или бумажные обещания, которые не имеют полезной ценности и не могут выполнять полезную задачу. Когда истинное обнаружение цен теряется или ухудшается, управленческие команды больше не получают обратной связи с рынком о том, является ли решение руководителя хорошим или плохим, это ослабляет способность рынка вознаграждать и наказывать компании независимо от того, насколько катастрофичны их решения.

Чтобы сохранить иллюзию жизнеспособной экономики, центральные банки должны продолжать расширять кредиты и долги, чтобы экономика не сошла с колес. Трудно создать иллюзию, что все хорошо, если безработица растет, и дефолты растут. Это означает, что центральные банки остаются в ловушке в коробке, построенной Беном Бернанке, усиленной Джанет Йеллен, а Джером Пауэлл не пытаются вырваться. Легко увидеть, как политика центрального банка, правильная или неправильная, ложно выполняет две вещи: она укрепляет и поддерживает текущие активы, в то же время укрепляя имиджевые рынки, которые поднимаются выше, потому что наше экономическое будущее становится ярче, что является нарративом основных СМИ.

Возможно, это началось как "краткосрочное решение", но Бен Бернанке повысил ставку, установив печатные машины на высоком уровне и наводнив Америку и мир QE. Когда другие центральные банки приняли это решение, мир приступил к грандиозному эксперименту. Большая проблема в том, что импульс, похоже, ослабевает вскоре после каждой новой волны стимулов, и, похоже, постоянно требуется еще одно исправление. Текущая политика не создают истинного роста производительности или реального богатства, а просто повышают стоимость определенных рынков и активов. Это выгодно тем, кто владеет или имеет активы, но мало или даже вредит бедным или тем, у кого ничего нет. Это также увеличивает экономическое неравенство и социальные беспорядки. Суровая реальность, с которой должны столкнуться центральные банки, политики и мир, - это лекарство для лечения высокой инфляции - высокие процентные ставки. Это не пойдет хорошо и для некоторых неприемлемое решение.

В течение многих лет Япония и Италия, погрязшие в долгах, находились на искусственной поддержке. Не только размер долга, но и качество долга предполагают, что должно произойти огромное падение стоимости их валют. Слабость евро или даже иены почти наверняка приведет к укреплению доллара, что может стать катализатором кризиса валют, выпущенных странами с формирующимся рынком. Короче говоря, существует вероятность того, что такой инцидент распространится на остальной развитый мир и перерастет в глобальное событие сокращения доли заемных средств. Скорее всего, это будет рассматриваться как часть великой перезагрузки, которую многие из нас ожидают в какой-то момент. Это означает, что обещания будут нарушены, а правила будут переписаны по мере того, как мы будем проходить стирку. Если я прав, эта перезагрузка повлечет за собой массовую передачу богатства, когда многие люди потеряют свои активы, поскольку общество будет проходить через пресс.

ОТВЕТЫ (0)

Комментарии не найдены!