Большой передел мира

266,049,893

521,202

Екатеринбург

Карма: +3,744.48

Регистрация: 23.07.2020

Сообщений: 3,052

Читатели: 4

Регистрация: 23.07.2020

Сообщений: 3,052

Читатели: 4

ЦитатаСкрытый текст

Помесячная статистика СВО:

https://docs.google.com/spreadsheets/d/1o7ZQ8C3aeI0lC11g72lgg-fFZZwcGExrvwfef17E1XQ/edit?usp=sharing

Ссылка обновлена

https://docs.google.com/spreadsheets/d/1o7ZQ8C3aeI0lC11g72lgg-fFZZwcGExrvwfef17E1XQ/edit?usp=sharing

Ссылка обновлена

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

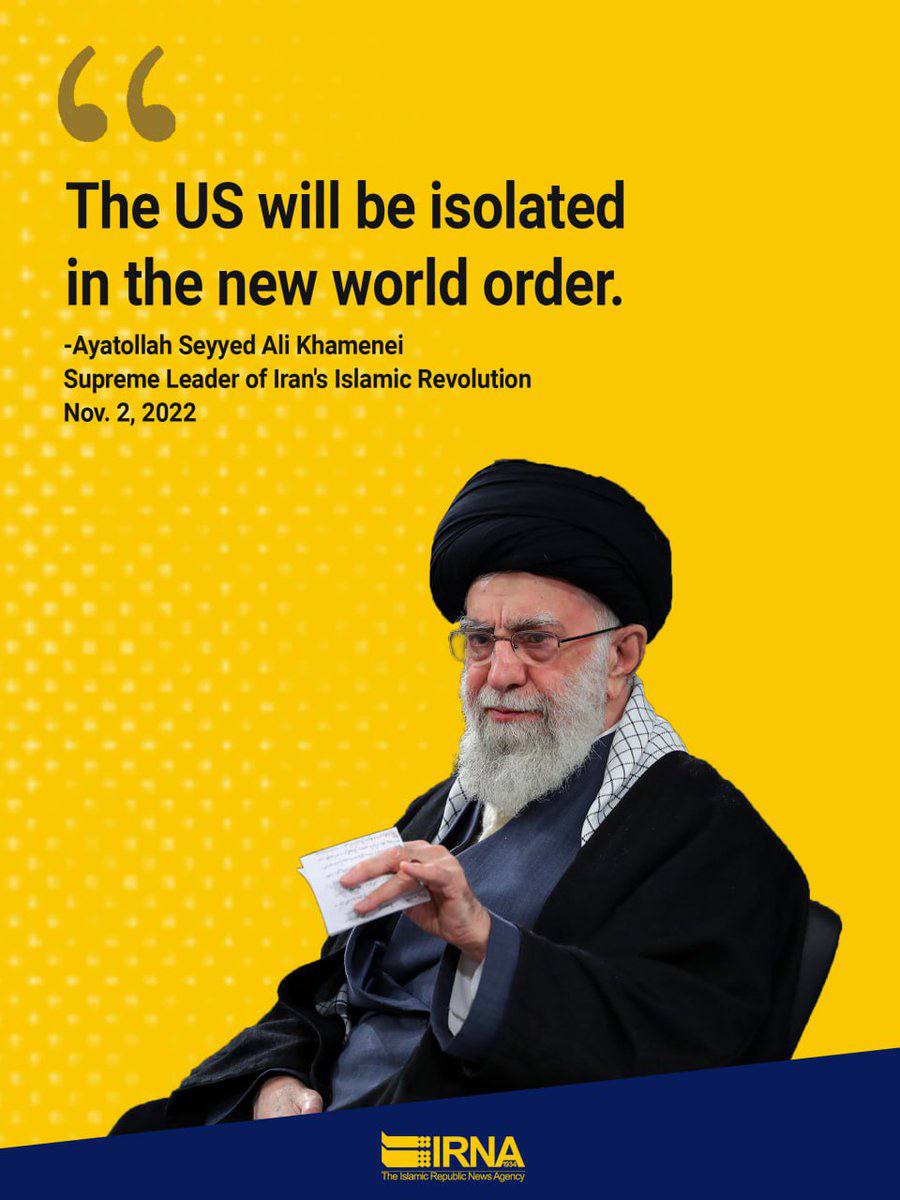

США будут изолированы в новом мировом порядке. — Аятолла Сейед Али Хамени

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Европе придётся отправить своих солдат на войну, если "человеческий ресурс" Украины закончится, заявил глава Минобороны Венгрии.

"Запад решил не локализовать конфликт, а вывести его на всеобщий уровень... Сейчас мы находимся в той точке, когда надо участвовать, надо вовлекаться, голосуя за санкции, потом деньгами, потом только оборонными средствами, сейчас мы уже видим, что отправляют танки Leopard, на подходе также истребители, и если так будет продолжаться, то понадобятся и солдаты, если украинские человеческие ресурсы закончатся. В итоге Европа окажется в центре войны".

"Запад решил не локализовать конфликт, а вывести его на всеобщий уровень... Сейчас мы находимся в той точке, когда надо участвовать, надо вовлекаться, голосуя за санкции, потом деньгами, потом только оборонными средствами, сейчас мы уже видим, что отправляют танки Leopard, на подходе также истребители, и если так будет продолжаться, то понадобятся и солдаты, если украинские человеческие ресурсы закончатся. В итоге Европа окажется в центре войны".

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Лидеры США, Британии и Австралии заявили, что вырабатывают вместе с МАГАТЭ "подход" — как продать Австралии атомные подводные лодки и при этом не нарушить режим нераспространения ядерного оружия и технологий.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Макрон обсудил ночью с Орбаном самые важные для Франции вопросы: СВО и вступление Швеции и Финляндии в НАТО

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Лидер канадской оппозиции Пьер Пуальевр - о том, что Канада не понимает, куда Украина тратит выделяемые ей деньги:

Я считаю, что нужно получить результат за наши деньги. И мы поддерживаем окончание российского незаконного и неоправданного вторжения. Но проблема нынешней власти не в том, что они недостаточно тратят, а в том, что они получают недостаточно за свои деньги. Они много тратят на внутреннюю бюрократию и недостаточно на передовую военную технику.

Я считаю, что нужно получить результат за наши деньги. И мы поддерживаем окончание российского незаконного и неоправданного вторжения. Но проблема нынешней власти не в том, что они недостаточно тратят, а в том, что они получают недостаточно за свои деньги. Они много тратят на внутреннюю бюрократию и недостаточно на передовую военную технику.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Американский ветеран и писатель Ноктис Дрейвен: Я думаю, что каждому солдату ВСУ, получившему ранение, нужно дать медаль НАТО, американский флаг и фотографию Зеленского с мешком денег, чтобы напомнить им, за что они воюют.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

«Збигнев Зибро ходит с оружием! Ветер раскрыл тайну министра»: Поляки обнаружили, что их министр юстиции ходит на пресс-конференции с боевым пистолетом за поясом.

«Министр Збигнев Зибро с оружием за поясом! Такое необычное зрелище удивило участников пресс-конференции министра юстиции.

В понедельник министр Зибро вместе с заместителем министра сельского хозяйства Ковальским провели пресс-конференцию на польском угольном руднике Белхатув, касающуюся энергетического суверенитета Польши. После конференции произошло необычное событие. Когда Зибро возложил цветы к мемориальной доске в память о жертвах горнодобывающих происшествий, сильный ветер вдруг откинул полу пиджака министра и обнажил... пистолет за поясом его штанов. Это не пустышка, это настоящий пистолет Глок, очень популярная модель огнестрельного оружия австрийского производства, используемая полицией.

Причиной таких мер предосторожности является тот факт, что в адрес министра регулярно направляются угрозы преступниками. Несколько лет назад он получил письма с неизвестным порошком, в которых ему угрожали смертью»

«Министр Збигнев Зибро с оружием за поясом! Такое необычное зрелище удивило участников пресс-конференции министра юстиции.

В понедельник министр Зибро вместе с заместителем министра сельского хозяйства Ковальским провели пресс-конференцию на польском угольном руднике Белхатув, касающуюся энергетического суверенитета Польши. После конференции произошло необычное событие. Когда Зибро возложил цветы к мемориальной доске в память о жертвах горнодобывающих происшествий, сильный ветер вдруг откинул полу пиджака министра и обнажил... пистолет за поясом его штанов. Это не пустышка, это настоящий пистолет Глок, очень популярная модель огнестрельного оружия австрийского производства, используемая полицией.

Причиной таких мер предосторожности является тот факт, что в адрес министра регулярно направляются угрозы преступниками. Несколько лет назад он получил письма с неизвестным порошком, в которых ему угрожали смертью»

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Масштабный удар по региональным банкам в США значительно превышает потери в марте 2020 и сопоставим или даже хуже по некоторым банкам, чем удар по время финансового кризиса 2008.

Разница с 2008 годом есть и заключается в двух важных особенностях:

▪️ Кризис 2023 крайне фрагментирован и затрагивает мелкие и средние финансовые структуры, тогда как крупные банки изолированы, а в 2008 было наоборот.

▪️ В этот раз идет беспрецедентное давление на депозитную базу через набеги на банки с массовым изъятием клиентских средств.

В 2008 году специфика кризиса отличалась и в меньшей степени касалась основного ресурса фондирования (депозитов), а давление было сконцентрировано на качестве кредитного портфеля, структуре инвестиций в ценные бумаги и на межбанковском кредитовании через кризис доверия.

Таким образом, если 2008 – это был кризис преимущественно крупных финансовых структур, а в 2023 под основным ударом находится мелкие и средние финансовые организации.

Обычно источник банковского кризиса – это деградация качества кредитного портфеля, но в этот раз в полный рост реализуется процентный риск и неравномерное распределение активов/пассивов по дюрации, а кредитный риск выведен на второй план.

Первая торговая сессия после коллапса двух крупных банков была очень тяжелой. Например, Акции First Republic Bank упали в моменте на 79%, акции Western Alliance Bancorp упали на 85%, что стало самым большим падением за всю историю, а акции PacWest Bancorp упали на 60%, достигнув рекордно низкого уровня. В конце торгового дня произошло восстановление.

Индекс американских банков рухнул на 12%, что стало сильнейшим падением с марта 2020, однако, если исключить крупные банки, то падение превышает 20% (сопоставимо с худшими днями сентября-октября 2008) и падение более значительное, чем ниже активы банков.

Обратная пропорция – чем ниже активы, тем сильнее удар по капитализации и выше уязвимость.

Ниже представлен список банков и финансовых организаций, которые находятся под угрозой, которые уязвимы и потенциально могут пойти на банкротство:

Сортировка от крупных к мелким (отсечение по уровню активов от 40 млрд долл), где перечислены финансовые показатели в следующем порядке: активы / кэш / чистые кредиты / инвестиции в ценные бумаги / депозиты / капитал. Выделены те банки, которые в наибольшей степени были подвержены информационному давлению.

• Truist Financial Corporation 555.3 / 24.6 / 325 / 133.4 / 413.6 / 60.5 млрд

• Charles Schwab Corporation 551.7 / 83.2 / 40.5 / 324.5 / 366.7 / 36.6 млрд

• Citizens Financial Group 226.7 / 10.9 / 154.2 / 33.4 / 180.7 / 23.7 млрд

• First Republic Bank 212.6 / 4.3 / 166.1 / 33.1 / 176.4 / 17.4 млрд

• Fifth Third Bancorp 207.5 / 3.5/ 117.6 / 60.6 / 164 / 17.4 млрд

• Keycorp 189.8 / 0.9 / 115.1 / 52.3 / 142.6 / 13.4 млрд

• Huntington Bancshares 182.9 / 6.9 / 112.7 / 40.5 / 147.9 / 17.8 млрд

• Zions Bancorporation 89.6 / 4.4 / 54.7 / 23.8 / 71.7 / 4.9 млрд

• Comerica Incorporated 85.4 / 6.3 / 52 / 19.2 / 71.4 / 5.2 млрд

• First Horizon Corporation 79 / 2.9 / 58 / 11.6 / 63.5 / 8.6 млрд

• Webster Financial Corporation 71.3 / 0.9 / 49.2 / 14.5 / 54 / 8 млрд

• Western Alliance Bancorporation 67.7 / 1.3 / 52.7 / 9.2 / 53.6 / 5.3 млрд

• Pacwest Bancorp 41.3 / 2.2 / 28.5 / 7.6 / 34 / 3.9 млрд

• East West Bancorp 64.1 / 4.4 / 47.5 / 9 / 56 / 6 млрд

Система разбалансирована, а риски нарастают, т.к. вторичный эффект заражения постепенно распространяется, что может реализовать цепную реакцию.

//Spydell

Разница с 2008 годом есть и заключается в двух важных особенностях:

▪️ Кризис 2023 крайне фрагментирован и затрагивает мелкие и средние финансовые структуры, тогда как крупные банки изолированы, а в 2008 было наоборот.

▪️ В этот раз идет беспрецедентное давление на депозитную базу через набеги на банки с массовым изъятием клиентских средств.

В 2008 году специфика кризиса отличалась и в меньшей степени касалась основного ресурса фондирования (депозитов), а давление было сконцентрировано на качестве кредитного портфеля, структуре инвестиций в ценные бумаги и на межбанковском кредитовании через кризис доверия.

Таким образом, если 2008 – это был кризис преимущественно крупных финансовых структур, а в 2023 под основным ударом находится мелкие и средние финансовые организации.

Обычно источник банковского кризиса – это деградация качества кредитного портфеля, но в этот раз в полный рост реализуется процентный риск и неравномерное распределение активов/пассивов по дюрации, а кредитный риск выведен на второй план.

Первая торговая сессия после коллапса двух крупных банков была очень тяжелой. Например, Акции First Republic Bank упали в моменте на 79%, акции Western Alliance Bancorp упали на 85%, что стало самым большим падением за всю историю, а акции PacWest Bancorp упали на 60%, достигнув рекордно низкого уровня. В конце торгового дня произошло восстановление.

Индекс американских банков рухнул на 12%, что стало сильнейшим падением с марта 2020, однако, если исключить крупные банки, то падение превышает 20% (сопоставимо с худшими днями сентября-октября 2008) и падение более значительное, чем ниже активы банков.

Обратная пропорция – чем ниже активы, тем сильнее удар по капитализации и выше уязвимость.

Ниже представлен список банков и финансовых организаций, которые находятся под угрозой, которые уязвимы и потенциально могут пойти на банкротство:

Сортировка от крупных к мелким (отсечение по уровню активов от 40 млрд долл), где перечислены финансовые показатели в следующем порядке: активы / кэш / чистые кредиты / инвестиции в ценные бумаги / депозиты / капитал. Выделены те банки, которые в наибольшей степени были подвержены информационному давлению.

• Truist Financial Corporation 555.3 / 24.6 / 325 / 133.4 / 413.6 / 60.5 млрд

• Charles Schwab Corporation 551.7 / 83.2 / 40.5 / 324.5 / 366.7 / 36.6 млрд

• Citizens Financial Group 226.7 / 10.9 / 154.2 / 33.4 / 180.7 / 23.7 млрд

• First Republic Bank 212.6 / 4.3 / 166.1 / 33.1 / 176.4 / 17.4 млрд

• Fifth Third Bancorp 207.5 / 3.5/ 117.6 / 60.6 / 164 / 17.4 млрд

• Keycorp 189.8 / 0.9 / 115.1 / 52.3 / 142.6 / 13.4 млрд

• Huntington Bancshares 182.9 / 6.9 / 112.7 / 40.5 / 147.9 / 17.8 млрд

• Zions Bancorporation 89.6 / 4.4 / 54.7 / 23.8 / 71.7 / 4.9 млрд

• Comerica Incorporated 85.4 / 6.3 / 52 / 19.2 / 71.4 / 5.2 млрд

• First Horizon Corporation 79 / 2.9 / 58 / 11.6 / 63.5 / 8.6 млрд

• Webster Financial Corporation 71.3 / 0.9 / 49.2 / 14.5 / 54 / 8 млрд

• Western Alliance Bancorporation 67.7 / 1.3 / 52.7 / 9.2 / 53.6 / 5.3 млрд

• Pacwest Bancorp 41.3 / 2.2 / 28.5 / 7.6 / 34 / 3.9 млрд

• East West Bancorp 64.1 / 4.4 / 47.5 / 9 / 56 / 6 млрд

Система разбалансирована, а риски нарастают, т.к. вторичный эффект заражения постепенно распространяется, что может реализовать цепную реакцию.

//Spydell

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Кучи мусора во французском Нанте, где мусорщики бастуют с 7 марта

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Продовольственное снабжение США может пострадать из-за сильного наводнения и перемещения тысяч людей в связи с аномальной погодой в Калифорнии, где выращивается значительная часть сельскохозяйственных культур в стране

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

24 года

Карма: +7,277.02

Регистрация: 01.11.2011

Сообщений: 9,501

Читатели: 4

Регистрация: 01.11.2011

Сообщений: 9,501

Читатели: 4

Цитата: DeC от 13.03.2023 21:36:19В Швеции пенсионный фонд лишился $1,13 млрд после краха американского банка SVB

Шведы же богатые, нам их не понять...

Цитата: Телеграм-канал

...

Забыл пояснить.

Это выгодное вложение шведов во второй рухнувший банк, Сигнатур...

Отредактировано: Нуриэль Рубини - 14 мар 2023 09:08:13

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Россия распространила в Совбезе и Генассамблее ООН переписку с Данией, ФРГ и Швецией по расследованию по "Северным потокам", сообщает постпредство РФ.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

КНДР запустила баллистическую ракету, пишет Рёнхап со ссылкой на южнокорейских военных.

Позднее агентство сообщило о еще одной запущенной северокорейской ракете. Отмечается, что обе баллистические ракеты - "малой дальности".

Позднее агентство сообщило о еще одной запущенной северокорейской ракете. Отмечается, что обе баллистические ракеты - "малой дальности".

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Упала доходность облигаций Германии, ЕЦБ скорее всего не сможет поднять ставку и инфляция продолжит расти.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Российский товарный экспорт в 2022 году установил исторический рекорд — $591,5 млрд, профицит торговли товарами тоже оказался рекордным — $332,4 млрд, следует из опубликованных 13 марта данных Федеральной таможенной службы (ФТС) по внешней торговле за прошлый год и исторических данных Росстата

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

По данным Евростата, после отказа от поставок из России расходы Евросоюза на покупку сжиженного и трубопроводного газа в 2022 году подскочили в 3,3 раза — до 208 млрд евро против 62,5 млрд годом ранее.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

FDIC планирует провести повторный аукциона по продаже банка SVB — WSJ

Пауэлл заявил, что ситуацию с SVB нужно очень тщательно рассмотреть

Пауэлл заявил, что ситуацию с SVB нужно очень тщательно рассмотреть

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

ожидания распространения санкций со стороны США, видимо, все же ослабляют позиции доллара как резервной валюты - к такому выводу пришли экономисты из из ФРС и Университета Нотр-Дам

Злоупотребление США санкциями, особенно против России, ведет к снижению доверия к доллару и ослаблению его позиций в качестве основной валюты для расчетов и резервов по всему миру — NYP

Злоупотребление США санкциями, особенно против России, ведет к снижению доверия к доллару и ослаблению его позиций в качестве основной валюты для расчетов и резервов по всему миру — NYP

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,207.61

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,175

Читатели: 55

Сейчас на ветке:

157,

Модераторов: 0,

Пользователей: 24,

Гостей: 103,

Ботов: 30

Aleha 68

, Belgarath

, Caney

, Maria G

, Moriak2

, Poor Yorick

, Renderer

, Tihayalavina

, Yuri__1964

, chudinov

, horrordash

, madmis1

, nesterova

, paralay

, shova

, slavae

, Зимогор

, Кондуктор

, Маяковский

, Серега 105

, Страшный Кубаноид

, Татарин

, Терешко

, Шмухер