Большой передел мира

266,711,944

521,993

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Небензя на пресс-конференции в ООН продемонстрировал фото, подтверждающие сохранность больниц в Идлибе.

Он заявил, что российская авиация не наносила никакого ущерба гуманитарным объектам в сирийской провинции Идлиб, тем самым опровергнув обвинения в адрес России и Сирии.

«На этих фотографиях вы можете видеть здания, которые, по сообщениям, были атакованы, до предположительной атаки и после, — обратил внимание дипломат. — Но никаких следов бомбёжек на фото нет»

Он заявил, что российская авиация не наносила никакого ущерба гуманитарным объектам в сирийской провинции Идлиб, тем самым опровергнув обвинения в адрес России и Сирии.

«На этих фотографиях вы можете видеть здания, которые, по сообщениям, были атакованы, до предположительной атаки и после, — обратил внимание дипломат. — Но никаких следов бомбёжек на фото нет»

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Как хорошо что в этом сентябре Совбез ООН возглавляет Россия. Хорошее совпадение.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Цитата: DeC от 16.09.2019 20:57:17Тем временем ставка овернайт Repo скакнула до 7%!!!

Repo just hit 7%.\n\nВот график, правда уже устаревший (на тот момент был подъем до ~4%):\n\nСкрытый текст

Уже 8%. Что-то не так с ликвидностью перед выплатой корпоративного налога в середине сентября.

Отредактировано: DeC - 16 сен 2019 21:06:50

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +2,228.03

Регистрация: 06.02.2013

Сообщений: 4,087

Читатели: 0

Аккаунт заблокирован

Регистрация: 06.02.2013

Сообщений: 4,087

Читатели: 0

Аккаунт заблокирован

МОСКВА, 16 сен — РИА Новости, Максим Рубченко. За неделю мировые корпорации взяли в долг 150 миллиардов долларов, побив все исторические рекорды. Практически половина пришлась на американские компании, привлекающие заимствования особенно быстрыми темпами. Почему это свидетельствует о приближении кризиса — в материале РИА Новости.

Долговой пузырь

За первые семь дней сентября корпорации в США, Европе, Китае и Японии продали долговых бумаг на 150 миллиардов долларов. Больше всех отличились американцы: у них объем корпоративных заимствований превысил 74 миллиарда.

Это рекорд за всю историю ведения такой статистики — с 1972 года. За три дня на американский рынок поступило больше долговых бумаг, чем за весь август.

На первый взгляд, высокая активность инвесторов означает, что на финансовых рынках все хорошо. На самом деле — с точностью до наоборот.

Экономика США замедляется. В августе впервые за три года сократилась производственная активность, а продажи готовых домов рухнули до восьмилетнего минимума.

Еще красноречивее резкое снижение объема автомобильных грузоперевозок: за год почти на 50%. Причем тарифы упали практически на 20%.

В результате отрасль захлестнула волна банкротств и увольнений. По данным исследовательской фирмы Broughton Capital, в первом квартале в США обанкротились 640 автотранспортных компаний (за весь прошлый год — 310). В июле и августе работы лишились 4500 американских дальнобойщиков.

Даже в сланцевой индустрии, ставшей в последние годы символом экономического процветания страны, отмечается спад. По информации Бюро трудовой статистики, за год в нефтегазовой отрасли уволили 11 тысяч работников.

Долговой пузырь

За первые семь дней сентября корпорации в США, Европе, Китае и Японии продали долговых бумаг на 150 миллиардов долларов. Больше всех отличились американцы: у них объем корпоративных заимствований превысил 74 миллиарда.

Это рекорд за всю историю ведения такой статистики — с 1972 года. За три дня на американский рынок поступило больше долговых бумаг, чем за весь август.

На первый взгляд, высокая активность инвесторов означает, что на финансовых рынках все хорошо. На самом деле — с точностью до наоборот.

Экономика США замедляется. В августе впервые за три года сократилась производственная активность, а продажи готовых домов рухнули до восьмилетнего минимума.

Еще красноречивее резкое снижение объема автомобильных грузоперевозок: за год почти на 50%. Причем тарифы упали практически на 20%.

В результате отрасль захлестнула волна банкротств и увольнений. По данным исследовательской фирмы Broughton Capital, в первом квартале в США обанкротились 640 автотранспортных компаний (за весь прошлый год — 310). В июле и августе работы лишились 4500 американских дальнобойщиков.

Даже в сланцевой индустрии, ставшей в последние годы символом экономического процветания страны, отмечается спад. По информации Бюро трудовой статистики, за год в нефтегазовой отрасли уволили 11 тысяч работников.

Скрытый текст

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Работники General Motors объявили крупнейшую забастовку за 12 лет.

С полуночи 16 сентября работа на 33 заводах компании в десяти штатах остановилась. На работу не вышли почти 50 тыс. рабочих.

Причина забастовки – тупик в переговорах о коллективном договоре с руководством GM. Рекордные прибыли автомобильного холдинга в Штатах в последние годы не нашли отражения в заработной плате работников компании, считают протестующие.

Котировки General Motors в понедельник, до открытия торгов на американских биржах, потеряли свыше 3%

33 завода остановились!

С полуночи 16 сентября работа на 33 заводах компании в десяти штатах остановилась. На работу не вышли почти 50 тыс. рабочих.

Причина забастовки – тупик в переговорах о коллективном договоре с руководством GM. Рекордные прибыли автомобильного холдинга в Штатах в последние годы не нашли отражения в заработной плате работников компании, считают протестующие.

Котировки General Motors в понедельник, до открытия торгов на американских биржах, потеряли свыше 3%

33 завода остановились!

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

США считают, что ответственность за нападение на нефтяную отрасль Саудовской Аравии несет Иран, но хотели бы избежать конфликта - Трамп.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Обвинения российских дипломатов в слежке за ФБР, прозвучавшие в СМИ США, связаны с началом нового электорального цикла в этой стране, считают в МИД РФ.

«Мы сейчас входим в очень интересный период, который называется "до выборов президента США остался ровно год". И в этот период мы, к сожалению, будем видеть и слышать много фантастических историй, внезапных открытий, удивительных предвидений или, наоборот, каких-то раскопок из прошлого», заявила официальный представитель ведомства Мария Захарова в интервью "Коммерсантъ FM".

«Мы сейчас входим в очень интересный период, который называется "до выборов президента США остался ровно год". И в этот период мы, к сожалению, будем видеть и слышать много фантастических историй, внезапных открытий, удивительных предвидений или, наоборот, каких-то раскопок из прошлого», заявила официальный представитель ведомства Мария Захарова в интервью "Коммерсантъ FM".

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Правительство Венесуэлы и ряд представителей оппозиции договорились о создании Национального совета для диалога во имя мира, сообщил министр связи и информации Боливарианской Республики Хорхе Родригес.

Министр отметил, что стороны уже договорились о созыве нового Центризбиркома, освобождении заключенных и возобновлении участия проправительственной Единой социалистической партии Венесуэлы в работе Национальной ассамблеи.

Министр отметил, что стороны уже договорились о созыве нового Центризбиркома, освобождении заключенных и возобновлении участия проправительственной Единой социалистической партии Венесуэлы в работе Национальной ассамблеи.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Модель секретного американского орбитального корабля Boeing X-37B на выставке ASC 2019.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Трамп опроверг сообщения СМИ о том, что глава КНДР Ким Чен Ын в своём недавнем письме призывал к встрече двух лидеров.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Трамп заявил, что госсекретарь США Майк Помпео в ближайшее время посетит место атаки беспилотников в Саудовской Аравии.

Зачем?

Зачем?

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Министр обороны США Марк Эспер написал в своём Твиттер около двух часов назад, что только что вернулся в Пентагон из Белого дома, где совместно с начальниками других специальных служб и ведомств, проинформировали Дональда Трампа о ситуации вокруг Саудовской Аравии.

Марк Эспер также провел телефонные переговоры с наследным принцем Саудовской Аравии и министром обороны Ирака.

Марк Эспер также провел телефонные переговоры с наследным принцем Саудовской Аравии и министром обороны Ирака.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Цитата: DeC от 16.09.2019 21:58:52США считают, что ответственность за нападение на нефтяную отрасль Саудовской Аравии несет Иран, но хотели бы избежать конфликта - Трамп.

Трамп откровенно врубил заднюю и пытается дистанцироваться от конфликта...

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +40,884.06

Регистрация: 15.03.2012

Сообщений: 25,257

Читатели: 22

Регистрация: 15.03.2012

Сообщений: 25,257

Читатели: 22

Истерика делегации из Украины не помогла сорвать выступление представителя Крыма в ОБСЕ

Новость 703 0

Украинская делегация пыталась грубо прервать выступление представителя Крыма на совещании ОБСЕ по правам человека, которое открылось в Варшаве, но у нее ничего не вышло. Об этом пишет "Царьград".Новость 703 0

Делегация Украины некорректно пыталась сорвать речь главного редактора "Крымской газеты" Марии Волконской, требуя забрать у нее микрофон. Аргументировали это украинские делегаты тем, что сам факт выступления Волконской является "провокацией", а также "посягательством на территориальную целостность Украины".

Но несмотря на это Волконская продолжила свою речь, за нее вступился сотрудник Минкомсвязи России Кирилл Игнатов. Он в ответ на слова украинцев заявил, что лишение права голоса Волконской будет расцениваться "посягательство на территориальную целостность России". Игнатов также обратил внимание модераторов на то, что у ОБСЕ нет полномочий "определять территориальную принадлежность тех или иных территорий".

В конечном счете модератору пришлось согласиться с российской стороной и позволить Волконской закончить ее выступление на совещании.

https://nation-news.….ru%2Fnews

Роса рассветная, светлее светлого,

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Трамп заявил, что не обещал Саудовской Аравии защиту США

Отредактировано: DeC - 16 сен 2019 22:26:55

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Украинцы вновь могут пользоваться крупными российскими социальными сетями.

Соответствующее решение принял СНБО. Пишут, что можно беспрепятственно пользоваться "ВКонтакте", "Одноклассниками", ресурсами Yandex. Ранее многие пользователи прибегали к VPN, чтобы избежать блокировку.

Оттепель!

Соответствующее решение принял СНБО. Пишут, что можно беспрепятственно пользоваться "ВКонтакте", "Одноклассниками", ресурсами Yandex. Ранее многие пользователи прибегали к VPN, чтобы избежать блокировку.

Оттепель!

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +30,741.18

Регистрация: 14.09.2010

Сообщений: 18,710

Читатели: 82

Глобальный Модератор

Регистрация: 14.09.2010

Сообщений: 18,710

Читатели: 82

Глобальный Модератор

Цитата: DeC от 16.09.2019 21:06:04Уже 8%. Что-то не так с ликвидностью перед выплатой корпоративного налога в середине сентября.

Из-за скачка нефти может быть, резкий кратковременный спрос на ликвидность у спекулей. Там еще и многие голубые фишки сильно скакнули.

Кто спасает может чего от Коли Маржина, кто, напротив...

"Но они должны понять, что бал вампиров заканчивается". В.В. Путин

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

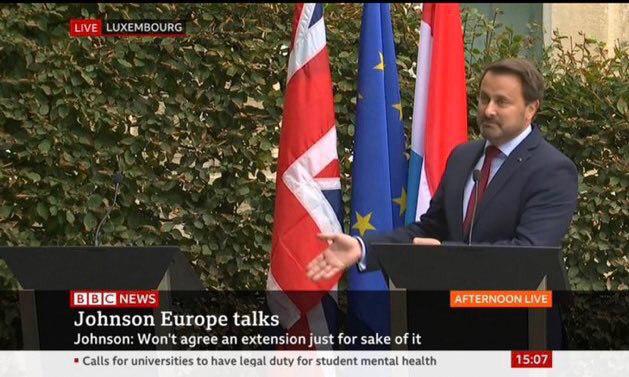

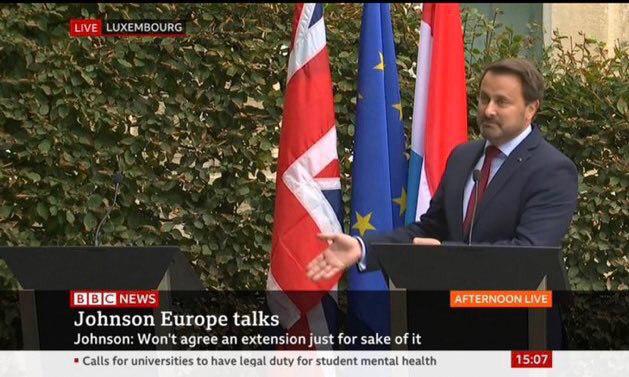

Сегодняшняя деловая поездка Бориса Джонсона в Люксембург закончилась политическим скандалом. Первая половина дня прошла в переговорах между премьер-министром и главой еврокомиссии (Юнкером). Обе стороны ограничились дежурным набором фраз, что переговоры по брэкзиту продолжаются.

Затем последовала встреча уже с премьер-министром Люксембурга. Неподалеку от места встречи, успели собраться несколько десятков противников брэкзита. После переговоров лидеры двух стран должны были провести запланированную пресс-конференцию. Именно тут их и поджидали громкие противники брэкзита. Команда Бориса запросила перенести пресс-подход внутрь здания, но получила отказ.

Сложилась парадоксальная ситуация, премьер-министр Люксембурга выступал один, а Борис Джонсон так и не вышел. Оставшись в одиночестве Ксавье Беттель (лидер Люксембурга) успел заявить, что Соединенное Королевство не отправило свою версию соглашения по брэкзиту.

Премьер-министр Люксембурга объявил, что все проблемы находятся в Лондоне, а ЕС не может считаться виноватой стороной в случае жесткого брэкзита. Этот публичный скандал обрадует обе стороны переговоров. Официальный ЕС в лице лидера Люксембурга ещё раз показал, что именно Борис Джонсон виновник всех проблем. Сам Джонсон тоже должен остаться довольным. Брэкзит аудитория еще раз утвердилась во мнении, что Брюссель абсолютно не готов к компромиссам и готов провернуть грязные пиар акции, чтобы выставить Бориса в дурном свете. Совсем туманны перспективы нового совместного соглашения до конца брэкзит отсрочки...

Затем последовала встреча уже с премьер-министром Люксембурга. Неподалеку от места встречи, успели собраться несколько десятков противников брэкзита. После переговоров лидеры двух стран должны были провести запланированную пресс-конференцию. Именно тут их и поджидали громкие противники брэкзита. Команда Бориса запросила перенести пресс-подход внутрь здания, но получила отказ.

Сложилась парадоксальная ситуация, премьер-министр Люксембурга выступал один, а Борис Джонсон так и не вышел. Оставшись в одиночестве Ксавье Беттель (лидер Люксембурга) успел заявить, что Соединенное Королевство не отправило свою версию соглашения по брэкзиту.

Премьер-министр Люксембурга объявил, что все проблемы находятся в Лондоне, а ЕС не может считаться виноватой стороной в случае жесткого брэкзита. Этот публичный скандал обрадует обе стороны переговоров. Официальный ЕС в лице лидера Люксембурга ещё раз показал, что именно Борис Джонсон виновник всех проблем. Сам Джонсон тоже должен остаться довольным. Брэкзит аудитория еще раз утвердилась во мнении, что Брюссель абсолютно не готов к компромиссам и готов провернуть грязные пиар акции, чтобы выставить Бориса в дурном свете. Совсем туманны перспективы нового совместного соглашения до конца брэкзит отсрочки...

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Вашингтон замер в ожидании выхода отчета генерального инспектора ФБР Майкла Горовитца. Он завершил расследование шпионажа за кампанией Дональда Трампа в 2016 году и представил свои находки генпрокурору Уильяму Барру, который сейчас их изучает.

Горовитц начиная с весны расследовал истоки пресловутого “Рашагейта”: кто, как и зачем проводил слежку за сотрудниками штаба Трампа в самый разгар президентской гонки.

Известно, что летом 2016 года ФБР умышленно ввело в заблуждение разведывательный суд, запрашивая в нем разрешение на проведение шпионажа за командой Трампа. Они постарались представить одного из сотрудников Трампа — Картера Пэйджа “русским агентом”. По иронии судьбы Пэйдж, который несколько раз бывал в Москве, на самом деле являлся неофициальным информатором как раз американских разведслужб.

Лидер республиканцев в Конгрессе Кевин МакКарти называет произошедшее тогда “попыткой совершить государственный переворот”. Вполне справедливая оценка: ведь использование спецслужб против политических оппонентов перед выборами — это действительно похоже на переворот.

Инспектор Горовитц уже официально рекомендовал завести уголовное дело в отношении Эндрю МакКейба, второго человека в ФБР времен Обамы, за ложь под присягой. Вероятно, что он в итоге может оказаться в тюрьме. Что же касается экс-директора бюро Джеймса Коми, то ему пока удается избежать наказания. Департамент юстиции не стал заводить против него уголовного дела о краже конфиденциальных данных, хотя на то и были основания.

Ожидается, что в ближайшее время генпрокурор Барр опубликует в открытом доступе отчет Горовитца и передаст дело дальше в руки прокурора Джона Дарэма. Он ведет свое отдельное и более масштабное расследование проступков ФБР при расследовании “Рашагейта” с лета 2016 по весну 2017 года.

//Малек Дудаков

Горовитц начиная с весны расследовал истоки пресловутого “Рашагейта”: кто, как и зачем проводил слежку за сотрудниками штаба Трампа в самый разгар президентской гонки.

Известно, что летом 2016 года ФБР умышленно ввело в заблуждение разведывательный суд, запрашивая в нем разрешение на проведение шпионажа за командой Трампа. Они постарались представить одного из сотрудников Трампа — Картера Пэйджа “русским агентом”. По иронии судьбы Пэйдж, который несколько раз бывал в Москве, на самом деле являлся неофициальным информатором как раз американских разведслужб.

Лидер республиканцев в Конгрессе Кевин МакКарти называет произошедшее тогда “попыткой совершить государственный переворот”. Вполне справедливая оценка: ведь использование спецслужб против политических оппонентов перед выборами — это действительно похоже на переворот.

Инспектор Горовитц уже официально рекомендовал завести уголовное дело в отношении Эндрю МакКейба, второго человека в ФБР времен Обамы, за ложь под присягой. Вероятно, что он в итоге может оказаться в тюрьме. Что же касается экс-директора бюро Джеймса Коми, то ему пока удается избежать наказания. Департамент юстиции не стал заводить против него уголовного дела о краже конфиденциальных данных, хотя на то и были основания.

Ожидается, что в ближайшее время генпрокурор Барр опубликует в открытом доступе отчет Горовитца и передаст дело дальше в руки прокурора Джона Дарэма. Он ведет свое отдельное и более масштабное расследование проступков ФБР при расследовании “Рашагейта” с лета 2016 по весну 2017 года.

//Малек Дудаков

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,763.33

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,535

Читатели: 55

Трамп: Основываясь на нападении на Саудовскую Аравию, которое может оказать влияние на цены на нефть, я санкционировал выделение нефти из Стратегического нефтяного резерва, если это потребуется, в объеме, который будет определен позднее...

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Сейчас на ветке:

352,

Модераторов: 0,

Пользователей: 34,

Гостей: 214,

Ботов: 104

3-я улица Калинина

, Ajarius

, Arcticfox

, Aристарх

, Baha_Bah

, JokerFS

, Maria G

, Marika Stanovoi

, Maxzz.

, NavyGator

, Nesco

, Nikk1

, Olek

, Resident1

, alex_okt

, digogen

, salve

, slabo

, talina

, vvp

, xion

, Авоська

, Анатолий,Севастополь

, Андрей1980

, Валерий Васильевич

, Влад Филоненко

, Водолаз

, Н.О.Ж.

, Помор 64

, Портос

, Старый Ватник

, Фантасмагорик

, Швея

, плотоядъ