Большой передел мира

266,674,705

521,978

Карма: +420,735.35

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Лавров посетил посольство Франции в Москве, где оставил запись в книге соболезнований, открытой в память об экс-президенте Франции Жаке Шираке.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,735.35

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Цитата: DeC от 30.09.2019 13:57:02Экс канцлер Германии Герхард Шредер не приехал на церемонию прощания с Шираком\n\nХотя вроде как заявляли что он там будет...

Экс-канцлеру ФРГ Герхарду Шредеру отказали в приглашении на церемонию прощания с бывшим лидером Франции Жаком Шираком, который скончался 26 сентября, сообщило издание Spiegel.

По данным издания, это случилось, веротятно, из-за недоразумения - власти отказали на основании ограниченного числа участников, которых может вместить церковь.

Агентство dpa сообщило, что Шредера ждали на церемонию, а для участия не требовалось официального приглашения, нужно было лишь проинформировать о желании приехать. В церкви для Шредера было даже зарезервировано место.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +40,884.06

Регистрация: 15.03.2012

Сообщений: 25,257

Читатели: 22

Регистрация: 15.03.2012

Сообщений: 25,257

Читатели: 22

Администрация Дональда Трампа готовит для Пекина кошмарную финансовую экзекуцию, один слух о которой привел к падению котировок акций ведущих китайских компаний и снижению их общей капитализации на миллиарды долларов. Но после того как паника немного улеглась, эксперты всего мира задаются вопросом: не пострадают ли США больше Китая в том случае, если Вашингтон действительно применит экстраординарную меру и отрежет китайским компаниям и заемщикам доступ на свои фондовые рынки?

Суть планов Белого дома разъясняет агентство Рейтер: "Администрация президента Дональда Трампа рассматривает возможность делистинга китайских компаний с фондовых бирж США, сообщили в пятницу три источника, знакомые с ситуацией, что приведет к радикальной эскалации торговой напряженности между США и Китаем. По словам двух источников, этот шаг станет частью более широких усилий по ограничению инвестиций США в китайские компании".

Результат информационного вброса не заставил себя долго ждать: бумаги китайских компаний, которые торгуются в США, начали падать. Например, акции гиганта электронной коммерции Alibaba (владельца известного сервиса AliExpress) упали более чем на пять процентов, стерев за один день свыше 20 миллиардов долларов рыночной капитализации.

Аналогичные падения зафиксированы в акциях других известных компаний: бумаги JD.com упали почти на шесть процентов, Baidu — на 3,67%. Но дело тут не столько в десятках миллиардов долларов потерянной рыночной капитализации, сколько в том, что в случае реализации агрессивных планов, о которых сообщают источники американских агентств Рейтер и Блумберг, США фактически собираются проделать с китайской экономикой то же самое, что попробовали сделать с российской после 2014 года. Причем без введения какого-либо аналога "крымских санкций", а просто так. Хотя, возможно, в качестве политического прикрытия будут использованы какие-нибудь ограничения "за подавление демократических протестов в Гонконге".

Вероятно, именно из-за осознания весомости вышеперечисленных последствий Минфин США решил официально заявить, что "пока" таких радикальных мер не планируется.

Так даже лучше: наши китайские партнеры увидели всю серьезность намерений американских оппонентов и осознали, что эта угроза может быть выполнена теми в любой момент, а значит, пора еще активнее работать над дедолларизацией мировых финансов, что, безусловно, будет позитивным развитием событий с точки зрения российских экономических интересов.

https://ria.ru/20190….ru%2Fnews

Суть планов Белого дома разъясняет агентство Рейтер: "Администрация президента Дональда Трампа рассматривает возможность делистинга китайских компаний с фондовых бирж США, сообщили в пятницу три источника, знакомые с ситуацией, что приведет к радикальной эскалации торговой напряженности между США и Китаем. По словам двух источников, этот шаг станет частью более широких усилий по ограничению инвестиций США в китайские компании".

Результат информационного вброса не заставил себя долго ждать: бумаги китайских компаний, которые торгуются в США, начали падать. Например, акции гиганта электронной коммерции Alibaba (владельца известного сервиса AliExpress) упали более чем на пять процентов, стерев за один день свыше 20 миллиардов долларов рыночной капитализации.

Аналогичные падения зафиксированы в акциях других известных компаний: бумаги JD.com упали почти на шесть процентов, Baidu — на 3,67%. Но дело тут не столько в десятках миллиардов долларов потерянной рыночной капитализации, сколько в том, что в случае реализации агрессивных планов, о которых сообщают источники американских агентств Рейтер и Блумберг, США фактически собираются проделать с китайской экономикой то же самое, что попробовали сделать с российской после 2014 года. Причем без введения какого-либо аналога "крымских санкций", а просто так. Хотя, возможно, в качестве политического прикрытия будут использованы какие-нибудь ограничения "за подавление демократических протестов в Гонконге".

Скрытый текст

Вероятно, именно из-за осознания весомости вышеперечисленных последствий Минфин США решил официально заявить, что "пока" таких радикальных мер не планируется.

Так даже лучше: наши китайские партнеры увидели всю серьезность намерений американских оппонентов и осознали, что эта угроза может быть выполнена теми в любой момент, а значит, пора еще активнее работать над дедолларизацией мировых финансов, что, безусловно, будет позитивным развитием событий с точки зрения российских экономических интересов.

https://ria.ru/20190….ru%2Fnews

Роса рассветная, светлее светлого,

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

Прапорщик Задов

Интересно и в тему!

Отредактировано: Прапорщик Задов - 01 янв 1970

ДВФО

38 лет

Карма: +2,523.77

Регистрация: 10.03.2012

Сообщений: 5,331

Читатели: 4

Регистрация: 10.03.2012

Сообщений: 5,331

Читатели: 4

Цитата: Sir Max Merfie от 30.09.2019 14:26:44А это значит с одной стороны поддержку правящего режима КСА в трулную минуту, а с другой своеобразную гарантию безопаности, т.к. атаковать КСА когда там Путин может только законченный самоубийца.

Всё логично. Только от кого могут защищать?

"...год за годом будут приходить новые поколения. Они вновь подымут знамя своих отцов и дедов и отдадут нам должное сполна. Свое будущее они будут строить на нашем прошлом."

И.В. Сталин

И.В. Сталин

Карма: -88.01

Регистрация: 10.06.2014

Сообщений: 847

Читатели: 1

Регистрация: 10.06.2014

Сообщений: 847

Читатели: 1

Цитата: grizzly от 30.09.2019 14:26:21Ну посмотрите в свой паспорт, или в паспорта родственников, там с вероятностью 90% имена сугубо греческие, римские и даже еврейские.

Разве Борджигины тюркский род?

Если с точки зрения этнической родословной предков рода, то - ДА, тюрский - именно происходящий от представителей тюрской семьи народов (хуннской группы) монголоидной расы.

Отредактировано: bmv58 - 30 сен 2019 14:52:03

Карма: -88.01

Регистрация: 10.06.2014

Сообщений: 847

Читатели: 1

Регистрация: 10.06.2014

Сообщений: 847

Читатели: 1

Цитата: Брянский от 30.09.2019 04:56:05А скажите пожалуйста какое отношение хан Бату (имя кстати сугубо тюркское) имел к этническим монголам?

Борджигин (монг. Боржигин?, ᠪᠣᠷᠵᠢᠭᠢᠨ?) — монгольский род (обок),

Тюрская семья народов - это одна из ветвей монголоидной расы.

Отредактировано: bmv58 - 30 сен 2019 14:52:39

Карма: +355.45

Регистрация: 13.04.2015

Сообщений: 634

Читатели: 2

Регистрация: 13.04.2015

Сообщений: 634

Читатели: 2

Цитата: Sir Max Merfie от 29.09.2019 14:43:51«Не взлетело» (импичмент Трампу, как зеркало американской политики)

Скрытый текст

Украинский кейс, или как трудно быть чемоданом без ручки

Характерно ,что центральной темой, вокруг которой в очередном раунде началась большая игра стала тема Украины и интересов там отдельных американских кругов.Скрытый текст

Практически с полной уверенностью можно сказать, что как только Баден заявит об отказе от участия в выборах украинская тема сама собой отойдет на второй план. Тема отойдет, а проблемы останутся. Весьма вероятно, что Трампу в преддверие выборов 2020 года будет проще и приятнее просто убрать Украину с повестки дня, поскольку ее токсичность значительно превышает любые возможные политические и экономические результаты.

Скрытый текст

Курт вот настаивает обсудить тему и машет красной тряпкой, дабы граждане обязательно узнали Правду (подача Правды конечно будет с обоих сторон акцентированно американской, но то такое)

Цитата:

"У Трампа имеется негативное предубеждение относительно Украины. Он считает, что она насквозь коррумпированная, а люди ужасны. Трамп считает что это чудовищно коррумпированная страна, и её не вылечить, это не стоит того".

К.В.

А там ведь такие люди...ммм...прям сплошь архидэи и подсолнухи. Вот буквально кого не возьми, прям брыльянт, тока трохи у навозе, но ототрёшь и как засияет!

Отредактировано: adzaka - 30 сен 2019 19:15:27

Севастополь

42 года

Карма: +4,979.71

Регистрация: 21.11.2008

Сообщений: 5,481

Читатели: 13

Регистрация: 21.11.2008

Сообщений: 5,481

Читатели: 13

Цитата: Sliventiy от 30.09.2019 15:11:16Замысловато как-то... На самом деле там у них всё проще: если белая рука показывает «ОК», значит опять где-то обули негра. Белая рука имеет право появляться, только когда протягивает негру деньги, жвачку, крэк. В остальных случаях это расизм.

Что же касается русского языка, изменить его, конечно, пытаются, активно внедряя иноязычную терминологию, в частности, для разных извращений, с тем, чтобы эти извращения выглядели невинной забавой. Внедрение идёт через кланы журналистов, причём не только заведомо либеральных. Могут покусится и на наши родЫ (которых всё-таки три). Однако, надеюсь, здоровая часть общества всегда будет называть вещи своими именами, отражающие их суть, а не употреблять иностранные политкорректные обертки. Не давайте себя запутать: в русском литературном языке нет слова «гендер».

«Гендер» - он мой..значит мужик))

Про «4 рода» я написал специально, пусть из ЦРУ голову ломают!))раз все существительные в русском языке имеют род, то «ножницы» тоже должны иметь!)) пусть это будет исключительный «модальный 4 род»))))

Казалось бы вот заимствовали мы у них слово.. ну пусть для примера слово «гаджет»..а оно один хрен имеет род в русском!)) гаджет- он мужик! ))

Я про то что хоть и говорят про замусоривание русского языка, а на самом деле нифига - на корневом уровне все их слова и заимствования проинтегрированы через наши правила грамматики)) шах-и-мат!)

То есть нас не сломать)) Слава богу язык у нас уникальный!

Слов нет - одни мысли...

Карма: +355.45

Регистрация: 13.04.2015

Сообщений: 634

Читатели: 2

Регистрация: 13.04.2015

Сообщений: 634

Читатели: 2

Цитата: bb1788 от 27.09.2019 10:29:29"Царём остатка" уже не получается, о чём и написал. Дальше будет сложней с царёвством.

Кого это когда то останавливало?

Сложно будет в начале через привычное перешагнуть, а потом как по маслу само пойдёт.

Баранов в Америке не меньше чем на в Украине, а почему опробованные, рабочие механизмы можно применять только "снаружи" и никак нельзя применять "внутри"?

"Вы же экономику и страну порушите!" для американских привластных демоноидов имхо ни разу не аргумент.

То что полевому командиру корону носить некогда, это многие сильно после узнают, хотя им вроде как в оба уха долго и аргументированно в красках, с примерами расписывают даже..."то у них. У нас так не будет ("мы - Особенные." (с))

Отредактировано: adzaka - 30 сен 2019 16:45:10

Салехард

Карма: +12,650.06

Регистрация: 01.08.2012

Сообщений: 10,075

Читатели: 38

Модератор раздела

Регистрация: 01.08.2012

Сообщений: 10,075

Читатели: 38

Модератор раздела

Цитата: grizzly от 30.09.2019 14:26:21Ну посмотрите в свой паспорт, или в паспорта родственников, там с вероятностью 90% имена сугубо греческие, римские и даже еврейские.

Рабинович из Ямальской тундры.

Дело было в конце 30-х годах прошлого века, когда в Ямальской тундре добровольно-принудительно собирали деньги на ликвидацию безграмотности и постройку дирижаблей. Писать-читать малую часть ненцев, с грехом пополам, научили, а вот дирижаблей они как-то не увидели, разве что немецкий цеппелин перед войной пролетал. Кстати, во многих ненецкий семьях до сих пор хранятся расписки, что «изъято 200 рублев на дирижабл».

Так вот, в районе Байдарацкой губы проживала обычная семья ненцев-кочевников. Летом со стадом оленей они перебирались к берегу океана, где ветер с моря сдувал назойливых комаров, а к зиме откочевывали к отрогам Полярного Урала, где в распадках было много мха-сфагнума и ветер дул не шибко сильный. Принадлежала семья к роду Вануйто.

30-е годы – это время больших перемен в тундре: ненцев записывали в колхозы, отбирая оленей; раз в год к берегу подходил большой ледокол «Микоян», выгружая тюки кумача и ящики с лимонадом; создавались фактории, где вместо бородатых обдорских купцов торговали фиксатые мужики из далекой Одессы.

Однако, маленького Майму Вануйто больше всех поразил летчик , который изредка прилетал в их стойбище на ероплане и привозил важные бумаги из севмор, какого-то, пути. Летчик был в кожаной куртке, с крагами на руках и большими очками на горбатом носу. На груди его висел блестящий медный бинокль, а на ремне большой наган в желтой кобуре. Фамилия у летчика была самая революционная – Рабинович.

Так вот, когда перед большой войной , во время переписи тундрового населения, ненцам стали давать собственные фамилии, родители попросили, чтобы маленького Майму в документах обозначили по фамилии Рабинович. Наверное, родители надеялись, что и их сын, когда-нибудь будет летать на ероплане и носить большие очки с крагами и наганом.

Войну семья ненцев как-то пережила, успешно меняя оленину и муксунов, у подходивших к берегу моряков, на ярко-желтые пуговицы с надписью «Kriegsmarine» (ледокол «Микоян» в эти годы к ним как-то не заходил, а пуговицы шли на свадебные украшения для девушек). После войны Майма Рабинович выучился в Салехарде на моториста и уехал обратно в родную тундру.… Так бы и рыбачил он в Байдарацкой губе, но в середине 60-х в тундре нашли газ. Партия правительство призвали газовиков не чураться местными кадрами и способствовать индустриализации аборигенного населения. Так Майма Рабинович стал дизелистом на буровой, где все начальственные должности занимали проворные товарищи из Закарпатья.

Лет десять проработал, пока на буровую не прилетел товарищ Черномырдин, в ту пору руководивший «Тюменьгазпромом». Изучая ситуацию на местах, товарищ Черномырдин не чурался радикальных методов – мог и в морду дать, и обложить сугубо пролетарским матом, а то и шибко поощрить. Так вот, сразу раскусив хозяйственных закарпатских начальников и обнаружив крупную недостачу движимого и недвижимого оборудования, товарищ Черномырдин начальство буровой тут же разжаловал и велел принести список штатного состава, на предмет назначения ВРИО руководителя, дескать, нового я позже из Тюмени пришлю. Опытным глазом Виктор Степаныч сразу же вычислил дизелиста Рабиновича, который работал на буровой около 10 лет и не имел ни одного выговора, а в отпуск ездил только зимой. Зыркнув орлиным взглядом на свою свиту, товарищ Черномырдин заявил: «Не умеют работать с кадрами, ведь еврей, а 10 лет на сугубо пролетарской должности, вот его и назначим ВРИО, думаю, справится. А там и постоянным замом назначим».

Так Майма Рабинович стал начальником и, даже, заочно выучился на инженера в Тюменском нефтегазовом университете. Лет через десять, в московском офисе «Газпрома» появился новый начальник управления: в годах, смуглый обветренным лицом и узенькими цепкими глазами. Фамилия его была Рабинович, а звали Маймой. «Кто такой? - шушукались офисные сплетницы, -японский еврей, -авторитетно и мечтательно молвила одна из секретарш, - большой специалист по глубокому бурению в тундре».

Отредактировано: Ayup-han9 - 30 сен 2019 17:08:07

Темной июльской ночью мы снялись на Салехард от набережной Лейтенанта Шмидта... (В.Конецкий).

Карма: +506.00

Регистрация: 14.05.2010

Сообщений: 330

Читатели: 5

Регистрация: 14.05.2010

Сообщений: 330

Читатели: 5

Сегодня я приподниму американское одеяло, давайте-ка попробуем понять, что там происходит на самом деле.

Начну с того, что в начале 21 века наследники и последователи преступного клана Дженнингсов - Очинклоссов снискали безусловное уважение и доверие владельцев крупнейших корпораций и финансовых институтов. И этому есть причина - две мировых и одна холодная войны, уничтожившие все империи того времени, открыли американскому бизнесу ворота в любую точку планеты. Повод для безусловного авторитета более чем внушительный.

На протяжении всего этого времени первую скрипку в американской политике играл Совет по международным отношениям, основанный в 1921 году "полковником" Э.М. Хаусом, фактическим президентом США. По совместительству Хаус еще приходился тестем своему секретарю и правой руке Гордону Очинклоссу, племяннику Хью Очинклосса-старшего. В данный момент с 2003 года главой совета является Ричард Хаас, которого можно рассматривать как лицо, принимающее окончательные решения в отношении политики США.

Ричарду Хаасу была доверена особая миссия - сделать последний шаг и ликвидировать самую реальную и ощутимую угрозу потомкам наследников "Стандарт Ойл" в лице представителей других финансовых и производственных кланов. С ними не повоюешь ядерными зарядами, это будет гражданская война, и неизвестно, чем она закончится... Остается только лишить их возможности финансировать боевые действия на территории штатов - а для этого их нужно или лишить реальных активов, или сделать заложниками ситуации с помощью мощного рычага воздействия.

Операция по выводу промышленности за пределы США была проведена более чем успешно. К американским бизнесменам присоединились представители других промышленных стран. В результате на территории штатов остались только производства, способные усилить военную мощь любого, кому они попадут в руки. Оставалось сделать последний шаг - с помощью экономического кризиса стать монополистами в области морских перевозок и диктовать условия не только любой стране, но и своим заклятым соотечественникам. Причем главное здесь - своим!

Кризис 2008 года "не выстрелил", как планировалось, а с 2014 года началось организованное противодействие других стран под руководством России в ключевых точках, делающих бессмысленной саму идею монополии на морские грузоперевозки. В результате США оказались на пороге гражданской войны!

Да, именно на пороге гражданской, а не Мировой ядерной войны! Ведь это дело времени, обманутая бизнес-элита поймет, что их заманили в ловушку и заставили вывести производственные мощности за океаны. Это закончится большой американской кровью, и те, кто организовал в мире не одну гражданскую войну, это понимают как никто другой. А также понимают, что как только начнется стрельба и стороны покусают друг друга, на территорию США войдут российские войска для взятия под контроль более 100 тонн оружейного плутония и прочих атомных запасов. Увы, ядерный зонтик, и так дырявый, к тому моменту рассыпется из-за отсутствия единого командования и финансирования, да и на флоте дела будут идти не лучше. А противопоставить российским боевым системам просто нечего, тем более на суше.

Вот он, этот ужас, которого боится реальное руководство США - гражданская война. Нам остается только наблюдать, как события развиваются сами по себе. И в нужный момент сделать верный шаг.

Начну с того, что в начале 21 века наследники и последователи преступного клана Дженнингсов - Очинклоссов снискали безусловное уважение и доверие владельцев крупнейших корпораций и финансовых институтов. И этому есть причина - две мировых и одна холодная войны, уничтожившие все империи того времени, открыли американскому бизнесу ворота в любую точку планеты. Повод для безусловного авторитета более чем внушительный.

На протяжении всего этого времени первую скрипку в американской политике играл Совет по международным отношениям, основанный в 1921 году "полковником" Э.М. Хаусом, фактическим президентом США. По совместительству Хаус еще приходился тестем своему секретарю и правой руке Гордону Очинклоссу, племяннику Хью Очинклосса-старшего. В данный момент с 2003 года главой совета является Ричард Хаас, которого можно рассматривать как лицо, принимающее окончательные решения в отношении политики США.

Ричарду Хаасу была доверена особая миссия - сделать последний шаг и ликвидировать самую реальную и ощутимую угрозу потомкам наследников "Стандарт Ойл" в лице представителей других финансовых и производственных кланов. С ними не повоюешь ядерными зарядами, это будет гражданская война, и неизвестно, чем она закончится... Остается только лишить их возможности финансировать боевые действия на территории штатов - а для этого их нужно или лишить реальных активов, или сделать заложниками ситуации с помощью мощного рычага воздействия.

Операция по выводу промышленности за пределы США была проведена более чем успешно. К американским бизнесменам присоединились представители других промышленных стран. В результате на территории штатов остались только производства, способные усилить военную мощь любого, кому они попадут в руки. Оставалось сделать последний шаг - с помощью экономического кризиса стать монополистами в области морских перевозок и диктовать условия не только любой стране, но и своим заклятым соотечественникам. Причем главное здесь - своим!

Кризис 2008 года "не выстрелил", как планировалось, а с 2014 года началось организованное противодействие других стран под руководством России в ключевых точках, делающих бессмысленной саму идею монополии на морские грузоперевозки. В результате США оказались на пороге гражданской войны!

Да, именно на пороге гражданской, а не Мировой ядерной войны! Ведь это дело времени, обманутая бизнес-элита поймет, что их заманили в ловушку и заставили вывести производственные мощности за океаны. Это закончится большой американской кровью, и те, кто организовал в мире не одну гражданскую войну, это понимают как никто другой. А также понимают, что как только начнется стрельба и стороны покусают друг друга, на территорию США войдут российские войска для взятия под контроль более 100 тонн оружейного плутония и прочих атомных запасов. Увы, ядерный зонтик, и так дырявый, к тому моменту рассыпется из-за отсутствия единого командования и финансирования, да и на флоте дела будут идти не лучше. А противопоставить российским боевым системам просто нечего, тем более на суше.

Вот он, этот ужас, которого боится реальное руководство США - гражданская война. Нам остается только наблюдать, как события развиваются сами по себе. И в нужный момент сделать верный шаг.

Москва

Карма: +301.07

Регистрация: 12.01.2009

Сообщений: 727

Читатели: 0

Регистрация: 12.01.2009

Сообщений: 727

Читатели: 0

Цитата: johnsib от 30.09.2019 15:50:10... - на корневом уровне все их слова и заимствования проинтегрированы через наши правила грамматики)) шах-и-мат!)

То есть нас не сломать)) Слава богу язык у нас уникальный!

У нас запросто можно растолерантить и перегендерить всех гаджетников

55 лет

Карма: +5,678.20

Регистрация: 20.11.2008

Сообщений: 27,625

Читатели: 53

Глобальный Модератор

Регистрация: 20.11.2008

Сообщений: 27,625

Читатели: 53

Глобальный Модератор

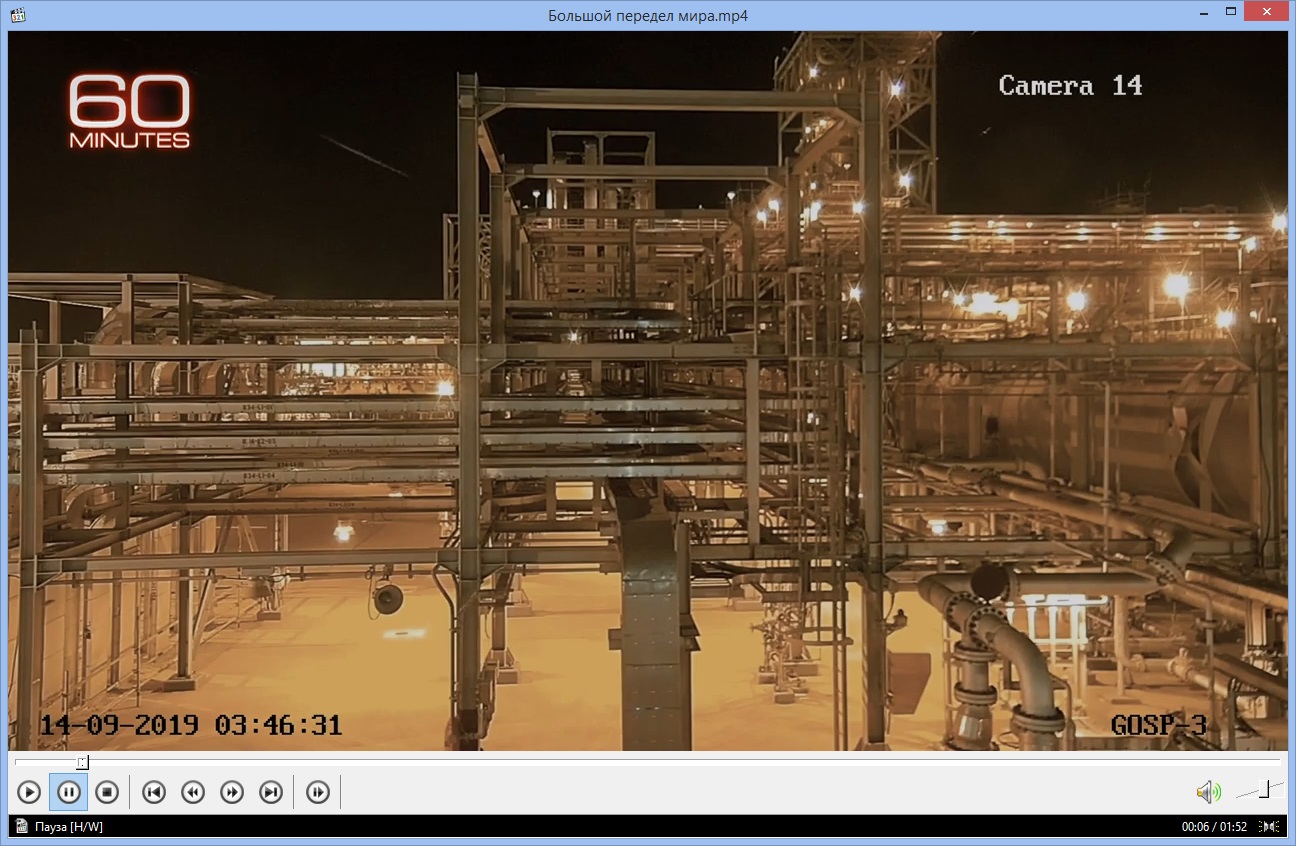

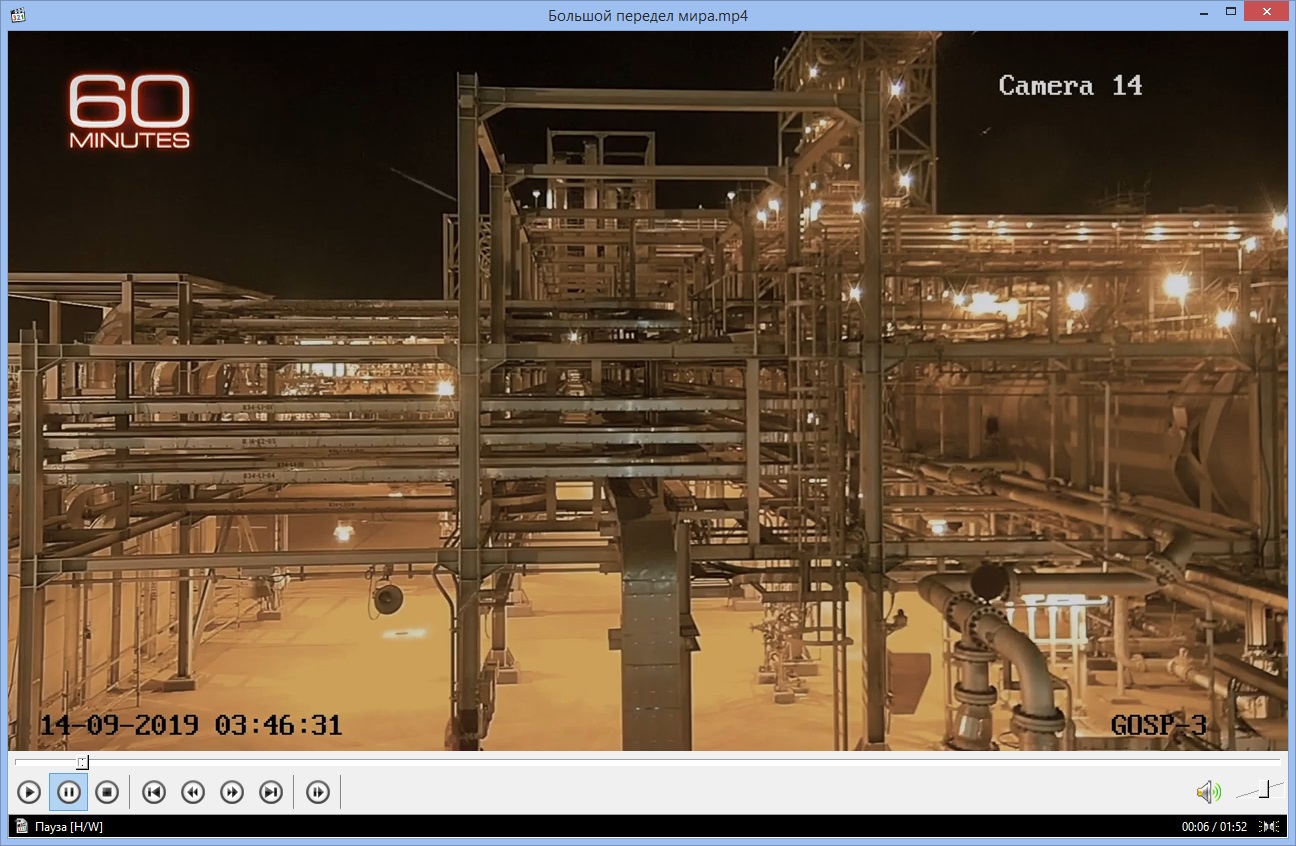

Цитата: rusyes от 30.09.2019 15:35:51На 7-8 секунде .. не крылатка точно...что то маленькое и шустрое. Не могу поймать в кадр даже на минимальной скорости:(

Правда с артефактами и приколами современных цифровых камер я о природе объекта судить не берусь.

Скрытый текст

Отредактировано: Senya - 30 сен 2019 16:24:17

"Иван Грозный помещает на рабочий стол полученный от хана ярлык."(с) Не моё.

Москва

13 лет

Карма: +6,073.91

Регистрация: 18.03.2011

Сообщений: 3,416

Читатели: 0

Регистрация: 18.03.2011

Сообщений: 3,416

Читатели: 0

СОЧИ, 30 сен - РИА Новости. Еще восемь стран ЕС приняли решение присоединиться к механизму для расчетов с Ираном INSTEX, сообщила РИА Новости специальный советник главы дипломатии ЕС Федерики Могерини Натали Точчи.

"Помимо трех стран-инициаторов создания механизма - Франции, Германии и Великобритании, - еще восемь стран ЕС уже приняли решение присоединиться. Сейчас еще должны добавиться две страны", - сказала Точчи в беседе с РИА Новости на полях ХVI Ежегодного заседания клуба "Валдай". При этом она не утончила, о каких именно странах идет речь.

Ранее стало известно, что к механизму намерена присоединится Швеция и Бельгия. Франция, Германия и Великобритания после выхода США из иранской ядерной сделки приняли решение создать совместный механизм для расчетов с Ираном (INSTEX). Генсек дипслужбы ЕС Хельга Шмид после июньской встречи в Вене по ядерной сделке заявляла, что механизм введен в действие и уже проводятся первые транзакции. На первом этапе он должен обеспечить поставки лекарств, медицинского оборудования и сельхозпродукции. Тегеран же добивается возможности экспортировать нефть на фоне санкций США. Замглавы МИД РФ Сергей Рябков после заседания в июне отмечал, что ЕС пока не готов использовать INSTEX для обслуживания сделок по экспорту иранской нефти.

"Помимо трех стран-инициаторов создания механизма - Франции, Германии и Великобритании, - еще восемь стран ЕС уже приняли решение присоединиться. Сейчас еще должны добавиться две страны", - сказала Точчи в беседе с РИА Новости на полях ХVI Ежегодного заседания клуба "Валдай". При этом она не утончила, о каких именно странах идет речь.

Ранее стало известно, что к механизму намерена присоединится Швеция и Бельгия. Франция, Германия и Великобритания после выхода США из иранской ядерной сделки приняли решение создать совместный механизм для расчетов с Ираном (INSTEX). Генсек дипслужбы ЕС Хельга Шмид после июньской встречи в Вене по ядерной сделке заявляла, что механизм введен в действие и уже проводятся первые транзакции. На первом этапе он должен обеспечить поставки лекарств, медицинского оборудования и сельхозпродукции. Тегеран же добивается возможности экспортировать нефть на фоне санкций США. Замглавы МИД РФ Сергей Рябков после заседания в июне отмечал, что ЕС пока не готов использовать INSTEX для обслуживания сделок по экспорту иранской нефти.

Карма: +420,735.35

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Цитата: DeC от 30.09.2019 13:57:55Визит Путина в Саудовскую Аравию состоится ориентировочно через две недели, сообщил РИА Новости посол в РФ

Ситуация вокруг Персидского залива и в нефтяном секторе будет в центре внимания в ходе визита Путина в Саудовскую Аравию - посол в РФ

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,735.35

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Песков: Путин и Макрон кратко пообщались после церемонии прощания с Жаком Шираком. Французы выразили признательность за то, что в это день Путин был вместе с ними

Французские дикторы отмечают, что хотя президент России и православный, но тем не менее приехал на католическую службу: Путин и Клинтон в Сен-Сюльпис

Фото дня: Путин и Макрон в Париже

Французские дикторы отмечают, что хотя президент России и православный, но тем не менее приехал на католическую службу: Путин и Клинтон в Сен-Сюльпис

Фото дня: Путин и Макрон в Париже

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,735.35

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

В Кремле считают, что публикация бесед Путина и Трампа возможна при согласии обеих сторон: если будут сигналы из США, будем обсуждать - Песков

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,735.35

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

США ввели санкции против двух россиян и трех компаний РФ за "вмешательство в выборы" - минфин

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +420,735.35

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Цитата: DeC от 30.09.2019 16:58:22США ввели санкции против двух россиян и трех компаний РФ за "вмешательство в выборы" - минфин

Минфин США заявляет, что новые санкции распространяются на россиян и компании, связанные с Пригожиным

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Сейчас на ветке:

185,

Модераторов: 0,

Пользователей: 21,

Гостей: 66,

Ботов: 98

DimonT

, Gali39

, GeorgV

, Nesco

, OlegNZH-2

, Resident1

, Sergey_New

, Solomonger

, Wat

, bastet

, makdv

, nesterova

, ps_

, shova

, talina

, xion

, Головастик

, Дитя Арбата

, Локи

, Телеграфист

, ргтеук