Большой передел мира

267,812,436

522,990

Карма: +40,897.00

Регистрация: 15.03.2012

Сообщений: 25,282

Читатели: 22

Регистрация: 15.03.2012

Сообщений: 25,282

Читатели: 22

ТОКИО, 21 июл — РИА Новости, Екатерина Плясункова. Южная Корея вновь призвала КНДР принять ее предложение провести переговоры военных представителей по снижению напряженности на Корейском полуострове; прошлое предложение Сеула Пхеньян оставил без ответа.

"Министерство национальной обороны вновь призывает КНДР положительно ответить на наше предложение как можно скорее", — цитирует агентство Ренхап заявление представителя южнокорейского военного ведомства Мун Сан Гюна.

Первое предложение Южной Кореи к КНДР провести на этой неделе переговоры военных представителей по снижению напряженности на Корейском полуострове, а также возобновить диалог по линии обществ Красного Креста было сделано в минувший понедельник. Переговоры оборонных ведомств предлагается провести 21 июля, а представителей Красного Креста — 1 августа. Официального ответа КНДР так и не последовало. Лишь накануне центральная северокорейская газета "Нодон синмун" опубликовала статью, в которой утверждалось, что обязательным условием для улучшения отношений между двумя Кореями является отказ Сеула от политики санкций против Пхеньяна.

"Северокорейская сторона до настоящего времени не заявила ни о какой своей позиции. В связи с этим, представляется чрезвычайно сложным начать переговоры сегодня", — уточнил представитель министерства национальной обороны Южной Кореи, подчеркнув, что "предложение действительно до 27 июля".

С призывом к Пхеньяну дать положительный ответ на предложение Сеула выступило и южнокорейское министерство по делам объединения, однако подчеркнуло, что само ведомство не намерено выступать с повторным предложением к Пхеньяну.

"Правительство полагает, что мы не должны колебаться из-за отношения КНДР и нам необходимо предпринять усилия (по улучшению межкорейских отношений) шаг за шагом в спокойной манере. Мы ожидаем, что КНДР ответит на наше предложение диалога как можно скорее", — заявил в пятницу представитель ведомства Ли Ю Чжин

РИА Новости https://ria.ru/world/20170721/1498876635.html

"Министерство национальной обороны вновь призывает КНДР положительно ответить на наше предложение как можно скорее", — цитирует агентство Ренхап заявление представителя южнокорейского военного ведомства Мун Сан Гюна.

Первое предложение Южной Кореи к КНДР провести на этой неделе переговоры военных представителей по снижению напряженности на Корейском полуострове, а также возобновить диалог по линии обществ Красного Креста было сделано в минувший понедельник. Переговоры оборонных ведомств предлагается провести 21 июля, а представителей Красного Креста — 1 августа. Официального ответа КНДР так и не последовало. Лишь накануне центральная северокорейская газета "Нодон синмун" опубликовала статью, в которой утверждалось, что обязательным условием для улучшения отношений между двумя Кореями является отказ Сеула от политики санкций против Пхеньяна.

"Северокорейская сторона до настоящего времени не заявила ни о какой своей позиции. В связи с этим, представляется чрезвычайно сложным начать переговоры сегодня", — уточнил представитель министерства национальной обороны Южной Кореи, подчеркнув, что "предложение действительно до 27 июля".

С призывом к Пхеньяну дать положительный ответ на предложение Сеула выступило и южнокорейское министерство по делам объединения, однако подчеркнуло, что само ведомство не намерено выступать с повторным предложением к Пхеньяну.

"Правительство полагает, что мы не должны колебаться из-за отношения КНДР и нам необходимо предпринять усилия (по улучшению межкорейских отношений) шаг за шагом в спокойной манере. Мы ожидаем, что КНДР ответит на наше предложение диалога как можно скорее", — заявил в пятницу представитель ведомства Ли Ю Чжин

РИА Новости https://ria.ru/world/20170721/1498876635.html

Роса рассветная, светлее светлого,

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

Карма: +40,897.00

Регистрация: 15.03.2012

Сообщений: 25,282

Читатели: 22

Регистрация: 15.03.2012

Сообщений: 25,282

Читатели: 22

ЛОНДОН, 21 июля 2017, 06:18 — REGNUM Евросоюз и Великобритания не смогли достичь прогресса на переговорах по Brexit, которые прошли с 17 по 20 июля в Брюсселе: спорными остаются многие вопросы, пишет 21 июля Neues Deutschland.

Переговорщик от Еврокомиссии Мишель Бранье заявил, что к концу августа 2017 года, когда будет проходить очередной раунд переговоров, «Брюссель будет ждать от Лондона ясности» в таких ключевых вопросах, как права граждан, граница между Северной Ирландией и Республикой Ирландией и финансовые обязательства Лондона перед ЕС.

Бранье подчеркнул, что, только решив данные вопросы, стороны приступят к обсуждению свободной торговли, на чем, в свою очередь, настаивает Лондон.

Как сообщало ИА REGNUM, в Великобритании проживают 3,2 млн граждан ЕС, а в странах ЕС — около миллиона британцев. После Brexit их права не должны быть ущемлены.

то касается финансовых обязательств, то Брюссель требует от Лондона выплаты около €100 млрд «за выход из ЕС».

Напомним, 29 марта 2017 года премьер-министр Великобритании Тереза Мэй дала официальный старт процедуре выхода страны из Евросоюза: она подписала официальное уведомление о введении в действие статьи 50 Лиссабонского договора.

Страна должна будет выйти из ЕС 29 марта 2019 года.

Подробности: https://regnum.ru/news/2303599.html

Любое использование материалов допускается только при наличии гиперссылки на ИА REGNUM.

Переговорщик от Еврокомиссии Мишель Бранье заявил, что к концу августа 2017 года, когда будет проходить очередной раунд переговоров, «Брюссель будет ждать от Лондона ясности» в таких ключевых вопросах, как права граждан, граница между Северной Ирландией и Республикой Ирландией и финансовые обязательства Лондона перед ЕС.

Бранье подчеркнул, что, только решив данные вопросы, стороны приступят к обсуждению свободной торговли, на чем, в свою очередь, настаивает Лондон.

Как сообщало ИА REGNUM, в Великобритании проживают 3,2 млн граждан ЕС, а в странах ЕС — около миллиона британцев. После Brexit их права не должны быть ущемлены.

то касается финансовых обязательств, то Брюссель требует от Лондона выплаты около €100 млрд «за выход из ЕС».

Напомним, 29 марта 2017 года премьер-министр Великобритании Тереза Мэй дала официальный старт процедуре выхода страны из Евросоюза: она подписала официальное уведомление о введении в действие статьи 50 Лиссабонского договора.

Страна должна будет выйти из ЕС 29 марта 2019 года.

Подробности: https://regnum.ru/news/2303599.html

Любое использование материалов допускается только при наличии гиперссылки на ИА REGNUM.

Роса рассветная, светлее светлого,

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

Карма: +40,897.00

Регистрация: 15.03.2012

Сообщений: 25,282

Читатели: 22

Регистрация: 15.03.2012

Сообщений: 25,282

Читатели: 22

Международный валютный фонд опубликовал пресс-релиз, согласно тексту которого Греция получит новые кредиты в размере €1,6 млрд.

Другие подробности пока не сообщаются.

В середине июня директор-распорядитель МВФ Кристин Лагард по итогам заседания совета министров финансов стран еврозоны (Еврогруппы) заявила, что порекомендует исполнительному совету МВФ одобрить в целом новое соглашение stand by для Греции. Как ожидается, общая сумма финансовой поддержки может составить около $2 млрд.

https://iz.ru/622143…-mlrd-evro

Другие подробности пока не сообщаются.

В середине июня директор-распорядитель МВФ Кристин Лагард по итогам заседания совета министров финансов стран еврозоны (Еврогруппы) заявила, что порекомендует исполнительному совету МВФ одобрить в целом новое соглашение stand by для Греции. Как ожидается, общая сумма финансовой поддержки может составить около $2 млрд.

https://iz.ru/622143…-mlrd-evro

Роса рассветная, светлее светлого,

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

Карма: +35.62

Регистрация: 13.06.2017

Сообщений: 45

Читатели: 0

Регистрация: 13.06.2017

Сообщений: 45

Читатели: 0

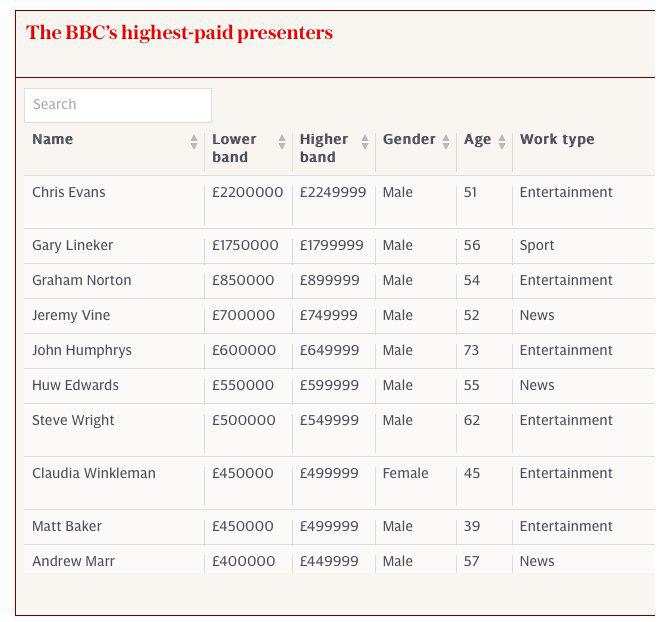

Цитата: DeC от 20.07.2017 03:29:18В Британии дикий скандал — опубликованы заработки ведущих BBC. Люди офигевают потому что вообще то это общественное телевидение. При этом обозначены только прямые выплаты, реальные еще больше.

Опять дискриминация в колыбели демократии! Единственная женщина в этом списке получает в 5 ( пять, Карл!) раз меньше первого мужчины! Феминисткам пора забастовку объявлять!

Обнинск

Карма: +1,546.25

Регистрация: 02.10.2013

Сообщений: 4,994

Читатели: 3

Регистрация: 02.10.2013

Сообщений: 4,994

Читатели: 3

Цитата: Иван_Петров от 20.07.2017 21:59:33Их неё делаем (доступный даже ребёнку) логический вывод:

чтобы за 10 лет пройти путь , который передовые страны запада прошли за 100 лет

(задача, как её обозначил Сталин в 31 году),

рабский труд - не годится.

Значит, нужно что-то другое!

И это "другое" было найдено.

Это была ИДЕЯ!

Точнее - комплекс идей.

Они и стали той силой, которая позволила решить поставленную задачу.

ИДЕЯ долго не работает, жрать то хочется. И очень быстро перестает работать когда главные идеологи убеждают массы работать голодными, но сами при этом икорку кушают.

Как то устал я уже жить в интересное и непростое для страны время...

45 лет

Карма: +3,622.88

Регистрация: 01.03.2014

Сообщений: 1,942

Читатели: 2

Регистрация: 01.03.2014

Сообщений: 1,942

Читатели: 2

А заворушка насчет турбин начинает потихоньку развиваться. Сименс решила все-таки отстрелить себе ногу.

ссылка

ЦитатаSiemens намерена разорвать соглашение с компаниями России по оборудованию для электростанций

ЦитатаКомпания Siemens заявила, что намерена разорвать лицензионное соглашение с компаниями России по поставкам оборудования для электростанций.

Об этом сообщает РИА Новости со ссылкой на заявление компании.

Отмечается, что в Siemens заявили, что в Крым незаконно были поставлены 4 турбины компании.

Ранее СМИ со ссылкой на источники сообщали, что новые электростанции Крыма, несмотря на действующие санкции ЕС, получат необходимые для работы турбины немецкой компании Siemens. В компании позднее заявили, что не поставляли турбины в Крым в обход санкций ЕС.

Пресс-секретарь российского президента Дмитрий Песков, говоря о ситуации вокруг немецкой компании Siemens, заявил, что в Крым доставлена турбина, страной производства которой является Россия.

ссылка

Русское государство имеет то преимущество перед другими, что оно управляется непосредственно Самим Господом Богом. Иначе невозможно объяснить, как оно существует..."(с) фельдмаршал Миних

ДВФО

38 лет

Карма: +2,523.52

Регистрация: 10.03.2012

Сообщений: 5,343

Читатели: 4

Регистрация: 10.03.2012

Сообщений: 5,343

Читатели: 4

Цитата: IvanP от 20.07.2017 14:22:13Китай то почто на нас напал ?

..

Ведь его всегда поддереживали.

события на Даманском = приглашение США "на танец" (превращение КНР из нищей голодной страны в мировую фабрику по производству всего ширпотреба мира).

Мыслите шире.

"...год за годом будут приходить новые поколения. Они вновь подымут знамя своих отцов и дедов и отдадут нам должное сполна. Свое будущее они будут строить на нашем прошлом."

И.В. Сталин

И.В. Сталин

Карма: +11,511.67

Регистрация: 15.02.2009

Сообщений: 19,698

Читатели: 4

Регистрация: 15.02.2009

Сообщений: 19,698

Читатели: 4

Цитата: vaa от 21.07.2017 00:33:16меня уже много лет мучает диссонанс на тему того, что СССР на "...своих штыках навязал европейским народам социализм/коммунизм..."

В Норвегии, Австрии не навязал, а в Албанию - дистанционно принудил...

Может все-таки дело было не в штыках, а в желании народов?

Заметки краеведа.

Чтобы Вас диссонанс не мучил и спали спокойно.

Железное правило истории, которое не имеет исключений.

Страна-победитель устанавливает в побежденной стране режим и порядок такой, какой считает нужным и выгодным для себя.

Не навязывает, а именно, устанавливает. И меньше всего слушает "желание народов". Без всяких извинений и раскаяний. По древнеримски это выражается так: " горе побежденным". По русски - "Нехрен лезть было".

СССР навязал белым и пушистым европейским народам социализм /коммунизм, значит так тогда нужно было.

Без АУ.

Знание немногих принципов может заменить незнание многих фактов. ( Гельвеций.)

Недаром многих лет Свидетелем господь меня поставил ...

Недаром многих лет Свидетелем господь меня поставил ...

45 лет

Карма: +3,622.88

Регистрация: 01.03.2014

Сообщений: 1,942

Читатели: 2

Регистрация: 01.03.2014

Сообщений: 1,942

Читатели: 2

Цитата: KevinKostner от 21.07.2017 09:00:56Уже было несколько подобных вбросов, поэтому особой веры нет в это и тоже основанных на якобы официальных заявлениях компании.

Siemens в России много чего делает, как открыто, так и понятное дело закрыто. Хоть убейте, но не верю в то, что наши "ласточки" ездят на российское электронике, производство которой наладили за 3 месяца. И таких фактов довольно много можно наскрести, если начать копаться.

Компании сейчас важно западный рынок не будоражить, вот и пыжатся что-то придумать, но уж точно не раскачивать лодку ещё больше.

А вот и ответ на Ваше сообщение. Официальный сайт Сименса опубликовал вот такое вот письмо.Само письмо на англ. языке. Можно посмотреть по ссылке. Вытяну оттуда самое интересное. Переведено гугл переводчиком

ЦитатаНа данный момент Siemens предпринимает четыре решающих шага:

1. Siemens полностью прекратит свою долю меньшинства в российской компании «Интеравтоматика», которая предлагает продукты и услуги для приборов и систем управления электростанциями.

2. Siemens инициировал процесс прекращения действия лицензионного соглашения с российскими компаниями в области поставки оборудования для электростанций с комбинированным циклом.

3. В настоящее время Siemens прекратит поставки оборудования для производства электроэнергии из существующих контрактов государственным заказчикам в России. В течение этого времени Siemens применяет дополнительный режим контроля, который на сегодняшний день превышает требования законодательства. Этот новый, постоянный механизм предназначен для обеспечения того, чтобы потенциальные будущие поставки отправлялись только после того, как Siemens подтвердил, что оборудование может быть установлено в конечном и согласованном по контракту получателе. Это будет включать поставку и установку Siemens под руководством персонала Siemens. Новые деловые обязательства по созданию газотурбинного энергетического оборудования в России будут выполняться исключительно мажоритарным совместным предприятием SGTT и его дочерней компанией ООО Siemens, Москва. Все новые обязательства будут подчиняться новому, постоянному механизму контроля.

4. Кроме того, оба сотрудника, представляющие Siemens на наблюдательном совете IA, будут обмениваться или будут лишены своего офиса, соответственно, незамедлительно, в то время как Siemens проводит расследование по этому вопросу. Новые деловые обязательства по созданию газотурбинного энергетического оборудования в России будут выполняться исключительно мажоритарным совместным предприятием SGTT и его дочерней компанией ООО Siemens, Москва. Все новые обязательства будут подчиняться новому, постоянному механизму контроля.

Вот такое вот официальное письмо Вам пойдет.

Отредактировано: Теофраст - 21 июл 2017 10:28:37

Русское государство имеет то преимущество перед другими, что оно управляется непосредственно Самим Господом Богом. Иначе невозможно объяснить, как оно существует..."(с) фельдмаршал Миних

Краснодар

51 год

Карма: +10,909.90

Регистрация: 08.04.2008

Сообщений: 8,705

Читатели: 15

Регистрация: 08.04.2008

Сообщений: 8,705

Читатели: 15

Цитата: DeC от 19.07.2017 22:58:11 19 июля 2017, 21:24

Голливуд отказался от образа президента Владимира Путина сразу в двух фильмах о России - «Курск» и «Красный воробей», опасаясь последствий, сообщают СМИ.

Фильм «Красный воробей» с Дженнифер Лоуренс в главной роли повествует о российском шпионе, который оказался двойным агентом, он основан на романе бывшего офицера ЦРУ Джейсона Мэтьюза. И хотя Путин играет ключевую роль в фильме, от его образа отказались, даже несмотря на взрыв интереса к Кремлю после выборов в США, сообщает The Hollywood Reporter.

Утверждается, что создатели фильма опасаются атак русских хакеров в связи с изображением Путина в картине.

Также Путина нет и в фильме «Курск» корпорации EuropaCorp о подводной лодке, затонувшей в Баренцевом море в 2000 году, хотя изначально он был в сценарии. Издание отмечает со ссылкой на экспертов, что для студии выпустить фильм о Путине, «где он похож на дурака», будет самоубийством.

Взгляд

Пытаться изобразить дукаком человека, который шатает американские выборы, держит в напряжении всю политическую элиту Запада и т.д. - даже американский планктон не понял бы кто тогда бОльший идиот?

Это как с советскими фильмами начала войны, где немцы представлены туповатыми солдафонами. Когда фильмы вышли на экраны у всех сразу был диссонанс: если мы этим тупым пол страны за несколько месяцев сдали - то кто тогда мы сами?

Вот и в голливуде начинают это осознавать. Теперь фильмов с тупыми русскими будет явно поменьше т.к. США уже сами себя объявили в ситуации а ля "немцы под Москвой". И продолжают ежедневно этот тезис (русские влияют на выборы, кибератакуют через день, угрожают всем и вся) муссировать на всех каналах и передовицах.

Войны, конечно, не будет...

Но будет такая борьба за мир, что камня на камне не останется!

Но будет такая борьба за мир, что камня на камне не останется!

67 лет

Карма: +33,857.97

Регистрация: 04.12.2011

Сообщений: 10,620

Читатели: 23

Регистрация: 04.12.2011

Сообщений: 10,620

Читатели: 23

Цитата: Теофраст от 21.07.2017 10:26:17А вот и ответ на Ваше сообщение. Официальный сайт Сименса опубликовал вот такое вот письмо.Само письмо на англ. языке. Можно посмотреть по ссылке. Вытяну оттуда самое интересное. Переведено гугл переводчиком

Вот такое вот официальное письмо Вам пойдет.

Если пойти по данной Вами ссылке, там имеется также и русский текст:

Компания «Сименс» получила достоверную информацию о том, что, несмотря на все предпринятые ранее и предпринимаемые в настоящее время усилия, все четыре турбины, поставленные летом 2016 года для проекта в Тамани на юге России, были после этого на месте модифицированы и в нарушение четко изложенных контрактных обязательств незаконным образом перемещены в Крым. Такие действия являются грубым нарушением условий соглашений о поставках с «Сименс», законодательства Европейского Союза, злоупотреблением доверием.

«Сименс» продолжит поедпринимать предусмотренные законом действия в отношении ответственных лиц компании – клиента, ТПЭ, а также предпринимать действия в правовом поле, направленные на предотвращение каких-либо иных поставок оборудования в Крым и возвращение уже доставленного оборудования в изначальный пункт назначения, в Тамань. Одновременно «Сименс» возобновил свое предложение об обратном выкупе оборудования и аннулировании контракта.

Внутренняя рабочая группа «Сименс» со всей тщательностью проводит проверки своих подразделений и соответствующих партнеров в России. С целью предотвращения поставок оборудования или оказания услуг, которые могут нарушить правила экспортного контроля, «Сименс» также рассмотрел свое долевое участие и лицензионные соглашения с российскими компаниями, причастными к сложившейся ситуации. Дополнительно «Сименс» анализирует все возможные взаимоотношения между своими дочерними подразделениями и другими юридическими лицами по всему миру, которые могут быть связаны с поставками в Россию.

Сегодня «Сименсом» приняты следующие четыре важных решения:

1. «Сименс» полностью откажется от своей доли в российской компании «Интеравтоматика», которая предлагает оборудование и услуги для вспомогательных и контрольных систем управления электростанций.

2. «Сименс» инициировала отзыв лицензий, выданных российским компаниям, на поставку оборудования для электростанций смешанного цикла.

3. «Сименс» временно приостановит поставки электрогенерирующего оборудования по текущим контрактам российским клиентам, контроль над которыми осуществляется государством. Одновременно «Сименс» вводит значительно более строгий режим контроля, чем предписывается законодательными требованиями. Этот новый постоянный механизм предусматривает, что потенциальные новые поставки оборудования будут осуществляться только после того, как «Сименс» будет уверен в том, что оборудование может быть установлено в оговоренных контрактами конечных пунктах назначения. Это также означает, что «Сименс» будет осуществлять контроль за поставками, а установка оборудования на площадках будет осуществляться специалистами компании. Новые бизнес-проекты, связанные с газотурбинным оборудованием, будут осуществляться исключительно контролируемым «Сименс» совместным предприятием «Сименс технологии газовых турбин» и находящейся в Москве 100% дочерней компанией ООО «Сименс». Новый механизм постоянного контроля подлежит применению во всех новых проектах.

4. Дополнительно на время проведения расследования два сотрудника «Сименс», входящие в наблюдательный совет «Интеравтоматики», будут немедленно заменены или соответствующим образом приостановят свои полномочия.

«Сименс» является надежным и ответственным партнером для своих клиентов по всему миру и соблюдает все правила экспортного контроля. В результате анализа данных, уже полученных в ходе продолжающегося расследования, «Сименс» не обнаружил каких-либо признаков, указывающих на о возможные нарушения правил экспортного контроля. Тем не менее, в случае получения таких сведений «Сименс» немедленно предпримет соответствующие решительные действия.

Siemens AG

Источник: http://sie.ag/2tPhIge

В этом документе замечательно всё.

По всему, кроме корабельных турбин Россию ждёт замещение производства силовых газовых турбин и не только их. Почему, собственно, и нет, с такими-то партнёрами как Сименс? Да и зелёная улица в России Сименсу определённо будет прикрыта ввиду их ненадёжности.

И ведь сами, своими руками уничтожают свой бизнес в России, приговаривая, что потери будут небольшими!

Отредактировано: mn01 - 21 июл 2017 14:54:40

Можно подвести лошадь к воде, но нельзя заставить ее напиться

Карма: +421,595.38

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

20.07.2017 19:54

Москва, 20 июля - "Вести.Экономика". Предприниматель Элон Маск сообщил в своем твиттере, что получил от правительства США устное одобрение по строительству подземной вакуумной транспортной системы Hyperloop.

Hyperloop соединит Нью-Йорк с Вашингтоном. По словам предпринимателя, поездка из города в город будет занимать всего 29 минут. Маршрут будет проходить через Балтимор и Филадельфию. Строительством тоннелей занимается принадлежащая Маску The Boring Company. В конце июня сообщалось, что бурение первого участка трассы уже завершено.

А в самом начале этого лета были определены европейские маршруты Hyperloop. Как писали "Вести. Экономика", было представлено девять европейских маршрутов протяженностью 5 тыс. км.

Масштабы строительства Hyperloop One в Европе впечатляют:

Корсика — Сардиния (451 км), Эстония — Финляндия (90 км), Германия (1991 км), Польша (415 км), Испания — Марокко (629 км), Нидерланды (428 км), Великобритания: с севера на юг (666 км), Великобритания: между северными городами (545 км), Великобритания: Шотландия — Уэльс (1060 км).

Несколько маршрутов, в том числе между Эстонией и Финляндией, а также Испанией и Марокко, проходят через водоемы. Ожидается, что в этом случае Hyperloop One будет строить тоннели.

В конце мая глава РФПИ Кирилл Дмитриев заявлял, что Hyperloop надо тестировать в России, в особенности для грузовых перевозок. Он считает, что в РФ надо создавать полигоны для новых технологий. По словам главы РФПИ, Россия может быстрее выдавать разрешения для новых проектов, чем ряд других стран. Кирилл Дмитриев заявил, что инвестиция в проект сверхскоростных поездов на воздушной подушке Hyperloop, которые вскоре могут появиться в России, является венчурной. Фонд посмотрит, как компания будет развиваться дальше.

Источник

Москва, 20 июля - "Вести.Экономика". Предприниматель Элон Маск сообщил в своем твиттере, что получил от правительства США устное одобрение по строительству подземной вакуумной транспортной системы Hyperloop.

Hyperloop соединит Нью-Йорк с Вашингтоном. По словам предпринимателя, поездка из города в город будет занимать всего 29 минут. Маршрут будет проходить через Балтимор и Филадельфию. Строительством тоннелей занимается принадлежащая Маску The Boring Company. В конце июня сообщалось, что бурение первого участка трассы уже завершено.

А в самом начале этого лета были определены европейские маршруты Hyperloop. Как писали "Вести. Экономика", было представлено девять европейских маршрутов протяженностью 5 тыс. км.

Масштабы строительства Hyperloop One в Европе впечатляют:

Корсика — Сардиния (451 км), Эстония — Финляндия (90 км), Германия (1991 км), Польша (415 км), Испания — Марокко (629 км), Нидерланды (428 км), Великобритания: с севера на юг (666 км), Великобритания: между северными городами (545 км), Великобритания: Шотландия — Уэльс (1060 км).

Несколько маршрутов, в том числе между Эстонией и Финляндией, а также Испанией и Марокко, проходят через водоемы. Ожидается, что в этом случае Hyperloop One будет строить тоннели.

В конце мая глава РФПИ Кирилл Дмитриев заявлял, что Hyperloop надо тестировать в России, в особенности для грузовых перевозок. Он считает, что в РФ надо создавать полигоны для новых технологий. По словам главы РФПИ, Россия может быстрее выдавать разрешения для новых проектов, чем ряд других стран. Кирилл Дмитриев заявил, что инвестиция в проект сверхскоростных поездов на воздушной подушке Hyperloop, которые вскоре могут появиться в России, является венчурной. Фонд посмотрит, как компания будет развиваться дальше.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +421,595.38

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

20.07.2017 21:38

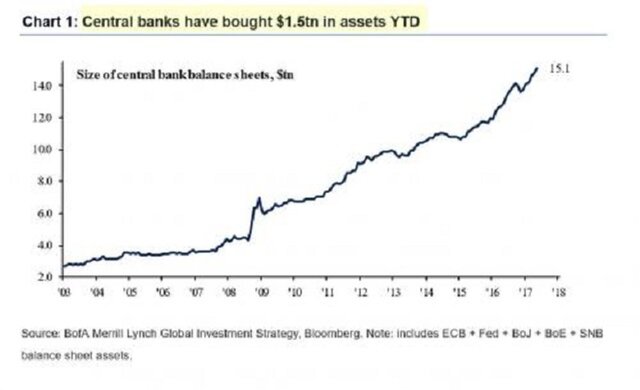

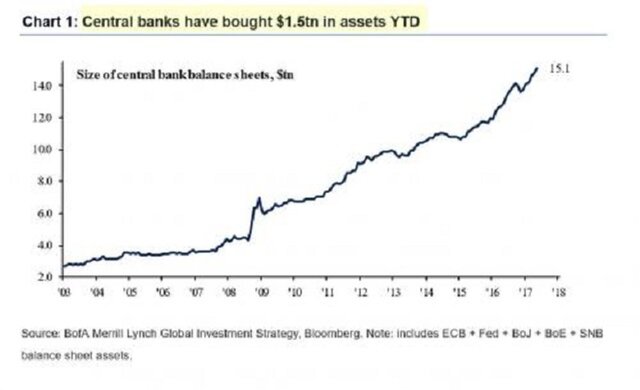

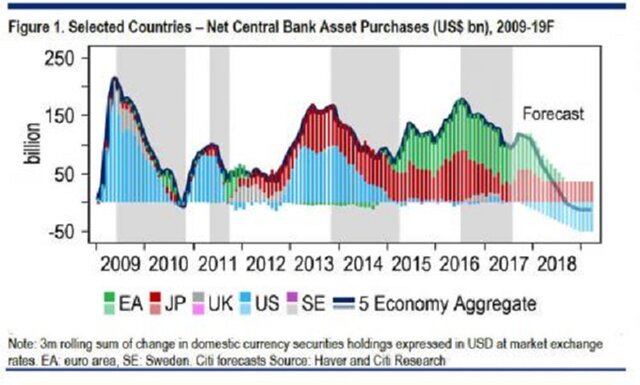

Москва, 20 июля - "Вести.Экономика". Недавно Bank of America опубликовал один из самых страшных финансовых графиков, который показывает, что после кризиса центральные банки ввели ликвидность в размере $15,1 трлн.

И даже в 2017 г., когда мировая экономика должна улучшаться, они добавили рекордные $1,5 трлн.

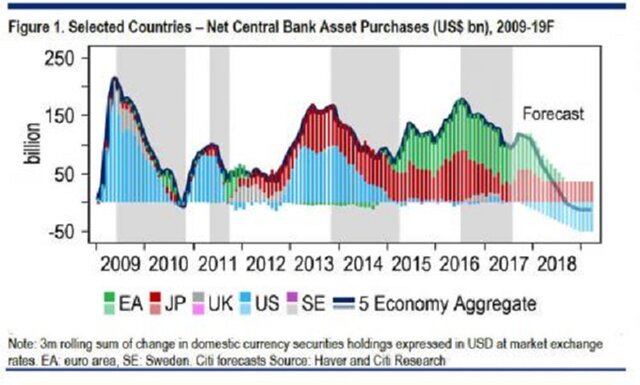

Как отметил Майкл Хартнетт из BofA, "центральные банки в совокупности все еще не отключили "печатный станок": они купили $350 млрд в апреле, $300 млрд в мае, чуть меньше $100 млрд в июне". 5 крупных центральных банков покупают меньше, но все еще не продают.

Для рынка в будущем это может стать большой проблемой. ЕЦБ в прошлом году сократил объем покупок с минимальным влиянием на рынок, но Марио Драги пошел на многое, чтобы попытаться сделать это рядовым событием. И, судя по всему, он вновь объявит об очередном сужении в ближайшее время.

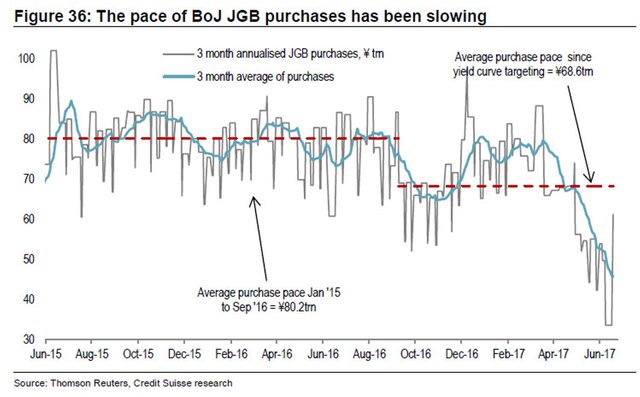

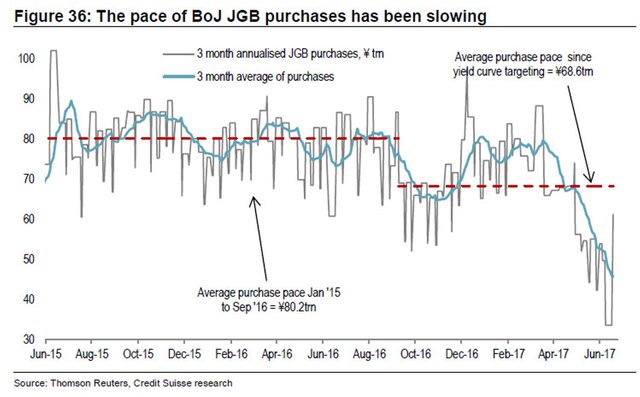

Банк Японии также очевидно сокращает вливание ликвидности, покупки в последние месяцы резко снизились со среднего значения 80 трлн иен до гораздо более низкого уровня.

Действительно, можно с уверенностью сказать, что тема введения ликвидности центральными банками, а точнее ее изъятие, стала одной из наиболее обсуждаемых тем в финансовом сообществе.

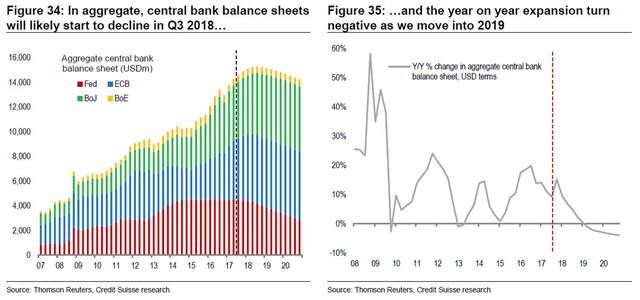

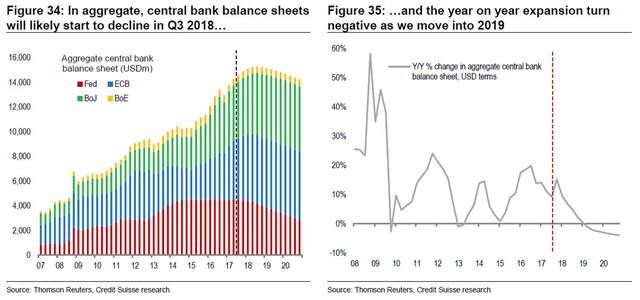

Например, в записке на прошлой неделе Эндрю Гартвейт из Credit Suisse писал, что "в годовом исчислении совокупный баланс крупнейших четырех центральных банков будет продолжать расширяться до 2018 года, хотя темпы расширения будут неуклонно замедляться". "Наши оценки, которые включают в себя предположения наших экономистов относительно ЕЦБ, ФРС и Банка Японии по покупке и поддержанию текущих курсов валют, свидетельствуют о том, что уже в III квартале 2018 г. сокращение баланса ФРС начнет превышать покупку активов ЕЦБ и Банка Японии", - считает он.

Грубо говоря, в III квартале 2018 г. рынки могут измениться до неузнаваемости.

В сопоставимом анализе Citigroup экономист банка Ким Йенсен также рассматривает глобальный баланс и, в частности, момент, когда он перестанет расти, а также то, что может произойти, после того как "беспрецедентные изменения балансов", которые центральные банки наращивали, изменят вектор.

Процесс изъятия ликвидности, согласно Citigroup, начнется в ближайшие 12-18 месяцев. К тому моменту развитые страны в среднем прекратят покупать активы, так как ЕЦБ, Банк Японии и Банк Швеции сократят покупки, а ФРС начнет сокращение баланса.

Весь вопрос в том, что именно произойдет, когда все это случится.

Стремясь повысить доверие трейдеров, Citi в прошлом проводил эмпирический анализ нескольких эпизодов замещения QE, чтобы обнаружить, что "рынки активов довольно хорошо поглощают эти изменения, но со значительной вариабельностью по эпизодам".

Несмотря на то что раньше не было "глобального периода пост-QE", наблюдались временные замедление потоков чистых активов в совокупности и сокращение размера баланса для конкретных стран.

Из этих эпизодов мы сможем получить некоторое представление о том, чего можно ожидать, поскольку стимулирование со стороны центрального банка через расширение баланса сужается, а затем прекращается.

Согласно анализу финансовые рынки не реагировали последовательно или равномерно на завершение или отмену покупки чистых активов центральными банками.

Так, например, рыночные показатели инфляционных ожиданий упали после окончания QE2 и QE3 в США, но выросли после QE1 в 2009 г.

Инфляционные свопы еврозоны снизились с 2,4% до 1,6% по сравнению с окном погашения LTRO в 2013-14 гг., но по Великобритании аналогичные инструменты выросли за три месяца после окончания QE1 (3,6% до 3,8%) и QE3 (3,0% до 3,5%).

Действительно, в большинстве случаев и для большинства рынков активов влияние закупок ЦБ трудно отследить, и в то время было много других важных событий, которые могли быть более значительными для цен на активы, чем покупки центрального банка.

И необходимо отметить, что с 2008 г. не было периода, когда сокращались агрегированные балансы центральных банков развитых стран.

Но, как считают в Credit Suisse и Citi, примерно через 12 месяцев в мире наступит первый период совокупного сокращения баланса центральных банков. При этом скорость увеличения баланса уже сокращается быстрыми темпами.

Самый опасный момент для рынков – когда рост ставок совпадет с трех или четырехмесячным модуляцией прибыли корпораций. В ожидании этого следующие пару месяцев рынки будут покупать волатильность, а в рамках инструментов с фиксированной доходностью постепенно выводить средства из рисковых активов, включая развивающиеся рынки.

При этом рынки начнут реагировать на сокращение темпов роста балансов уже этой осенью или зимой, через 3-4 месяца.

Источник

Москва, 20 июля - "Вести.Экономика". Недавно Bank of America опубликовал один из самых страшных финансовых графиков, который показывает, что после кризиса центральные банки ввели ликвидность в размере $15,1 трлн.

И даже в 2017 г., когда мировая экономика должна улучшаться, они добавили рекордные $1,5 трлн.

Как отметил Майкл Хартнетт из BofA, "центральные банки в совокупности все еще не отключили "печатный станок": они купили $350 млрд в апреле, $300 млрд в мае, чуть меньше $100 млрд в июне". 5 крупных центральных банков покупают меньше, но все еще не продают.

Для рынка в будущем это может стать большой проблемой. ЕЦБ в прошлом году сократил объем покупок с минимальным влиянием на рынок, но Марио Драги пошел на многое, чтобы попытаться сделать это рядовым событием. И, судя по всему, он вновь объявит об очередном сужении в ближайшее время.

Банк Японии также очевидно сокращает вливание ликвидности, покупки в последние месяцы резко снизились со среднего значения 80 трлн иен до гораздо более низкого уровня.

Действительно, можно с уверенностью сказать, что тема введения ликвидности центральными банками, а точнее ее изъятие, стала одной из наиболее обсуждаемых тем в финансовом сообществе.

Например, в записке на прошлой неделе Эндрю Гартвейт из Credit Suisse писал, что "в годовом исчислении совокупный баланс крупнейших четырех центральных банков будет продолжать расширяться до 2018 года, хотя темпы расширения будут неуклонно замедляться". "Наши оценки, которые включают в себя предположения наших экономистов относительно ЕЦБ, ФРС и Банка Японии по покупке и поддержанию текущих курсов валют, свидетельствуют о том, что уже в III квартале 2018 г. сокращение баланса ФРС начнет превышать покупку активов ЕЦБ и Банка Японии", - считает он.

Грубо говоря, в III квартале 2018 г. рынки могут измениться до неузнаваемости.

В сопоставимом анализе Citigroup экономист банка Ким Йенсен также рассматривает глобальный баланс и, в частности, момент, когда он перестанет расти, а также то, что может произойти, после того как "беспрецедентные изменения балансов", которые центральные банки наращивали, изменят вектор.

Процесс изъятия ликвидности, согласно Citigroup, начнется в ближайшие 12-18 месяцев. К тому моменту развитые страны в среднем прекратят покупать активы, так как ЕЦБ, Банк Японии и Банк Швеции сократят покупки, а ФРС начнет сокращение баланса.

Весь вопрос в том, что именно произойдет, когда все это случится.

Стремясь повысить доверие трейдеров, Citi в прошлом проводил эмпирический анализ нескольких эпизодов замещения QE, чтобы обнаружить, что "рынки активов довольно хорошо поглощают эти изменения, но со значительной вариабельностью по эпизодам".

Несмотря на то что раньше не было "глобального периода пост-QE", наблюдались временные замедление потоков чистых активов в совокупности и сокращение размера баланса для конкретных стран.

Из этих эпизодов мы сможем получить некоторое представление о том, чего можно ожидать, поскольку стимулирование со стороны центрального банка через расширение баланса сужается, а затем прекращается.

Согласно анализу финансовые рынки не реагировали последовательно или равномерно на завершение или отмену покупки чистых активов центральными банками.

Так, например, рыночные показатели инфляционных ожиданий упали после окончания QE2 и QE3 в США, но выросли после QE1 в 2009 г.

Инфляционные свопы еврозоны снизились с 2,4% до 1,6% по сравнению с окном погашения LTRO в 2013-14 гг., но по Великобритании аналогичные инструменты выросли за три месяца после окончания QE1 (3,6% до 3,8%) и QE3 (3,0% до 3,5%).

Действительно, в большинстве случаев и для большинства рынков активов влияние закупок ЦБ трудно отследить, и в то время было много других важных событий, которые могли быть более значительными для цен на активы, чем покупки центрального банка.

И необходимо отметить, что с 2008 г. не было периода, когда сокращались агрегированные балансы центральных банков развитых стран.

Но, как считают в Credit Suisse и Citi, примерно через 12 месяцев в мире наступит первый период совокупного сокращения баланса центральных банков. При этом скорость увеличения баланса уже сокращается быстрыми темпами.

Самый опасный момент для рынков – когда рост ставок совпадет с трех или четырехмесячным модуляцией прибыли корпораций. В ожидании этого следующие пару месяцев рынки будут покупать волатильность, а в рамках инструментов с фиксированной доходностью постепенно выводить средства из рисковых активов, включая развивающиеся рынки.

При этом рынки начнут реагировать на сокращение темпов роста балансов уже этой осенью или зимой, через 3-4 месяца.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +421,595.38

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Цитата: Страшный Кубаноид от 21.07.2017 11:03:12Пытаться изобразить дукаком человека, который шатает американские выборы, держит в напряжении всю политическую элиту Запада и т.д. - даже американский планктон не понял бы кто тогда бОльший идиот?

Это как с советскими фильмами начала войны, где немцы представлены туповатыми солдафонами. Когда фильмы вышли на экраны у всех сразу был диссонанс: если мы этим тупым пол страны за несколько месяцев сдали - то кто тогда мы сами?

Вот и в голливуде начинают это осознавать. Теперь фильмов с тупыми русскими будет явно поменьше т.к. США уже сами себя объявили в ситуации а ля "немцы под Москвой". И продолжают ежедневно этот тезис (русские влияют на выборы, кибератакуют через день, угрожают всем и вся) муссировать на всех каналах и передовицах.

У каждого мирового лидера есть заветная мечта. И только у Путина её нет. Он и так уже Путин.

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +421,595.38

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

21 июля 2017, 02:07

Эмир Катара Хамад бин Халифа ат-Тани издал указ об изменении антитеррористического законодательства, сообщают катарские СМИ.

Уточняется порядок определения терроризма, террористических актов и правила, в соответствии с которыми проводится блокирование активов, использующихся для финансирования терроризма, передает ТАСС со ссылкой на Reuters и QNA.

Кроме того, власти Катара намерены создать два черных списка. Также определен порядок включения в них людей и организаций.

Министр иностранных дел страны Мухаммед бин Абдулрахман ат-Тани заявил, что Доха готова к конструктивным переговорам с арабскими странами, если те будут придерживаться принципа невмешательства во внутренние дела Катара и уважать его суверенитет, передает РИА «Новости».

Газета ВЗГЛЯД подробно рассказывала о проблемах, с которыми столкнулся Катар из-за разрыва политических и экономических связей с соседями.

Источник

Эмир Катара Хамад бин Халифа ат-Тани издал указ об изменении антитеррористического законодательства, сообщают катарские СМИ.

Уточняется порядок определения терроризма, террористических актов и правила, в соответствии с которыми проводится блокирование активов, использующихся для финансирования терроризма, передает ТАСС со ссылкой на Reuters и QNA.

Кроме того, власти Катара намерены создать два черных списка. Также определен порядок включения в них людей и организаций.

Министр иностранных дел страны Мухаммед бин Абдулрахман ат-Тани заявил, что Доха готова к конструктивным переговорам с арабскими странами, если те будут придерживаться принципа невмешательства во внутренние дела Катара и уважать его суверенитет, передает РИА «Новости».

Газета ВЗГЛЯД подробно рассказывала о проблемах, с которыми столкнулся Катар из-за разрыва политических и экономических связей с соседями.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +421,595.38

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

«Роснефть» обсуждает отказ от залогового права на акции Citgo в обмен на другие сделки

Новость 274 0

21 июля, 03:56Новость 274 0

«Роснефть» ведет переговоры с государственной нефтегазовой компанией Венесуэлы PDVSA по обмену своего залогового права на акции Citgo на сделку по поставке топлива и доли в операторах нефтяных и газовых месторождений, сообщает Reuters со ссылкой на источники.

Два источника заявили, что этот шаг позволит избежать негативных последствий санкций США.

«Роснефть» получила от государственной нефтегазовой компании Венесуэлы PDVSA в залог акции американской Citgo по контрактам предоплаты. 49,9% акций американской Citgo Holding выступает обеспечением в рамках финансирования, привлеченного PDVSA у структур «Роснефти».

В апреле 2017 года шесть американских сенаторов обратились к Мнучину с письмом по поводу ситуации вокруг Citgo, обозначив риски того, что в случае банкротства Венесуэлы крупная часть активов компании в США может отойти российской нефтяной компании. Сообщалось, что речь идет о «трех НПЗ, девяти трубопроводах и 48 терминалах».

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +421,595.38

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

11:46 21.07.2017

БЕРЛИН, 21 июл – РИА Новости, Маргарита Костив. Немецкий концерн Siemens оценивает ущерб от временного прекращения поставок энергооборудования в РФ, в настоящий момент считает его несущественным, сообщил РИА Новости представитель компании Филипп Энч.

Ранее концерн заявил, что временно приостановит поставки энергооборудования российским компаниям, подконтрольным государству, а также разработает новые меры контроля.

"Мы еще оцениваем ущерб, но, кажется, он несущественный", — сказал Энч.

Немецкий концерн Siemens в пятницу распространил заявление о том, что в Крым были незаконно поставлены все четыре его турбины, предложив аннулировать контракт и выкупить их. Siemens также разорвет лицензионные соглашения с российскими компаниями по поставкам оборудования для электростанций, говорилось в заявлении компании.

[url= https://ria.ru/econo…91951.html]РИА Новости[/url]

БЕРЛИН, 21 июл – РИА Новости, Маргарита Костив. Немецкий концерн Siemens оценивает ущерб от временного прекращения поставок энергооборудования в РФ, в настоящий момент считает его несущественным, сообщил РИА Новости представитель компании Филипп Энч.

Ранее концерн заявил, что временно приостановит поставки энергооборудования российским компаниям, подконтрольным государству, а также разработает новые меры контроля.

"Мы еще оцениваем ущерб, но, кажется, он несущественный", — сказал Энч.

Немецкий концерн Siemens в пятницу распространил заявление о том, что в Крым были незаконно поставлены все четыре его турбины, предложив аннулировать контракт и выкупить их. Siemens также разорвет лицензионные соглашения с российскими компаниями по поставкам оборудования для электростанций, говорилось в заявлении компании.

[url= https://ria.ru/econo…91951.html]РИА Новости[/url]

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +421,595.38

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Вице-президент Ирака: Если бы не Россия, регион был бы полностью уничтожен. Пал бы режим в Сирии, а потом террористы взяли бы и Багдад

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +421,595.38

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,080

Читатели: 54

Алиев приедет в Сочи: Владимир Путин сегодня вечером встретится с президентом Азербайджана

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Краснодар

51 год

Карма: +10,909.90

Регистрация: 08.04.2008

Сообщений: 8,705

Читатели: 15

Регистрация: 08.04.2008

Сообщений: 8,705

Читатели: 15

Цитата: pip от 20.07.2017 09:22:54Теперь надо понять, как давно он у него. Не являлась ли его русофобия агонией умирающего мозга?

На форуме издевались над ним, а, возможно, на протяжении многих лет это был глубоко больной человек.

Правда, непонятно, как это не замечали окружающие и почему, частично, на основании его мнения строилась внешняя политика США.

БТП! Ну прямо с языка снял!

Ведь действительно забавно, что один из главных рупоров официальной западной политики в отношении РФ - человек с больным мозгом. Это очень красочно иллюстрирует и политику и всех, кто её поддерживает.

С другой стороны прям от сердца отлегло: мы всё пытались найти рациональное зерно в этом перманентном стрелянии Запада в собственные ноги. Всё тщались найти логику их тяги к хаосу... Ведь было же очевидно, что ради сиюминутных выгод и любой возможности насолить России - они готовы спускать под откос институты, в репутацию которых были вложены миллиарды и десятилетия работы.

А ларчик просто открывался: власть в дурдоме захватили психи.

Войны, конечно, не будет...

Но будет такая борьба за мир, что камня на камне не останется!

Но будет такая борьба за мир, что камня на камне не останется!

Сейчас на ветке:

215,

Модераторов: 0,

Пользователей: 26,

Гостей: 107,

Ботов: 82

A-lexx

, Archangel_

, DeC

, Def803

, Gravicapa

, Greeny

, Mihus

, Rukh

, SBeaR

, Sergey_07d499

, User78

, bormann

, didgik

, ivrom

, izverg

, strannik-RF

, tricky_chubakka

, voila

, Алсар

, Вадим Р.

, Горец

, ДмитрийА

, ИРС

, Митрофан

, НАлЕ

, Татарин