Понемножку обо всем

238,067

4,060

|

|

Хранитель Храма ( Слушатель ) |

| 25 июн 2022 19:47:38 |

ОДНОВРЕМЕННАЯ ДЕФЛЯЦИЯ И ГИПЕРИНФЛЯЦИЯ ОПУСТОШАТ МИР часть 1

новая дискуссия Статья 229

ОДНОВРЕМЕННАЯ ДЕФЛЯЦИЯ И ГИПЕРИНФЛЯЦИЯ ОПУСТОШАТ МИР

Эгон фон Грейерц

23 июня 2022 года

Ключевым словом в ближайшие годы будет ИНФЛЯЦИЯ. Мир будет одновременно испытывать инфляцию, дефляцию, стагфляцию и, в конечном итоге, гиперинфляцию.

Я предсказал эти ИНФЛЯЦИОННЫЕ события, которые поразят мир в нескольких статьях в прошлом. Вот ссылка на статью 2016 года.

Поскольку большинство классов активов быстро падают, мир сейчас приближается к бедствиям, невиданным ранее в истории. К настоящему моменту в 2022 году мы наблюдали падение цен на активы по всем направлениям примерно на 20%. Немногие инвесторы понимают, что это только начало. Прежде чем закончится этот медвежий рынок, в мире произойдет падение акций, облигаций и других активов на 75-90%.

Поскольку падения такого масштаба не наблюдались более трех поколений, ударные волны будут катастрофическими.

В то же время, когда активы-пузыри сдуваются, цены на товары и услуги запустили инфляционный цикл такого масштаба, которого мир в целом никогда раньше не испытывал.

Ранее мы наблюдали гиперинфляцию в отдельных странах, но никогда в глобальном масштабе.

В настоящее время официальный уровень инфляции в США и Европе составляет около 8%. Но для среднего потребителя на Западе цены на повседневные нужды, такие как продукты питания и топливо, растут в среднем как минимум на 25%.

КАТАСТРОФИЧЕСКИЙ МИР

Таким образом, мир сейчас приближается к бедствиям по многим направлениям.

Как всегда в периоды кризиса, все ищут виноватых. На Западе большинство людей обвиняют Путина. Да, Путин - злодей, и это его вина, что цены на продовольствие и энергоносители растут. Никто не утруждает себя анализом того, что или кто побудил Россию вмешаться, а политики или ведущие СМИ не понимают важности истории, которая является ключом к пониманию текущих событий.

В трудные времена каждому нужно кого-то обвинить. Многие американцы будут винить Байдена, который потерял контроль над большинством событий в США, а также равновесие. В Великобритании люди обвиняют Бориса Джонсона, который потерял контроль над Британией после Partygate. Во Франции люди обвиняют Макрона, который только что потерял большинство в парламенте, а в Германии люди обвиняют Шольца в том, что он отправил деньги Украине на оружие и деньги России на газ.

Эта игра обвинений только начинается. Политические беспорядки и анархия станут скорее правилом, чем исключением, поскольку люди будут обвинять лидеров в повышении цен и налогов и ухудшении качества услуг во всех областях.

Ни одна страна не сможет обеспечить выплаты по социальному обеспечению в соответствии с галопирующей инфляцией. То же самое касается необеспеченных или недостаточно финансируемых пенсий, которые резко упадут или даже полностью исчезнут, поскольку базовая база активов в виде акций и облигаций рухнет.

Как следствие, во многих странах воцарится анархия.

Дефляционный крах инвестиционных рынков

Такс

Пузырю всего пришел конец. Это стало возможным только благодаря благосклонности центральных банков в создании наиболее совершенных манипуляций с инструментами, которые они контролируют, а именно печатанием денег и процентными ставками.

Результатом свободных денег стало утроение глобального долга в этом столетии до 300 триллионов долларов при практически нулевых процентных расходах.

Это было настоящей манной небесной для инвесторов, как крупных, так и мелких. Все, к чему прикасались инвесторы, дорожало, и при каждой коррекции на рынке производилось все больше Манны Небесной.

Для инвесторов всегда было “я выигрываю Орел, я выигрываю решку”.

Этот Шангри-Ла рынков делает каждого инвестиционным гуру. Даже дурак стал богатым.

Выступая сегодня перед друзьями-инвесторами, они, возможно, немного обеспокоены, но не видят причин, по которым долгосрочный бычий тренд не продолжится. Что касается инвесторов, Гринспен, Бернанке, Йеллен и Пауэлл были их лучшими друзьями, и главная цель ФРС - сделать инвесторов счастливыми и богатыми. Поэтому большинство инвесторов сидят тихо, несмотря на падение на 20% или более по всем направлениям. Они пожалеют об этом.

Таким образом, большинство инвесторов полагаются на то, что их спасут в очередной раз, и не понимают, что на этот раз все действительно по-другому.

Как мы знаем, НЕ факт, что центральные банки сделали поворот (примерно поворот) в повышении ставок, а также превратили количественное смягчение в ужесточение, что привело к краху инвестиционных рынков.

Нет, эти гении, управляющие Центральными банками, никогда не смогут предвидеть, что что-то произойдет, пока не станет слишком поздно. Инфляция, обрушивающаяся на мир с удвоенной силой, была очевидна для многих из нас довольно долгое время, но, очевидно, не для людей, управляющих денежно–кредитной политикой. Им явно платят не за то, чтобы они видели, что что-то произойдет, прежде чем это действительно произойдет.

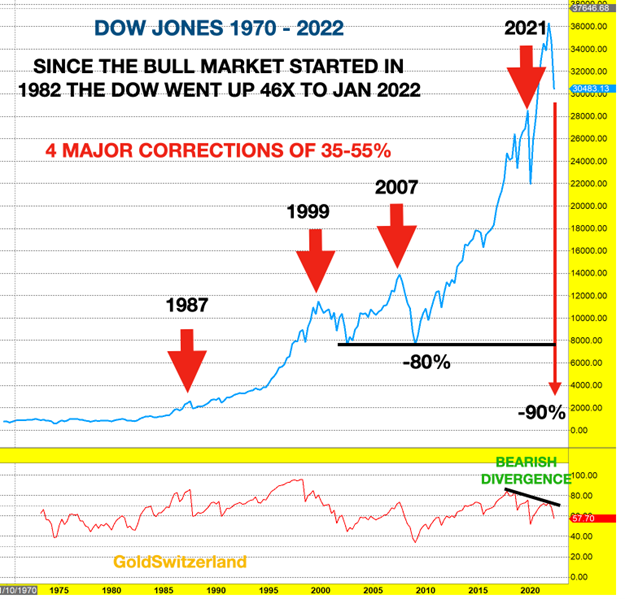

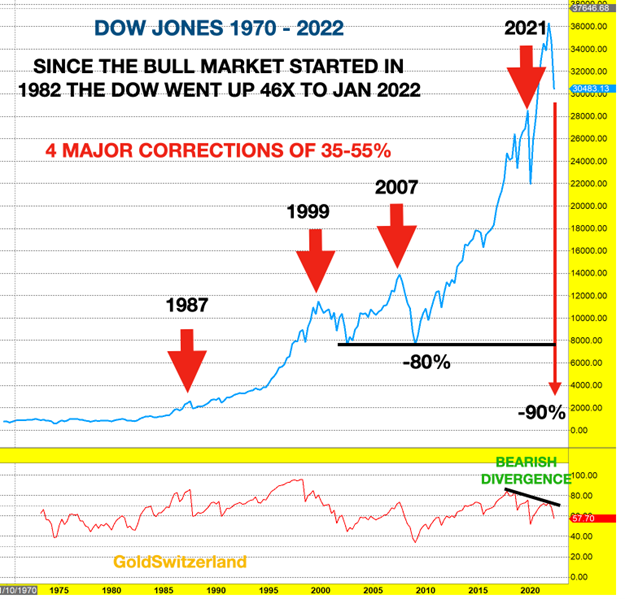

На графике ниже показан индекс Доу-джонса с 1970 года. В 1982 году начался нынешний 40-летний бычий рынок. С тех пор инвесторы стали свидетелями резкого 46-кратного увеличения своих портфелей акций.

Было четыре пугающих коррекции от 35% до 55%. Я хорошо помню первую в октябре 1987 года. Это был Черный понедельник, и я был в Токио для листинга Dixons в Японии, британской компании FTSE 100, в которой я был вице-председателем. 19 октября рынок рухнул на 23%, а за 12-дневный период индекс Dow упал на 40%.

Не лучшее время для листинга на Токийской фондовой бирже .

.

Если мы посмотрим на 1987 год на графике ниже, мы увидим, что масштабное падение, которое мы пережили в то время, едва заметно.

Другим очень важным техническим фактором на этом графике является медвежья дивергенция индекса относительной силы – RSI. С 2018 года я отмечал, что RSI на этом квартальном графике достиг более низких максимумов с 2018 года, поскольку индекс Dow достиг новых максимумов. Это очень медвежий сигнал, который неизбежно приведет к серьезному падению индекса Доу-Джонса, что мы сейчас и наблюдаем.

Мой давний прогноз падения акций на 90% в реальном выражении не изменился. Это падение не больше, чем в 1929-32 годах, когда сегодня условия как на долговых рынках, так и в глобальных масштабах пузырей значительно ухудшились . Простое возвращение к минимумам 2002 и 2009 годов повлечет за собой падение на 80% с вершины.

Акции Wilshire 5000, представляющие все акции США, потеряли 11 триллионов долларов, или 23%, с начала 2022 года. См. диаграмму ниже. Дополнительные триллионы были потеряны на рынках облигаций.

Облигации

39-летний бычий рынок цен на облигации (медвежий рынок процентных ставок) подошел к концу. Фактически она закончилась в 2020 году на уровне 0,5%, упав с 15,5% в 1981 году.

Я ожидаю, что ставки превысят уровень 1981 года, поскольку взорвется крупнейший долговой рынок в истории.

Многие должники, как государственные, так и частные, обанкротятся, а ставки по облигациям достигнут бесконечных уровней, поскольку цены на облигации рухнут.

Очевидно, что это падение рынков облигаций будет иметь серьезные последствия для финансовой системы и рынков, поскольку банки и другие финансовые учреждения объявят дефолт.

Эгон фон Грейерц

23 июня 2022 года

Ключевым словом в ближайшие годы будет ИНФЛЯЦИЯ. Мир будет одновременно испытывать инфляцию, дефляцию, стагфляцию и, в конечном итоге, гиперинфляцию.

Я предсказал эти ИНФЛЯЦИОННЫЕ события, которые поразят мир в нескольких статьях в прошлом. Вот ссылка на статью 2016 года.

Поскольку большинство классов активов быстро падают, мир сейчас приближается к бедствиям, невиданным ранее в истории. К настоящему моменту в 2022 году мы наблюдали падение цен на активы по всем направлениям примерно на 20%. Немногие инвесторы понимают, что это только начало. Прежде чем закончится этот медвежий рынок, в мире произойдет падение акций, облигаций и других активов на 75-90%.

Поскольку падения такого масштаба не наблюдались более трех поколений, ударные волны будут катастрофическими.

В то же время, когда активы-пузыри сдуваются, цены на товары и услуги запустили инфляционный цикл такого масштаба, которого мир в целом никогда раньше не испытывал.

Ранее мы наблюдали гиперинфляцию в отдельных странах, но никогда в глобальном масштабе.

В настоящее время официальный уровень инфляции в США и Европе составляет около 8%. Но для среднего потребителя на Западе цены на повседневные нужды, такие как продукты питания и топливо, растут в среднем как минимум на 25%.

КАТАСТРОФИЧЕСКИЙ МИР

Таким образом, мир сейчас приближается к бедствиям по многим направлениям.

Как всегда в периоды кризиса, все ищут виноватых. На Западе большинство людей обвиняют Путина. Да, Путин - злодей, и это его вина, что цены на продовольствие и энергоносители растут. Никто не утруждает себя анализом того, что или кто побудил Россию вмешаться, а политики или ведущие СМИ не понимают важности истории, которая является ключом к пониманию текущих событий.

В трудные времена каждому нужно кого-то обвинить. Многие американцы будут винить Байдена, который потерял контроль над большинством событий в США, а также равновесие. В Великобритании люди обвиняют Бориса Джонсона, который потерял контроль над Британией после Partygate. Во Франции люди обвиняют Макрона, который только что потерял большинство в парламенте, а в Германии люди обвиняют Шольца в том, что он отправил деньги Украине на оружие и деньги России на газ.

Эта игра обвинений только начинается. Политические беспорядки и анархия станут скорее правилом, чем исключением, поскольку люди будут обвинять лидеров в повышении цен и налогов и ухудшении качества услуг во всех областях.

Ни одна страна не сможет обеспечить выплаты по социальному обеспечению в соответствии с галопирующей инфляцией. То же самое касается необеспеченных или недостаточно финансируемых пенсий, которые резко упадут или даже полностью исчезнут, поскольку базовая база активов в виде акций и облигаций рухнет.

Как следствие, во многих странах воцарится анархия.

Дефляционный крах инвестиционных рынков

Такс

Пузырю всего пришел конец. Это стало возможным только благодаря благосклонности центральных банков в создании наиболее совершенных манипуляций с инструментами, которые они контролируют, а именно печатанием денег и процентными ставками.

Результатом свободных денег стало утроение глобального долга в этом столетии до 300 триллионов долларов при практически нулевых процентных расходах.

Это было настоящей манной небесной для инвесторов, как крупных, так и мелких. Все, к чему прикасались инвесторы, дорожало, и при каждой коррекции на рынке производилось все больше Манны Небесной.

Для инвесторов всегда было “я выигрываю Орел, я выигрываю решку”.

Этот Шангри-Ла рынков делает каждого инвестиционным гуру. Даже дурак стал богатым.

Выступая сегодня перед друзьями-инвесторами, они, возможно, немного обеспокоены, но не видят причин, по которым долгосрочный бычий тренд не продолжится. Что касается инвесторов, Гринспен, Бернанке, Йеллен и Пауэлл были их лучшими друзьями, и главная цель ФРС - сделать инвесторов счастливыми и богатыми. Поэтому большинство инвесторов сидят тихо, несмотря на падение на 20% или более по всем направлениям. Они пожалеют об этом.

Таким образом, большинство инвесторов полагаются на то, что их спасут в очередной раз, и не понимают, что на этот раз все действительно по-другому.

Как мы знаем, НЕ факт, что центральные банки сделали поворот (примерно поворот) в повышении ставок, а также превратили количественное смягчение в ужесточение, что привело к краху инвестиционных рынков.

Нет, эти гении, управляющие Центральными банками, никогда не смогут предвидеть, что что-то произойдет, пока не станет слишком поздно. Инфляция, обрушивающаяся на мир с удвоенной силой, была очевидна для многих из нас довольно долгое время, но, очевидно, не для людей, управляющих денежно–кредитной политикой. Им явно платят не за то, чтобы они видели, что что-то произойдет, прежде чем это действительно произойдет.

На графике ниже показан индекс Доу-джонса с 1970 года. В 1982 году начался нынешний 40-летний бычий рынок. С тех пор инвесторы стали свидетелями резкого 46-кратного увеличения своих портфелей акций.

Было четыре пугающих коррекции от 35% до 55%. Я хорошо помню первую в октябре 1987 года. Это был Черный понедельник, и я был в Токио для листинга Dixons в Японии, британской компании FTSE 100, в которой я был вице-председателем. 19 октября рынок рухнул на 23%, а за 12-дневный период индекс Dow упал на 40%.

Не лучшее время для листинга на Токийской фондовой бирже

Если мы посмотрим на 1987 год на графике ниже, мы увидим, что масштабное падение, которое мы пережили в то время, едва заметно.

Другим очень важным техническим фактором на этом графике является медвежья дивергенция индекса относительной силы – RSI. С 2018 года я отмечал, что RSI на этом квартальном графике достиг более низких максимумов с 2018 года, поскольку индекс Dow достиг новых максимумов. Это очень медвежий сигнал, который неизбежно приведет к серьезному падению индекса Доу-Джонса, что мы сейчас и наблюдаем.

Мой давний прогноз падения акций на 90% в реальном выражении не изменился. Это падение не больше, чем в 1929-32 годах, когда сегодня условия как на долговых рынках, так и в глобальных масштабах пузырей значительно ухудшились . Простое возвращение к минимумам 2002 и 2009 годов повлечет за собой падение на 80% с вершины.

Акции Wilshire 5000, представляющие все акции США, потеряли 11 триллионов долларов, или 23%, с начала 2022 года. См. диаграмму ниже. Дополнительные триллионы были потеряны на рынках облигаций.

Облигации

39-летний бычий рынок цен на облигации (медвежий рынок процентных ставок) подошел к концу. Фактически она закончилась в 2020 году на уровне 0,5%, упав с 15,5% в 1981 году.

Я ожидаю, что ставки превысят уровень 1981 года, поскольку взорвется крупнейший долговой рынок в истории.

Многие должники, как государственные, так и частные, обанкротятся, а ставки по облигациям достигнут бесконечных уровней, поскольку цены на облигации рухнут.

Очевидно, что это падение рынков облигаций будет иметь серьезные последствия для финансовой системы и рынков, поскольку банки и другие финансовые учреждения объявят дефолт.

ОТВЕТЫ (0)

Комментарии не найдены!