Мировой экономический кризис

54.5 M

61.5 K

118.5 K

|

|---|

| Обсуждение глобального мирового экомномического кризиса, причин возникновения, текущий ход событий и последствия для мировой экономики и финансов. |

|

|

- Удалено

- +0.00 / 0

- Удалено

- +0.00 / 0

- Удалено

- +0.00 / 0

Ярославль

71 год

Карма: +0.55

Регистрация: 11.01.2015

Сообщений: 306

Читатели: 0

Регистрация: 11.01.2015

Сообщений: 306

Читатели: 0

Цитата: Игорь_ от 27.10.2023 20:02:13Вопрос только перед кем она несёт ответственность.Перед МВФ

Yaroslavmudry

- -0.04 / 3

-

Ярославль

71 год

Карма: +0.55

Регистрация: 11.01.2015

Сообщений: 306

Читатели: 0

Регистрация: 11.01.2015

Сообщений: 306

Читатели: 0

Цитата: budnik от 21.11.2023 15:41:59Количество увеличить сложно .Это говорят основное преимущество в криптовалюте.

Предложение ограничено.

Yaroslavmudry

- +0.00 / 0

-

Карма: +20.27

Регистрация: 23.01.2013

Сообщений: 3,675

Читатели: 0

Регистрация: 23.01.2013

Сообщений: 3,675

Читатели: 0

Цитата: yaroslavmudry от 08.02.2024 21:56:22Перед МВФ

Просвещайтесь.

ЦитатаГлавная особенность правового статуса ЦБ — это его независимость от органов власти. Он не подчиняется напрямую ни президенту, ни правительству, ни парламенту. Эта самостоятельность закреплена в Конституции РФ и в федеральном законодательстве.

ст. 75 Конституции РФ

ст. 1 ФЗ о Центральном банке РФ

Все это дает Центробанку возможность принимать решения, свободные от какого-либо политического влияния. Например, он меняет ключевую ставку по своему усмотрению, без оглядки на позицию Госдумы или правительства.

Из-за рубежа повлиять на решения ЦБ тоже никто не может, вопреки распространенным мифам. Например, весной 2021 года Банк России повысил ключевую ставку для борьбы с инфляцией вопреки рекомендациям Международного валютного фонда. МВФ тогда называл ускорение роста цен временным и советовал ставку снижать. Как оказалось позже, решение ЦБ было оправданным: инфляция продолжила расти, а ставку пришлось поднимать еще несколько раз.

У Банка России нет права законодательной инициативы. То есть он не может сам разработать и направить в Госдуму проект закона, даже если тот будет касаться работы банков. Вместе с тем любой закон, который затрагивает финансовый рынок, должен обязательно пройти экспертизу ЦБ.

- +0.04 / 3

-

Карма: +14.17

Регистрация: 27.09.2008

Сообщений: 27,110

Читатели: 2

Регистрация: 27.09.2008

Сообщений: 27,110

Читатели: 2

Цитата: yaroslavmudry от 08.02.2024 22:03:21Это говорят основное преимущество в криптовалюте.Зато количество самих криптовалют ничем не ограничено.

Предложение ограничено.

- +0.01 / 1

-

Таллин

64 года

Карма: +1.06

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Автор бестселлера «Черный лебедь» Насим Талеб заявил, что США находятся в «долговой спирали» и спасти ситуацию (https://pro.rbc.ru/d…m=column_2) может лишь чудо.

По мнению известного экономиста-алармиста, причины такой ситуации очевидны.

➡️Американское правительство не собирает треть от своих расходов в виде налогов и финансирует недостаток средств за счет кредитов.

➡️Ну а поскольку ставки по кредитованию достаточно высоки, то стоимость обслуживания долга растет как на дрожжах.

➡️В этом финансовом году дефицит бюджета составит $2 трлн, а стоимость обслуживания долга еще через 5-6 лет также приблизится к $1,5-2 трлн в год.

Тупик, однако. Но, если честно, ничего нового Талеб не говорит. Очередной набор банальностей. Все сказанное известно давно. И вопрос стоит достаточно просто — как долго все это может продолжаться.

Нассим Талеб дает, тем не менее, американской экономике еще 10 лет. А далее, по его мнению, пойдет ее «обрыв».

❓ А что такое этот самый обрыв? Ответа как такового нет. Кризис…

Забавно. Но незадолго до выступления Талеба глава JPMorgan, один из самых влиятельных банкиров современности Джейми Даймон говорил о подобном. И тоже заявлял, что «экономика США движется к обрыву».

Итак… обрыв видят все. И давно. Более того, это модная тема… Но какой он, этот обрыв? Чего ждать-то? К чему готовиться?

💵 Начнем с того, что если кто-то ждет девальвации доллара США относительно других валют, то это невероятно наивная идея.

Почему? Да потому, что все мы в одном котле варимся. И канадский доллар, и японская йена, и британский фунт. И евро.

Если только начнутся серьезные проблемы в экономике Штатов, еще быстрее упадут все остальные валюты. Так как экономический кризис коснется абсолютно всех. Кстати, и валют развивающихся стран в первую очередь.

То есть доллар НЕ упадет? Еще как упадет. Весь вопрос — относительно чего.

📉 Я более того скажу — он по факту уже падает.

Вот вы считаете, что золото потихоньку растет. Я же могу с той же долей уверенности сказать — это доллар относительно золота за последние 5 лет упал на 44%.

Для справки: по официальной статистике инфляция в долларе США за последние 10 лет — порядка 37%.

Кстати, в среднем за последние 10 лет индекс S&P рос примерно на 12% в год. Т. е. за 5 лет — примерно 60%. Или это доллар снижался? Смешно звучит. Но на секунду задумайтесь.

🥈 Относительно базовых активов.

К примеру, меди. Цена ее тонны за 5 лет выросла примерно на 35%. Или это доллар упал по отношению к меди на 35%?

К чему это я? Да к тому, что доллар давно уже падает относительно большинства реальных активов. Просто в какой-то момент это падение может и ускориться.

В принципе мы говорим о банальной инфляции доллара.

❗️Но вот здесь начинается самое интересное. Инфляция ведь штука творческая. Не нам это рассказывать. Наши 7,4% вроде как понятны. Но… по жизни-то каждый ощущает все как-то иначе. Личная инфляция для большинства гораздо выше.

Вернемся к доллару. Примерно в тех же пропорциях (плюс минус и скорее плюс, чем минус) будут проседать относительно реальных активов и остальные валюты. Включая и традиционные «защитные гавани» а ля швейцарский франк.

Более того, предвижу очень скоро серию валютных войн, когда те или иные страны будут пытаться регулировать свои валюты и отнюдь не в сторону их укрепления. Чтобы помочь своим экспортерам.

Что это означает?

Да только одно: в традиционных валютах нет и не может быть спасения от этого «обрыва».

Хорошо, а есть ли вообще защитные гавани?

И еще раз: а как будет выглядеть тот самый «обрыв».

Тут каждый начинает придумывать свой вариант развития событий.

📎Сегодня-завтра и мы с вами подумаем об этом. А заодно и о том — действительно ли до этого самого обрыва нам с вами романтически путешествовать еще 10 лет.

Так что… скорое продолжение след

По мнению известного экономиста-алармиста, причины такой ситуации очевидны.

➡️Американское правительство не собирает треть от своих расходов в виде налогов и финансирует недостаток средств за счет кредитов.

➡️Ну а поскольку ставки по кредитованию достаточно высоки, то стоимость обслуживания долга растет как на дрожжах.

➡️В этом финансовом году дефицит бюджета составит $2 трлн, а стоимость обслуживания долга еще через 5-6 лет также приблизится к $1,5-2 трлн в год.

Тупик, однако. Но, если честно, ничего нового Талеб не говорит. Очередной набор банальностей. Все сказанное известно давно. И вопрос стоит достаточно просто — как долго все это может продолжаться.

Нассим Талеб дает, тем не менее, американской экономике еще 10 лет. А далее, по его мнению, пойдет ее «обрыв».

❓ А что такое этот самый обрыв? Ответа как такового нет. Кризис…

Забавно. Но незадолго до выступления Талеба глава JPMorgan, один из самых влиятельных банкиров современности Джейми Даймон говорил о подобном. И тоже заявлял, что «экономика США движется к обрыву».

Итак… обрыв видят все. И давно. Более того, это модная тема… Но какой он, этот обрыв? Чего ждать-то? К чему готовиться?

💵 Начнем с того, что если кто-то ждет девальвации доллара США относительно других валют, то это невероятно наивная идея.

Почему? Да потому, что все мы в одном котле варимся. И канадский доллар, и японская йена, и британский фунт. И евро.

Если только начнутся серьезные проблемы в экономике Штатов, еще быстрее упадут все остальные валюты. Так как экономический кризис коснется абсолютно всех. Кстати, и валют развивающихся стран в первую очередь.

То есть доллар НЕ упадет? Еще как упадет. Весь вопрос — относительно чего.

📉 Я более того скажу — он по факту уже падает.

Вот вы считаете, что золото потихоньку растет. Я же могу с той же долей уверенности сказать — это доллар относительно золота за последние 5 лет упал на 44%.

Для справки: по официальной статистике инфляция в долларе США за последние 10 лет — порядка 37%.

Кстати, в среднем за последние 10 лет индекс S&P рос примерно на 12% в год. Т. е. за 5 лет — примерно 60%. Или это доллар снижался? Смешно звучит. Но на секунду задумайтесь.

🥈 Относительно базовых активов.

К примеру, меди. Цена ее тонны за 5 лет выросла примерно на 35%. Или это доллар упал по отношению к меди на 35%?

К чему это я? Да к тому, что доллар давно уже падает относительно большинства реальных активов. Просто в какой-то момент это падение может и ускориться.

В принципе мы говорим о банальной инфляции доллара.

❗️Но вот здесь начинается самое интересное. Инфляция ведь штука творческая. Не нам это рассказывать. Наши 7,4% вроде как понятны. Но… по жизни-то каждый ощущает все как-то иначе. Личная инфляция для большинства гораздо выше.

Вернемся к доллару. Примерно в тех же пропорциях (плюс минус и скорее плюс, чем минус) будут проседать относительно реальных активов и остальные валюты. Включая и традиционные «защитные гавани» а ля швейцарский франк.

Более того, предвижу очень скоро серию валютных войн, когда те или иные страны будут пытаться регулировать свои валюты и отнюдь не в сторону их укрепления. Чтобы помочь своим экспортерам.

Что это означает?

Да только одно: в традиционных валютах нет и не может быть спасения от этого «обрыва».

Хорошо, а есть ли вообще защитные гавани?

И еще раз: а как будет выглядеть тот самый «обрыв».

Тут каждый начинает придумывать свой вариант развития событий.

📎Сегодня-завтра и мы с вами подумаем об этом. А заодно и о том — действительно ли до этого самого обрыва нам с вами романтически путешествовать еще 10 лет.

Так что… скорое продолжение след

- +0.17 / 8

-

Карма: +14.17

Регистрация: 27.09.2008

Сообщений: 27,110

Читатели: 2

Регистрация: 27.09.2008

Сообщений: 27,110

Читатели: 2

Цитата: Phil от 10.02.2024 20:26:41➡️В этом финансовом году дефицит бюджета составит $2 трлн, а стоимость обслуживания долга еще через 5-6 лет также приблизится к $1,5-2 трлн в год.Сдаётся мне, что эти 5-6 лет он посчитал, как если США будут перезанимать по нынешним ставкам.

А если ставки вырастут?

Не, равенство с дефицитом бюджета может и будет выполнено, поскольку доходы бюджета падают, но прочности экономике это не прибавит.

- +0.04 / 2

-

Карма: +14.17

Регистрация: 27.09.2008

Сообщений: 27,110

Читатели: 2

Регистрация: 27.09.2008

Сообщений: 27,110

Читатели: 2

Цитата: Phil от 10.02.2024 20:26:41Более того, предвижу очень скоро серию валютных войн, когда те или иные страны будут пытаться регулировать свои валюты и отнюдь не в сторону их укрепления. Чтобы помочь своим экспортерам.Такими действиями своим экспортерам помогают конкурировать с производителями из других стран.

На какой поляне американские производители будут составлять конкуренцию?

Сейчас три верхние строчки в американском экспорте - углеводороды.

Но это благодаря сланцевой нефти, а её месторождения истощаются намного быстрее обычной.

- +0.03 / 1

-

Алушта

63 года

Карма: +44.88

Регистрация: 03.07.2007

Сообщений: 3,547

Читатели: 0

Регистрация: 03.07.2007

Сообщений: 3,547

Читатели: 0

Цитата: Phil от 10.02.2024 20:26:41Итак… обрыв видят все. И давно. Более того, это модная тема… Но какой он, этот обрыв? Чего ждать-то? К чему готовиться?Обрыв это возникновение и принятие большой группой стран (назовём её например БРИКС+

) цифровой валюты, предназначенной исключительно для внешнеторговых расчётов и привязанной к корзине реальных ресурсов.

) цифровой валюты, предназначенной исключительно для внешнеторговых расчётов и привязанной к корзине реальных ресурсов. Добровольный переход на взаимные расчёты в "БРИКСах" группы и её партнёров будет скорее всего лавинообразным и гарантированно сметёт "гегемонию доллара".

Если после запуска такой валюты будет предложен какой-то способ перевода в неё резервов стран группы, хранящихся в нынешних "резервных

Могу ошибаться, но в своё время я Авантюристу говорил, что глобализация сменится регионализацией. К этому всё уже почти пришло...

Отредактировано: Евгений из Днепра - 18 фев 2024 в 09:53

Боярам отныне говорить не по писанному,

дабы дурь каждого сразу видна была (с) Пётр

дабы дурь каждого сразу видна была (с) Пётр

- +0.11 / 4

-

Таллин

64 года

Карма: +1.06

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

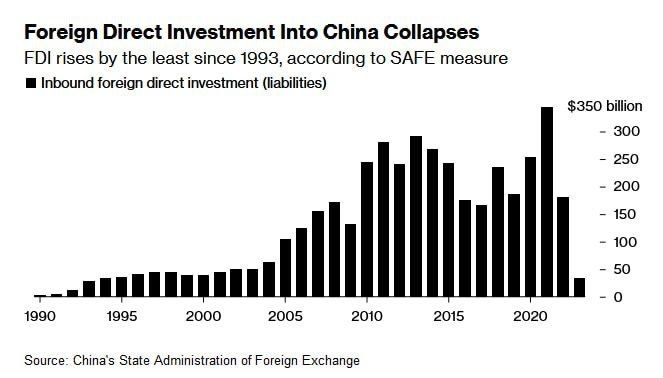

Прямые иностранные инвестиции в Китай упали до самого низкого уровня за последние 30 лет.

Показатель стал самым низким с 1993 года. @banksta

- +0.10 / 6

-

| Сообщение № 7067981 |

Таллин

64 года

Карма: +1.06

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

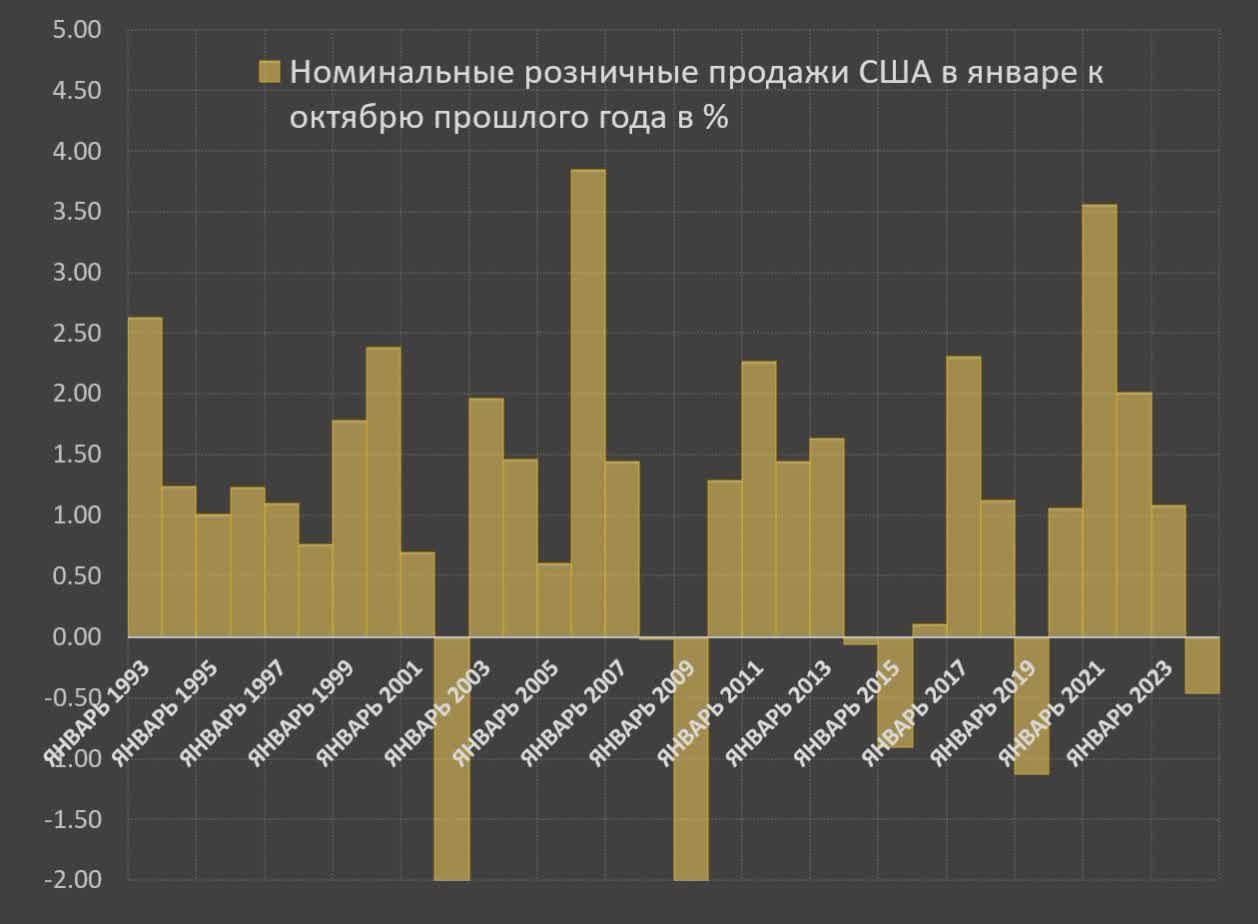

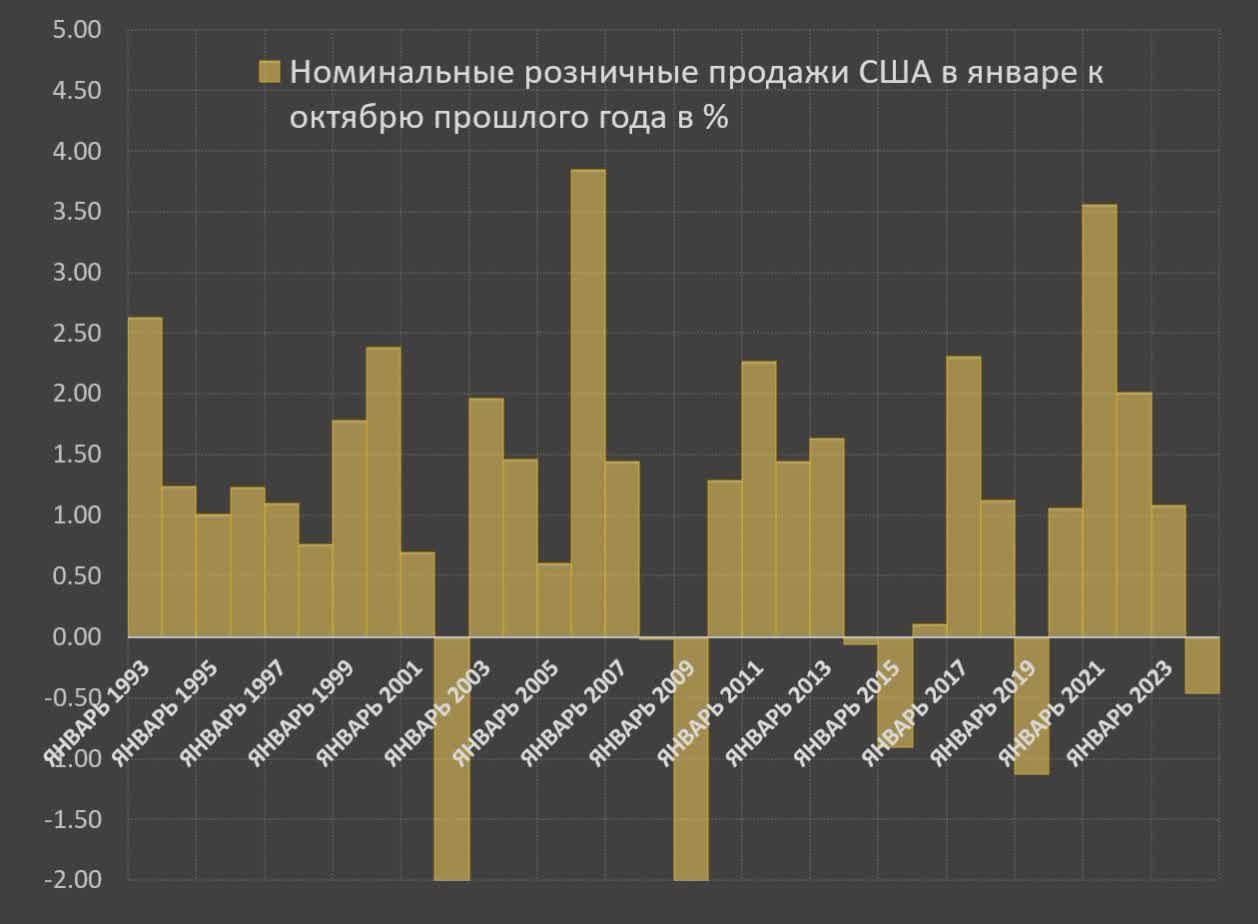

Что-то сломалось в устойчивом восходящем тренде потребительского спроса США, который наблюдался последний год.

Розничный продажи рухнули на 0.8% м/м и здесь следует отметить, что декабрь и январь являются периодом с высоким уровнем статистических артефактов – сбой в учете сезонных коэффициентов, возникающий из-за особенностей методологии исследования в этот период.

Например, прошлые данные за декабрь были пересмотрены сильно в худшую сторону на 0.5%, в ноябре на минус 0.3%, однако базу расчета января прошлого года завысили на 0.5%.

Получилось, что текущие январские данные на 1.3% ниже декабря и всего на 0.65% выше января прошлого года – все это по номиналу. Годовой прирост самый слабый с ковидного 2020.

Прошло три дня с момента выхода данных, но никто не обратил внимание на важную особенность.

• Когда спрос в США был устойчив, январские данные были сильно положительными: 3.8% м/м в 2023, 1.4% м/м в 2022, 3.5% м/м в 2021.

• Более значительный январский минус, чем в 2024 был в 2014 – 0.9% и в 2005 – 1%.

• Сравнение января к октябрю предыдущего года (праздничный сезон): в 2024 падение на 0.4% vs роста на 1.1% в 2023, +2% в 2022, +3.6% в 2021.

• Более существенное снижение наблюдалось в 2019 – 1.1%, в 2015 – 0.9% и в кризисный 2009 – 4.6%. В 2019 и 2015 было локальное замедление спроса, а в 2009 явный кризис.

• Розничные продажи составляют треть от потребительского спроса, 23% от ВВП и более, чем на 30% превосходят объем национальных инвестиций в основной капитал – это значимый макроэкономический индикатор.

Снижение розничных продаж по номиналу с ноября по январь включительно – серьезный сигнал проблем с внутренним спросом.

Не исключено, что определенная часть доходов была перераспределена с текущего потребления на выкуп Nvidia, Super Micro и им подобных в условиях самого сильного пузыря в истории человечества.

Слабые данные в феврале-марте практически наверняка ознаменуют вход в рецессию, а пока обнулили весь рост 4кв23.

Розничные продажи всегда первыми сигнализировали о сбое в системе.

https://t.me/spydell_finance

Розничный продажи рухнули на 0.8% м/м и здесь следует отметить, что декабрь и январь являются периодом с высоким уровнем статистических артефактов – сбой в учете сезонных коэффициентов, возникающий из-за особенностей методологии исследования в этот период.

Например, прошлые данные за декабрь были пересмотрены сильно в худшую сторону на 0.5%, в ноябре на минус 0.3%, однако базу расчета января прошлого года завысили на 0.5%.

Получилось, что текущие январские данные на 1.3% ниже декабря и всего на 0.65% выше января прошлого года – все это по номиналу. Годовой прирост самый слабый с ковидного 2020.

Прошло три дня с момента выхода данных, но никто не обратил внимание на важную особенность.

• Когда спрос в США был устойчив, январские данные были сильно положительными: 3.8% м/м в 2023, 1.4% м/м в 2022, 3.5% м/м в 2021.

• Более значительный январский минус, чем в 2024 был в 2014 – 0.9% и в 2005 – 1%.

• Сравнение января к октябрю предыдущего года (праздничный сезон): в 2024 падение на 0.4% vs роста на 1.1% в 2023, +2% в 2022, +3.6% в 2021.

• Более существенное снижение наблюдалось в 2019 – 1.1%, в 2015 – 0.9% и в кризисный 2009 – 4.6%. В 2019 и 2015 было локальное замедление спроса, а в 2009 явный кризис.

• Розничные продажи составляют треть от потребительского спроса, 23% от ВВП и более, чем на 30% превосходят объем национальных инвестиций в основной капитал – это значимый макроэкономический индикатор.

Снижение розничных продаж по номиналу с ноября по январь включительно – серьезный сигнал проблем с внутренним спросом.

Не исключено, что определенная часть доходов была перераспределена с текущего потребления на выкуп Nvidia, Super Micro и им подобных в условиях самого сильного пузыря в истории человечества.

Слабые данные в феврале-марте практически наверняка ознаменуют вход в рецессию, а пока обнулили весь рост 4кв23.

Розничные продажи всегда первыми сигнализировали о сбое в системе.

https://t.me/spydell_finance

Отредактировано: Phil - 19 фев 2024 в 00:27

- +0.05 / 4

-

Карма: +129.94

Регистрация: 21.11.2008

Сообщений: 5,860

Читатели: 14

Регистрация: 21.11.2008

Сообщений: 5,860

Читатели: 14

Цитата: Phil от 19.02.2024 00:01:53Оздоровление мировых финансов.

Прямые иностранные инвестиции в Китай упали до самого низкого уровня за последние 30 лет.

Показатель стал самым низким с 1993 года. @banksta

Всегда относился к слову "инвестиции", как к чему-то отчасти порочному, имеющему элементы дисбаланса. Тем более в этой схеме когда шальные напечатанные деньги потом гуляют по странам с реальными ресурсами и обеспечивают ничтожность местных валют. Аргентина отличный пример этого - вообще решила перейти на доллар..

- +0.04 / 2

-

Таллин

64 года

Карма: +1.06

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Курс турецкой валюты в среду, 21 февраля, обновил исторический минимум по отношению к американской и достиг 31 лиры за доллар США. По данным торгов на международном рынке Форекс, котировки преодолели эту отметку в 15:30 по московскому времени, а в моменте достигали уровня в 31,0095 лиры.

- +0.01 / 1

-

Москва

Карма: +64.36

Регистрация: 21.03.2013

Сообщений: 29,385

Читатели: 6

Регистрация: 21.03.2013

Сообщений: 29,385

Читатели: 6

После того, как Билл Гейтс подружился с Уорреном Баффетом — одним из крупнейших и наиболее известных в мире инвесторов, он начал диверсифицировать свой портфель инвестиций, продавая акции своей компании Microsoft, покупая акции Газпрома других компаний и вкладываясь в недвижимость.

В результате, состояние Билла Гейтса сегодня составляет примерно 138 миллиардов долларов, что является стоимостью его активов. Если бы он не диверсифицировал свои инвестиции и сохранил все вложения только в акциях Microsoft, его состояние стоило бы сейчас 1,33 триллиона долларов.

В результате, состояние Билла Гейтса сегодня составляет примерно 138 миллиардов долларов, что является стоимостью его активов. Если бы он не диверсифицировал свои инвестиции и сохранил все вложения только в акциях Microsoft, его состояние стоило бы сейчас 1,33 триллиона долларов.

Империя - это мир, и этой идеологии достаточно. Мы живём в самой лучшей стране в мире и все нам завидуют.

Одушевлённое Одевают, Неодушевлённое Надевают.

Одушевлённое Одевают, Неодушевлённое Надевают.

- +0.06 / 5

-

Карма: +323.12

Регистрация: 05.06.2010

Сообщений: 21,500

Читатели: 8

Регистрация: 05.06.2010

Сообщений: 21,500

Читатели: 8

Цитата: slavae от 23.02.2024 10:49:37После того, как Билл Гейтс подружился с Уорреном Баффетом — одним из крупнейших и наиболее известных в мире инвесторов, он начал диверсифицировать свой портфель инвестиций, продавая акции своей компании Microsoft, покупая акциизато эти 1,33 триллиона долларов могли бы враз обнулиться упади курс акций Microsoft на бирже по какой либо из возможных причин, а портфельные инвестиции не могут все обнулиться одновременно, И потом во многих публичных компаниях даже 5% владение может быть равнозначно контрольному пакету ( влияние на топ-менеджмент компании ) если прочие пакеты значительно мельче, а также нельзя исключать и эффект "матрешки", когда владение одной компанией дает влияние на многие прочие, пакетами которых она владеет. Бухгалтерия не считает влияниеГазпромадругих компаний и вкладываясь в недвижимость.

В результате, состояние Билла Гейтса сегодня составляет примерно 138 миллиардов долларов, что является стоимостью его активов. Если бы он не диверсифицировал свои инвестиции и сохранил все вложения только в акциях Microsoft, его состояние стоило бы сейчас 1,33 триллиона долларов.

- +0.01 / 1

-

Таллин

64 года

Карма: +1.06

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Статья

Новая

Nvidia – акция, которая концентрирует практически весь свободный денежный поток мировой финансовой системы.

Масштаб настолько ошеломляющий, что всего одна Nvidia (1.8 трлн) сопоставима с капитализацией национальных рынков ведущих стран. Так, например, капитализация всех публичных компаний Германии составляет $2.3 трлн, Франции – $3.2 трлн, Италии – $0.8 трлн, Испании – $0.65 трлн, Великобритании – $3.3 трлн, России – $0.65 трлн.Nvidia – акция, которая концентрирует практически весь свободный денежный поток мировой финансовой системы.

Nvidia, создав почти 1.5 трлн капитализации с начала 2023, показала самое быстрое и масштабное приращение стоимости за всю историю глобальной финсистемы. За 10 лет акции выросли в 200 раз!

Ни одна акция за всю историю торгов не имела накопленный объем торгов свыше 700 млрд долл за месяц по собственным расчетам.

Ни одна компания не формировала тренд индустрии подобной силы, сопрягая в неистовое и оголтелое раллирование все смежные компании. Триггерит Nvidia и следом за ней идут все остальные.

Распродажа в Nvidia с 19 февраля привела к каскадному обвалу перегретых акций в техно-секторе, нашпигованным хайпом вокруг ИИ.

Ни одна компания не выжигала (https://t.me/spydell_finance/4989) до 1/4 общенациональных сбережений США для поддержания безумного пузырения.

Скрытый текст

- +0.11 / 5

-

Таллин

64 года

Карма: +1.06

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Регистрация: 22.12.2020

Сообщений: 641

Читатели: 1

Статья

Новая

Безумие не имеет срока давности и каждый раз все развивается по одному и тому же сценарию.

Nvidia прибавила за день 277 млрд – самый значительный однодневный прирост капитализации для одной компании за всю историю мировых торгов (прошлый рекорд был у Meta на торгах 2 февраля 2022 – 197 млрд) с более, чем 66 млрд оборота торгов (рекорд).Безумие не имеет срока давности и каждый раз все развивается по одному и тому же сценарию.

Тот грандиозный, ошеломляющий, монументальный, немыслимый и фееричный идиотизм, который оформили в спекулятивном ИИ ралли не имеет даже исторических аналогов, но обо всем по порядку.

Следует отметить, что каждый раз для экспансии пузыря находится фундаментальное обоснование.

В 1924-1929 фундаментальным обоснованием была технологическая революция в автомобильной промышленности, активная индустриализация (первое внедрение промышленных кластеров), развитие нефтегазового и металлургического комплекса, появление радио и развитие телеграфа, массовое появление строительных компаний, бум на рынке коммерческой и жилой недвижимости.

В 1995-2000 фундаментальным обоснованием была активная цифровизация, повсеместное внедрение компьютеров, интернета и мобильной связи в промышленности, бизнесе, в государственных структурах и среди частных лиц. По факту реализовывалась технологическая революция в сегменте ИТ - именно в 90-х ИТ сектор получил параболический взлет, где создавались новые отрасли экономики, прямо или косвенное связанные с ИТ.

В обоих случаях взлет фондового рынка происходил на фоне выдающихся экономических успехов.

Скрытый текст

- +0.07 / 5

-

Санкт-Петербург

64 года

Карма: +57.15

Регистрация: 16.11.2008

Сообщений: 11,260

Читатели: 1

Регистрация: 16.11.2008

Сообщений: 11,260

Читатели: 1

Недавно был в продаже молоток за 325 тыяч рублей.

Потом появилась в продаже гвоздодёр за 125 тысяч рублей.

Теперь появилась в продаже коробка за 50 тысяч рублей, куда можно вставить часы с маятниковым подзоводом, она их будет крутить и подзаведёт, поскольку Вы сами не в состоянии покрутить колёсико завода часов:

Чё та как-то измельчали креативщики.

Потом появилась в продаже гвоздодёр за 125 тысяч рублей.

Теперь появилась в продаже коробка за 50 тысяч рублей, куда можно вставить часы с маятниковым подзоводом, она их будет крутить и подзаведёт, поскольку Вы сами не в состоянии покрутить колёсико завода часов:

Чё та как-то измельчали креативщики.

Отредактировано: ivan2 - 05 мар 2024 в 15:34

Нам нужен мир!

Желательно весь.

"Ворон ворону глаз не выклюет"

Измаил должен быть взят!

Желательно весь.

"Ворон ворону глаз не выклюет"

Измаил должен быть взят!

- +0.03 / 1

-

|

|

| Сейчас на ветке: 5, Модераторов: 0, Пользователей: 0, Гостей: 3, Ботов: 2 |

|---|