Мировой экономический кризис

53,396,262

93,596

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

Китай готовится к размещению гособлигаций в Лондоне

Источник: Вестифинанс, 08.10.2015 19:17

Народный банк Китая готовится к размещению однолетних облигаций в Лондоне.

КОММЕНТАРИЙ:

Важная новость!

Источник: Вестифинанс, 08.10.2015 19:17

Народный банк Китая готовится к размещению однолетних облигаций в Лондоне.

Полный текст

КОММЕНТАРИЙ:

Важная новость!

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Пока скаклы, хохлы и руиндийцы по приказу своих заокеанских хохяев, пиндосо-фашистов,

добивают последние предприятия на металлолом, в России идет спокойная работа

по импортозамещению...

*****

РФ заместила украинские комплектующие изделия в «оборонке» на 64%.

http://sdelanounas.ru/blogs/68915/

Россия заместила ураинские комплектующие изделия в «оборонке» на 64%, стран НАТО и Евросоюза — на 43%,

об этом заявил глава МинобороныРФ.

«В настоящее время наметилась положительная динамика в решении данного вопроса. Так, замещение

украинских комплектующих изделий составляет 64%, стран НАТО и ЕС — 43%", — сказал он в ходе

Единого дня приемки военной техники.

«Необходимо и дальше снижать долю импорта в производстве отечественной

военной продукции», — потребовал он.

добивают последние предприятия на металлолом, в России идет спокойная работа

по импортозамещению...

*****

РФ заместила украинские комплектующие изделия в «оборонке» на 64%.

http://sdelanounas.ru/blogs/68915/

Россия заместила ураинские комплектующие изделия в «оборонке» на 64%, стран НАТО и Евросоюза — на 43%,

об этом заявил глава МинобороныРФ.

«В настоящее время наметилась положительная динамика в решении данного вопроса. Так, замещение

украинских комплектующих изделий составляет 64%, стран НАТО и ЕС — 43%", — сказал он в ходе

Единого дня приемки военной техники.

«Необходимо и дальше снижать долю импорта в производстве отечественной

военной продукции», — потребовал он.

Москва

50 лет

Карма: +401.98

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Новый виток дефляционной спирали:

США: Обновлен посткризисный рекорд "затоваренности" оптовых складов

пт, 09/10/2015 - 17:22 | alexsword (3 года 12 месяцев)

(3 года 12 месяцев)

Из США сообщают, что оптовые продажи сократились на 1%, а складские запасы - выросли на 0.1%. В результате затоваренность складов обновила рекорды с первой волны суперкризиса, соотношение складских запасов и объемов продаж достигло 1.31 - признак последующего нового сокращения заказов и дальнейшей раскрутки спирали дефляционного армагедца.

В разбивке по отдельным отраслям (соотношение запасов и продаж - три последних столбца), очень отвратительная годовая динамика у автомобилей, и у машиностроения в целом.

(полностью по ссылке)

********************************************

Еще рекомендую видео которое смонтировал Иван Рогожкин с портала "Нефть России"

Если бы глава ФРС говорила правду

США: Обновлен посткризисный рекорд "затоваренности" оптовых складов

пт, 09/10/2015 - 17:22 | alexsword

(3 года 12 месяцев)

(3 года 12 месяцев)

Из США сообщают, что оптовые продажи сократились на 1%, а складские запасы - выросли на 0.1%. В результате затоваренность складов обновила рекорды с первой волны суперкризиса, соотношение складских запасов и объемов продаж достигло 1.31 - признак последующего нового сокращения заказов и дальнейшей раскрутки спирали дефляционного армагедца.

В разбивке по отдельным отраслям (соотношение запасов и продаж - три последних столбца), очень отвратительная годовая динамика у автомобилей, и у машиностроения в целом.

(полностью по ссылке)

********************************************

Еще рекомендую видео которое смонтировал Иван Рогожкин с портала "Нефть России"

Если бы глава ФРС говорила правду

Лучник натягивая лук отводит стрелу назад, так будет происходить до срока достижения цели в мгновение ока.

Цитата: Константин Скворцов от 09.10.2015 23:20:04Новый виток дефляционной спирали:Заголовок не отражает содержимое.

Ликбез для поклонников алкотворчества Лелег-ножега и его хомячков:

1. Инфляция - рост уровня цен;

2. Дефляция - снижение уровня цен.

Проверка знаний

Какую ситуацию с уровнем цен отражает реальность: Инфляция в США помесячно и в годовом выражении?:

1. Инфляцию (правильный ответ)

2. Дефляцию (неправильный ответ, или правильный, но тогда США занижают ежегодный рост ВВП на 1-5%?)

А так-то да... старые мантры "зеленыеросткибугага", "долларпестец", "СШАкатитсявсраноеговно." Но... без прежнего огонька. Смирились?

Карма: +782.75

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Регистрация: 30.09.2009

Сообщений: 4,915

Читатели: 0

Цитата: Mordred от 10.10.2015 01:08:381. Инфляция - рост уровня цен;

2. Дефляция - снижение уровня цен.

С чего бы это? Давно уже не так. А надо так:

1. Инфляция - рост М0;

2. Дефляция - сокращение М0.

Изменение цен при изменении М0 всегда вторично, а если оно вторично, выносить его в определение -- нельзя.

Финальная стадия либерализма -- каннибализм. Поэтому перед тем как бороться за свободу, следует удостовериться, что вы на вершине пищевой цепочки, а не у ее основания (с) мое выстраданное.

Узловая

63 года

Карма: +74.68

Регистрация: 10.06.2014

Сообщений: 4,801

Читатели: 0

Регистрация: 10.06.2014

Сообщений: 4,801

Читатели: 0

[quote author=[r]Alex link=forum/3-economics/8-world-economic-crisis/message/3375256/#msg3375256 date=1444468118]

С чего бы это? Давно уже не так. А надо так:

1. Инфляция - рост М0;

2. Дефляция - сокращение М0.

Изменение цен при изменении М0 всегда вторично, а если оно вторично, выносить его в определение -- нельзя.

[/quote]

Экономические модели разные и каждая порождает свою экономическую теорию. А если в общем и целом?

.

Классика- больше денег- больше цены.

Кейнсианство- увеличение денег (до определенного предела) подстегивает производство на имеющихся производственных мощностях, включает резервы.

- Монетаризм -увеличение денег ведет к развитию экономики (до достижения потолка потребления)

.

Все это было в приемлемом виде выложено в "википедии". Но она тоже меняется под нацособенности, общественный запрос. Кое что Монетаризм

.

Чем обусловлено разнообразие эконом. моделей и как следствие теорий в одно время и "единой" экономике?

Вот у Фридмана "предложение денег" заменено "кредитной политикой, ствками налогов". Но это об одном и том же.

Денежная (финансовая) политика характеризуется не столько в суммарной абсолютной величиной, пусть даже М0.

В денежной политике регулирование, управление с двух сторон

-разделение налоговой базы на доход и производственные траты (почему в США нет НДС?)

-разные налоговые ставки на разные кредиты.

.

Казалось бы, самое разумное это распределение финансов планово, обдуманно, с рассчетом. Это так, но только до первых зарплат при "свободном" рынке и на время одного поколения при госзарплатах в виде фиксированных ставок. Человеческий фактор, конкуренция, банкротство должны работать.

С чего бы это? Давно уже не так. А надо так:

1. Инфляция - рост М0;

2. Дефляция - сокращение М0.

Изменение цен при изменении М0 всегда вторично, а если оно вторично, выносить его в определение -- нельзя.

[/quote]

Экономические модели разные и каждая порождает свою экономическую теорию. А если в общем и целом?

.

Классика- больше денег- больше цены.

Кейнсианство- увеличение денег (до определенного предела) подстегивает производство на имеющихся производственных мощностях, включает резервы.

- Монетаризм -увеличение денег ведет к развитию экономики (до достижения потолка потребления)

.

Все это было в приемлемом виде выложено в "википедии". Но она тоже меняется под нацособенности, общественный запрос. Кое что Монетаризм

.

Чем обусловлено разнообразие эконом. моделей и как следствие теорий в одно время и "единой" экономике?

Вот у Фридмана "предложение денег" заменено "кредитной политикой, ствками налогов". Но это об одном и том же.

Денежная (финансовая) политика характеризуется не столько в суммарной абсолютной величиной, пусть даже М0.

В денежной политике регулирование, управление с двух сторон

-разделение налоговой базы на доход и производственные траты (почему в США нет НДС?)

-разные налоговые ставки на разные кредиты.

.

Казалось бы, самое разумное это распределение финансов планово, обдуманно, с рассчетом. Это так, но только до первых зарплат при "свободном" рынке и на время одного поколения при госзарплатах в виде фиксированных ставок. Человеческий фактор, конкуренция, банкротство должны работать.

Карма: +21.99

Регистрация: 18.12.2008

Сообщений: 575

Читатели: 1

Регистрация: 18.12.2008

Сообщений: 575

Читатели: 1

Цитата: zhyks от 11.10.2015 08:03:03Казалось бы, самое разумное это распределение финансов планово, обдуманно, с рассчетом. Это так, но только до первых зарплат при "свободном" рынке и на время одного поколения при госзарплатах в виде фиксированных ставок. Человеческий фактор, конкуренция, банкротство должны работать.

Оно и работало. По поводу первых «зарплат» (как вы выразились) на свободном рынке — скажите, а почему при той же работе должны быть не плановые зарплаты. Если труд, как и любое сырьё, по капиталистически имеет определённую цену - то с чего бы ей резко подскочить. Спекулировать стоимостью труда, как товарами на биржах, еще вроде не научились.

Вот от таких размышлений и приходишь к выводу, что вся это компания с зарплатами была проведена с целью раскачки общества, одним из последствий которого стал развал Союза.

И толчком к этому послужили демонополизация экспорта и разрешение спекуляции

Кто первые начали о зарплатах писать - Стерлигов вроде говорил про 90 000 рублей зарплаты. Покажите мне, что такого нужного стране сделал этот товарищ в те годы,чтобы получать такую зарплату. Спекулянт обычный.

А вот, то что такие откровения потом конкретно развратили народ, и очень многие стали думать, что ЗАРАБАТЫВАТЬ долго и упорно, несколькими поколениями, как в большинстве случаев до этого и было, УДЕЛ ЛОХОВ. Проще урвать, своровать, кинуть - и сразу в дамки.

Дальнейшее вы и сами видите. Надеюсь на самом верху это понимают, и какие-то меры по наведению порядка готовят.

Конкуренция и прочие факторы - всё это работало, как минимум процентов на 90% в системе отбора человеческих кадров на производстве даже в СССР.

Что касается товарной конкуренции - судя по обеспеченности товарами в артельный период при Сталине она тоже работала. Но кому то было выгодно забыть тот период и не вспоминать.

Поэтому я бы поостерёгся писать, что капитализму в этом плане нет альтернатив.

Москва

50 лет

Карма: +401.98

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Начинается рост доходностей в мусорных облигациях.

Прежде всего растут энергетические, угольные и прочий сырьевой сектор.

Новая статья Джона Рубино на ГолденФронт

Паника разрастается, часть 1: грядущий шквал дефолтов «мусорных» облигаций

7 октября 2015

29.09.2015

Одним из ранних признаков приближающегося понижения цикла является хаос в мусорных облигациях. Объясняется это тем, что компании-эмитенты этих облигаций по определению являются финансово и/или операционно слабыми, и, как следствие, сверх чувствительными к изменениям в окружающей среде. Небольшое падение, например, потребительских расходов или цены ветряных турбин вряд ли будет замечено Apple или GE, но может угрожать выживанию самых слабых конкурентов этих компаний. По мере раздувания кредитных пузырей, слабаки обычно процветают во всех отраслях, ведь перевозбужденные банкиры и облигационные фонды предлагают им целые мотки веревки для собственного повешения.

Так что когда эти облигации начинаются дешеветь, а их доходность – расти, это знак грядущих проблем. Из газеты Wall Street Journal за вторник (29.09):

Сегодняшнее большое число: 15.7% облигаций с высокой доходностью торгуются на тревожных уровнях

Сжатие цен на ресурсы, которое подпитывает экономическое замедление в Китае, давит на рынок облигаций.

Отношение «бедствия» у облигаций тонущих в долгах компаний в горнодобывающей и сталелитейной отраслях резко выросли, а это верный признак того, что на горизонте нас может ждать волна долговых дефолтов.

На середину сентября почти 15.7% из приблизительно 1,720 облигаций с рейтингом ниже инвестиционного уровня торговались на «бедственных» уровнях, что стало самой большой их долей с 2011 года, по данным рейтингового сервиса Standard & Poor’s. Такие облигации торговались с доходностью по крайней мере на 10% выше, чем у американских государственных облигаций со сравнимым сроком погашения. Доходностьоблигацийпадает, когдарастутценынаних.

Компании с проблемными облигациями, возможно, не смогут рефинансироваться или получить доступ к другим формам капитала, сообщила Диан Вазза (Diane Vazza), управляющий директор S&P.

Данные говорят о том, что многие компании могут объявить дефолт в следующие семь-девять месяцев. «Существует очень сильная корреляция» между облигациями, оказавшимися в бедственной категории и дефолтами, сказала она.

Не удивительно, что крах ресурсов может повлиять на облигации угольных и нефтяных компаний. Большим вопросом остается вот что: затронет ли эта резня другие виды мусора. И за последние пару месяцев она их затронула. График ниже показывает цену индексного фонда мусорных облигаций, которая пробила минимумы августовской мини-паники.

Вульф Рихтер (Wolf Richter) и Zero Hedge только что разместили длинные и вдумчивые статьи по этой проблеме. См., соответственно: «Вот когда взрываются облигации» (This is When Bonds Go Kaboom!) и «Bank of America выпустил тревожное предупреждение о таянии рынка мусорных облигаций» (BofA issues dramatic junk bond meltdown warning).

полностью по ссылке

Следующим этапом - волна дефолтов, а также начало кассовых разрывов у заемщиков этих самых мусорных облигаций, когда им придется скидывать бумаги намного дешевле номинала.

Прежде всего растут энергетические, угольные и прочий сырьевой сектор.

Новая статья Джона Рубино на ГолденФронт

Паника разрастается, часть 1: грядущий шквал дефолтов «мусорных» облигаций

7 октября 2015

29.09.2015

Одним из ранних признаков приближающегося понижения цикла является хаос в мусорных облигациях. Объясняется это тем, что компании-эмитенты этих облигаций по определению являются финансово и/или операционно слабыми, и, как следствие, сверх чувствительными к изменениям в окружающей среде. Небольшое падение, например, потребительских расходов или цены ветряных турбин вряд ли будет замечено Apple или GE, но может угрожать выживанию самых слабых конкурентов этих компаний. По мере раздувания кредитных пузырей, слабаки обычно процветают во всех отраслях, ведь перевозбужденные банкиры и облигационные фонды предлагают им целые мотки веревки для собственного повешения.

Так что когда эти облигации начинаются дешеветь, а их доходность – расти, это знак грядущих проблем. Из газеты Wall Street Journal за вторник (29.09):

Сегодняшнее большое число: 15.7% облигаций с высокой доходностью торгуются на тревожных уровнях

Сжатие цен на ресурсы, которое подпитывает экономическое замедление в Китае, давит на рынок облигаций.

Отношение «бедствия» у облигаций тонущих в долгах компаний в горнодобывающей и сталелитейной отраслях резко выросли, а это верный признак того, что на горизонте нас может ждать волна долговых дефолтов.

На середину сентября почти 15.7% из приблизительно 1,720 облигаций с рейтингом ниже инвестиционного уровня торговались на «бедственных» уровнях, что стало самой большой их долей с 2011 года, по данным рейтингового сервиса Standard & Poor’s. Такие облигации торговались с доходностью по крайней мере на 10% выше, чем у американских государственных облигаций со сравнимым сроком погашения. Доходностьоблигацийпадает, когдарастутценынаних.

Компании с проблемными облигациями, возможно, не смогут рефинансироваться или получить доступ к другим формам капитала, сообщила Диан Вазза (Diane Vazza), управляющий директор S&P.

Данные говорят о том, что многие компании могут объявить дефолт в следующие семь-девять месяцев. «Существует очень сильная корреляция» между облигациями, оказавшимися в бедственной категории и дефолтами, сказала она.

Не удивительно, что крах ресурсов может повлиять на облигации угольных и нефтяных компаний. Большим вопросом остается вот что: затронет ли эта резня другие виды мусора. И за последние пару месяцев она их затронула. График ниже показывает цену индексного фонда мусорных облигаций, которая пробила минимумы августовской мини-паники.

Вульф Рихтер (Wolf Richter) и Zero Hedge только что разместили длинные и вдумчивые статьи по этой проблеме. См., соответственно: «Вот когда взрываются облигации» (This is When Bonds Go Kaboom!) и «Bank of America выпустил тревожное предупреждение о таянии рынка мусорных облигаций» (BofA issues dramatic junk bond meltdown warning).

полностью по ссылке

Следующим этапом - волна дефолтов, а также начало кассовых разрывов у заемщиков этих самых мусорных облигаций, когда им придется скидывать бумаги намного дешевле номинала.

Лучник натягивая лук отводит стрелу назад, так будет происходить до срока достижения цели в мгновение ока.

Карма: +305.58

Регистрация: 14.09.2010

Сообщений: 18,735

Читатели: 82

Глобальный Модератор

Регистрация: 14.09.2010

Сообщений: 18,735

Читатели: 82

Глобальный Модератор

Цитата: Mordred от 09.10.2015 12:30:08Это только в России возможен бессмысленный и беспощадный дефолт по рублевым (!!!!) облигациям (а напечатать рублей видно было не судьба с одновременным прекращением выпуска ГКО?),

Тогда бы вместо быстрого промежуточного "ужасного конца" был бы "ужас без конца"

И вместо того, чтобы уже через несколько месяцев стабилизировать рубль и экономику на новом, пусть и низком уровне и получить большой потенциал для подъема экономики уже от этого уровня за счет девальвации рубля, мы бы просто совсем убили свою экономику . Это, если в экономику зрить, еще и политические резоны весьма существенные были именно дефолт по внутренним (у США и внешних полно краткосрочных, что сильно хуже) обязательствам объявить. Но здесь офтоп несколько будет это развивать.

Цитата: ЦитатаУпростим ответ. Не существует ни малейшей вероятности того, что казначейство не сможет получить в долг от ФРС (при отсутствии других желающих дать в долг) нужного количества долларов. Не без танцов с бубном с повышением фактически бесконечного лимита госдолга, но тем не менее. Обсуждение мифического дефолта по облигациям США сфероконично и беспредметно ввиду отсутствия события. США не нужно занимать у МВФ, т.к. они сами себе бесплатный МВФ.

Если как в Вашем гипотетическом примере давать взаймы будет только ФРС, то спрос на доллары упадет практически до нуля. Что при сумашедшем дефиците счета внешних операций весьма чревато. За доллары продавать НЕ БУДУТ. И как жыдь? У нас в 98 - м, кстати, этот дефицит мизерным был, если вообще был именно накануне дефолта (лень копаться). И был еще стабильный источник экспортной выручки за счет реального сырьевого и с низким переделом экспорта. А вот сколько реального экспорта у США относительно этого дефицита - это большой вопрос. Если всякие услуги, авторские права и подобное выкинуть. Жопогрейки тоже резко экспортную выручку сократят, просто уведут выручку в гораздо больших объемах чем и сейчас уводят.

Ну и при сокращении экономики с одновременным ростом стоимости обслуживания долга... на выплату процентов придется тоже печатать, что процесс совсем схлопнет быстро.

Третий аспект. Внешняя закредитаванность нашего бизнеса была маленькой. Кроме банков. Но они все очень хилыми были, практически с нулевым гудвилом, который спасать было нафиг не надо. Просто побросали, еще и остатки активов в новые уведя, и адью. А вот у амеров в этом аспекте все сильно иначе. Если еще и закредитованность дочек зарубежных учитывать, то совсем швах. А компаниям амерским есть чего терять, особенно внешние рынки. Не только как покупателей их товаров, но и в смысле бенефициаров (одним из) многих из этих рынков в целом ... А желающих их оттуда выпинать вагон с тележкой.

Есть и еще ряд последствий... Не буду пока.

Отредактировано: Сизиф - 12 окт 2015 05:23:46

"Но они должны понять, что бал вампиров заканчивается". В.В. Путин

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

Россия. Первый приток капитала за 5 лет

12.10.2015 08:07

Впервые за пять лет в России зафиксирован чистый приток капитала. В III квартале он составил $5,3 млрд, при этом годом ранее был зафиксирован отток почти в $7,5 млрд.

Тем не менее за первые девять месяцев текущего года отток капитала составил $45 млрд против почти $80 млрд в прошлом году. В Центральном банке отмечают, что значительное влияние на сокращение оттока капитала оказало сокращение накоплений в форме иностранных активов.

Стоит еще раз отметить,что последний раз квартальный чистый приток капитала был зафиксирован во II квартале 2010 г. Тогда он составил $4,1 млрд.

Вполне вероятно, что до конца года серьезного ухудшения ситуации с оттоком капитала не произойдет. По оценке Банка России среднемесячные платежи по долгам крупнейших компаний во втором полугодии 2015 г. будут в 2-3 раза ниже платежей, которые компании осуществляли в IV квартале 2014 г. – I квартале 2015 г.

Напомним также, что в августе регулятор представил прогноз по внешним выплатам до конца года: из $61 млрд, которые российский корпоративный сектор должен выплатить иностранным кредиторам до конца года, более $26 млрд приходятся на так называемые внутригрупповые платежи и обязательства, имеющие высокую вероятность пролонгации и рефинансирования. При этом ЦБ ссылается на данные опроса крупнейших компаний страны.

"Таким образом, Банк России не прогнозирует избыточного спроса на валютном рынке в связи с предстоящими платежами по внешнему долгу. Банк России также не прогнозирует значительного оттока портфельных инвестиций и повышенного спроса на иностранную валюту для платежей по импортным контрактам", - отмечалось в августовском сообщении ЦБ РФ.

ЦБ: профицит внешней торговли РФ сократился на 21,7%

Профицит внешней торговли России сократился в январе-сентябре на 21,7% в годовом выражении до $115,5 млрд против $147,5 млрд в январе-сентябре 2014 г., сообщает Банк России.

Экспорт из России составил в январе-сентябре $259,2 млрд (-32%) против $381,1 млрд в январе-сентябре прошлого года.

Импорт в Россию в январе-сентябре сократился до $143,7 млрд (-38,5%) против $233,6 млрд в январе-сентябре 2014 г.

Внешнеторговый профицит в III квартале составил $28,2 млрд (-34,4% в квартальном выражении) против $43 млрд во II квартале. Экспорт в III квартале сократился до $78,5 млрд (-13,8%) против $91,1 млрд во II квартале, импорт увеличился на 4,4% до $50,3 млрд против $48,2 млрд во II квартале.

Прямые иностранные инвестиции в небанковский сектор России составили в январе-сентябре $6,3 млрд, что в 3,2 раза меньше, чем в январе-сентябре 2014 г. ($20 млрд). В III квартале прямые инвестиции составили $1,5 млрд (- 37,5%) против $2,4 млрд во II квартале. В целом в 2014 г. прямые иностранные инвестиции составили $18,5 млрд.

Что ждет Минфин

В середине сентября министр финансов РФ Антон Силуанов озвучил прогноз по оттоку капитала на конец года - $80 млрд. Сейчас этот прогноз скорректирован в лучшую сторону.

"Общие наши планы по оттоку капитала за текущий год мы скорректировали. Ожидаем примерно отток капитала за текущий год $65 млрд, в начале года эта цифра была в два раза больше", - заявил Антон Силуанов в интервью телеканалу "Россия 24".

Источник

12.10.2015 08:07

Впервые за пять лет в России зафиксирован чистый приток капитала. В III квартале он составил $5,3 млрд, при этом годом ранее был зафиксирован отток почти в $7,5 млрд.

Тем не менее за первые девять месяцев текущего года отток капитала составил $45 млрд против почти $80 млрд в прошлом году. В Центральном банке отмечают, что значительное влияние на сокращение оттока капитала оказало сокращение накоплений в форме иностранных активов.

Стоит еще раз отметить,что последний раз квартальный чистый приток капитала был зафиксирован во II квартале 2010 г. Тогда он составил $4,1 млрд.

Вполне вероятно, что до конца года серьезного ухудшения ситуации с оттоком капитала не произойдет. По оценке Банка России среднемесячные платежи по долгам крупнейших компаний во втором полугодии 2015 г. будут в 2-3 раза ниже платежей, которые компании осуществляли в IV квартале 2014 г. – I квартале 2015 г.

Напомним также, что в августе регулятор представил прогноз по внешним выплатам до конца года: из $61 млрд, которые российский корпоративный сектор должен выплатить иностранным кредиторам до конца года, более $26 млрд приходятся на так называемые внутригрупповые платежи и обязательства, имеющие высокую вероятность пролонгации и рефинансирования. При этом ЦБ ссылается на данные опроса крупнейших компаний страны.

"Таким образом, Банк России не прогнозирует избыточного спроса на валютном рынке в связи с предстоящими платежами по внешнему долгу. Банк России также не прогнозирует значительного оттока портфельных инвестиций и повышенного спроса на иностранную валюту для платежей по импортным контрактам", - отмечалось в августовском сообщении ЦБ РФ.

ЦБ: профицит внешней торговли РФ сократился на 21,7%

Профицит внешней торговли России сократился в январе-сентябре на 21,7% в годовом выражении до $115,5 млрд против $147,5 млрд в январе-сентябре 2014 г., сообщает Банк России.

Экспорт из России составил в январе-сентябре $259,2 млрд (-32%) против $381,1 млрд в январе-сентябре прошлого года.

Импорт в Россию в январе-сентябре сократился до $143,7 млрд (-38,5%) против $233,6 млрд в январе-сентябре 2014 г.

Внешнеторговый профицит в III квартале составил $28,2 млрд (-34,4% в квартальном выражении) против $43 млрд во II квартале. Экспорт в III квартале сократился до $78,5 млрд (-13,8%) против $91,1 млрд во II квартале, импорт увеличился на 4,4% до $50,3 млрд против $48,2 млрд во II квартале.

Прямые иностранные инвестиции в небанковский сектор России составили в январе-сентябре $6,3 млрд, что в 3,2 раза меньше, чем в январе-сентябре 2014 г. ($20 млрд). В III квартале прямые инвестиции составили $1,5 млрд (- 37,5%) против $2,4 млрд во II квартале. В целом в 2014 г. прямые иностранные инвестиции составили $18,5 млрд.

Что ждет Минфин

В середине сентября министр финансов РФ Антон Силуанов озвучил прогноз по оттоку капитала на конец года - $80 млрд. Сейчас этот прогноз скорректирован в лучшую сторону.

"Общие наши планы по оттоку капитала за текущий год мы скорректировали. Ожидаем примерно отток капитала за текущий год $65 млрд, в начале года эта цифра была в два раза больше", - заявил Антон Силуанов в интервью телеканалу "Россия 24".

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

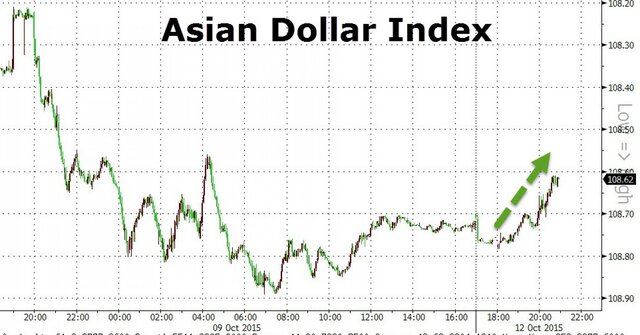

Юань включил задний ход

12.10.2015 08:18

Юань начал неделю максимальным за последние полтора месяца укреплением, после того как ЦБ вновь повысил официальный курс национальной валюты. Этот шаг стал для участников рынка своего рода сигналом, и они начали играть на укрепление китайской валюты.

Таким образом, можно сделать вывод, что Народный банк Китая на практике подтверждает свои заявления, сделанные в эти выходные на форуме МВФ в Перу. Монетарные власти страны заявили о приверженности более гибкому валютному курсу, главным фактором ценообразования которого будет рынок. Ну а поскольку в последние дни мы наблюдаем рост валют развивающихся стран, укрепление юаня выглядит вполне логичным.

Ну а на прошлой неделе Народный банк Китая запустил глобальную межбанковскую платежную систему (CIPS), аналог SWIFT, целью которой является повышение ликвидности юаня на мировых финансовых рынках. Она должна существенно снизить издержки и время обработки данных. Все эти шаги, совершенно очевидно, делаются с одной целью - включить юань в корзину резервных валют (СДР), состав которой МВФ пересмотрит в ноябре.

"Центральный банк будет держать юань стабильным в течение следующих двух-трех недель, до тех пора пока МВФ не озвучит своего решения по корзине резервных валют", - сказал в интервью Bloomberg Кеникс Лаи, аналитик Bank of East Asia Ltd. в Гонконге.

Итак, ЦБ Китая повысил официальный курс юаня на 0,14% до 6,3406 юаня за доллар. Это максимум с 12 августа - следующего дня после внезапной девальвации.

Стоит также отметить, что после бурного роста на прошлой неделе сегодня азиатские валюты снова начали дешеветь к доллару.

Лидером по потерям выступает малайзийский ринггит: он теряет к американской валюте около 1%.

Одной из основных причин для падения валют развивающихся стран стало выступление заместителя председателя ФРС Стенли Фишера. Он заявил, что повышение ставок ФРС до конца года все еще возможно. Вообще, американская экономика и действия ФРС - одна сплошная загадка. Уже практически никто не может точно сказать, что на самом деле происходит в экономике США: действительно она уверенно растет или находится на пороге новой рецессии. Одни данные говорят об одном, другие - о другом. Эксперты также напоминают, что рост ВВП был во многом обеспечен мощнейшим ростом складских запасов, которые вот-вот начнут ликвидировать.

Если в американской экономике начнется спад, то ни о каком повышении ставок речи идти не будет, если, конечно, у ФРС нет в планах устроить очередной период волатильности и тем самым сдуть рынок. Пока это удавалось сделать путем формирования ожиданий, но после сентябрьского заседания доверие рынка к регулятору подорвано.

МВФ, юань и СДР

Что касается шансов на включение юаня в корзину СДР, то China International Capital Corp. в своем свежем обзоре оценивает их в 70%. Действительно, у китайской валюты для этого есть все предпосылки. Достаточно вспомнить, что, по данным SWIFT, в августе юань сместил японcкую иену с четвертой строчки самых используемых в платежах валют в мире.

Уже сейчас эксперты предрекают закат доллара, сравнивая текущую ситуацию в мире с периодом перехода статуса главной резервной валюты от фунта к доллару.

Фунт доминировал в финансовом мире в конце XIX века: более чем 60% торговли и 90% публичного размещения долга по всему миру проводились в британской валюте. Отчасти это объяснялось экономической мощью: в момент своего зенита Британская империя включала почти четверть населения и четверть территории планеты.

Однако, как отмечается в недавнем исследовании Бэрри Эйченгрина из Калифорнийского университета в Беркли, этого было недостаточно для финансовой гегемонии. В конце концов экономика Америка обошла британскую по размерам еще в 1880-х гг., но доллар редко использовался за границей до окончания Первой мировой войны.

С точки зрения Эйченгрина, "размер, стабильность и ликвидность" финансового рынка - самые важные условия для резервного статуса. Фунт был надежным средством накопления капитала, свободно обменивался на золото с 1820-х гг. Он также предлагал доступ к Лондону, самому большому и наиболее стабильному финансовому центру.

Кроме того, как отмечает другой историк экономики Чарльз Киндлебергер, место фунта укреплялось руководимой Великобританией международной кооперацией: помощь в преодолении дестабилизирующего профицита и дефицита текущего платежного баланса, координация центральными банками Европы монетарной политики и кредитование друг друга.

Доллар начал вытеснять фунт лишь после того, как был создан Федеральный резерв в 1913 г., который помог американскому финансовому рынку стать более стабильным и более ликвидным. Вскоре после этого международная кооперация, поддерживавшая фунт в течение длительного времени, развалилась из-за гигантских репараций и военных кредитов после Первой мировой войны.

Источник

12.10.2015 08:18

Юань начал неделю максимальным за последние полтора месяца укреплением, после того как ЦБ вновь повысил официальный курс национальной валюты. Этот шаг стал для участников рынка своего рода сигналом, и они начали играть на укрепление китайской валюты.

Таким образом, можно сделать вывод, что Народный банк Китая на практике подтверждает свои заявления, сделанные в эти выходные на форуме МВФ в Перу. Монетарные власти страны заявили о приверженности более гибкому валютному курсу, главным фактором ценообразования которого будет рынок. Ну а поскольку в последние дни мы наблюдаем рост валют развивающихся стран, укрепление юаня выглядит вполне логичным.

Ну а на прошлой неделе Народный банк Китая запустил глобальную межбанковскую платежную систему (CIPS), аналог SWIFT, целью которой является повышение ликвидности юаня на мировых финансовых рынках. Она должна существенно снизить издержки и время обработки данных. Все эти шаги, совершенно очевидно, делаются с одной целью - включить юань в корзину резервных валют (СДР), состав которой МВФ пересмотрит в ноябре.

"Центральный банк будет держать юань стабильным в течение следующих двух-трех недель, до тех пора пока МВФ не озвучит своего решения по корзине резервных валют", - сказал в интервью Bloomberg Кеникс Лаи, аналитик Bank of East Asia Ltd. в Гонконге.

Итак, ЦБ Китая повысил официальный курс юаня на 0,14% до 6,3406 юаня за доллар. Это максимум с 12 августа - следующего дня после внезапной девальвации.

Стоит также отметить, что после бурного роста на прошлой неделе сегодня азиатские валюты снова начали дешеветь к доллару.

Лидером по потерям выступает малайзийский ринггит: он теряет к американской валюте около 1%.

Одной из основных причин для падения валют развивающихся стран стало выступление заместителя председателя ФРС Стенли Фишера. Он заявил, что повышение ставок ФРС до конца года все еще возможно. Вообще, американская экономика и действия ФРС - одна сплошная загадка. Уже практически никто не может точно сказать, что на самом деле происходит в экономике США: действительно она уверенно растет или находится на пороге новой рецессии. Одни данные говорят об одном, другие - о другом. Эксперты также напоминают, что рост ВВП был во многом обеспечен мощнейшим ростом складских запасов, которые вот-вот начнут ликвидировать.

Если в американской экономике начнется спад, то ни о каком повышении ставок речи идти не будет, если, конечно, у ФРС нет в планах устроить очередной период волатильности и тем самым сдуть рынок. Пока это удавалось сделать путем формирования ожиданий, но после сентябрьского заседания доверие рынка к регулятору подорвано.

МВФ, юань и СДР

Что касается шансов на включение юаня в корзину СДР, то China International Capital Corp. в своем свежем обзоре оценивает их в 70%. Действительно, у китайской валюты для этого есть все предпосылки. Достаточно вспомнить, что, по данным SWIFT, в августе юань сместил японcкую иену с четвертой строчки самых используемых в платежах валют в мире.

Уже сейчас эксперты предрекают закат доллара, сравнивая текущую ситуацию в мире с периодом перехода статуса главной резервной валюты от фунта к доллару.

Фунт доминировал в финансовом мире в конце XIX века: более чем 60% торговли и 90% публичного размещения долга по всему миру проводились в британской валюте. Отчасти это объяснялось экономической мощью: в момент своего зенита Британская империя включала почти четверть населения и четверть территории планеты.

Однако, как отмечается в недавнем исследовании Бэрри Эйченгрина из Калифорнийского университета в Беркли, этого было недостаточно для финансовой гегемонии. В конце концов экономика Америка обошла британскую по размерам еще в 1880-х гг., но доллар редко использовался за границей до окончания Первой мировой войны.

С точки зрения Эйченгрина, "размер, стабильность и ликвидность" финансового рынка - самые важные условия для резервного статуса. Фунт был надежным средством накопления капитала, свободно обменивался на золото с 1820-х гг. Он также предлагал доступ к Лондону, самому большому и наиболее стабильному финансовому центру.

Кроме того, как отмечает другой историк экономики Чарльз Киндлебергер, место фунта укреплялось руководимой Великобританией международной кооперацией: помощь в преодолении дестабилизирующего профицита и дефицита текущего платежного баланса, координация центральными банками Европы монетарной политики и кредитование друг друга.

Доллар начал вытеснять фунт лишь после того, как был создан Федеральный резерв в 1913 г., который помог американскому финансовому рынку стать более стабильным и более ликвидным. Вскоре после этого международная кооперация, поддерживавшая фунт в течение длительного времени, развалилась из-за гигантских репараций и военных кредитов после Первой мировой войны.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

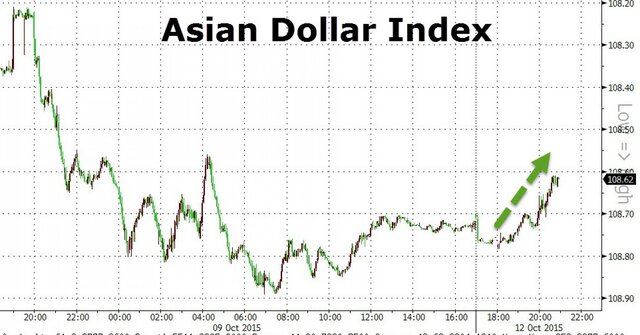

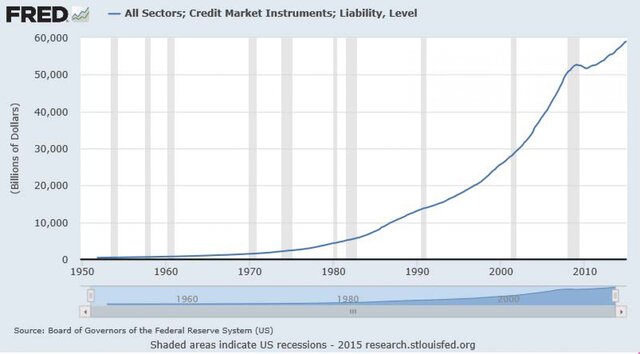

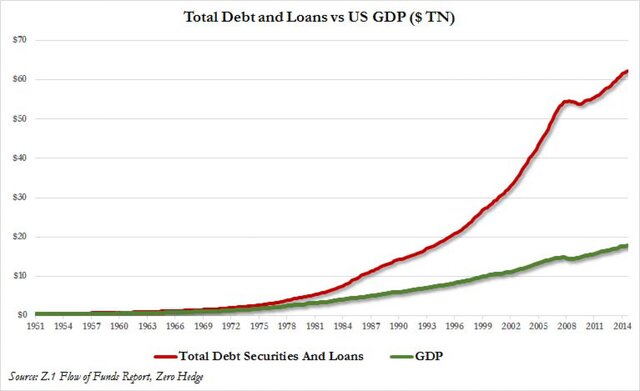

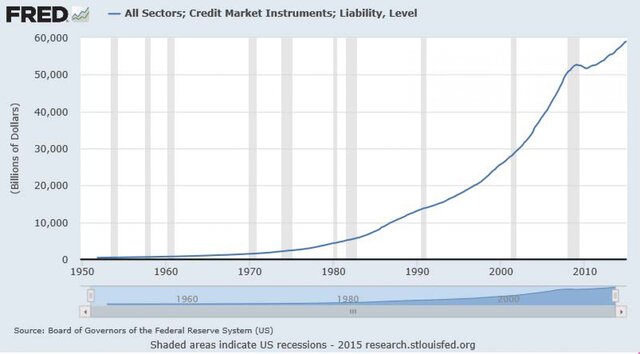

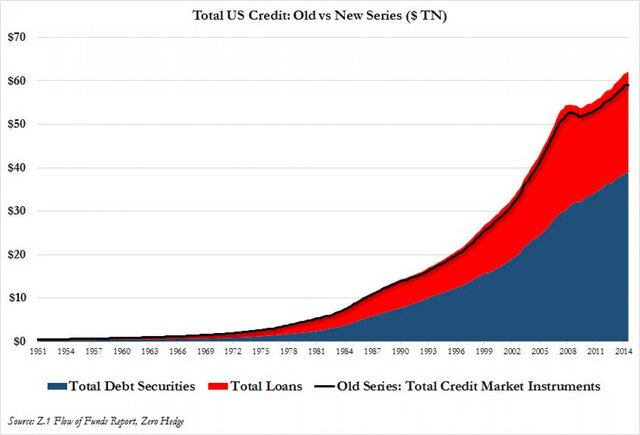

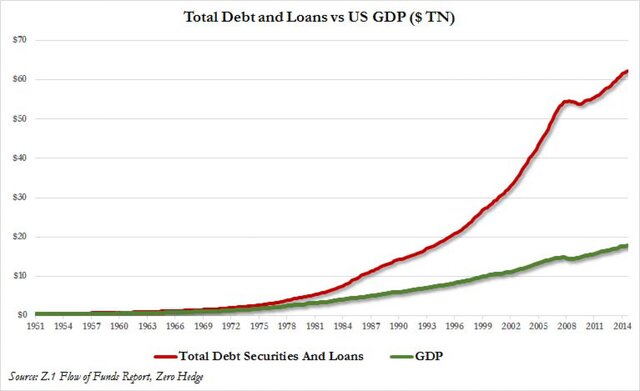

ФРС незаметно увеличила долг США до 350% ВВП

12.10.2015 10:24

График "Общий размер инструментов кредитного рынка" (Total Credit Market Instruments), который был опубликован еще 31 марта 2015 г. на основе данных ФРС США, наделал много шума, ведь оказалось, что этот показатель, подразумевающий общий долг США, превысил $59 трлн, то есть 330% ВВП США.

Вот только с того момента форма ФРС Z.1 Flow of Funds (section L.1), в которой и содержались эти данные, больше не обновлялась в том виде, в каком ее привыкли видеть.

Почему регулятор неожиданно прекратил отчетность до обновления данных по движению денежных средств, которые были наиболее полным описанием существующего бытового, финансового, корпоративного и государственного долга?

Никто не мог понять, почему 18 сентября 2015 г. в отчете Z.1 просто исчезли таблицы, посвященные инструментам кредитного рынка. При этом неясно, где брать эквивалентную информацию.

Видимо, в ФРС поступало так много запросов о причинах исчезновения привычных данных, что регулятор решился на официальное заявление:

"Начиная с выпуска Z.1 от 18 сентября 2015 г. классическая презентация инструмента категории "Инструменты кредитного рынка" была прекращена и заменена двумя новыми категория инструментов: "Долговые ценные бумаги" и "Кредиты".

Согласно сообщению ФРС эти инструменты включают в себя все финансовые активы и обязательства, ранее входящие в инструменты кредитного рынка. При этом регулятор также обратил внимание, что изменения в отдельных категориях сделали новую сумму долговых ценных бумаг и займов больше, чем в предыдущих публикациях.

Это означает, что сводный общий долг вырос так сильно, что ФРС просто не могла об этом не сказать. Фактический долг увеличился примерно на $2,7 трлн.

В настоящий момент в отчете ФРС общий долг – это сумма двух категорий инструментов: долговые ценные бумаги (таблица L.208) и кредиты (таблица L.214).

При этом изменилась методология подсчета. В долговые ценные бумаги были включены нерыночные казначейские ценные бумаги, находящиеся в государственной пенсионной системе.

А это, учитывая установленные выплаты правительства после пересмотра, означает повышение долга на $1,408 трлн в IV квартале 2014 г.

Что касается кредитов, то в эту категории были включены инструменты, ранее классифицированные как защищенные кредитные обязательства. К ним относятся кредиты депозитарных учреждения на покупку или проведение операций с ценными бумагами; кредиты иностранных банковских офисов в США на покупку или проведение операций с ценными бумагами; денежные счета домохозяйств и некоммерческих организаций у брокеров и дилеров. В результате по итогам IV квартала общий размер инструмента вырос на $962 млрд.

Увеличение еще на $370 млрд связано с включением в "Кредиты" тех инструментов, которые ранее классифицировались как защищенные кредитные обязательства домохозяйств. Сейчас это просто обязательства по кредитам.

В результате ФРС удалось убить одним выстрелом сразу двух зайцев. С одной стороны, она больше не публикует простой инструмент, с помощью которого любой мог понять общий размер долга. С другой – она тихо увеличила консолидированный долг на $2,7 трлн до $62,1 трлн по состоянию на 30 июня 2015 г.

К счастью, понять, сколько же должны США в целом, все еще несложно: для этого просто надо сложить сумму двух инструментов.

Поскольку данные по ВВП не были пересмотрены в сторону повышения, картина получается не очень радостная. Общий долг по отношению к ВВП вырос с 330% до 350%. И об этом никто нигде не сообщал, так как подобного показателя теперь просто не существует.

Источник

12.10.2015 10:24

График "Общий размер инструментов кредитного рынка" (Total Credit Market Instruments), который был опубликован еще 31 марта 2015 г. на основе данных ФРС США, наделал много шума, ведь оказалось, что этот показатель, подразумевающий общий долг США, превысил $59 трлн, то есть 330% ВВП США.

Вот только с того момента форма ФРС Z.1 Flow of Funds (section L.1), в которой и содержались эти данные, больше не обновлялась в том виде, в каком ее привыкли видеть.

Почему регулятор неожиданно прекратил отчетность до обновления данных по движению денежных средств, которые были наиболее полным описанием существующего бытового, финансового, корпоративного и государственного долга?

Никто не мог понять, почему 18 сентября 2015 г. в отчете Z.1 просто исчезли таблицы, посвященные инструментам кредитного рынка. При этом неясно, где брать эквивалентную информацию.

Видимо, в ФРС поступало так много запросов о причинах исчезновения привычных данных, что регулятор решился на официальное заявление:

"Начиная с выпуска Z.1 от 18 сентября 2015 г. классическая презентация инструмента категории "Инструменты кредитного рынка" была прекращена и заменена двумя новыми категория инструментов: "Долговые ценные бумаги" и "Кредиты".

Согласно сообщению ФРС эти инструменты включают в себя все финансовые активы и обязательства, ранее входящие в инструменты кредитного рынка. При этом регулятор также обратил внимание, что изменения в отдельных категориях сделали новую сумму долговых ценных бумаг и займов больше, чем в предыдущих публикациях.

Это означает, что сводный общий долг вырос так сильно, что ФРС просто не могла об этом не сказать. Фактический долг увеличился примерно на $2,7 трлн.

В настоящий момент в отчете ФРС общий долг – это сумма двух категорий инструментов: долговые ценные бумаги (таблица L.208) и кредиты (таблица L.214).

При этом изменилась методология подсчета. В долговые ценные бумаги были включены нерыночные казначейские ценные бумаги, находящиеся в государственной пенсионной системе.

А это, учитывая установленные выплаты правительства после пересмотра, означает повышение долга на $1,408 трлн в IV квартале 2014 г.

Что касается кредитов, то в эту категории были включены инструменты, ранее классифицированные как защищенные кредитные обязательства. К ним относятся кредиты депозитарных учреждения на покупку или проведение операций с ценными бумагами; кредиты иностранных банковских офисов в США на покупку или проведение операций с ценными бумагами; денежные счета домохозяйств и некоммерческих организаций у брокеров и дилеров. В результате по итогам IV квартала общий размер инструмента вырос на $962 млрд.

Увеличение еще на $370 млрд связано с включением в "Кредиты" тех инструментов, которые ранее классифицировались как защищенные кредитные обязательства домохозяйств. Сейчас это просто обязательства по кредитам.

В результате ФРС удалось убить одним выстрелом сразу двух зайцев. С одной стороны, она больше не публикует простой инструмент, с помощью которого любой мог понять общий размер долга. С другой – она тихо увеличила консолидированный долг на $2,7 трлн до $62,1 трлн по состоянию на 30 июня 2015 г.

К счастью, понять, сколько же должны США в целом, все еще несложно: для этого просто надо сложить сумму двух инструментов.

Поскольку данные по ВВП не были пересмотрены в сторону повышения, картина получается не очень радостная. Общий долг по отношению к ВВП вырос с 330% до 350%. И об этом никто нигде не сообщал, так как подобного показателя теперь просто не существует.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Цитата: Сизиф от 12.10.2015 03:04:31Тогда бы вместо быстрого промежуточного "ужасного конца" был бы "ужас без конца"Вообще то этот "ужас без конца" и происходил в течение тех самых "нескольких месяцев" "стабилизации" (точнее четырехкратного обвала национальной валюты к доллару). Хотя все можно было сделать одним дней - напечатать-закрыть долг-единовременно девальвировать рубль в четыре раза. За один день сделать то, что и так сделали через несколько месяцев, съев полмешка соли и вдоволь насладившись матумбой, а в итоге все равно кинуть почти всех кредиторов, ну да это собственно и называется дефолтом по-русски. Кстати, а дефолт по валютным обязательствам произошел в России годом ранее, в 1997, когда пришлось реструктурировать задолженность бывшего СССР. И тогда ее частично (процентов на 10) списали. Но это так, к слову. А то тут некоторые упоротые овощи договорились до того, что ничего этого не было и вообще всем_всё_платится.

И вместо того, чтобы уже через несколько месяцев стабилизировать рубль и экономику на новом, пусть и низком уровне и получить большой потенциал для подъема экономики уже от этого уровня за счет девальвации рубля, мы бы просто совсем убили свою экономику.

ЦитатаЕсли как в Вашем гипотетическом примере давать взаймы будет только ФРС, то спрос на доллары упадет практически до нуля.Объяснить почему в ближайшие 5-10-20 лет снижение спроса на доллары будет совершенно невозможным событием достаточно легко. И ответ этот называется мировой внешний долг, который преимущественно номинирован в долларах США, распределен по срокам погашения на годы (десятки лет) в будущее и на эти же годы и рождает спрос на доллары. Это, конечно, я на минуту "забыл", что доллар США это мировая резервная валюта, т.е. придумывать обоснование даже не нужно в силу одного этого факта.

ЦитатаЗа доллары продавать НЕ БУДУТ.Уже продали, точнее заняли, и далеко не по ставке 0,1%. Еще раз, на десятилетия вперед, без шанса погасить этот долг, а только рефинансировать, а потом еще и побольше взять, и далеко не в убундийских тугриках. Так что доллар США не исчезнет из состава ключевых валют в обозримом будущем. Да, он может быть потеснен евро, юанем... но только разве что потеснен.

ЦитатаА вот сколько реального экспорта у США относительно этого дефицита - это большой вопрос. Если всякие услуги, авторские права и подобное выкинуть. Жопогрейки тоже резко экспортную выручку сократят, просто уведут выручку в гораздо больших объемах чем и сейчас уводят.Вынужден разочаровать... жопогройками торгует исключительно Китай, а структура экспорта США общеизвестна (2013): всего ($1,6 трлн), в т.ч. продукция машиностроения ($344 млрд), транспортные средства ($197 млрд), химия ($186 млрд), минеральные продукты ($151 млрд), продукты питания ($150 млрд) инструменты ($90 млрд), металлы ($79 млрд), пластмассы и каучуки ($77 млрд), драгоценности ($45 млрд), бумага ($33 млрд), текстиль ($25 млрд). А структура услуг мягко говоря далека от словоблудий в виде "авторских прав" и "подобного" (говорящем только о полном отсутствии понимания содержания термина). Из $0,7 трлн услуг, вошедших в структуру экспорта, $240 млрд на транспортные услуги и любой проезд (в т.ч. в образовательных и туристических целях), $16 млрд на ремонт и обслуживание, столько же и на страхование, $33 млрд на телекоммуникационные услуги, $129 млрд патенты и лицензии ($129 млрд). Услуги вообще сложно отделить от продажи товаров, т.к. они прямо завязаны друг на друга. Хорошо хоть про собачьих парикмахеров не ляпнули. Вот бы я поржал!

Ну а дефицит внешней торговли в $0,5 трлн (на половину топливный), запросто объясняется покупкой тех самых ненужных жопогреек, от которых США играючи откажутся, да еще с выгодой для свои производителей. Одних только транспортных средств с запчастями (от мошенников и бракоделов а ля фольксваген) покупается на $290 млрд. (60% дефицита). Но отказываться от сокращения дефицита США не будут, потому что нет в реальности такового. Импорт в США это тот же самый экспорт американских транснациональных корпораций. Дефицит в торговле со своими же компаниями ... вот что я вижу. При другой системе учета (национальных капиталов, а не стран) все выглядело бы совсем по другому.

ЦитатаНу и при сокращении экономики с одновременным ростом стоимости обслуживания долга... на выплату процентов придется тоже печатать, что процесс совсем схлопнет быстро.Пока что это только влажные мрии хохлоподобнных квасных псевдопатриотов,

ЦитатаА компаниям амерским есть чего терять, особенно внешние рынки. Не только как покупателей их товаров, но и в смысле бенефициаров (одним из) многих из этих рынков в целом ... А желающих их оттуда выпинать вагон с тележкой.Короче, чего зря переливать из пустого в порожнее. Я бы обсудил это с экономистами, с профессиональным сообществом, но за очевидным отсутствием здесь такового задам всего один конкретный и простой вопрос, на котором сыплются все горе-пророки.

Когда? Когда ждать краха США?

Месяц. Год. Десятилетие хотя бы. Всё, мне больше ничего не надо. А вернусь сюда в этот крайний день и поглумлюсь над очередным гурой, вроде того, что сделал космического масштаба (и далее по тексту) выводы о крахе США по показателю роста на 0,1% (!!!!!!!) запасов товаров!

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,071

Читатели: 54

Внешний долг России сократился до $521,61 млрд

12.10.2015 16:27

Внешний долг России сократился в III квартале на $34,079 млрд (- 6,1%) до $521,61 млрд, сообщает Банк России. К 1 июля 2014 г. долг достиг рекордных $732,779 млрд, в течение следующих пяти кварталов показатель уменьшился на $211,169 млрд (- 28,8%).

Текущее значение долга - минимальное за последние 4,5 года, к 1 апреля 2011 г. долг составлял $508,361 млрд.

Внешняя задолженность небанковских отраслей сократилась в III квартале на $19,617 млрд (- 5,5%%) до $339,954 млрд, а с начала года - на $35,432 млрд (- 9,4%).

В том числе долг компаний по кредитам снизился в III квартале на $12,911 млрд (- 6,2%) до $195,378 млрд, обязательства по долговым ценным бумагам - на $1,058 млрд (- 14,6%) до $6,206 млрд, обязательства перед прямыми инвесторами и предприятиями прямого инвестирования - на $3,795 млрд (- 2,9%) до $129,017 млрд.

Долги банков сократились в III квартале на $10,317 млрд (- 6,9%) до $138,603 млрд, с начала года - на $32,847 млрд (- 19,2%).

Внешний долг органов госуправления уменьшился в III квартале на $4,281 млрд (- 11,8%) до $32,135 млрд, с начала года - на $9,471 млрд (- 22,8%).

Банк России отмечает снижение спроса российских банков на валютное рефинансирование, а также сокращение задолженности банков по валютному РЕПО. В частности, объем средств, предстоящих к возврату банками по второй части сделок РЕПО, составил на 9 октября $23,2773 млрд, что на 31,4% ниже максимального в этом году показателя, отмеченного 16 апреля.

"Имеющиеся у банков и организаций нефинансового сектора активы в иностранной валюте, а также стабильное предложение иностранной валюты на внутреннем рынке достаточны для осуществления необходимых платежей, в том числе выплат по внешнему долгу", - подчеркивает ЦБ.

Источник

12.10.2015 16:27

Внешний долг России сократился в III квартале на $34,079 млрд (- 6,1%) до $521,61 млрд, сообщает Банк России. К 1 июля 2014 г. долг достиг рекордных $732,779 млрд, в течение следующих пяти кварталов показатель уменьшился на $211,169 млрд (- 28,8%).

Текущее значение долга - минимальное за последние 4,5 года, к 1 апреля 2011 г. долг составлял $508,361 млрд.

Внешняя задолженность небанковских отраслей сократилась в III квартале на $19,617 млрд (- 5,5%%) до $339,954 млрд, а с начала года - на $35,432 млрд (- 9,4%).

В том числе долг компаний по кредитам снизился в III квартале на $12,911 млрд (- 6,2%) до $195,378 млрд, обязательства по долговым ценным бумагам - на $1,058 млрд (- 14,6%) до $6,206 млрд, обязательства перед прямыми инвесторами и предприятиями прямого инвестирования - на $3,795 млрд (- 2,9%) до $129,017 млрд.

Долги банков сократились в III квартале на $10,317 млрд (- 6,9%) до $138,603 млрд, с начала года - на $32,847 млрд (- 19,2%).

Внешний долг органов госуправления уменьшился в III квартале на $4,281 млрд (- 11,8%) до $32,135 млрд, с начала года - на $9,471 млрд (- 22,8%).

Банк России отмечает снижение спроса российских банков на валютное рефинансирование, а также сокращение задолженности банков по валютному РЕПО. В частности, объем средств, предстоящих к возврату банками по второй части сделок РЕПО, составил на 9 октября $23,2773 млрд, что на 31,4% ниже максимального в этом году показателя, отмеченного 16 апреля.

"Имеющиеся у банков и организаций нефинансового сектора активы в иностранной валюте, а также стабильное предложение иностранной валюты на внутреннем рынке достаточны для осуществления необходимых платежей, в том числе выплат по внешнему долгу", - подчеркивает ЦБ.

Источник

Отредактировано: DeC - 12 окт 2015 18:28:42

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +305.58

Регистрация: 14.09.2010

Сообщений: 18,735

Читатели: 82

Глобальный Модератор

Регистрация: 14.09.2010

Сообщений: 18,735

Читатели: 82

Глобальный Модератор

Цитата: Барристер от 12.10.2015 16:42:14Вы можете сказать, сколько из экспорта США сделано на территории США, а не в Китае?

Величие америцы непоколебимо. Все подохли а америца будет вечно сиять ака град на холме.

На псевдо комментарий видного экономиста, видного настолько, что ему на форуме "и поговорить не с кем", распинаться с ответом не буду. Бесполезно в избранном им тоне пытаться обсуждать.

Остальным не очень "видным" форумчанам одну еще мысль подсвечу.

У него она,кстати, тоже проскочила...

Что мол товары неотделимы от услуг... Таки да... Вот только классические услуги, сервис там, пусконаладки, монтаж это верхушка айсберга услуг навернутого на товары. Основная масса - это финансирование, консалтинги, комплексная всякая хрень, лизинги-шмизинги и подобное. Все включено в цену кагбэ товаров. В каком-то смысле предложение в темной подворотне... "дядя, купи кирпич" тоже может быть просто услугой по презентации товара, цена которой включена в цену кирпича.

А чтобы масштабы проиллюстрировать. Несколько примеров по памяти.

В марже (всей!!!) у Хьюлит - Паккарда, например... Эти услуги дают 75+%

Пример из другого сектора... У Дженерал Электрик... 60+%

Такой же масштаб у всего автопрома, судостроения и прочего.

В фарме так и вовсе за 90%.

Авторские права (патенты и прочие смежные права) в недостатке понимания сучности которых мну прозорливо уличили, они ведь не только непосредственно часть экспортной выручки дают, но и обеспечивают реализацию товара по монопольно запредельным ценам.

В выручке копманий меньше процент от "услуг", а вот в марже...

Такой вот постиндустриал

И как все это благолепие будет существовать при де-факто дефолте доллара (а полный переход на его печать и финансирование пирамиды долга только за счет эмиссии ФРС он самый де-факто и есть, кагбэ де-юре фиговый листок не натягивать) фунициклировать весьма забавно было бы посмотреть.

А уж про то что, номинация многих долгов в мире в долларах, хотя к америце они отношения не имеют, будет непотопляемым движителем амерской экономикс перепетуммобильного типа пока стоит подлунный мир могло бы и позабавить... Но ведь процентов 90 нобелевок за подобное как раз и дают. Это же еще будет экспоненциально растущий спрос на доллар порождать

Дебиторы, кстати, может и не сильно бы возражали... Против номинации своих долгов в сыпящейся (пусть и не по гиперсценарию) валюте.

Вот кредиторам это не пондравится, думаю. При очередном перезанять, чтобы им же и переотдали, видимо, религия им не позволит номинирование долга сменить на какое-нить более вменяемое.

Это уже какой-то суперквазипостпостиндустриал.

Отредактировано: Сизиф - 12 окт 2015 19:50:31

"Но они должны понять, что бал вампиров заканчивается". В.В. Путин

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Давеча наблюдал, как пиндосо-хохло-либераст-нацистсике тролли завели жалобную песню:

"Беее.... Мееее.... Хрю... А где в России генетика? Путинслил! Навальныйнашевсе!"

И вот новость для троллей! Надеюсь, они самоубьются о свою методичку-"генетичку"!

*****

Импортозамещение...

В Волгоградской области собрали первый экспериментальный урожай хлопка.

http://sdelanounas.ru/blogs/68936/

Хлопок может стать традиционной культурой для возделывания в Волгоградской области. Это доказали ученые

Волгоградского государственного аграрного университета. В регионе это первый опыт выращивания хлопка.

В этом году собран первый урожай с пятнадцати гектаров. В среднем каждый гектар дал по 30 центнеров хлопка.

Что бы получить такой результат ученым пришлось перепробовать 20 сортов хлопка и только районирование

одного из них дало положительный результат. ПГСХ1, такое имя получил новый сорт хлопка. Расшифровать

это название можно следующим образом: прикладная генетика селекции семеноводства хлопчатника.

Сорт является скороспелым. Срок созревания всего 104 дня. По качеству хлопок, собранный в

Волгоградской области, относится к четвертому типу волокна, что является очень хорошим показателем.

На следующий год планируется закладывать хлопок на территории порядка 100 гектаров.

Ойбек Кимсанбаев, доктор сельскохозяйственных наук, профессор кафедры «Садоводство, селекция и

семеноводство» ВолГАУ: «Основной упор мы делаем на средневолокнистый сорт хлопчатника.

С качеством четвертого типа волокна. Выходом волокна 33-38%".

Волгоградские сельхозпроизводители уже проявили заинтересованность в новой для региона культуре.

Хлопок планируют культивировать в Камышинском, Быковском, Николаевском районах. Ученые обещают

не только помощь в обеспечении семенами, но и консультировать сельхозпроизводителей, решивших

выращиванию эту культуру. При этом отмечается, что главное ее преимущество — рентабельность производства.

"Беее.... Мееее.... Хрю... А где в России генетика? Путинслил! Навальныйнашевсе!"

И вот новость для троллей! Надеюсь, они самоубьются о свою методичку-"генетичку"!

*****

Импортозамещение...

В Волгоградской области собрали первый экспериментальный урожай хлопка.

http://sdelanounas.ru/blogs/68936/

Хлопок может стать традиционной культурой для возделывания в Волгоградской области. Это доказали ученые

Волгоградского государственного аграрного университета. В регионе это первый опыт выращивания хлопка.

В этом году собран первый урожай с пятнадцати гектаров. В среднем каждый гектар дал по 30 центнеров хлопка.

Что бы получить такой результат ученым пришлось перепробовать 20 сортов хлопка и только районирование

одного из них дало положительный результат. ПГСХ1, такое имя получил новый сорт хлопка. Расшифровать

это название можно следующим образом: прикладная генетика селекции семеноводства хлопчатника.

Сорт является скороспелым. Срок созревания всего 104 дня. По качеству хлопок, собранный в

Волгоградской области, относится к четвертому типу волокна, что является очень хорошим показателем.

На следующий год планируется закладывать хлопок на территории порядка 100 гектаров.

Ойбек Кимсанбаев, доктор сельскохозяйственных наук, профессор кафедры «Садоводство, селекция и

семеноводство» ВолГАУ: «Основной упор мы делаем на средневолокнистый сорт хлопчатника.

С качеством четвертого типа волокна. Выходом волокна 33-38%".

Волгоградские сельхозпроизводители уже проявили заинтересованность в новой для региона культуре.

Хлопок планируют культивировать в Камышинском, Быковском, Николаевском районах. Ученые обещают

не только помощь в обеспечении семенами, но и консультировать сельхозпроизводителей, решивших

выращиванию эту культуру. При этом отмечается, что главное ее преимущество — рентабельность производства.

Москва

50 лет

Карма: +401.98

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Цитата: Барристер от 12.10.2015 16:42:14Вы можете сказать, сколько из экспорта США сделано на территории США, а не в Китае?

У США достаточно мощная промышленность и в некоторых отраслях они впереди планеты всей. Доля комплектующих из Китая и других стран при этом не имеет много значения.

Не нужно заниматься шапкозакидательством, в некоторых вещах Мордред прав.

Дело не в том что США ничего не производят, а в том что общий доход которые США получают от своей промышленности и торговли не соответствует их тратам. И это незакрываемый в текущей модели разрыв.

Вторым и даже более серьезным моментом является даже не разрыв, а тектонический разлом в заемных средствах. Почему то многие думаю и пишут здесь на форуме что типа ничего страшного с долговыми облигациями США не будет, тк стоимость их обслуживания очень невысока. Это идет от старой модели Авантюриста где стоимость обслуживания казначеек непрерывно росла и в конце концов упиралась в дефолт. В этой модели не были учтены КУЕ, которые закрыли кассовые разрывы. Сегодняшняя ситуация другая: низкие ставки и прямые вливания породили гигантские объемы фондирования под крайне низкий процент, что позволяет существовать огромному количеству должников. Но кассовый разрыв от этого никуда не делся - он стал еще больше, просто его размазали тонким слоем по всему глобальному рынку капитала.

Сейчас весь этот блин начинает медленно наматываться на дефляционную спираль и края начинают загибаться в нескольких местах:

а) Сырьевой сектор (похороны нефтедоллара от сланцев США до дома Саудов выводящих средства из фондов по всему миру)

б) Высокорисковые облигации - смотрите последние статьи.

в) Деривативы. Сейчас идет возня вокруг Дойче Банка. У него деривативов на 75 миллиардов. Его если будут дефолтить, то все эти деривативы превратятся в пыль. Но это палка о двух концах - тк цены на деривативные контракты начнут свое падение, в целом это можно будет назвать началом конца деривативного рынка.

Кстати для Мордреда: дефляция это прежде всего не процент по росту или снижению цен, что подразумевает лишь узко понимаемую монетарную дефляцию, а прежде всего - снижение спроса, падение пром заказов, затоваривание складов, сжатие на сырьевых рынках.

Лучник натягивая лук отводит стрелу назад, так будет происходить до срока достижения цели в мгновение ока.

Новокузнецк

Карма: +3.80

Регистрация: 29.08.2013

Сообщений: 138

Читатели: 0

Регистрация: 29.08.2013

Сообщений: 138

Читатели: 0

Китай и другие страны сбрасывают гособлигации США рекордными темпами

http://expert.ru/201…tsii-ssha/

Центральные банки по всему миру распродают казначейские облигации США рекордными темпами, сообщаетThe Wall Street Journal.

Пять крупных покупателей американских казначейских обязательств – Китай, Россия, Норвегия, Бразилия, и Тайвань – лидеры по объемам продаж гособлигаций США.

Как свидетельствуют данные главного экономиста Deutsche Bank по международным вопросам Торстена Слока, бегство капитала с рынка гособлигаций США происходит рекордными темпами: чистый отток средств за двенадцать месяцев составил $123 млрд – рекордный объем с 1978 г.

Китай, крупнейший иностранный держатель ценных бумаг Казначейства (его резервы достигли максимума - $1.317 триллиона в ноябре 2013 г.), сбрасывал бумаги особенно активно. К июлю, по последним доступным данным от американского Министерства финансов, резервы Китая составляли около $1.241 триллиона. Но в августе началась настоящая распродажа, когда юань резко ушел вниз после его девальвации. Из-за опасений потерять контроль над национальной валютой, Народный банк Китая стал продавать гособлигации и покупать юань.

В том месяце, валютные резервы Китая, которые включают множество валют, сократились на рекордные $93.9 миллиарда. А в сентябре, они уменьшились еще на $43.3 миллиарда - до $3.51 триллионов. Это был пятый месяц снижения подряд.

Согласно источникам близким к Народному банку Китая, по внутренним оценкам, для поддержания покупательной способности юаня, в одном только августе он потратил от 120 до 130 миллиардов долларов, пишет Wall Street Journal.

Продажи облигаций со стороны Китая, России, Бразилии и Тайваня, которые до недавнего времени были ключевыми покупателями долга США, являются признаком того, что страны с развивающейся экономикой столкнулись с тяжелым кризисом, который может перекинуться на экономику США, считают аналитики.

Ряд экспертов прогнозируют рост доходности казначейских облигаций как результат распродаж со стороны центробанков. И это несмотря на рост спроса на облигации со стороны частных компаний, которые вынуждены перекладывать свои средства в более надежные финансовые инструменты на фоне растущего пессимизма относительно перспектив мировой экономики. Многие инвесторы уверены, что разворот на рынке облигаций уже произошел и теперь доходность будет только расти.

"Покупка гособлигаций США со стороны мировых центробанков в последние 10 лет позволила серьезно снизить их доходность, теперь же мы наблюдаем обратный процесс", - отметил бывший экономист МВФ Стефен Иен.

Стоит отметить, что еще год назад центральные банки увеличили объем позиций по гособлигациям США на $27 млрд.

Россия, по оценкам WSJ за год сократила свои вложения в гособлигации США на $32,8 млрд, Тайвань – на $6,8 млрд. Развитые страны также вынуждены продавать долг США, чтобы компенсировать потери бюджета. Например, Норвегия избавилась от гособлигаций на сумму $18,3 млрд.

Следует отметить, что не все центральные банки продавали гособлигации США за этот период. Индия, за 12 месяцев, добавила $36.6 миллиардов к своим резервам. И ФРС США, которая после пяти лет валютного стимулирования накопила самый значительный объем американских казначейский бумаг среди других центральный банков, продолжает держаться за свои $2.45 триллионов, старательно переоформляя любой подлежащий оплате долг.

http://expert.ru/201…tsii-ssha/

Центральные банки по всему миру распродают казначейские облигации США рекордными темпами, сообщаетThe Wall Street Journal.

Пять крупных покупателей американских казначейских обязательств – Китай, Россия, Норвегия, Бразилия, и Тайвань – лидеры по объемам продаж гособлигаций США.

Как свидетельствуют данные главного экономиста Deutsche Bank по международным вопросам Торстена Слока, бегство капитала с рынка гособлигаций США происходит рекордными темпами: чистый отток средств за двенадцать месяцев составил $123 млрд – рекордный объем с 1978 г.

Китай, крупнейший иностранный держатель ценных бумаг Казначейства (его резервы достигли максимума - $1.317 триллиона в ноябре 2013 г.), сбрасывал бумаги особенно активно. К июлю, по последним доступным данным от американского Министерства финансов, резервы Китая составляли около $1.241 триллиона. Но в августе началась настоящая распродажа, когда юань резко ушел вниз после его девальвации. Из-за опасений потерять контроль над национальной валютой, Народный банк Китая стал продавать гособлигации и покупать юань.

В том месяце, валютные резервы Китая, которые включают множество валют, сократились на рекордные $93.9 миллиарда. А в сентябре, они уменьшились еще на $43.3 миллиарда - до $3.51 триллионов. Это был пятый месяц снижения подряд.

Согласно источникам близким к Народному банку Китая, по внутренним оценкам, для поддержания покупательной способности юаня, в одном только августе он потратил от 120 до 130 миллиардов долларов, пишет Wall Street Journal.

Продажи облигаций со стороны Китая, России, Бразилии и Тайваня, которые до недавнего времени были ключевыми покупателями долга США, являются признаком того, что страны с развивающейся экономикой столкнулись с тяжелым кризисом, который может перекинуться на экономику США, считают аналитики.

Ряд экспертов прогнозируют рост доходности казначейских облигаций как результат распродаж со стороны центробанков. И это несмотря на рост спроса на облигации со стороны частных компаний, которые вынуждены перекладывать свои средства в более надежные финансовые инструменты на фоне растущего пессимизма относительно перспектив мировой экономики. Многие инвесторы уверены, что разворот на рынке облигаций уже произошел и теперь доходность будет только расти.

"Покупка гособлигаций США со стороны мировых центробанков в последние 10 лет позволила серьезно снизить их доходность, теперь же мы наблюдаем обратный процесс", - отметил бывший экономист МВФ Стефен Иен.

Стоит отметить, что еще год назад центральные банки увеличили объем позиций по гособлигациям США на $27 млрд.

Россия, по оценкам WSJ за год сократила свои вложения в гособлигации США на $32,8 млрд, Тайвань – на $6,8 млрд. Развитые страны также вынуждены продавать долг США, чтобы компенсировать потери бюджета. Например, Норвегия избавилась от гособлигаций на сумму $18,3 млрд.

Следует отметить, что не все центральные банки продавали гособлигации США за этот период. Индия, за 12 месяцев, добавила $36.6 миллиардов к своим резервам. И ФРС США, которая после пяти лет валютного стимулирования накопила самый значительный объем американских казначейский бумаг среди других центральный банков, продолжает держаться за свои $2.45 триллионов, старательно переоформляя любой подлежащий оплате долг.

Делай, что должно, и будь, что будет

Карма: +69.90

Регистрация: 07.03.2012

Сообщений: 4,923

Читатели: 1

Регистрация: 07.03.2012

Сообщений: 4,923

Читатели: 1

Цитата: Mordred от 12.10.2015 14:03:25Вообще то этот "ужас без конца" и происходил в течение тех самых "нескольких месяцев" "стабилизации" (точнее четырехкратного обвала национальной валюты к доллару). Хотя все можно было сделать одним дней - напечатать-закрыть долг-единовременно девальвировать рубль в четыре раза. За один день сделать то, что и так сделали через несколько месяцев, съев полмешка соли и вдоволь насладившись матумбой, а в итоге все равно кинуть почти всех кредиторов, ну да это собственно и называется дефолтом по-русски.

Не очень понятно. Вы хотите отменить запрет на прямое финансирование Центробанком Правительства (статья 22 закона о ЦБ, если не ошибаюсь)? Какой смысл рассуждать о том, что можно было в один день профинансировать дефицит, а не растягивать это дело на несколько месяцев, если это было запрещено законом? Или Вы все же про то, что надо менять закон о ЦБ? И, кстати, почему в законе о ЦБ такой заперт присутствовал в 1998 году (да и сейчас тоже та же статья осталась без изменений) - вопрос интересный. У Вас есть на него ответ? Ведь на самом деле интересно - почему ФРС может финансировать Правительство США, а ЦБ РФ не может финансировать Правительство РФ?

Карма: +39.24

Регистрация: 21.02.2013

Сообщений: 170

Читатели: 0

Регистрация: 21.02.2013

Сообщений: 170

Читатели: 0

ФРС может опустить ставки ниже 0% при новом кризисе.

В руководстве Федеральной резервной системы рассматривают возможность использования отрицательных процентных ставок, в случае если американская экономика вновь столкнется с серьезным кризисом.

С заявлениями по данной теме выступили Уильям Дадли, президент Федерального резервного банка Нью-Йорка, а также Бен Бернанке, бывший председатель ФРС США (2006–2014). Винтервью телеканалу CNBC Дадли, один из наиболее высокопоставленных чиновников в ФРС (после Джанет Йеллен, действующего председателя ФРС), в частности, отметил:

"Мы решили не применять отрицательные процентные ставки – даже в тот период, когда экономика показывала наихудшую динамику, – из-за определенных опасений по поводу того, что урон от таких действий может перевесить потенциальные преимущества. Однако действия финансовых властей Европы показали, что использование отрицательных процентных ставок вполне возможно. При этом сопутствующие затраты не так велики, как можно было бы ожидать".

Со схожей оценкой относительно гипотетического применения отрицательных процентных ставок в США в интервью телеканалу "Блумберг" высказался и бывший председатель ФРС США Бен Бернанке:

"Мы не стали опускать процентные ставки ниже 0%, так как опасались, что подобные меры могут дестабилизировать фонды денежного рынка. Однако в последние несколько лет эти меры были применены в ряде европейских стран без каких-либо серьезных побочных эффектов. Поэтому я думаю, что в дальнейшем ФРС сможет более конструктивно подойти к этому вопросу".

Подобные комментарии со стороны бывшего и действующего руководства ФРС говорят о том, что в американском ЦБ готовы к новым экспериментам в монетарной политике ввиду довольно шаткой ситуации в экономике США. Несмотря на сохранение процентных ставок на уровне 0–0,25% в течение 7 последних лет, темпы посткризисного восстановления американской экономики остаются самыми слабыми со Второй мировой войны.

http://www.vestifinance.ru/articles/63271

В руководстве Федеральной резервной системы рассматривают возможность использования отрицательных процентных ставок, в случае если американская экономика вновь столкнется с серьезным кризисом.

С заявлениями по данной теме выступили Уильям Дадли, президент Федерального резервного банка Нью-Йорка, а также Бен Бернанке, бывший председатель ФРС США (2006–2014). Винтервью телеканалу CNBC Дадли, один из наиболее высокопоставленных чиновников в ФРС (после Джанет Йеллен, действующего председателя ФРС), в частности, отметил:

"Мы решили не применять отрицательные процентные ставки – даже в тот период, когда экономика показывала наихудшую динамику, – из-за определенных опасений по поводу того, что урон от таких действий может перевесить потенциальные преимущества. Однако действия финансовых властей Европы показали, что использование отрицательных процентных ставок вполне возможно. При этом сопутствующие затраты не так велики, как можно было бы ожидать".

Со схожей оценкой относительно гипотетического применения отрицательных процентных ставок в США в интервью телеканалу "Блумберг" высказался и бывший председатель ФРС США Бен Бернанке:

"Мы не стали опускать процентные ставки ниже 0%, так как опасались, что подобные меры могут дестабилизировать фонды денежного рынка. Однако в последние несколько лет эти меры были применены в ряде европейских стран без каких-либо серьезных побочных эффектов. Поэтому я думаю, что в дальнейшем ФРС сможет более конструктивно подойти к этому вопросу".

Подобные комментарии со стороны бывшего и действующего руководства ФРС говорят о том, что в американском ЦБ готовы к новым экспериментам в монетарной политике ввиду довольно шаткой ситуации в экономике США. Несмотря на сохранение процентных ставок на уровне 0–0,25% в течение 7 последних лет, темпы посткризисного восстановления американской экономики остаются самыми слабыми со Второй мировой войны.

http://www.vestifinance.ru/articles/63271

Сейчас на ветке:

31,

Модераторов: 0,

Пользователей: 0,

Гостей: 28,

Ботов: 3