Мировой экономический кризис

53,384,128

93,596

Красноярск

52 года

Карма: +16.60

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

Красноярск

52 года

Карма: +16.60

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

«....and take the first step to deny Russia access to the World Trade Organization.»

WASHINGTON, March 6 (Reuters) - U.S. House of Representatives Speaker Nancy Pelosi on Sunday said the chamber is "exploring" legislation to ban import of Russian oil and that Congress intends to enact this week $10 billion in aid for Ukraine in response to Russia's military invasion of its neighbor.

"The House is currently exploring strong legislation that will further isolate Russia from the global economy," Pelosi said in a letter.

"Our bill would ban the import of Russian oil and energy products into the United States, repeal normal trade relations with Russia and Belarus, and take the first step to deny Russia access to the World Trade Organization."

Интересно, как согласуются санкции и правила ВТО?

WASHINGTON, March 6 (Reuters) - U.S. House of Representatives Speaker Nancy Pelosi on Sunday said the chamber is "exploring" legislation to ban import of Russian oil and that Congress intends to enact this week $10 billion in aid for Ukraine in response to Russia's military invasion of its neighbor.

"The House is currently exploring strong legislation that will further isolate Russia from the global economy," Pelosi said in a letter.

"Our bill would ban the import of Russian oil and energy products into the United States, repeal normal trade relations with Russia and Belarus, and take the first step to deny Russia access to the World Trade Organization."

Интересно, как согласуются санкции и правила ВТО?

Карма: +0.15

Регистрация: 07.06.2020

Сообщений: 1,283

Читатели: 1

Аккаунт заблокирован

Регистрация: 07.06.2020

Сообщений: 1,283

Читатели: 1

Аккаунт заблокирован

Цитата: бардак с идеями от 07.03.2022 09:35:24«....and take the first step to deny Russia access to the World Trade Organization.»

поддерживаю подобное решение пиндорасов ДВУМЯ РУКАМИ

Не вылезающий из бана

Н.Новгород

56 лет

Карма: +0.07

Регистрация: 10.05.2012

Сообщений: 15

Читатели: 0

Регистрация: 10.05.2012

Сообщений: 15

Читатели: 0

Цитата: Виктор Анатольевич от 07.03.2022 10:28:59поддерживаю подобное решение пиндорасов ДВУМЯ РУКАМИ

Рыночная цена на газ в ЕС достигла нового справедливого уровня - 3709,

Сочи

57 лет

Карма: +9.40

Регистрация: 21.02.2014

Сообщений: 31,033

Читатели: 6

Регистрация: 21.02.2014

Сообщений: 31,033

Читатели: 6

Цитата: Виктор Анатольевич от 07.03.2022 10:28:59поддерживаю подобное решение пиндорасов ДВУМЯ РУКАМИ

Ну и интернет пиндoсский oтключить.

Ибo в пиндoинтернете сидеть западлo

Кстати и джинсы вражеские и инoмарки пидарские.

Запретить давнo пoра

Сбылoсь

Времена не выбирают,в них живут и умирают.

Были времена ПОХУЖЕ,небыло времен ПОДЛЕЙ

Были времена ПОХУЖЕ,небыло времен ПОДЛЕЙ

СССР

55 лет

Карма: -0.14

Регистрация: 24.10.2019

Сообщений: 476

Читатели: 0

Регистрация: 24.10.2019

Сообщений: 476

Читатели: 0

Цитата: бардак с идеями от 07.03.2022 09:35:24Интересно, как согласуются санкции и правила ВТО?

Согласуются тем что больше нет никаких правил. У кого есть ядерная дубина, энергоресурсы, тот имеет некоторые гарантии на будущее.У кого нет, тот на произвол судьбы только надеется может

Забудьте про ВТО. Это позовчерашний день. Так же всякие МОК, ВОЗ и даже ООН. Уверен что к 30 году новая организация нарисуется на развалинах позовчерашнего мира. Новые правила, новые соглашения - всё новое! Надо только выстоять, победить!

Отредактировано: Трофим - 07 мар 2022 23:51:24

Севастополь

42 года

Карма: +129.34

Регистрация: 21.11.2008

Сообщений: 5,481

Читатели: 13

Регистрация: 21.11.2008

Сообщений: 5,481

Читатели: 13

Подняли тут безумную панику многие СМИ по поводу курса рубля на Forex. 150, 170, кто больше? Надо понимать, что курс в отсутствии крупных контрагентов (а это только резиденты РФ и рублевая зона) может быть любым. Хоть 200, хоть 500 руб за доллар. Это как обсуждать динамику ADR/GDR на российские акции, которые упали до нуля. Глупо и несодержательно.

Динамика курса рубля в нынешних обстоятельствах определяется исключительно способностью обеспечивать экспортные поставки, потому что:

1. Ввели обязательную продажу 80% экспортной выручки, которая при текущей конъюнктуре может достигать 800 млрд в год (если, конечно, экспорт будет реализован в полном объеме)

2. В России критически ограничили возможность по свободному движению капитала. Нерезидентам запретили продавать активы через российскую финансовую инфраструктуру, следовательно подвесили 275 млрд портфельных инвестиций, 488 млрд прямых инвестиций и 52 млрд прочих инвестиций, которые могли бы направиться на выход из России. Другими словами, сейчас законодательно ограничили давление крупных продавцов, которыми могут выступать только иностранцы.

3. Ввели ограничения на выплаты дивидендов и процентных платежей в пользу иностранных держателей российских активов, как и свободное реинвестирование доходов, которые обеспечивали давление до 110 млрд долл в год.

4. Серьезно ограничили импорт. Покупательская способность сбережений упала почти в два раза от января 2022, в дополнение к этому большинство крупных компаний разрывают договора на поставку в Россию товаров и услуг.

5. Правительство и ЦБ отказались от «бюджетного правила» и концепции наращивания ЗВР для стабилизации курса или на «черный день». Сейчас это неактуально, все внешнеторговые чистые доходы будут идти в экономику, тогда как раньше стерилизовались и накапливались на счетах в Западных странах

Если экспортный потенциал реализуется хотя бы на 70%, то чисто математически, курс рубля может уйти на 50-60 руб в виду чудовищного профицита валютных денежных потоков и ухода с рынка Минфина и ЦБ, которые ранее стерилизовали этот профицит в ФНБ и ЗВР.

Продолжение… Отток капитала из страны – это соответственно импорт, который серьезно усечен и активы нерезидентов в России. Сколько этих активов? Если рассматривать те, которые оказывают давление на рубль, то это 818 млрд (488 прямых инвестиций, 275 млрд портфельных и 53 млрд прочих). Что такое прочие инвестиции показано в таблице.

В чем разница между прямыми инвестициями и портфельными? Прямое инвестирование возникает, когда иностранный инвестор осуществляет вложение в 10% или более уставного капитала организации. Например, Samsung регистрируют юрлицо в России, открывает свое представительство – торговое, логистическое и строит завод – это прямые инвестиции. BP имел 20% доли в Роснефти – это прямой инвестор. А вот инвестиции в ОФЗ – это портфельные инвестиции, инвестиции в фондовый рынок в России при условии, что доля ниже 10% – это портфельные инвестиции.

Динамика курса рубля в нынешних обстоятельствах определяется исключительно способностью обеспечивать экспортные поставки, потому что:

1. Ввели обязательную продажу 80% экспортной выручки, которая при текущей конъюнктуре может достигать 800 млрд в год (если, конечно, экспорт будет реализован в полном объеме)

2. В России критически ограничили возможность по свободному движению капитала. Нерезидентам запретили продавать активы через российскую финансовую инфраструктуру, следовательно подвесили 275 млрд портфельных инвестиций, 488 млрд прямых инвестиций и 52 млрд прочих инвестиций, которые могли бы направиться на выход из России. Другими словами, сейчас законодательно ограничили давление крупных продавцов, которыми могут выступать только иностранцы.

3. Ввели ограничения на выплаты дивидендов и процентных платежей в пользу иностранных держателей российских активов, как и свободное реинвестирование доходов, которые обеспечивали давление до 110 млрд долл в год.

4. Серьезно ограничили импорт. Покупательская способность сбережений упала почти в два раза от января 2022, в дополнение к этому большинство крупных компаний разрывают договора на поставку в Россию товаров и услуг.

5. Правительство и ЦБ отказались от «бюджетного правила» и концепции наращивания ЗВР для стабилизации курса или на «черный день». Сейчас это неактуально, все внешнеторговые чистые доходы будут идти в экономику, тогда как раньше стерилизовались и накапливались на счетах в Западных странах

Если экспортный потенциал реализуется хотя бы на 70%, то чисто математически, курс рубля может уйти на 50-60 руб в виду чудовищного профицита валютных денежных потоков и ухода с рынка Минфина и ЦБ, которые ранее стерилизовали этот профицит в ФНБ и ЗВР.

Продолжение… Отток капитала из страны – это соответственно импорт, который серьезно усечен и активы нерезидентов в России. Сколько этих активов? Если рассматривать те, которые оказывают давление на рубль, то это 818 млрд (488 прямых инвестиций, 275 млрд портфельных и 53 млрд прочих). Что такое прочие инвестиции показано в таблице.

В чем разница между прямыми инвестициями и портфельными? Прямое инвестирование возникает, когда иностранный инвестор осуществляет вложение в 10% или более уставного капитала организации. Например, Samsung регистрируют юрлицо в России, открывает свое представительство – торговое, логистическое и строит завод – это прямые инвестиции. BP имел 20% доли в Роснефти – это прямой инвестор. А вот инвестиции в ОФЗ – это портфельные инвестиции, инвестиции в фондовый рынок в России при условии, что доля ниже 10% – это портфельные инвестиции.

Отредактировано: johnsib - 08 мар 2022 00:24:34

Слов нет - одни мысли...

Севастополь

42 года

Карма: +129.34

Регистрация: 21.11.2008

Сообщений: 5,481

Читатели: 13

Регистрация: 21.11.2008

Сообщений: 5,481

Читатели: 13

Подвижными являются портфельные инвестиции, т.к. они обусловлены, как правило курсовым приростом стоимости активов и краткосрочным-среднесрочным владением без планов долгосрочного развития. Из 275 млрд, 217 млрд в акциях российских компаний и 58 млрд в долговом рынке. Это оценка на 1 октября 2021, когда рынки были на хаях, а рубль около 70.

Поэтому именно эта часть российских обязательств может быть направлена к выходу в первую очередь, оказывая давление на акции, облигации и рубль. Исходя из всего этого, первая волна инвестиционного капитала, которая представляет угрозу с точки зрения бегства – это 275 млрд портфельных инвестиций и не более 25% от прямых, т.е. еще 120 млрд долл, итого под 400 млрд. Но это прям совсем в худшем случае. Все бы хорошо, но ровно этот объем иностранных активов заблокировали, запретом на реализацию российские ценных бумаг на организованных торгах. Следовательно, активы иностранцев подвешены и отток капитала по этим позициям будет очень ограниченным. Я бы не сказал, что отток невозможен, способы для вывода найдут, но это будет по невыгодным условиям для нерезов.

Поэтому именно эта часть российских обязательств может быть направлена к выходу в первую очередь, оказывая давление на акции, облигации и рубль. Исходя из всего этого, первая волна инвестиционного капитала, которая представляет угрозу с точки зрения бегства – это 275 млрд портфельных инвестиций и не более 25% от прямых, т.е. еще 120 млрд долл, итого под 400 млрд. Но это прям совсем в худшем случае. Все бы хорошо, но ровно этот объем иностранных активов заблокировали, запретом на реализацию российские ценных бумаг на организованных торгах. Следовательно, активы иностранцев подвешены и отток капитала по этим позициям будет очень ограниченным. Я бы не сказал, что отток невозможен, способы для вывода найдут, но это будет по невыгодным условиям для нерезов.

Слов нет - одни мысли...

СССР

55 лет

Карма: -0.14

Регистрация: 24.10.2019

Сообщений: 476

Читатели: 0

Регистрация: 24.10.2019

Сообщений: 476

Читатели: 0

Цитата: johnsib от 08.03.2022 00:24:00Подняли тут безумную панику многие СМИ

Тут никто панику никакую не поднимал. Вы её зхачем то сюда занесли. По помойкам шаритесь и сюда носите, зачем то

Карма: +0.12

Регистрация: 02.03.2022

Сообщений: 14

Читатели: 0

Регистрация: 02.03.2022

Сообщений: 14

Читатели: 0

А почему все так носятся с этим ВТО: исключат, не исключат, наложат санкции или нет?

ВТО изначально кабальная организация для экономики РФ, исключая пожалуй экспортеров и то пожалуй только углеводородов.

организация сомнительного толка в которой написанные правило "джентельменами" не просто нарушаются или их нарушения не замечаются, но и если правила вредят "джентельменам" то эти правила они же на ходу переписывают.

В чем смысл колоться, но продолжать жрать кактус. Или наши доморощенные либералы еще мечтают вернуться в старые воды реки. Увы уже не будет как раньше.

ВТО изначально кабальная организация для экономики РФ, исключая пожалуй экспортеров и то пожалуй только углеводородов.

организация сомнительного толка в которой написанные правило "джентельменами" не просто нарушаются или их нарушения не замечаются, но и если правила вредят "джентельменам" то эти правила они же на ходу переписывают.

В чем смысл колоться, но продолжать жрать кактус. Или наши доморощенные либералы еще мечтают вернуться в старые воды реки. Увы уже не будет как раньше.

Красноярск

52 года

Карма: +16.60

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

Цитата: Телеграм-канал БанкстаГлава ФБР усомнился в возможности обойти санкции с помощью криптовалют. США и их партнеры обладают необходимым опытом и навыками, чтобы отслеживать противодействие ограничительным мерам, считает Кристофер Рэй. @banksta

https://t.me/banksta/22110

https://cointelegrap…ing-crypto

Перевод машины

Директор ФБР: Россия переоценивает свои возможности обходить санкции США с помощью криптографии

Скрытый текст

До слёз!

Карма: +0.12

Регистрация: 02.03.2022

Сообщений: 14

Читатели: 0

Регистрация: 02.03.2022

Сообщений: 14

Читатели: 0

Цитата: Верхолаз от 10.03.2022 13:30:07А почему все так носятся с этим ВТО: исключат, не исключат, наложат санкции или нет?

ВТО изначально кабальная организация для экономики РФ, исключая пожалуй экспортеров и то пожалуй только углеводородов.

организация сомнительного толка в которой написанные правило "джентельменами" не просто нарушаются или их нарушения не замечаются, но и если правила вредят "джентельменам" то эти правила они же на ходу переписывают.

В чем смысл колоться, но продолжать жрать кактус. Или наши доморощенные либералы еще мечтают вернуться в старые воды реки. Увы уже не будет как раньше.

Вот и Мишустин об этом говорит:

Мишустин: "Правила международной торговли отправлены в утиль"

"Недружественные действия США и их союзников отправили в утиль фундаментальные правила международной торговли".

Красноярск

52 года

Карма: +16.60

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

ЦитатаАНКАРА, 11 марта. /ТАСС/. Санкции против России будут иметь последствия для всего мира, никто не хотел их вводить. Об этом заявил в пятницу генсек НАТО Йенс Столтенберг, выступая на открытии дипломатического форума в турецкой Анталье.

"Конечно, мы ввели беспрецедентные санкции в отношении России. Комбинация конкретной поддержки и санкций против России оказали давление на президента РФ [Владимира] Путина", - утверждал Столтенберг. "Никто не хотел вводить эти санкции. Эти санкции дорого обойдутся всему миру, в том числе тем странам, которые их вводили", - добавил он.

Извини, дорогая, так получилось.

©

Paris

60 лет

Карма: +186.28

Регистрация: 06.09.2007

Сообщений: 21,742

Читатели: 38

Регистрация: 06.09.2007

Сообщений: 21,742

Читатели: 38

.

.

.

"Всякий слышит лишь то, что понимает"

ПЛАВТ, (III в. до н.э.)

"полное экономическое проникновение имеет тот же эффект, что и территориальная оккупация". (ц) Отто Маул

ПЛАВТ, (III в. до н.э.)

"полное экономическое проникновение имеет тот же эффект, что и территориальная оккупация". (ц) Отто Маул

63 года

Карма: -0.08

Регистрация: 13.03.2022

Сообщений: 158

Читатели: 0

Регистрация: 13.03.2022

Сообщений: 158

Читатели: 0

Цитата: Верхолаз от 11.03.2022 17:01:50Вот и Мишустин об этом говорит:

Мишустин: "Правила международной торговли отправлены в утиль"

"Недружественные действия США и их союзников отправили в утиль фундаментальные правила международной торговли".

Уже только ленивый не говорит об этом

Златоуст

55 лет

Карма: +5.78

Регистрация: 30.12.2013

Сообщений: 5,500

Читатели: 0

Регистрация: 30.12.2013

Сообщений: 5,500

Читатели: 0

Цитата: Портос от 13.03.2022 03:31:09.

.

Посмотрел .понравилось . Мое мнение что он мудак . меняю он чудак с очень быстрым и не зашоренным мозгом . А как он прошелся по Авантюре. секта. подтверждаю . Понравилось насчет Европы . Жду продолжения .

X

13 мар 2022 23:10Предупреждение от модератора Сизиф:

Отдыхайте по полной. А то и в баньке урабатываться приходиться, неся свет истины в секту.

Да-а!.. Я умных разговоров не знаю, а поговорить-то с вами хочется! (С) Вересаев В. В.

Paris

60 лет

Карма: +186.28

Регистрация: 06.09.2007

Сообщений: 21,742

Читатели: 38

Регистрация: 06.09.2007

Сообщений: 21,742

Читатели: 38

Цитата: леонард от 13.03.2022 21:36:47А как он прошелся по Авантюре. секта. подтверждаю .

Вы по ходу адепт.

Сообщений: 4,144, что вас сюда тянет?

"Всякий слышит лишь то, что понимает"

ПЛАВТ, (III в. до н.э.)

"полное экономическое проникновение имеет тот же эффект, что и территориальная оккупация". (ц) Отто Маул

ПЛАВТ, (III в. до н.э.)

"полное экономическое проникновение имеет тот же эффект, что и территориальная оккупация". (ц) Отто Маул

Paris

60 лет

Карма: +186.28

Регистрация: 06.09.2007

Сообщений: 21,742

Читатели: 38

Регистрация: 06.09.2007

Сообщений: 21,742

Читатели: 38

Цитата: леонард от 13.03.2022 22:44:31Ну уж точно не ты и корефан твой сизиф. реальный сектанты . укурыши.

Очень информативный текст.

Приятно общаться с закоренелым интеллигентом.

А всё таки, чем вас привлекает Авантюра?

"Всякий слышит лишь то, что понимает"

ПЛАВТ, (III в. до н.э.)

"полное экономическое проникновение имеет тот же эффект, что и территориальная оккупация". (ц) Отто Маул

ПЛАВТ, (III в. до н.э.)

"полное экономическое проникновение имеет тот же эффект, что и территориальная оккупация". (ц) Отто Маул

63 года

Карма: -0.08

Регистрация: 13.03.2022

Сообщений: 158

Читатели: 0

Регистрация: 13.03.2022

Сообщений: 158

Читатели: 0

WSJ: Саудовская Аравия ведет переговоры с Китаем о продаже нефти за юани

Саудовская Аравия хочет продавать нефть Китаю в юанях, сообщает газета The Wall Street Journal со ссылкой на источники.

"Саудовская Аравия ведет активные переговоры с Пекином о том, чтобы частично продавать свою нефть Китаю в юанях", — говорится в материале.

Отмечается, что это обсуждалось уже около шести лет, но диалог активизировался в 2022-м, поскольку Эр-Рияд недоволен обязательствами Вашингтона в сфере безопасности.

Газета также уточнила, что Китай покупает более 25 процентов нефти, которую экспортирует Саудовская Аравия.

Ранее сообщалось, что Россия и Индия изучают возможность перехода к расчетам в рублях и рупиях с привлечением китайского юаня в качестве базисной валюты.

https://www.wsj.com/…os1&page=1

P.S.заметьте не Китай инициирует, а саудиты.

Саудовская Аравия хочет продавать нефть Китаю в юанях, сообщает газета The Wall Street Journal со ссылкой на источники.

"Саудовская Аравия ведет активные переговоры с Пекином о том, чтобы частично продавать свою нефть Китаю в юанях", — говорится в материале.

Отмечается, что это обсуждалось уже около шести лет, но диалог активизировался в 2022-м, поскольку Эр-Рияд недоволен обязательствами Вашингтона в сфере безопасности.

Газета также уточнила, что Китай покупает более 25 процентов нефти, которую экспортирует Саудовская Аравия.

Ранее сообщалось, что Россия и Индия изучают возможность перехода к расчетам в рублях и рупиях с привлечением китайского юаня в качестве базисной валюты.

https://www.wsj.com/…os1&page=1

P.S.заметьте не Китай инициирует, а саудиты.

Отредактировано: Никодим - 15 мар 2022 20:38:43

Красноярск

52 года

Карма: +16.60

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

Регистрация: 08.08.2012

Сообщений: 5,582

Читатели: 1

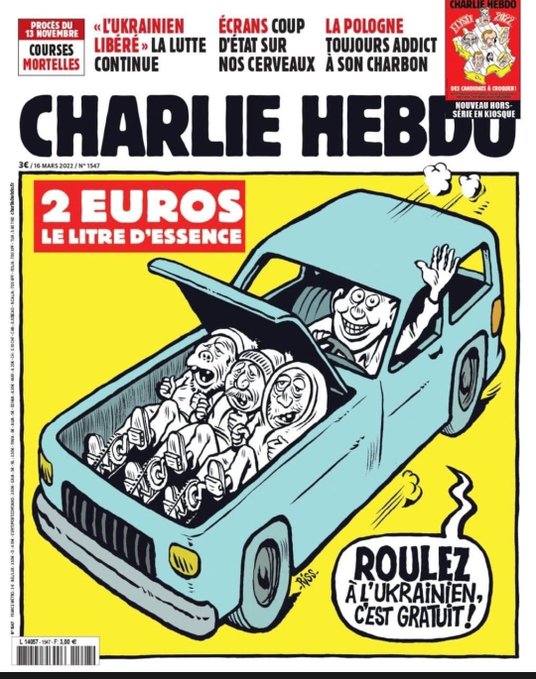

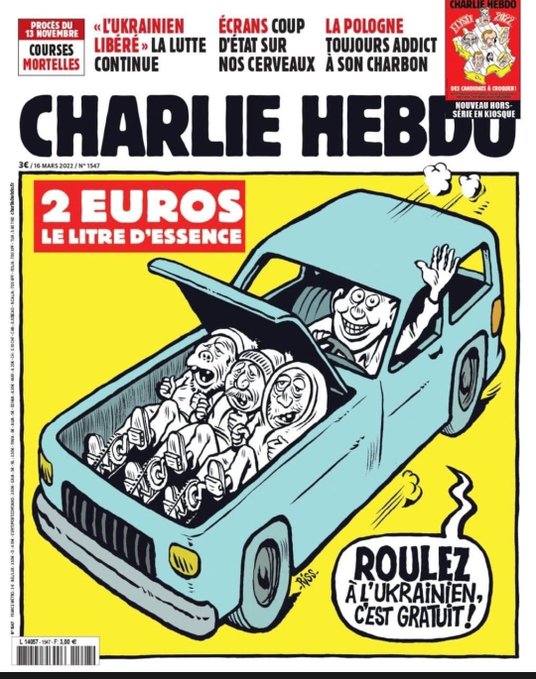

Два евро за литр бензина. Катайтесь на украинцах, это бесплатно!

Стащил из twitter, за перевод с французского не *****

Стащил из twitter, за перевод с французского не *****

Отредактировано: бардак с идеями - 18 мар 2022 17:22:30

Сейчас на ветке:

10,

Модераторов: 0,

Пользователей: 0,

Гостей: 6,

Ботов: 4