Перспективы развития России

25,544,923

131,510

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Путин подписал закон, запрещающий участие в НКО подозреваемых в финансировании терроризма

Новость 134 0

2 дек, 19:26Новость 134 0

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон о запрете на участие в некоммерческих организациях (НКО) для лиц, чьи денежные средства заморожены в связи с подозрением в причастности к финансированию террористической деятельности. Документ размещен в понедельник на официальном портале правовой информации.

Документ запрещает выступать учредителем, участником и членом НКО лицу, в отношении которого межведомственной комиссией по противодействию финансированию терроризма принято решение о замораживании (блокировании) его денежных средств или иного имущества.

Как указывается в пояснительной записке, документ составлен в соответствии с рекомендациями группы разработки финансовых мер по борьбе с отмыванием денег. Так, рекомендацией номер 8 ("Некоммерческие организации") предусматривается, что страны должны применять к НКО меры в соответствии с риск-ориентированным подходом для защиты таких организаций от использования в целях финансирования терроризма.

Инициатором принятия закона выступило правительство РФ. По мнению кабмина, принятые меры позволят снизить риск финансирования терроризма через некоммерческий сектор, а также усилить контроль за организациями и физическими лицами, связанными с террористами.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Путин подписал указ о праздновании в 2023 году юбилея Горного университета в Петербурге

Новость 136 0

2 дек, 19:03Новость 136 0

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал указ о проведении в 2023 году мероприятий, посвященных 250-летию Санкт-Петербургского горного университета. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Правительству поручено образовать оргкомитет по подготовке и проведению празднования, а также обеспечить разработку и утверждение плана соответствующих мероприятий. Органам власти регионов рекомендовано принять участие в этой работе.

21 октября (1 ноября) 1773 года императрица Екатерина II, претворяя в жизнь идеи Петра I и Михаила Ломоносова о подготовке инженерных кадров для развития горнозаводского дела, написала на указе о создании инженерного училища по горной части: "Быть по сему". Эта дата стала днем рождения не только Горного университета, но и во многом всего высшего технического образования России.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 18:35

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, который устанавливает новый порядок тестирования адвокатов и дает возможность устанавливать вознаграждение для них в зависимости от результата оказания юридической помощи. Документ опубликован на официальном интернет-портале правовой информации, он вступит в силу с 1 марта 2020 года, за исключением отдельных его положений.

Изменения вносятся в закон об адвокатской деятельности и адвокатуре в РФ. В частности, предусматривается возможность включения в соглашение об оказании юридической помощи условия, согласно которому размер выплаты доверителем вознаграждения ставится в зависимость от результата оказания адвокатом юридической помощи. Однако это правило не будет касаться юридической помощи по уголовному делу и по делу об административном правонарушении.

Согласно закону, тестирование в рамках квалификационного экзамена на получение статуса адвоката будет проводиться через единую автоматизированную информационную систему, которая призвана гарантировать анонимность проверки результатов. Требования к этой системе устанавливаются советом Федеральной палаты адвокатов. Эта норма нового закона вступит в силу с 1 марта 2022 года.

Документ предусматривает, что дела между адвокатами будут распределяться на территории всей страны с помощью автоматизированной информационной системы в том случае, если адвокаты становятся защитниками по назначению органов дознания, органов предварительного следствия или суда.

Максимальная численность совета Федеральной палаты адвокатов увеличивается с 30 до 33 человек. Требуемый сейчас пятилетний стаж адвокатской деятельности, необходимый для учреждения адвокатского кабинета или коллегии адвокатов, уменьшается до трех лет. Вводится запрет на одновременное занятие одним и тем же лицом должностей члена совета адвокатской палаты субъекта РФ и члена квалификационной комиссии адвокатской палаты субъекта РФ.

Лишение статуса адвоката

Закон запрещает быть представителем в суде лицу, лишенному статуса адвоката в связи со вступившим в законную силу приговором суда о признании его виновным в совершении умышленного преступления, за неисполнение или ненадлежащее исполнение своих профессиональных обязанностей, за нарушение норм кодекса профессиональной этики адвоката, а также за незаконное использование или разглашение информации, связанной с оказанием квалифицированной юридической помощи своему доверителю. Исключения составят лишь случаи, когда бывший адвокат участвует в процессе в качестве законного представителя.

Закон также устанавливает порядок рассмотрения дисциплинарного дела в Федеральной палате адвокатов. В частности, решение совета адвокатской палаты о прекращении статуса адвоката в течение месяца может быть обжаловано в Федеральную палату адвокатов лицом, которого лишили этого статуса.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, который устанавливает новый порядок тестирования адвокатов и дает возможность устанавливать вознаграждение для них в зависимости от результата оказания юридической помощи. Документ опубликован на официальном интернет-портале правовой информации, он вступит в силу с 1 марта 2020 года, за исключением отдельных его положений.

Изменения вносятся в закон об адвокатской деятельности и адвокатуре в РФ. В частности, предусматривается возможность включения в соглашение об оказании юридической помощи условия, согласно которому размер выплаты доверителем вознаграждения ставится в зависимость от результата оказания адвокатом юридической помощи. Однако это правило не будет касаться юридической помощи по уголовному делу и по делу об административном правонарушении.

Согласно закону, тестирование в рамках квалификационного экзамена на получение статуса адвоката будет проводиться через единую автоматизированную информационную систему, которая призвана гарантировать анонимность проверки результатов. Требования к этой системе устанавливаются советом Федеральной палаты адвокатов. Эта норма нового закона вступит в силу с 1 марта 2022 года.

Документ предусматривает, что дела между адвокатами будут распределяться на территории всей страны с помощью автоматизированной информационной системы в том случае, если адвокаты становятся защитниками по назначению органов дознания, органов предварительного следствия или суда.

Максимальная численность совета Федеральной палаты адвокатов увеличивается с 30 до 33 человек. Требуемый сейчас пятилетний стаж адвокатской деятельности, необходимый для учреждения адвокатского кабинета или коллегии адвокатов, уменьшается до трех лет. Вводится запрет на одновременное занятие одним и тем же лицом должностей члена совета адвокатской палаты субъекта РФ и члена квалификационной комиссии адвокатской палаты субъекта РФ.

Лишение статуса адвоката

Закон запрещает быть представителем в суде лицу, лишенному статуса адвоката в связи со вступившим в законную силу приговором суда о признании его виновным в совершении умышленного преступления, за неисполнение или ненадлежащее исполнение своих профессиональных обязанностей, за нарушение норм кодекса профессиональной этики адвоката, а также за незаконное использование или разглашение информации, связанной с оказанием квалифицированной юридической помощи своему доверителю. Исключения составят лишь случаи, когда бывший адвокат участвует в процессе в качестве законного представителя.

Закон также устанавливает порядок рассмотрения дисциплинарного дела в Федеральной палате адвокатов. В частности, решение совета адвокатской палаты о прекращении статуса адвоката в течение месяца может быть обжаловано в Федеральную палату адвокатов лицом, которого лишили этого статуса.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 18:32

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, наделяющий Минфин РФ полномочиями по порядку разработки прейскурантов на драгоценные камни. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Согласно Налоговому кодексу РФ, для исчисления налога на добычу полезных ископаемых оценка стоимости добытых драгоценных камней производится исходя из их первичной оценки, проводимой в соответствии с законодательством о драгметаллах и драгоценных камнях. Первичная оценка драгоценных камней - завершающая часть технологического процесса обогащения, обеспечивающая оценку драгоценных камней на основании прейскурантов, применяемых для оценки аналогичных сортов минерального сырья на мировом рынке.

Порядок разработки и утверждения прейскурантов на драгоценные камни до сих пор законодательно не был установлен. При рассмотрении вопроса о целесообразности изменения прейскурантов Минфином РФ используются следующие данные: конкурсные продажи алмазов и бриллиантов группы АК "Алроса" на внутреннем и внешнем рынках, данные Гохрана по государственному контролю ввоза и вывоза, данные Гохрана о продажах драгоценных камней на внутреннем и внешнем рынках, данные ФГУП "Внешнеторговое объединение "Алмазювелирэкспорт" о продажах драгоценных камней на внешнем рынке.

Новый закон закрепляет за Министерством финансов России полномочия по утверждению прейскурантов на драгоценные камни и по установлению порядка их разработки и утверждения.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, наделяющий Минфин РФ полномочиями по порядку разработки прейскурантов на драгоценные камни. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Согласно Налоговому кодексу РФ, для исчисления налога на добычу полезных ископаемых оценка стоимости добытых драгоценных камней производится исходя из их первичной оценки, проводимой в соответствии с законодательством о драгметаллах и драгоценных камнях. Первичная оценка драгоценных камней - завершающая часть технологического процесса обогащения, обеспечивающая оценку драгоценных камней на основании прейскурантов, применяемых для оценки аналогичных сортов минерального сырья на мировом рынке.

Порядок разработки и утверждения прейскурантов на драгоценные камни до сих пор законодательно не был установлен. При рассмотрении вопроса о целесообразности изменения прейскурантов Минфином РФ используются следующие данные: конкурсные продажи алмазов и бриллиантов группы АК "Алроса" на внутреннем и внешнем рынках, данные Гохрана по государственному контролю ввоза и вывоза, данные Гохрана о продажах драгоценных камней на внутреннем и внешнем рынках, данные ФГУП "Внешнеторговое объединение "Алмазювелирэкспорт" о продажах драгоценных камней на внешнем рынке.

Новый закон закрепляет за Министерством финансов России полномочия по утверждению прейскурантов на драгоценные камни и по установлению порядка их разработки и утверждения.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 18:32

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон, позволяющий назначенному главой государства врио главы региона наделять полномочиями нового сенатора в случае досрочного прекращения полномочий предыдущим представителем этого региона в верхней палате парламента. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Согласно тексту, сделать это нужно будет не позднее, чем через 10 дней со дня досрочного прекращения полномочий предыдущего члена СФ. В принятом законе уточняется, что кандидатом для наделения полномочиями члена Совета Федерации в таком случае может быть депутат законодательного (представительного) органа государственной власти соответствующего региона, отвечающий предусмотренным законом требованиям.

Если все депутаты заксобрания соответствующего субъекта РФ избраны по одномандатным избирательным округам, то депутат этого органа, наделенный полномочиями члена Совета Федерации, сможет совмещать осуществление полномочий сенатора и регионального депутата.

Кроме того, законом расширяется перечень возможных кандидатур на пост сенатора для глав субъектов РФ или исполняющих их обязанности. Теперь глава субъекта РФ при назначении нового сенатора от исполнительной власти в случае досрочного ухода из палаты предыдущего сможет "рассматривать кандидатуры депутатов Госдумы, лиц, которые в течение пяти лет имели опыт работы в определенных сферах, например, в органах внутренних дел, на дипломатической службе, лиц, имеющих воинское звание высшего офицера и так далее".

Как ранее пояснил ТАСС один из разработчиков законопроекта, глава комитета Совфеда по экономполитике Андрей Кутепов, если в момент досрочного прекращения полномочий члена Совета Федерации до истечения его полномочий осталось менее трех месяцев, наделение полномочиями нового члена СФ не допускается.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон, позволяющий назначенному главой государства врио главы региона наделять полномочиями нового сенатора в случае досрочного прекращения полномочий предыдущим представителем этого региона в верхней палате парламента. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Согласно тексту, сделать это нужно будет не позднее, чем через 10 дней со дня досрочного прекращения полномочий предыдущего члена СФ. В принятом законе уточняется, что кандидатом для наделения полномочиями члена Совета Федерации в таком случае может быть депутат законодательного (представительного) органа государственной власти соответствующего региона, отвечающий предусмотренным законом требованиям.

Если все депутаты заксобрания соответствующего субъекта РФ избраны по одномандатным избирательным округам, то депутат этого органа, наделенный полномочиями члена Совета Федерации, сможет совмещать осуществление полномочий сенатора и регионального депутата.

Кроме того, законом расширяется перечень возможных кандидатур на пост сенатора для глав субъектов РФ или исполняющих их обязанности. Теперь глава субъекта РФ при назначении нового сенатора от исполнительной власти в случае досрочного ухода из палаты предыдущего сможет "рассматривать кандидатуры депутатов Госдумы, лиц, которые в течение пяти лет имели опыт работы в определенных сферах, например, в органах внутренних дел, на дипломатической службе, лиц, имеющих воинское звание высшего офицера и так далее".

Как ранее пояснил ТАСС один из разработчиков законопроекта, глава комитета Совфеда по экономполитике Андрей Кутепов, если в момент досрочного прекращения полномочий члена Совета Федерации до истечения его полномочий осталось менее трех месяцев, наделение полномочиями нового члена СФ не допускается.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 17:41

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, согласно которому средства размещения религиозных организаций, входящие в структуру централизованных религиозных организаций, не могут приравниваться к гостиницам. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

"Федеральным законом к средствам размещения, которые не относятся к гостиницам и на которые не распространяются требования о классификации гостиниц, отнесены средства размещения, используемые для осуществления основной деятельности религиозных организаций, входящих в структуру централизованных религиозных организаций", - говорится в сопроводительных документах.

Согласно пояснительной записке, средства размещения организаций отдыха и оздоровления детей, медицинских организаций, организаций социального обслуживания, физкультурно-спортивных организаций, централизованных религиозных организаций к гостиницам не относятся в силу прямого указания закона. Это связанно с особенностями правового статуса гостиниц, признаки которого не соответствуют назначению и особенностям перечисленных организаций. Однако, отмечают авторы закона, действующая редакция норм, регламентирующих данный вопрос, не в полной мере отражает складывающиеся на практике обстоятельства, так как в перечень исключений не включены религиозные организации, входящие в состав централизованных.

"Закон устраняет указанный недостаток названных норм путем дополнения перечня исключений религиозными организациями, входящими в структуру централизованных религиозных организаций", - говорится в пояснительной записке.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, согласно которому средства размещения религиозных организаций, входящие в структуру централизованных религиозных организаций, не могут приравниваться к гостиницам. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

"Федеральным законом к средствам размещения, которые не относятся к гостиницам и на которые не распространяются требования о классификации гостиниц, отнесены средства размещения, используемые для осуществления основной деятельности религиозных организаций, входящих в структуру централизованных религиозных организаций", - говорится в сопроводительных документах.

Согласно пояснительной записке, средства размещения организаций отдыха и оздоровления детей, медицинских организаций, организаций социального обслуживания, физкультурно-спортивных организаций, централизованных религиозных организаций к гостиницам не относятся в силу прямого указания закона. Это связанно с особенностями правового статуса гостиниц, признаки которого не соответствуют назначению и особенностям перечисленных организаций. Однако, отмечают авторы закона, действующая редакция норм, регламентирующих данный вопрос, не в полной мере отражает складывающиеся на практике обстоятельства, так как в перечень исключений не включены религиозные организации, входящие в состав централизованных.

"Закон устраняет указанный недостаток названных норм путем дополнения перечня исключений религиозными организациями, входящими в структуру централизованных религиозных организаций", - говорится в пояснительной записке.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 17:17

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон, который позволяет сотрудникам подразделений транспортной безопасности, в том числе охранникам в аэропортах, использовать электрошокеры. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

"Федеральный закон предусматривает наделение подразделений транспортной безопасности правом на приобретение, хранение и применение электрошоковых устройств и искровых разрядников отечественного производства, имеющих выходные параметры, соответствующие обязательным требованиям, установленным в соответствии с законодательством Российской Федерации о техническом регулировании", - говорится в сопроводительных материалах.

Сотрудники транспортной безопасности получают право приобретать, хранить и использовать электрошокеры и искровые разрядники на объектах транспортной инфраструктуры для предотвращения преступлений. На сегодняшний день такие средства могут использовать сотрудники частных охранных предприятий, вневедомственной охраны, судебные приставы, работники организаций федеральной почтовой связи, сотрудники Госохотнадзора, полицейские, бойцы Росгвардии, а также простые граждане, но службы транспортной безопасности в этот перечень не входят.

Законом регламентировано, в каких именно случаях допускается использование электрошокеров: для отражения нападения на объект и на граждан, для самозащиты, пресечения сопротивления, оказываемого нарушителем, для задержания лиц, застигнутых при совершении преступления, если они хотят скрыться или оказать вооруженное сопротивление.

При этом запрещается применять электрошокеры против беременных, инвалидов и малолетних за исключением случаев, когда указанные лица оказывают вооруженное сопротивление или совершают нападение, ставя под угрозу жизнь и здоровье окружающих. Закон обязывает сотрудников служб транспортной безопасности стремиться к тому, чтобы причиняемый нарушителям вред был минимальным, а также оказывать первую помощь тем, кого пришлось ударить шокером.

Сотрудники будут обязаны предупреждать о намерении использовать электрошокер, но на экстренные ситуации эта норма не распространяется. Руководители подразделений транспортной безопасности должны уведомлять органы внутренних дел о случаях использования электрошокеров.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон, который позволяет сотрудникам подразделений транспортной безопасности, в том числе охранникам в аэропортах, использовать электрошокеры. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

"Федеральный закон предусматривает наделение подразделений транспортной безопасности правом на приобретение, хранение и применение электрошоковых устройств и искровых разрядников отечественного производства, имеющих выходные параметры, соответствующие обязательным требованиям, установленным в соответствии с законодательством Российской Федерации о техническом регулировании", - говорится в сопроводительных материалах.

Сотрудники транспортной безопасности получают право приобретать, хранить и использовать электрошокеры и искровые разрядники на объектах транспортной инфраструктуры для предотвращения преступлений. На сегодняшний день такие средства могут использовать сотрудники частных охранных предприятий, вневедомственной охраны, судебные приставы, работники организаций федеральной почтовой связи, сотрудники Госохотнадзора, полицейские, бойцы Росгвардии, а также простые граждане, но службы транспортной безопасности в этот перечень не входят.

Законом регламентировано, в каких именно случаях допускается использование электрошокеров: для отражения нападения на объект и на граждан, для самозащиты, пресечения сопротивления, оказываемого нарушителем, для задержания лиц, застигнутых при совершении преступления, если они хотят скрыться или оказать вооруженное сопротивление.

При этом запрещается применять электрошокеры против беременных, инвалидов и малолетних за исключением случаев, когда указанные лица оказывают вооруженное сопротивление или совершают нападение, ставя под угрозу жизнь и здоровье окружающих. Закон обязывает сотрудников служб транспортной безопасности стремиться к тому, чтобы причиняемый нарушителям вред был минимальным, а также оказывать первую помощь тем, кого пришлось ударить шокером.

Сотрудники будут обязаны предупреждать о намерении использовать электрошокер, но на экстренные ситуации эта норма не распространяется. Руководители подразделений транспортной безопасности должны уведомлять органы внутренних дел о случаях использования электрошокеров.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 17:16

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон о компенсации налога на добавленную стоимость (НДС) напрямую, а не через банки, иностранным покупателям российских товаров при их вывозе за пределы Евразийского экономического союза. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Как пояснил ранее заместитель министра финансов РФ Юрий Зубарев, предполагается в связи с расширением практики беспошлинной торговли юридическим лицам - специализированным агентам, которые обеспечивают механизм работы по возврату НДС, перечислять этот возврат на счета покупателей напрямую. Кроме того, НДС будет возвращаться в виде наличных средств.

Налоговый кодекс РФ предусматривает возможность выплаты специализированными организациями, являющимися налоговыми резидентами РФ, в порядке компенсации физическим лицам - гражданам иностранных государств, суммы НДС, уплаченного ими при приобретении товаров в РФ, при вывозе этих товаров за пределы таможенной территории ЕАЭС (в связи с введением в РФ с 1 января 2018 года системы Tax Free). При этом выплаты могут быть как наличными денежными средствами в валюте РФ, так и зачислением на банковские карты. Целью закона является приведение норм валютного законодательства в соответствие с нормами Налогового кодекса РФ по вопросам компенсации сумм налога гражданам иностранных государств при вывозе товаров за пределы таможенной территории ЕАЭС.

Сейчас юридические лица - резиденты осуществляют валютные операции только через банковские счета в уполномоченных банках. Закон устанавливает возможность для юрлиц-резидентов осуществлять без использования банковских счетов в уполномоченных банках расчеты с физическими лицами - нерезидентами в наличных рублях по компенсации сумм НДС при вывозе товаров за пределы таможенной территории ЕАЭС.

Закон также предоставляет право всем юрлицам-резидентам без использования счетов в уполномоченных банках проводить операции с наличной иностранной валютой при оплате или возмещении расходов граждан, связанных со служебными командировками за пределы РФ, а также операций при погашении неизрасходованных авансов, выданных в связи с такими командировками. Соответственно физические лица - резиденты смогут получать наличную валюту для таких целей без использования счетов в уполномоченных банках.

Поправки ко второму чтению

Поправками было уточнено, что резидентами признаются также профессиональные участники внешнеэкономической деятельности, включенные в соответствующий перечень, утвержденный в порядке, установленном правительством РФ по согласованию с Банком России.

Помимо этого, устанавливается, что операции, которые могут совершаться между российскими резидентами и резидентами государств - членов ОЭСР или ФАТФ, будут разрешены также между российскими резидентами и резидентами государств - членов ЕАЭС или с резидентами иностранных государств, которые имеют с РФ международный договор, предусматривающий автоматический обмен финансовой информацией. Положение распространяется на правоотношения, возникшие с 1 января 2018 года.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон о компенсации налога на добавленную стоимость (НДС) напрямую, а не через банки, иностранным покупателям российских товаров при их вывозе за пределы Евразийского экономического союза. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Как пояснил ранее заместитель министра финансов РФ Юрий Зубарев, предполагается в связи с расширением практики беспошлинной торговли юридическим лицам - специализированным агентам, которые обеспечивают механизм работы по возврату НДС, перечислять этот возврат на счета покупателей напрямую. Кроме того, НДС будет возвращаться в виде наличных средств.

Налоговый кодекс РФ предусматривает возможность выплаты специализированными организациями, являющимися налоговыми резидентами РФ, в порядке компенсации физическим лицам - гражданам иностранных государств, суммы НДС, уплаченного ими при приобретении товаров в РФ, при вывозе этих товаров за пределы таможенной территории ЕАЭС (в связи с введением в РФ с 1 января 2018 года системы Tax Free). При этом выплаты могут быть как наличными денежными средствами в валюте РФ, так и зачислением на банковские карты. Целью закона является приведение норм валютного законодательства в соответствие с нормами Налогового кодекса РФ по вопросам компенсации сумм налога гражданам иностранных государств при вывозе товаров за пределы таможенной территории ЕАЭС.

Сейчас юридические лица - резиденты осуществляют валютные операции только через банковские счета в уполномоченных банках. Закон устанавливает возможность для юрлиц-резидентов осуществлять без использования банковских счетов в уполномоченных банках расчеты с физическими лицами - нерезидентами в наличных рублях по компенсации сумм НДС при вывозе товаров за пределы таможенной территории ЕАЭС.

Закон также предоставляет право всем юрлицам-резидентам без использования счетов в уполномоченных банках проводить операции с наличной иностранной валютой при оплате или возмещении расходов граждан, связанных со служебными командировками за пределы РФ, а также операций при погашении неизрасходованных авансов, выданных в связи с такими командировками. Соответственно физические лица - резиденты смогут получать наличную валюту для таких целей без использования счетов в уполномоченных банках.

Поправки ко второму чтению

Поправками было уточнено, что резидентами признаются также профессиональные участники внешнеэкономической деятельности, включенные в соответствующий перечень, утвержденный в порядке, установленном правительством РФ по согласованию с Банком России.

Помимо этого, устанавливается, что операции, которые могут совершаться между российскими резидентами и резидентами государств - членов ОЭСР или ФАТФ, будут разрешены также между российскими резидентами и резидентами государств - членов ЕАЭС или с резидентами иностранных государств, которые имеют с РФ международный договор, предусматривающий автоматический обмен финансовой информацией. Положение распространяется на правоотношения, возникшие с 1 января 2018 года.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 17:12

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон, наделяющий родителей застрахованного лица безусловным правом на получение единовременной страховой выплаты после его смерти в результате несчастного случая на производстве или профессионального заболевания. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Закон направлен на повышение уровня социальной защиты родителей, потерявших детей в результате несчастного случая на производстве. Устанавливается безусловное право родителей, потерявших детей в результате несчастного случая на производстве, на получение наряду с несовершеннолетними детьми и супругой (супругом) умершего застрахованного единовременной страховой выплаты, выплачиваемой этим лицам равными долями.

В настоящее время такое безусловное право имеют лишь несовершеннолетние дети умершего застрахованного, иждивенство которых не требует доказательств. Согласно действующему законодательству, право на получение страховых выплат в случае смерти застрахованного в результате наступления страхового случая имеют в том числе один из родителей, супруг (супруга) либо другой член семьи независимо от его трудоспособности, который не работает и занят уходом за состоявшими на иждивении умершего его детьми, внуками, братьями и сестрами, не достигшими возраста 14 лет либо признанными нуждающимися по состоянию здоровья в постороннем уходе. Все эти группы объединены в один абзац закона, размер выплаты составляет 1 млн рублей. Поэтому при определении круга лиц, имеющих право на получение единовременной страховой выплаты в случае смерти застрахованного, может возникнуть правовая коллизия и затруднения в правоприменительной практике.

Закон выносит в отдельный абзац статьи о праве на единовременные страховые выплаты обоих родителей и супруга (супругу) умершего (умершей).

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон, наделяющий родителей застрахованного лица безусловным правом на получение единовременной страховой выплаты после его смерти в результате несчастного случая на производстве или профессионального заболевания. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Закон направлен на повышение уровня социальной защиты родителей, потерявших детей в результате несчастного случая на производстве. Устанавливается безусловное право родителей, потерявших детей в результате несчастного случая на производстве, на получение наряду с несовершеннолетними детьми и супругой (супругом) умершего застрахованного единовременной страховой выплаты, выплачиваемой этим лицам равными долями.

В настоящее время такое безусловное право имеют лишь несовершеннолетние дети умершего застрахованного, иждивенство которых не требует доказательств. Согласно действующему законодательству, право на получение страховых выплат в случае смерти застрахованного в результате наступления страхового случая имеют в том числе один из родителей, супруг (супруга) либо другой член семьи независимо от его трудоспособности, который не работает и занят уходом за состоявшими на иждивении умершего его детьми, внуками, братьями и сестрами, не достигшими возраста 14 лет либо признанными нуждающимися по состоянию здоровья в постороннем уходе. Все эти группы объединены в один абзац закона, размер выплаты составляет 1 млн рублей. Поэтому при определении круга лиц, имеющих право на получение единовременной страховой выплаты в случае смерти застрахованного, может возникнуть правовая коллизия и затруднения в правоприменительной практике.

Закон выносит в отдельный абзац статьи о праве на единовременные страховые выплаты обоих родителей и супруга (супругу) умершего (умершей).

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +30,914.88

Регистрация: 14.09.2010

Сообщений: 18,861

Читатели: 82

Глобальный Модератор

Регистрация: 14.09.2010

Сообщений: 18,861

Читатели: 82

Глобальный Модератор

Цитата: Swet от 02.12.2019 18:07:21При этом, поскольку вопрос затрагивает давние традиции общества и его психологические установки, все предложения должны предварительно выноситься на открытые общественные обсуждения, и приниматься с учетом возникших корректировок.Скрытый текстСкрытый текст

Так именно так вроде и делается. И это общественное обсуждение как раз сейчас и идет.

На специальном сайте.

Другой вопрос, что обсуждение там на 90% голимый флуд и графоманство, перемежаемое кликушеством. Процентов 10 дельных реплик есть и за и против, но аргументированных и именно этот проект Закона анализирующих. Их там и меньшинство, потому как на каждую из них куча малосодержательного шлака вываливается, с лозунгами и ярлыками.

Такое сложилось в голове распределение после просмотра. В целом, гораздо более чинно и благолепно там выражовываются, чем на Авантюре, например, премодерация идет, но сути это не меняет ни разу.

На Авантюре гораздо содержательнее обсуждают.

Но и здесь, нам уже двое, если не путаю, коллег на то обсуждение указывали как на эталон и "глас народа", сами при этом практически ничего не сказав, за исключинием эмоциональной оценки даже не проекта Закона, а некоей собственной конструкции, подменяющей в нем написанное, и проекцией ее в русло, что зафтрамыфсеумрем, а детей наших съедят.

Утрирую несколько, но суть именно такова.

Ну, дык...

И где найти обсуждальщиков

Ну или признак того, что по-серьезному, эта тема народ не затрагивает, за исключением политизированной его части, которой все равно, что обсуждать, примерно одними и теми же аргументами, этот ли проект Закона, сквер в Екате, ипотеку ....

Та же пенсионная реформа гораздо содержательнее обсуждалась. Интересных и мыслей и цельных материалов с выкладками, анализом, было значительно больше, а шлака меньше.

Видно было, что затрагивала широкий слой людей, в том числе и тех, кому есть что сказать и обладает для этого компетенциями.

"Но они должны понять, что бал вампиров заканчивается". В.В. Путин

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 17:09

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, который вводит многомиллионные штрафы за невыполнение требований о хранении в РФ персональных данных россиян. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Кодекс РФ об административных правонарушениях (КоАП) дополняется нормой, согласно которой вводятся штрафные санкции для операторов, не выполнивших при сборе персональных данных россиян, в том числе через интернет, предусмотренное законом требование о систематизации и хранении информации в базах данных исключительно на территории РФ, то есть использовавших хранилища за рубежом. За такое правонарушение устанавливаются штрафы для граждан в размере от 30 тыс. до 50 тыс. рублей, для должностных лиц - от 100 тыс. до 200 тыс. рублей, для юридических лиц - от 1 млн до 6 млн рублей.

В случае повторного нарушения штрафы увеличатся. Для граждан они составят от 50 тыс. до 100 тыс. рублей, для должностных лиц - от 500 тыс. до 800 тыс. рублей, для юридических лиц - от 6 млн до 18 млн рублей.

Кроме того, устанавливается наказание за повторное неисполнение оператором требования, согласно которому он должен уведомить федеральные органы о запуске новых программ для приема и обработки данных. Это правонарушение повлечет за собой штраф в размере от 5 тыс. до 10 тыс. рублей для граждан. Для должностных лиц сумма штрафа составит от 50 тыс. до 100 тыс. рублей, а для юридических - от 500 тыс. до 1 млн рублей.

Закон увеличивает наказание за отказ организаторов распространения информации в интернете (хостинг-провайдеров, владельцев доменов и сайтов) предоставить уполномоченным госорганам при проведении ими оперативно-разыскных мероприятий или работы по обеспечении безопасности РФ "информацию о фактах приема, передачи, доставки и (или) обработки голосовой информации, письменного текста, изображений, звуков или иных электронных сообщений пользователей сети Интернет и информацию о таких пользователях". Сумма штрафа для граждан в этом случае составит от 15 тыс. до 30 тыс. рублей, для должностных лиц - от 100 тыс. до 500 тыс. рублей, для юридических лиц - от 2 млн до 6 млн рублей (сейчас максимальный штраф составляет 1 млн рублей).

Штрафы для поисковиков и мессенджеров

Документ также предусматривает увеличенные штрафы для поисковых интернет-сервисов в тех случаях, когда они повторно нарушили действующие ограничения, в том числе направив пользователей на запрещенные сайты. Действующая редакция КоАП предусматривает для поисковых порталов санкции за отказ подключиться к федеральной государственной информационной системе, в которой хранятся данные об онлайн-ресурсах, доступ к которым ограничен на территории РФ. Делается это для того, чтобы поисковики после подключения к системе удаляли из выдачи сайты, внесенные в черные списки. Кроме того, предусмотрены штрафы за выдачу пользователям ссылок на запрещенные ресурсы.

Если поисковый сервис повторно нарушил эти нормы, то штраф для граждан составит от 30 тыс. до 100 тыс. рублей, для должностных лиц - от 100 тыс. до 500 тыс. рублей и для юридических лиц - от 1,5 млн до 5 млн рублей.

Вводятся также повторные штрафы и за выдачу сведений о доменном имени и об указателях страниц сайтов, доступ к которым ограничен на основании соответствующего решения суда, или копий заблокированных сайтов. В случае повторного нарушения данной статьи устанавливаются штрафы для граждан в размере от 30 тыс. до 100 тыс. рублей, для должностных лиц - от 100 тыс. до 500 тыс. рублей. Штраф для юридического лица составит от 1,5 млн до 3 млн рублей.

Кроме того, закон предусматривает штрафы в случае повторного нарушения мессенджером требований российского законодательства. Это повлечет за собой административный штраф для граждан в размере от 5 тыс. до 10 тыс. рублей, для должностных лиц - от 50 тыс. до 70 тыс. рублей, для юридических лиц - от 1 млн до 2 млн рублей.

Помимо этого, за отказ владельца мессенджера предоставлять в ФСБ "информацию, необходимую для декодирования принимаемых, передаваемых, доставляемых и (или) обрабатываемых электронных сообщений", грозят санкции, аналогичные тем, что могут последовать за отказ организаторов распространения информации в интернете предоставить силовикам запрашиваемые данные.

Повторные штрафы за трансляцию

Возрастают и штрафы за повторные нарушения со стороны владельцев аудиовизуальных сервисов - так называемых онлайн-кинотеатров. Речь идет о трансляции телеканалов или телепрограмм, не зарегистрированных в качестве СМИ. Это же касается и тех продуктов, лицензия на трансляцию которых была отозвана.

Сейчас максимальный штраф для граждан составляет до 10 тыс. рублей, для должностных лиц - до 100 тыс. рублей, для юридических лиц - до 700 тыс. рублей, если речь идет о первом нарушении. Если после первого нарушения подобный контент снова транслировался, то, согласно тексту закона, размер штрафа для граждан составит от 10 тыс. до 20 тыс. рублей, для должностных лиц - от 100 тыс. до 200 тыс. рублей, для юридических лиц - от 700 тыс. до 1 млн рублей.

Вводятся штрафы для тех, кто вновь допустил распространение призывов к терроризму и экстремизму посредством аудиовизуальных сервисов. Такое правонарушение, согласно закону, повлечет за собой административный штраф для граждан в размере от 150 тыс. до 300 тыс. рублей, для должностных лиц - от 600 тыс. до 800 тыс. рублей, а для юридических лиц - от 1 млн до 5 млн рублей.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, который вводит многомиллионные штрафы за невыполнение требований о хранении в РФ персональных данных россиян. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Кодекс РФ об административных правонарушениях (КоАП) дополняется нормой, согласно которой вводятся штрафные санкции для операторов, не выполнивших при сборе персональных данных россиян, в том числе через интернет, предусмотренное законом требование о систематизации и хранении информации в базах данных исключительно на территории РФ, то есть использовавших хранилища за рубежом. За такое правонарушение устанавливаются штрафы для граждан в размере от 30 тыс. до 50 тыс. рублей, для должностных лиц - от 100 тыс. до 200 тыс. рублей, для юридических лиц - от 1 млн до 6 млн рублей.

В случае повторного нарушения штрафы увеличатся. Для граждан они составят от 50 тыс. до 100 тыс. рублей, для должностных лиц - от 500 тыс. до 800 тыс. рублей, для юридических лиц - от 6 млн до 18 млн рублей.

Кроме того, устанавливается наказание за повторное неисполнение оператором требования, согласно которому он должен уведомить федеральные органы о запуске новых программ для приема и обработки данных. Это правонарушение повлечет за собой штраф в размере от 5 тыс. до 10 тыс. рублей для граждан. Для должностных лиц сумма штрафа составит от 50 тыс. до 100 тыс. рублей, а для юридических - от 500 тыс. до 1 млн рублей.

Закон увеличивает наказание за отказ организаторов распространения информации в интернете (хостинг-провайдеров, владельцев доменов и сайтов) предоставить уполномоченным госорганам при проведении ими оперативно-разыскных мероприятий или работы по обеспечении безопасности РФ "информацию о фактах приема, передачи, доставки и (или) обработки голосовой информации, письменного текста, изображений, звуков или иных электронных сообщений пользователей сети Интернет и информацию о таких пользователях". Сумма штрафа для граждан в этом случае составит от 15 тыс. до 30 тыс. рублей, для должностных лиц - от 100 тыс. до 500 тыс. рублей, для юридических лиц - от 2 млн до 6 млн рублей (сейчас максимальный штраф составляет 1 млн рублей).

Штрафы для поисковиков и мессенджеров

Документ также предусматривает увеличенные штрафы для поисковых интернет-сервисов в тех случаях, когда они повторно нарушили действующие ограничения, в том числе направив пользователей на запрещенные сайты. Действующая редакция КоАП предусматривает для поисковых порталов санкции за отказ подключиться к федеральной государственной информационной системе, в которой хранятся данные об онлайн-ресурсах, доступ к которым ограничен на территории РФ. Делается это для того, чтобы поисковики после подключения к системе удаляли из выдачи сайты, внесенные в черные списки. Кроме того, предусмотрены штрафы за выдачу пользователям ссылок на запрещенные ресурсы.

Если поисковый сервис повторно нарушил эти нормы, то штраф для граждан составит от 30 тыс. до 100 тыс. рублей, для должностных лиц - от 100 тыс. до 500 тыс. рублей и для юридических лиц - от 1,5 млн до 5 млн рублей.

Вводятся также повторные штрафы и за выдачу сведений о доменном имени и об указателях страниц сайтов, доступ к которым ограничен на основании соответствующего решения суда, или копий заблокированных сайтов. В случае повторного нарушения данной статьи устанавливаются штрафы для граждан в размере от 30 тыс. до 100 тыс. рублей, для должностных лиц - от 100 тыс. до 500 тыс. рублей. Штраф для юридического лица составит от 1,5 млн до 3 млн рублей.

Кроме того, закон предусматривает штрафы в случае повторного нарушения мессенджером требований российского законодательства. Это повлечет за собой административный штраф для граждан в размере от 5 тыс. до 10 тыс. рублей, для должностных лиц - от 50 тыс. до 70 тыс. рублей, для юридических лиц - от 1 млн до 2 млн рублей.

Помимо этого, за отказ владельца мессенджера предоставлять в ФСБ "информацию, необходимую для декодирования принимаемых, передаваемых, доставляемых и (или) обрабатываемых электронных сообщений", грозят санкции, аналогичные тем, что могут последовать за отказ организаторов распространения информации в интернете предоставить силовикам запрашиваемые данные.

Повторные штрафы за трансляцию

Возрастают и штрафы за повторные нарушения со стороны владельцев аудиовизуальных сервисов - так называемых онлайн-кинотеатров. Речь идет о трансляции телеканалов или телепрограмм, не зарегистрированных в качестве СМИ. Это же касается и тех продуктов, лицензия на трансляцию которых была отозвана.

Сейчас максимальный штраф для граждан составляет до 10 тыс. рублей, для должностных лиц - до 100 тыс. рублей, для юридических лиц - до 700 тыс. рублей, если речь идет о первом нарушении. Если после первого нарушения подобный контент снова транслировался, то, согласно тексту закона, размер штрафа для граждан составит от 10 тыс. до 20 тыс. рублей, для должностных лиц - от 100 тыс. до 200 тыс. рублей, для юридических лиц - от 700 тыс. до 1 млн рублей.

Вводятся штрафы для тех, кто вновь допустил распространение призывов к терроризму и экстремизму посредством аудиовизуальных сервисов. Такое правонарушение, согласно закону, повлечет за собой административный штраф для граждан в размере от 150 тыс. до 300 тыс. рублей, для должностных лиц - от 600 тыс. до 800 тыс. рублей, а для юридических лиц - от 1 млн до 5 млн рублей.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 17:01

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал законы о бюджетах Пенсионного фонда России (ПФР), Фонда обязательного медицинского страхования (ФОМС) и Фонда социального страхования (ФСС) на 2020 год и плановый период 2021-2022 годов. Документы опубликованы в понедельник на официальном интернет-портале правовой информации.

Бюджет ПФР сформирован с дефицитом в сумме 118,5 млрд рублей в 2020 году, 28,5 млрд рублей в 2021 году, а в 2022 году - с профицитом 18,5 млрд рублей. Доходы ПФР на 2020 год прогнозируются в сумме 8 трлн 923,8 млрд рублей, на 2021 год - 9 трлн 296,5 млрд рублей, на 2022 год - 9 трлн 720,8 млрд рублей. Расходы фонда на 2020 год предусматриваются в размере 9 трлн 042,3 млрд рублей, на 2021 год - 9 трлн 325 млрд рублей, на 2022 год - 9 трлн 702,3 млрд рублей.

Доходы ФОМС на 2020 год предусмотрены в сумме 2,367 трлн рублей, на 2021 год - 2,511 трлн рублей, на 2022 год - 2,645 трлн рублей. Расходы на 2020 год предусмотрены в сумме 2,368 трлн рублей, на 2021 год - 2,515 трлн рублей, на 2022 год - 2,652 трлн рублей. Дефицит бюджета составит в 2020 году 1,4 млрд рублей с дальнейшим ростом к 2022 году до 6,9 млрд рублей. Сбалансированность бюджета будет достигнута за счет переходящих остатков средств на конец соответствующего финансового года, говорится в пояснительной записке к документу.

Доходы бюджета Фонда соцстрахования на 2020 год предусмотрены в размере 811,577 млрд рублей, в том числе на обязательное страхование на случай временной нетрудоспособности и в связи с материнством - 604,8 млрд рублей. В 2021 году доходы фонда оценены в 821,126 млрд и 604,8 млрд рублей соответственно, в 2022 году - 936,482 млрд и 706,99 млрд рублей соответственно. В 2020 году расходы прогнозируются в размере 788,108 млрд рублей, в том числе 618,7 млрд рублей на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. На 2021 год расходы оценены в 831,396 млрд и 657,6 млрд рублей, на 2022 год - в 873,961 млрд и 695,4 млрд рублей соответственно.

Бюджет фонда сформирован, исходя из показателя профицита в размере 23,5 млрд рублей в 2020 году, с дефицитом 10,3 млрд рублей в 2021 году и с профицитом 62,5 млрд рублей в 2022 году.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал законы о бюджетах Пенсионного фонда России (ПФР), Фонда обязательного медицинского страхования (ФОМС) и Фонда социального страхования (ФСС) на 2020 год и плановый период 2021-2022 годов. Документы опубликованы в понедельник на официальном интернет-портале правовой информации.

Бюджет ПФР сформирован с дефицитом в сумме 118,5 млрд рублей в 2020 году, 28,5 млрд рублей в 2021 году, а в 2022 году - с профицитом 18,5 млрд рублей. Доходы ПФР на 2020 год прогнозируются в сумме 8 трлн 923,8 млрд рублей, на 2021 год - 9 трлн 296,5 млрд рублей, на 2022 год - 9 трлн 720,8 млрд рублей. Расходы фонда на 2020 год предусматриваются в размере 9 трлн 042,3 млрд рублей, на 2021 год - 9 трлн 325 млрд рублей, на 2022 год - 9 трлн 702,3 млрд рублей.

Доходы ФОМС на 2020 год предусмотрены в сумме 2,367 трлн рублей, на 2021 год - 2,511 трлн рублей, на 2022 год - 2,645 трлн рублей. Расходы на 2020 год предусмотрены в сумме 2,368 трлн рублей, на 2021 год - 2,515 трлн рублей, на 2022 год - 2,652 трлн рублей. Дефицит бюджета составит в 2020 году 1,4 млрд рублей с дальнейшим ростом к 2022 году до 6,9 млрд рублей. Сбалансированность бюджета будет достигнута за счет переходящих остатков средств на конец соответствующего финансового года, говорится в пояснительной записке к документу.

Доходы бюджета Фонда соцстрахования на 2020 год предусмотрены в размере 811,577 млрд рублей, в том числе на обязательное страхование на случай временной нетрудоспособности и в связи с материнством - 604,8 млрд рублей. В 2021 году доходы фонда оценены в 821,126 млрд и 604,8 млрд рублей соответственно, в 2022 году - 936,482 млрд и 706,99 млрд рублей соответственно. В 2020 году расходы прогнозируются в размере 788,108 млрд рублей, в том числе 618,7 млрд рублей на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. На 2021 год расходы оценены в 831,396 млрд и 657,6 млрд рублей, на 2022 год - в 873,961 млрд и 695,4 млрд рублей соответственно.

Бюджет фонда сформирован, исходя из показателя профицита в размере 23,5 млрд рублей в 2020 году, с дефицитом 10,3 млрд рублей в 2021 году и с профицитом 62,5 млрд рублей в 2022 году.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 15:52

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон о маркировке ценных музыкальных инструментов, который существенно облегчит для музыкантов их временный вывоз из РФ. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Законом предлагается маркировать музыкальные инструменты или смычки, отнесенные по результатам экспертизы к культурным ценностям. Устанавливается, что на такой инструмент будут наноситься две уникальные метки: химическая метка, которая позволит идентифицировать инструмент в качестве культурной ценности, и радиочастотная, содержащая уникальный код маркировки, связанный с записью в единой базе данных о музыкальных инструментах и смычках.

Отсутствие на инструменте или смычке маркировки послужит основанием для отказа в выдаче заключения на временный вывоз.

Кроме того, в законе прописано, что таможенные посты должны быть оборудованы приборами, необходимыми для проверки маркировки музыкальных инструментов, и иметь доступ к единой базе данных о таких инструментах и смычках. При этом на каждый музыкальный инструмент или смычок, являющийся культурной ценностью и заявленный к временному вывозу, должен быть оформлен паспорт с фотографией инструмента, указанием идентификационной информации о нем, его собственнике либо пользователе. Такой паспорт на инструмент будет действовать 10 лет.

Правила маркировки будет определять правительство РФ в положении о нанесении маркировки на музыкальные инструменты или смычки.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон о маркировке ценных музыкальных инструментов, который существенно облегчит для музыкантов их временный вывоз из РФ. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

Законом предлагается маркировать музыкальные инструменты или смычки, отнесенные по результатам экспертизы к культурным ценностям. Устанавливается, что на такой инструмент будут наноситься две уникальные метки: химическая метка, которая позволит идентифицировать инструмент в качестве культурной ценности, и радиочастотная, содержащая уникальный код маркировки, связанный с записью в единой базе данных о музыкальных инструментах и смычках.

Отсутствие на инструменте или смычке маркировки послужит основанием для отказа в выдаче заключения на временный вывоз.

Кроме того, в законе прописано, что таможенные посты должны быть оборудованы приборами, необходимыми для проверки маркировки музыкальных инструментов, и иметь доступ к единой базе данных о таких инструментах и смычках. При этом на каждый музыкальный инструмент или смычок, являющийся культурной ценностью и заявленный к временному вывозу, должен быть оформлен паспорт с фотографией инструмента, указанием идентификационной информации о нем, его собственнике либо пользователе. Такой паспорт на инструмент будет действовать 10 лет.

Правила маркировки будет определять правительство РФ в положении о нанесении маркировки на музыкальные инструменты или смычки.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 17:33

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, который сохраняет право на получение жилья для военных, которые были обеспечены квартирами в качестве членов семей других военнослужащих до своего прихода в армию. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

"Федеральный закон устанавливает, что военнослужащие, которые самостоятельно не реализовали свое право на обеспечение жилыми помещениями в составе членов семей других военнослужащих, и в дальнейшем, признанные нуждающимися в жилых помещениях, будут обеспечиваться жилыми помещениями, - говорится в сопроводительных документах. - При этом не учитывается жилая площадь, которой они были обеспечены в составе семей других военнослужащих, при условии, что данные военнослужащие не являются нанимателями указанных жилых помещений по договорам социального найма или членами семьи нанимателя по договорам социального найма".

При признании военнослужащих нуждающимися в жилье и предоставлении им и совместно с ними проживающими членам их семей квартир либо денежных средств на приобретение или строительство жилья будет учитываться ряд положений Жилищного кодекса РФ. В частности, граждане, которые с целью приобретения права состоять на учете в качестве нуждающихся в жилых помещениях совершили действия, в результате которых они могут быть признаны нуждающимися в жилье, принимаются на учет "не ранее чем через пять лет со дня совершения указанных намеренных действий".

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент России Владимир Путин подписал закон, который сохраняет право на получение жилья для военных, которые были обеспечены квартирами в качестве членов семей других военнослужащих до своего прихода в армию. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

"Федеральный закон устанавливает, что военнослужащие, которые самостоятельно не реализовали свое право на обеспечение жилыми помещениями в составе членов семей других военнослужащих, и в дальнейшем, признанные нуждающимися в жилых помещениях, будут обеспечиваться жилыми помещениями, - говорится в сопроводительных документах. - При этом не учитывается жилая площадь, которой они были обеспечены в составе семей других военнослужащих, при условии, что данные военнослужащие не являются нанимателями указанных жилых помещений по договорам социального найма или членами семьи нанимателя по договорам социального найма".

При признании военнослужащих нуждающимися в жилье и предоставлении им и совместно с ними проживающими членам их семей квартир либо денежных средств на приобретение или строительство жилья будет учитываться ряд положений Жилищного кодекса РФ. В частности, граждане, которые с целью приобретения права состоять на учете в качестве нуждающихся в жилых помещениях совершили действия, в результате которых они могут быть признаны нуждающимися в жилье, принимаются на учет "не ранее чем через пять лет со дня совершения указанных намеренных действий".

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 дек, 23:44

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон о внесении изменений в федеральный закон о федеральном бюджете на 2019 год. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

По сравнению с действующим законом о бюджете на 2019 год профицит бюджета РФ снизится с 1,881 трлн руб. до 1,480 трлн руб. (или с 1,7% ВВП до 1,4% ВВП). Доходы бюджета, в соответствии с поправками, составят 19,970 трлн руб. против 20,174 трлн руб., расходы - 18,489 трлн руб. против 18,293 трлн руб.

Инфляция по итогам 2019 года составит 3,8% против 4,3, которые прогнозировались в бюджете ранее.

Объем поступлений доходов от уплаты НДД (налог на добавленный доход) в 2019 году оценивается в сумме 85,212 млрд руб., что на 21,922 млрд руб. (на 34,6%) больше суммы, учтенной в ранее принятом законе о бюджете на 2019 год. Объем поступлений НДПИ (налог на добычу полезных ископаемых) от углеводородного сырья в 2019 году оценивается в сумме 5,975 трлн руб., что на 158,111 млрд руб. (на 2,6%) меньше суммы, учтенной в принятом законе о бюджете на 2019 год.

Объем поступлений регулярных платежей за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции (в виде углеводородного сырья) в 2019 году оценивается в сумме 45,838 млрд руб., что на 2,196 млрд руб. (на 5%) больше суммы, учтенной в бюджете на 2019 год, и рассчитан с учетом изменения основных макроэкономических параметров.

Поступления доходов от взимания ввозных таможенных пошлин в 2019 году оцениваются в сумме 688,602 млрд руб., что на 32,107 млрд руб. (на 4,9%) больше суммы, учтенной в законе о бюджете.

На что направят средства

Закон предусматривает выделение бюджетных ассигнований и дополнительно направление их, в том числе, на закупку вакцин для профилактики гриппа - 2 млрд руб., на поддержку кинематографии в целях производства национальных фильмов - 4,8 млрд руб., на предоставление субсидии АНО популяризации и развития автоспорта "Росгонки" на подготовку и проведение российского этапа чемпионата мира FIA "Формула 1" и автомобильных гонок поддержки - 1,3 млрд руб., на предоставление субсидий российским производителям колесных транспортных средств на компенсацию части затрат, связанных с выпуском и поддержкой гарантийных обязательств по колесным транспортным средствам, соответствующим нормам Евро-4, Евро-5 - 20,8 млрд руб.

Кроме того, бюджетные средства направят на субсидии ФГАУ "Российский фонд технологического развития" для поддержки организаций промышленности путем предоставления льготных займов - 4,2 млрд руб., на субсидии российским банкам для возмещения выпадающих доходов по кредитам, выданным в 2015-2017 годах гражданам на приобретение автомобилей, и возмещение части затрат по кредитам, выданным в 2018-2020 годы гражданам на приобретение автомобилей - 4 млрд руб., на субсидий на возмещение потерь в доходах российских лизинговых организаций при предоставлении лизингополучателю скидки по уплате авансового платежа по договорам лизинга колесных транспортных средств, заключенным в 2018-2020 годах - 3 млрд руб., на поддержку в форме субсидий российским организациям автомобилестроения - 3 млрд руб.

Дополнительные средства будут выделены на взнос в уставный капитал ПАО "Объединенная авиастроительная корпорация" для финансирования затрат по доработке самолета Ил-114 - 1,7 млрд руб., на взнос в уставный капитал АО "Объединенная двигателестроительная корпорация" на финансирование затрат по разработке и созданию перспективного двигателя ПД-35 для отечественного самолета Ил96-400М - 10,5 млрд руб., на предоставление субсидии ПАО "Государственная транспортная лизинговая компания" в целях поддержки лизинга судов российского производства, в том числе для софинансирования приобретения двух пассажирских судов проекта А45-90.2 - 10, 6 млрд руб.

На дотации бюджетам субъектов РФ на поддержку мер по обеспечению сбалансированности бюджетов пойдет 10,6 млрд. руб., на дотации бюджетам субъектов РФ для оказания дополнительной финансовой помощи регионам - 1,6 млрд руб.

На взнос в уставный капитал АО "ДОМ.РФ" в связи с переходом на финансирование проектов жилищного строительства с 1 июля 2019 года с использованием счетов эскроу направят 5,4 млрд руб., на еще один взнос в уставный капитал АО "ДОМ.РФ" на реализацию программы "Дальневосточная ипотека" - 14,7 млрд. руб.; на докапитализацию ПАО "Промсвязьбанк" для кредитования реального сектора экономики - 7,8 млрд руб., на взнос в уставный капитал АО "Россельхозбанк" в целях обеспечения ежегодно до 12 млрд. руб. новых кредитов в рамках выполнения требований ЦБ РФ, в том числе к нормативам достаточности капитала - 4,6 млрд. руб.

На предоставление межбюджетных трансфертов бюджету Пенсионного фонда РФ на валоризацию величины расчетного пенсионного капитала в связи с уточнением темпа снижения расходов на валоризацию пенсий будет выделено 15,3 млрд. руб.

Что скорректировали во втором чтении

Кроме того, в результате перераспределения средств будет выделено 2,266 млрд рублей на завершение строительства военного технополиса "Эра" в Анапе, для покрытия долгов предприятиям ОПК - 343,286 млн рублей. Росгвардии будет выделено 1,25 млрд рублей на закупку автомобильной техники, еще 200 млн руб. будет направлено на увеличение оплаты труда служащим Росгвардии, ассигнования для почтовых расходов Службы судебных приставов составят 1,864 млрд рублей, субсидии производителям сельхозтехники увеличатся до 3,5 млрд рублей.

На осуществление имущественного взноса РФ в госкорпорацию развития "ВЭБ.РФ" на компенсацию части затрат по исполнению обязательств по внешним заимствованиям на рынках капитала, компенсацию убытков, связанных с участием и (или) прекращением участия в начатых до 1 января 2018 года проектах ВЭБ.РФ (включая формирование резервов на возможные потери по этим проектам), и компенсацию убытков, возникающих в результате безвозмездной передачи активов в казну, будет выделено 242,1 млрд руб. В резервный фонд правительства РФ будет направлено 16,6 млрд руб.

ТАСС

МОСКВА, 2 декабря. /ТАСС/. Президент Владимир Путин подписал закон о внесении изменений в федеральный закон о федеральном бюджете на 2019 год. Документ опубликован в понедельник на официальном интернет-портале правовой информации.

По сравнению с действующим законом о бюджете на 2019 год профицит бюджета РФ снизится с 1,881 трлн руб. до 1,480 трлн руб. (или с 1,7% ВВП до 1,4% ВВП). Доходы бюджета, в соответствии с поправками, составят 19,970 трлн руб. против 20,174 трлн руб., расходы - 18,489 трлн руб. против 18,293 трлн руб.

Инфляция по итогам 2019 года составит 3,8% против 4,3, которые прогнозировались в бюджете ранее.

Объем поступлений доходов от уплаты НДД (налог на добавленный доход) в 2019 году оценивается в сумме 85,212 млрд руб., что на 21,922 млрд руб. (на 34,6%) больше суммы, учтенной в ранее принятом законе о бюджете на 2019 год. Объем поступлений НДПИ (налог на добычу полезных ископаемых) от углеводородного сырья в 2019 году оценивается в сумме 5,975 трлн руб., что на 158,111 млрд руб. (на 2,6%) меньше суммы, учтенной в принятом законе о бюджете на 2019 год.

Объем поступлений регулярных платежей за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции (в виде углеводородного сырья) в 2019 году оценивается в сумме 45,838 млрд руб., что на 2,196 млрд руб. (на 5%) больше суммы, учтенной в бюджете на 2019 год, и рассчитан с учетом изменения основных макроэкономических параметров.

Поступления доходов от взимания ввозных таможенных пошлин в 2019 году оцениваются в сумме 688,602 млрд руб., что на 32,107 млрд руб. (на 4,9%) больше суммы, учтенной в законе о бюджете.

На что направят средства

Закон предусматривает выделение бюджетных ассигнований и дополнительно направление их, в том числе, на закупку вакцин для профилактики гриппа - 2 млрд руб., на поддержку кинематографии в целях производства национальных фильмов - 4,8 млрд руб., на предоставление субсидии АНО популяризации и развития автоспорта "Росгонки" на подготовку и проведение российского этапа чемпионата мира FIA "Формула 1" и автомобильных гонок поддержки - 1,3 млрд руб., на предоставление субсидий российским производителям колесных транспортных средств на компенсацию части затрат, связанных с выпуском и поддержкой гарантийных обязательств по колесным транспортным средствам, соответствующим нормам Евро-4, Евро-5 - 20,8 млрд руб.

Кроме того, бюджетные средства направят на субсидии ФГАУ "Российский фонд технологического развития" для поддержки организаций промышленности путем предоставления льготных займов - 4,2 млрд руб., на субсидии российским банкам для возмещения выпадающих доходов по кредитам, выданным в 2015-2017 годах гражданам на приобретение автомобилей, и возмещение части затрат по кредитам, выданным в 2018-2020 годы гражданам на приобретение автомобилей - 4 млрд руб., на субсидий на возмещение потерь в доходах российских лизинговых организаций при предоставлении лизингополучателю скидки по уплате авансового платежа по договорам лизинга колесных транспортных средств, заключенным в 2018-2020 годах - 3 млрд руб., на поддержку в форме субсидий российским организациям автомобилестроения - 3 млрд руб.

Дополнительные средства будут выделены на взнос в уставный капитал ПАО "Объединенная авиастроительная корпорация" для финансирования затрат по доработке самолета Ил-114 - 1,7 млрд руб., на взнос в уставный капитал АО "Объединенная двигателестроительная корпорация" на финансирование затрат по разработке и созданию перспективного двигателя ПД-35 для отечественного самолета Ил96-400М - 10,5 млрд руб., на предоставление субсидии ПАО "Государственная транспортная лизинговая компания" в целях поддержки лизинга судов российского производства, в том числе для софинансирования приобретения двух пассажирских судов проекта А45-90.2 - 10, 6 млрд руб.

На дотации бюджетам субъектов РФ на поддержку мер по обеспечению сбалансированности бюджетов пойдет 10,6 млрд. руб., на дотации бюджетам субъектов РФ для оказания дополнительной финансовой помощи регионам - 1,6 млрд руб.

На взнос в уставный капитал АО "ДОМ.РФ" в связи с переходом на финансирование проектов жилищного строительства с 1 июля 2019 года с использованием счетов эскроу направят 5,4 млрд руб., на еще один взнос в уставный капитал АО "ДОМ.РФ" на реализацию программы "Дальневосточная ипотека" - 14,7 млрд. руб.; на докапитализацию ПАО "Промсвязьбанк" для кредитования реального сектора экономики - 7,8 млрд руб., на взнос в уставный капитал АО "Россельхозбанк" в целях обеспечения ежегодно до 12 млрд. руб. новых кредитов в рамках выполнения требований ЦБ РФ, в том числе к нормативам достаточности капитала - 4,6 млрд. руб.

На предоставление межбюджетных трансфертов бюджету Пенсионного фонда РФ на валоризацию величины расчетного пенсионного капитала в связи с уточнением темпа снижения расходов на валоризацию пенсий будет выделено 15,3 млрд. руб.

Что скорректировали во втором чтении

Кроме того, в результате перераспределения средств будет выделено 2,266 млрд рублей на завершение строительства военного технополиса "Эра" в Анапе, для покрытия долгов предприятиям ОПК - 343,286 млн рублей. Росгвардии будет выделено 1,25 млрд рублей на закупку автомобильной техники, еще 200 млн руб. будет направлено на увеличение оплаты труда служащим Росгвардии, ассигнования для почтовых расходов Службы судебных приставов составят 1,864 млрд рублей, субсидии производителям сельхозтехники увеличатся до 3,5 млрд рублей.

На осуществление имущественного взноса РФ в госкорпорацию развития "ВЭБ.РФ" на компенсацию части затрат по исполнению обязательств по внешним заимствованиям на рынках капитала, компенсацию убытков, связанных с участием и (или) прекращением участия в начатых до 1 января 2018 года проектах ВЭБ.РФ (включая формирование резервов на возможные потери по этим проектам), и компенсацию убытков, возникающих в результате безвозмездной передачи активов в казну, будет выделено 242,1 млрд руб. В резервный фонд правительства РФ будет направлено 16,6 млрд руб.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

22:59 02.12.2019

МОСКВА, 2 дек — РИА Новости. Президент России Владимир Путин подписал закон о федеральном бюджете РФ на 2020-2022 годы. Соответствующий документ опубликован на официальном портале правовой информации.

Согласно документу, бюджет сформирован с профицитом в 0,8% ВВП в 2020 году, 0,5% ВВП в 2021 году и 0,2% ВВП в 2022 году.

Доходы бюджета утверждены на уровне 20,379 триллиона рублей в 2020 году, 21,247 триллиона в 2021 году и 22,058 триллиона в 2022 году. Расходы в абсолютном выражении будут расти в течение всего трехлетнего периода и составят 19,503 триллиона рублей в 2020 году, 20,634 триллиона в 2021 году и 21,763 триллиона в 2022 году. Профицит, таким образом, составит 876 миллиардов, 613 миллиардов и 295 миллиардов рублей соответственно.

Данные параметры определены исходя из прогнозируемого объема ВВП в 112,863 триллиона рублей и инфляции не более 3% в 2020 году, в 2021 и 2022 годах - 120,364 триллиона и 128,508 триллиона рублей соответственно и инфляции не более 4% в год.

Согласно "бюджетному правилу", все дополнительные нефтегазовые доходы казны, полученные при цене нефти выше планки отсечения (42,4 доллара за баррель в 2020 году), будут направляться в Фонд национального благосостояния (ФНБ). Ненефтегазовый дефицит бюджета, то есть без учета нефтегазовых доходов, будет оставаться стабильным на протяжении трех лет - в районе 5,8-5,9% ВВП.

Бюджет сбалансирован и "застрахован от различных негативных сценариев развития событий на рынке нефти", отметил ранее первый вице-премьер - министр финансов Антон Силуанов.

РИА Новости

МОСКВА, 2 дек — РИА Новости. Президент России Владимир Путин подписал закон о федеральном бюджете РФ на 2020-2022 годы. Соответствующий документ опубликован на официальном портале правовой информации.

Согласно документу, бюджет сформирован с профицитом в 0,8% ВВП в 2020 году, 0,5% ВВП в 2021 году и 0,2% ВВП в 2022 году.

Доходы бюджета утверждены на уровне 20,379 триллиона рублей в 2020 году, 21,247 триллиона в 2021 году и 22,058 триллиона в 2022 году. Расходы в абсолютном выражении будут расти в течение всего трехлетнего периода и составят 19,503 триллиона рублей в 2020 году, 20,634 триллиона в 2021 году и 21,763 триллиона в 2022 году. Профицит, таким образом, составит 876 миллиардов, 613 миллиардов и 295 миллиардов рублей соответственно.

Данные параметры определены исходя из прогнозируемого объема ВВП в 112,863 триллиона рублей и инфляции не более 3% в 2020 году, в 2021 и 2022 годах - 120,364 триллиона и 128,508 триллиона рублей соответственно и инфляции не более 4% в год.

Согласно "бюджетному правилу", все дополнительные нефтегазовые доходы казны, полученные при цене нефти выше планки отсечения (42,4 доллара за баррель в 2020 году), будут направляться в Фонд национального благосостояния (ФНБ). Ненефтегазовый дефицит бюджета, то есть без учета нефтегазовых доходов, будет оставаться стабильным на протяжении трех лет - в районе 5,8-5,9% ВВП.

Бюджет сбалансирован и "застрахован от различных негативных сценариев развития событий на рынке нефти", отметил ранее первый вице-премьер - министр финансов Антон Силуанов.

РИА Новости

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +423,408.68

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,345

Читатели: 54

2 декабря в России стартовал «Урок цифры», который подготовлен фирмой «1С» и посвящен сетям и облачным технологиям. Это второй тематический урок из пяти, запланированных в российских школах на текущий учебный год.

Проект «Урок цифры» был запущен в декабре 2018 года по инициативе Министерства просвещения РФ, Министерства цифрового развития, связи и массовых коммуникаций РФ и организации «Цифровая экономика».

Проект «Урок цифры» был запущен в декабре 2018 года по инициативе Министерства просвещения РФ, Министерства цифрового развития, связи и массовых коммуникаций РФ и организации «Цифровая экономика».

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +353.62

Регистрация: 27.02.2014

Сообщений: 2,474

Читатели: 0

Регистрация: 27.02.2014

Сообщений: 2,474

Читатели: 0

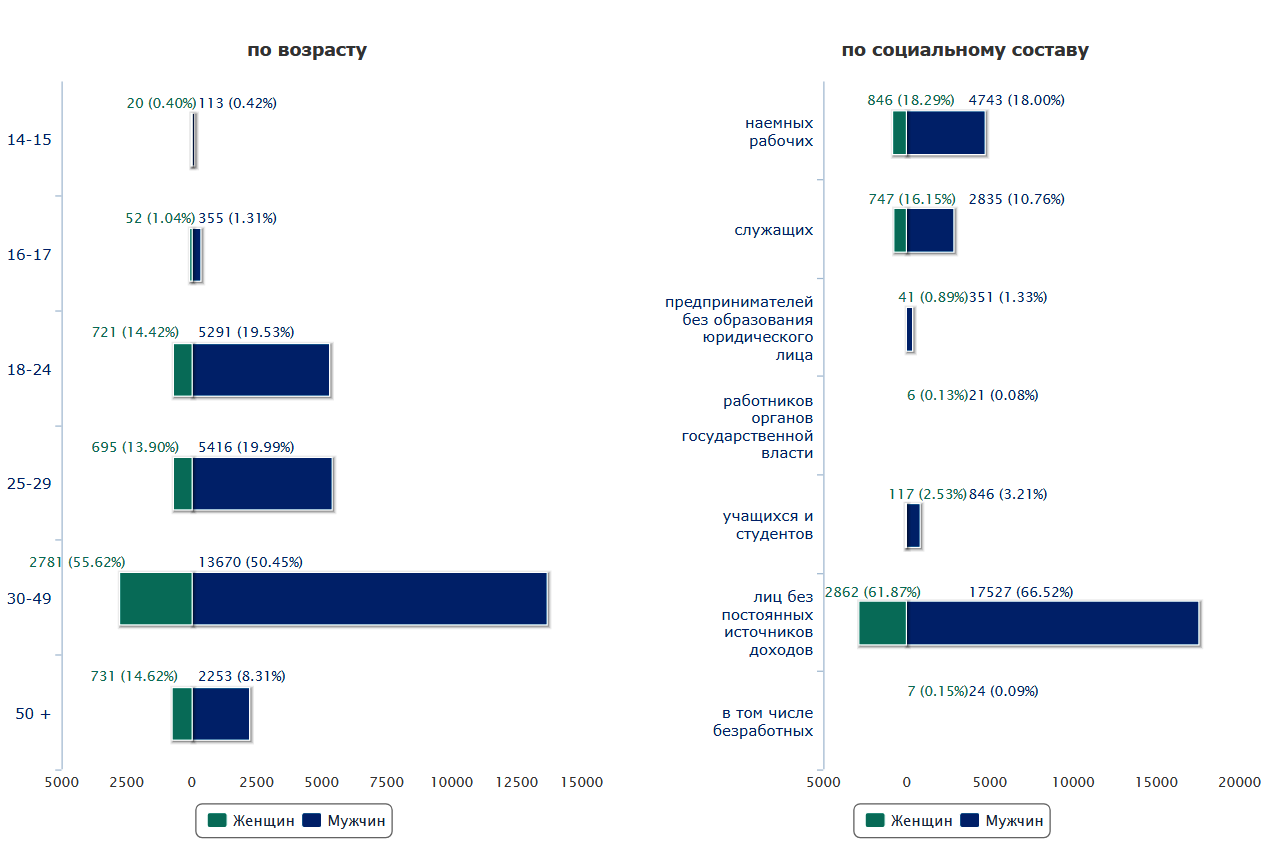

Цитата: lucent от 02.12.2019 19:41:31Так Вы, сначала, интерпретацию то дайте своей инфографике. Верно ли я вас понял, что Вы пытаетесь указать, что подросткового бандитизма у нас нет и эта проблема не стоит даже обсуждения?

Пример манипулятивной информации.

Обратите внимание, что в двух строках 18 до 24 и от 25 до 29 лет общий срок всего 11 лет. А в строке ниже, примерно равной по объёму двум предыдущим, 30-49 - 19 лет, почти вдвое больше.

Так, что преступность у нас как раз молодая. Более старшие:

1) Сидят и не имеют возможности совершать преступления

2) Стали более опытные и не попадаются

Люберцы

65 лет

Карма: +7,875.25

Регистрация: 14.07.2015

Сообщений: 14,536

Читатели: 13

Регистрация: 14.07.2015

Сообщений: 14,536

Читатели: 13

Эксперты ВШЭ, как сообщает РБК, провели исследования, оценивая эффект от предстоящих вложений средств ФНБ для роста экономики, из которых следует, что большую выгоду принесут инвестиции в зарубежные проекты. Прежде чем следовать советам ВШЭ, хотелось бы услышать от экспертов данного учебного заведения аргументы в пользу «убогости» российской экономики. Ибо все эти «дцать» лет — больше двадцати точно — экономика России развивается в полном соответствии с рецептами и постулатами, разработанными при участии Высшей школы экономики.

Скрытый текст

Обнинск

Карма: +1,556.03

Регистрация: 02.10.2013

Сообщений: 5,020

Читатели: 3

Регистрация: 02.10.2013

Сообщений: 5,020

Читатели: 3

Цитата: Барристер от 02.12.2019 19:28:37\n\nПоверим ваши предположения.... а так же другие соотношения...

СОЦИАЛЬНЫЙ ПОРТРЕТ ПРЕСТУПНОСТИ (Москва) Россия - то же соотношение.\n\n

И что, какие законы надо совершенствовать?

Годный портал сделала Генпрокуратура РФ.

Лажа.