Экономический и финансовый ликбез

401,426

705

Северск

43 года

Карма: +703.79

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

Посольство России: в отелях тунисского Суса рядом с местом теракта отдыхают до 30 россиян

Источник: ИТАР-ТАСС, 26.06.2015 16:56

По последним данным, в результате нападения террористов на отель в городе Сус погибли не менее 27 человек, еще 20 получили ранения

Источник: ИТАР-ТАСС, 26.06.2015 16:56

По последним данным, в результате нападения террористов на отель в городе Сус погибли не менее 27 человек, еще 20 получили ранения

Полный текст

Сию обитель ваял холоп Константин дрянно и ленно, за что и был бит плетьми...

г.Санкт-Петербург

Карма: +12,205.35

Регистрация: 30.09.2010

Сообщений: 17,478

Читатели: 2

Регистрация: 30.09.2010

Сообщений: 17,478

Читатели: 2

26 июня 201520:17

Атака на отели в Тунисе: число жертв выросло до 37 человек

В результате терактов в Тунисе, по последним данным, погибли 37 человек, более 30 ранены. Об этом сообщил министр здравоохранения страны Саид Аиди.

Два или три иностранных туриста, по словам министра, находятся в критическом состоянии, передает "Интерфакс".

Как сообщает РИА Новости, среди погибших 13 британцев и ирландка. Есть также граждане Германии, Бельгии и Туниса.

Среди пострадавших есть гражданка России.

26 июня 2015 года двое вооруженных людей открыли стрельбу на пляже на курорте Эль-Кантауи под городом Сус в Тунисе. Один нападавший был убит, второй задержан.

ссылка

Атака на отели в Тунисе: число жертв выросло до 37 человек

В результате терактов в Тунисе, по последним данным, погибли 37 человек, более 30 ранены. Об этом сообщил министр здравоохранения страны Саид Аиди.

Два или три иностранных туриста, по словам министра, находятся в критическом состоянии, передает "Интерфакс".

Как сообщает РИА Новости, среди погибших 13 британцев и ирландка. Есть также граждане Германии, Бельгии и Туниса.

Среди пострадавших есть гражданка России.

26 июня 2015 года двое вооруженных людей открыли стрельбу на пляже на курорте Эль-Кантауи под городом Сус в Тунисе. Один нападавший был убит, второй задержан.

ссылка

Сегодня - это Завтра,...только Вчера.

Северск

43 года

Карма: +703.79

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

Число жертв теракта в Тунисе возросло до 39 человек

Источник: ИТАР-ТАСС, 26.06.2015 20:44

Еще 36 получили ранения

Источник: ИТАР-ТАСС, 26.06.2015 20:44

Еще 36 получили ранения

Полный текст

Сию обитель ваял холоп Константин дрянно и ленно, за что и был бит плетьми...

СПБ

Карма: +1,447.44

Регистрация: 27.09.2014

Сообщений: 2,281

Читатели: 0

Регистрация: 27.09.2014

Сообщений: 2,281

Читатели: 0

Цитата: planus от 27.06.2015 20:05:04Скрытый текст

--

Террористы пошли какие-то институтские. Как Вовы Ульянова братишка...

Может есть смысл их чморить в СМИ , как простых сумасшедших.

Сейчас он как бы страшный злодейский герой , в борьбе за некую справедливость, а через пару лет правильной пропаганды такие гаврики будут примерно, как пилот боинга, разбившегося в Альпах. Прецедент-то есть. Дурак и дурак. Какой с него спрос? И сразу никакой не герой , в глазах знакомых, а простой урод на голову. Самый отмороженный убийца не захочет получить такое клеймо Да ещё потом пожизненно в дурке , среди настоящих буйных инвалидов.

Подозреваю , что США не согласятся, но вменяемые страны вполне могли бы организовать нужную СМИ-атаку.

Вами управляет тот, кто вас злит. © Лао-Цзы

Карма: +3,638.24

Регистрация: 27.02.2009

Сообщений: 6,972

Читатели: 27

Регистрация: 27.02.2009

Сообщений: 6,972

Читатели: 27

Цитата: Сыбыр от 27.06.2015 20:22:00Отсутствие перспектив и социальных лифтов.

Образования и мозгов уже хватает, чтобы понять бесперспективность жизни в существующей парадигме, умноженной на географическое положение этой дыры....

Но еще не хватает, чтобы начать идти "другим путем".

Безыдейность, бездуховность, молодежи нужно идеалы, ИГИЛ, салафизм заполнил этот вакуум.

У нас Варвара Караулова и не только она, из отличников, не серая необразованная масса.

И то же самое.

Для России этот вакуум могла заполнить идея Русского мира, объединение русских, русскоязычных на постсоветстком пространстве, собирание земель, которые большевики нарезали.

Но эта идея не нужна правящему классу России, когда в ЛДНР все начиналось, Губарев, Мозговой и другие много говорили, что теперь будет по новому, без олигархов, без несправедливости, такое могло понравиться российскому истеблишменту.

Поэтому никого из первой волны теперь нет на руководящих постах в ЛДНР.

Государственному олигархическому капитализму такого рода идеи нафиг не нужны.

Это логично, потому что рано или поздно представители нового волны могут начать задавать вопросы по приватизации 90-х, по социальной несправедливости, имущественному расслоению, реформам, и прочим вопросам.

Поэтому ничему такому не дают развиться.

Но обратная сторона этого, что вакуум заполняет западная идеология потреблятства, пофигизма, хатаскрайничества, равнодушия ко всему, "государству надо, пусть оно занимается тем-то и тем-то", а "мне нафиг не надо суетиться: жратву, бабу, бабос и все".

Часть молодежи, внутренне отвергая все это, находит решение в радикальном исламе, молодежь мусульманских регионов в зоне риска.

В общем ку.во в перспективе, если ничего не менять.

Нужна идея, идеология.

Потому что иначе вырастет дурачье типа реальных пацанов, либо будут радикалы мусульманского или националистического толка, либо овощи, хатаскрайники, креаклы - западная идеология только такое и воспроизводит.

И тогда у России нет нормального будущего.

Это мой субъективный взгляд.

Отредактировано: ReF - 27 июн 2015 22:54:33

Карма: +40,884.06

Регистрация: 15.03.2012

Сообщений: 25,257

Читатели: 22

Регистрация: 15.03.2012

Сообщений: 25,257

Читатели: 22

Цитата: ReF от 27.06.2015 22:06:34Откуда появился ИГИЛ, сначала малоизвестная группировка в Ираке, коих было множество.

Потом их прокачали саддамовские офицеры, они получили финподдержку от США и саудов для борьбы с Асадом и шиитами в Ираке.

Но тоже самое получила Джебхат аль нусра, сирийская свободная армия, и множества других банд, но которых не выросли до масштаба ИГИЛа, а остались на местном уровне.

Почему?

За ИГ идея, с человеконенавистническим вектором, но идея, "Халифат, шариат, справедливое общество", и база угнетенные сунниты Ирака.

спускаться вниз легче, чем подниматься вверх...

"Если во имя идеала человеку приходится делать подлости, то цена этому идеалу — дерьмо" (с) АБС

игиловских ублюдков рано или поздно все равно размажут, но пиндосы на них поставили больше, чем на других...

Роса рассветная, светлее светлого,

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

А в ней живет поверье диких трав,

У века каждого на зверя страшного,

Найдется свой, однажды, Волкодав

Северск

43 года

Карма: +703.79

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

В Тунисе арестованы первые подозреваемые по делу о теракте в Сусе

Источник: ИТАР-ТАСС, 29.06.2015 16:11

Точное число задержанных не называется

Источник: ИТАР-ТАСС, 29.06.2015 16:11

Точное число задержанных не называется

Полный текст

Сию обитель ваял холоп Константин дрянно и ленно, за что и был бит плетьми...

Северск

43 года

Карма: +703.79

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

МИД РФ: при теракте в Тунисе 26 июня погибла россиянка

Источник: ИТАР-ТАСС, 29.06.2015 19:35

Ее дочь получила огнестрельные ранения плеча и ноги

Источник: ИТАР-ТАСС, 29.06.2015 19:35

Ее дочь получила огнестрельные ранения плеча и ноги

Полный текст

Сию обитель ваял холоп Константин дрянно и ленно, за что и был бит плетьми...

Карма: +420,746.99

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Тунис решил отменить выездной налог из-за теракта

30 июня 2015, 10:35

В связи с ущербом, нанесенным туриндустрии Туниса терактом в Сусе, власти страны приняли решение отменить налог на выезд иностранцев за ее пределы, который распространялся и на туристов.

Тунисские власти, чтобы частично компенсировать ущерб, нанесенный туристической индустрии и экономике страны в целом терактом в Сусе, приняли решение отменить налог на выезд за границу для иностранцев, который распространялся в том числе и на туристов.

Этот налог был введен осенью прошлого года и составлял 30 тунисских динаров (около 15, 78 доллара). Помимо его отмены, власти Туниса также отменили визы для граждан Белоруссии, Казахстана, Кипра и ряда африканских стран, а туристам из КНР, Индии, Ирана и Иордании разрешили оформлять въездные визы прямо в аэропорту прибытия. Также в стране снизили НДС на 4% - до 8%.

По расчетам тунисского министерства туризма, массовое убийство туристов в городе Сусе может обернуться для страны ущербом в размере 515 млн долларов и существенно сказаться на экономике государства.

«Мы не можем пока дать точные цифры, но можно рассчитывать на влияние на ВВП», - передает слова министра РИА «Новости».

Замминистра туризма Туниса Абделлатиф Хмам в понедельник дал пресс-конференцию в Москве, на которой сообщил, что «примерно каждый третий турист из России решил вернуться или отказаться от поездки в Тунис». По его словам, массово покинули Тунис французские и бельгийские туристы, в меньшей степени паника затронула немцев и англичан: некоторые из них отказались возвращаться домой раньше срока, хотя отправившие их в отпуск турагентства делали им соответствующие предложения.

Взгляд

30 июня 2015, 10:35

В связи с ущербом, нанесенным туриндустрии Туниса терактом в Сусе, власти страны приняли решение отменить налог на выезд иностранцев за ее пределы, который распространялся и на туристов.

Тунисские власти, чтобы частично компенсировать ущерб, нанесенный туристической индустрии и экономике страны в целом терактом в Сусе, приняли решение отменить налог на выезд за границу для иностранцев, который распространялся в том числе и на туристов.

Этот налог был введен осенью прошлого года и составлял 30 тунисских динаров (около 15, 78 доллара). Помимо его отмены, власти Туниса также отменили визы для граждан Белоруссии, Казахстана, Кипра и ряда африканских стран, а туристам из КНР, Индии, Ирана и Иордании разрешили оформлять въездные визы прямо в аэропорту прибытия. Также в стране снизили НДС на 4% - до 8%.

По расчетам тунисского министерства туризма, массовое убийство туристов в городе Сусе может обернуться для страны ущербом в размере 515 млн долларов и существенно сказаться на экономике государства.

«Мы не можем пока дать точные цифры, но можно рассчитывать на влияние на ВВП», - передает слова министра РИА «Новости».

Замминистра туризма Туниса Абделлатиф Хмам в понедельник дал пресс-конференцию в Москве, на которой сообщил, что «примерно каждый третий турист из России решил вернуться или отказаться от поездки в Тунис». По его словам, массово покинули Тунис французские и бельгийские туристы, в меньшей степени паника затронула немцев и англичан: некоторые из них отказались возвращаться домой раньше срока, хотя отправившие их в отпуск турагентства делали им соответствующие предложения.

Взгляд

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Северск

43 года

Карма: +703.79

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

Регистрация: 22.11.2007

Сообщений: 3,432

Читатели: 25

Администратор

В Тунисе арестованы восемь подозреваемых в причастности к теракту в Сусе

Источник: ИТАР-ТАСС, 02.07.2015 17:10

Ранее местные СМИ сообщали о 12 задержанных, однако данная информация не была подтверждена официально

Источник: ИТАР-ТАСС, 02.07.2015 17:10

Ранее местные СМИ сообщали о 12 задержанных, однако данная информация не была подтверждена официально

Полный текст

Сию обитель ваял холоп Константин дрянно и ленно, за что и был бит плетьми...

Карма: +420,746.99

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

Регистрация: 19.01.2009

Сообщений: 281,529

Читатели: 55

В Тунисе объявлено чрезвычайное положение

4 июля, 16:39 UTC+3

ТУНИС, 4 июля. /Корр. ТАСС Олег Садовский/. Власти Туниса ввели режим чрезвычайного положения на всей территории страны. Об этом говорится в опубликованном коммюнике администрации главы государства.

"Президент объявляет чрезвычайное положение и обратится к нации в 17:00 по местному времени (19:00 мск)", - отмечается в документе.

ТАСС

4 июля, 16:39 UTC+3

ТУНИС, 4 июля. /Корр. ТАСС Олег Садовский/. Власти Туниса ввели режим чрезвычайного положения на всей территории страны. Об этом говорится в опубликованном коммюнике администрации главы государства.

"Президент объявляет чрезвычайное положение и обратится к нации в 17:00 по местному времени (19:00 мск)", - отмечается в документе.

ТАСС

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +8.03

Регистрация: 13.02.2008

Сообщений: 414

Читатели: 0

Регистрация: 13.02.2008

Сообщений: 414

Читатели: 0

[movie=400,300]http://youtu.be/6-dVsnC0cRA[/movie]

Банковский мультипликатор, механизм создания "денег из воздуха", почему QE не привело к инфляции и почему оно остановилось.

Банковский мультипликатор, механизм создания "денег из воздуха", почему QE не привело к инфляции и почему оно остановилось.

Москва

37 лет

Карма: +30.95

Регистрация: 18.02.2011

Сообщений: 13,356

Читатели: 7

Регистрация: 18.02.2011

Сообщений: 13,356

Читатели: 7

Цитата: planus от 15.02.2016 20:38:58ЦБ посоветовал россиянам перестать покупать «по несколько телевизоров».

«Если идет экономический спад, население должно реагировать рационально, а не покупать по несколько телевизоров и несколько стиральных машин. Оно должно понимать, что завтра может потерять рабочее место, поэтому склонность к сбережениям здесь должна превалировать над склонностью к потреблению», — заявил Швецов на пресс-конференции о финансовой грамотности.

Представитель ЦБ особо отметил, что уровень финансовой грамотности в России остается ниже, чем в развитых странах, в то время как именно основы финансовой грамотности создают «основы уверенности человека в завтрашнем дне».

--

Что-то Березовскому не помогла финансовая грамотность. Всё, всё что нажил честным трудом потерял и на шарфике отправился в лучшую жизнь... Да и многие мировые банкиры почему-то кончаютв ваннойжизнь самоубийством..

Кстати зря смеетесь, другое дело что первична не финансовая грамотность, а грамотность/интеллект вообще.

Москва

37 лет

Карма: +30.95

Регистрация: 18.02.2011

Сообщений: 13,356

Читатели: 7

Регистрация: 18.02.2011

Сообщений: 13,356

Читатели: 7

Цитата: planus от 15.02.2016 20:44:07Да я и не смеюсь.

Если у населения есть лишние деньги - не всё так плохо в жизни у этого населения...

Деньги лишними не бывают. Если есть лишние деньги, значит надо задуматься о том, все ли я делаю правильно. Деньги должны работать.

Москва

Карма: +63.92

Регистрация: 21.03.2013

Сообщений: 27,824

Читатели: 7

Регистрация: 21.03.2013

Сообщений: 27,824

Читатели: 7

Помню, в 90-х читал цикл статей Сергея Голубицкого про крупные корпорации, как они зарабатывают деньги. Там было всё, вплоть до введения продажи прежде бесплатной воды.

Тут попалась его статья, примерно из той же серии.

Гиперреализм Рея Далио. Часть I: О НЛП и диктатуре принципов

В статье List of hedge funds (Список хедж-фондов) Википедии представлены два рейтинга: один — неведомой широкой публике конторы LCH Investments (на поверку оказывающейся подразделением финансовой империи Ротшильдов) и второй — от мейнстримного журнала Bloomberg Market Magazine. Первый список — иерархия хедж-фондов по доходности портфелей, второй — по объёму AUM (Assets Under Management, активов под управлением).

Больше всех с момента основания заработал фонд Bridgewater Pure Alpha ($35,8 млрд), а больше всего активов под управлением — у компании Bridgewater Associates ($77,6 млрд).

Данные на этой странице Википедии датированы 31 декабря 2011 года и безнадёжно устарели. Однако нам они нужны для отслеживания динамики.

По конец 2015 года под управлением Bridgewater Associates было уже $169 млрд, а суммарный портфель Pure Alpha составил $45 млрд (увеличение на 30% за 5 лет, причём эта цифра не учитывает доходность другого портфеля Bridgewater — All Weather).

Рей Далио не первый год возглавляет список лучших управляющих хедж-фондов, затмив не то что звёздного Джона Полсона и скандального Билла Акмана, но и самого Левиафана Сороса.

Тут попалась его статья, примерно из той же серии.

Гиперреализм Рея Далио. Часть I: О НЛП и диктатуре принципов

В статье List of hedge funds (Список хедж-фондов) Википедии представлены два рейтинга: один — неведомой широкой публике конторы LCH Investments (на поверку оказывающейся подразделением финансовой империи Ротшильдов) и второй — от мейнстримного журнала Bloomberg Market Magazine. Первый список — иерархия хедж-фондов по доходности портфелей, второй — по объёму AUM (Assets Under Management, активов под управлением).

Больше всех с момента основания заработал фонд Bridgewater Pure Alpha ($35,8 млрд), а больше всего активов под управлением — у компании Bridgewater Associates ($77,6 млрд).

Данные на этой странице Википедии датированы 31 декабря 2011 года и безнадёжно устарели. Однако нам они нужны для отслеживания динамики.

По конец 2015 года под управлением Bridgewater Associates было уже $169 млрд, а суммарный портфель Pure Alpha составил $45 млрд (увеличение на 30% за 5 лет, причём эта цифра не учитывает доходность другого портфеля Bridgewater — All Weather).

Рей Далио не первый год возглавляет список лучших управляющих хедж-фондов, затмив не то что звёздного Джона Полсона и скандального Билла Акмана, но и самого Левиафана Сороса.

Империя - это мир, и этой идеологии достаточно. Мы живём в самой лучшей стране в мире и все нам завидуют.

Одушевлённое Одевают, Неодушевлённое Надевают.

Одушевлённое Одевают, Неодушевлённое Надевают.

Москва

Карма: +63.92

Регистрация: 21.03.2013

Сообщений: 27,824

Читатели: 7

Регистрация: 21.03.2013

Сообщений: 27,824

Читатели: 7

Продолжение про Рея Далио, а точнее, про его взгляды, которые, возможно, и позволили ему стать самым успешным менеджером хедж-фондов.

Модель устройства современной экономики Рея Далио

Сегодня наш рассказ о восхитительной по простоте и логичности модели устройства современной экономики, предложенной Реем Далио не столько ради развития теории, сколько в качестве эффективного инструмента для преодоления экономической неграмотности общества.

ля тех же, кто спешит, позволю себе ниже по тексту передать квинтэссенцию универсальной экономической модели Рея Далио, которая, как минимум, убережёт вас в будущем от диких воззрений на природу долга, кризиса, инфляции, дефляции и рецессии, не говоря уже об апокалиптических причитаниях всякий раз, когда экономический цикл входит в неблагоприятную стадию.

Вдохновение Рей Далио черпает в постулатах Венской экономической школы, поэтому от Economic Principles революции ожидать не стоит. Исходное положение модели Далио: экономика — не только простой механизм (что, впрочем, само по себе является откровением для подавляющего большинства обывателей), но и свободная саморегулирующаяся система (а это — находка для чиновников и управленцев).

Ключевые слова в этих определениях — свободная и саморегулируемая. Может показаться, что эти качества неизбежно ведут к эксцессам laissez-faire капитализма, то есть — к идее полного невмешательства государства в экономику, однако в случае Рей Далио это не так. Свободная и саморегулируемая природа капитализма предполагает не самоустранение власти, а, напротив, активное участие власти в процессах экономической саморегуляции для того, чтобы сделать цикличную природу human friendly, менее болезненной для простых людей.

В этом, на мой взгляд, уникальность экономической модели Рея Далио, который дополняет теорию Австрийской школы здравым смыслом экономического неоклассицизма, подсказывающим, что государство — не враг свободного капитализма, а его друг, но только в том случае, когда оно работает умело, а не топорно.

Попробую структурировать экономическую модель Рея Далио на формальном уровне.

Читать здесь

Модель устройства современной экономики Рея Далио

Сегодня наш рассказ о восхитительной по простоте и логичности модели устройства современной экономики, предложенной Реем Далио не столько ради развития теории, сколько в качестве эффективного инструмента для преодоления экономической неграмотности общества.

ля тех же, кто спешит, позволю себе ниже по тексту передать квинтэссенцию универсальной экономической модели Рея Далио, которая, как минимум, убережёт вас в будущем от диких воззрений на природу долга, кризиса, инфляции, дефляции и рецессии, не говоря уже об апокалиптических причитаниях всякий раз, когда экономический цикл входит в неблагоприятную стадию.

Вдохновение Рей Далио черпает в постулатах Венской экономической школы, поэтому от Economic Principles революции ожидать не стоит. Исходное положение модели Далио: экономика — не только простой механизм (что, впрочем, само по себе является откровением для подавляющего большинства обывателей), но и свободная саморегулирующаяся система (а это — находка для чиновников и управленцев).

Ключевые слова в этих определениях — свободная и саморегулируемая. Может показаться, что эти качества неизбежно ведут к эксцессам laissez-faire капитализма, то есть — к идее полного невмешательства государства в экономику, однако в случае Рей Далио это не так. Свободная и саморегулируемая природа капитализма предполагает не самоустранение власти, а, напротив, активное участие власти в процессах экономической саморегуляции для того, чтобы сделать цикличную природу human friendly, менее болезненной для простых людей.

В этом, на мой взгляд, уникальность экономической модели Рея Далио, который дополняет теорию Австрийской школы здравым смыслом экономического неоклассицизма, подсказывающим, что государство — не враг свободного капитализма, а его друг, но только в том случае, когда оно работает умело, а не топорно.

Попробую структурировать экономическую модель Рея Далио на формальном уровне.

Читать здесь

Империя - это мир, и этой идеологии достаточно. Мы живём в самой лучшей стране в мире и все нам завидуют.

Одушевлённое Одевают, Неодушевлённое Надевают.

Одушевлённое Одевают, Неодушевлённое Надевают.

Москва

Карма: +63.92

Регистрация: 21.03.2013

Сообщений: 27,824

Читатели: 7

Регистрация: 21.03.2013

Сообщений: 27,824

Читатели: 7

Сегодня прочитал отличную статью Голубицкого. Тут пару недель назад по интернетам носились с вестью о том, что Карл Икан продал акции Эппла, и что теперь-то кранты. Ан нет, всё как-то поинтересней.

Приведу несколько выдержек. Сколько он заработал на этой операции - прочитайте в статье )

Как научиться не верить Карлу Икану

Мы сознательно опустили вопросительный знак в заголовке, поскольку не сомневаемся в том, что вопрос риторический. Выражение «верить Карлу Икану» у человека, мало-мальски знакомого с биографией и творчеством нашего героя, вообще ничего кроме смеха вызвать не может…

В Википедии Карл Икан представлен чопорно, почти по-английски: «Американский деловой магнат, инвестор, акционер-активист и филантроп». Да и как иначе можно описывать в публичном месте человека, чьё состояние превышает 16 миллиардов долларов? Таким Икана и представляет подавляющее большинство обывателей.

Мне, наверное, повезло несколько больше в информационном плане, потому что я изучал биографию Карла Икана по многочисленным оказиям на протяжении почти 15 лет и хорошо понимаю истинное значение фразы «акционер-активист»:

Как видите, пришлось достаточно плодотворно потрудиться в роли нештатного биографа Карла Икана на страницах российской деловой прессы, чтобы докопаться до сути его бизнес-модели.

Прежде, чем перейти к обобщениям, сосредоточимся на сюжете истории.

28 апреля 2016 года стало известно, что Карл Икан продал свои акции компании Apple. Официально заявленная причина: Расширения экспансии Apple в Китае, которую инвестор оценивает как потенциально опасную.

Чтобы читатель мог адекватно вообразить себе пропорции долей, представлю цифры в сравнении. Итак по состоянию на 1 декабря 2015 года крупнейшими частными акционерами Apple являлись:

Больше, чем у Икана, бумаг Apple скопила только группа паевых фондов Vanguard — 329 миллионов акций. И всю это невообразимую лавину активов Карл Икан продал в апреле по загадочным, чтобы не сказать «патриотическим», мотивам.

Приведу несколько выдержек. Сколько он заработал на этой операции - прочитайте в статье )

Как научиться не верить Карлу Икану

Мы сознательно опустили вопросительный знак в заголовке, поскольку не сомневаемся в том, что вопрос риторический. Выражение «верить Карлу Икану» у человека, мало-мальски знакомого с биографией и творчеством нашего героя, вообще ничего кроме смеха вызвать не может…

В Википедии Карл Икан представлен чопорно, почти по-английски: «Американский деловой магнат, инвестор, акционер-активист и филантроп». Да и как иначе можно описывать в публичном месте человека, чьё состояние превышает 16 миллиардов долларов? Таким Икана и представляет подавляющее большинство обывателей.

Мне, наверное, повезло несколько больше в информационном плане, потому что я изучал биографию Карла Икана по многочисленным оказиям на протяжении почти 15 лет и хорошо понимаю истинное значение фразы «акционер-активист»:

- в «Хуцпе, которая потрясла мир» («Бизнес журнал», 2003) я рассказал читателям о роли, которую играл Карл Икан в «подрывной квадриге» Майкла Милкена, сколоченной для проведения самой великой аферы ХХ века с «мусорными» облигациями;

- из «Заговора социалитов» («Бизнес журнал», 2003) читатели узнали о Самуиле Вакселе и проделках её компании ImClone, которую спонсировал Карл Икан;

- Икан был идейным вдохновителем «распила» компании Моторолы («Прощай Мото»; «Бизнес журнал», 2002);

- акционер-активист Икан возглавил кампанию по выдавливанию из Yahoo его создателя Джерри Янга («Yahoo: Born to be sold»; «Бизнес журнал», 2008);

- по аналогичной схеме Икан пытался «выдавить» из компании Dell Майкла Делла («Цена свободы: $13,65»; «Бизнес журнал», 2013). Кстати, это едва ли не единственный случай, когда коса нашла на камень и «активисту-инвестору» потерпел сокрушительное поражение;

- о том, как Карл Икан продал контрольный пакет акций Samsonite в самый «лучший момент» — во время выхода компании на биржу — я поведал в «Судьбе чемодана» («Бизнес журнал», 2010);

- противостояние Карла Икана со Стивом Джобсом и дальнейший «роман» «активиста-инвестора» с наследником Джобса Тимом Куком описан в «Чуду по расписанию» («Бизнес журнал», 2013);

- наконец, жизненный путь нашего героя на уровне бизнес-модели я попытался проанализировать в «Чистоте идеи» («Бизнес журнал», 2009).

Как видите, пришлось достаточно плодотворно потрудиться в роли нештатного биографа Карла Икана на страницах российской деловой прессы, чтобы докопаться до сути его бизнес-модели.

Прежде, чем перейти к обобщениям, сосредоточимся на сюжете истории.

28 апреля 2016 года стало известно, что Карл Икан продал свои акции компании Apple. Официально заявленная причина: Расширения экспансии Apple в Китае, которую инвестор оценивает как потенциально опасную.

Чтобы читатель мог адекватно вообразить себе пропорции долей, представлю цифры в сравнении. Итак по состоянию на 1 декабря 2015 года крупнейшими частными акционерами Apple являлись:

- генеральный директор Тим Кук — 1,17 миллиона акций;

- председатель правления Артур Левинсон — 1,13 миллиона акций;

- вице-президент по разработке программного обеспечения Крейг Федериги — 439 тысяч акций;

- «активист-инвестор» Карл Икан — более 52 миллионов акций!

Больше, чем у Икана, бумаг Apple скопила только группа паевых фондов Vanguard — 329 миллионов акций. И всю это невообразимую лавину активов Карл Икан продал в апреле по загадочным, чтобы не сказать «патриотическим», мотивам.

Империя - это мир, и этой идеологии достаточно. Мы живём в самой лучшей стране в мире и все нам завидуют.

Одушевлённое Одевают, Неодушевлённое Надевают.

Одушевлённое Одевают, Неодушевлённое Надевают.

Москва

Карма: +63.92

Регистрация: 21.03.2013

Сообщений: 27,824

Читатели: 7

Регистрация: 21.03.2013

Сообщений: 27,824

Читатели: 7

Надеюсь, что хотя бы эту статью Голубицкого прочитает хоть кто-то, размышляющий о рынках и биржах.

О вреде рационализации на примере нефтяных котировок

Главный враг знания — не невежество, а иллюзия знания.

Стивен Хокинг

Участники рынка одержимы рациональной интерпретацией реальности, которую они наблюдают, поскольку лишены малейшей возможности что-либо в ней изменить. Нечто подобное происходило на заре человечества, когда страх и бессилие перед природными катаклизмами находили утешение в Высшей Божественной Силе, которая всё «объясняла» и раскладывала по полочкам.

Проблема, однако, в том, что попытки рационализации фондового рынка — путь не просто бесперспективный, но опасный, поскольку чреват для трейдеров и инвесторов серьёзными материальными потерями.

Если у кого-то возникло ощущение после прочтения статьи, что мы заменили одну безнадёжную попытку рационализировать движение нефтяных цен другой, не менее безнадёжной, то спешу уверить читателей, что мы последовательно удерживаем заявленную позицию: никакая рационализация на рынке не возможна в принципе. Вся линия объяснений, связанная с коллективным мифосознанием, призвана именно что исключить из мотивационной цепи любое рациональное звено. Ничего в танатофобии и стремлении к восстановлению статуса-кво рационального быть не может. Это не более, чем эмоциональная реакция толпы, которая рано или поздно столкнётся с реальностью и исход этого столкновения невозможно ни предвидеть, ни предупредить.

Успешный трейдинг и инвестирование на бирже ни в коем случае не связаны ни с рационализацией, ни с какой бы то иной формой предсказания ценовых изменений. Понимая иррациональную, мифологическую природу фондового рынка, мы добиваемся успеха исключительно на конформизме, то есть — на послушном следовании за реальностью, а не на попытках её предвосхищения, объяснения и прочих иллюзиях.

О вреде рационализации на примере нефтяных котировок

Главный враг знания — не невежество, а иллюзия знания.

Стивен Хокинг

Участники рынка одержимы рациональной интерпретацией реальности, которую они наблюдают, поскольку лишены малейшей возможности что-либо в ней изменить. Нечто подобное происходило на заре человечества, когда страх и бессилие перед природными катаклизмами находили утешение в Высшей Божественной Силе, которая всё «объясняла» и раскладывала по полочкам.

Проблема, однако, в том, что попытки рационализации фондового рынка — путь не просто бесперспективный, но опасный, поскольку чреват для трейдеров и инвесторов серьёзными материальными потерями.

Скрытый текст

Если у кого-то возникло ощущение после прочтения статьи, что мы заменили одну безнадёжную попытку рационализировать движение нефтяных цен другой, не менее безнадёжной, то спешу уверить читателей, что мы последовательно удерживаем заявленную позицию: никакая рационализация на рынке не возможна в принципе. Вся линия объяснений, связанная с коллективным мифосознанием, призвана именно что исключить из мотивационной цепи любое рациональное звено. Ничего в танатофобии и стремлении к восстановлению статуса-кво рационального быть не может. Это не более, чем эмоциональная реакция толпы, которая рано или поздно столкнётся с реальностью и исход этого столкновения невозможно ни предвидеть, ни предупредить.

Успешный трейдинг и инвестирование на бирже ни в коем случае не связаны ни с рационализацией, ни с какой бы то иной формой предсказания ценовых изменений. Понимая иррациональную, мифологическую природу фондового рынка, мы добиваемся успеха исключительно на конформизме, то есть — на послушном следовании за реальностью, а не на попытках её предвосхищения, объяснения и прочих иллюзиях.

Отредактировано: slavae - 08 июн 2016 11:11:29

Империя - это мир, и этой идеологии достаточно. Мы живём в самой лучшей стране в мире и все нам завидуют.

Одушевлённое Одевают, Неодушевлённое Надевают.

Одушевлённое Одевают, Неодушевлённое Надевают.

Николаев

49 лет

Карма: +23.72

Регистрация: 09.01.2012

Сообщений: 1,957

Читатели: 27

Регистрация: 09.01.2012

Сообщений: 1,957

Читатели: 27

Цитата: slavae от 08.06.2016 08:57:30Надеюсь, что хотя бы эту статью Голубицкого прочитает хоть кто-то, размышляющий о рынках и биржах.

О вреде рационализации на примере нефтяных котировокСкрытый текст

За одно это предложение начинаю любить биржевых спекулянтов больше чем журналистов.

Если кому не понятно, США понадобилось уничтожить нефтедоходы СССР. С этой целью Кувейт начал беспощадный демпинг и подорвал экономику, прежде всего, соседнего Ирака, а нефть они, между прочим, качают из одного и того же месторождения.

У Ирака не оставалось другого выхода, кроме как убить Кувейт, ради собственного выживания.

После уничтожения Иракаэж и принуждения его продавать нефть за копейки США - задача уничтожения нефтедоходов СССР была доведена до конца. Что и отражено на графике.

Спекулянты бумажками не интересуются геополитикой. Для них цена ресурсов - всего лишь непредсказуемое умонастроение покупателей и продавцов бумажек с разными нарисованными цифрами.

Хотя, на самом деле, экономика - исключительно наука о ведении домашнего хозяйства. И только потому, что нормальное домашнее хозяйство можно экстраполировать до размеров государства, это определение относится к хозяйству государства.

Фондовый рынок, с момента появления первой долговой расписки, регулируется исключительно законами мошенничества и бандитизма. Изобретатели метода отъема материальных ценностей у тех, кто их производит, кстати, об этом знают и уже несколько тысяч лет предупреждают соплеменников.

Каждый банкир, прежде всего бандит, каждый оператор фондового рынка, прежде всего - мошенник.

Но общее состояние мировой экономики зависит, прежде всего, от научного прогресса и совершенствования технологий.

Однако, аналитической базы в этом направлении человечество наработать не смогло.

При этом, концентрация мирового капитала в очень узком кругу посвященных лиц указывает на то, что методами мошенничества и бандитизма эта группа владеет в совершенстве.

И эту группу интересует исключительно перераспределение мирового капитала в собственный карман.

Поэтому, все эти стенания их обслуживающего персонала, о том, что фондовый рынок "не предсказуем" - ни о чем.

Две сотни РПО "Шмель", выданные в правильные руки, сделают фондовый рынок предсказуемым на уровне калькулятора. Потому что 90% обращающихся долговых записок сгорит, вместе с владельцами и наследователями.

Хотя, именно этот шаг весь мир сочтет "обрушением мировой экономики" и все его силы, на сегодняшний день, направленны на то, чтобы этого избежать.

Ровно для того, чтобы опустить прогиб кривой Лассаля, сделать владельцев долговых расписок еще богаче, а всех остальных заставить работать за еду.

Отредактировано: Егорий - 08 июн 2016 23:43:14

Гром победы, раздавайся!

Веселися, храбрый Росс!

Веселися, храбрый Росс!

Карма: +8.03

Регистрация: 13.02.2008

Сообщений: 414

Читатели: 0

Регистрация: 13.02.2008

Сообщений: 414

Читатели: 0

Развенчиваем миф о невозможности погашения долгов США - этот свежий материал обнаружил после написания "задачки", прицепил сюда для дополнительного ознакомления по теме вопроса.

Ответ на этот вопрос может быть неоднозначным, если этот событие происходит в реальной жизни. Но, если это задачка из школьного учебника, то никого не интересует желание Пети и Васи давать или не давать яблоки. Дали и точка. Маша эти яблоки взяла... Стоп - слова "взяла" нет в условиях задачи. Итак, Сколько..?

Задачку про ФРС будем рассматривать на уровне начальной школы, как в учебнике. Сказано "продано", значит продано, даже если это не выгодно.

Сначала термины.

Вся аббревиатура в задачке никак не расшифровывается, но значит примерно то, чему созвучна из жизни, за исключением того, что выполняет только те функции, которые заданы.

ФРС - Центральный Банк, который создаёт Деньги $ и дает их всем под залог ГКО.

ГКО - казначейские обязательства правительства US, которые принимает ФРС в обмен на Деньги $, не по номиналу. ГКО в конце цикла необходимо предъявить US к погашению по номиналу, в случае отказа погашения - US должен объявить себя банкротом.

US - правительство страны, которое может создавать ГКО.

Деньги $ - деньги которые создаёт ФРС, не имеют ограничения по сроку. Эти деньги в задачке существуют только в бумажном виде.

Страна - страна, которая может создавать свои деньги только при наличии Денег $ или ГКО. Свои деньги позволяют создать Товар, который можно продать за Деньги $.

US Банк - банк, который может давать Деньги $ в долг Стране. US Банк не может давать Деньги $ под отрицательный процент.

Товар - товар, который может продать Страна за Деньги $.

Задачка.

Определить конечные параметры цикла ГКО-$ при различных схемах участников, при положительных и отрицательных процентах по ГКО, величина процента по всем необходимым операциям - 1%. В цикле происходят только необходимые покупки-продажи-займы. Никаких "лишних" операций. Для переходов используется принцип "пошаговой стратегии".

Для понимания способа решения задачки начнём с самого простого случая.

ФРС выдаёт деньги US в обмен на ГКО под 0%.

Начало: ФРС имеет $100 и 0 ГКО, US имеет 100 ГКО и 0$.

Первый шаг: ФРС передает $100 в обмен на 100 ГКО от US под 0% за цикл.

Имеем: ФРС имеет 100 ГКО. US имеет $100.

Второй шаг: ФРС возвращает ГКО по номиналу, в обмен на $100.

Имеем: ФРС возвратил $100. US пвозвратил 100 ГКО.

Цикл закончен.

Изменение ФРС - $0 и 0 ГКО, US - $0. (ГКО у US при возврате не учитываются)

Далее, усложним простой случай, введя 1% премии к номиналу ГКО.

ФРС имеет $100, US имеет 100 ГКО.

Первый шаг: ФРС передает $99 в обмен на 100 ГКО от US. (ГКО продаются ниже номинала на 1%)

Имеем: У ФРС 100 ГКО. У US $99. (ФРС может продать эти 100 ГКО на рынке за $99, вернув себе Деньги $. Здесь эта операция лишняя, поэтому не рассматривается.)

Второй шаг: ФРС возвращает 99 ГКО в обмен на $99. (больше денег у US в этом цикле задачи нет)

Имеем: ФРС получает назад $99. US получает назад 99 ГКО. 1 ГКО осталось у ФРС.

Цикл закончен.

Изменение ФРС - $0 и 1 ГКО. Изменение US - $0.

Далее проделываем такой же расчёт при -1% (минус один).

Потом расширяем схему, введя Страну, потом US Банк.

Результаты расчетов сведены в таблицу:

Колонка "ФРС -$" означает невозврат Денег $.

Колонка "US товар"- Товар, полученный US за Деньги $.

В строке "A" приведены результаты первого разобранного примера.

В строке "B+" - результаты второго.

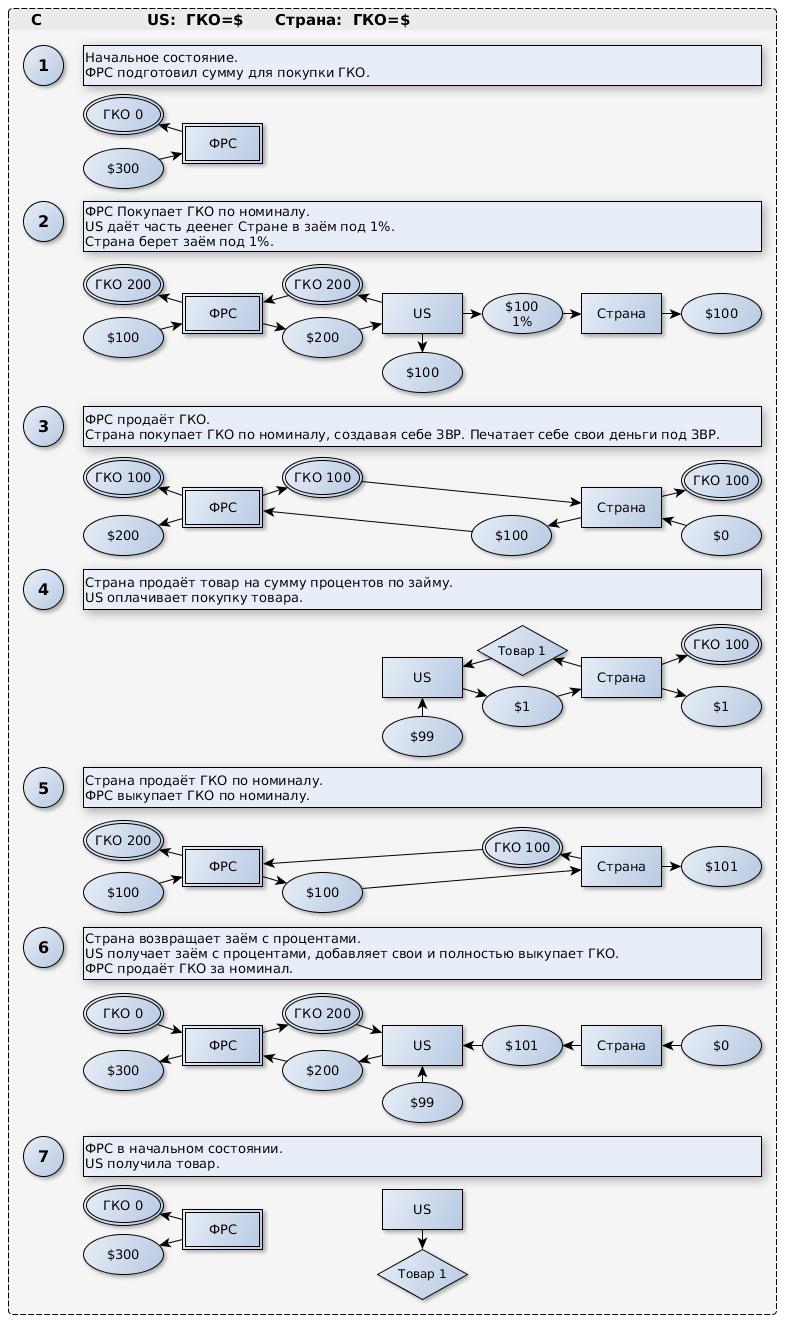

Остальные примеры более сложные и их трудно понимать с текста, удобнее из схемы. В качестве примера приведу картинку для строки "C":

Проведём анализ результатов цикла схемы, приведённой в строке "F++".

Расшифруем название.

"ГКО=$+%" - ФРС покупает ГКО у US с премией к рынку в +1%.

"US Банк:+%" - US даёт Деньги $ в заём под +1% US Банку

"Страна: ГКО=$+%" - US Банк даёт Деньги $ в заём под +1% Стране.

В конце цикла имеем результат, который записан в таблице.

В колонке "ФРС ГКО" стоит цифра 1 - это значит, что у ФРС осталось не выкупленным 1 ГКО.

В колонке "US Банк ГКО" стоит цифра 1 - это значит, что у US Банка есть 1 ГКО.

В колонке "US Товар" стоит цифра 1 - это значит, что US купила 1 Товар у Страны.

Остальные колонки пусты - это значит, что все остальные позиции пришли к начальному состоянию. Все Деньги $ в конце цикла вернулись в ФРС.

У ФРС и у US Банка остались непогашенные ГКО. Их можно предъявить US к погашению, а в случае отказа обменять эти ГКО на Деньги $ - US объявляется банкротом. У US Денег $ нету... Цикл закончен.

Если US Банк юридически закреплён за US, то он может имеющиеся ГКО продать ФРС и получить за это Деньги $. А ФРС пусть сама решает: банкротить US или нет. Если исходить из условий задачки - обязана банкротить.

Есть ещё один вариант. До окончания цикла ГКО, US запускает еще один цикл ГКО - другой серии. В этом случае, у US появляются дополнительные Деньги $, которыми можно погасить ГКО из предыдущего цикла.

Конец задачки.

"Проказница-Мартышка,

Осел,

Козел

Да косолапый Мишка

Затеяли сыграть Квартет."

Задачка про ФРС

"Вася дал Маше 2 яблока, Петя дал Маше 3 яблока. Сколько яблок у Маши?"

Ответ на этот вопрос может быть неоднозначным, если этот событие происходит в реальной жизни. Но, если это задачка из школьного учебника, то никого не интересует желание Пети и Васи давать или не давать яблоки. Дали и точка. Маша эти яблоки взяла... Стоп - слова "взяла" нет в условиях задачи. Итак, Сколько..?

Задачку про ФРС будем рассматривать на уровне начальной школы, как в учебнике. Сказано "продано", значит продано, даже если это не выгодно.

Сначала термины.

Вся аббревиатура в задачке никак не расшифровывается, но значит примерно то, чему созвучна из жизни, за исключением того, что выполняет только те функции, которые заданы.

ФРС - Центральный Банк, который создаёт Деньги $ и дает их всем под залог ГКО.

ГКО - казначейские обязательства правительства US, которые принимает ФРС в обмен на Деньги $, не по номиналу. ГКО в конце цикла необходимо предъявить US к погашению по номиналу, в случае отказа погашения - US должен объявить себя банкротом.

US - правительство страны, которое может создавать ГКО.

Деньги $ - деньги которые создаёт ФРС, не имеют ограничения по сроку. Эти деньги в задачке существуют только в бумажном виде.

Страна - страна, которая может создавать свои деньги только при наличии Денег $ или ГКО. Свои деньги позволяют создать Товар, который можно продать за Деньги $.

US Банк - банк, который может давать Деньги $ в долг Стране. US Банк не может давать Деньги $ под отрицательный процент.

Товар - товар, который может продать Страна за Деньги $.

Задачка.

Определить конечные параметры цикла ГКО-$ при различных схемах участников, при положительных и отрицательных процентах по ГКО, величина процента по всем необходимым операциям - 1%. В цикле происходят только необходимые покупки-продажи-займы. Никаких "лишних" операций. Для переходов используется принцип "пошаговой стратегии".

Для понимания способа решения задачки начнём с самого простого случая.

ФРС выдаёт деньги US в обмен на ГКО под 0%.

Начало: ФРС имеет $100 и 0 ГКО, US имеет 100 ГКО и 0$.

Первый шаг: ФРС передает $100 в обмен на 100 ГКО от US под 0% за цикл.

Имеем: ФРС имеет 100 ГКО. US имеет $100.

Второй шаг: ФРС возвращает ГКО по номиналу, в обмен на $100.

Имеем: ФРС возвратил $100. US пвозвратил 100 ГКО.

Цикл закончен.

Изменение ФРС - $0 и 0 ГКО, US - $0. (ГКО у US при возврате не учитываются)

Далее, усложним простой случай, введя 1% премии к номиналу ГКО.

ФРС имеет $100, US имеет 100 ГКО.

Первый шаг: ФРС передает $99 в обмен на 100 ГКО от US. (ГКО продаются ниже номинала на 1%)

Имеем: У ФРС 100 ГКО. У US $99. (ФРС может продать эти 100 ГКО на рынке за $99, вернув себе Деньги $. Здесь эта операция лишняя, поэтому не рассматривается.)

Второй шаг: ФРС возвращает 99 ГКО в обмен на $99. (больше денег у US в этом цикле задачи нет)

Имеем: ФРС получает назад $99. US получает назад 99 ГКО. 1 ГКО осталось у ФРС.

Цикл закончен.

Изменение ФРС - $0 и 1 ГКО. Изменение US - $0.

Далее проделываем такой же расчёт при -1% (минус один).

Потом расширяем схему, введя Страну, потом US Банк.

Результаты расчетов сведены в таблицу:

Колонка "ФРС -$" означает невозврат Денег $.

Колонка "US товар"- Товар, полученный US за Деньги $.

В строке "A" приведены результаты первого разобранного примера.

В строке "B+" - результаты второго.

Остальные примеры более сложные и их трудно понимать с текста, удобнее из схемы. В качестве примера приведу картинку для строки "C":

US:

Проведём анализ результатов цикла схемы, приведённой в строке "F++".

US:

Расшифруем название.

"ГКО=$+%" - ФРС покупает ГКО у US с премией к рынку в +1%.

"US Банк:+%" - US даёт Деньги $ в заём под +1% US Банку

"Страна: ГКО=$+%" - US Банк даёт Деньги $ в заём под +1% Стране.

В конце цикла имеем результат, который записан в таблице.

В колонке "ФРС ГКО" стоит цифра 1 - это значит, что у ФРС осталось не выкупленным 1 ГКО.

В колонке "US Банк ГКО" стоит цифра 1 - это значит, что у US Банка есть 1 ГКО.

В колонке "US Товар" стоит цифра 1 - это значит, что US купила 1 Товар у Страны.

Остальные колонки пусты - это значит, что все остальные позиции пришли к начальному состоянию. Все Деньги $ в конце цикла вернулись в ФРС.

У ФРС и у US Банка остались непогашенные ГКО. Их можно предъявить US к погашению, а в случае отказа обменять эти ГКО на Деньги $ - US объявляется банкротом. У US Денег $ нету... Цикл закончен.

Если US Банк юридически закреплён за US, то он может имеющиеся ГКО продать ФРС и получить за это Деньги $. А ФРС пусть сама решает: банкротить US или нет. Если исходить из условий задачки - обязана банкротить.

Есть ещё один вариант. До окончания цикла ГКО, US запускает еще один цикл ГКО - другой серии. В этом случае, у US появляются дополнительные Деньги $, которыми можно погасить ГКО из предыдущего цикла.

Конец задачки.

"Проказница-Мартышка,

Осел,

Козел

Да косолапый Мишка

Затеяли сыграть Квартет."

Сейчас на ветке:

1,

Модераторов: 0,

Пользователей: 0,

Гостей: 0,

Ботов: 1