Мировой экономический кризис

53,390,333

93,596

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Предыдущий обзор: Стагфляционный обзор. Август 2016 года, 1-я неделя.

*****

"Повторю основную идею обзоров: показать, что в данный момент в мировой экономике надувается сильнейший "стагфляционный пузырь". Определение "пузыря" описываемые тенденции получили за то, что "мировые финансовые власти" нерыночными действиями сдерживают инфляцию издержек - рост цен на сырьевые товары и энергоносители!..."

*****

На прошедшей неделе, на мой взгляд. случились такие значимые события:

1. Мировые ростовщические кланы начали потихоньку готовить "мировую общественность" к объявлению теперь уже "официальной рецессии". Так, на прошлой неделе "честная статистика" поведала нам о снижении ВВП Канады на 0,6% и нулевом росте ВВП Франции. В новинках теперь - нулевой рост ВВП Италии. Учитывая всеобщий спад в Европе странно выглядит отчет о росте ВВП Еврозоны на 0,4%.

2. Очень слабыми были цифры по промпроизводству Китая: рост на 6,0%. Я, конечно, понимаю возгласы въедливых читателей: "Что? Нам бы такой рост!" Но замечу, что в предыдущую волну кризиса пропроизводство в Китае было ниже этого показателя всего два месяца, в 2009 году, а соседние показатели были на много больше! И, если посмотреть на график значений этого показателя, то состояние промпроизводства "мировой фабрики" значительно хуже периода 2008..2010 годов!

http://ru.investing.com/economic-calendar/chinese-industrial-production-462

3. На прошедшей неделе, как прорвало: целый вал негатива по американской экономике! И прежде всего нам интересны данные, показывающие наступление в США дефляции, чего раньше не было. Ну, посмотрите на эти "нежные зеленые ростки", ухоженные заботливой "невидимой рукой рынка":

20. 12.08.2016

Дефляция. Базовый индекс цен производителей (PPI) в США (м/м): -0,3%.

http://ru.investing.com/economic-calendar/core-ppi-62

21. 12.08.2016

Дефляция. Индекс цен производителей (PPI) в США (м/м): -0,4%.

http://ru.investing.com/economic-calendar/ppi-238

22. 12.08.2016

Дефляция. Индекс цен производителей (PPI) в США (г/г): -0,2%.

http://ru.investing.com/economic-calendar/ppi-734

В таких условиях повышать процентную ставку может только кто-то по команде и с целью уничтожения промпроизводства в США! А это означает, что ключевую ставку в США не только не будут поднимать, ставку, скорее всего, будут уменьшать, постепенно вводя Политику Отрицательных Процентных Ставок!

3. На прошедшей неделе выросла в цене нефть! Правда: неожиданно? Неожиданно цена на нефть растет для тех, у кого: "Бензин - из бензоколонки!" А любой понимающий читатель, уверен, уже осведомлен, что, если и дальше продолжать искусственно сдерживать цену нефти, то недостаток капиталовложений в геологоразведку, бурение, инфраструктуру новых месторождений сделают свое дело: из-за "неожиданно" возникшего дефицита нефть подорожает скачкообразно (например с 50 до 80 долларов за один день), что негативно отразится на промпроизводстве и вгонит всю мировую экономику в тяжелейший стагфляционный нокдаун!

*****

Итак, начинаю, собственно, обзор...

Пропроизводство. На прошедшей неделе "отличились": США, Япония, Великобритания, Франция, ЮАР.

Например, объем заказов в секторе машиностроения Японии снижается уже 12 месяцев подряд!

*****

Дефляция. Тиски низких цен продолжили душить: США, Германию, Италию, Испанию, Францию, Японию, Новую Зеландию, Швейцарию, Китай...

*****

Торговля. Деградировала торговля в Китае и Великобритании.

4. 08.08.2016

Объём экспорта Китая (г/г): -4,4%.

http://ru.investing.com/economic-calendar/chinese-exports-595

5. 08.08.2016

Объём импорта Китая (г/г): -12,5%.

Обрушение в течение 21 месяца подряд!

http://ru.investing.com/economic-calendar/chinese-imports-867

6. 09.08.2016

Сальдо торгового баланса Великобритании: -12,41В.

Рекордный за всю историю отрицательный баланс!

http://ru.investing.com/economic-calendar/trade-balance-284

*****

"Повторю основную идею обзоров: показать, что в данный момент в мировой экономике надувается сильнейший "стагфляционный пузырь". Определение "пузыря" описываемые тенденции получили за то, что "мировые финансовые власти" нерыночными действиями сдерживают инфляцию издержек - рост цен на сырьевые товары и энергоносители!..."

*****

На прошедшей неделе, на мой взгляд. случились такие значимые события:

1. Мировые ростовщические кланы начали потихоньку готовить "мировую общественность" к объявлению теперь уже "официальной рецессии". Так, на прошлой неделе "честная статистика" поведала нам о снижении ВВП Канады на 0,6% и нулевом росте ВВП Франции. В новинках теперь - нулевой рост ВВП Италии. Учитывая всеобщий спад в Европе странно выглядит отчет о росте ВВП Еврозоны на 0,4%.

2. Очень слабыми были цифры по промпроизводству Китая: рост на 6,0%. Я, конечно, понимаю возгласы въедливых читателей: "Что? Нам бы такой рост!" Но замечу, что в предыдущую волну кризиса пропроизводство в Китае было ниже этого показателя всего два месяца, в 2009 году, а соседние показатели были на много больше! И, если посмотреть на график значений этого показателя, то состояние промпроизводства "мировой фабрики" значительно хуже периода 2008..2010 годов!

http://ru.investing.com/economic-calendar/chinese-industrial-production-462

3. На прошедшей неделе, как прорвало: целый вал негатива по американской экономике! И прежде всего нам интересны данные, показывающие наступление в США дефляции, чего раньше не было. Ну, посмотрите на эти "нежные зеленые ростки", ухоженные заботливой "невидимой рукой рынка":

20. 12.08.2016

Дефляция. Базовый индекс цен производителей (PPI) в США (м/м): -0,3%.

http://ru.investing.com/economic-calendar/core-ppi-62

21. 12.08.2016

Дефляция. Индекс цен производителей (PPI) в США (м/м): -0,4%.

http://ru.investing.com/economic-calendar/ppi-238

22. 12.08.2016

Дефляция. Индекс цен производителей (PPI) в США (г/г): -0,2%.

http://ru.investing.com/economic-calendar/ppi-734

В таких условиях повышать процентную ставку может только кто-то по команде и с целью уничтожения промпроизводства в США! А это означает, что ключевую ставку в США не только не будут поднимать, ставку, скорее всего, будут уменьшать, постепенно вводя Политику Отрицательных Процентных Ставок!

3. На прошедшей неделе выросла в цене нефть! Правда: неожиданно? Неожиданно цена на нефть растет для тех, у кого: "Бензин - из бензоколонки!" А любой понимающий читатель, уверен, уже осведомлен, что, если и дальше продолжать искусственно сдерживать цену нефти, то недостаток капиталовложений в геологоразведку, бурение, инфраструктуру новых месторождений сделают свое дело: из-за "неожиданно" возникшего дефицита нефть подорожает скачкообразно (например с 50 до 80 долларов за один день), что негативно отразится на промпроизводстве и вгонит всю мировую экономику в тяжелейший стагфляционный нокдаун!

*****

Итак, начинаю, собственно, обзор...

Пропроизводство. На прошедшей неделе "отличились": США, Япония, Великобритания, Франция, ЮАР.

Например, объем заказов в секторе машиностроения Японии снижается уже 12 месяцев подряд!

Скрытый текст

*****

Дефляция. Тиски низких цен продолжили душить: США, Германию, Италию, Испанию, Францию, Японию, Новую Зеландию, Швейцарию, Китай...

Скрытый текст

Торговля. Деградировала торговля в Китае и Великобритании.

4. 08.08.2016

Объём экспорта Китая (г/г): -4,4%.

http://ru.investing.com/economic-calendar/chinese-exports-595

5. 08.08.2016

Объём импорта Китая (г/г): -12,5%.

Обрушение в течение 21 месяца подряд!

http://ru.investing.com/economic-calendar/chinese-imports-867

6. 09.08.2016

Сальдо торгового баланса Великобритании: -12,41В.

Рекордный за всю историю отрицательный баланс!

http://ru.investing.com/economic-calendar/trade-balance-284

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

*****

Урожай на Кубани из отечественного семенного фонда и российские Системы Управления Базами Данных, оборудование для операторов сотовой мобильной связи и квантовые сети, горнодобывающее оборудование и оборудование для нефтяных скважин, широчайшая линейка новейших российских станков с российскими стойками управления ЧПУ и завод современных башенных кранов, передовое производство композитов...

*****

Новые российские станки на выставке «Металлообработка — 2016».

http://sdelanounas.ru/blogs/81524/

Урожай на Кубани из отечественного семенного фонда и российские Системы Управления Базами Данных, оборудование для операторов сотовой мобильной связи и квантовые сети, горнодобывающее оборудование и оборудование для нефтяных скважин, широчайшая линейка новейших российских станков с российскими стойками управления ЧПУ и завод современных башенных кранов, передовое производство композитов...

*****

На Кубани впервые собрали урожай на 100% из собственного семенного фонда.

«Ростелеком» вычищает Oracle из архитектуры электронного правительства

В России запустили первую квантовую интернет-сеть.

Компания ООО «Веир Минералз РФЗ» запускает первое сборочное производство в России.

Новые российские станки на выставке «Металлообработка — 2016».

http://sdelanounas.ru/blogs/81524/

«Нафта-Техника» выпустило на рынок агрегат для укрепления нефтегазовых скважин.

Корпорация МСП запустила под Калининградом производство композитов.

В Удмуртии начато производство аппаратуры для российских операторов сотовой связи.

В Сыктывкаре начал работу завод по сборке башенных кранов «ROKRA».

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

15.08.2016 09:56

Рост экономики Японии приостановился во II квартале на фоне снижения экспорта и низких корпоративных инвестиций. Это показало, что японская экономика крайне зависима от стимулирования со стороны государства.

Как сообщило правительство Японии, экономика страны во II квартале выросла на 0,2%, тогда как в I квартале 2016 г. рост составил 2%.

Инвестиции коммерческих предприятий сократились второй квартал подряд, а экспорт снизился на 5,9% в годовом исчислении. Вместе с тем снизился спрос на японские товары со стороны США и стран еврозоны. Большинство экспертов сошлись во мнении, что на снижение экспорта Японии повлияло укрепление иены по отношению к другим основным валютам с начала года.

Расходы домохозяйств также не показали роста, хотя потребительские расходы составляют около 60% от валового внутреннего продукта (ВВП) Японии. По мнению экспертов, данный показатель не увеличился, из-за того что заработные платы в стране остались на прежнем уровне, тогда как многие крупные японские предприятия в последние годы получали рекордную прибыль. Общая сумма вознаграждения во II квартале увеличилась на 0,3% по сравнению с предыдущим кварталом.

Без государственных инвестиций японская экономика во II квартале показала бы спад, но японский премьер Синдзо Абэ в начале августа одобрил налогово-бюджетные стимулирующие меры в объеме 28 трлн иен ($274 млрд) в качестве последней меры для поддержания вялой экономической ситуации в стране.

Помимо этого, предусмотрена финансовая поддержка для малоимущих в размере 12 тыс. иен на человека.

По мнению Хиденобы Токуды, экономиста в научно-исследовательском институте Mizuho, экспорт Японии будет и дальше оставаться на довольно низком уровне, а правительство будет и дальше принимать дополнительные меры по стимулированию роста. Однако, как считает экономист, правительство должно не только стимулировать рост, но и проводить структурные реформы.

Источник

Рост экономики Японии приостановился во II квартале на фоне снижения экспорта и низких корпоративных инвестиций. Это показало, что японская экономика крайне зависима от стимулирования со стороны государства.

Как сообщило правительство Японии, экономика страны во II квартале выросла на 0,2%, тогда как в I квартале 2016 г. рост составил 2%.

Инвестиции коммерческих предприятий сократились второй квартал подряд, а экспорт снизился на 5,9% в годовом исчислении. Вместе с тем снизился спрос на японские товары со стороны США и стран еврозоны. Большинство экспертов сошлись во мнении, что на снижение экспорта Японии повлияло укрепление иены по отношению к другим основным валютам с начала года.

Расходы домохозяйств также не показали роста, хотя потребительские расходы составляют около 60% от валового внутреннего продукта (ВВП) Японии. По мнению экспертов, данный показатель не увеличился, из-за того что заработные платы в стране остались на прежнем уровне, тогда как многие крупные японские предприятия в последние годы получали рекордную прибыль. Общая сумма вознаграждения во II квартале увеличилась на 0,3% по сравнению с предыдущим кварталом.

Без государственных инвестиций японская экономика во II квартале показала бы спад, но японский премьер Синдзо Абэ в начале августа одобрил налогово-бюджетные стимулирующие меры в объеме 28 трлн иен ($274 млрд) в качестве последней меры для поддержания вялой экономической ситуации в стране.

Помимо этого, предусмотрена финансовая поддержка для малоимущих в размере 12 тыс. иен на человека.

По мнению Хиденобы Токуды, экономиста в научно-исследовательском институте Mizuho, экспорт Японии будет и дальше оставаться на довольно низком уровне, а правительство будет и дальше принимать дополнительные меры по стимулированию роста. Однако, как считает экономист, правительство должно не только стимулировать рост, но и проводить структурные реформы.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

15.08.2016 10:20

Фунт стерлингов достиг минимума за месяц в преддверии публикации данных об инфляции, розничных продажах и заявках на пособие по безработице, которые отразят первые последствия прошедшего 23 июня референдума о выходе Великобритании из ЕС.

Фунт рухнул, после того как британцы проголосовали за выход из Евросоюза. Снижение курса британской валюты продолжилось в этом месяце после решения Банка Англии снизить процентные ставки и усилить стимулирование экономики.

Фунт стерлингов до начала торгов упал до отметки $1,2901 - столь низкий курс не наблюдался с 11 июля. К 6:51 по лондонскому времени курс составлял $1,2929 - на 0,1% выше уровня закрытия на прошлой неделе. 6 июля британская валюта достигла 30-летнего минимума - $1,2798. В этом году фунт снизился на 12%, продемонстрировав максимальное падение к доллару среди 31 основных валют.

При этом фунт вырос по отношению к евро на 0,1% до 86,33 пенса за евро. В пятницу курс фунта стерлингов опускался до уровня 86,53 пенса за евро, не наблюдавшегося с августа 2013 г.

Опросы, проведенные после 23 июня, указывали на спад в строительстве, обрабатывающей промышленности и сфере услуг. Однако данные, которые будут опубликованы на этой неделе, обеспечат более конкретные доказательства воздействия Brexit на экономику страны. Согласно прогнозам экономистов данные отразят рост числа заявок на пособие по безработице в июле, тогда как рост розничных продаж окажется незначительным.

Банк Англии 4 августа снизил процентные ставки до рекордно низкого уровня - 0,25%, а также перезапустил программу количественного смягчения. Решение регулятора спровоцировало резкое снижение фунта стерлингов к доллару.

"Ухудшение экономических перспектив Великобритании усиливает ожидания дальнейшего смягчения монетарной политики Банка Англии, которое продолжит оказывать давление на фунт", - считает Элиас Хаддад, старший валютный стратег Commonwealth Bank of Australia.

Источник

Фунт стерлингов достиг минимума за месяц в преддверии публикации данных об инфляции, розничных продажах и заявках на пособие по безработице, которые отразят первые последствия прошедшего 23 июня референдума о выходе Великобритании из ЕС.

Фунт рухнул, после того как британцы проголосовали за выход из Евросоюза. Снижение курса британской валюты продолжилось в этом месяце после решения Банка Англии снизить процентные ставки и усилить стимулирование экономики.

Фунт стерлингов до начала торгов упал до отметки $1,2901 - столь низкий курс не наблюдался с 11 июля. К 6:51 по лондонскому времени курс составлял $1,2929 - на 0,1% выше уровня закрытия на прошлой неделе. 6 июля британская валюта достигла 30-летнего минимума - $1,2798. В этом году фунт снизился на 12%, продемонстрировав максимальное падение к доллару среди 31 основных валют.

При этом фунт вырос по отношению к евро на 0,1% до 86,33 пенса за евро. В пятницу курс фунта стерлингов опускался до уровня 86,53 пенса за евро, не наблюдавшегося с августа 2013 г.

Опросы, проведенные после 23 июня, указывали на спад в строительстве, обрабатывающей промышленности и сфере услуг. Однако данные, которые будут опубликованы на этой неделе, обеспечат более конкретные доказательства воздействия Brexit на экономику страны. Согласно прогнозам экономистов данные отразят рост числа заявок на пособие по безработице в июле, тогда как рост розничных продаж окажется незначительным.

Банк Англии 4 августа снизил процентные ставки до рекордно низкого уровня - 0,25%, а также перезапустил программу количественного смягчения. Решение регулятора спровоцировало резкое снижение фунта стерлингов к доллару.

"Ухудшение экономических перспектив Великобритании усиливает ожидания дальнейшего смягчения монетарной политики Банка Англии, которое продолжит оказывать давление на фунт", - считает Элиас Хаддад, старший валютный стратег Commonwealth Bank of Australia.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Кемерово

60 лет

Карма: +1.10

Регистрация: 09.08.2007

Сообщений: 514

Читатели: 0

Регистрация: 09.08.2007

Сообщений: 514

Читатели: 0

Комрады! Разьясните пожалуйста такую вещь- в самом начале образования сайта, было много разговоров и обсуждений по поводу фиатных денег. И, ЕМНИП, мнение форума склонялось к их пользе для развития. Сейчас во всю ЦБ начали применять ПОПС. Суть- те же фиатные деньги. Но отношение к этой политике - отрицательное! В чем разница, если она есть? Заранее благодарен!

Самара

Карма: +63.86

Регистрация: 16.03.2014

Сообщений: 2,350

Читатели: 18

Регистрация: 16.03.2014

Сообщений: 2,350

Читатели: 18

На представленной картинке – объёмы ничем не обеспеченных денег, которые вливаются в рамках программ QE развитых экономик. Благодаря этим деньгам рынок движется вверх вопреки здравому смыслу. На текущий момент ЦБ ЕС и Японии совокупно вливают около 180млрд$ ежемесячно (около 8млрд$ в торговые дни) на выкуп всего подряд, производя таким образом скрытую национализацию собственных производств. Программа QE ЕЦБ будет продолжаться до 2017 года, а программа QE Японии будет продолжаться до тех пор, пока не будет достигнута инфляция в 2% (т.е. до морковкиного загновения). Судя по графику, объёмы эмиссии склонны к росту и перелома тенденции пока что не наблюдается, к этому процессу в любой момент по желанию левой пятки может подключиться и ФРС США.

Что происходит с нефтью? Растёт. Почему? Потому что оптимизм, словесные интервенции, проблематичное положение основных западных жижедобытчиков, Турция, вставшая в позу и более не осуществляющая транзит дешёвой ИГИЛовской жижи через свою территориюи безудержное бычьё в стремлении к перехаю. С другой стороны, Сланцевики в США очнулись и снова стали бурить, Иран вышел на свои проектные 4млн баррелей и останавливаться не собирается, Саудовская Аравия, как и Россия, бьют рекорды добычи, замедление роста Китая, забитые хранилища и сужающийся рынок сбыта.

Если поглядеть на жижу в рублёвом эквиваленте, можно заметить явный и очень сильный уровень 2800, являющийся нижней границей коридора и не столь очевидный уровень 3400, служащий потолком коридора. Таким образом, по идее жижа должна дойти до отметки 3250 и, возможно, до 3400 для осуществления разворота. Судя по тому, что рубль руками и ногами удерживают от укрепления, не давая ему уйти ниже 64 за $, то логично предположить, что жижа должна достигнуть отметок 50,7 и 53,1$ за бочку соответственно.

И это на фоне слабеющего доллара! Например, несмотря на QE, проводимое Японией в целях разгона инфляции, йена всё укрепляется и укрепляется. На текущий момент достигнуто классическое соотношение 1 к 100, йена за полгода укрепилась на 20%. Доллар и евро никак не могут достигнуть уже столько раз выкрикнутого паритета. Австралийский бакс к американскому тоже на текущий момент находится на хаях.

Всё намекает на то, что бычки должны сделать последний, решительный рывок, ткнув сипу в 2200 и жижу в 53$, а затем – хоть трава не расти. Видимо, для наступления момента резкого перелома уже заготовлена какая-нибудь громогласная новость или событие. Ждём, кульминация скоро, а также не забываем, что август для России всегда являлся самым напряжённым и тяжёлым месяцем, уж так исторически сложилось.

В каждом слове бег оленя

В каждом взоре лёт копья

В каждом взоре лёт копья

Самара

Карма: +63.86

Регистрация: 16.03.2014

Сообщений: 2,350

Читатели: 18

Регистрация: 16.03.2014

Сообщений: 2,350

Читатели: 18

В рабочем документе ФРС для персонала, опубликованном в минувшие выходные, говорится, что расширение объема покупки активов и политика заявлений о намерениях должны быть в состоянии обеспечить достаточно возможностей для компенсации ограниченной способности сокращать краткосрочные ставки.

Глава департамента G10 FX Citi Стивен Ингландер отмечает, что есть некоторые проблемы с предположениями, которые выдвинуты в этом рабочем документе.

В частности, стандартная экономическая модель США, используемая ФРС, предполагает достаточно большой шок, который увеличит безработицу до 5 процентных пунктов, и затем уже применяются снижение ставок, расширение QE и политика заявлений о намерениях, чтобы вернуть экономику в нужное русло.

При этом используются две вариации моделирования:

Прогноз FOMC по ставке ФРС

Ингландер сравнивает три подхода к политике ФРС. Первый предполагает простое линейное движение ставки на отрицательную территорию. Это не самый эффективный вид политики, но он считается базовым.

Второй предполагает снижение ставки до нуля и сохранение этого уровня достаточно долго, чтобы безработица вернулась к исходному уровню.

Третий предполагает снижение ставки до нуля и дополнительное расширение количественного смягчения на $2 трлн, а также политику заявлений о намерениях. И во втором случае модели, когда ставка уже находится у нуля, объем QE увеличивается сразу на $4 трлн.

Другими словами, ФРС уже сейчас рассматривает сценарий, в котором шок для экономики приведет к увеличению количественного смягчения на $2 трлн или даже $4 трлн в худшем случае, что фактически удваивает текущий баланс ФРС.

При этом экономист Citi подсчитал, что даже при начальной ставке в 2% QE в $2 трлн не будет достаточным, чтобы компенсировать шок.

По его мнению, крупномасштабные покупки активов и политика заявлений не имеют никакой возможности компенсировать шок в текущих условиях, но, тем не менее, это позволит обеспечить достаточное количество возможностей для компенсации ограниченной способности сокращения краткосрочных процентных ставок.

ФРС фактически признает, что не в силах выдержать резкий спад. При этом комбинированные инструменты политики являются гораздо более эффективными, нежели просто снижение ставки или просто расширение QE. В общем случае регулятору бы хватило повышения ставки до 3%, чтобы адекватно реагировать на угрозы. С другой стороны, количественного смягчения на $4 трлн даже сейчас будет достаточно, чтобы снизить долгосрочные ставки быстро и сильно для компенсации шока.

То есть в случае резкого спада потребуется выкупать активы еще на $4 трлн, в результате чего ФРС станет держателем примерно 30% государственных облигаций. Судя по примеру Японии, это вряд ли закончится хорошо.

ВФ

Пам-пам! Вот это, блин, новость. А как дышали на повышение ставки хотя бы на 0,25%! А теперь - ставку на ноль и снова вливание денег.

В Голландии, помнится, похожая история с тюльпанами была.

Глава департамента G10 FX Citi Стивен Ингландер отмечает, что есть некоторые проблемы с предположениями, которые выдвинуты в этом рабочем документе.

В частности, стандартная экономическая модель США, используемая ФРС, предполагает достаточно большой шок, который увеличит безработицу до 5 процентных пунктов, и затем уже применяются снижение ставок, расширение QE и политика заявлений о намерениях, чтобы вернуть экономику в нужное русло.

При этом используются две вариации моделирования:

- экономика находится в равновесии с инфляцией на уровне 2%, ставка составляет 1%, так что равновесные номинальные ставки по федеральным фондам составляют 3%;

- экономика находится в равновесии с инфляцией на уровне 2%, ставка нулевая, так что равновесные номинальные ставки по федеральным фондам составляют 3%.

Прогноз FOMC по ставке ФРС

Ингландер сравнивает три подхода к политике ФРС. Первый предполагает простое линейное движение ставки на отрицательную территорию. Это не самый эффективный вид политики, но он считается базовым.

Второй предполагает снижение ставки до нуля и сохранение этого уровня достаточно долго, чтобы безработица вернулась к исходному уровню.

Третий предполагает снижение ставки до нуля и дополнительное расширение количественного смягчения на $2 трлн, а также политику заявлений о намерениях. И во втором случае модели, когда ставка уже находится у нуля, объем QE увеличивается сразу на $4 трлн.

Другими словами, ФРС уже сейчас рассматривает сценарий, в котором шок для экономики приведет к увеличению количественного смягчения на $2 трлн или даже $4 трлн в худшем случае, что фактически удваивает текущий баланс ФРС.

При этом экономист Citi подсчитал, что даже при начальной ставке в 2% QE в $2 трлн не будет достаточным, чтобы компенсировать шок.

По его мнению, крупномасштабные покупки активов и политика заявлений не имеют никакой возможности компенсировать шок в текущих условиях, но, тем не менее, это позволит обеспечить достаточное количество возможностей для компенсации ограниченной способности сокращения краткосрочных процентных ставок.

ФРС фактически признает, что не в силах выдержать резкий спад. При этом комбинированные инструменты политики являются гораздо более эффективными, нежели просто снижение ставки или просто расширение QE. В общем случае регулятору бы хватило повышения ставки до 3%, чтобы адекватно реагировать на угрозы. С другой стороны, количественного смягчения на $4 трлн даже сейчас будет достаточно, чтобы снизить долгосрочные ставки быстро и сильно для компенсации шока.

То есть в случае резкого спада потребуется выкупать активы еще на $4 трлн, в результате чего ФРС станет держателем примерно 30% государственных облигаций. Судя по примеру Японии, это вряд ли закончится хорошо.

ВФ

Пам-пам! Вот это, блин, новость. А как дышали на повышение ставки хотя бы на 0,25%! А теперь - ставку на ноль и снова вливание денег.

В Голландии, помнится, похожая история с тюльпанами была.

В каждом слове бег оленя

В каждом взоре лёт копья

В каждом взоре лёт копья

Карма: -218.84

Регистрация: 10.07.2008

Сообщений: 2,849

Читатели: 2

Бан в ветке до 03.11.2024 01:25

Регистрация: 10.07.2008

Сообщений: 2,849

Читатели: 2

Бан в ветке до 03.11.2024 01:25

Цитата: Pim от 17.08.2016 14:12:16Комрады! Разьясните пожалуйста такую вещь- в самом начале образования сайта, было много разговоров и обсуждений по поводу фиатных денег. И, ЕМНИП, мнение форума склонялось к их пользе для развития. Сейчас во всю ЦБ начали применять ПОПС. Суть- те же фиатные деньги. Но отношение к этой политике - отрицательное! В чем разница, если она есть? Заранее благодарен!

Фиатные деньги - это обман. Вообще любая публичная информация о структуре денежной системы и ее принципах - однозначный обман, поскольку такую информацию нельзя давать папуасам.

Все деньги чем то обеспечены, а фиатные были в РФ только в 90е, когда был гипер. Потом их привязали к доллару по схеме каренси боард.

То есть сначала партнеры нам поездили по ушам по теме фиатности, мы повелись, начался гипер, в итоге нас пристегнули к каренси боарду.

Чем обеспечен доллар?

На данный момент он обеспечен налоговым насилием США. Необходимость платить налоги создает спрос на доллар и товарное предложение на биржах за доллар.

Раньше до 2008 года у него было кредитное обеспечение - в основном американская ипотека.

Соответственно госдолг США является системной вещью, как золото до 1971г.

Госдолг США в пересчете на золото является достаточно стабильной величиной в течение продолжительного времени.

Как на пальцах работает доллар.

1. Минфин эмитирует казначейское обязательство.

2. ФСР разменивает его на доллар. Так называемая покупка трежерей ФРСом. На самом деле - это не покупка, а размен.

3. Налоговая трясет налоги в долларах. Минфин делает обратный размен, получает трежерис и аннулирует их.

4. Доллар сейчас используется по привычке, у него есть пиар потенциал в мире. Все могли бы перейти на трежерь непосредственно.

5. ФРС как кредитная организация - уже практически не фунциклирует, поскольку мультипликатор как ни пытаются восстановить, не получается.

То, что ФРС практически труп, не означает, что США в целом кирдык. Эмиссия госдолга вполне нормальный инструмент для организации денежного обращения.

Будущее за частными денежными системами, которые будут кристаллизоваться вокруг акул интернет бизнеса - Гугл, Эппл, Амазон и т.п. Возможно, лидерство захватят производители смартфонов, интергрируя свои кредитные системы в телефоны.

По сути это бартерный взаимозачет.

Пример:

Вы дали в долг вагон цемента потребителю. Программеры и юристы должны сделать так, чтобы вы получили возмещение нужными вам товарами.

Как они это сделают - вникать не обязательно. Задача - не особо сложная.

Казначейская система США - останется практически в таком же виде, а вот нам придется свою аннулировать, поскольку она построена на долларе и крышуется американскими банкстерами и откатываться к советской.

Дональд Трамп, вроде как, всерьез настроен сделать небольшой кирдык американским банкстерам.

Побуждает американскую элиту к этому, в частности, невозможность победить Россию в Донбассе.

Также Трамп рассчитывает на неростовщические финансовые технологии из России. Это по Хазину.

ЗЫ. При помощи частных денежных систем американцы могут безбоязненно слить ФРС и сохранить за собой финансовое лидерство, равно как и другое технологическое лидерство. Технологически нам не удастся конкурировать с Эппл и Гугл, они слямзят тему и сразу задавят массой.

Американцы достаточно динамичны и прагматичны. Об этом свидетельствует эпопея со сланцевым газом. Она порушила бизнес процесс очень многим весьма влиятельным персонам, а они ничего сделать не смогли.

Отредактировано: SergeB - 23 авг 2016 20:19:22

52 года

Карма: -0.98

Регистрация: 30.01.2011

Сообщений: 60

Читатели: 0

Регистрация: 30.01.2011

Сообщений: 60

Читатели: 0

Инфляция в странах СНГ и Восточной Европы

bdg.by/news/authors/strana-inflyaciya-belarus-lider-po-rostu-cen-v-regione

(в статье — про Беларусь. но есть 3 диаграммы по странам — инфляция (дефляция) за июль, с начала года, за год)

bdg.by/news/authors/strana-inflyaciya-belarus-lider-po-rostu-cen-v-regione

(в статье — про Беларусь. но есть 3 диаграммы по странам — инфляция (дефляция) за июль, с начала года, за год)

Ростов на Дону

50 лет

Карма: +47.50

Регистрация: 25.07.2012

Сообщений: 3,087

Читатели: 2

Регистрация: 25.07.2012

Сообщений: 3,087

Читатели: 2

Цитата: Анатолий,Севастополь от 25.08.2016 16:26:58Фондовый рынок

25.08.16 16:33

Глава ФРС Джанет Йеллен будет склоняться к одному повышению ставки в 2016г, которое, наиболее вероятно, произойдет в декабре даже при том, что риск сентябрьского ужесточения "несколько недооценен". Такоой сценарий прогнозируют 85% участников опроса Citi. "Приблизительно две трети" опрошенных ожидают, что Йеллен в ходе выступления намекнет на повышение ставки в декабре, однако общий тон ее выступления, по мнению многих, будет скорее "голубиным", пишет в обзоре Стив Ингландер из Citi. По словам респондентов, рынки оценивают вероятность намека на повышение ставки в 2016г в ходе ее выступления чуть больше чем в 50%. При сигнализировании об одном повышении ставки и "голубиных" комментариях относительно долгосрочных перспектив, клиенты банка намерены покупать активы развивающихся рынков, бумаги индекса S&P500, а также 10-летние облигации США и продавать 2- летние облигации. Почти 50% опрошенных в результате ждут роста развивающихся рынков (EM, сюда относятся российские активы, включая рубль - прим - PFS ). Участие в опросе приняли почти 350 респондентов, "Около 40% - трейдеры с плечом, 21% - инвесторы с '' живыми деньгами'' , 23% - сотрудники Citi, 5% - компании и небольшая доля - члены центробанка и другие участники". Источник: Forexpf.Ru - Новости рынка Forex

P.S. ЕЦБ выделял чудовищные суммы средств на стимулирование, но это все помогло не очень сильно.

Попробую, ради смеха, разобрать приведённую вами новость от какой то канторы форекспф.ру т.к. на их сайте нет определения на основании чего, и в каком качестве занимается эта кантора, тем, чем она занимается...

Её очень любят здесь цитировать, по какой то причине

Итак, о компании цитата:

Цитата: ЦитатаКомпания Pro Finance Service(скромненько!), Inc была основана в 1995 году, при участии г-на Генри М. Квинлана, авторитетного американского бизнесмена, главы издательского дома Omni Publishing. В конце 1995 года было открыто представительство в Москве.

Кто же такой этот авторитетный бизнесмен г-н Генри М Квилан, "гуру" межбанковского валютного рынка, ОСНОВАТЕЛЬ ФОРЕКСПФ.РУ, глава издательства Омни паблишинг и что это за издательство? Есть такой! Имеет два образования Экономическое(1961) и Юридическое, всё в Бостоне(1968).Этим и объясняется приставка Esq(эсквайер). после имени т.е. этот господин- юрист.

Henry M. Quinlan, Esq

Henry M. Quinlan, EsqВо первых, компания Омни паблишинг была зарегистрирована в маленьком городке Западный Варинам, штат Массачусетс в 1997 году. Т.е. через ДВА года после открытия того самого форекспф.ру... Так, так))) Интересно))), а как этот уважаемый бизнесмен из Западного Варинама оказался в Москве? И чем занимается Омни паблишинг

хм... тоже не проблема найти

В общих чертах:пока Генри занимался какими то приключениями в издательском деле на просторах СССР(!) (занесла парня не лёгкая! наверное сидел в своём Западном Варинаме, сидел.... и решил, а не смотаться ли мне в СССР

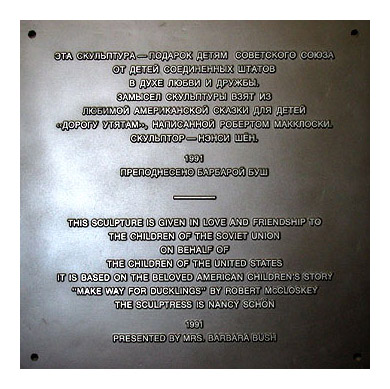

, помочь советскому трудовому народу печатным словом!) Буш старший попросил его организовать публикацию детской книжки про уток, которую Барбара Буш вручила Раисе Горбачёвой... и это отражено в скульптурной композиции в Москве, я так понимаю:

, помочь советскому трудовому народу печатным словом!) Буш старший попросил его организовать публикацию детской книжки про уток, которую Барбара Буш вручила Раисе Горбачёвой... и это отражено в скульптурной композиции в Москве, я так понимаю:

В 1997 году он основывает ту самую компанию Омни паблишинг, которая печатает, в основном, инструкции силовым структурам, основным продуктом является "Разведовательный репорт силам правопорядка" (какая широта взглядов! в СССР он печатает детские книжки, а открыв форекспф и вернувшись в США, он публикует разведовательные репорты

)

)Занимался он ещё и темой насилия в школе и т.д., сейчас штампует что то для пенсионеров...

ИЗ ТОГО ЧТО МНЕ УДАЛОСЬ ОТСЛЕДИТЬ, ВСЯ ЕГО ДЕЯТЕЛЬНОСТЬ,ЕГО И ЕГО КОМПАНИЙ СВЯЗАНА С ОСВОЕНИЕМ БЮДЖЕТНЫХ ДЕНЕГ В США

Вот такой интересный основатель форекспф.ру Ну. да. ладно, чёрт с ним!

Что там с процитированным вами текстом?

Во первых, и, я, надеюсь, на ГА не нужно указывать, что в приведённом тексте нет ни одной ссылки на источники... упоминаются какие то названия и фамилии но исходник не ясен... Уже настораживает! (меня, по крайней мере)

2/3 какого то опроса чё то там думают... - это очень ценная информация!

Цитата: ЦитатаПри сигнализировании об одном повышении ставки и "голубиных" комментариях относительно долгосрочных перспектив, клиенты банка намерены покупать активы развивающихся рынков, бумаги индекса S&P500, а также 10-летние облигации США и продавать 2- летние облигации.

Они там все больные????

если повышается ставка, то эти деньги становятся дороже!!! ко всему остальному!!!

в длинных трежерях 10 летних будет серьёзный свинг вниз!!!(это с лёгкостью докажет математика) в коротких, 2-х летних, этот свинг будет (грубо) в 5 раз меньше!!!! или даже наоборот ставки по ним начнут падать! и сами 2-х летние трежеря начнут РОСТ! "Короткие" бумаги, будут одним из немногих островков спасения!

S&P500 по всей логике вещей должен идти вниз... т.к. доллар становится дороже сейчас и в дальнейшей перспективе, соответственно, S&P500 будет дешеветь!

Все развивающиеся рынки, без поддержки, начнут движение вниз (тупо из-за валют), либо начнут удорожание/повышение процентных ставок на своих рынках, что бы компенсировать удорожание доллара!

но "опрошенные", не ищут лёгких путей! они хотят потерять деньги наверняка!

делая, абсолютно обратное тому, что должны бы были делать

делая, абсолютно обратное тому, что должны бы были делать

Далее вообще обалдеть:

Цитата: Цитата"Около 40% - трейдеры с плечом, 21% - инвесторы с '' живыми деньгами'' , 23% - сотрудники Citi, 5% - компании и небольшая доля - члены центробанка и другие участники"

Что это за звери???

Ну вот что эти идиоты из этого форекспф.ру пишут??? у них там вообще мозги то есть???

Или они нарочно издеваются над неподготовленной публикой (лохами)

п.с. заинтересовали меня эти форекс-канторы, если есть интерес, могу и по ним, "форексу" на просторах РФ, пройтись) и чем в реальности занимаются канторы типа форекспф и им подобные "порталы в мир глобальных финансофф" а.к.а. "проводников в потусторонний мир"

Отредактировано: AleksN - 26 авг 2016 11:01:26

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

25.08.2016 16:26

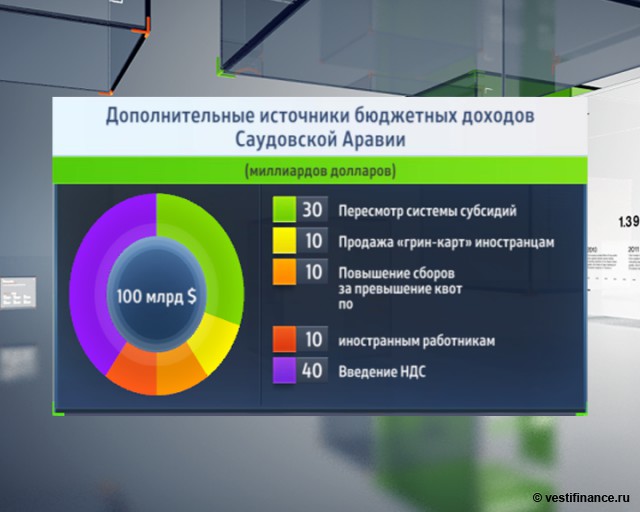

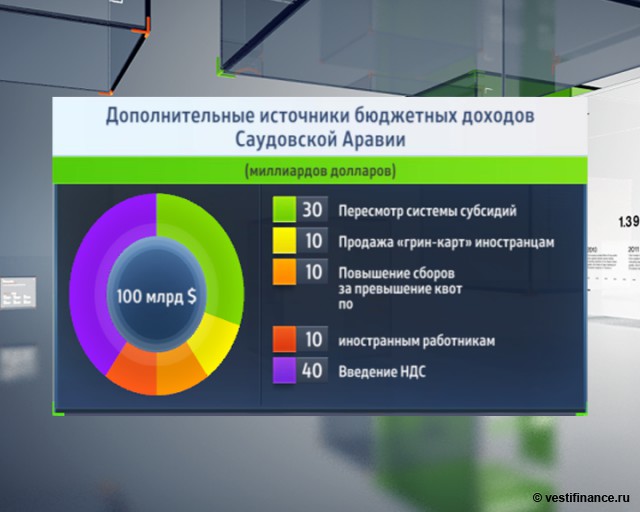

Новая проблема для экономики Саудовской Аравии – расходы по займам, которые растут гораздо быстрее, чем экономика королевства.

За I квартал этого года экономика выросла всего на 1,5%, это самые низкие темпы роста за последние 13 лет. Ненефтяной частный сектор вырос на 0,2% по сравнению с предыдущим годом – наименьший рост за последние 25 лет. Объем производства в строительном секторе сократился на 1,9% по сравнению с прошлым годом. Более того, с падением столкнулись и другие секторы экономики. Ситуация настолько тяжелая, что Саудовская Аравия впервые за всю историю подумывает о том, чтобы выйти на международный рынок облигаций.

Хуже всего то, что все это происходит в то время, когда королевство пытается диверсифицировать свою экономику, стараясь уйти от зависимости от нефтяного экспорта.

В апреле заместитель кронпринца Мохаммед бин Салман обнародовал план "Перспектива-2030", реализация которого должна положить конец зависимости Саудовской Аравии от нефти.

На фоне всего этого практически незамеченным остался тот факт, что саудовская межбанковская ставка Saibor за прошедший год выросла почти втрое - с менее чем 0,8% до 2,3%, а банковская система страны столкнулась с "дефицитом ликвидности на рынке", заявил Al Rajhi Capital.

"Это вопрос времени, прежде чем стоимость заимствования начнет свой рост, если эталонная ставка не снизится в среднесрочной перспективе, что маловероятно, учитывая ситуацию с ликвидностью и ожидаемым ростом ставок ФРС США, пусть и более медленным темпом", - заявил старший аналитик Al Rajhi Capital Притиш Деваси.

Компании с низкой рентабельностью и высокой долговой нагрузкой больше остальных пострадают от роста расходов по займам.

"Вся эта ситуация складывается на фоне сложной операционной среды и с учетом того, что компании все еще пытаются приспособиться к более низким субсидиям и повышению цен на энергоносители, объявленным правительством в начале этого года", - отмечает Девасси.

Скорее всего, будут затронуты компании в сфере промышленности, строительства, сельского хозяйства, пищевой отрасли, в то же время сектор телекоммуникаций будет избавлен от этого.

Тем не менее влияние на отдельные вышеуказанные компании и ряд других секторов может существенно различаться в зависимости от объема их долга и структуры затрат, отметил Девасси.

Увеличение расходов по займам – это последнее, в чем нуждаются сейчас саудовские компании. Многие из них уже сталкиваются с проблемами на фоне слабого потребительского спроса, что заставляет их снижать цены. Кроме того, правительство сократило расходы и снизило объем субсидий на энергоносители, что в свою очередь оказывает давление на корпоративную рентабельность. И это все происходит на фоне рекордных объемов добычи нефти.

Источник

Новая проблема для экономики Саудовской Аравии – расходы по займам, которые растут гораздо быстрее, чем экономика королевства.

За I квартал этого года экономика выросла всего на 1,5%, это самые низкие темпы роста за последние 13 лет. Ненефтяной частный сектор вырос на 0,2% по сравнению с предыдущим годом – наименьший рост за последние 25 лет. Объем производства в строительном секторе сократился на 1,9% по сравнению с прошлым годом. Более того, с падением столкнулись и другие секторы экономики. Ситуация настолько тяжелая, что Саудовская Аравия впервые за всю историю подумывает о том, чтобы выйти на международный рынок облигаций.

Хуже всего то, что все это происходит в то время, когда королевство пытается диверсифицировать свою экономику, стараясь уйти от зависимости от нефтяного экспорта.

В апреле заместитель кронпринца Мохаммед бин Салман обнародовал план "Перспектива-2030", реализация которого должна положить конец зависимости Саудовской Аравии от нефти.

На фоне всего этого практически незамеченным остался тот факт, что саудовская межбанковская ставка Saibor за прошедший год выросла почти втрое - с менее чем 0,8% до 2,3%, а банковская система страны столкнулась с "дефицитом ликвидности на рынке", заявил Al Rajhi Capital.

"Это вопрос времени, прежде чем стоимость заимствования начнет свой рост, если эталонная ставка не снизится в среднесрочной перспективе, что маловероятно, учитывая ситуацию с ликвидностью и ожидаемым ростом ставок ФРС США, пусть и более медленным темпом", - заявил старший аналитик Al Rajhi Capital Притиш Деваси.

Компании с низкой рентабельностью и высокой долговой нагрузкой больше остальных пострадают от роста расходов по займам.

"Вся эта ситуация складывается на фоне сложной операционной среды и с учетом того, что компании все еще пытаются приспособиться к более низким субсидиям и повышению цен на энергоносители, объявленным правительством в начале этого года", - отмечает Девасси.

Скорее всего, будут затронуты компании в сфере промышленности, строительства, сельского хозяйства, пищевой отрасли, в то же время сектор телекоммуникаций будет избавлен от этого.

Тем не менее влияние на отдельные вышеуказанные компании и ряд других секторов может существенно различаться в зависимости от объема их долга и структуры затрат, отметил Девасси.

Увеличение расходов по займам – это последнее, в чем нуждаются сейчас саудовские компании. Многие из них уже сталкиваются с проблемами на фоне слабого потребительского спроса, что заставляет их снижать цены. Кроме того, правительство сократило расходы и снизило объем субсидий на энергоносители, что в свою очередь оказывает давление на корпоративную рентабельность. И это все происходит на фоне рекордных объемов добычи нефти.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

25.08.2016 11:27

Проблемы Саудовской Аравии из-за дешевой нефти не заканчиваются сокращением бюджета. Акции крупнейшего банка королевства упали до рекордного уровня, несмотря на восстановление цен на "черное золото".

Сейчас фактический лидер ОПЕК столкнулся с жестокой реальностью. Цены на нефть не такие уж маленькие, и только недавно мы видели взлет с $42 до $50 за баррель Brent, что должно было благоприятно повлиять на ситуацию, но она становится только хуже.

Буквально вчера инвесторов по всему миру неприятно поразила статистика о резком спросе на защиту от банкротства Саудовской Аравии.

Но если спрос на кредитно-дефолтные свопы обусловлен планами по размещению облигаций в ближайшее время, тогда как сама стоимость страховки остается стабильной, то резкое падение акций Национального коммерческого банка до рекордного минимума внушает еще больше опасений.

Это крупнейший банк Саудовской Аравии, который часто используется королевской семьей. В принципе, большая часть денег королевской семьи хранится в этом банке, который также проводит основную часть операций с этим состоянием.

И стоимость акций продолжила падать, даже несмотря на восстановление цен на нефть.

С дефолтом Саудовской Аравии все ясно, и бояться здесь нечего, так как повышенный спрос просто является реакцией на ожидания масштабного размещения облигаций. Да, с 2014 г. стоимость CDS выросла в 4 раза, но она стабильна.

CDS на 5-летние облигации Национального коммерческого банка Саудовской Аравии в последние несколько недель показывает резкое снижение, что совпадает со снижением стоимости акций.

Подобная динамика не очень понятна, но можно предположить, что власти королевства делают сейчас все возможное, чтобы не дать испортить рынку масштабное привлечение долгового финансирования.

Источник

Проблемы Саудовской Аравии из-за дешевой нефти не заканчиваются сокращением бюджета. Акции крупнейшего банка королевства упали до рекордного уровня, несмотря на восстановление цен на "черное золото".

Сейчас фактический лидер ОПЕК столкнулся с жестокой реальностью. Цены на нефть не такие уж маленькие, и только недавно мы видели взлет с $42 до $50 за баррель Brent, что должно было благоприятно повлиять на ситуацию, но она становится только хуже.

Буквально вчера инвесторов по всему миру неприятно поразила статистика о резком спросе на защиту от банкротства Саудовской Аравии.

Но если спрос на кредитно-дефолтные свопы обусловлен планами по размещению облигаций в ближайшее время, тогда как сама стоимость страховки остается стабильной, то резкое падение акций Национального коммерческого банка до рекордного минимума внушает еще больше опасений.

Это крупнейший банк Саудовской Аравии, который часто используется королевской семьей. В принципе, большая часть денег королевской семьи хранится в этом банке, который также проводит основную часть операций с этим состоянием.

И стоимость акций продолжила падать, даже несмотря на восстановление цен на нефть.

С дефолтом Саудовской Аравии все ясно, и бояться здесь нечего, так как повышенный спрос просто является реакцией на ожидания масштабного размещения облигаций. Да, с 2014 г. стоимость CDS выросла в 4 раза, но она стабильна.

CDS на 5-летние облигации Национального коммерческого банка Саудовской Аравии в последние несколько недель показывает резкое снижение, что совпадает со снижением стоимости акций.

Подобная динамика не очень понятна, но можно предположить, что власти королевства делают сейчас все возможное, чтобы не дать испортить рынку масштабное привлечение долгового финансирования.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Ростов на Дону

50 лет

Карма: +47.50

Регистрация: 25.07.2012

Сообщений: 3,087

Читатели: 2

Регистрация: 25.07.2012

Сообщений: 3,087

Читатели: 2

Цитата: scorpi от 26.08.2016 06:38:54Ну, справедливости ради многие западные "авторитетные" конторы также прогнозируют одно повышение ставки ФРС в декабре (Wells Fargo, например). Вообще, у этих аналитиков, как я понял, сильно развит стадный инстинкт, впрочем как и у большинства инвесторов.

Про форекс-конторы было бы интересно - чем, например, российские форекс-конторы принципиально отличаются от западных? Я думал - это "одного поля ягодки".

Западные авторитетные канторы ВСЕГДА что то "предсказывают" есть у них там категория "товарищей на окладе"(экономисты и аналитики) которые постоянно, что то считают и на базе этого и прогнозируют, и выдают это всё, постоянно, в "эфир", как правило, неверных прогнозов значительно больше, но изредка они бывают и правы

Я знаю одного аналитика, являющегося ещё и автором финансового журнала, который на протяжении 20 лет был постоянно не прав, но говоря одно и тоже на протяжении всех 20 лет случилось так, что он на протяжении пары лет, продолжая говорить одно и то же, оказался прав!!!

Я знаю одного аналитика, являющегося ещё и автором финансового журнала, который на протяжении 20 лет был постоянно не прав, но говоря одно и тоже на протяжении всех 20 лет случилось так, что он на протяжении пары лет, продолжая говорить одно и то же, оказался прав!!!  Он стал мегапопулярен, заработал кучу денег, пока оказался снова не прав,

Он стал мегапопулярен, заработал кучу денег, пока оказался снова не прав,  и на данный момент продолжает говорить то же что и предыдущие 20 с чем то лет.

и на данный момент продолжает говорить то же что и предыдущие 20 с чем то лет.Это давно ни кого особо не волнует. "Легендой на ул. им. Стенки", вызывающую постоянные улыбки, например, являются прогнозы экономистов. Они, практически, ни когда не правы.

Конкретно повышение ставок "на устах" с момента прекращения КуЕ, да и ни какого вреда от предсказаний верных и не верных - нет(кроме неокрепших умов впечатлительных неофитов и откровенных профанов). В приведённом выше тексте бредом является не предсказание повышения ставки в декабре, которое я и не рассматриваю(оно вообще ни какого значения не имеет в моём сообщении), а бредом является описанный способ реагирования на предпологаемое повышение, по моему, я именно это и написал выше.

Про форекс - канторы и что это такое, надо написать отдельно. Попозже напишу.

Отредактировано: AleksN - 26 авг 2016 11:24:19

Ростов на Дону

50 лет

Карма: +47.50

Регистрация: 25.07.2012

Сообщений: 3,087

Читатели: 2

Регистрация: 25.07.2012

Сообщений: 3,087

Читатели: 2

Цитата: scorpi от 26.08.2016 06:38:54Про форекс-конторы было бы интересно - чем, например, российские форекс-конторы принципиально отличаются от западных? Я думал - это "одного поля ягодки".

Давайте пройдёмся по форексу.

Частенько, даже важные чиновники и крутые "эксперты" называют ФОРЕКС биржей, что не соответствует действительности... ( это отступление.)

Минимальная сумма сделки на межбанковском валютном рынке форекс -$5млн.(!) с меньшей банки просто не работают через межбанк... Все суммы менее $5млн. банки исполняют как дилеры, т.е. со своего счёта и за свои деньги. В случае суммы $5млн.+ эти самые банки могут выступать в роли брокера т.е. выставлять заявку клиента на межбанк за комиссию.

При трэйде в $5млн. т.н. "брокер форекса", теоретически, мог бы сделать то, что делают банки-брокеры, выставить заявку/приказ клиента на межбанковский рынок форекс для исполнения... Но, даже для этого, надо быть частью системы, подключенным к терминалу Блумберг или Рэйтер, что стоит не дёшево, либо, можно быть клиентом банка где банк или несколько банков выступают всё теми же дилерами которых вы и опрашиваете по поводу лучшей цены для вашей сделки. Т.е. кантора т.н. "брокера форекса" является посредником дилера, или "посредником посредника"

если они вообще с этим заморачиваются)))) Причём сценарий "посредник посредника"- это лучший вариант работы с этими суррогатами от т.н. "брокеров форекса", такая схема называется NDD (No Dealing Desk) И из того что я видел, такая схема не доступна в нашей стране, возможно только от FXCM (не проверял, но в США они это предлагают для некоторых счетов)

если они вообще с этим заморачиваются)))) Причём сценарий "посредник посредника"- это лучший вариант работы с этими суррогатами от т.н. "брокеров форекса", такая схема называется NDD (No Dealing Desk) И из того что я видел, такая схема не доступна в нашей стране, возможно только от FXCM (не проверял, но в США они это предлагают для некоторых счетов)Брокер, вообще, это тот кто работает за чужой счёт и оплачивается в виде комиссии. Это выглядит на примере вот так:

покупка АБВ за 100р.+ комиссия 1%=1р.

У т.н. "форекс брокеров" нет комиссий... У них есть цена покупки и цена продажи(покупка АБВ 100р. продажа 102р.), т.е. "спрэд" наценка или "mark up" дилера.

Все сделки ниже 5$млн. не могут быть направлены на тот самый глобальный межбанковский рынок, даже теоретически.

Во всех этих сделках компании т.н. "форекс брокеры" выступают как дилер, т.е. со своего счёта за свои средства, другими словами, когда вы продаёте то они у вас покупают и наоборот) Соответственно столько сколько вы теряете, именно столько они и зарабатывают и наоборот. Т.е. тут наблюдается некоторый

конфликт интересов

конфликт интересов

Все они рекламируют, то что они, якобы. предоставляют "кредитное плечо".... Дело в том, что при торговле "суррогатами" ни какого "кредитного плеча", (фактически высоко-рисковой позиции/стратегии, относящейся к альтернативным инвестициям или деривативам) с дилерами форекса нет, и быть не может. Кредит, всегда предполагает плату за него, здесь её нет... т.к. позиция (длинная одной валюты, к короткой другой валюты на эквивалентную в данный момент сумму) имеет сумму равную "0" Ну какое тут может быть кредитное плечо?

Самая интересная деталь, всего этого "рынка" в РФ - это то, что деятельность этих "товарищей" абсолютно ни чем не регулируется... Если в Британии и США, все эти канторы находятся под "бдительным надзором" регулирующих органов, то здесь, в РФ, этого нет ... Недавно, пару месяцев назад, ЦБ начал выдавать т.н. лицензии участникам этого рынка, причём сформулированы они довольно корректно, как дилер форекса. Почему все эти канторы называют себя брокерами, ума не приложу. Ни каких правил и руководящих документов как не было так и нет... Хотя, отрадно видеть что после 20 лет операций на просторах РФ началось хоть какое то движение!

Всё дело в том, что нет ни какой гарантии, что они торгуют с вами по справедливым ценам(!!!), т.к. нет ни какого регулирующего механизма как определить эти самые справедливые цены. Т.е. рисовать на ваших терминалах( с графиками) т.н. "форекс брокеры" (которые, как мы выяснили, брокерами не являются) могут рисовать, что пожелают

и когда пожелают

и когда пожелают , причём это зависит только от их желания и потребности.)))

, причём это зависит только от их желания и потребности.)))Да, и в случае чего, судить их можно только в их юрисдикции, обычно это какой-либо "офшор"

Просуммирую:

- Ни какого отношения к МИРОВЫМ ФИНАНСОВЫМ РЫНКАМ все эти форекс т.н. брокеры и тем более дилеры не имеют!

- Обычные для этих дельцов сделки валютными парами (одну в длинной позиции, другую в короткой) - это высоко спекулятивная стратегия как и их CFD и ни под каким соусом не подходящая для 99% инвесторов, тем более частных.(любой предложивший подобную стратегию на фондовом рынке начинающему инвестору лишится лицензии и понесёт наказание вплоть до тюрьмы)

-Ни какого кредитного плеча там нет, по определению, и кредит не используется вообще.

-Ни какого широкого хождения в мире и в США в частности все эти суррогаты не имеют.

-Эти т.н. профессионалы финансового рынка "раздевая" ни чего не подозревающих людей в нашей стране, просто дискредитируют инвестиционно-финансовую сферу и из за своей "доступности", называя подобные спекулятивные стратегии "инвестициями" вызывают "рвотные рефлексы" у огромного числа наших граждан- потенциальных инвесторов в нашу экономику, чем очень вредят нашей стране. Эта сфера требует жесткого регулирования, хотя бы!

-Сам же по себе ФОРЕКС как межбанковский рынок выполняет свои функции вне зависимости от этих дельцов, как и сама стратегия,(валютных пар или CFD) не является чем то из ряда вон выходящим в руках профессионала и применённая к месту, но ТОЛЬКО при условии жёсткого надзора и регулирования!

Как то так.)

Отредактировано: AleksN - 26 авг 2016 16:19:29

Карма: -0.20

Регистрация: 28.07.2016

Сообщений: 10

Читатели: 0

Регистрация: 28.07.2016

Сообщений: 10

Читатели: 0

Ну в инете полно всяких сайтов, где можно сравнивать котировки с этими кухнями. Деньги у них можно зарабатывать, но не много, как доп. доход. И у 5% из 100% "трейдеров" это получается

Карма: -0.20

Регистрация: 28.07.2016

Сообщений: 10

Читатели: 0

Регистрация: 28.07.2016

Сообщений: 10

Читатели: 0

Цитата: AleksN от 26.08.2016 19:23:51"Зарабатывать" можно и в лотерее

Откуда цифра 5%?

Сами такую статистику эти все кухни и выдают. А в лотерее все же шансов меньше, чем у них. Кстати, ходят слухи, что Авантюрист свою теорию о глобальном БП на форуме сайта форекс клуба кратко описывал в спорах с форумчанами ещё лет 10-12 назад. Не знаю, может он и сам в то время там приторговывал

Карма: -0.20

Регистрация: 28.07.2016

Сообщений: 10

Читатели: 0

Регистрация: 28.07.2016

Сообщений: 10

Читатели: 0

Цитата: AleksN от 26.08.2016 20:11:12"...когда мы были молоды и глупы, мы были молоды и глупы..." (С) Дж. Буш мл.

5% , на мой взгляд, многовато...

Может быть, статистика штука хитрая, кому как повезёт...

Это типа как какой-нибудь стартап или бизнес-там вроде тоже больше чем 90% начинающих в первый же год банкротятся.

Это типа как какой-нибудь стартап или бизнес-там вроде тоже больше чем 90% начинающих в первый же год банкротятся.

Карма: -0.20

Регистрация: 28.07.2016

Сообщений: 10

Читатели: 0

Регистрация: 28.07.2016

Сообщений: 10

Читатели: 0

Цитата: Анатолий,Севастополь от 26.08.2016 20:25:26Доллар блуждает

Доллар растет, и будет расти минимум до 100(USDX)-там сильная линия сопротивления.

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 281,795

Читатели: 54

26.08.2016 18:50

Глава Федеральной резервной системы США в ходе своего выступления в Джексон-Хоуле заявила, что за последнее время число доводов в пользу повышения ставки существенно возросло.

Она отметила, что ФРС опирается на прогноз того, что ВВП США будет расти умеренными темпами, восстановление рынка труда продолжится, а инфляция увеличится до целевого значения в течение ближайших лет.

"Основываясь на данном прогнозе, Федеральный комитет по открытому рынку (FOMC) по-прежнему считает оправданным постепенное повышение ставки. А в свете хороших показателей рынка труда и нашего прогноза относительно экономической активности и инфляции я уверена, что аргументы в пользу повышения ставки стали более убедительными в последние месяцы", - заявила Йеллен.

Йеллен подчеркнула, что повышение ставки будет зависеть от того, насколько точен будет прогноз ФРС.

В ходе своего выступления она также отметила, что в ФРС рассматривают различные дополнительные меры для борьбы с экономическими кризисами в будущем, в том числе и расширение списка активов для приобретения центробанком в случае рецессии, а также возможность прямой поддержки правительств отдельных штатов

Источник

Глава Федеральной резервной системы США в ходе своего выступления в Джексон-Хоуле заявила, что за последнее время число доводов в пользу повышения ставки существенно возросло.

Она отметила, что ФРС опирается на прогноз того, что ВВП США будет расти умеренными темпами, восстановление рынка труда продолжится, а инфляция увеличится до целевого значения в течение ближайших лет.

"Основываясь на данном прогнозе, Федеральный комитет по открытому рынку (FOMC) по-прежнему считает оправданным постепенное повышение ставки. А в свете хороших показателей рынка труда и нашего прогноза относительно экономической активности и инфляции я уверена, что аргументы в пользу повышения ставки стали более убедительными в последние месяцы", - заявила Йеллен.

Йеллен подчеркнула, что повышение ставки будет зависеть от того, насколько точен будет прогноз ФРС.

В ходе своего выступления она также отметила, что в ФРС рассматривают различные дополнительные меры для борьбы с экономическими кризисами в будущем, в том числе и расширение списка активов для приобретения центробанком в случае рецессии, а также возможность прямой поддержки правительств отдельных штатов

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +305.58

Регистрация: 14.09.2010

Сообщений: 18,726

Читатели: 82

Глобальный Модератор

Регистрация: 14.09.2010

Сообщений: 18,726

Читатели: 82

Глобальный Модератор

Цитата: AleksN от 26.08.2016 22:52:33Падение доллара, в сегодняшней ситуации, очень сильно помогло бы экономике США...

Уже, наверное, нет, скорее напротив, сильно повредило бы.

Рост реального производства даже девальвировав валюту получить более чем проблематично.

Слишком велики валютные косты в продукции еще производимой в США за счет комплектующих, производство которых вынесено.

Соответсвенно, даже если какой-то экспорт начнет расти за счет продукции низкого передела, которая целиком в США производится, но дефицит счета внешних операций все равно начнет резко расти. А закрывать его будет банально нечем. При падении доллара не просто спрос на него за рубежом сократится, его уже там имеющийся скидывать начнут. И уже идущий процесс выпинывания доллара из международной торговли в целом (не только по экспорту/импорту США) КРАТНО УСКОРИТСЯ. Что еще резко сброс долларов усилит.

Девальвация доллара могла бы помочь закуклится, но на уровне потребления сильно меньше нынешнего, как количественно, так и качественно (по набору и качеству потребляемого). Но это резко уменьшит как внутреннюю стабильность, так и внешнее влияние и возможности с ним связанные.

Как-то так, если коротенько.

"Но они должны понять, что бал вампиров заканчивается". В.В. Путин

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Всё будет хорошо. Готовьтесь... Серьезно готовьтесь...

Ибу ибу ди - хуэй дао муди!

И тем шире шагайте, чем лучше подготовились.

Сейчас на ветке:

15,

Модераторов: 0,

Пользователей: 0,

Гостей: 5,

Ботов: 10