Мировой экономический кризис

53,402,830

93,597

Самара

46 лет

Карма: +294.23

Регистрация: 14.02.2011

Сообщений: 1,345

Читатели: 0

Регистрация: 14.02.2011

Сообщений: 1,345

Читатели: 0

[quote author=[r]Alex link=forum/3-economics/8-world-economic-crisis/message/3322913/#msg3322913 date=1442245356]

Данила, справедливости ради следует сказать что nekto_mamomot прав -- экономика там есть. Уровень инвестиций например есть. А нам то только того и надо, верно? Ведь по уровню инвестиций сразу можно прикинуть последующий вывод капитала. Так что при желании экономику нарыть можно.

[/quote]

А что, экономика - это уровень инвестиций? Увы, это даже не экономикс, ибо даже доли инвестиций, релальную валюту инвестиций и кредитных договоров и их условий там не пишут... так что "уровень инвестиций" там - это пресс-релиз о хотелках инвесторов, а не экономика.

А так - да "инвестиции 2 офигинильярда долларов", по-факту это может быть и 100 тыс рублей реальных инвестиций, остальное бюджетный транш... а так в статье то "да" - инвестиции... даже не экономикс - шелкоперство.

Данила, справедливости ради следует сказать что nekto_mamomot прав -- экономика там есть. Уровень инвестиций например есть. А нам то только того и надо, верно? Ведь по уровню инвестиций сразу можно прикинуть последующий вывод капитала. Так что при желании экономику нарыть можно.

[/quote]

А что, экономика - это уровень инвестиций? Увы, это даже не экономикс, ибо даже доли инвестиций, релальную валюту инвестиций и кредитных договоров и их условий там не пишут... так что "уровень инвестиций" там - это пресс-релиз о хотелках инвесторов, а не экономика.

А так - да "инвестиции 2 офигинильярда долларов", по-факту это может быть и 100 тыс рублей реальных инвестиций, остальное бюджетный транш... а так в статье то "да" - инвестиции... даже не экономикс - шелкоперство.

Путин в Кремле лучше, чем Тэффт. Глазьева в Премьеры!

Светлоград

69 лет

Карма: -0.01

Регистрация: 13.09.2015

Сообщений: 2

Читатели: 0

Регистрация: 13.09.2015

Сообщений: 2

Читатели: 0

НАКАНУНЕ КРУШЕНИЯ.

первый секретарь Петровского РК КПРФ.

Из-за огромных долгов Запад теряет возможность проводить большие мероприятия во внешней и внутренней политике, которые бы переламывали мировую ситуацию в его пользу. Ни на что нет денег, что грозит крушением всей системы капитализма.

Вообще-то деньги есть, но они у частных капиталистов, которые получают прибыль и наращивают капитал за счёт государства и общества. Капиталисты - ребята крайне изобретательные и неутомимые в своей алчности, но этим, перекачивая общественные деньги в частные карманы, они убивают государство, а значит дружно «рубят сук на котором сидят».

Конечно, капитализм в мире пока господствует. Зверь ещё силён. Но гигантские долги западных государств делают их слабыми, неспособными финансировать государственные программы, как во внешней, так и во внутренней политике. Капиталисты сами убьют капитализм своей неутомимой жадностью. И это может произойти, судя по гигантским долгам западных стран, уже скоро.

Таким образом, капитализм может упасть и сам под тяжестью собственных неразрешимых проблем, например, когда капиталисты своей жадностью так ограбят своё государство и общество, что те не смогут нормально функционировать, а крах государственных финансов вызовет и крах всей капиталистической системы. Тогда произойдёт одно из двух - либо в обществе начнётся осмысленное социалистическое движение, либо возникнет хаос, который отбросит общество в дикость, разруху и архаику. Как на Украине...

Полгода назад Обама заявил публично, что экономика России «разорвана в клочья». Однако Россия довольно легко справилась с возникшими трудностями и, кажется, нормально себя чувствует. А вот переживёт ли Запад гигантский пресс всё нарастающих долгов в ближайшие годы - большой вопрос...

Когда капиталисты до конца дограбят свои государства и общества, загнав их в полный тупик долгов, система рухнет, а европейцы и американцы станут самыми революционными народами и сами приведут своих коммунистов к власти.

Ю. Е. МИРОШИН,

первый секретарь Петровского РК КПРФ.

Карма: +50.19

Регистрация: 21.08.2014

Сообщений: 1,565

Читатели: 11

Регистрация: 21.08.2014

Сообщений: 1,565

Читатели: 11

Конец земного рая: в Туркмении отменят льготы на газ, воду и электроэнергию

С соответствующим предложением выступили старейшины республики

"Мы так хорошо живем в эпоху могущества и счастья" и ни слова о низких ценах на нефть и газ и возможных больших проблемах с бюджетом.

С соответствующим предложением выступили старейшины республики

Скрытый текст

"Мы так хорошо живем в эпоху могущества и счастья" и ни слова о низких ценах на нефть и газ и возможных больших проблемах с бюджетом.

Карма: +5.96

Регистрация: 25.01.2014

Сообщений: 1,531

Читатели: 1

Регистрация: 25.01.2014

Сообщений: 1,531

Читатели: 1

Цитата: ЦитатаЧтобы обезопасить нашу страну от всех перипетий, сначала следует установить основную ценность рубля.

А зачем вообще устанавливать ценность рубля?

Раньше курс рубля держали максимально высоким. Причин к тому конечно много можно найти, но если говорить о тех кому это выгодно - так вот это выгодно всем кто много зарабатывает, а отдыхает за рубежом и по возможности покупает хорошие зарубежные вещи. Короче за вычетом, хе-хе, нищих (по западным меркам), это хорошо практически всем уважаемым людям. Ну и что что производство свое падает - вы же не думаете что этакая толпа будет думать о будущем? Толпа всегда идет простым путем.

Не стоит приводить в пример Китай у которого долго был заниженный юань. Для того чтобы проводить подобную политику надо иметь сильную власть. И не случайно, когда Китай стал открывать свой юань для торговли оказалось что он уже вовсе не занижен.

Сейчас мы имеем рыночный курс рубля. Поскольку он в основном зависит от цены на нефть, то и колеблется соответственно. Это гораздо менее выгодно уважаемым людям, но это рынок - сколько заработали, столько и имеем.

Что касается сильных колебаний - да, они имеют место быть. Мир колбасит, цену на нефть колбасит и рубль колбасится вместе с ним. Ну а то что сложно стало заключать долгосрочные контракты - их сложнее заключать когда ценность рубля не прозрачна и зависит от кулуарных решений правительства. Думаете резкое изменение тенге в цене лучше для бизнеса? Цена же рубля реально зависимого от цены на нефть вполне понятна и на этой основе можно строить свои расчеты.

Отредактировано: Прокруст - 15 сен 2015 00:28:03

Карма: +322.35

Регистрация: 05.06.2010

Сообщений: 19,921

Читатели: 8

Регистрация: 05.06.2010

Сообщений: 19,921

Читатели: 8

Цитата: Scarface1 от 14.09.2015 17:42:20а. Германия- промышленность полностью разрушена, переизбытка сельского населения не было.

Это не противоречит п.2?

б. Япония почти так же.

Япония поднялись за счет открытия для нее рынка США. Насчет Германии не знаю, видимо так же.

В послевоенных Японии и Германии работали за пайку на грани голода. США открыли им свой рынок , так как внутренний спрос этих стран не мог обеспечить американцам высокую прибыль на этом дешевом труде. Практически в результате разгрома этих стран в них возникла такая же ситуация какая бывает перед индустриализацией.- масса дешевой рабочей силы, готовой работать за пайку хлеба. В отличие от развивающихся стран немецкие и японские работники были уже обучены - поэтому результаты этих повторных индустриализаций оказались столь впечатляющими.

Отредактировано: Поверонов - 15 сен 2015 00:17:01

Петропавловск-Камчатский

44 года

Карма: +66.03

Регистрация: 17.08.2008

Сообщений: 12,427

Читатели: 8

Регистрация: 17.08.2008

Сообщений: 12,427

Читатели: 8

Цитата: Поверонов от 14.09.2015 22:13:22В послевоенных Японии и Германии работали за пайку на грани голода. США открыли им свой рынок , так как внутренний спрос этих стран не мог обеспечить американцам высокую прибыль на этом дешевом труде. Практически в результате разгрома этих стран в них возникла такая же ситуация какая бывает перед индустриализацией.- масса дешевой рабочей силы, готовой работать за пайку хлеба. В отличие от развивающихся стран немецкие и японские работники были уже обучены - поэтому результаты этих повторных индустриализаций оказались столь впечатляющими.

Справедливости ради стоит отметить, что и в Японии, и в Германии - промышленность пострадала вовсе не так сильно как нам постоянно пытаются представить. Мирняк англосаксы бомбили не покладая рук. А вот с разрушением промышленных мощностей - у них было как то не очень.

Да из восточной Германии СССР в качестве компенсации вывез свыше 50% (по некоторым оценкам до 80%) промышленного оборудования и станков. Многие из них до недавнего времени работали.

Ситуация же в западной Германии была прямо обратной - по послевоенной оценке промышленный потенциал западной Германии составлял не менее 80% от довоенного уровня.

Да 10 лет немцев прессигновали жестко - и жилось им хуже чем американцам во время великой депрессии - но затем вмешалась политика - и перед западной Германией открыли рынок сбыта США - и

С Японцами кстати тоже была полностью аналогичная ситуация - Линкоры и авианосцы Японцы ведь тоже не из кубиков собирали - их промышленная мощь с начала века поддерживалась Великобританией. И их промышленность тоже от войны пострадала вовсе не так сильно. Американцы по той же методике бомбили в основном мирное население.

И когда перед Японией открыли все тот же пресловутый американский рынок - случилось японское экономическое чудо.

Так что - называть это индустриализацией или реиндустриализацией - все ж таки не совсем верно ПМСМ. Промышленность была, обученные квалифицированные кадры - тоже были (у нас даже в самое тяжелое время - вся промышленность имела бронь, не думаю что немцы поступали иначе) - дайте такой стране рынок сбыта и случится "маленькое экономическое чудо".

Мы отвоевали себе в 45-м восточную европу и Китай в качестве рынка сбыта - и послевоенное восстановление СССР - экономическое чудо - до которого и немцам, и японцам как пешком до луны.

А вот то что после смерти Сталина - наше ВПР - тут же умудрилось разосраться с половиной ВЕ и Китаем и умудрилось установить антирекорд экономических чудес - начав закупать через 10 лет зерно у геополитических противников - это конечно тоже надо учитывать. Экономика и политика - вещи не разрывные.

Рожденный ползать - не мешайся на взлетной полосе.

Москва

50 лет

Карма: +401.98

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Несколько интересных новостей из мира финансов.

Сначала про золото:

Китай и Индия выкупили все золото с Лондонской биржи

На Лондонской бирже металлов (LME) практически не осталось реального физического золота, уверен председатель одного из крупнейших горнодобывающих и металлургических холдингов в России "Петропавловск" Питер Хамбро.

Объем золота в резервах мировых центробанков

Как он заявил в ходе своего интервью на телеканале BloombergTV, Индия и Китай за последние годы практически подчистую выкупают реальное золото с Лондонской биржи.

"Индия и Китая выкупают золото в огромных количествах. Практически невозможно найти на рынке в Лондоне реальное физическое золото, чтобы отгрузить его в эти страны. Мы постоянно получаем запросы из России на поставку золота в Индию и Китай, поскольку реального металла ни у кого нет. Только пустые обещания. Лично я не на шутку обеспокоен тем, что на рынке - на этом рынке бумажек - будет поставлен крест, люди просто скажут: "Извините, но мы ликвидируемся" - и на этом все", - заявил Хамбро.

Как отмечает руководитель сингапурского офиса компании BullionStar.com Торгни Персон, эту информацию подтверждают в компании А-Mark - одном из крупнейших в мире оптовых дилеров драгоценных металлов.

В компании сообщили, что они были вынуждены остановить прием заявок на канадские серебряные монеты "Кленовый лист", а также на ряд других популярных золотых и серебряных монет.

"У нас по-прежнему есть в наличии большинство наименований нашего ассортимента, поскольку мы успели пополнить свои запасы. Однако в сложившейся ситуации нам вряд ли удастся быстро восполнить их, когда товар будет распродан", - заявили представители компании.

В A-Mark также отметили, что резкий рост дефицита как на оптовом, так на розничном рынках драгоценных металлов является серьезной угрозой для мировых финансовых рынков.

"В том случае если "бумажные" контракты на поставку золота не начнут стремительно дорожать, нас ждут большие неприятности. Если начнутся перебои в сегменте крупных партий, например 1-килограммовых золотых слитков или 1000 унций серебряных слитков, всем станет ясно, что король-то голый", - отмечается в сообщении компании.

Ранее издание Financial Times опубликовало материал, согласно которому в Лондоне резко возросли ставки на "заем физического золота". Эксперты объясняют такую ситуацию тем, что дилерам нужен металл для поставки на золотоперерабатывающие заводы в Швейцарии, прежде чем оно будет переплавлено и отправлено в такие страны, как Индия и Китай.

"Рост процентных ставок свидетельствует о наличии дефицита на физическом рынке золота с немедленной поставкой", - заявил аналитик Mitsubishi Джон Батлер.

*************************************

Ведущая биржа драгметаллов за неделю потеряла треть запасов золота

Запасы физического золота, доступного для поставки, на складах крупнейшей в мире биржи драгметаллов - нью-йоркской COMEX - упали до исторического минимума, сообщает zerohedge.

За прошлую неделю объем зарегистрированного на Comex золота сократился на 37% и составил 202,054 тысячи унций, или немногим более 6 тонн. За год запасы золота на бирже сократились в 5 раз, а за 10 лет - в 25 раз.

Рекордный вывод золота на прошлой неделе осуществил банк JP Morgan - 122 тысячи унций драгметалла были переведены банком из категории «зарегистрированное золото» в категорию «потенциально доступное».

Объем открытых позиций во фьючерсах на золото, которые торгуются на бирже Comex, превышает эквивалент 40 млн унций. Именно такой объем куплен одними игроками рынка и продан другими.

Таким образом, физическим золотом на 4 сентября было обеспечено менее 0,5% всех торгуемых на бирже контрактов.

Иными словами, на каждую унцию физического золота существует 207,4 унции «бумажного» (против 100 в начале прошлой недели и 25 в 2012-13 гг).

************************************

Как уже неоднократно говорили - золото интересно тем что это актив наиболее близкий к деньгам и, хотя многие известные экономисты по долгу службы говорят о нем как о пережитке варварских времен, еще неизвестно кто кого переживет. В этом году продажи инвестиционных золотых монет в США поставили новые рекорды, золотые жуки потихоньку подгрызают долларовую пирамиду. В связи с этим у ряда производителей монет и слитков возникли проблемы с закупками сырья.

Золото - это опережающий сырьевой индикатор. Коммод в квадрате.

При начале КУЕ были поставлены искусственные заслонки на сырьевые активы, чтобы вкачиваемые в экономику деньги не поступали в коммоды - так как это было бы чревато разгоном инфляции через подъем цен с сырья на товары и тд по всей системе, а также выводом денег из системы в страны-производители сырья. А потом и золотом стали манипулировать по полной программе, подавляли цену, прижимали к 1000 за унцию.

Кому интересны подробности с манипуляциями по статистике в 2200 тонн золота за 2013 год, когда был искусственно сломан тренд по золоту - рекомендую статью Похоже, что Лондонская ассоциация участников рынка драгоценных металлов (LBMA) задним числом изменила золотую аффинажную статистику за 2013 год на 2,200 т

Замечу что параллельные процессы идут и по серебру, читаем ряд статей по теме на http://www.silverdoctors.com/

Подавление цены приводит к двум последствиям:

1) Растет соотношение общего торгуемого количества ставок к реальному товару. Это соотносится к перетоку денег из нижнего контура в верхний, приводит к виртуализации денег.

Смотрим на весьма наглядный график с Зерохеджа:

По золоту на Комексе виртуализация денег достигает 220 кратного соотношения!

Это просто комиксы, а не экономика.

2) Вызывает дефицит производства, когда вложения в производства сырья становятся ниже чем должны были быть, это может иметь многолетние накапливающиеся последствия. Если искусственный "обратный" пузырь лопнет - цена подпрыгнет намного выше, тк производство не будет в состоянии моментально увеличить предложение под резко возросший спрос.

Ситуация с золотом будет справедлива для всего сырьевого спектра, конечно там нет таких уровней подавления, но и торгуемые объемы на порядки больше в денежном выражении. Взрыв сланцевого пузыря приведет к выходу мощностей по нефти и газу, что приведет к дефициту, который какое то время будет невосполним, что будет разгонять цены.

Параллельно будет развиваться дефицит рефинансирования государственных (что более актуально для Европы), а также корпоративных и муниципальных (более характерно для США) долгов. Это неминуемо вызовет рост ставок и бегство капитала из долговых бумаг.

Инвесторов стоит сравнить не с медведями и быками, а с козлами и баранами - куда ломанутся первые, туда и все стадо за ними. Стоит нескольким забежать на сырье и начнется массовый спекулятивный забег, который мы уже видели в 2008 году, только в более эпических масштабах.

Читаем статью на вестнике всемирного фининтерна:

FT: долговая "вечеринка" США подходит к концу

Ожидаемый рост процентных ставок в США, а также необходимость погашения или рефинансирования долговых обязательств в объеме $4 трлн в следующие 5 лет станет серьезным испытанием для американских корпораций.

Данные: S&P, графика: FT

Данные: S&P, графика: FT

Издание Financial Times (FT) отмечает, что корпоративному сектору США предстоит серьезное испытание на прочность. Раньше многие компании как с инвестиционным, так и со спекулятивным рейтингом могли привлекать заемные средства по сравнительно низким процентным ставкам.

Однако в ближайшие годы стоимость кредитования будет расти на фоне ужесточения монетарной политики ФРС США. При этом повышение процентных ставок будет проходить в период, когда корпорациям в течение следующих 5 лет придется погашать облигации в объеме около $4 трлн.

Различные эксперты, опрошенные FT, предупреждают о рисках заметного увеличения корпоративных дефолтов в США, в особенности в энергетическом секторе.

Interest rate rise: turning point looms for US debt binge

"Корпоративной Америке вскоре предстоит тест на зависимость от дешевых заемных средств на фоне необходимости погашения долгов в объеме $4 трлн в следующие 5 лет. Перспектива постоянного роста процентных ставок в ближайшие годы, по мере постепенного ужесточения монетарной политики Федеральной резервной системы, означает, что компании США, которые в предыдущие годы могли привлекать недорогие заемные средства, вскоре столкнутся с другой реальностью.

По данным Standard & Poor's, в период с 2012 по 2014 гг. американские корпорации бросились привлекать дешевые заемные средства, ожидая дальнейшего повышения ставок. За указанный период компании каждый год рефинансировали свои обязательства на сумму более $1 трлн.

Более жесткие условия кредитования будут знаменовать собой поворотный момент в недавней долговой вечеринке. По мере роста процентных ставок инвесторы могут столкнуться с обратной стороной дешевого финансирования, которое до этого обеспечивало им сравнительно легкий доступ к наличным средствам. Аналитики предупреждают о том, что компании начнут объявлять дефолты в более массовом порядке, в особенности в энергетическом секторе, который оказался под огнем на фоне падения цен на сырьевые активы.

Многие ожидают повышения процентных ставок ФРС в этом году, трейдеры ставят на декабрь, различные экономисты и аналитики прогнозируют, что повышение ставок в США может начаться уже в этом месяце на ближайшем заседании ФРС.

Стратег Bank of America Merrill Lynch Ханс Миккельсен указывает на перспективы ухудшения ситуации на долговом рынке: "Очевидно, что мы приблизились к моменту, когда ФРС начинает повышать ставки. Есть основания полагать, что ситуация на долговых рынках начнет ухудшаться после ужесточения монетарной политики ФРС. Речь идет как об объемах привлекаемых долговых средств, так и о процентных ставках, по которым компаниям придется обслуживать эти долговые обязательства".

Подобные перспективы беспокоят аналитиков, так как увеличение корпоративных долгов привело к ухудшению финансового здоровья американских компаний. Долговая нагрузка компаний США с высоким инвестиционным рейтингом в настоящий момент в 2,62 раза превышает их показатели доходности за последние 12 месяцев. По оценкам аналитиков Bank of America Merrill Lynch, данный показатель корпоративного сектора США достиг наиболее высокого значения с 2002 г.

При этом, даже без учета компаний энергетического сектора, пострадавших от падения стоимости сырья, а также с поправкой на выросшие уровни собственной наличности компаний, "кредитное плечо" (заемные средства для покупки тех или иных активов) корпоративного сектора США достигло своих наиболее высоких значений с финансового кризиса 2008 г.

Агентства Moody’s и S&P предупреждают о том, что в ближайшие годы по мере роста процентных ставок количество дефолтов среди американских компаний будет расти. В частности, аналитики S&P ожидают, что дефолты среди компаний США с рейтингом ниже инвестиционного к июню 2016 г. увеличатся в два раза по сравнению с 2013 г.

Аналитик Moody’s Билл Вульф отмечает: "В общем и целом кредитное качество долговых обязательств многих компаний за последние три года ухудшалось. Многие компании со спекулятивным рейтингом активно пользовались благоприятными условиями на долговом рынке. В целом количество компании с низким качеством долговых обязательств стало заметно выше, чем раньше".

*********************************

Деградация капитала и виртуализация экономики продолжаются ударными темпами, что неизбежно приведет к смене положения барометра - полный дефляционный штиль на начало инфляционного бриза и первых признаков грядущей ударной волны. Золото будет выступать маяком, рост ставок по долгам послужит сигналом к началу шторма.

Сначала про золото:

Китай и Индия выкупили все золото с Лондонской биржи

На Лондонской бирже металлов (LME) практически не осталось реального физического золота, уверен председатель одного из крупнейших горнодобывающих и металлургических холдингов в России "Петропавловск" Питер Хамбро.

Объем золота в резервах мировых центробанков

Как он заявил в ходе своего интервью на телеканале BloombergTV, Индия и Китай за последние годы практически подчистую выкупают реальное золото с Лондонской биржи.

"Индия и Китая выкупают золото в огромных количествах. Практически невозможно найти на рынке в Лондоне реальное физическое золото, чтобы отгрузить его в эти страны. Мы постоянно получаем запросы из России на поставку золота в Индию и Китай, поскольку реального металла ни у кого нет. Только пустые обещания. Лично я не на шутку обеспокоен тем, что на рынке - на этом рынке бумажек - будет поставлен крест, люди просто скажут: "Извините, но мы ликвидируемся" - и на этом все", - заявил Хамбро.

Как отмечает руководитель сингапурского офиса компании BullionStar.com Торгни Персон, эту информацию подтверждают в компании А-Mark - одном из крупнейших в мире оптовых дилеров драгоценных металлов.

В компании сообщили, что они были вынуждены остановить прием заявок на канадские серебряные монеты "Кленовый лист", а также на ряд других популярных золотых и серебряных монет.

"У нас по-прежнему есть в наличии большинство наименований нашего ассортимента, поскольку мы успели пополнить свои запасы. Однако в сложившейся ситуации нам вряд ли удастся быстро восполнить их, когда товар будет распродан", - заявили представители компании.

В A-Mark также отметили, что резкий рост дефицита как на оптовом, так на розничном рынках драгоценных металлов является серьезной угрозой для мировых финансовых рынков.

"В том случае если "бумажные" контракты на поставку золота не начнут стремительно дорожать, нас ждут большие неприятности. Если начнутся перебои в сегменте крупных партий, например 1-килограммовых золотых слитков или 1000 унций серебряных слитков, всем станет ясно, что король-то голый", - отмечается в сообщении компании.

Ранее издание Financial Times опубликовало материал, согласно которому в Лондоне резко возросли ставки на "заем физического золота". Эксперты объясняют такую ситуацию тем, что дилерам нужен металл для поставки на золотоперерабатывающие заводы в Швейцарии, прежде чем оно будет переплавлено и отправлено в такие страны, как Индия и Китай.

"Рост процентных ставок свидетельствует о наличии дефицита на физическом рынке золота с немедленной поставкой", - заявил аналитик Mitsubishi Джон Батлер.

*************************************

Ведущая биржа драгметаллов за неделю потеряла треть запасов золота

Запасы физического золота, доступного для поставки, на складах крупнейшей в мире биржи драгметаллов - нью-йоркской COMEX - упали до исторического минимума, сообщает zerohedge.

За прошлую неделю объем зарегистрированного на Comex золота сократился на 37% и составил 202,054 тысячи унций, или немногим более 6 тонн. За год запасы золота на бирже сократились в 5 раз, а за 10 лет - в 25 раз.

Рекордный вывод золота на прошлой неделе осуществил банк JP Morgan - 122 тысячи унций драгметалла были переведены банком из категории «зарегистрированное золото» в категорию «потенциально доступное».

Объем открытых позиций во фьючерсах на золото, которые торгуются на бирже Comex, превышает эквивалент 40 млн унций. Именно такой объем куплен одними игроками рынка и продан другими.

Таким образом, физическим золотом на 4 сентября было обеспечено менее 0,5% всех торгуемых на бирже контрактов.

Иными словами, на каждую унцию физического золота существует 207,4 унции «бумажного» (против 100 в начале прошлой недели и 25 в 2012-13 гг).

************************************

Как уже неоднократно говорили - золото интересно тем что это актив наиболее близкий к деньгам и, хотя многие известные экономисты по долгу службы говорят о нем как о пережитке варварских времен, еще неизвестно кто кого переживет. В этом году продажи инвестиционных золотых монет в США поставили новые рекорды, золотые жуки потихоньку подгрызают долларовую пирамиду. В связи с этим у ряда производителей монет и слитков возникли проблемы с закупками сырья.

Золото - это опережающий сырьевой индикатор. Коммод в квадрате.

При начале КУЕ были поставлены искусственные заслонки на сырьевые активы, чтобы вкачиваемые в экономику деньги не поступали в коммоды - так как это было бы чревато разгоном инфляции через подъем цен с сырья на товары и тд по всей системе, а также выводом денег из системы в страны-производители сырья. А потом и золотом стали манипулировать по полной программе, подавляли цену, прижимали к 1000 за унцию.

Кому интересны подробности с манипуляциями по статистике в 2200 тонн золота за 2013 год, когда был искусственно сломан тренд по золоту - рекомендую статью Похоже, что Лондонская ассоциация участников рынка драгоценных металлов (LBMA) задним числом изменила золотую аффинажную статистику за 2013 год на 2,200 т

Замечу что параллельные процессы идут и по серебру, читаем ряд статей по теме на http://www.silverdoctors.com/

Подавление цены приводит к двум последствиям:

1) Растет соотношение общего торгуемого количества ставок к реальному товару. Это соотносится к перетоку денег из нижнего контура в верхний, приводит к виртуализации денег.

Смотрим на весьма наглядный график с Зерохеджа:

По золоту на Комексе виртуализация денег достигает 220 кратного соотношения!

Это просто комиксы, а не экономика.

2) Вызывает дефицит производства, когда вложения в производства сырья становятся ниже чем должны были быть, это может иметь многолетние накапливающиеся последствия. Если искусственный "обратный" пузырь лопнет - цена подпрыгнет намного выше, тк производство не будет в состоянии моментально увеличить предложение под резко возросший спрос.

Ситуация с золотом будет справедлива для всего сырьевого спектра, конечно там нет таких уровней подавления, но и торгуемые объемы на порядки больше в денежном выражении. Взрыв сланцевого пузыря приведет к выходу мощностей по нефти и газу, что приведет к дефициту, который какое то время будет невосполним, что будет разгонять цены.

Параллельно будет развиваться дефицит рефинансирования государственных (что более актуально для Европы), а также корпоративных и муниципальных (более характерно для США) долгов. Это неминуемо вызовет рост ставок и бегство капитала из долговых бумаг.

Инвесторов стоит сравнить не с медведями и быками, а с козлами и баранами - куда ломанутся первые, туда и все стадо за ними. Стоит нескольким забежать на сырье и начнется массовый спекулятивный забег, который мы уже видели в 2008 году, только в более эпических масштабах.

Читаем статью на вестнике всемирного фининтерна:

FT: долговая "вечеринка" США подходит к концу

Ожидаемый рост процентных ставок в США, а также необходимость погашения или рефинансирования долговых обязательств в объеме $4 трлн в следующие 5 лет станет серьезным испытанием для американских корпораций.

Данные: S&P, графика: FT

Данные: S&P, графика: FTИздание Financial Times (FT) отмечает, что корпоративному сектору США предстоит серьезное испытание на прочность. Раньше многие компании как с инвестиционным, так и со спекулятивным рейтингом могли привлекать заемные средства по сравнительно низким процентным ставкам.

Однако в ближайшие годы стоимость кредитования будет расти на фоне ужесточения монетарной политики ФРС США. При этом повышение процентных ставок будет проходить в период, когда корпорациям в течение следующих 5 лет придется погашать облигации в объеме около $4 трлн.

Различные эксперты, опрошенные FT, предупреждают о рисках заметного увеличения корпоративных дефолтов в США, в особенности в энергетическом секторе.

Interest rate rise: turning point looms for US debt binge

"Корпоративной Америке вскоре предстоит тест на зависимость от дешевых заемных средств на фоне необходимости погашения долгов в объеме $4 трлн в следующие 5 лет. Перспектива постоянного роста процентных ставок в ближайшие годы, по мере постепенного ужесточения монетарной политики Федеральной резервной системы, означает, что компании США, которые в предыдущие годы могли привлекать недорогие заемные средства, вскоре столкнутся с другой реальностью.

По данным Standard & Poor's, в период с 2012 по 2014 гг. американские корпорации бросились привлекать дешевые заемные средства, ожидая дальнейшего повышения ставок. За указанный период компании каждый год рефинансировали свои обязательства на сумму более $1 трлн.

Более жесткие условия кредитования будут знаменовать собой поворотный момент в недавней долговой вечеринке. По мере роста процентных ставок инвесторы могут столкнуться с обратной стороной дешевого финансирования, которое до этого обеспечивало им сравнительно легкий доступ к наличным средствам. Аналитики предупреждают о том, что компании начнут объявлять дефолты в более массовом порядке, в особенности в энергетическом секторе, который оказался под огнем на фоне падения цен на сырьевые активы.

Многие ожидают повышения процентных ставок ФРС в этом году, трейдеры ставят на декабрь, различные экономисты и аналитики прогнозируют, что повышение ставок в США может начаться уже в этом месяце на ближайшем заседании ФРС.

Стратег Bank of America Merrill Lynch Ханс Миккельсен указывает на перспективы ухудшения ситуации на долговом рынке: "Очевидно, что мы приблизились к моменту, когда ФРС начинает повышать ставки. Есть основания полагать, что ситуация на долговых рынках начнет ухудшаться после ужесточения монетарной политики ФРС. Речь идет как об объемах привлекаемых долговых средств, так и о процентных ставках, по которым компаниям придется обслуживать эти долговые обязательства".

Подобные перспективы беспокоят аналитиков, так как увеличение корпоративных долгов привело к ухудшению финансового здоровья американских компаний. Долговая нагрузка компаний США с высоким инвестиционным рейтингом в настоящий момент в 2,62 раза превышает их показатели доходности за последние 12 месяцев. По оценкам аналитиков Bank of America Merrill Lynch, данный показатель корпоративного сектора США достиг наиболее высокого значения с 2002 г.

При этом, даже без учета компаний энергетического сектора, пострадавших от падения стоимости сырья, а также с поправкой на выросшие уровни собственной наличности компаний, "кредитное плечо" (заемные средства для покупки тех или иных активов) корпоративного сектора США достигло своих наиболее высоких значений с финансового кризиса 2008 г.

Агентства Moody’s и S&P предупреждают о том, что в ближайшие годы по мере роста процентных ставок количество дефолтов среди американских компаний будет расти. В частности, аналитики S&P ожидают, что дефолты среди компаний США с рейтингом ниже инвестиционного к июню 2016 г. увеличатся в два раза по сравнению с 2013 г.

Аналитик Moody’s Билл Вульф отмечает: "В общем и целом кредитное качество долговых обязательств многих компаний за последние три года ухудшалось. Многие компании со спекулятивным рейтингом активно пользовались благоприятными условиями на долговом рынке. В целом количество компании с низким качеством долговых обязательств стало заметно выше, чем раньше".

*********************************

Деградация капитала и виртуализация экономики продолжаются ударными темпами, что неизбежно приведет к смене положения барометра - полный дефляционный штиль на начало инфляционного бриза и первых признаков грядущей ударной волны. Золото будет выступать маяком, рост ставок по долгам послужит сигналом к началу шторма.

Отредактировано: Константин Скворцов - 15 сен 2015 02:45:08

Лучник натягивая лук отводит стрелу назад, так будет происходить до срока достижения цели в мгновение ока.

Самара

Карма: +63.86

Регистрация: 16.03.2014

Сообщений: 2,350

Читатели: 18

Регистрация: 16.03.2014

Сообщений: 2,350

Читатели: 18

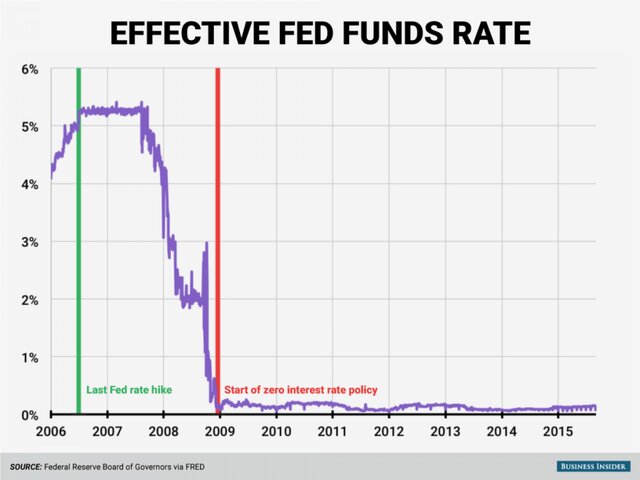

Как низкие ставки повлияли на экономику США? Ретроспектива за 6 лет.

Источник: http://www.vestifinance.ru/articles/62348

Внимание мировых СМИ, инвесторов и экспертов на текущей неделе приковано к Федеральной резервной системе, поскольку спустя долгие годы американский регулятор может перейти к ужесточению монетарной политики.

КОММЕНТАРИЙ:

Эх, вот если бы очистить эту экономическую статистику от толстого слоя шелухи, которую устроили амеры на Ближнем Востоке, то может быть реальный результат низких ставок был бы совсем другой? А сейчас США загнули ЕС в интересную букву "зю" и занимаются дойкой доверчивых эуропейцев, поскольку рынок хаоса почти ушёл с приходом жёсткой руки России, решившей таки навести порядок на заднем дворе. На этом фоне "вирус" хаоса в виде фанатиков-исламистов в ускоренном режиме пересаживается на новую, весьма питательную среду в европейской чашке Петри, предварительно обеззараженную от конкурентов. У ЕС просто нет имунной реакции на действия США! Толерантность - она как среда без внешних раздражителей. Нет разрдражителей - и имунная система не нужна и за ненадобностью организм ЕС уничтожил её.

Источник: http://www.vestifinance.ru/articles/62348

Внимание мировых СМИ, инвесторов и экспертов на текущей неделе приковано к Федеральной резервной системе, поскольку спустя долгие годы американский регулятор может перейти к ужесточению монетарной политики.

Полный текст

КОММЕНТАРИЙ:

Эх, вот если бы очистить эту экономическую статистику от толстого слоя шелухи, которую устроили амеры на Ближнем Востоке, то может быть реальный результат низких ставок был бы совсем другой? А сейчас США загнули ЕС в интересную букву "зю" и занимаются дойкой доверчивых эуропейцев, поскольку рынок хаоса почти ушёл с приходом жёсткой руки России, решившей таки навести порядок на заднем дворе. На этом фоне "вирус" хаоса в виде фанатиков-исламистов в ускоренном режиме пересаживается на новую, весьма питательную среду в европейской чашке Петри, предварительно обеззараженную от конкурентов. У ЕС просто нет имунной реакции на действия США! Толерантность - она как среда без внешних раздражителей. Нет разрдражителей - и имунная система не нужна и за ненадобностью организм ЕС уничтожил её.

Отредактировано: Фракталь - 15 сен 2015 13:28:33

В каждом слове бег оленя

В каждом взоре лёт копья

В каждом взоре лёт копья

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,211

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,211

Читатели: 54

S&P повысило рейтинг Южной Кореи до "AA-"

13:47, 15 сентября 2015

Москва. 15 сентября. INTERFAX.RU – Служба кредитных рейтингов Standard & Poor's во вторник повысила суверенный рейтинг Южной Кореи на одну ступень - до "AA-" благодаря устойчивому бюджету и сравнительно сильным экономическим показателям страны, говорится в пресс-релизе S&P.

Таким образом, теперь оценка кредитоспособности Южной Кореи находится на том же уровне, что и рейтинги Китая и Японии.

S&P отмечает, что поддержку южнокорейскому рейтингу оказывает снижение внешней задолженности банков страны и сокращение доли краткосрочных заимствований в общей структуре обязательств.

На 2016 год правительство Южной Кореи запланировало рекордный бюджет по объему госрасходов, которые составят 40,1% ВВП.

"Решение S&P о повышении рейтинга имеет огромное значение с учетом того, что рейтинги других стран снижаются из-за неопределенности на развивающихся рынках. Для Южной Кореи это будет шанс добиться признания со стороны иностранных инвесторов в качестве страны с развитой экономикой", - говорится в заявлении министерства финансов Южной Кореи.

С начала третьего квартала иностранные инвесторы вывели $6,6 млрд из акций Южной Кореи, но при этом чистый приток средств в облигации составил $3,3 млрд.

Интерфакс

13:47, 15 сентября 2015

Москва. 15 сентября. INTERFAX.RU – Служба кредитных рейтингов Standard & Poor's во вторник повысила суверенный рейтинг Южной Кореи на одну ступень - до "AA-" благодаря устойчивому бюджету и сравнительно сильным экономическим показателям страны, говорится в пресс-релизе S&P.

Таким образом, теперь оценка кредитоспособности Южной Кореи находится на том же уровне, что и рейтинги Китая и Японии.

S&P отмечает, что поддержку южнокорейскому рейтингу оказывает снижение внешней задолженности банков страны и сокращение доли краткосрочных заимствований в общей структуре обязательств.

На 2016 год правительство Южной Кореи запланировало рекордный бюджет по объему госрасходов, которые составят 40,1% ВВП.

"Решение S&P о повышении рейтинга имеет огромное значение с учетом того, что рейтинги других стран снижаются из-за неопределенности на развивающихся рынках. Для Южной Кореи это будет шанс добиться признания со стороны иностранных инвесторов в качестве страны с развитой экономикой", - говорится в заявлении министерства финансов Южной Кореи.

С начала третьего квартала иностранные инвесторы вывели $6,6 млрд из акций Южной Кореи, но при этом чистый приток средств в облигации составил $3,3 млрд.

Интерфакс

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Рязань

54 года

Карма: +4.05

Регистрация: 16.05.2015

Сообщений: 2,652

Читатели: 3

Регистрация: 16.05.2015

Сообщений: 2,652

Читатели: 3

Deutsche Bank сократит персонал на 25%

Крупнейший банк Германии Deutsche Bank намерен сократить порядка 8 тыс. рабочих мест. Число сотрудников банка снизится на 25%, сообщает агентство «Bloomberg», ссылаясь на осведомленный источник. Окончательное решение о сокращениях будет принято в октябре.

Также Deutsche Bank сохраняет в силе план отделения потребительского подразделения – Deutsche Postbank. Кроме того, новая стратегия предполагает сокращение ежегодных расходов на 3,5 млрд. евро и реорганизацию инвестподразделения.

Ранее сообщалось, что Deutsche Bank готовит сокращение штата в российском представительстве. Речь идет об увольнении до 200 из 1 300 сотрудников.

отсюда

отсюда

Три месяца назад аналогичная новость была про другой банк : В целях сокращения расходов крупнейших европейский банк HSBC закрывает 8 тысяч рабочих мест в Великобритании. Всего сокращение коснется 25 тысяч человек по всей Европе - это 10 процентов общего числа работников банка.

здесь

Похоже, сбывается прогноз насчет того, что американские банки таки подвинут европейские

Москва

50 лет

Карма: +401.98

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Цитата: Прокруст от 14.09.2015 22:08:51А зачем вообще устанавливать ценность рубля?

Раньше курс рубля держали максимально высоким. Причин к тому конечно много можно найти, но если говорить о тех кому это выгодно - так вот это выгодно всем кто много зарабатывает, а отдыхает за рубежом и по возможности покупает хорошие зарубежные вещи. Короче за вычетом, хе-хе, нищих (по западным меркам), это хорошо практически всем уважаемым людям. Ну и что что производство свое падает - вы же не думаете что этакая толпа будет думать о будущем? Толпа всегда идет простым путем.

Не стоит приводить в пример Китай у которого долго был заниженный юань. Для того чтобы проводить подобную политику надо иметь сильную власть. И не случайно, когда Китай стал открывать свой юань для торговли оказалось что он уже вовсе не занижен.

Сейчас мы имеем рыночный курс рубля. Поскольку он в основном зависит от цены на нефть, то и колеблется соответственно. Это гораздо менее выгодно уважаемым людям, но это рынок - сколько заработали, столько и имеем.

Хороший вопрос.

Нужно провести разделение между двумя понятиями, которые относятся к различным смысловым группам.

Когда я говорю об "установление ценности рубля" это совсем не значит что курс будет жестко привязан решением правительства к сырьевой корзине (хотя если посмотреть на текущие события то можно увидеть что это свершившийся факт).

Установление ценности рубля означает изменение координатной сетки, в которой будет рассчитываться экономика! В ее основу постепенно и планомерно должна быть положена другая точка отсчета.

Это прежде всего даст возможность совсем другого взгляда на стоимость товаров и услуг, которая необходима при любом более менее значимом хозяйственном планировании.

На первом этапе просто вводятся дополнительные индексные параметры по ряду корзин, прежде всего сырьевой, а курс рубля остается так же рыночным, он будет подвержен колебаниям относительно доллара и евро. Эти индексные параметры позволят проводить более планомерное и привязанное к материальным затратам планирование любого проекта.

На втором этапе ЦБ сможет перейти в управлении процентной ставкой от таргетирования инфляции, которая в данный момент времени слишком сильно зависит от курсов валют к целеполаганию по материальным индексам, прежде всего энергетическому. Валютная корзина также будет иметь значение, но лишь как одна из множества других и не самая значимая как это есть сейчас.

На третьем этапе создается проектное финансирование в материальных показателях, а рубль выступает лишь как общий балансовый знаменатель, который сводит воедино отдельные экономические единицы.

Таким образом установление ценности рубля - это сначала внедрение новой методологии экономической науки, а лишь потом административные меры. Это не революционное преобразование, а небольшая смена курса - всего на несколько градусов, так как отличие от существующего положения дел достаточно скромное. Но на длительном сроке разница в подходах будет проявлена фундаментально.

Стоит менять не курс рубля, а способ мысли, внедряя понимание что деньги не самоцель экономики, как это декларируется сейчас, а лишь промежуточная расчетная единица в хозяйственной деятельности, где намного большую роль чем сейчас должны играть материальные показатели.

Отредактировано: Константин Скворцов - 16 сен 2015 00:16:54

Лучник натягивая лук отводит стрелу назад, так будет происходить до срока достижения цели в мгновение ока.

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,211

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,211

Читатели: 54

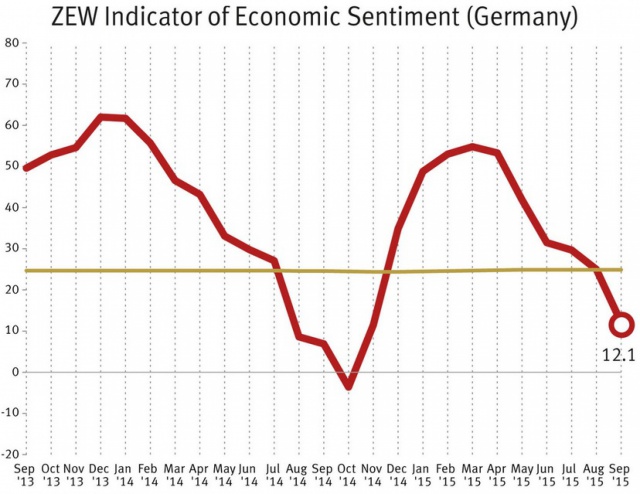

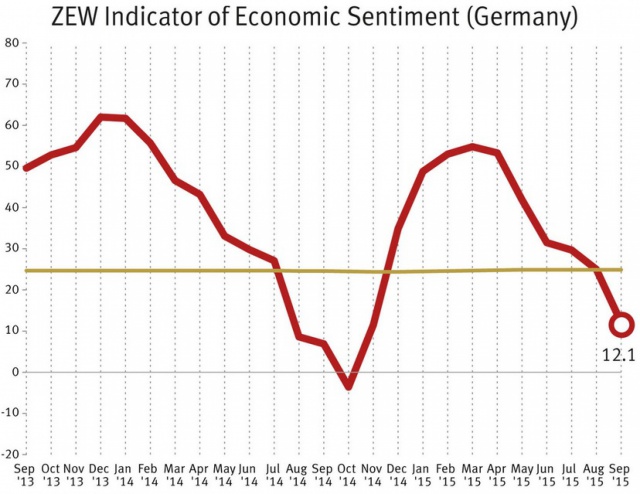

Индекс доверия инвесторов к экономике ФРГ рухнул

15.09.2015 13:16

Индекс ожиданий инвесторов и аналитиков в отношении экономики Германии на ближайшие шесть месяцев рухнул в сентябре до 12,1 пункта с августовских 25 пунктов, сообщил в среду исследовательский институт ZEW.

Индекс доверия в сентябре стал самым низким с ноября 2014 г.

Аналитики, опрошенные Bloomberg, в среднем прогнозировали снижение индикатора до 18,3 пункта.

Индекс доверия инвесторов и аналитиков к экономике Германии снижается с марта 2015 г. из-за опасений ослабления экономического роста emerging markets, на которые ориентирован экспорт.

"Ослабление экономической динамики на развивающихся рынках ухудшает перспективы экспортно ориентированной Германии, - отмечает президент ZEW Клеменс Фюст. - Несмотря на то что рост во II квартале был в значительной мере обусловлен внешним спросом, сохранение его в ближайшем будущем становится все менее вероятным".

Оценка текущей ситуации в Германии немного улучшилась. Индекс отношения инвесторов и аналитиков к текущей ситуации вырос на 1,8 пункта до 67,5 пункта.

Настроения финансовых экспертов рынка в отношении экономического развития в еврозоне ослабли. Индикатор ZEW экономических настроений еврозоны снизился на 14,3 пункта до 33,3 п. Еврокомиссия в мае прогнозировала, что ВВП Германии в 2015 г. увеличится на 1,9%, в 2016 г. - на 2%.

Источник

15.09.2015 13:16

Индекс ожиданий инвесторов и аналитиков в отношении экономики Германии на ближайшие шесть месяцев рухнул в сентябре до 12,1 пункта с августовских 25 пунктов, сообщил в среду исследовательский институт ZEW.

Индекс доверия в сентябре стал самым низким с ноября 2014 г.

Аналитики, опрошенные Bloomberg, в среднем прогнозировали снижение индикатора до 18,3 пункта.

Индекс доверия инвесторов и аналитиков к экономике Германии снижается с марта 2015 г. из-за опасений ослабления экономического роста emerging markets, на которые ориентирован экспорт.

"Ослабление экономической динамики на развивающихся рынках ухудшает перспективы экспортно ориентированной Германии, - отмечает президент ZEW Клеменс Фюст. - Несмотря на то что рост во II квартале был в значительной мере обусловлен внешним спросом, сохранение его в ближайшем будущем становится все менее вероятным".

Оценка текущей ситуации в Германии немного улучшилась. Индекс отношения инвесторов и аналитиков к текущей ситуации вырос на 1,8 пункта до 67,5 пункта.

Настроения финансовых экспертов рынка в отношении экономического развития в еврозоне ослабли. Индикатор ZEW экономических настроений еврозоны снизился на 14,3 пункта до 33,3 п. Еврокомиссия в мае прогнозировала, что ВВП Германии в 2015 г. увеличится на 1,9%, в 2016 г. - на 2%.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,211

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,211

Читатели: 54

Розничные продажи в США выросли на 0,2%

15.09.2015 15:57

Розничные продажи в США в августе 2015 г. выросли на 0,2% по сравнению с предыдущим месяцем, сообщило министерство торговли страны.

Средний прогноз 84 экономистов, опрошенных агентством Bloomberg, указывал на рост показателя на 0,3%.

В июле розничные продажи после пересмотра показателя выросли с 0,6% до 0,7%.

Розничные продажи в США выросли второй месяц подряд, что является признаком того, что потребители не обращают внимание на волатильность на финансовых рынках.

Хотя уверенность потребителей не поколебали потрясения фондового рынка и проблемы глобального роста, данные показывают, что домохозяйства стараются больше сберегать.

"Поддерживает потребление сильный рост рабочих мест, низкие цены на энергоносители. Даже сильный доллар помогает снизить цену товаров, которые потребители покупают из-за рубежа", - отмечает Дана Сапорта, экономист Credit Suisse Securities.

Источник

15.09.2015 15:57

Розничные продажи в США в августе 2015 г. выросли на 0,2% по сравнению с предыдущим месяцем, сообщило министерство торговли страны.

Средний прогноз 84 экономистов, опрошенных агентством Bloomberg, указывал на рост показателя на 0,3%.

В июле розничные продажи после пересмотра показателя выросли с 0,6% до 0,7%.

Розничные продажи в США выросли второй месяц подряд, что является признаком того, что потребители не обращают внимание на волатильность на финансовых рынках.

Хотя уверенность потребителей не поколебали потрясения фондового рынка и проблемы глобального роста, данные показывают, что домохозяйства стараются больше сберегать.

"Поддерживает потребление сильный рост рабочих мест, низкие цены на энергоносители. Даже сильный доллар помогает снизить цену товаров, которые потребители покупают из-за рубежа", - отмечает Дана Сапорта, экономист Credit Suisse Securities.

Источник

Отредактировано: DeC - 16 сен 2015 01:34:59

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 282,211

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 282,211

Читатели: 54

Промпроизводство в США в августе снизилось на 0,4%

15.09.2015 16:50

Промышленное производство в США в августе снизилось на 0,4% по сравнению с предыдущим месяцем, сообщила ФРС США.

Падение оказалось максимальным с июля 2013 г. Экономисты, опрошенные агентством Bloomberg, ожидали снижения в среднем на 0,2%.

В июле промпроизводство повысилось после пересмотра на 0,9%, а не на 0,6%, как сообщалось ранее. Увеличился вклад добывающей отрасли и коммунальных услуг.

Общий объем промышленного производства в августе вырос на 0,9% в годовом выражении.

Загрузка мощностей в промышленном секторе снизилась на 0,4 п. п. в августе до 77,6% со скоростью, которая на 2,5 процентного пункта ниже долгосрочной перспективы в среднем (1972-2014 гг).

Производство упало на 0,5% в августе из-за сектора автомобилей и запчастей. Производство в других сферах осталось неизменным.

Индекс добычи упал на 0,6% в августе, в то время как индекс коммунальных услуг вырос на 0,6%.

Общий объем промышленного производства в августе составил 0,9% в годовом выражении.

Источник

15.09.2015 16:50

Промышленное производство в США в августе снизилось на 0,4% по сравнению с предыдущим месяцем, сообщила ФРС США.

Падение оказалось максимальным с июля 2013 г. Экономисты, опрошенные агентством Bloomberg, ожидали снижения в среднем на 0,2%.

В июле промпроизводство повысилось после пересмотра на 0,9%, а не на 0,6%, как сообщалось ранее. Увеличился вклад добывающей отрасли и коммунальных услуг.

Общий объем промышленного производства в августе вырос на 0,9% в годовом выражении.

Загрузка мощностей в промышленном секторе снизилась на 0,4 п. п. в августе до 77,6% со скоростью, которая на 2,5 процентного пункта ниже долгосрочной перспективы в среднем (1972-2014 гг).

Производство упало на 0,5% в августе из-за сектора автомобилей и запчастей. Производство в других сферах осталось неизменным.

Индекс добычи упал на 0,6% в августе, в то время как индекс коммунальных услуг вырос на 0,6%.

Общий объем промышленного производства в августе составил 0,9% в годовом выражении.

Источник

Отредактировано: DeC - 16 сен 2015 02:12:38

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

49 лет

Карма: +2.47

Регистрация: 13.02.2009

Сообщений: 8

Читатели: 0

Регистрация: 13.02.2009

Сообщений: 8

Читатели: 0

Добрый день!

Если позволите, продолжу свои изыскания по теории МЭК.

Аналитик я диванный, поэтому не судите строго. В любом случае, буду признателен если укажете на ошибки и/или неверные рассуждения.

Сделаю "аналитику" из двух постов, чтобы не было трудно читать мою "портянку"

Да, при составлении поста я пользовался несколькими агрегаторами статистики макроэкономических показателей, которые собираются из официальных отчетов и таблиц американских и европейских ведомств.

Часть 1 - Европа и Потребительский кризис.

Напомню основные идеи МЭК, фазы, которые обсуждались в 2007-2009 годах:

"...

Фаза 2. Экономический спад. Продолжение падения

рынков, стагнация производства, начало снижения товарных рынков, движение баксов в

ГКО, снижение доходности ГКО, ревальвация бакса, нулевая инфляция.

Фаза 3. Потребительский кризис. Массовые дефолты и

банкротства населения, резкое сокращение расходов, схлопывание потребительского

рынка, дефляция, ускорение ревальвации бакса.

Фаза 4. Кризис производства. Промышленный кризис,

инвестиционный кризис, массовые банкротства, массовые увольнения и сокращения

зарплат, усиление потребительского кризиса. Продолжение падения всех рынков -

фондовых, товарных, недвижимости. Ускорение дефляции, ускорение ревальвации бакса.

Фаза 5. Бюджетный кризис. Попытка остановить

экономический коллапс и компенсировать резкое падение налогов за счет стремительного

роста гос. расходов на основе пирамидальных внешних займов, некоторое оживление

экономики, некоторое торможение дефляции, стабилизация курса бакса.

..."

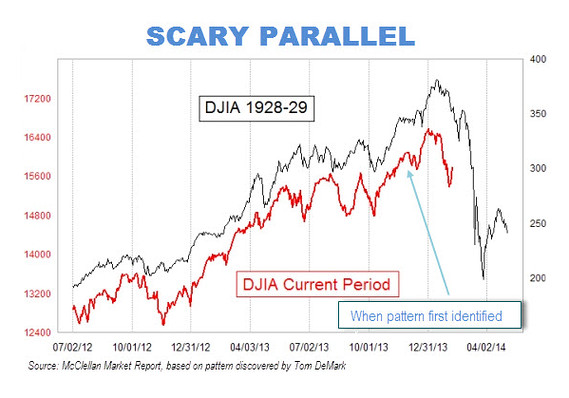

Еще раз повторюсь, что на мой взгляд Авантюрист слишком догматично описывал прогноз развития событий и не уделял должного внимания вариантам противодействия МЭК. Да, сейчас многие аналитики видят похожесть текущих событий в экономике на события, которые предшествовали Великой Депресии 1929-1930 годов.

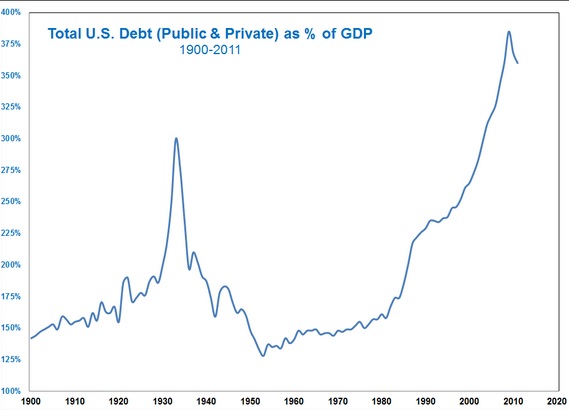

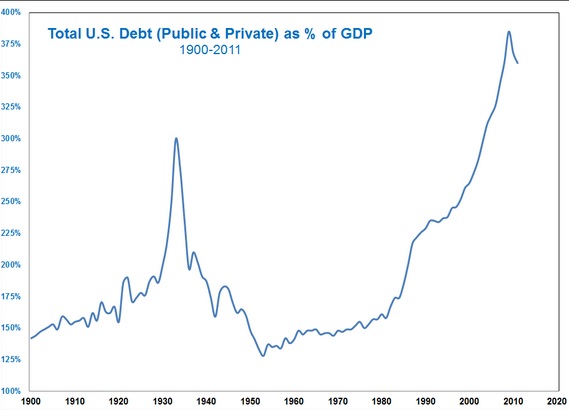

Вот пример, два слайда, первый - классика, госдолг США в процентах от ВВП:

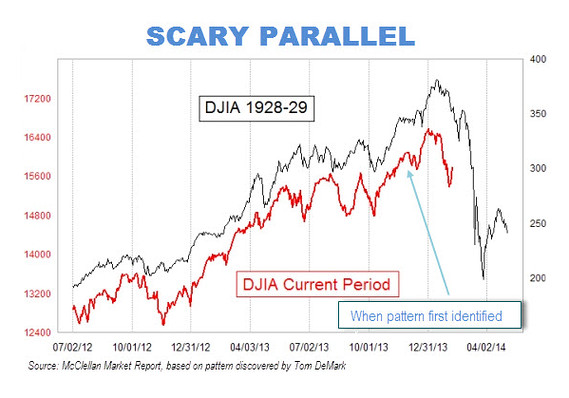

А вот пугающая аналитиков картинка по индексу DJIA при сравнении двух периодов - ВД и недавних движений индекса:

Похоже, правда?

Но как говорится, "есть нюанс".

Итак, возвращаясь к Фазе 3, посмотрим, по плану у нас "сокращение расходов потребителей, схлопывание потребительского рынка, дефляция".

Что видим - "не всё так однозначно". В США пока ничего не намекает на потребительский кризис, тем временем на сцене выступают... мигранты! Под аккомпанемент программы выкупа, объявленной ЕЦБ.

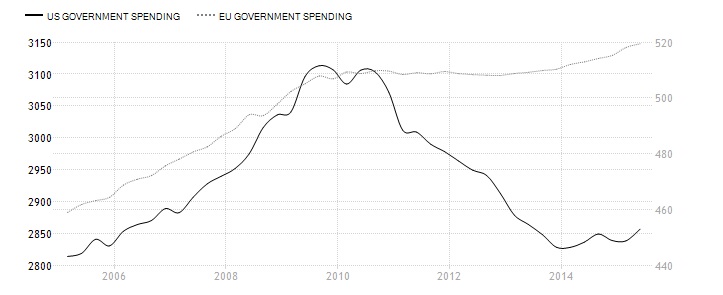

Ниже слайды, где мы видим тренды по США и Еврозоне:

1. Да, инфляция имеет явный тренд вниз за 10 лет, как в США, так и в Еврозоне.

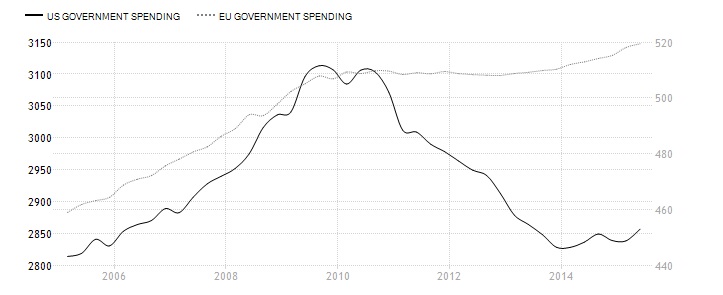

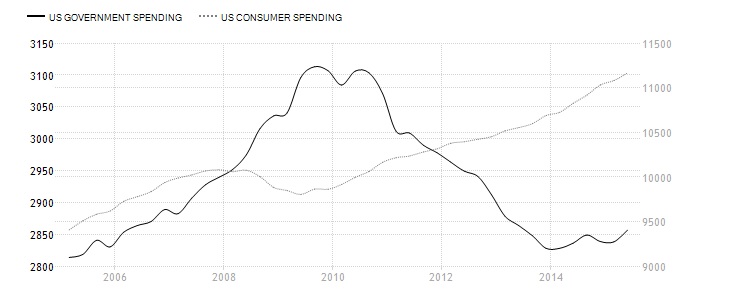

2. Но Европа сейчас в более худшем положении, чем США и ей приходится увеличивать госрасходы (обратите внимание, США в это время снижает траты, в связи с окончанием программ QE и временным затишьем):

Вот еще слайд-сравнение трендов по госрасходам США-Еврозоны:

Косвенно это говорит о том, что пока с точки зрения баланса потребления-производства у США все хорошо, по крайней мере в ближайшее время (год-два).

Но Европа борется со сваливанием в дефляционную спираль (думаю, что позиция Европы в борьбе с этим явлением совпадает с позицией США, иначе о каких капиталах и их вливаниях в экономику США может идти речь). Вспоминаем про мигрантов и смотрим что происходит с возрастанием госрасходов, а так же потреблением в Европе.

Первая картинка - тренды по статистике населения Европы и потребительским расходам.

Ну что тут сказать, вряд ли европейцы при их тенденции к сокращению интереса противоположных полов друг к другу так резко увеличили население. Мигранты - вот спасение Европы. Начало миграции в Еврозону в 2014-2015 году привело к росту госрасходов, выплате пособий, увеличению трат на безопасность, на карантинные меры, да просто на волонтеров.

Не зря вся Европа вдруг резко закричала о том что прием мигрантов - это есть суть демократии. Ну очень они выручают старушку-Европу.

Проверяем.

Долго думал, а как можно проверить, за счет мигрантов начинается банкет или нет. Пришла мысль в голову посмотреть на тренд по кредитованию частного сектора - сами понимаете, ну какие кредиты мигрантам? Из чего отдавать-то будут? И на развитие бизнеса вроде как-то неудобно давать, свои не поймут, и так проблема с рабочими местами...

Вот что выяснилось, см. диаграмму, которая показывает, что кредиты в частный сектор даже уменьшаются:

На мой взгляд (поправьте если логика моя неверна), это очевидно показывает, что основные расходы госсектора плавно перетекли в потребительский спрос именно через мигрантов!

Вот еще слайд, сравнение трендов расходов госсектора и потребительского сектора в Европе:

Ямка 2008-2011 года - это кризис и восстановление после него (реализация отложенного спроса на товары длительного использование). Но потом все опять становится похожим на ослика Иа, пока в 2014 году не началась миграция.

Как итогом к первой части моего "исследования" могу сказать, что в потребительский кризис Европа свалилась бы в 2015 году, если бы не программы ЕЦБ и мигранты.

Кстати, посмотрите, насколько глобальная экономика глобальная...) Показатели инфляции по США и Европы ну очень коррелируют, и это при том, что госрасходы в совершенно противоположных трендах.

Во второй части я расскажу про то что в это время происходит в США, а так же изложу мои мысли по поводу фаз кризиса - обнаружил, что "все смешалось в доме Облонских".

Если позволите, продолжу свои изыскания по теории МЭК.

Аналитик я диванный, поэтому не судите строго. В любом случае, буду признателен если укажете на ошибки и/или неверные рассуждения.

Сделаю "аналитику" из двух постов, чтобы не было трудно читать мою "портянку"

Да, при составлении поста я пользовался несколькими агрегаторами статистики макроэкономических показателей, которые собираются из официальных отчетов и таблиц американских и европейских ведомств.

Часть 1 - Европа и Потребительский кризис.

Напомню основные идеи МЭК, фазы, которые обсуждались в 2007-2009 годах:

"...

Фаза 2. Экономический спад. Продолжение падения

рынков, стагнация производства, начало снижения товарных рынков, движение баксов в

ГКО, снижение доходности ГКО, ревальвация бакса, нулевая инфляция.

Фаза 3. Потребительский кризис. Массовые дефолты и

банкротства населения, резкое сокращение расходов, схлопывание потребительского

рынка, дефляция, ускорение ревальвации бакса.

Фаза 4. Кризис производства. Промышленный кризис,

инвестиционный кризис, массовые банкротства, массовые увольнения и сокращения

зарплат, усиление потребительского кризиса. Продолжение падения всех рынков -

фондовых, товарных, недвижимости. Ускорение дефляции, ускорение ревальвации бакса.

Фаза 5. Бюджетный кризис. Попытка остановить

экономический коллапс и компенсировать резкое падение налогов за счет стремительного

роста гос. расходов на основе пирамидальных внешних займов, некоторое оживление

экономики, некоторое торможение дефляции, стабилизация курса бакса.

..."

Еще раз повторюсь, что на мой взгляд Авантюрист слишком догматично описывал прогноз развития событий и не уделял должного внимания вариантам противодействия МЭК. Да, сейчас многие аналитики видят похожесть текущих событий в экономике на события, которые предшествовали Великой Депресии 1929-1930 годов.

Вот пример, два слайда, первый - классика, госдолг США в процентах от ВВП:

А вот пугающая аналитиков картинка по индексу DJIA при сравнении двух периодов - ВД и недавних движений индекса:

Похоже, правда?

Но как говорится, "есть нюанс".

Итак, возвращаясь к Фазе 3, посмотрим, по плану у нас "сокращение расходов потребителей, схлопывание потребительского рынка, дефляция".

Что видим - "не всё так однозначно". В США пока ничего не намекает на потребительский кризис, тем временем на сцене выступают... мигранты! Под аккомпанемент программы выкупа, объявленной ЕЦБ.

Ниже слайды, где мы видим тренды по США и Еврозоне:

1. Да, инфляция имеет явный тренд вниз за 10 лет, как в США, так и в Еврозоне.

2. Но Европа сейчас в более худшем положении, чем США и ей приходится увеличивать госрасходы (обратите внимание, США в это время снижает траты, в связи с окончанием программ QE и временным затишьем):

Вот еще слайд-сравнение трендов по госрасходам США-Еврозоны:

Косвенно это говорит о том, что пока с точки зрения баланса потребления-производства у США все хорошо, по крайней мере в ближайшее время (год-два).

Но Европа борется со сваливанием в дефляционную спираль (думаю, что позиция Европы в борьбе с этим явлением совпадает с позицией США, иначе о каких капиталах и их вливаниях в экономику США может идти речь). Вспоминаем про мигрантов и смотрим что происходит с возрастанием госрасходов, а так же потреблением в Европе.

Первая картинка - тренды по статистике населения Европы и потребительским расходам.

Ну что тут сказать, вряд ли европейцы при их тенденции к сокращению интереса противоположных полов друг к другу так резко увеличили население. Мигранты - вот спасение Европы. Начало миграции в Еврозону в 2014-2015 году привело к росту госрасходов, выплате пособий, увеличению трат на безопасность, на карантинные меры, да просто на волонтеров.

Не зря вся Европа вдруг резко закричала о том что прием мигрантов - это есть суть демократии. Ну очень они выручают старушку-Европу.

Проверяем.

Долго думал, а как можно проверить, за счет мигрантов начинается банкет или нет. Пришла мысль в голову посмотреть на тренд по кредитованию частного сектора - сами понимаете, ну какие кредиты мигрантам? Из чего отдавать-то будут? И на развитие бизнеса вроде как-то неудобно давать, свои не поймут, и так проблема с рабочими местами...

Вот что выяснилось, см. диаграмму, которая показывает, что кредиты в частный сектор даже уменьшаются:

На мой взгляд (поправьте если логика моя неверна), это очевидно показывает, что основные расходы госсектора плавно перетекли в потребительский спрос именно через мигрантов!

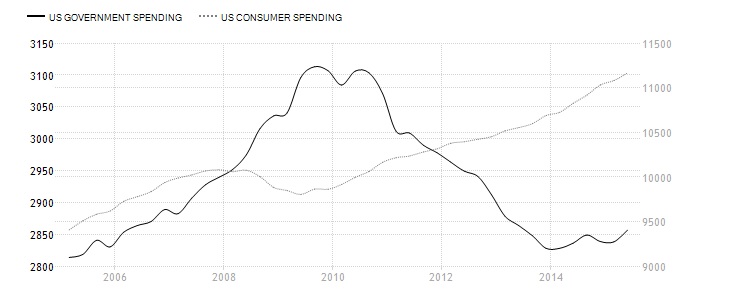

Вот еще слайд, сравнение трендов расходов госсектора и потребительского сектора в Европе:

Ямка 2008-2011 года - это кризис и восстановление после него (реализация отложенного спроса на товары длительного использование). Но потом все опять становится похожим на ослика Иа, пока в 2014 году не началась миграция.

Как итогом к первой части моего "исследования" могу сказать, что в потребительский кризис Европа свалилась бы в 2015 году, если бы не программы ЕЦБ и мигранты.

Кстати, посмотрите, насколько глобальная экономика глобальная...) Показатели инфляции по США и Европы ну очень коррелируют, и это при том, что госрасходы в совершенно противоположных трендах.

Во второй части я расскажу про то что в это время происходит в США, а так же изложу мои мысли по поводу фаз кризиса - обнаружил, что "все смешалось в доме Облонских".

Отредактировано: Vovello - 16 сен 2015 10:39:53

49 лет

Карма: +2.47

Регистрация: 13.02.2009

Сообщений: 8

Читатели: 0

Регистрация: 13.02.2009

Сообщений: 8

Читатели: 0

Часть 2 - США и Потребительский кризис.

Из первой части перенесу основные идеи МЭК, фазы, которые обсуждались в 2007-2009 годах:

"...

Фаза 2. Экономический спад. Продолжение падения

рынков, стагнация производства, начало снижения товарных рынков, движение баксов в

ГКО, снижение доходности ГКО, ревальвация бакса, нулевая инфляция.

Фаза 3. Потребительский кризис. Массовые дефолты и

банкротства населения, резкое сокращение расходов, схлопывание потребительского

рынка, дефляция, ускорение ревальвации бакса.

Фаза 4. Кризис производства. Промышленный кризис,

инвестиционный кризис, массовые банкротства, массовые увольнения и сокращения

зарплат, усиление потребительского кризиса. Продолжение падения всех рынков -

фондовых, товарных, недвижимости. Ускорение дефляции, ускорение ревальвации бакса.

Фаза 5. Бюджетный кризис. Попытка остановить

экономический коллапс и компенсировать резкое падение налогов за счет стремительного

роста гос. расходов на основе пирамидальных внешних займов, некоторое оживление

экономики, некоторое торможение дефляции, стабилизация курса бакса.

..."

Что у нас с США?

Посмотрим.

Диаграмма, сравнивающая тренды расходов госсектора и потребительского сектора:

Как видим, толчок, который придали программы QE в США сработал. Расходы, как им и положено в развитой экономике, растут.

Сравнивая ситуацию с кредитованием частного сектора в Европе, понимаем, что картина нормальная для экономике, которая опирается на кредитование.

Ниже диаграмма, показывающая тренды роста населения и роста потребительских расходов:

Сравниваем ситуацию с кредитованием частного сектора с европейской (из 1 части поста):

Понятно, что "проседание" кредитования в 2008-2011 годах связано с кризисом 2008.. Но в целом, все достаточно благополучно. Признаков потребительского кризиса нет.

И меня все-таки восхищает работа экономики потребления, которая год от года "выдаивает" население почти досуха.

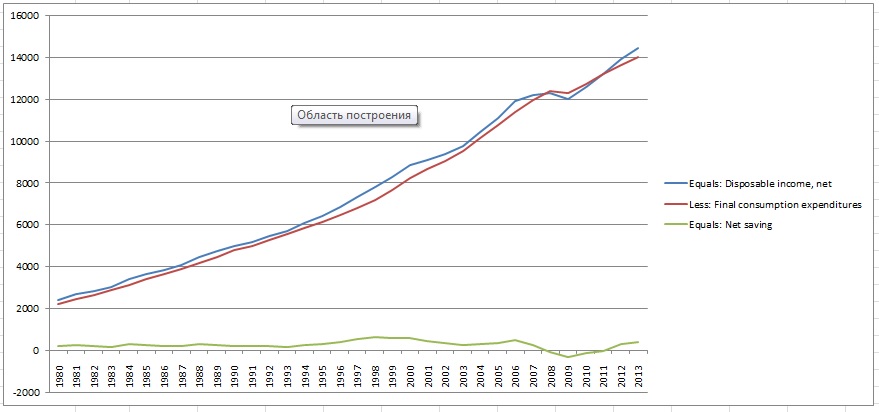

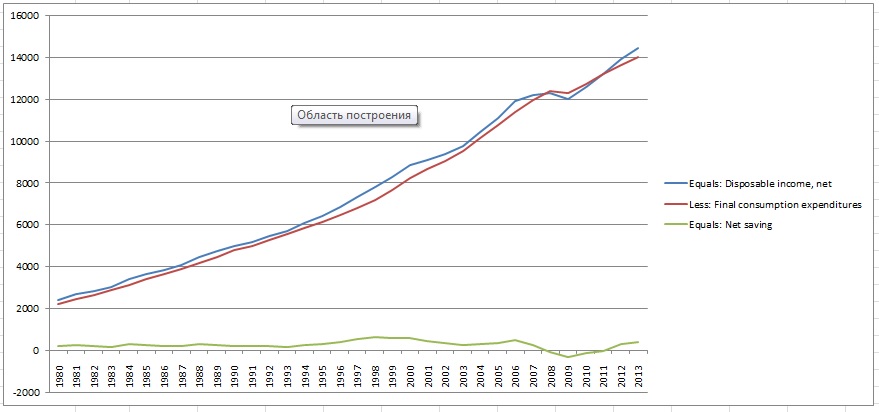

Посмотрите, ниже данные BEA США, с 1980 года, по макроэкономической статистике (диаграмму строил сам, опираясь на данные BEA по макроэкономическим показателям за период с 1980 по 2015 годы):

Синяя и красные линии - это располагаемый доход, зеленая линия - чистые сбережения населения США.

Смотрите как ювелирно работает экономика, практически всё что зарабатывается (не будем спорить здесь об источниках роста и т.д.) - расходуется!

Да, есть инфляция, если принять 1980 год на основу, то график с учетом инфляционных коэффициентов будет более пологий и сбережения будут ближе к оси "0".

Теперь возвратимся к фазам.

Элементы, которые должны быть ярко выражены в той или иной фазе сейчас присутствуют в показателях текущей макроэкономической ситуации. Ну вот например, снижение поступлений от налогов в фазе бюджетного кризиса происходит сейчас, см. ниже.

Диаграмма снижения корпоративных налогов в США и Европе:

По инфляции я уже сказал, госрасходы растут, загрузка производственных мощностей так и не вышла на докризисный уровень 2007 года.

На что надо ориентироваться, чтобы понять что началась Фаза 3 - при отсутствии внешних воздействий, надо смотреть на окончание программы количественного смягчения в Европе. И в принципе на тренд по инфляции и потреблению в Европе в ближайший год. Если все пойдет без вмешательств, то Европа задорным самолетиком упадет в дефляционный штопор, а за ней рухнет и США без притока европейских денег.

Но я не верю в то, что сейчас ситуацию оставят в покое.

Я просто уверен в том, что умные дядьки сейчас по обе стороны океана морщат лоб на тему как избежать больших проблем или обменять их на несколько маленьких.

Мигранты - мне кажется сейчас основная карта, которую можно разыграть.

Как мы знаем - война это очень выгодное мероприятие, "ее нельзя начинать когда вздумается".

А какая разница, война это или мятеж населения, или стихийное бедствие?

В любом случае - это расходы.

Размещение заказов на вооружения, оплату выхода резервистов на усмирение толпы и защиту инфраструктуры, расходы на восстановление инфраструктуры, недвижимости, рост медицинских расходов и компенсаций.

Может Европа и рассчитывала на мигрантов как на драйвер экономики на пару-тройку лет, но, думаю, что по другую сторону океана тоже имеют виды на них. Усиление бегства капиталов в США, увеличение расходов на содержание баз НАТО, гуманитарная помощь, утилизация денежной массы в виде экстренных пакетов помощи американским банкам и корпорациям, которые понесут громадные убытки в Европе (филиалы, вложения в ценные бумаги, производства, расположенные в еврозоне и т.д.).

Думаю, что война с Китаем в ближайшее время нам не грозит. Да и на территории России тоже. Не успели. Молочные зубки у России и КНР почти все заменились на коренные.

А у Европы уже большая часть зубиков как раз-таки выпала.. да и мигранты вон завелись...

Философствуя на тему МЭК и как расшить пузырь на рынке - можно конечно и в конспирологию впасть, но согласитесь, как было бы удобно сейчас поиметь проблемы в США или Европе на тему природных катаклизмов. Например, подрыв супервулкана Еллоустоуна ядреной бонбой. Ну или неведомым климатическим или гео-оружием вызвав землетрсение или что-то типа того.

Ладно, предыдущий абзац - шутка.. извините..

Из первой части перенесу основные идеи МЭК, фазы, которые обсуждались в 2007-2009 годах:

"...

Фаза 2. Экономический спад. Продолжение падения

рынков, стагнация производства, начало снижения товарных рынков, движение баксов в

ГКО, снижение доходности ГКО, ревальвация бакса, нулевая инфляция.

Фаза 3. Потребительский кризис. Массовые дефолты и

банкротства населения, резкое сокращение расходов, схлопывание потребительского

рынка, дефляция, ускорение ревальвации бакса.

Фаза 4. Кризис производства. Промышленный кризис,

инвестиционный кризис, массовые банкротства, массовые увольнения и сокращения

зарплат, усиление потребительского кризиса. Продолжение падения всех рынков -

фондовых, товарных, недвижимости. Ускорение дефляции, ускорение ревальвации бакса.

Фаза 5. Бюджетный кризис. Попытка остановить

экономический коллапс и компенсировать резкое падение налогов за счет стремительного

роста гос. расходов на основе пирамидальных внешних займов, некоторое оживление

экономики, некоторое торможение дефляции, стабилизация курса бакса.

..."

Что у нас с США?

Посмотрим.

Диаграмма, сравнивающая тренды расходов госсектора и потребительского сектора:

Как видим, толчок, который придали программы QE в США сработал. Расходы, как им и положено в развитой экономике, растут.

Сравнивая ситуацию с кредитованием частного сектора в Европе, понимаем, что картина нормальная для экономике, которая опирается на кредитование.

Ниже диаграмма, показывающая тренды роста населения и роста потребительских расходов:

Сравниваем ситуацию с кредитованием частного сектора с европейской (из 1 части поста):

Понятно, что "проседание" кредитования в 2008-2011 годах связано с кризисом 2008.. Но в целом, все достаточно благополучно. Признаков потребительского кризиса нет.

И меня все-таки восхищает работа экономики потребления, которая год от года "выдаивает" население почти досуха.

Посмотрите, ниже данные BEA США, с 1980 года, по макроэкономической статистике (диаграмму строил сам, опираясь на данные BEA по макроэкономическим показателям за период с 1980 по 2015 годы):

Синяя и красные линии - это располагаемый доход, зеленая линия - чистые сбережения населения США.

Смотрите как ювелирно работает экономика, практически всё что зарабатывается (не будем спорить здесь об источниках роста и т.д.) - расходуется!

Да, есть инфляция, если принять 1980 год на основу, то график с учетом инфляционных коэффициентов будет более пологий и сбережения будут ближе к оси "0".

Теперь возвратимся к фазам.

Элементы, которые должны быть ярко выражены в той или иной фазе сейчас присутствуют в показателях текущей макроэкономической ситуации. Ну вот например, снижение поступлений от налогов в фазе бюджетного кризиса происходит сейчас, см. ниже.

Диаграмма снижения корпоративных налогов в США и Европе:

По инфляции я уже сказал, госрасходы растут, загрузка производственных мощностей так и не вышла на докризисный уровень 2007 года.

На что надо ориентироваться, чтобы понять что началась Фаза 3 - при отсутствии внешних воздействий, надо смотреть на окончание программы количественного смягчения в Европе. И в принципе на тренд по инфляции и потреблению в Европе в ближайший год. Если все пойдет без вмешательств, то Европа задорным самолетиком упадет в дефляционный штопор, а за ней рухнет и США без притока европейских денег.

Но я не верю в то, что сейчас ситуацию оставят в покое.

Я просто уверен в том, что умные дядьки сейчас по обе стороны океана морщат лоб на тему как избежать больших проблем или обменять их на несколько маленьких.

Мигранты - мне кажется сейчас основная карта, которую можно разыграть.

Как мы знаем - война это очень выгодное мероприятие, "ее нельзя начинать когда вздумается".

А какая разница, война это или мятеж населения, или стихийное бедствие?

В любом случае - это расходы.

Размещение заказов на вооружения, оплату выхода резервистов на усмирение толпы и защиту инфраструктуры, расходы на восстановление инфраструктуры, недвижимости, рост медицинских расходов и компенсаций.

Может Европа и рассчитывала на мигрантов как на драйвер экономики на пару-тройку лет, но, думаю, что по другую сторону океана тоже имеют виды на них. Усиление бегства капиталов в США, увеличение расходов на содержание баз НАТО, гуманитарная помощь, утилизация денежной массы в виде экстренных пакетов помощи американским банкам и корпорациям, которые понесут громадные убытки в Европе (филиалы, вложения в ценные бумаги, производства, расположенные в еврозоне и т.д.).

Думаю, что война с Китаем в ближайшее время нам не грозит. Да и на территории России тоже. Не успели. Молочные зубки у России и КНР почти все заменились на коренные.

А у Европы уже большая часть зубиков как раз-таки выпала.. да и мигранты вон завелись...

Философствуя на тему МЭК и как расшить пузырь на рынке - можно конечно и в конспирологию впасть, но согласитесь, как было бы удобно сейчас поиметь проблемы в США или Европе на тему природных катаклизмов. Например, подрыв супервулкана Еллоустоуна ядреной бонбой. Ну или неведомым климатическим или гео-оружием вызвав землетрсение или что-то типа того.

Ладно, предыдущий абзац - шутка.. извините..

Отредактировано: Vovello - 16 сен 2015 12:19:44

Сочи

Карма: -24.71

Регистрация: 11.04.2008

Сообщений: 553

Читатели: 1

Регистрация: 11.04.2008

Сообщений: 553

Читатели: 1

В общем-то Михаил предполагал, даже не предполагал, а был уверен, что запуск печатного станка ФРС под необеспеченные активы приведёт к жуткой инфляции. Буквально к взрывной. В принципе так и должно было случиться. Ведь это аксиома печатного станка. Если печатают необеспеченные деньги, то инфляция начинает свой путь на верх. Но ФРС умудряется печатать баксы и при этом держать официальную инфляцию в узде. Хотя надо признать цены в магазинах в США за последние 5 лет выросли не на 1% за год. Многие товары и услуги дорожали как минимум по 5%. Это особенно видят те кто приезжает в Америку не часто.

ФРС в основном печатает деньги не для потребителя товаров и услуг. Небольшая часть конечно попадает в реальную экономику от сюда и рост цен. Но большая часть уплывает на выкуп финансового мусора в банков, первичных дилеров, на скупку казначеек. За счёт этого и низкой ставки, государство вполне спокойно расплачивается по долгам, банки полны кэша, рискованные и дохлые активы заморожены на долгие годы и не влияют ни на что.

Авантюрист вряд ли мог даже себе представить такой разворот событий. Это всё равно, что прогнозировать преступление.

А то что делает ФРС и казначейство по сути и есть преступный сговор.

ФРС в основном печатает деньги не для потребителя товаров и услуг. Небольшая часть конечно попадает в реальную экономику от сюда и рост цен. Но большая часть уплывает на выкуп финансового мусора в банков, первичных дилеров, на скупку казначеек. За счёт этого и низкой ставки, государство вполне спокойно расплачивается по долгам, банки полны кэша, рискованные и дохлые активы заморожены на долгие годы и не влияют ни на что.

Авантюрист вряд ли мог даже себе представить такой разворот событий. Это всё равно, что прогнозировать преступление.

А то что делает ФРС и казначейство по сути и есть преступный сговор.

Уфа

63 года

Карма: +113.98

Регистрация: 10.11.2008

Сообщений: 46,942

Читатели: 13

Регистрация: 10.11.2008

Сообщений: 46,942

Читатели: 13

Цитата: dmitriк62 от 08.09.2015 12:20:37Глазьев вытаскивает из нафталина горбачёвское "ускорение"

Сначала ускорение, а затем и перестройка!

Даёшь госкомитеты!!

А теперь послушаем что скажет по этому поводу он сам

Глазьев: Текст доклада не имеет никакого отношения к восстановлению директивно управляемой экономики

Цитата: ЦитатаТо, что текст доклада для комиссии Совета безопасности РФ не имеет никакого отношения к восстановлению директивно управляемой экономики, очевидно каждому. Об этом рассказал советник президента РФ, экономист Сергей Глазьев, комментируя реакцию в прессе на положения программы восстановления российской экономики, передает корреспондент Накануне.RU.

"Критика моих постановок с точки зрения страха перед возвратом к социалистической системе создана их [критиков] собственным подсознательным страхом перед ответственностью за нанесенный стране ущерб. Они помнят, что в СССР привлекали к ответственности, поэтому боятся. Меня порадовала технология дискредитации правильных идей, когда текста нет, его никто не видит, из него под определенным углом зрения подаются какие-то комментарии, потом фальсифицируются и критикуются. В итоге предметом критики становится не то, что ты сказал, а то, что тебе приписывают", - сказал эксперт.

Рассмотреть тезисы доклада, посвященного "конкурентоспособности" экономики страны, было поручено еще полгода назад по итогам заседания научного совета Совбеза РФ, сообщил он.

"Сейчас конкурентоспособность кажется чем-то романтическим. Речь идет о серьезных угрозах экономической безопасности, связанных с резким сокращением денежной массы, вызванным и западными санкциями, и не вполне адекватными действиями регуляторов. Вопросы стоят все более остро, и решения надо принимать все более масштабные", - подчеркнул Глазьев.