Мировой экономический кризис

53,452,202

93,658

Карма: +206.44

Регистрация: 07.05.2009

Сообщений: 16,719

Читатели: 60

Регистрация: 07.05.2009

Сообщений: 16,719

Читатели: 60

Деньги, ложь и статистика

Прошедшая неделя не добавила никакой ясности относительно планов ФРС. Ждать ли повышения ставки в сентябре, или нужно ориентироваться на декабрь? Или, может быть, игроков ждет сюрприз на проходной «октябрьской» встрече?

Юрий Вишневецкий

Да и заявления чиновников противоречивы. В среду представитель ФРС Джером Пауэлл заявил, что «ничто не готово для повышения ставок в сентябре», а чуть ранее глава ФРБ Атланты Локхарт подтвердил, что готов голосовать на повышение ставки уже в сентябре? Кому верить? Как обычно, цифрам, кому же ещё.

А цифры так себе. Производственная активность замедляется, чему подтверждением более слабый ISM в июле, заметное уменьшение расходов на строительство и сильное падение индекса разгона инфляции. Количество занятых от ADP и нонфармы вышли слабее и ожиданий, и предыдущего месяца, ну а торговый баланс ухудшился в июле относительно июня:

Посмотрим повнимательнее на один из основных параметров, которыми руководствуется любой ЦБ – на инфляцию.

Ниже – уже известный нам график, на котором видна корреляция между объемом денежной базы, с одной стороны и инфляцией, ценой на нефть и курсом eurusd, с другой. Отчетливо видно, что если на первых этапах «количественного смягчения» увеличение денежной базы приводило к росту всех остальных параметров, то уже в 2014г. рост остановился, ну а с окончанием стимулирования все три параметра полетели вниз. Строго говоря, сейчас мы имеем дело с последствиями предложения дешевых денег, и низкая инфляция, и дешевая нефть –это следствия монетарной политики ФРС, а вовсе не волшебный «импорт из-за рубежа», как об этом иногда говорят чиновники ФРС.

Итак, что же изменилось в последний месяц. По сути ничего. Короткий период роста базы между 1 марта и 15 апреля (диапазон 5-6) характерен попыткой коррекции в eurusd и нефтяных ценах, однако затем вновь началось сжатие денежной базы (диапазон 6-7), и как следствие – оба компонента пошли вниз. Пока кроме инфляции, ну так ждать осталось недолго. 13 августа будут опубликованы розничные продажи в июле, а также цены на импорт и экспорт, 14 августа – цены производителей, а 19 августа – потребительские цены. И нет никаких сомнений, чтоникакого роста инфляции мы не увидим, если, конечно, волшебники из Бюро статистики не пойдут навстречу желаниям начальства.

А вот еще один, тоже знакомый нам график, несколько видоизмененный. Синяя линия – средняя динамика индекса цен, именно она нас в итоге и интересует, а две другие - значения доходностей 5 и 10 летних защищенных от инфляции облигаций. Хороши тем, что служат опережающим индикатором инфляционных ожиданий у серьёзных спекулянтов. То есть эти ожидания – не опросы на улицах обывателей, которые об инфляции знают ровно столько же, сколько и об гамбургерах, а тех людей, которые зарабатывают на этом рынке деньги. Вслух при этом они могут говорить что угодно, но цифры, как известно, красноречивее слов.

Комментарии не нужны. Куда, как вы думаете, пойдёт инфляция с точки зрения динамики облигаций, которые теряют в доходности даже быстрее, чем в период первого падения в сентябре-январе?

Итак, что же мы выяснили. А выяснили мы ровно то, что чиновники ФРС и так прекрасно знают - никакой инфляции нет, а напротив, наступает дефляция.

А вот дефляция, как нам известно из теории (почему из теории? Потому что на собственной шкуре никто из нас последствий этого чуда свободного рынка на себе еще не испытывал) – показатель ухудшения экономических условий.

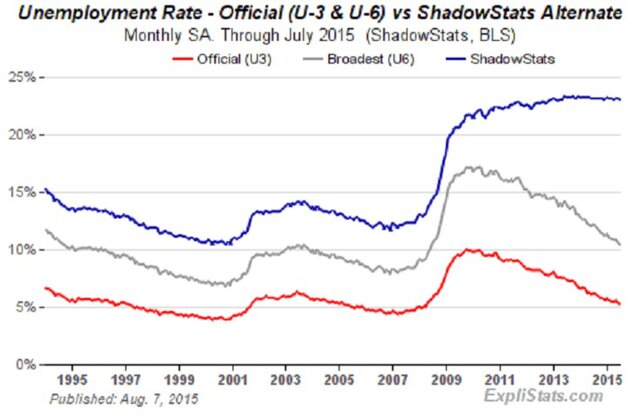

Обычно считается, что один из основных признаков дефляции – ухудшение рынка труда, рост безработицы и слабый рост заработной платы, или даже её сокращение. Но как нам сообщает ежемесячно Министерство труда, ситуация с занятостью в США практически идеальная. Еще бы, безработица по итогам июля всего 5.3%, рабочих мест создается в среднем ежемесячно более 230тыс, темпы роста заработной платы приличные. Откуда дефляция?

Ну тут одно из двух – либо нужно перестать всерьез относиться к статистике по занятости, либо предположить, что потребители, даже с учетом роста доходов, не в состоянии пропорционально доходам увеличивать расходы на товары и услуги. То есть дополнительный доход они вынуждены тратить вовсе не на рост собственного благосостояния, а куда-то еще, например, на обслуживание растущего не по дням, а по часам долгового бремени.

Снижение расходов потребителей находит свое отражение и в прибыли корпораций. То есть динамика доходов производителей может служить косвенным указанием на то, растет или падает потребительский спрос. На графике ниже – сравнение темпов роста ВВП и прибыли корпораций до и после уплаты налогов.

Рост ВВП, как известно, в 1 квартале был пересмотрен в сторону увеличения с -0.2% до +0.6%, 2 квартал предварительно гораздо лучше, +2.3%, а общая линия роста ВВП выглядит вполне уверенно.

Однако доходы корпораций пересмотрены не были, и было бы удивительно, если бы они были пересмотрены. То есть 2 квартала подряд доходы корпораций снижались, такое было только в 2007/08 г, а снижение доходов корпораций и есть отражение снижения покупательской способности граждан.

В релизе от 30 апреля по ВВП есть еще такой пункт. Внутренние закупки, то есть закупки жителей США товаров и услуг там, где они производятся, во 2 квартале выросли на 2.3%, по сравнению с увеличением 2.1% в первом. И здесь неувязочка – либо реальные закупки меньше, либо корпорации зарабатывают вовсе не от объемов продаж, либо мы опять имеем дело с волшебной статистикой.

И еще одна странность – на календаре начало августа, а данных по доходам корпораций во 2 квартале до сих пор нет. Если исходить из роста ВВП, то мы должны увидеть сильный рост. Или нет?

Возвращаясь к ФРС и к ожиданиям рынка относительно сроков поднятия процентной ставки. Что мы знаем из релизов ФРС? Знаем мы вот что. Экономика уверенно восстанавливается, рынок труда в целом восстановился, инфляция пока недостаточна, но ожидается, что она в скором будущем тоже вырастет.

Как вы считаете, соответствует ли реальная картина заявлениям? На наш взгляд – никак не соответствует.

Следовательно нужно исходить из того, что ФРС, возможно, собирается поднять процентную ставку, но из каких соображений она собирается это делать – тайна за семью печатями. Уж точно не из-за восстановления экономики США. К тому же надо понимать, что рост процентных ставок используется в том числе и с целью обуздать инфляцию, а в текущей ситуации получится не обуздать инфляцию, а ускорить дефляцию. И если ФРС готова идти на этот риск, то значит реальные цифры, которым прекрасно известны регулятору, гораздо хуже, чем преподносится обывателю.

Похоже, что регулятор не может найти решения для двух задач одновременно – для сохранения доминирующего статуса доллара и для спасения экономики США требуются разнонаправленные действия. Если раскрыть глаза на совершенно бесстыдное манипулирование статистикой, то можно сделать вывод, что ФРС главной видит задачу именно по сохранению статуса доллара, поскольку шаги по нормализации направлены на достижение этой цели. То есть объявленное повышение ставок – шаг к нормализации ситуации со статусом доллара и сохранения за ним доминирующей роли, попытка нивелировать негативные последствия количественных смягчений и эмиссии дешевых денег, а не к реакции на улучшение экономического положения в США.

Если мы в целом правильно оцениваем ситуацию, то следует ожидать продолжения укрепления индекса доллара и снижения цен на сырье. Доллар должен быть дорогим, статусным, надежным и оставаться основным средством платежа. Для этой цели можно принести любую жертву.

Юрий Вишневецкий, блог

Прошедшая неделя не добавила никакой ясности относительно планов ФРС. Ждать ли повышения ставки в сентябре, или нужно ориентироваться на декабрь? Или, может быть, игроков ждет сюрприз на проходной «октябрьской» встрече?

Юрий Вишневецкий

Да и заявления чиновников противоречивы. В среду представитель ФРС Джером Пауэлл заявил, что «ничто не готово для повышения ставок в сентябре», а чуть ранее глава ФРБ Атланты Локхарт подтвердил, что готов голосовать на повышение ставки уже в сентябре? Кому верить? Как обычно, цифрам, кому же ещё.

А цифры так себе. Производственная активность замедляется, чему подтверждением более слабый ISM в июле, заметное уменьшение расходов на строительство и сильное падение индекса разгона инфляции. Количество занятых от ADP и нонфармы вышли слабее и ожиданий, и предыдущего месяца, ну а торговый баланс ухудшился в июле относительно июня:

Посмотрим повнимательнее на один из основных параметров, которыми руководствуется любой ЦБ – на инфляцию.

Ниже – уже известный нам график, на котором видна корреляция между объемом денежной базы, с одной стороны и инфляцией, ценой на нефть и курсом eurusd, с другой. Отчетливо видно, что если на первых этапах «количественного смягчения» увеличение денежной базы приводило к росту всех остальных параметров, то уже в 2014г. рост остановился, ну а с окончанием стимулирования все три параметра полетели вниз. Строго говоря, сейчас мы имеем дело с последствиями предложения дешевых денег, и низкая инфляция, и дешевая нефть –это следствия монетарной политики ФРС, а вовсе не волшебный «импорт из-за рубежа», как об этом иногда говорят чиновники ФРС.

Итак, что же изменилось в последний месяц. По сути ничего. Короткий период роста базы между 1 марта и 15 апреля (диапазон 5-6) характерен попыткой коррекции в eurusd и нефтяных ценах, однако затем вновь началось сжатие денежной базы (диапазон 6-7), и как следствие – оба компонента пошли вниз. Пока кроме инфляции, ну так ждать осталось недолго. 13 августа будут опубликованы розничные продажи в июле, а также цены на импорт и экспорт, 14 августа – цены производителей, а 19 августа – потребительские цены. И нет никаких сомнений, чтоникакого роста инфляции мы не увидим, если, конечно, волшебники из Бюро статистики не пойдут навстречу желаниям начальства.

А вот еще один, тоже знакомый нам график, несколько видоизмененный. Синяя линия – средняя динамика индекса цен, именно она нас в итоге и интересует, а две другие - значения доходностей 5 и 10 летних защищенных от инфляции облигаций. Хороши тем, что служат опережающим индикатором инфляционных ожиданий у серьёзных спекулянтов. То есть эти ожидания – не опросы на улицах обывателей, которые об инфляции знают ровно столько же, сколько и об гамбургерах, а тех людей, которые зарабатывают на этом рынке деньги. Вслух при этом они могут говорить что угодно, но цифры, как известно, красноречивее слов.

Комментарии не нужны. Куда, как вы думаете, пойдёт инфляция с точки зрения динамики облигаций, которые теряют в доходности даже быстрее, чем в период первого падения в сентябре-январе?

Итак, что же мы выяснили. А выяснили мы ровно то, что чиновники ФРС и так прекрасно знают - никакой инфляции нет, а напротив, наступает дефляция.

А вот дефляция, как нам известно из теории (почему из теории? Потому что на собственной шкуре никто из нас последствий этого чуда свободного рынка на себе еще не испытывал) – показатель ухудшения экономических условий.

Обычно считается, что один из основных признаков дефляции – ухудшение рынка труда, рост безработицы и слабый рост заработной платы, или даже её сокращение. Но как нам сообщает ежемесячно Министерство труда, ситуация с занятостью в США практически идеальная. Еще бы, безработица по итогам июля всего 5.3%, рабочих мест создается в среднем ежемесячно более 230тыс, темпы роста заработной платы приличные. Откуда дефляция?

Ну тут одно из двух – либо нужно перестать всерьез относиться к статистике по занятости, либо предположить, что потребители, даже с учетом роста доходов, не в состоянии пропорционально доходам увеличивать расходы на товары и услуги. То есть дополнительный доход они вынуждены тратить вовсе не на рост собственного благосостояния, а куда-то еще, например, на обслуживание растущего не по дням, а по часам долгового бремени.

Снижение расходов потребителей находит свое отражение и в прибыли корпораций. То есть динамика доходов производителей может служить косвенным указанием на то, растет или падает потребительский спрос. На графике ниже – сравнение темпов роста ВВП и прибыли корпораций до и после уплаты налогов.

Рост ВВП, как известно, в 1 квартале был пересмотрен в сторону увеличения с -0.2% до +0.6%, 2 квартал предварительно гораздо лучше, +2.3%, а общая линия роста ВВП выглядит вполне уверенно.

Однако доходы корпораций пересмотрены не были, и было бы удивительно, если бы они были пересмотрены. То есть 2 квартала подряд доходы корпораций снижались, такое было только в 2007/08 г, а снижение доходов корпораций и есть отражение снижения покупательской способности граждан.

В релизе от 30 апреля по ВВП есть еще такой пункт. Внутренние закупки, то есть закупки жителей США товаров и услуг там, где они производятся, во 2 квартале выросли на 2.3%, по сравнению с увеличением 2.1% в первом. И здесь неувязочка – либо реальные закупки меньше, либо корпорации зарабатывают вовсе не от объемов продаж, либо мы опять имеем дело с волшебной статистикой.

И еще одна странность – на календаре начало августа, а данных по доходам корпораций во 2 квартале до сих пор нет. Если исходить из роста ВВП, то мы должны увидеть сильный рост. Или нет?

Возвращаясь к ФРС и к ожиданиям рынка относительно сроков поднятия процентной ставки. Что мы знаем из релизов ФРС? Знаем мы вот что. Экономика уверенно восстанавливается, рынок труда в целом восстановился, инфляция пока недостаточна, но ожидается, что она в скором будущем тоже вырастет.

Как вы считаете, соответствует ли реальная картина заявлениям? На наш взгляд – никак не соответствует.

Следовательно нужно исходить из того, что ФРС, возможно, собирается поднять процентную ставку, но из каких соображений она собирается это делать – тайна за семью печатями. Уж точно не из-за восстановления экономики США. К тому же надо понимать, что рост процентных ставок используется в том числе и с целью обуздать инфляцию, а в текущей ситуации получится не обуздать инфляцию, а ускорить дефляцию. И если ФРС готова идти на этот риск, то значит реальные цифры, которым прекрасно известны регулятору, гораздо хуже, чем преподносится обывателю.

Похоже, что регулятор не может найти решения для двух задач одновременно – для сохранения доминирующего статуса доллара и для спасения экономики США требуются разнонаправленные действия. Если раскрыть глаза на совершенно бесстыдное манипулирование статистикой, то можно сделать вывод, что ФРС главной видит задачу именно по сохранению статуса доллара, поскольку шаги по нормализации направлены на достижение этой цели. То есть объявленное повышение ставок – шаг к нормализации ситуации со статусом доллара и сохранения за ним доминирующей роли, попытка нивелировать негативные последствия количественных смягчений и эмиссии дешевых денег, а не к реакции на улучшение экономического положения в США.

Если мы в целом правильно оцениваем ситуацию, то следует ожидать продолжения укрепления индекса доллара и снижения цен на сырье. Доллар должен быть дорогим, статусным, надежным и оставаться основным средством платежа. Для этой цели можно принести любую жертву.

Юрий Вишневецкий, блог

левохристианский православный исламист

Китайская мудрость: "НИ ССЫ!!!" означает "Будь безмятежен, словно цветок лотоса у подножия храма истины"

"... только дураки учатся на своих ошибках..." Отто фон Бисмарк

Китайская мудрость: "НИ ССЫ!!!" означает "Будь безмятежен, словно цветок лотоса у подножия храма истины"

"... только дураки учатся на своих ошибках..." Отто фон Бисмарк

Baku

46 лет

Карма: -4.01

Регистрация: 19.08.2011

Сообщений: 290

Читатели: 0

Регистрация: 19.08.2011

Сообщений: 290

Читатели: 0

[quote author=[r]Alex link=forum/3-economics/8-world-economic-crisis/message/3252496/#msg3252496 date=1439195720]

Все хорошо но вот блин вопрос -- почему евро а не рубли, когда подавляющая часть этих реакторов и материалов для них производится в рублевой зоне? Почему в евро? ПОЧЕМУ?!

[/quote]

Потому что евро не падает в цене вместе с нефтью. Собачка в пути моглаподрасти уменьшиться. Риски при выдаче рублёвых кредитов существенно выше, спросите Грефа или Костина.

Все хорошо но вот блин вопрос -- почему евро а не рубли, когда подавляющая часть этих реакторов и материалов для них производится в рублевой зоне? Почему в евро? ПОЧЕМУ?!

[/quote]

Потому что евро не падает в цене вместе с нефтью. Собачка в пути могла

Во имя Аллаха, милостивого и милосердного!

Москва

38 лет

Карма: +30.95

Регистрация: 18.02.2011

Сообщений: 13,524

Читатели: 7

Регистрация: 18.02.2011

Сообщений: 13,524

Читатели: 7

Цитата: D16 от 10.08.2015 11:30:28Да, с милой дружеской улыбкой выдавливать англосаксов из половины мира и не давать ее беззастенчиво грабить. Но для этого нужны деньги. Та самая ненавистная резанная. Впрочем, как и для любой войны.

Либо аналог резанной, например нефть - которая так же является всеобщей ценность современной цивилизации, а мы если можно так выразиться ее крупный эмиссионный центр.

57 лет

Карма: +229.12

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Регистрация: 27.11.2011

Сообщений: 25,717

Читатели: 9

Ипортозамещение!

***

Чечня. Урожай 2015.

http://sdelanounas.ru/blogs/66039/

На Северном Кавказе в борьбу за импортозамещение вступили «Сады Чечни». Кроме фруктов хозяйство,

занимающее площадь 500 га, выращивает саженцы. Их закупают хозяйства не только самой Чечни, но и

Дагестана, и Крыма. В настоящее время речь идет о закупке саженцев иностранными компаниями

Саудовской Аравии, ОАЭ и других арабских стран, сообщили ИА REGNUM 20 июля в пресс-службе

главы и правительства региона.

Под питомник отведено 80 гектаров садоводческого хозяйства, еще 60 гектаров занимает сортоиспытательный

участок. Молодой сад предприятия ООО «Сады Чечни» в эти дни начал давать продукцию урожая нынешнего года.

В настоящее время проводится третий сбор яблок, абрикосов, черешни, персиков, слив. В год «Сады Чечни»

реализуют 250 тысяч саженцев и 200 тонн плодов. В планах компании увеличение объемов выращиваемой

продукции и доведение их до одного миллиона саженцев и 10 тысяч тонн плодов в год.

***

Как сообщало ИА REGNUM, на прошлой неделе глава Чечни Рамзан Кадыров, отмечая, что в регионе успешно

решается программа импортозамещения, на своей странице «ВКонтакте» написал: «Я публично заявил,

что отныне на моем столе не должно быть продуктов, произведенных за пределами Чечни,

если аналогичные выпускаются у нас».

***

Чечня. Урожай 2015.

http://sdelanounas.ru/blogs/66039/

На Северном Кавказе в борьбу за импортозамещение вступили «Сады Чечни». Кроме фруктов хозяйство,

занимающее площадь 500 га, выращивает саженцы. Их закупают хозяйства не только самой Чечни, но и

Дагестана, и Крыма. В настоящее время речь идет о закупке саженцев иностранными компаниями

Саудовской Аравии, ОАЭ и других арабских стран, сообщили ИА REGNUM 20 июля в пресс-службе

главы и правительства региона.

Под питомник отведено 80 гектаров садоводческого хозяйства, еще 60 гектаров занимает сортоиспытательный

участок. Молодой сад предприятия ООО «Сады Чечни» в эти дни начал давать продукцию урожая нынешнего года.

В настоящее время проводится третий сбор яблок, абрикосов, черешни, персиков, слив. В год «Сады Чечни»

реализуют 250 тысяч саженцев и 200 тонн плодов. В планах компании увеличение объемов выращиваемой

продукции и доведение их до одного миллиона саженцев и 10 тысяч тонн плодов в год.

***

Как сообщало ИА REGNUM, на прошлой неделе глава Чечни Рамзан Кадыров, отмечая, что в регионе успешно

решается программа импортозамещения, на своей странице «ВКонтакте» написал: «Я публично заявил,

что отныне на моем столе не должно быть продуктов, произведенных за пределами Чечни,

если аналогичные выпускаются у нас».

25 лет

Карма: +0.05

Регистрация: 29.06.2012

Сообщений: 9

Читатели: 0

Регистрация: 29.06.2012

Сообщений: 9

Читатели: 0

Укрепление рубля

Источник: РИА, 10.08.2015 19:13

Рубль вечером понедельника перешел к росту против доллара и евро и активно укрепляется на фоне растущей нефти сорта Brent.

Источник: РИА, 10.08.2015 19:13

Рубль вечером понедельника перешел к росту против доллара и евро и активно укрепляется на фоне растущей нефти сорта Brent.

Полный текст

Отредактировано: Мистер Нет - 10 авг 2015 21:56:12

61 год

Карма: -29.99

Регистрация: 15.07.2011

Сообщений: 593

Читатели: 0

Регистрация: 15.07.2011

Сообщений: 593

Читатели: 0

голодомор

Источник: https://news.yandex.ru/yandsearch?cl4url=www.forbes.ru%2Fnews%2F296659-pravitelstvo-predlozhilo-ogranichit-pogolove-skota-v-lichnykh-khozyaistvakh&lr=10754&lang=ru

Власти предложили ограничить поголовье скота в личных хозяйствах:

Граждане и так давно повырезали и по выводили скотину со своих дворов.

Деревни полумертвые стоят. Люди все побросали и в города по убегали.

КОММЕНТАРИЙ:

Я не пойму, кто-то явно сходит с ума. Проясните ситуацию.

Источник: https://news.yandex.ru/yandsearch?cl4url=www.forbes.ru%2Fnews%2F296659-pravitelstvo-predlozhilo-ogranichit-pogolove-skota-v-lichnykh-khozyaistvakh&lr=10754&lang=ru

Власти предложили ограничить поголовье скота в личных хозяйствах:

Граждане и так давно повырезали и по выводили скотину со своих дворов.

Деревни полумертвые стоят. Люди все побросали и в города по убегали.

Полный текст

КОММЕНТАРИЙ:

Я не пойму, кто-то явно сходит с ума. Проясните ситуацию.

Отредактировано: Белый Ягуар - 10 авг 2015 23:02:29

Карма: +50.19

Регистрация: 21.08.2014

Сообщений: 1,565

Читатели: 11

Регистрация: 21.08.2014

Сообщений: 1,565

Читатели: 11

ВВП США: рост есть и ... роста нет

США опубликовали первую оценку ВВП за второй квартал, которая показала уже привычный для последних 5 лет рост в пределах 2-2.5%, если точнее – то 2.3%. Данные за первый квартал пересмотрели с -0.2% до +0.6%. Правда одновременно были пересмотрены данные по ВВП за предыдущие 3 года и оценка ВВП была понижена, в итоге ВВП в 1 квартале 2015 оказался на 0.5% ниже, чем он был до был заявлен в прошлых релизах, потому радоваться пересмотру данных в 1 квартале вряд ли уместно. Уровень же ВВП во втором квартале оказался примерно равен тому уровню, который месяц назад фиксировали в первом квартале. В целом за 2012 год рост ВВП пересмотрен с 2.3% до 2.2%, в 2013 году рост оказался не 2.2%, а всего 1.5%, в 2014 году рост не пересматривался, составив 2.4% (все ещё впереди?). В любом случае сам ВВП в во втором квартале оказался примерно таким же как был ВВП в первом квартале до пересмотра.

Сделав некоторую ремарку по пересмотрам можно перейти к данным непосредственно второго квартала 2015 года. Здесь нарисовался рост 0.58% за квартал, или 2.32% в годовом пересчете, как публикуют статистики. Относительно второго квартала прошлого года рост составил тоже 2.3%. В общем-то вполне стандартный рост для последних 5 лет, мало чем выдающийся, но рост. Практически весь рост обеспечило потребление (2 п.п), рост экспорта смог компенсировать рост импорта, но это скорее временный эффект, во втором полугодии фактор сильного доллара будет иметь более выраженный негативный эффект для экспортеров. Крайне скромную динамику показали инвестиции и то только за счет «виртуальной» интеллектуальной собственности и небольшого роста жилищного строительства, без этих двух факторов был бы даже минус, т.к. компании инвестиции скорее сокращали. Совсем немного добавили госрасходы. Единственным значимым фактором роста является немного оживившееся потребление правда на фоне унылых инвестиций. Опасность для роста в США здесь в том, что при текущем долларе активность потребителей будет все больше удовлетворяться за счет импорта, что может опустить темпы роста экономики ниже 2%.

Если смотреть изменение ВВП относительно второго квартала прошлого года, то рост здесь замедлился до 2.3% (в первом квартале высокий рост бы обусловлен скорее эффектом низкой базы в начале 20144 года). На годовых данных видно, что рост потребления становится скромнее, рост инвестиций - тоже, а рост ВВП без учета запасов (произведенного на склад) замедляется уже несколько кварталов подряд и составил во втором квартале 2015 года 2.1%.

В целом все ровненько и так последние пять лет ... мало что существенно изменилось, как было 2-2.5% - так и осталось. Здесь самое время вспомнить прогнозы на начало 2015 года: МВФ +3.6%, ВБ +3.2%, ФРС +2.8%, консенсус +3.0% ... и где? )))

P.S.: Протоколы ФРС указали только на одно - в сентябре повысить ставки они не решатся, в декабре - только если инфляция и экономикка покажут признаки оживления (что пока слабо просмаривается), т.е. вероятность повышения ставок постепенно смещается на следующий год...

P.P.S.: За последние 5 лет в США сложилась традиция... четный год - рост ~2.5%, нечетный год - рост ~1.5% )

http://ugfx.livejournal.com/1084358.html

США опубликовали первую оценку ВВП за второй квартал, которая показала уже привычный для последних 5 лет рост в пределах 2-2.5%, если точнее – то 2.3%. Данные за первый квартал пересмотрели с -0.2% до +0.6%. Правда одновременно были пересмотрены данные по ВВП за предыдущие 3 года и оценка ВВП была понижена, в итоге ВВП в 1 квартале 2015 оказался на 0.5% ниже, чем он был до был заявлен в прошлых релизах, потому радоваться пересмотру данных в 1 квартале вряд ли уместно. Уровень же ВВП во втором квартале оказался примерно равен тому уровню, который месяц назад фиксировали в первом квартале. В целом за 2012 год рост ВВП пересмотрен с 2.3% до 2.2%, в 2013 году рост оказался не 2.2%, а всего 1.5%, в 2014 году рост не пересматривался, составив 2.4% (все ещё впереди?). В любом случае сам ВВП в во втором квартале оказался примерно таким же как был ВВП в первом квартале до пересмотра.

Сделав некоторую ремарку по пересмотрам можно перейти к данным непосредственно второго квартала 2015 года. Здесь нарисовался рост 0.58% за квартал, или 2.32% в годовом пересчете, как публикуют статистики. Относительно второго квартала прошлого года рост составил тоже 2.3%. В общем-то вполне стандартный рост для последних 5 лет, мало чем выдающийся, но рост. Практически весь рост обеспечило потребление (2 п.п), рост экспорта смог компенсировать рост импорта, но это скорее временный эффект, во втором полугодии фактор сильного доллара будет иметь более выраженный негативный эффект для экспортеров. Крайне скромную динамику показали инвестиции и то только за счет «виртуальной» интеллектуальной собственности и небольшого роста жилищного строительства, без этих двух факторов был бы даже минус, т.к. компании инвестиции скорее сокращали. Совсем немного добавили госрасходы. Единственным значимым фактором роста является немного оживившееся потребление правда на фоне унылых инвестиций. Опасность для роста в США здесь в том, что при текущем долларе активность потребителей будет все больше удовлетворяться за счет импорта, что может опустить темпы роста экономики ниже 2%.

Если смотреть изменение ВВП относительно второго квартала прошлого года, то рост здесь замедлился до 2.3% (в первом квартале высокий рост бы обусловлен скорее эффектом низкой базы в начале 20144 года). На годовых данных видно, что рост потребления становится скромнее, рост инвестиций - тоже, а рост ВВП без учета запасов (произведенного на склад) замедляется уже несколько кварталов подряд и составил во втором квартале 2015 года 2.1%.

В целом все ровненько и так последние пять лет ... мало что существенно изменилось, как было 2-2.5% - так и осталось. Здесь самое время вспомнить прогнозы на начало 2015 года: МВФ +3.6%, ВБ +3.2%, ФРС +2.8%, консенсус +3.0% ... и где? )))

P.S.: Протоколы ФРС указали только на одно - в сентябре повысить ставки они не решатся, в декабре - только если инфляция и экономикка покажут признаки оживления (что пока слабо просмаривается), т.е. вероятность повышения ставок постепенно смещается на следующий год...

P.P.S.: За последние 5 лет в США сложилась традиция... четный год - рост ~2.5%, нечетный год - рост ~1.5% )

http://ugfx.livejournal.com/1084358.html

Столград

53 года

Карма: +8.75

Регистрация: 03.12.2014

Сообщений: 484

Читатели: 0

Регистрация: 03.12.2014

Сообщений: 484

Читатели: 0

Цитата: Белый Ягуар от 10.08.2015 21:00:58голодомор

Источник: https://news.yandex.ru/yandsearch?cl4url=www.forbes.ru%2Fnews%2F296659-pravitelstvo-predlozhilo-ogranichit-pogolove-skota-v-lichnykh-khozyaistvakh&lr=10754&lang=ru

Власти предложили ограничить поголовье скота в личных хозяйствах:

Граждане и так давно повырезали и по выводили скотину со своих дворов.

Деревни полумертвые стоят. Люди все побросали и в города по убегали.

Крупные агрохолдинги вступили в игру. Новый глава минсельхоза тот еще лоббист (как говорили по назначении)...

Эдак скоро как на западе вообще выращивать у себя ничего нельзя будет - только покупать...

Что потратил-то твое, потому что останутся воспоминания, А что скопил - то чужое, потому что тебе не принадлежит, потому что не тебе достанется и не тобой будет потрачено...

Карма: +50.19

Регистрация: 21.08.2014

Сообщений: 1,565

Читатели: 11

Регистрация: 21.08.2014

Сообщений: 1,565

Читатели: 11

Рекордное сокращение денежной базы США - 2

О настоящем и обозримом будущем корреляции Денежной базы США, нефти и евро.

Когда и как может возобновиться долговое производство?

Обновлён исторический рекорд по сокращению Денежной базы США.

Интерактивный график

...........................................................

......................................

..............

О настоящем и обозримом будущем корреляции ДБ, нефти и евро.

1. До смены политики ФРС и при наличии свопа доллар-евро, корреляции пар ДБ-евро и брент-евро будут снижаться. Если свопы вдруг отключатся - прямая корреляция повысится опять до уровня R=0,9.

2. Корреляция ДБ-брент будет продолжаться до объявления новой политики ФРС, как то:

- навроде QE4;

- повышение учётной ставки;

- отмена процентов комбанкам от ФРС за избыточные резервы. По-прежнему уверен, проценты отменят прежде нового QE и/или повышения ставки. Подробнее см. Что нужно знать из заявления ФРС? Вероятнейший сигнал.

3. При смене политики ФРС корреляция краткосрочно (месяц-два) разрушится, затем восстановится.

4. Денежная база - это истинное количество подлинных денег в системе, а не долгов. В отличие от долгов, сие абсолютно управляемая вручную величина. Тем не менее, в уровне ДБ ФРС ориентируется не только на уровень безработицы и инфляции, но и на риски изменения оных - см. The Fed’s ‘Risk-Management’. А уровень инфляции-дефляции напрямую зависит от уровня цены энергоносителей.

5. Нефть следует за ДБ с лагом в месяц-полтора. Снижение эмиссии г/г до нуля в дек 2014 отразилась снижением нефти в янв-2015 до 45 долл/барр. Затем, во второй половине дек-2014 ФРС резко переключилась на эмиссию +300 млрд г/г до начала февр-2015 - нефть следом выросла до 65. В начале марта-2015 ФРС провела первую рекордную за всю историю ремиссию ДБ - см. Рекордное сокращение денежной базы США - предполагалось, в марте-апреле вновь падение нефти до 45, но цена ограничилась снизу 52,5$ и так далее...

6. Исходя из п.п.4 и 5, исходя из предыдущего резкого включения эмиссии при цене Брент = 45$ (соответственно WTI за минусом спреда), можно предполагать, что Брент = 45$ является неким целевым уровнем для ФРС, при подходе к которому она будет вынуждена вновь переключится на эмиссию с соответствующим ростом нефти и евро.

7. Прямая корреляция ДБ и Брент может распасться и даже смениться на обратную в случае крупных военных действий в районах добычи и/или транзита нефти-газа. Но пока что спред Brent-WTI не превышает 10% от цены WTI... По предыдущим событиям периода 2010-2015, спред выше 20% однозначно указывает на вероятность войны и/или гос.переворотов. Подробнее см. Нефтяной спред - иллюстрация войн и переворотов.

8. Долгосрочная корреляция ДБ-нефть должна прекратиться при возобновлении долгового производства в долларах внутри США, так и в мире в целом. Тогда агрегат М2 начнёт резкий рост - его индекс должен на сотни процентов обойти индекс ДБ. Пока что наоборот:

Когда и как может возобновиться долговое производство в США?

Этого никто не знает. Лучше, чтобы оно возобновилось в эволюционном порядке - при управляемой инфляции, стимулирующей инвестирование и кредитование. В противном случае - деволюция с дефляцией, тотальными дефолтами, налоговым террором и с последующей перспективой гиперинфляции. Всё на фоне череды войн и гос.переворотов. Отличие эволюции от деволюции заключается прежде всего в том, что для первого надо пахать и договариваться, а второй процесс можно запустить вручную в любой момент - чтобы хотя бы сами управляющие могли знать день катастрофы. И тогда лучше возле теперешних резервных валют рядом не стоять. А пока...

9. Обновлён исторический рекорд по сокращению Денежной базы: с 29 июля две недели идёт минус 100 млрд долл год к году. Народы обязаны поклоняться доллару и остальным валютам картеля ЦБ-6.

P.S. В материале намерено не уделено внимание уровням добычи нефти-газа и запасов. Это второстепенные факторы, зависимые прежде всего от уровня ДБ. Потому что даже полное включение Ирана в мировой рынок прибавит в годовой перспективе лишь 2%. А уровень "добычи" долларов в шахте ФРС изменяется в объёме десятков-сотен процентов год к году.

http://kubkaramazoff.livejournal.com/205790.html

О настоящем и обозримом будущем корреляции Денежной базы США, нефти и евро.

Когда и как может возобновиться долговое производство?

Обновлён исторический рекорд по сокращению Денежной базы США.

Интерактивный график

...........................................................

......................................

..............

О настоящем и обозримом будущем корреляции ДБ, нефти и евро.

1. До смены политики ФРС и при наличии свопа доллар-евро, корреляции пар ДБ-евро и брент-евро будут снижаться. Если свопы вдруг отключатся - прямая корреляция повысится опять до уровня R=0,9.

2. Корреляция ДБ-брент будет продолжаться до объявления новой политики ФРС, как то:

- навроде QE4;

- повышение учётной ставки;

- отмена процентов комбанкам от ФРС за избыточные резервы. По-прежнему уверен, проценты отменят прежде нового QE и/или повышения ставки. Подробнее см. Что нужно знать из заявления ФРС? Вероятнейший сигнал.

3. При смене политики ФРС корреляция краткосрочно (месяц-два) разрушится, затем восстановится.

4. Денежная база - это истинное количество подлинных денег в системе, а не долгов. В отличие от долгов, сие абсолютно управляемая вручную величина. Тем не менее, в уровне ДБ ФРС ориентируется не только на уровень безработицы и инфляции, но и на риски изменения оных - см. The Fed’s ‘Risk-Management’. А уровень инфляции-дефляции напрямую зависит от уровня цены энергоносителей.

5. Нефть следует за ДБ с лагом в месяц-полтора. Снижение эмиссии г/г до нуля в дек 2014 отразилась снижением нефти в янв-2015 до 45 долл/барр. Затем, во второй половине дек-2014 ФРС резко переключилась на эмиссию +300 млрд г/г до начала февр-2015 - нефть следом выросла до 65. В начале марта-2015 ФРС провела первую рекордную за всю историю ремиссию ДБ - см. Рекордное сокращение денежной базы США - предполагалось, в марте-апреле вновь падение нефти до 45, но цена ограничилась снизу 52,5$ и так далее...

6. Исходя из п.п.4 и 5, исходя из предыдущего резкого включения эмиссии при цене Брент = 45$ (соответственно WTI за минусом спреда), можно предполагать, что Брент = 45$ является неким целевым уровнем для ФРС, при подходе к которому она будет вынуждена вновь переключится на эмиссию с соответствующим ростом нефти и евро.

7. Прямая корреляция ДБ и Брент может распасться и даже смениться на обратную в случае крупных военных действий в районах добычи и/или транзита нефти-газа. Но пока что спред Brent-WTI не превышает 10% от цены WTI... По предыдущим событиям периода 2010-2015, спред выше 20% однозначно указывает на вероятность войны и/или гос.переворотов. Подробнее см. Нефтяной спред - иллюстрация войн и переворотов.

8. Долгосрочная корреляция ДБ-нефть должна прекратиться при возобновлении долгового производства в долларах внутри США, так и в мире в целом. Тогда агрегат М2 начнёт резкий рост - его индекс должен на сотни процентов обойти индекс ДБ. Пока что наоборот:

Когда и как может возобновиться долговое производство в США?

Этого никто не знает. Лучше, чтобы оно возобновилось в эволюционном порядке - при управляемой инфляции, стимулирующей инвестирование и кредитование. В противном случае - деволюция с дефляцией, тотальными дефолтами, налоговым террором и с последующей перспективой гиперинфляции. Всё на фоне череды войн и гос.переворотов. Отличие эволюции от деволюции заключается прежде всего в том, что для первого надо пахать и договариваться, а второй процесс можно запустить вручную в любой момент - чтобы хотя бы сами управляющие могли знать день катастрофы. И тогда лучше возле теперешних резервных валют рядом не стоять. А пока...

9. Обновлён исторический рекорд по сокращению Денежной базы: с 29 июля две недели идёт минус 100 млрд долл год к году. Народы обязаны поклоняться доллару и остальным валютам картеля ЦБ-6.

P.S. В материале намерено не уделено внимание уровням добычи нефти-газа и запасов. Это второстепенные факторы, зависимые прежде всего от уровня ДБ. Потому что даже полное включение Ирана в мировой рынок прибавит в годовой перспективе лишь 2%. А уровень "добычи" долларов в шахте ФРС изменяется в объёме десятков-сотен процентов год к году.

http://kubkaramazoff.livejournal.com/205790.html

61 год

Карма: -29.99

Регистрация: 15.07.2011

Сообщений: 593

Читатели: 0

Регистрация: 15.07.2011

Сообщений: 593

Читатели: 0

Цитата: Константин Скворцов от 10.08.2015 21:07:44Читайте внимательно - имеется в виду что уменьшить номинальное число голов, при котором стадо может быть отнесено к личному хозяйству, потому что большие фермы регистрируют как личные хозяйства и не платят налоги.

Сельское хозяйство - убыточное занятие по определению.

В развитых странах речь идет о дотациях, а не о налогах в этой сфере.

Медведев ни о каких налогах или уклонении от налогов не говорит.

В документе говорится о сокращении поголовья скота и птицы.

В чьих это интересах?

61 год

Карма: -29.99

Регистрация: 15.07.2011

Сообщений: 593

Читатели: 0

Регистрация: 15.07.2011

Сообщений: 593

Читатели: 0

Вы ни когда не занимались этим видом деятельности.

Я знаю многих фермеров, которые разорились в пух и прах.

О каких-то там налогах речи нет. Их ни кто давно не платит. Проблем и без налогов хватает.

Повторюсь. Сельское хозяйство убыточно по определению.

Цены на сельхоз продукцию нельзя ограничивать.

Нельзя давать дотаций ради удержания низких цен.

Это неизбежно ведет к разорению.

Такая политика вымывает людей из этой сферы и порождает безделье.

Я знаю многих фермеров, которые разорились в пух и прах.

О каких-то там налогах речи нет. Их ни кто давно не платит. Проблем и без налогов хватает.

Повторюсь. Сельское хозяйство убыточно по определению.

Цены на сельхоз продукцию нельзя ограничивать.

Нельзя давать дотаций ради удержания низких цен.

Это неизбежно ведет к разорению.

Такая политика вымывает людей из этой сферы и порождает безделье.

Москва

Карма: +103.23

Регистрация: 19.05.2013

Сообщений: 17,855

Читатели: 6

Регистрация: 19.05.2013

Сообщений: 17,855

Читатели: 6

Цитата: inok от 10.08.2015 21:11:25Крупные агрохолдинги вступили в игру. Новый глава минсельхоза тот еще лоббист (как говорили по назначении)...

Эдак скоро как на западе вообще выращивать у себя ничего нельзя будет - только покупать...

"Есть люди, которые якобы держат личное подсобное хозяйство, у которых 14 000 овец, бычков под 1500, и они тоже являются участниками личного подсобного хозяйства»,

Вполне резонный вопрос - либо личное хозяйство, либо производство.

В США или ЕС быстро таким яйкен клац.

Отредактировано: Барристер - 11 авг 2015 02:54:36

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 283,712

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,712

Читатели: 54

Alibaba и крупнейшая сделка в истории

10.08.2015 22:06

Китайская Alibaba Group Holding объявила о крупнейшей сделке в своей истории. Интернет-гигант из Поднебесной покупает 20% своей соотечественницы Suning Commerce Group, специализирующейся на розничных продажах электроники.

Согласно условиям соглашения Alibaba заплатит 28,3 млрд юаней (около $4,6 млрд), или 15,23 юаня ($2,45) в расчете на одну акцию Suning. Эта сумма на 10% превышает биржевую стоимость бумаг Suning на момент закрытия биржи в пятницу, 7 августа.

Suning в свою очередь намерена потратить до 14 млрд иен ($2,3 млрд) на покупку 1,1% акций Alibaba и открыть флагманский магазин электроники, бытовой техники и товаров для детей на платформе Alibaba Tmall.com. В рамках сотрудничества компании планируют усовершенствовать систему логистики и добиться доставки товара за два часа.

Как отмечает агентство Bloomberg, инвестирование Suning является крупнейшей сделкой для Alibaba, если не считать обратный выкуп у Yahoo! своих акций на сумму $7,1 млрд в 2012 г.

Сеть магазинов Suning насчитывает более 1600 салонов, расположенных в 289 городах Китая. После завершения сделки Alibaba станет вторым по величине акционером ритейлера после председателя правления этой компании Чжана Цзиньдуна.

В конце прошлого месяца также стало известно, что Alibaba Group намерена вложить $1 млрд в облачные технологии. Средства будут направлены на развитие собственного подразделения Aliyun, специализирующегося на облаках.

По сообщению информационного агентства Reuters, мировой облачный рынок оценивается в $20 млрд, и Alibaba не хочет оставаться в стороне. Указанные инвестиции Alibaba пойдут на открытие новых дата-центров Aliyun в Сингапуре, Японии, Европе и на Ближнем Востоке. Кроме того, в этих регионах планируется завязать тесные отношения с телекоммуникационными операторами и корпоративными заказчиками.

Президент Aliyun Саймон Ху отметил, что шесть последних лет компания была сосредоточена исключительно на китайском рынке, но сейчас она достигла уровня технологической зрелости, который позволит ей конкурировать с лидерами глобального уровня, такими как Amazon, Microsoft и IBM.

"Мы преследуем цель догнать Amazon по числу клиентов, технологиям и объему мирового бизнеса в ближайшие четыре года. Amazon, Microsoft и другие уже заложили для нас основу, развив облачные технологии в США и Европе, что предоставляет нам больше возможностей", - заявил Саймон Ху.

Путь на Запад

Alibaba Group всерьез взялась за покорение Запада. Джек Ма, основатель крупнейшей торговой онлайн-платформы Китая, привлекает к сотрудничеству американцев, но обещает, что Alibaba не будет разрушать американский рынок электронной коммерции.

Один из богатейших людей Китая, а в прошлом простой преподаватель, Джек Ма в ходе публичного выступления на заседании Экономического клуба Нью-Йорка в июне этого года, на котором присутствовали глава Blackstone Стив Шварман и руководитель ФРБ Нью-Йорка Билл Дадли, подробно и с юмором рассказал о своих планах в Америке.

Китайская торговая платформа, разместившая свои бумаги на бирже США и получившая $25 млрд в результате сделки, по биржевой капитализации практически догнала Wal-Mart ($213 млрд против $231 млрд), но еще интереснее, что в этом году Alibaba превзойдет американского конкурента по объему выручки.

Однако китайцы пришли на новый рынок не для того, чтобы "захватить Америку". Именно эти слова вызвали бурную реакцию аудитории. Очевидно, что Джек Ма сыграл на фобиях американских игроков, о которых никто не говорит вслух, но о которых все знают.

Ма утверждает, что цель его компании заключается в том, чтобы привлечь американский бизнес к продажам в КНР. Конкуренция с Amazon и eBay, а тем более с Wal-Mart, которая вообще опирается не на электронную коммерцию, а на традиционный ритейл, Alibaba не нужна. Вместо этого проведено первичное размещение с целью разрекламировать возможности электронной платформы из Китая в американской деловой среде.

Источник

10.08.2015 22:06

Китайская Alibaba Group Holding объявила о крупнейшей сделке в своей истории. Интернет-гигант из Поднебесной покупает 20% своей соотечественницы Suning Commerce Group, специализирующейся на розничных продажах электроники.

Согласно условиям соглашения Alibaba заплатит 28,3 млрд юаней (около $4,6 млрд), или 15,23 юаня ($2,45) в расчете на одну акцию Suning. Эта сумма на 10% превышает биржевую стоимость бумаг Suning на момент закрытия биржи в пятницу, 7 августа.

Suning в свою очередь намерена потратить до 14 млрд иен ($2,3 млрд) на покупку 1,1% акций Alibaba и открыть флагманский магазин электроники, бытовой техники и товаров для детей на платформе Alibaba Tmall.com. В рамках сотрудничества компании планируют усовершенствовать систему логистики и добиться доставки товара за два часа.

Как отмечает агентство Bloomberg, инвестирование Suning является крупнейшей сделкой для Alibaba, если не считать обратный выкуп у Yahoo! своих акций на сумму $7,1 млрд в 2012 г.

Сеть магазинов Suning насчитывает более 1600 салонов, расположенных в 289 городах Китая. После завершения сделки Alibaba станет вторым по величине акционером ритейлера после председателя правления этой компании Чжана Цзиньдуна.

В конце прошлого месяца также стало известно, что Alibaba Group намерена вложить $1 млрд в облачные технологии. Средства будут направлены на развитие собственного подразделения Aliyun, специализирующегося на облаках.

По сообщению информационного агентства Reuters, мировой облачный рынок оценивается в $20 млрд, и Alibaba не хочет оставаться в стороне. Указанные инвестиции Alibaba пойдут на открытие новых дата-центров Aliyun в Сингапуре, Японии, Европе и на Ближнем Востоке. Кроме того, в этих регионах планируется завязать тесные отношения с телекоммуникационными операторами и корпоративными заказчиками.

Президент Aliyun Саймон Ху отметил, что шесть последних лет компания была сосредоточена исключительно на китайском рынке, но сейчас она достигла уровня технологической зрелости, который позволит ей конкурировать с лидерами глобального уровня, такими как Amazon, Microsoft и IBM.

"Мы преследуем цель догнать Amazon по числу клиентов, технологиям и объему мирового бизнеса в ближайшие четыре года. Amazon, Microsoft и другие уже заложили для нас основу, развив облачные технологии в США и Европе, что предоставляет нам больше возможностей", - заявил Саймон Ху.

Путь на Запад

Alibaba Group всерьез взялась за покорение Запада. Джек Ма, основатель крупнейшей торговой онлайн-платформы Китая, привлекает к сотрудничеству американцев, но обещает, что Alibaba не будет разрушать американский рынок электронной коммерции.

Один из богатейших людей Китая, а в прошлом простой преподаватель, Джек Ма в ходе публичного выступления на заседании Экономического клуба Нью-Йорка в июне этого года, на котором присутствовали глава Blackstone Стив Шварман и руководитель ФРБ Нью-Йорка Билл Дадли, подробно и с юмором рассказал о своих планах в Америке.

Китайская торговая платформа, разместившая свои бумаги на бирже США и получившая $25 млрд в результате сделки, по биржевой капитализации практически догнала Wal-Mart ($213 млрд против $231 млрд), но еще интереснее, что в этом году Alibaba превзойдет американского конкурента по объему выручки.

Однако китайцы пришли на новый рынок не для того, чтобы "захватить Америку". Именно эти слова вызвали бурную реакцию аудитории. Очевидно, что Джек Ма сыграл на фобиях американских игроков, о которых никто не говорит вслух, но о которых все знают.

Ма утверждает, что цель его компании заключается в том, чтобы привлечь американский бизнес к продажам в КНР. Конкуренция с Amazon и eBay, а тем более с Wal-Mart, которая вообще опирается не на электронную коммерцию, а на традиционный ритейл, Alibaba не нужна. Вместо этого проведено первичное размещение с целью разрекламировать возможности электронной платформы из Китая в американской деловой среде.

Источник

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 283,712

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,712

Читатели: 54

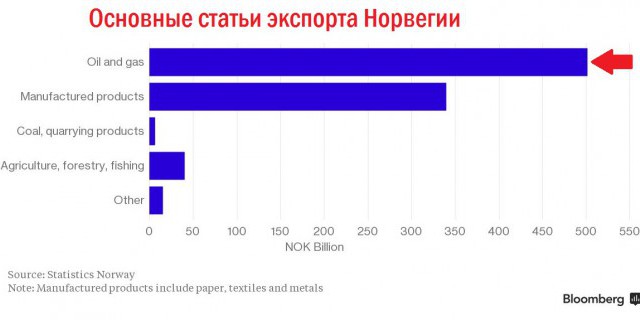

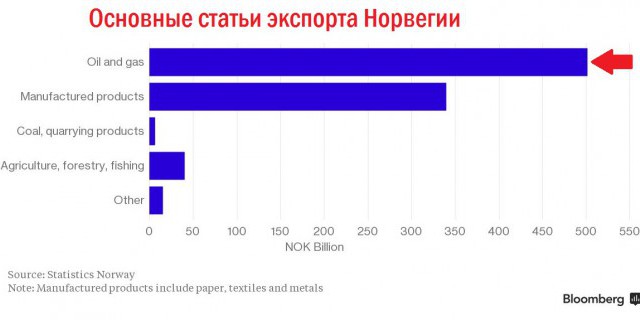

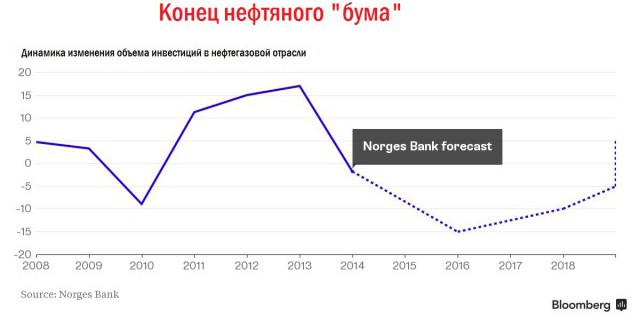

$50 за баррель обернутся проблемами для Норвегии

10.08.2015 21:58

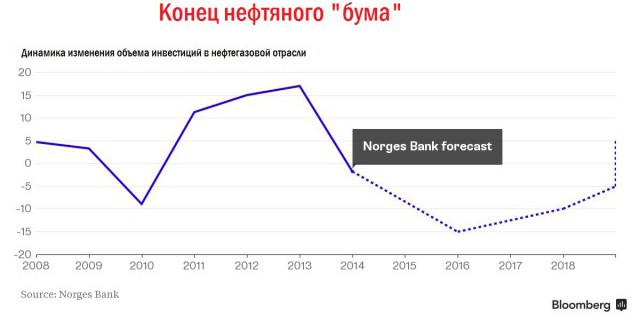

Экономика Норвегии может пострадать от падения цен на нефть ниже $50 за баррель гораздо сильнее, чем от последствий кризиса 2008 г., сообщает агентство Bloomberg. Это связано с тем, что экономика Норвегии все еще крайне зависима от нефтяных доходов, несмотря на попытки правительства страны диверсифицировать доходы бюджета.

Газ и нефть – это ключевой продукт, экспортируемый из страны, именно поэтому падение цен ниже $50 за баррель может стать драйвером стремительного роста дефицита бюджета Норвегии.

Более того, из-за падения цен на нефть добывающие компании сократили объем инвестиций до минимальных с 2000 г. значений. А учитывая то, что нефтедобывающая отрасль одна из ключевых для Норвегии, резкое снижение расходов такими компаниями, как Statoil, серьезно скажется на экономике страны уже в ближайшее время.

Резкое сокращение поступлений в казну вынуждает правительство Норвегии "распечатать" Резервный фонд, объем которого оценивается $875 млрд. Причем это довольно трудный шаг для министерства финансов страны, поскольку оппозиционные партии уже начали активно критиковать саму возможность расходования средств "будущих поколений", обвиняя власть в неспособности обуздать бюджетные расходы.

В текущем году власти страны планируют израсходовать около 3% средств фонда, или 164 млрд крон ($21,8 млрд).

Обвал цен на нефть стал причиной того, что поступления в фонд сократились до минимального за 16 лет уровня: по итогам I квартала трансфер составил всего $662,5 тыс.

Источник

10.08.2015 21:58

Экономика Норвегии может пострадать от падения цен на нефть ниже $50 за баррель гораздо сильнее, чем от последствий кризиса 2008 г., сообщает агентство Bloomberg. Это связано с тем, что экономика Норвегии все еще крайне зависима от нефтяных доходов, несмотря на попытки правительства страны диверсифицировать доходы бюджета.

Газ и нефть – это ключевой продукт, экспортируемый из страны, именно поэтому падение цен ниже $50 за баррель может стать драйвером стремительного роста дефицита бюджета Норвегии.

Более того, из-за падения цен на нефть добывающие компании сократили объем инвестиций до минимальных с 2000 г. значений. А учитывая то, что нефтедобывающая отрасль одна из ключевых для Норвегии, резкое снижение расходов такими компаниями, как Statoil, серьезно скажется на экономике страны уже в ближайшее время.

Резкое сокращение поступлений в казну вынуждает правительство Норвегии "распечатать" Резервный фонд, объем которого оценивается $875 млрд. Причем это довольно трудный шаг для министерства финансов страны, поскольку оппозиционные партии уже начали активно критиковать саму возможность расходования средств "будущих поколений", обвиняя власть в неспособности обуздать бюджетные расходы.

В текущем году власти страны планируют израсходовать около 3% средств фонда, или 164 млрд крон ($21,8 млрд).

Обвал цен на нефть стал причиной того, что поступления в фонд сократились до минимального за 16 лет уровня: по итогам I квартала трансфер составил всего $662,5 тыс.

Цитата: История вопросаПо итогам 2014 г. фонд заработал всего 7,6% - минимум с 2011 г., когда он понес убытки. Возможно, если в этом году фондовые рынки не рухнут, результаты по текущему году будут даже выше. Дело в том, что Фонд национального благосостояния Норвегии по своей декларации в облигации вкладывает только 35% средств, а в акции направляет 60%. Но здесь есть один нюанс.

Известно, что на конец прошлого года активы фонда были размещены в различные облигации, номинированные в 31 валюте. Скорее всего, такая же диверсификация наблюдается и в акциях. В своих высказываниях Слингстад отмечал существенное влияние политики ЦБ не только на доходности бондов, но и на валюты. Вероятно, нестабильность на валютном рынке очень сильно мешает фонду зарабатывать.

Источник

Отредактировано: DeC - 11 авг 2015 05:05:22

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

г.Санкт-Петербург

Карма: +271.59

Регистрация: 30.09.2010

Сообщений: 17,478

Читатели: 2

Регистрация: 30.09.2010

Сообщений: 17,478

Читатели: 2

Грозит ли коллапс экономике США?

11.08.2015 11:25

Статистика, в теории, должно показывать максимально объективную информацию, так как считается, что цифры не могут лгать. Это так, но почти во всех странах статистика публикуется таким образом, чтобы максимально скрыть недостатки.

Понятно, что в будущем это может стать большой проблемой. Но вы вряд ли это прочитаете на первых страницах New York Times или Wall Street Journal.

ссылка

11.08.2015 11:25

Статистика, в теории, должно показывать максимально объективную информацию, так как считается, что цифры не могут лгать. Это так, но почти во всех странах статистика публикуется таким образом, чтобы максимально скрыть недостатки.

Скрытый текст

Понятно, что в будущем это может стать большой проблемой. Но вы вряд ли это прочитаете на первых страницах New York Times или Wall Street Journal.

ссылка

Сегодня - это Завтра,...только Вчера.

Москва

50 лет

Карма: +401.98

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Регистрация: 02.02.2009

Сообщений: 638

Читатели: 0

Цитата: SailorJ от 11.08.2015 09:08:44Китай девальвировал юань на максимальную за 20 лет величину

Еще одна монета в копилку долларовой дефляции. Но 1.9% - это очень осторожно. Китаю как и США приходится выбирать между экономикой и статусом своей валюты...

Тут далеко не одна монета.

Девальвация была неизбежна. Внутренний долг растет, по оценкам он опережает рост ВВП в 5 раз, на каждый юань ВВП - 5 юаней долга.

Плюс дефляционное сжатие, которое резко обострилось после падения китайской фонды - в ее топке сгорели миллиарды долларов китайских сбережений, что не может не сказаться на внутреннем потреблении.

Рынок недвижимости встал плюс отток капитала за год около 500 млрд долларов - рекорд.

С учетом мощного долгового навеса и гигантского избытка мощностей (привет неразумной индустриализации), а также завершении стадии быстрого роста ВВП все это создает огромные перекосы в экономике.

Китай проходит путь стран Резерва в десятки раз быстрее и соответственно все косяки этого пути вылазят намного крупнее, а опыта преодолевать их меньше. Бог даст вечером напишу локальную кинематику процессов по Китаю и валютам.

Также смотрим швейцарский франк - премиум валюта номер один - уже подползает к паритету с долларом. Новый мощный виток дефляционной спирали - ближе к центру витки будут чаще.

Отредактировано: Константин Скворцов - 11 авг 2015 13:41:03

Лучник натягивая лук отводит стрелу назад, так будет происходить до срока достижения цели в мгновение ока.

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 283,712

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,712

Читатели: 54

Moody's понизило кредитный рейтинг Бразилии с Baa2 до Baa3

Источник: Газета.ru, 12.08.2015 01:14

Рейтинговое агентство Moody's понизило суверенный кредитный рейтинг Бразилии с Baa2 до Baa3. Прогноз изменен с отрицательного на стабильный.

Источник: Газета.ru, 12.08.2015 01:14

Рейтинговое агентство Moody's понизило суверенный кредитный рейтинг Бразилии с Baa2 до Baa3. Прогноз изменен с отрицательного на стабильный.

Полный текст

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +789.72

Регистрация: 19.01.2009

Сообщений: 283,712

Читатели: 54

Регистрация: 19.01.2009

Сообщений: 283,712

Читатели: 54

о! Китай продолжает девальвировать Юань. Ещё на 1,6% фиксу ослабил. За два дня - на 3,5%

Оффшорный Юань сейчас дешевеет на 2,11% (вчера подешевел на 2,8%). То есть почти на 5% за два дня, на данный момент.

Ох.. ну и переполох чувствую будет..

PS:

Интересно, сколько дней продержится Южная Корея без ослабления своей валюты?

Оффшорный Юань сейчас дешевеет на 2,11% (вчера подешевел на 2,8%). То есть почти на 5% за два дня, на данный момент.

Ох.. ну и переполох чувствую будет..

PS:

Интересно, сколько дней продержится Южная Корея без ослабления своей валюты?

Отредактировано: DeC - 12 авг 2015 05:37:39

Язык ненависти оказывает сдерживающий эффект на демократический дискурс в онлайн-среде. (c) Еврокомиссия

Карма: +2.94

Регистрация: 09.07.2015

Сообщений: 357

Читатели: 0

Регистрация: 09.07.2015

Сообщений: 357

Читатели: 0

Цитата: DeC от 12.08.2015 03:33:40о! Китай продолжает девальвировать Юань. Ещё на 1,6% фиксу ослабил. За два дня - на 3,5%

Оффшорный Юань сейчас дешевеет на 2,11% (вчера подешевел на 2,8%). То есть почти на 5% за два дня, на данный момент.

Ох.. ну и переполох чувствую будет..

PS:

Интересно, сколько дней продержится Южная Корея без ослабления своей валюты?

Некоторое время назад на форуме обсуждался как один из ключевых этапов БПМ "гонка девальваций". Поэтому действительно важно, последуют ли за Китаем другие страны или это разовый момент и он не является началом цепочки. Тогда еще говорилось, что те, кто раньше начнет эту гонку, останутся в выиграше.

Правда еще в тех рассуждениях я не понял, как определить: начало это гонки девальваций, или просто падение экономики страны. Вот в России рубль девальвировали более полугода назад - это можно считать началом этой гонки? И мы окажемся в выиграше? А Украина, она ведь еще раньше девальвировала свою гривну.

И еще я немного хотел сказать о восторгах по поводу упаднических настроений и высказываний минфина США и их экспертов. Как-то уж очень мы им избирательно верим. То они вешают нам лапшу своими заявлениями, например, по поводу запасов нефти, то мы им безоговорочно верим, когда они начинают плакаться по поводу Китая.

Мы все забыли про "долларовый пылесос", а ведь девальвации валют приведут как раз к увеличению бегства крупного капитала в доллар. А это ключевой момент в теории спасения США через гипер.

И немного из практики. Когда США хотели завалить Россию, они не укрепляли рубль, а ослабляли его. Почему с Китаем должно быть наоборот? Может все крики - это из разряда "не бросайте меня в терновый куст" и Китай вольно или невольно играет на США?

Baku

46 лет

Карма: -4.01

Регистрация: 19.08.2011

Сообщений: 290

Читатели: 0

Регистрация: 19.08.2011

Сообщений: 290

Читатели: 0

Рубль сегодня опять взял планку в 65 за доллар. Импортозамещение усилится, наверное. Я почему-то вспомнил майское интервью Грефа. Не знаю, было ли оно здесь. Запощу на всякий случай.

Несколько ключевых мыслей оттуда:

Между странами идет мощнейшая глобальная конкуренция, страны бьются за человеческий капитал, а российская государственная машина тем временем генерит все больше документов, «пытаясь угадать волю принципала»...

Важно другое: мы впадаем в долгосрочный негативный тренд...

И пока я не вижу источников роста, которые позволили бы из этого тренда выйти. Если не считать надежды, что опять вырастут цены на нефть и все будет как прежде. Но даже если вырастут цены на нефть, проблемы не решатся...

У нас есть и сейчас остаются некоторые планы, о которых я пока не готов говорить. Мы с удовольствием сотрудничаем с Google – это великая компания. Мы находимся в постоянном контакте с командой Google, которая занимается разработкой платформы Android, у наших клиентов 60% смартфонов на этой платформе, и постоянно работаем над безопасностью финансовых сервисов...

12 мая мы встречались со Шмидтом, был большой семинар для клиентов Google в Европе – «Дух времени», там были другие российские компании. Было очень интересно...

Несколько ключевых мыслей оттуда:

Между странами идет мощнейшая глобальная конкуренция, страны бьются за человеческий капитал, а российская государственная машина тем временем генерит все больше документов, «пытаясь угадать волю принципала»...

Важно другое: мы впадаем в долгосрочный негативный тренд...

И пока я не вижу источников роста, которые позволили бы из этого тренда выйти. Если не считать надежды, что опять вырастут цены на нефть и все будет как прежде. Но даже если вырастут цены на нефть, проблемы не решатся...

У нас есть и сейчас остаются некоторые планы, о которых я пока не готов говорить. Мы с удовольствием сотрудничаем с Google – это великая компания. Мы находимся в постоянном контакте с командой Google, которая занимается разработкой платформы Android, у наших клиентов 60% смартфонов на этой платформе, и постоянно работаем над безопасностью финансовых сервисов...

12 мая мы встречались со Шмидтом, был большой семинар для клиентов Google в Европе – «Дух времени», там были другие российские компании. Было очень интересно...

Во имя Аллаха, милостивого и милосердного!

Сейчас на ветке:

9,

Модераторов: 0,

Пользователей: 1,

Гостей: 4,

Ботов: 4

Cutlass