Украина и украинско-российские отношения

206,827,300

349,265

Alximik

Климкин: Знание государственного языка украинцами - вопрос нацбезопасности, я буду эту позицию доносить

Новость 207 2

Украина должна защищать украинский язык и языки нацменьшинств, но знание государственного - вопрос национальной безопасности, подчеркивает министр иностранных дел Украины Павел Климкин.Новость 207 2

Скрытый текст

Отредактировано: Alximik - 01 янв 1970

Alximik

Украинизация школ. В каких предметах у нас провал сильнее, чем в мове, но власти это не беспокоит

Новость 274 3

Вчера в Совете Европе раскритиковали наш закон об образовании - из-за украинизации школ нацменьшинств. Украинская делегация в ПАСЕ в ответ заявила, что дети из таких школ хуже сдают экзамены по государственному языку.Новость 274 3

Однако, как выяснила "Страна", в школьном образовании есть сферы, где дела обстоят гораздо хуже, чем с украинским языком. Это дисциплины, которые открывают двери к престижным на мировом рынке специальностям: математика, физика, химия, биология и английский язык.

Скрытый текст

На сладкое:

Скрытый текст

Отредактировано: Alximik - 01 янв 1970

Московская область

55 лет

Карма: +1,079.17

Регистрация: 22.01.2014

Сообщений: 1,553

Читатели: 1

Регистрация: 22.01.2014

Сообщений: 1,553

Читатели: 1

В Латвии сфотографировали первый украинский суперкар

Ранее автомобиль оказался в центре скандала: дизайн спорткара оказался очень похожим на концепт Lada Raven

Фотографию Himera Q, которая была сделана на одной из заправочных станций в Латвии, прислал читатель в издание Delfi Auto. Что автомобиль делает в Прибалтике, не уточняется. Однако ранее сообщалось, что суперкар планируется выпускать на одном из европейских заводов, хотя разработчики и не отрицали возможность производства на Украине.

В любом случае, в истории с Himera Q интересен не только сам факт появления украинского суперкара, но и скандал, в центре которого оказался автомобиль. После появления первых официальных фотографий Himera Q многие обратили внимание на сильное сходство спорткара с концептом Lada Raven («Авто Mail.Ru» подробно писал об этой истории еще в июле).

Напомним, что в 2014 году никому тогда не известный молодой российский дизайнер Дмитрий Лазарев представил облик суперкара марки Lada под названием «Рэйвен» (англ. Raven — Ворон). Эскизы даже отправили на конкурс новых автомобилей Lada. Впрочем, вскоре дизайнер отозвал свои рисунки, разочаровавшись условиями состязания.

Через некоторое время работой башкирского автора заинтересовалась австрийская компания Milano Automobile, которая решила использовать виртуальную модель при создании совершенно нового суперкара Milano Red. Одновременно с этим на Украине состоялась презентация Himera Q. Предполагается, что автомобиль получит электрическую силовую установку, состоящую из четырех электромоторов, суммарной мощностью около 1 000 л.с.

«Первый украинский суперкар»: при чем здесь Lada Raven?

По версии украинских разработчиков в лице Андрея Джазовского, который в 2014 году начал работу над проектом собственного суперкара, у них был заключен договор с дизайнером Лазаревым. Со слов Джазовского, молодому человеку оплатили работу по созданию эскизов, однако перед подписанием трудового контракта он потребовал изменить условия, а затем и вовсе пропал. В итоге украинская сторона продолжила работу самостоятельно. «От первых эскизов осталась только общая идея, но пропорции и детали были серьёзно переделаны, так что “Химера” — это никакая не Lada Raven», — говорил Джазовский в беседе с «Авто Mail.Ru».

Сам Лазарев не отрицает, что ему предлагали сотрудничество на хороших условиях. «Я передал им файлы, они начали делать макет машины. Пришло время подписывать договор. Но наши устные договорённости на бумагах прописаны не были! Меня просто хотели кинуть... Я вышел из проекта», — рассказывал дизайнер.

В настоящее время стороны выясняют отношения и намерены даже судиться. Тем временем, появление товарной версии скандальной «Химеры» не за горами. По предварительной информации, электрическая версия суперкара обойдет в сумму не менее 700 000 евро, позднее также появится машина с бензиновым мотором от Audi R8 и ценой около 500 000 евро.

Ссылка

Ранее автомобиль оказался в центре скандала: дизайн спорткара оказался очень похожим на концепт Lada Raven

Фотографию Himera Q, которая была сделана на одной из заправочных станций в Латвии, прислал читатель в издание Delfi Auto. Что автомобиль делает в Прибалтике, не уточняется. Однако ранее сообщалось, что суперкар планируется выпускать на одном из европейских заводов, хотя разработчики и не отрицали возможность производства на Украине.

Скрытый текст

В любом случае, в истории с Himera Q интересен не только сам факт появления украинского суперкара, но и скандал, в центре которого оказался автомобиль. После появления первых официальных фотографий Himera Q многие обратили внимание на сильное сходство спорткара с концептом Lada Raven («Авто Mail.Ru» подробно писал об этой истории еще в июле).

Напомним, что в 2014 году никому тогда не известный молодой российский дизайнер Дмитрий Лазарев представил облик суперкара марки Lada под названием «Рэйвен» (англ. Raven — Ворон). Эскизы даже отправили на конкурс новых автомобилей Lada. Впрочем, вскоре дизайнер отозвал свои рисунки, разочаровавшись условиями состязания.

Скрытый текст

Через некоторое время работой башкирского автора заинтересовалась австрийская компания Milano Automobile, которая решила использовать виртуальную модель при создании совершенно нового суперкара Milano Red. Одновременно с этим на Украине состоялась презентация Himera Q. Предполагается, что автомобиль получит электрическую силовую установку, состоящую из четырех электромоторов, суммарной мощностью около 1 000 л.с.

Скрытый текст

«Первый украинский суперкар»: при чем здесь Lada Raven?

По версии украинских разработчиков в лице Андрея Джазовского, который в 2014 году начал работу над проектом собственного суперкара, у них был заключен договор с дизайнером Лазаревым. Со слов Джазовского, молодому человеку оплатили работу по созданию эскизов, однако перед подписанием трудового контракта он потребовал изменить условия, а затем и вовсе пропал. В итоге украинская сторона продолжила работу самостоятельно. «От первых эскизов осталась только общая идея, но пропорции и детали были серьёзно переделаны, так что “Химера” — это никакая не Lada Raven», — говорил Джазовский в беседе с «Авто Mail.Ru».

Сам Лазарев не отрицает, что ему предлагали сотрудничество на хороших условиях. «Я передал им файлы, они начали делать макет машины. Пришло время подписывать договор. Но наши устные договорённости на бумагах прописаны не были! Меня просто хотели кинуть... Я вышел из проекта», — рассказывал дизайнер.

В настоящее время стороны выясняют отношения и намерены даже судиться. Тем временем, появление товарной версии скандальной «Химеры» не за горами. По предварительной информации, электрическая версия суперкара обойдет в сумму не менее 700 000 евро, позднее также появится машина с бензиновым мотором от Audi R8 и ценой около 500 000 евро.

Скрытый текст

Ссылка

Fais ce que dois, advienne, que pourra.

Для особо тупых: "Osa" - это зенитно-ракетный комплекс, а не полосатая муха.

Для особо тупых: "Osa" - это зенитно-ракетный комплекс, а не полосатая муха.

Alximik

Министр иностранных дел Украины Павел Климкин в рамках визита 5-6 октября в Индию провел переговоры с представителями внешнеполитического ведомства республики. Впервые стороны договорились о совместном кинопроизводстве на территории Украины, сообщили в пресс-службе Министерства иностранных дел.

ссылка

Это будет эпично...

Скрытый текст

Это будет эпично...

Отредактировано: Alximik - 01 янв 1970

провинция

64 года

Карма: +30,395.54

Регистрация: 29.10.2013

Сообщений: 30,265

Читатели: 94

Регистрация: 29.10.2013

Сообщений: 30,265

Читатели: 94

Укрийское правительство в течение 2017 года неоднократно заявляло о профиците государственного бюджета.

А с мест (например, из Днепрокаломойска) нам регулярно сообщали о ремонте дорого, строительстве скверов и прочих улучшениях

А ларчик открывается просто - в 2017 году Укрия начала финансовую децентрализацию

В частности:

- местным властям передается часть налогов: налог с продаж, еще чего-то там. ЭТОЙ СУММОЙ местные власти могут распоряжаться по собственному усмотрению

- у местных властей забирается часть налогов, которая ранее шла в федеральный бюджет, а потом возвращалась в виде субвенций (акцизный сбор, часть подоходного налога и др.)

- на местные власти повесили расходы на образование и здравоохранение.

Итого

- если крупный промышленный ценентр, с развитой металлургией, относительно большими зарплатами - все круто и хорошо (таких - прпоцентов 5 по всей Украине)

- если маленький городок, или промышленность подыхает (пример ниже - областной центр г.Сумы) - то усё, хорошо живут только фирмы, связанные с метным руководством, которые получают все подряды.

- здравоохранение и образование - потихоньку загибается (Самое интересное - в некоторые ГОРОДСКИЕ больницы на средства из местного бюджета закупают дорогостоящее западное оборудование. задавл вопрос - а нахуа? Ответ - ты чё, идиот, в 2018 будет приватизация объектов здравоохранения, эти больницы и будут приватизированы местнм руководством в первую очередь...)

ВИШЕНКА НА ТОРТЕ - с 2018 года все выплаты по субсидиям будут осуществляться из местных бюджетов

В свете падения промпроизводства, а также цен на сырье и непереработанную сельхозпродукцию - перспективы большинства местных бюджетов очень грустные

А значит с выплатой субсидий будут проблемы, большие проблемы

Только государство Украина в этом случае будет просто стоять в сторонке, и с улыбкой смотреть на это действо

А с мест (например, из Днепрокаломойска) нам регулярно сообщали о ремонте дорого, строительстве скверов и прочих улучшениях

А ларчик открывается просто - в 2017 году Укрия начала финансовую децентрализацию

В частности:

- местным властям передается часть налогов: налог с продаж, еще чего-то там. ЭТОЙ СУММОЙ местные власти могут распоряжаться по собственному усмотрению

- у местных властей забирается часть налогов, которая ранее шла в федеральный бюджет, а потом возвращалась в виде субвенций (акцизный сбор, часть подоходного налога и др.)

- на местные власти повесили расходы на образование и здравоохранение.

Итого

- если крупный промышленный ценентр, с развитой металлургией, относительно большими зарплатами - все круто и хорошо (таких - прпоцентов 5 по всей Украине)

- если маленький городок, или промышленность подыхает (пример ниже - областной центр г.Сумы) - то усё, хорошо живут только фирмы, связанные с метным руководством, которые получают все подряды.

- здравоохранение и образование - потихоньку загибается (Самое интересное - в некоторые ГОРОДСКИЕ больницы на средства из местного бюджета закупают дорогостоящее западное оборудование. задавл вопрос - а нахуа? Ответ - ты чё, идиот, в 2018 будет приватизация объектов здравоохранения, эти больницы и будут приватизированы местнм руководством в первую очередь...)

ВИШЕНКА НА ТОРТЕ - с 2018 года все выплаты по субсидиям будут осуществляться из местных бюджетов

ЦитатаБюджет Сум-2018: затянем туже пояса

13.10.2017 18:14Горбюджет текущего года потихоньку выходит в плюсы. По информации департамента финансов Сумского горсовета, на 1 октября недовыполнение доходной части общего фонда горбюджета пропорционально 1/12 составило 33,6 млн. грн.

(-3,3%), по росписи - перевыполнение 1,8 млн. грн. (+0,2%). Как сообщила на аппаратном совещании в мэрии 9 октября директор департамента Светлана Липовая, в прошлую пятницу из госбюджета поступило 16 млн. грн. акцизного налога, который не перечислялся с июля. А вот перспективы следующего года с каждым днем становятся все мрачнее. Несмотря на все обращения местных властей и усилия Ассоциации городов Украины, надежды на то, что на места вернут акцизный сбор или отобранные три года назад 15% подоходного налога, практически нет. Зато государство намерено передать на местный уровень полностью все льготы. В целом, по прогнозам сумских финансистов, бюджет развития города в следующем году по сравнению с текущим уменьшится в пять раз.

В свете падения промпроизводства, а также цен на сырье и непереработанную сельхозпродукцию - перспективы большинства местных бюджетов очень грустные

А значит с выплатой субсидий будут проблемы, большие проблемы

Только государство Украина в этом случае будет просто стоять в сторонке, и с улыбкой смотреть на это действо

Alximik

Итальянская компания Rothschild S.p.A. выиграла тендер НАК "Нафтогаз Украины" на предоставление инвестиционно-банковских услуг во время отделения деятельности по транспортировке газа и привлечения партнера к управлению газотранспортной системой Украины.

Об этом сообщает "Интефакс-Украина" со ссылкой на протокол раскрытия в системе ProZorro.

ссылка

Об этом сообщает "Интефакс-Украина" со ссылкой на протокол раскрытия в системе ProZorro.

Скрытый текст

Отредактировано: Alximik - 01 янв 1970

провинция

64 года

Карма: +30,395.54

Регистрация: 29.10.2013

Сообщений: 30,265

Читатели: 94

Регистрация: 29.10.2013

Сообщений: 30,265

Читатели: 94

ЦитатаСегодня, 13 октября, делегация Комсомола Украины в составе семи человек направлялась в Сочи для участия в 19-м Всемирном фестивале молодежи и студентов как официальные участники. Их задержали на пункте пропуска "Гоптовка" Харьковской области.

Об этом ГолосUA сообщил лидер Комсомола Украины Михаил Кононович.

«Нас на досмотре высадили из автобуса, уже зная, что мы будем ехать. Начали пересматривать все вещи. Сказали, что Компартиязапрещена, мы вас задерживаем и никуда не пропускаем в связи с законом о декоммунизации. Мы говорим: это наши личные вещи – флаги, футболки Комсомола и Коммунистической партии. Сейчас вызвали полицию, СБУ, все будут описывать. Показательная порка», – говорит Михаил Кононович.Скрытый текст

Не, правовое государство, а чё??

провинция

64 года

Карма: +30,395.54

Регистрация: 29.10.2013

Сообщений: 30,265

Читатели: 94

Регистрация: 29.10.2013

Сообщений: 30,265

Читатели: 94

Скрытый текст

ЦитатаГлава Министерства юстиции Павел Петренко заявил, что перепись населения нужно проводить только после возвращения временно оккупированных территорий.

Об этом он рассказал в интервью одному из украинских изданий.

По словам Петренко, в нынешней ситуации перепись населения будет иметь необъективные цифры. Он добавил, что правительство по поводу этого очертил только ориентировочные даты. Напомним, всеукраинская перепись населения запланирована на 2020 год. Минфин оценил стоимость его подготовки и проведения в 2,2 млрд гривен.

Как известно, впервые украинцев посчитали в 2001 году. Тогда численность населения составляла 48 миллионов 457 тысяч человек. С тех пор перепись все время переносили.

Ну, если такие условия, то переписи населения Украины не будет никогда

Да и зачем расстраиваться, правда?

Пы.Сы. Убрал под спойлер морду лица этого министра, знаковое фото, однако....

Оренбург

49 лет

Карма: +14,006.41

Регистрация: 22.04.2011

Сообщений: 23,844

Читатели: 1

Регистрация: 22.04.2011

Сообщений: 23,844

Читатели: 1

Цитата: Алексей N от 13.10.2017 18:33:18Верить нельзя никому

Да знаю, знаю. Чин уже доложила.

Фашингтон должен быть разрушен.

Alximik

Европа играет на стороне России, потому что они сильно зависят от Кремля и даже боятся перейти под зависимость от США, но если Украина хочет сотрудничать со США, то нужно подыграть им, сказать, что у нас война.

Такое мнение в интервью "Апострофу" озвучил военный эксперт Олег Жданов.

ссылка

Такое мнение в интервью "Апострофу" озвучил военный эксперт Олег Жданов.

Скрытый текст

Отредактировано: Alximik - 01 янв 1970

Alximik

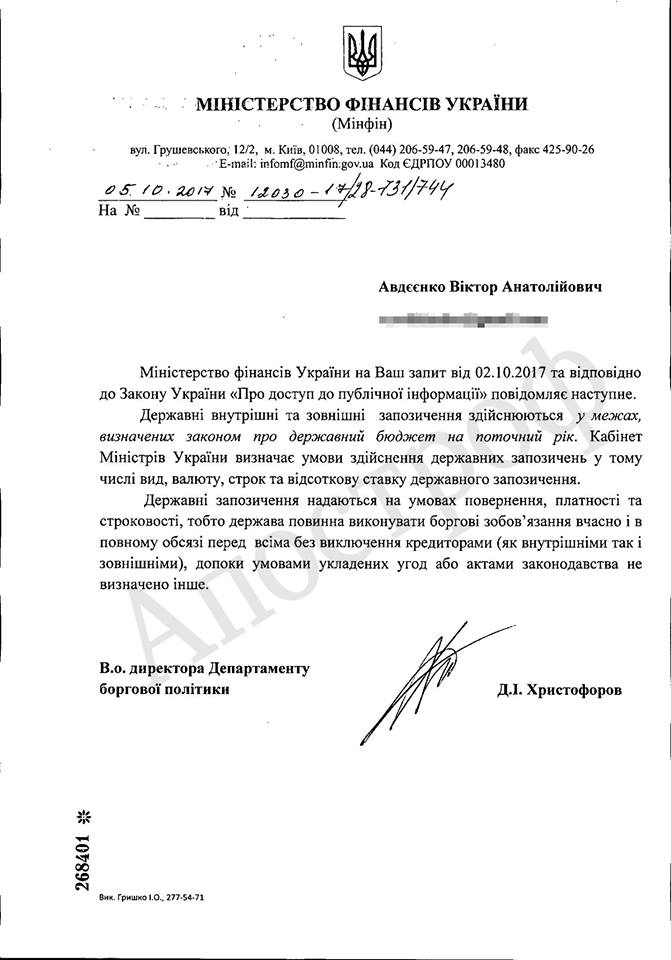

Украина в ближайшие пять лет должна будет выплатить по своим внешним обязательствам порядка $30 млрд. Наибольшие суммы нужно будет изыскать в 2019-2020 годах. Кроме того, предстоят миллиардные выплаты по внутреннему госдолгу. "Апостроф" разбирался, из каких источников будут поступать средства на погашение долгов, и грозит ли Украине дефолт.

В 2018-2022 годах Украина должна будет выплатить по своим внешним обязательствам – включая обслуживание долга - $28,7 млрд. Кроме того, до конца текущего года страна должна погасить внешний долг на сумму $1,11 млрд, а также выплатить по его обслуживанию $1,47 млрд.

ссылка

В 2018-2022 годах Украина должна будет выплатить по своим внешним обязательствам – включая обслуживание долга - $28,7 млрд. Кроме того, до конца текущего года страна должна погасить внешний долг на сумму $1,11 млрд, а также выплатить по его обслуживанию $1,47 млрд.

Скрытый текст

Отредактировано: Alximik - 01 янв 1970

Карма: -224.51

Регистрация: 06.10.2017

Сообщений: 598

Читатели: 1

Аккаунт заблокирован

Регистрация: 06.10.2017

Сообщений: 598

Читатели: 1

Аккаунт заблокирован

Цитата: Алексей N от 13.10.2017 18:53:52А во - вторых, история войн и спецопераций предусматривает некое презрение и кастовость войск метрополии по отношению К .

Но ребята тоже гибнут , факт.

Как это вообще, например, к КТО на Северном Кавказе?

Ребята гибли, но куда тут вдеть Вашу "кастовость войск метрополии по отношению К ", как-то не врубаюсь - поясни, пожалуйста.

Я не хочу просить,но ситуация специфическая.

Сюжет:

Здравствуйте, обращается к Вам танцевальный центр "Рассвет". Мы занимаемся развитием детской современной хореографией в городе Горловка.30 сентября мы приняли участие в онлайн конкурсе "Ломая барьеры" г. Уфа, стали победителем и получили приглашение на гала-концерт.Проходить он будет с 24.10-26.10 в г. Уфа Проживание и питание оплачивает приглашающая сторона. К сожалению, оплатить поездку силами нашего коллектива, мы не в состоянии, просим Вашей помощи.

Призовое место на конкурсе занял наш номер "Полет над водой".

Конкурс вот: http://ломаябарьеры.рф/blog/news/661.html#cut

Мы стучимся/лись много куда. Эти дети должны поехать. Может кто-то это прочитает. Я дам контакты оргов с обеих сторон. Времени почти нет.

Сюжет:

Здравствуйте, обращается к Вам танцевальный центр "Рассвет". Мы занимаемся развитием детской современной хореографией в городе Горловка.30 сентября мы приняли участие в онлайн конкурсе "Ломая барьеры" г. Уфа, стали победителем и получили приглашение на гала-концерт.Проходить он будет с 24.10-26.10 в г. Уфа Проживание и питание оплачивает приглашающая сторона. К сожалению, оплатить поездку силами нашего коллектива, мы не в состоянии, просим Вашей помощи.

Призовое место на конкурсе занял наш номер "Полет над водой".

Конкурс вот: http://ломаябарьеры.рф/blog/news/661.html#cut

Мы стучимся/лись много куда. Эти дети должны поехать. Может кто-то это прочитает. Я дам контакты оргов с обеих сторон. Времени почти нет.

Карма: -224.51

Регистрация: 06.10.2017

Сообщений: 598

Читатели: 1

Аккаунт заблокирован

Регистрация: 06.10.2017

Сообщений: 598

Читатели: 1

Аккаунт заблокирован

Цитата: Алексей N от 13.10.2017 19:09:01Это сильно отдельный разговор и точно не про эту ветку.

Это сильный пост, однако.

53 года

Карма: +327.29

Регистрация: 01.03.2011

Сообщений: 857

Читатели: 1

Регистрация: 01.03.2011

Сообщений: 857

Читатели: 1

Цитата: Rom4eg от 13.10.2017 19:08:53Я не хочу просить,но ситуация специфическая.

Сюжет:

Здравствуйте, обращается к Вам танцевальный центр "Рассвет". Мы занимаемся развитием детской современной хореографией в городе Горловка.30 сентября мы приняли участие в онлайн конкурсе "Ломая барьеры" г. Уфа, стали победителем и получили приглашение на гала-концерт.Проходить он будет с 24.10-26.10 в г. Уфа Проживание и питание оплачивает приглашающая сторона. К сожалению, оплатить поездку силами нашего коллектива, мы не в состоянии, просим Вашей помощи.

Призовое место на конкурсе занял наш номер "Полет над водой".

Конкурс вот: http://ломаябарьеры.рф/blog/news/661.html#cut

Мы стучимся/лись много куда. Эти дети должны поехать. Может кто-то это прочитает. Я дам контакты оргов с обеих сторон. Времени почти нет.

Сколько надо? Есть в кого слать?

Давайте скинемся!

Отредактировано: Dilettante - 13 окт 2017 20:22:52

Николай Викторович

Пичалька...

Пичалька...Нацбанк Украины (НБК) официально запретил банкам и всем финансовым учреждениям «незалежной» осуществлять кассовые, в том числе валютно-обменные, операции с банкнотами и монетами Центрального банка РФ с изображением «оккупированного Севастополя» (имеется в виду новая банкнота номиналом 200 руб. – прим. РВ).

Об этом говорится в сообщении, распространенном пресс-службы НБУ.

В частности, под запрет попадают «банкноты с изображениями карт, символов, зданий, памятников, памятников археологии, архитектуры, истории, краеведческих и всех других объектов, расположенных на оккупированных Российской Федерацией административно-территориальных единицах Украины, и/или содержащие тексты, касающиеся оккупации Российской Федерацией административно-территориальных единиц Украины».

«Запрет распространяется также на операции, осуществляемые при покупке продаже наличной иностранной валюты между банками», — окончательно обозначили собственный неутешительный диагноз в НБУ.

Также финансовым учреждениям и «Укрпочте» запрещается при осуществлении переводов принимать и выдавать наличные банкноты с этими же изображениями.

Постановление вступает в силу с 17 октября 2017.

Источник: http://rusvesna.su/news/1507908543

===================================

Клоуны не стареют, что ни день - то новые фокусы... Собственно, другого-то они ничего и не умеют... Только очередную дурь явить на свет Божий.

"- Доллары с Бенджамином Франклином не принимаем.

- А какие принимаете?

- Только с Эндрю Джексоном и Уиллисом Грантом "

undefined

Отредактировано: Николай Викторович - 13 окт 2017 20:34:09

Белгород

Карма: +7,043.43

Регистрация: 23.02.2009

Сообщений: 9,566

Читатели: 0

Регистрация: 23.02.2009

Сообщений: 9,566

Читатели: 0

Турция запретила принимать корабли, прибывающие из портов Крыма. Это решение плохо скажется на отношениях с Россией, считает первый замглавы международного комитета Совфеда Владимир Джабаров. По его мнению, турецкий лидер Тайип Эрдоган выступает в роли ненадежного союзника.

Как пояснил представитель палаты, что такое распоряжение было получено от министерства транспорта, судоходства и связи. Он также добавил, что решение министерства не имеет отношения к прошедшему недавно визиту Эрдогана на Украину.

ссылка

"Эрдоган периодически то в одну сторону выстреливает, то в другую. Видимо, он пообещал президенту Украины Петру Порошенко сделать какие-то шаги навстречу", — сказал Джабаров. Джабаров негативно оценил позицию Турции, которая, по его словам, стремится показать Украине и Европе, что они солидарны с ними в вопросе Крыма. Он напомнил, что такая непоследовательная политика вообще отличает турецкого лидера. По словам сенатора, Эрдоган ведет так себя со всеми — и с США, и с немцами.

В палате судоходства Союза палат и бирж Турции сообщили, что направили всем субъектам морских перевозок и портового бизнеса предписание. В нем говорится, что страна не будет принимать суда из портов Крыма, передает РИА Новости.

Как пояснил представитель палаты, что такое распоряжение было получено от министерства транспорта, судоходства и связи. Он также добавил, что решение министерства не имеет отношения к прошедшему недавно визиту Эрдогана на Украину.

ссылка

Кто понял жизни смысл и толк,

давно замкнулся и умолк (с)

давно замкнулся и умолк (с)

Киев

61 год

Карма: +1,701.39

Регистрация: 13.01.2014

Сообщений: 1,717

Читатели: 13

Регистрация: 13.01.2014

Сообщений: 1,717

Читатели: 13

Цитата: Antar от 12.10.2017 21:39:33"Невиноватая я, он сам пришёл!" (с), ага. Даже не смешно. Причина того, с чем мы сталкиваемся - категорическое нежелание "братских народов" признавать свои ошибки. Или даже патологическое нежелание. Всегда виноват кто-то другой - москали, американцы, жиды, марсиане, злочинна влада. Но только не маленький украинец, не простой грузин, не обычный белорус. Вот как начнёте свои собственные ошибки признавать, так сразу и накал вражды между образованиями канувшего СССР начнёт стихать. Т.е. очень и очень не скоро, судя по всему.

О виновности и невиновности у меня в сообщении нет ни слова.

Или вам без "ввернутого под себя выражения" сложно размышлять без отработанного шаблона?

Дык об этом и был мой предыдущий пост.А ваш ответ на него только подтверждает сказанное мной ранее..

Увы...психика дело тонкое.

Киев

61 год

Карма: +1,701.39

Регистрация: 13.01.2014

Сообщений: 1,717

Читатели: 13

Регистрация: 13.01.2014

Сообщений: 1,717

Читатели: 13

Цитата: Boris Bakhterev от 13.10.2017 17:22:53Примерно половина угольных предприятий в Донбассе принадлежали Ахметову (Метинвест и ДТЭК), примерно четверть были государственными, оставшаяся четверть была частная и принадлежала либо мелким олигархам, либо вообще не олигархам.

С образованием ЛНР и ДНР сначала ничего не изменилось, только государственные предприятия стали подчиняться не Министерству энергетики и угольной промышленности Украины, а Министерству угля и энергетики ДНР и Министерство топлива, энергетики и угольной промышленности ЛНР. Частные предприятия продолжали работать, как будто бы ничего не произошло. Ахметовские предприятия даже не регистрировались в ЛНР и ДНР как юрлица и не платили налоги. Правда, Ахметов слал гуманитарную помощь. Видимо, это и были налоги.

После введения блокады у частных шахт возникли проблемы. Кто-то смог их решить - честь ему и хвала. Ахметов не смог. На его предприятиях введено внешнее управление. Теперь примерно три четверти угля продается правительствами ЛНР и ДНР. Все доходы от продаж используются внутри отрасли, достаются смежникам (Донецкому заводу «Электроремонт» требуются сотрудники), попадают в бюджет ЛНР и ДНР. ЛНР и ДНР повышают пенсии с 1 октября на 5%. Потребность в гуманитарной помощи уменьшается, гумконвои из России приходят реже, Захарченко начинает рассказывать, когда республика выйдет на текущую окупаемость. Где Вы здесь видите "мутную воду"и олигархов?

Расскажите:

1)Через какое назначенное предприятие идет реализация продукции ДЛНР.

2)Кто учредитель этого предприятия?

3)Чей кэш задействован в производственных и торговых цепочках?

4)Почему частные предприятия ДЛНР не могут экспортировать свою продукцию в Россию?

5)Кстати пенсию моей матушке подняли на 150 р. Это много или мало?

Карма: +5.98

Регистрация: 14.10.2017

Сообщений: 8

Читатели: 0

Регистрация: 14.10.2017

Сообщений: 8

Читатели: 0

Интересные моменты

Тут всезнающая и вездесущая украинская разведка доложила украинскому телевидению - на южном участке фронта появилось 5 снайперских групп, которые "охотятся за офицерами".

Во всех этих сценах жизни и быта свидомых евроинтеграторов есть три интересных момента.

На 0:52 ВСУшник смотрит в бинокль, а за ним видно навершие трубы разведчика, ТР, окопного перископа советского образца. На 1:20 видно, что ТРка насажена на палку, вкопанную в пол блиндажа.

На 1:03 в кадре лежит чёрный китайский аналог ТРки, раздвигающийся до 70 см. (Мы, кстати, такие же возим нашим.)

Ну и на 1:10 видно, что позиции местами двухэтажные.

Лесенка уходит вниз, в укрытие уже не от снайперского, а от артиллерийского огня.

Роют, копают.

МЕТКИ: движуха

Тут всезнающая и вездесущая украинская разведка доложила украинскому телевидению - на южном участке фронта появилось 5 снайперских групп, которые "охотятся за офицерами".

Во всех этих сценах жизни и быта свидомых евроинтеграторов есть три интересных момента.

На 0:52 ВСУшник смотрит в бинокль, а за ним видно навершие трубы разведчика, ТР, окопного перископа советского образца. На 1:20 видно, что ТРка насажена на палку, вкопанную в пол блиндажа.

На 1:03 в кадре лежит чёрный китайский аналог ТРки, раздвигающийся до 70 см. (Мы, кстати, такие же возим нашим.)

Ну и на 1:10 видно, что позиции местами двухэтажные.

Лесенка уходит вниз, в укрытие уже не от снайперского, а от артиллерийского огня.

Роют, копают.

МЕТКИ: движуха

Сейчас на ветке:

38,

Модераторов: 0,

Пользователей: 0,

Гостей: 13,

Ботов: 25