Чердачок передела

1,804,859

23,221

|

|

Фракталь ( Специалист ) |

| 20 мар 2023 05:37:22 |

Треск лица мировой банковской системы

новая дискуссия Аналитика 2.359

Обвалился какой-то там "мелкий" из крупных банков США. Тот, который недостаточно большой чтобы не упасть. Всего лишь крупнейшее в истории разовое вливание денег ФРС США - и снова раздвигаем губы в профессиональной улыбочке. Всего лишь 300ккк$ за раз. Ну, там ещё какая-то мелкота следом посыпалась, пофиг, пляшем, не обращаем внимания, это вас не касается.

Следом обваливается Кредит Сьисс. Кидок инвесторов (блэкрок и арабов), национализация прям вот чуточку, на полкарасика, ровно настолько, чтобы протащить меры по спасению банка без голосования акционеров и народа Швейцарии, за один день. И оп! Долги швейцарского гиганта национализированы, дорогие гномы, вот вам гиря в 160ккк$, носите с честью! Самое время вспомнить, что Швейцария исторически - таки бедная страна, главным продуктом экспорта которой являлись злые, мотивированные, умелые военные наёмники!

Всё хорошо, прекрасная маркиза, эти события никак не связаны друг с другом и не обращайте внимания на дойче-банки в ближайшее время, не стоят они внимания, право-слово!

Следом обваливается Кредит Сьисс. Кидок инвесторов (блэкрок и арабов), национализация прям вот чуточку, на полкарасика, ровно настолько, чтобы протащить меры по спасению банка без голосования акционеров и народа Швейцарии, за один день. И оп! Долги швейцарского гиганта национализированы, дорогие гномы, вот вам гиря в 160ккк$, носите с честью! Самое время вспомнить, что Швейцария исторически - таки бедная страна, главным продуктом экспорта которой являлись злые, мотивированные, умелые военные наёмники!

Всё хорошо, прекрасная маркиза, эти события никак не связаны друг с другом и не обращайте внимания на дойче-банки в ближайшее время, не стоят они внимания, право-слово!

Отредактировано: Фракталь - 20 мар 2023 07:19:05

ОТВЕТЫ (111)

|

|

Хранитель истины ( Слушатель ) |

| 20 мар 2023 13:09:37 |

У меня вопрос - все кто поставил этому индивидууму плюс - вы просто рады , что вроде как на Западе все плохо и ему конец?

Походу наших людей ничему история не учит...

70 лет в СССР ждали краха и дождались(((

С 2014 ждут краха Украины и тоже недождались( пришлось СВО начинать.

Теперь ждут краха всего Запада и его почетную капитуляцию. Ну что ж ждите....

Просто напомню на протяжении последних десятилетий Запад бился над проблемой низкой инфляции. 2% для них была манна небесная!!! А все потому что инфляция это рост не только цен, но и зарплат, доходов и т.д. Чего только не делали, но ничего не выходило.

И вот она пришла. 8 % -катастрофа , это конец, мир рухнул. Несколько банков накрылось, все всей банковской системе конец!!!!

Вы хоть себя слышите , ЕЦБ не мог раздать деньги под 0 % , а теперь у него с руками отрывают под 3,5%!!!! Кредит сьюз национализировали!!! Так потом продадут темже арабам в тридорого!

Деньги не проблема, ни для ФРС , ни для ЕЦБ! Главное чтобы деньги двигались и экономика работала.

И да , теперь главная проблема инфляция, но как показали последние годы, не такая уж большая, по сравнению с ее отсутствием! Ибо решается простым повышением ставок! А если нужны деньги обращайтесь)))

Походу наших людей ничему история не учит...

70 лет в СССР ждали краха и дождались(((

С 2014 ждут краха Украины и тоже недождались( пришлось СВО начинать.

Теперь ждут краха всего Запада и его почетную капитуляцию. Ну что ж ждите....

Просто напомню на протяжении последних десятилетий Запад бился над проблемой низкой инфляции. 2% для них была манна небесная!!! А все потому что инфляция это рост не только цен, но и зарплат, доходов и т.д. Чего только не делали, но ничего не выходило.

И вот она пришла. 8 % -катастрофа , это конец, мир рухнул. Несколько банков накрылось, все всей банковской системе конец!!!!

Вы хоть себя слышите , ЕЦБ не мог раздать деньги под 0 % , а теперь у него с руками отрывают под 3,5%!!!! Кредит сьюз национализировали!!! Так потом продадут темже арабам в тридорого!

Деньги не проблема, ни для ФРС , ни для ЕЦБ! Главное чтобы деньги двигались и экономика работала.

И да , теперь главная проблема инфляция, но как показали последние годы, не такая уж большая, по сравнению с ее отсутствием! Ибо решается простым повышением ставок! А если нужны деньги обращайтесь)))

|

|

bb1788 ( Практикант ) |

| 20 мар 2023 13:25:20 |

Сообщение удалено

bb1788

27 май 2023 22:04:21

bb1788

27 май 2023 22:04:21

Отредактировано: bb1788 - 27 май 2023 22:04:21

|

|

кость ( Практикант ) |

| 20 мар 2023 14:09:19 |

Цитата: bb1788 от 20.03.2023 13:25:20

Так когда эти проклятые пиндосы рухнут то? Когда за бакс в рожу будут давать? Никто камраду не отвечает. Он вместе с вами ждёт. Просто немного разуверился за эти десятилетия ожидания. Назовите дату крушения США - вселите надежду в дрогнувшего камрада! Иначе вы подобны украинцам, которые ждут падения Москвы.

|

|

Мельхиседек ( Практикант ) |

| 20 мар 2023 14:28:58 |

Цитата: Danilov71 от 20.03.2023 14:12:48

Важно не то, что пиндосы рухнут, а это несомненно, что они рухнут. Важно, что будет потом. Важно хорошо ли мы готовы к тому, что будет после того, как пиндосы рухнут. И, если мы пока не готовы к миру после пиндосов, то нужно к этому усиленно готовиться, а, так как для этого нужно очень и очень многое, то можно даже и усилия приложить, чтобы пиндосы НЕ рухнули раньше того времени, когда мы будем к этому готовы полностью.

|

|

Николаич ( Практикант ) |

| 20 мар 2023 14:13:19 |

Цитата: кость от 20.03.2023 14:09:19

Поговорку украинскую знаете - дурень думкой богатеет?

Вот она как раз про таких ждунов.

|

|

bb1788 ( Практикант ) |

| 20 мар 2023 14:13:55 |

Сообщение удалено

bb1788

27 май 2023 22:04:08

bb1788

27 май 2023 22:04:08

Отредактировано: bb1788 - 27 май 2023 22:04:08

|

|

кость ( Практикант ) |

| 20 мар 2023 14:28:59 |

Цитата: bb1788 от 20.03.2023 14:13:55

Глобальный рынок не согласен с вашими мечтами. Американцы торговлю оружием за последние 10 лет нарастили. А Россия серьезно сократила свою долю.

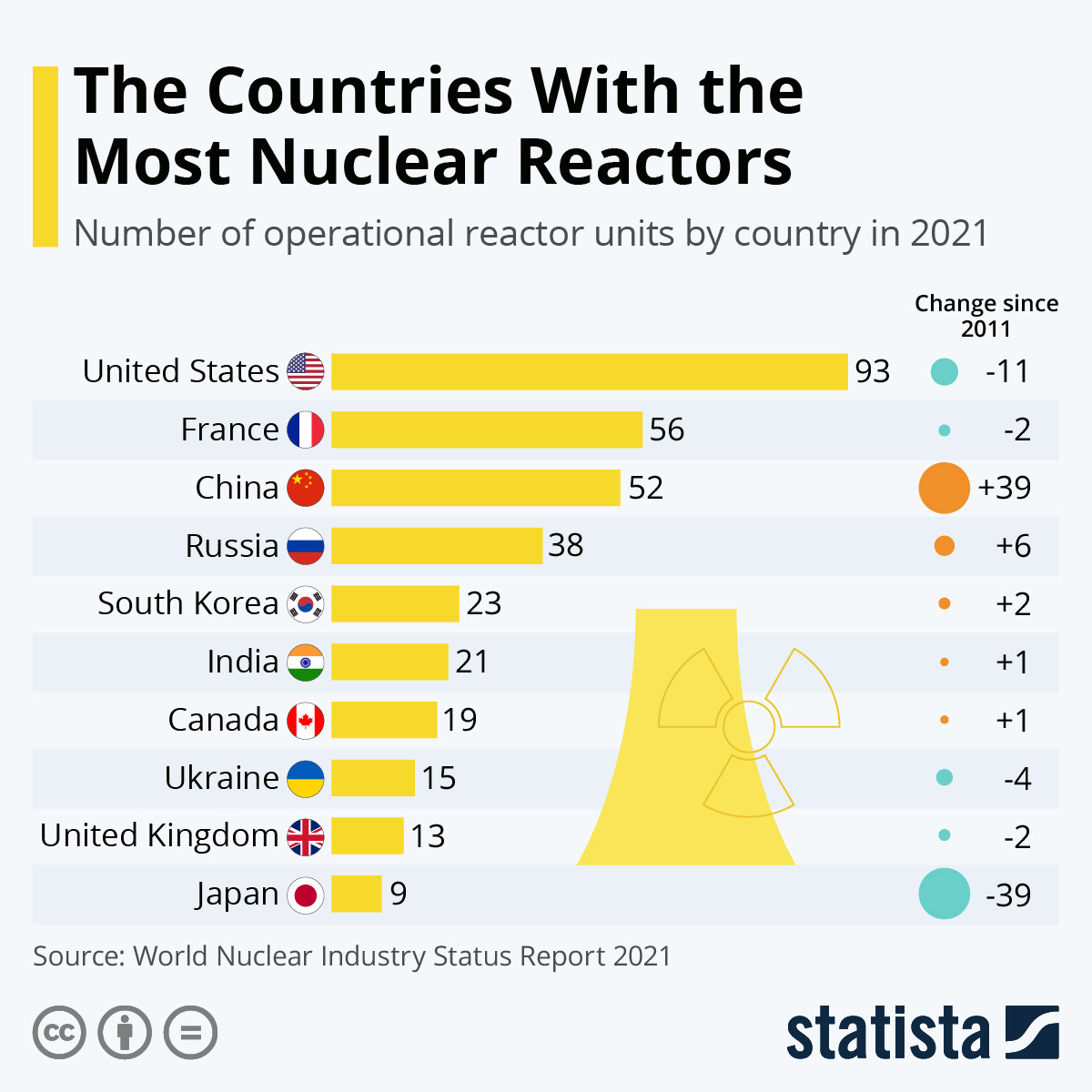

В США как было так и остается самое большое количество реакторов на АЭС. Да, они сокращают их количество, но при таком темпе сокращения они могут ещё 40 лет не переживать, что Россия их догонит по количеству реакторов. Согласно инфраструктурному плану Байдена на поддержку и технологическое переоснащение АЭС в США выделено 6 млрд. долларов. Это цифры. Не пропаганда. Просто общеизвестные циферки из Интернета. Без додумывания и без мечтаний.

Больше всех, намного и по новым технологиям, строит Китай.

|

|

bb1788 ( Практикант ) |

| 20 мар 2023 14:31:17 |

Сообщение удалено

bb1788

27 май 2023 22:04:02

bb1788

27 май 2023 22:04:02

Отредактировано: bb1788 - 27 май 2023 22:04:02

|

|

Danilov71 ( Практикант ) |

| 20 мар 2023 14:37:53 |

Цитата: bb1788 от 20.03.2023 14:31:17

а там, похоже, примерно такая же аргументация

Цитата: стрелок от 20.03.2023 11:12:32

https://glav.su/foru…age6783463

|

|

Danilov71 ( Практикант ) |

| 20 мар 2023 14:35:50 |

Цитата: кость от 20.03.2023 14:28:59

В стоимостном отношении - всё может быть. Т.к. стоимость пиндосского ВВП - космическая.

Ну и данные о серьезном сокращении доли России - они, по достоверности, как и 2% мирового ВВП, доллара по 200 и порванной вклочья экономики.

Теперь по АЭС. А какова суммарная мощность? И, что немаловажно - а на чьём топливе работают пиндосы?

Ну и тот факт - что в табличке присутствует хохляндия... Блоки ЧАЭС тоже в эту таблицу включены?))))

|

|

johnsib ( Практикант ) |

| 20 мар 2023 15:14:31 |

Цитата: кость от 20.03.2023 14:28:59

"Моня, ну, так и вы говорите, что можете 100 раз за ночь.."))

Деньги, эти выделенные, прямо в реактор модно пихать? Или все же необходим цикл обогащения, мощности для модернизации (в сша которые за 20 лет 2 реактора построила и те не до конца))

А то что США наращивает объём производства оружия - так это не плюс, а доказывает лишь, кто главный инициатор войн и терроризма на планете!!

На этом фоне мирной "страной-бензоколонкой" уже не так обидно называться.. А США страна именно что бензоколонка..ну теперь ещё и террорист.. с нищим населением в разваливающейся инфраструктурой!))

лучше бы в реконструкцию жд путей вкладывали , а не в пушки.. страна 3-его мира с раздутым эго)) теперь американцы будут хвастать остатками роскоши прошлого - вспомнят полёт на Луну, сколько они в былые года АЭС построили, как всех победили в 60-х... верной дорогой идут, товарищи!!))

|

|

dmitriк62 ( Практикант ) |

| 20 мар 2023 15:21:35 |

Цитата: johnsib от 20.03.2023 15:14:31

Да-да, вот именно.

Прямо как Испанская империя периода развала, всё вспоминают, как они "Сантиссима Тринидад" построили и сколько золота на галеонах вывезли... а соперники вокруг на дредноутах уже плавают...

|

|

кость ( Практикант ) |

| 20 мар 2023 15:40:38 |

Цитата: johnsib от 20.03.2023 15:14:31

У меня перед глазами пример из совсем недавнего прошлого, когда камрады здесь массово утверждали:

"В США нет компетенций делать свои движки для космических ракет",

"Американцы растеряли все космические технологии ещё в 80-е",

"Илон Маск и его программа - шарлатанство, летать в космос будут на батуте."

Прошло всего несколько лет и у США оказалась работающей мощная космическая программа, включая новейшие движки и технологии запуска.

Никого из вас эта история ничему не научила? Учиться не хотите? Или не можете?

|

|

Maria G ( Слушатель ) |

| 20 мар 2023 15:59:08 |

Цитата: кость от 20.03.2023 15:40:38

Не понятно почему минусуют, ведь написана чистая правда. Теперь уже наша космонавтка летала на масковском аппарате.

|

|

Danilov71 ( Практикант ) |

| 20 мар 2023 16:01:51 |

Цитата: Maria G от 20.03.2023 15:59:08

Минусуют потому, что написано вранье. Подробности - в космической ветке. Почитайте - там предметно рассказано.

А наша космонавтка летала на их аппарате потому, что существует такая договорённость. Перекрёстные полёты.

|

|

dmitriк62 ( Практикант ) |

| 20 мар 2023 16:04:42 |

Цитата: Maria G от 20.03.2023 15:59:08

Это просто один из приёмчиков для некомпетентных читателей.

Пример из свежего: на Дзыне плоскоземелец пишет: "как же Земля может быть круглой, если Полярную видно с Южного полюса?!"

Ну и здесь то же самое...

(ну и АС снимите, не позорьтесь)

|

|

Хан ( Практикант ) |

| 20 мар 2023 16:07:24 |

Цитата: Maria G от 20.03.2023 15:59:08

Потому что передергивания, как и у вас.

Космонавтка летала в рамках соглашения о перекрестных полетах

"В июле "Роскосмос" и НАСА заключили соглашение о перекрестных полетах. Согласно документу, российский пилотируемый корабль, отправляющийся на МКС, берет с собой астронавта. А в экипаж американского корабля включают космонавта из России."

А не потому что у нас пропала пилотируемая космонавтика.

И тот же Рогозин про батут сказал в контексте санкций США

"«Проанализировав санкции против нашего космопрома, предлагаю США доставлять своих астронавтов на МКС с помощью батута», — написал вице-премьер в своем микроблоге в Twitter во вторник, 29 апреля."

А не как вы процитировали

""Илон Маск и его программа - шарлатанство, летать в космос будут на батуте.""

Все можно нагуглить за 2 минуты. А не вешать лапшу про "чистую правду".

|

|

Нуриэль Рубини ( Практикант ) |

| 20 мар 2023 16:22:09 |

Цитата: Maria G от 20.03.2023 15:59:08

Эхо - комната.

Есть тут пул ура-патриотов и шапкозакидателей, которые пишут ну очень приятные посты про то , что в сша уже ничего не могут.

А потом, когда оказывается, что всё-таки могут (как например с пилотируемой и вообще космонавтикой) , они и их читатели минусуют.

Типичная эхо-комната...

...

Это беда форума.

Впрочем, ГА мало чем от других отличается, такова тенденция...

|

|

dmitriк62 ( Практикант ) |

| 20 мар 2023 16:36:07 |

Наоборот, тут, скорее, проблема в нашествии неучей, которые пытаются просто отрицать очевидные факты, если это относится к проблемам в США или к успехам у нас.

Не всё в США развалилось, инерция была и пока есть чудовищная.

Но уж про космические-то программы — это смех.

Вы б ещё про их военные самолёты или атомную энергетику порассказали...

|

|

Николаич ( Практикант ) |

| 20 мар 2023 16:09:14 |

Цитата: кость от 20.03.2023 15:40:38

Относитесь к таким завываниям как к творчеству душевнобольных, и все сразу становится на место.

|

|

johnsib ( Практикант ) |

| 20 мар 2023 16:19:47 |

Цитата: кость от 20.03.2023 15:40:38

"Молодцы , слава американским инженерам!!! Аминь."

А чему мы должны научиться? Азам существования всего живого на планете, с главным лозунгом: если долго мучаться - что нибудь получится?))

Вы так заявляете, как будто провинившийся Петька из 5б класса оправдывается : вот вырасту , стану милиционером и всех вас арестую!!))

Объективно обсуждать перекосы экономики США мы имеем полное право! Засирать их и критиковать тоже!! Потому что они сами заявили, что являются примером и проводником всего мирового экономического правопорядка - вот пусть и несут ответ за свою роль мирового жандарма...

Нам-то реально пофиг на них, но каждый в мире теперь может ткнуть палкой Аккелу..

|

|

Igor_FF ( Практикант ) |

| 20 мар 2023 15:19:59 |

Цитата: кость от 20.03.2023 14:28:59

Вы, уважаемый, из разряда "открыл все буквы, не угадал слово". В приведённом графике самое интересное не жёлтые прямоугольники и бирюзовые и оранжевые кружочки. А что такое Байденовские 6 миллиардов? Американцы вот строят уже хрен знает сколько лет свою последнюю станцию, потратили уже 20 миллиардов и конца-краю там так и не видно.

|

|

Luddit ( Слушатель ) |

| 20 мар 2023 15:27:50 |

Цитата: кость от 20.03.2023 14:28:59

Проблема в том, что выходить из строя они начнут примерно в том же темпе, что и были построены. А новое строительство очень-очень далеко от этих темпов.

А если на это еще и наложится конец сланцевой нефти...

|

|

Александр Д ( Слушатель ) |

| 20 мар 2023 14:24:36 |

Цитата: кость от 20.03.2023 14:09:19

Кто заявлял эти цели с кучей вопросов?

Почему вы эти цели выдаёте за аксиому?

Цели были заявлены следующие - НАТО на границы 1997 года. И всё. И не нужно наводить тень на плетень.

А США целью не является.

Наоборот Россия заинтересована в них. Только с учётом взаимного уважения интересов друг друга.

Когда озвученная цель будет выполнена, тогда можно и о других целях говорить.

И руководством России также было озвучено, что это будет не быстро.

|

|

Советчик ( Практикант ) |

| 20 мар 2023 16:42:19 |

Цитата: кость от 20.03.2023 14:09:19

Узбакойтесь. Никогда они не рухнут. Будут обычной региональной державой типа Аргентины. И будет у них все хорошо.

|

|

shmegelsky ( Специалист ) |

| 20 мар 2023 16:50:13 |

Цитата: Luddit от 20.03.2023 16:46:33

Куда интереснее судьба коллектива после, в том числе через призму лидерства в нём.

|

|

dmitriк62 ( Практикант ) |

| 20 мар 2023 13:27:57 |

Да, совсем разучились в госдепе методички делать убедительными!

Какой-то дикий бред лепят, даже для свидомого форума слабовато...

|

|

Александр Д ( Слушатель ) |

| 20 мар 2023 13:28:37 |

Ну могут они поработать в убыток.

Но недолго.

Киловатты не растут на поле чудес.

Хотя на всякий случай они туда много чего закопали в надежде.

|

|

Maria G ( Слушатель ) |

| 20 мар 2023 13:38:06 |

Насчет загнивания.Возьмем финляндию.Еще недавно, в конце 90-х очень благополучная страна. И сейчас например медицина.Мои родственники предпочитают приехать в СПб и сделать операцию за деньги , т.к. не доверяют финским врачам их низкой квалификации. А про свою бесплатную, медицину говорят, номерок к врачу дают через месяц и даже по номерку можешь отсидеть в очереди 4 часа. Конечно сейчас не средневековье и никто не живет в пещерах. Кстати в италии еще более печально в медицине.

В институтах в финл.учатся сколько хотят, ходят когда хотят и при этом получают неплохие стипендии.В итоге людям под 30 а они никогда и нигде не работали .

По-моему это самое настоящее загнивание.

|

|

avgust ( Слушатель ) |

| 20 мар 2023 13:40:42 |

Вы форумом ошиблись, тут нет жёлудей.

К началу СВО от украинской экономики ничего не осталось. Это уже был зомби, питающийся за счёт западных подачек. То есть, крах.

|

|

NavyGator ( Профессионал ) |

| 20 мар 2023 15:29:48 |

Вы ОЧЕНЬ ПЛОХО разбираетесь в экономике. Вот мой пост годичной давности:

Цитата: NavyGator от 25.04.2022 00:08:42

Проблема с банковским кризисом сейчас - это проблема, вызванная ростом учётной ставки ФРС. Ставка повысилась, как мера борьбы с инфляцией, краткосрочно, инфляцию удалось затормозить. Но тут же появилась проблема ликвидности у банков, ибо при общей проблеме долгов, первыми, кто будут страдать от повышения ставок будут именно банки. И это - системный кризис, вызванный повышением ставок, и невозможностью обслуживания долга по этим ставкам. Решать эту проблему можно либо снижением ставки ФРС, а, значит, инфляцию придётся отпустить на волю, не контролируя её, либо заливанием банков ликвидностью, а это - необеспеченные деньги. В условиях фактического перехода мировой экономики в среднесрочной, и даже краткосрочной перспективе с нефтедолларов на нефтеюани, это означает резкое снижение возможности рефинансирования своих долгов. Напомню, что совокупный долг США составляет более 400% ВВП США, и, при этом, возможности рефинансирования этого долга на внешних рынках снижаются. Плюс к тому во весь рост встаёт проблема квадриллионных деривативов, которая при масштабном банковском кризисе обязательно возникнет. Так что у США в текущей ситуации выбор между плохим и очень плохим: банковский кризис - приведёт к быстрому разрушению экономики США, поэтому допустить его ФРС никак не может. Поэтому у них остаётся только два инструмента: либо снижать ставку, либо повышать ставку и заливать деньгами. Напомню, что в общем итоге баланс ФРС вырос только за последнюю за неделю на 297 млрд долларов. Это рекорд за всё время существования ФРС. А проблема остаётся! Напомню, что программа «количественного ужесточения» (Quantitative Tightening, QT), проводимая ФРС с июня минувшего года для борьбы с инфляцией и по сути означающая «печатный станок наоборот», оказалась резко развернута вспять. За девять месяцев проведения QT ФРС удалось сократить свой баланс на 624 млрд долларов, а за последнюю неделю почти половина этого с трудом достигнутого сокращения отдана назад.

То есть мы видим, что несмотря на всю жесткую риторику о борьбе с инфляцией, ФРС готова заливать деньгами в потенциально неограниченных объемах любую нестабильность на финансовых рынках. Как им удастся при этом бороться с инфляцией — большой вопрос!

И ведь банковский кризис - только начинается! Корень проблемы банковского кризиса ФРС погасить не удастся без резкого снижения ставки. Но резкое снижение ставки и заливание банков необеспеченной ликвидностью - это неконтролируемая инфляция.

Таким образом, ФРС стоит перед выбором без выбора. Это классический цугцванг, который приведёт к обрушению экономики США. Вопрос только во времени этого обрушения. Выбор для США стоит такой же, как перед Россией в 1998 году: дефолт или гиперинфляция. И точка невозврата пройдена. Вариантов мягкой посадки нет.

|

|

dmitriк62 ( Практикант ) |

| 20 мар 2023 15:55:19 |

Цитата: NavyGator от 20.03.2023 15:29:48

Отменный пост! спасибо!

Одно уточнение — это никакой не "цугцванг", а натуральный мат в три хода...