Понемножку обо всем

237,878

4,060

66 лет

Карма: +14.72

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Остров Врангеля стал американским? Российский парламентарий ответил: Верните нам Аляску

Статья 212 0

Остров Врангеля стал американским? Российский парламентарий ответил: Верните нам АляскуСтатья 212 0

Сегодня

Чжан Чжаодун

2022-11-06

4 ноября американское СМИ "The Wall Street Journal" опубликовало статью, в которой говорится, что остров Врангеля, российский остров в Северном Ледовитом океане, является территорией США и “оккупирован” Россией. Соединенные Штаты должны вернуть его; В связи с этим Тумусов, депутат Государственной Думы России решительно ответил, что Россия не отдаст ни пяди территории, а Соединенные Штаты должны вернуть Аляску России.

"Wall Street Journal": Россия также оккупирует территорию США

Общедоступная информация показывает, что остров Врангеля (по-русски остров Врангеля) расположен между Восточно-Сибирским морем и Чукотским морем, недалеко от американского штата Аляска. Он является частью природного заповедника "Остров Врангеля" площадью около 7608 квадратных километров и находится под юрисдикцией Чукотского автономного округа России.

Остров назван в честь знаменитого русского исследователя и адмирала Фердинанда Петровича Врангеля, который открыл остров в 1824 году. В 1924 году Советская Красная Армия дислоцировалась на острове Врангеля, а в 1926 году создала постоянную базу.

Но в статье "Wall Street Journal" под названием "Россия также оккупировала территорию США" говорилось, что остров Врангеля является территорией США, но он “оккупирован” Россией с 1924 года. Теперь Соединенные Штаты должны "вернуть" остров Врангеля, потому что на острове находится российская военная база. И это угрожает ”суверенитету Соединенных Штатов".

Расположение острова Врангеля

В статье утверждается, что еще в 1881 году Кэлвин Л. Хупер из Таможенной службы США по борьбе с контрабандой (Calvin L. Hooper) Капитан Хупер и его команда открыли остров Врангеля и водрузили на нем американский флаг. Позже Советская Красная Армия, дислоцированная на острове, изгнала с острова 14 американских поселенцев.

“Остров Врангеля примерно равен по размерам штатам Делавэр и Род-Айленд вместе взятым, и это не бесплодная арктическая пустошь." В статье американских СМИ писалось, что в дополнение к его так называемой российской военной базе, на острове самая высокая в мире плотность гнезд белого медведя и самая большая популяция тихоокеанских моржей, в дополнение к более чем 400 видам растений и более 100 видам перелетных птиц, многие из которых находятся на на грани вымирания.

Чтобы защитить эти исчезающие виды, российское правительство создало здесь природный заповедник "Остров Врангеля". Эта охраняемая территория расположена за Полярным кругом и включает в себя горы острова Врангеля (7608 квадратных километров), острова Герольд (11 квадратных километров) и близлежащие воды. В 2004 году эта охраняемая территория была включена в список Всемирного природного наследия Организации Объединенных Наций и является самым северным объектом всемирного наследия на Земле.

В дополнение к животным и растительным ресурсам острова в статье The Wall Street Journal также упоминалось: “Есть признаки того, что остров Врангеля содержит большое количество нефти, природного газа и других полезных ископаемых под землей, и его ценность нельзя недооценивать.”

Остров Врангеля Источник: The Wall Street Journal

На самом деле спор о суверенитете над островом Врангеля продолжается уже несколько десятилетий.

Еще 30 лет назад сенатор-республиканец от штата Аляска Фрэнк Мурковски заявил, что соглашение о морской границе между Соединенными Штатами и Советским Союзом, подписанное в 1991 году, не повлияет на возможные будущие претензии Соединенных Штатов на суверенитет над этими островами.

Согласно границам этого соглашения, остров Врангеля является российской территорией. Это соглашение было одобрено Сенатом США в 1991 году, но Российская Дума еще не одобрила его, но две страны соблюдают эту границу в последние десятилетия.

В последние годы российское правительство объявило, что оно обладает суверенитетом над прилегающей к острову Врангеля морской территорией площадью 1,2 миллиона квадратных километров, против чего решительно выступили соседние страны, такие как Соединенные Штаты и Канада. В Соединенных Штатах есть много групп, которые заявили, что в 1867 году американский капитан китобойного промысла Томас Лонг открыл остров Врангеля. Этот остров принадлежит Соединенным Штатам и настоятельно требовал восстановления его статуса. Российский ответ заключался в том, что остров был открыт русским адмиралом Врангелем в 1824 году. В то время даже Аляска была российской территорией.

Википедия инфографика границ, разграниченных американо-советским соглашением о морской границе 1991 года

После того как The Wall Street Journal опубликовала статью, призывающую Соединенные Штаты “вернуть” остров Врангель, реакция России была такой же жесткой, как и прежде, заявив, что Россия этого не допустит, и Соединенные Штаты должны также вернуть Аляску России.

5 ноября РИА Новости сообщило, что Тумусов (депутат Государственной Думы РФ Федот Тумусов), депутат Государственной Думы России, заявил в интервью в тот день: “Остров Врангеля - российская территория, и мы не отдадим ни пяди земли нашей Родины. И согласно недавним поправкам, в Конституции также конкретно оговаривается, что мы не можем отказаться от одного квадратного метра земли, иначе это государственное преступление, что невозможно.”

РИА Новости: Депутаты Госдумы призывают США вернуть Аляску России

Тумусов также сказал, что Аляска тоже русская, потому что, когда американцы покупали землю у царской России в 1867 году, они не платили, и продажа не учитывалась.

Он сказал: “Аляска наша. Пусть они вернут ее. Я уверен, что Аляска - русская земля. Я имею в виду, что американцы даже не заплатили русскому царю, они нарушили договор купли-продажи. Поэтому Соединенным Штатам необходимо вернуть Аляску, чтобы это было более справедливо.”

И многое другое на Дзен - Хроники Хаоса

Аналитик составяющий свое заключение по неполным данным подобен игроку ставящему на число рулетки.

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

66 лет

Карма: +14.72

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

"С легким паром 2022" (американская версия)

Сегодня

Финансовый директор Tyson Foods арестован после того, как напился, вломился в дом и заснул в постели случайной женщины

ТАЙЛЕР ДЕРДЕН

7 НОЯБРЯ 2022 Г.

Финансовый директор Tyson Foods Джон Р. Тайсон, сын председателя правления Джона Х. Тайсона, был арестован рано утром в воскресенье после того, как он напился, ворвался в дом случайной женщины и заснул в ее постели, сообщает Fox16 .

Джон Р. Тайсон отправлен в тюрьму округа Вашингтон. | Предоставлено: Офис шерифа округа Вашингтон

Согласно предварительному отчету об аресте, примерно в 2:05 утра в воскресенье, 6 ноября, 32-летний Тайсон был найден спящим в постели женщины в ее доме, расположенном по адресу 445 N Mock Ave. Женщина позвонила в полицию, когда приехала и обнаружила Тайсона, которого она не знала.Она сказала диспетчерам, что, по ее мнению, входная дверь была оставлена незапертой, и именно так он вошел.По прибытии полиция обнаружила Тайсона в задней спальне с его одеждой перед кроватью и опознала его по водительским правам. - Fox16

Когда прибыла полиция и попыталась разбудить Тайсона, он не смог ответить и попытался снова заснуть, ненадолго приподнявшись.

Согласно полицейскому отчету, от него пахло алкоголем, а движения казались "вялыми и нескоординированными".

Он был арестован за незаконное проникновение на территорию и опьянение в общественном месте и помещен в центр заключения округа Вашингтон, откуда был освобожден в воскресенье вечером.

Тайсон был назначен финансовым директором 2 октября, а также является исполнительным вице-президентом.

Могло быть и хуже, по крайней мере, он не укусил парня за нос на парковке...

И многое другое на Дзен - Хроники Хаоса

Сегодня

Финансовый директор Tyson Foods арестован после того, как напился, вломился в дом и заснул в постели случайной женщины

ТАЙЛЕР ДЕРДЕН

7 НОЯБРЯ 2022 Г.

Финансовый директор Tyson Foods Джон Р. Тайсон, сын председателя правления Джона Х. Тайсона, был арестован рано утром в воскресенье после того, как он напился, ворвался в дом случайной женщины и заснул в ее постели, сообщает Fox16 .

Джон Р. Тайсон отправлен в тюрьму округа Вашингтон. | Предоставлено: Офис шерифа округа Вашингтон

Согласно предварительному отчету об аресте, примерно в 2:05 утра в воскресенье, 6 ноября, 32-летний Тайсон был найден спящим в постели женщины в ее доме, расположенном по адресу 445 N Mock Ave. Женщина позвонила в полицию, когда приехала и обнаружила Тайсона, которого она не знала.Она сказала диспетчерам, что, по ее мнению, входная дверь была оставлена незапертой, и именно так он вошел.По прибытии полиция обнаружила Тайсона в задней спальне с его одеждой перед кроватью и опознала его по водительским правам. - Fox16

Когда прибыла полиция и попыталась разбудить Тайсона, он не смог ответить и попытался снова заснуть, ненадолго приподнявшись.

Согласно полицейскому отчету, от него пахло алкоголем, а движения казались "вялыми и нескоординированными".

Он был арестован за незаконное проникновение на территорию и опьянение в общественном месте и помещен в центр заключения округа Вашингтон, откуда был освобожден в воскресенье вечером.

Тайсон был назначен финансовым директором 2 октября, а также является исполнительным вице-президентом.

Могло быть и хуже, по крайней мере, он не укусил парня за нос на парковке...

И многое другое на Дзен - Хроники Хаоса

Аналитик составяющий свое заключение по неполным данным подобен игроку ставящему на число рулетки.

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

66 лет

Карма: +14.72

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Украина открыто отвергает сообщения о давлении Белого дома на переговоры

ТАЙЛЕР ДЕРДЕН

8 НОЯБРЯ 2022 Г.

Руководство Украины отреагировало на сообщение Washington Post, опубликованное в выходные, в котором говорилось, что Белый дом в частном порядке призывает украинское правительство проявить открытость к переговорам с Россией. В докладе названы эти усилия частью "продуманной попытки обеспечить, чтобы правительство в Киеве поддерживало поддержку других стран, сталкивающихся с избирателями, опасающимися разжигания войны на многие годы вперед". Он также сослался на "усталость от Украины" среди голосующей западной общественности.

В ответ советник президента Украины Владимира Зеленского подтвердил давно заявленную позицию о том, что переговоры остаются невозможными, пока президентом является Владимир Путин.

"Украина никогда не отказывалась от переговоров. Наша позиция на переговорах известна и открыта", - написал советник президента Михаил Подоляк в Twitter. Он оговорился, что переговоры могут начаться только после вывода российских войск с территории Украины. Затем он задал вопрос: "Готов ли Путин? Очевидно, что нет. Поэтому мы конструктивны в нашей оценке: мы поговорим со следующим лидером РФ [Российской Федерации] ".

Через Associated Press

В начале октября Зеленский подписал указ, направленный на закрепление позиции в украинском законодательстве, в котором говорится, что переговоры никогда не могут проводиться с Путиным у власти. "Он (Путин) не знает, что такое достоинство и честность. Поэтому мы готовы к диалогу с Россией, но с другим президентом России ", - объяснил тогда Зеленский.

Киев не только заявил, что не будет вести переговоры, пока не выгонит Россию из Украины, но Зеленский даже пообещал "освободить" Крым. Если придерживаться такой жесткой линии в отношении конфликта, это, вероятно, приведет к разрушительному и медленно затухающему конфликту, возможно, на долгие годы, или к неконтролируемой эскалации, которая в конечном итоге приведет Запад к более непосредственному участию в войне против России.

В отчете WaPo указано, что Белый дом полностью осознает растущую усталость от войны, в том числе на фоне возросших громких возражений Республиканской партии против подхода "карт-бланш" к иностранной помощи Украине:

В то время как официальные лица США разделяют оценку своих украинских коллег о том, что Путин пока несерьезно относится к переговорам, они признают, что запрет президента Владимира Зеленского на переговоры с ним вызвал обеспокоенность в некоторых частях Европы, Африки и Латинской Америки, где разрушительное воздействие войны на доступность и стоимость продовольствия и продовольствия.топливо ощущается наиболее остро."Усталость от Украины - это реальная вещь для некоторых наших партнеров", - сказал один американский чиновник, который, как и другие, опрошенные для этого отчета, говорил на условиях анонимности, чтобы обсудить деликатные разговоры между Вашингтоном и Киевом.

— Михайло Подоляк (@Podolyak_M) November 7, 2022 Важно: Украина никогда не отказывалась от переговоров. Наша позиция на переговорах известна и открыта.

1. Сначала РФ выводит войска из (Укр Флаг)

2. После все остальное

Готов ли Путин? Очевидно, что нет. Поэтому мы конструктивны в нашей оценке: мы поговорим со следующим лидером РФ.

Официальные лица США, упомянутые в докладе, заявили, что наступление суровой зимы и тот факт, что Украина уже испытывает постоянные аварийные отключения электроэнергии из-за нападений России на энергосистему, вероятно, заставят Зеленского согласиться на переговоры о прекращении огня.

Официальные лица США считают, что Киев "пытается зафиксировать как можно больше военных достижений до наступления зимы, когда может появиться окно для дипломатии". В настоящее время среди американских избирателей наблюдается растущий скептицизм и некоторая степень неприятия десятков миллиардов долларов, выделяемых Украине, даже на фоне растущих цен на продовольствие и энергоносители, а также инфляции внутри страны.

И многое другое на Дзен - Хроники Хаоса

ТАЙЛЕР ДЕРДЕН

8 НОЯБРЯ 2022 Г.

Руководство Украины отреагировало на сообщение Washington Post, опубликованное в выходные, в котором говорилось, что Белый дом в частном порядке призывает украинское правительство проявить открытость к переговорам с Россией. В докладе названы эти усилия частью "продуманной попытки обеспечить, чтобы правительство в Киеве поддерживало поддержку других стран, сталкивающихся с избирателями, опасающимися разжигания войны на многие годы вперед". Он также сослался на "усталость от Украины" среди голосующей западной общественности.

В ответ советник президента Украины Владимира Зеленского подтвердил давно заявленную позицию о том, что переговоры остаются невозможными, пока президентом является Владимир Путин.

"Украина никогда не отказывалась от переговоров. Наша позиция на переговорах известна и открыта", - написал советник президента Михаил Подоляк в Twitter. Он оговорился, что переговоры могут начаться только после вывода российских войск с территории Украины. Затем он задал вопрос: "Готов ли Путин? Очевидно, что нет. Поэтому мы конструктивны в нашей оценке: мы поговорим со следующим лидером РФ [Российской Федерации] ".

Через Associated Press

В начале октября Зеленский подписал указ, направленный на закрепление позиции в украинском законодательстве, в котором говорится, что переговоры никогда не могут проводиться с Путиным у власти. "Он (Путин) не знает, что такое достоинство и честность. Поэтому мы готовы к диалогу с Россией, но с другим президентом России ", - объяснил тогда Зеленский.

Киев не только заявил, что не будет вести переговоры, пока не выгонит Россию из Украины, но Зеленский даже пообещал "освободить" Крым. Если придерживаться такой жесткой линии в отношении конфликта, это, вероятно, приведет к разрушительному и медленно затухающему конфликту, возможно, на долгие годы, или к неконтролируемой эскалации, которая в конечном итоге приведет Запад к более непосредственному участию в войне против России.

В отчете WaPo указано, что Белый дом полностью осознает растущую усталость от войны, в том числе на фоне возросших громких возражений Республиканской партии против подхода "карт-бланш" к иностранной помощи Украине:

В то время как официальные лица США разделяют оценку своих украинских коллег о том, что Путин пока несерьезно относится к переговорам, они признают, что запрет президента Владимира Зеленского на переговоры с ним вызвал обеспокоенность в некоторых частях Европы, Африки и Латинской Америки, где разрушительное воздействие войны на доступность и стоимость продовольствия и продовольствия.топливо ощущается наиболее остро."Усталость от Украины - это реальная вещь для некоторых наших партнеров", - сказал один американский чиновник, который, как и другие, опрошенные для этого отчета, говорил на условиях анонимности, чтобы обсудить деликатные разговоры между Вашингтоном и Киевом.

— Михайло Подоляк (@Podolyak_M) November 7, 2022 Важно: Украина никогда не отказывалась от переговоров. Наша позиция на переговорах известна и открыта.

1. Сначала РФ выводит войска из (Укр Флаг)

2. После все остальное

Готов ли Путин? Очевидно, что нет. Поэтому мы конструктивны в нашей оценке: мы поговорим со следующим лидером РФ.

Официальные лица США, упомянутые в докладе, заявили, что наступление суровой зимы и тот факт, что Украина уже испытывает постоянные аварийные отключения электроэнергии из-за нападений России на энергосистему, вероятно, заставят Зеленского согласиться на переговоры о прекращении огня.

Официальные лица США считают, что Киев "пытается зафиксировать как можно больше военных достижений до наступления зимы, когда может появиться окно для дипломатии". В настоящее время среди американских избирателей наблюдается растущий скептицизм и некоторая степень неприятия десятков миллиардов долларов, выделяемых Украине, даже на фоне растущих цен на продовольствие и энергоносители, а также инфляции внутри страны.

И многое другое на Дзен - Хроники Хаоса

Аналитик составяющий свое заключение по неполным данным подобен игроку ставящему на число рулетки.

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

66 лет

Карма: +14.72

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Массовые увольнения приходят на Уолл-стрит: Citi увольняет "десятки" инвестиционных банкиров

Статья 160 0

Массовые увольнения приходят на Уолл-стрит: Citi увольняет "десятки" инвестиционных банкировСтатья 160 0

Сегодня

ТАЙЛЕР ДЕРДЕН

8 НОЯБРЯ 2022 Г.

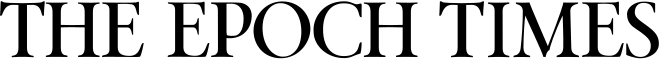

Технологические компании "неожиданно" увольняют тысячи высокооплачиваемых, проснувшихся миллениалов, в то время как экономика США рушится в худшую рецессию со времен Lehman...

— Письмо Кобейси (@KobeissiLetter) 8 ноября 2022 годаУвольнения в этом месяце (% работников):

1. Twitter: 50%

2. Cameo: 25%

3. Robinhood: 23%

4. Intel: 20%

5. Snapchat: 20%

6. Coinbase: 18%

7. Opendoor: 18%

8. Stripe: 14%

9. Lyft: 13%

10. Shopify: 10%

11. Мета: “Тысячи”

12. Apple: Замораживание найма

13. Amazon: Замораживание найма

... волна массовых увольнений, наконец, докатилась до еще более высокооплачиваемой Уолл-стрит, где, как сообщает Bloomberg, Citigroup является первым банком, который на этой неделе ликвидировал десятки рабочих мест в своем инвестиционно-банковском подразделении.

Сокращения затронули сотрудников по всему миру в инвестиционно-банковской группе, в которую входит ее подразделение capital markets, сказали люди, которые попросили не называть их имен, поскольку информация является частной.

Причина массовых увольнений заключается в том, что сборы за инвестиционно-банковские услуги в Citigroup, возглавляемой генеральным директором Джейн Фрейзер, упали на 64% в третьем квартале.

Однако, поскольку Citi вряд ли уникален, поскольку канал ibanking на Уолл-стрит забит из-за поступлений, связанных с экономическим спадом, а сборы за инвестиционно-банковские операции в третьем квартале упали более чем на 50% до 6,4 млрд долларов, что является худшим показателем третьего квартала с 2012 года, Citigroup может стать первым крупным банком, который уволил "десятки" но это не будет последним, и в ближайшие дни и недели мы ожидаем много подобных массовых заявлений об увольнениях практически от всех других банков.

И многое другое на Дзен - Хроники Хаоса

Аналитик составяющий свое заключение по неполным данным подобен игроку ставящему на число рулетки.

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

66 лет

Карма: +14.72

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Румыния, союзник или соперник? Политика президента-немца вызывает сомнения

Сегодня

АНТОНИ РЫБЧИНСКИЙ

8.11.2022,

Prezydent Klaus Iohannis (fot. Tomas Tkacik/SOPA Images/LightRocket via Getty Images)

Две страны на восточном фланге НАТО могут претендовать на роль лидера всего региона: Польша и Румыния. До сих пор мы видели согласованное сотрудничество, но начало войны России с Украиной сделало Варшаву номером 1. У Бухареста, похоже, есть проблема с этим – то, что, вероятно, не хотят видеть наши политики, и что с удовольствием используют Германия и Франция.

До недавнего времени не было никаких сомнений в том, что первую скрипку в инициативе Трехморья играет Польша. Не всем это нравится, и в нашем регионе, и прежде всего за его пределами. Тем более следует серьезно отнестись к тому, что произошло во второй половине июня в Киеве и Риге.

Быть лидером

20-21 июня в столице Латвии прошел очередной саммит по инициативе Трехморья. Как всегда, нужно было решить, где будет проходить следующий. До сих пор аналогичную встречу еще не проводили пять стран-членов: Чехия, Словакия, Венгрия, Австрия и Литва. В Чехии в следующем году пройдут президентские выборы, и неизвестно, кто будет принимать после пражских выборов, поэтому они не баллотировались на саммит. Словакия находится в процессе руководства Вышеградской группой, Венгрия изолирована из-за пророссийской политики, а Австрия является членом инициативы больше „на бумаге”, чем реально. Таким образом, естественным кандидатом казалась Литва, особенно в свете ее активной политики в отношении войны на Украине или угроз Китая. Она является одним из ближайших польских союзников.

Литовцы были готовы взять на себя роль хозяина, однако некоторые другие участники были против организации саммита два раза подряд в странах Балтии. В этой ситуации Вильнюс решил, что не будет претендовать на организацию после того, как саммит прошел в столице соседней Латвии. Но все-таки у Литвы был шанс, и тем более это должно было волновать Польшу. В игру вступила Румыния. Решение поручить этой стране провести очередную встречу президентов в 2023 году стало неожиданностью для части наблюдателей. Бухарест уже принимал лидеров региона в 2018 году, и в последнее время трудно увидеть какую – то очень активную его политику, особенно когда речь идет о войне на Украине.

Несмотря на это, президент Клаус Йоханнис, заявляя о своем желании провести саммит, подчеркнул, что Бухарест берет на себя „председательство в инициативе Трехморья”. Это явное заявление о желании играть активную роль в этом формате до проведения встречи, хотя формула президентства официально не закреплена ни в одном из документов инициативы на сегодняшний день. Такая активность может указывать на то, что румыны хотят взять на себя прежнюю роль Хорватии - со-лидера (наряду с Польшей) инициативы Трехморья. Но, в отличие от Загреба, они не захотят довольствоваться ролью слабого польского партнера. Амбиции Румынии не должны удивлять. Это вторая по величине страна региона, наряду с Польшей, с большими амбициями в этой части Европы и амбициями быть главным партнером так называемого Старого Запада в области Междуморья.

Киевская экспедиция

Эффективный захват роли организатора очередного саммита по инициативе Трехморья в 2023 году укрепляет позиции Румынии в Центральной и Восточной Европе. Выгодно ли это Польше? Нельзя забывать, что Бухарест не играет такой важной роли в поддержке Украины со стороны Запада, с англосаксами во главе, как Польша. По разным причинам именно Варшава сегодня оказывается более ценным союзником для США, чем Румыния – ведь в течение многих лет обе эти страны сравнивались и изображались как два столпа американского присутствия на восточном фланге НАТО.

Так стоит ли опасаться, что чувствующая себя недооцененной Румыния будет искать ключевых союзников там, где Польша может видеть только неблагоприятных партнеров в рамках НАТО и ЕС? Ключевым моментом для ответа на этот вопрос может быть то, что произошло в июне. Участвуя в визите лидеров Германии, Франции и Италии в Киев, Иоаннис недвусмысленно вписался в позицию подчинения своих интересов ключевым столицам Западной Европы. Польский лидер поехал в столицу Украины несколькими месяцами ранее в сопровождении нескольких других партнеров из региона. Но не Румынии. Присутствие Иоанниса в компании Драги, Макрона и Шольца могло быть воспринято как поддержка их политики в связи с конфликтом на Украине.

Иоаннис не хотел оказаться в тени польского партнера. Он выбрал страны, которые, как оказалось, когда дело доходит до помощи России, на первой линии не находятся. Хотя даже румынские СМИ указывали президенту, что он делает в Киеве цветок для дубленки, это не помешало ему заявить, что он представляет там Центральную Европу. Хотя никто такого разрешения ему не давал. А уж особенно Польша, несомненно, главный союзник Украины в регионе в ходе этой войны.

Что касается позиции по отношению к войне на востоке, то, как справедливо заметил Пшемыслав Журавский В. А. Граевский в тексте, опубликованном на сайте TVP Info, „Румыния скрылась, а действия на украинском направлении до сих пор ограничивались в основном гуманитарными действиями, хотя она также отправила Украине несколько боеприпасов и военной техники. ( ... ) Румыния в плане военной поддержки Киева, однако, не входит в ту же группу, что и Польша, Прибалтика, Скандинавия, Словакия и Чехия”.

(Не)здоровая конкуренция

Самопровозглашенное румынское «председательство» перед саммитом в Бухаресте, вероятно, послужит, в частности, усилению усилий по предоставлению Германии статуса полноправного члена проекта (в настоящее время они являются «стратегическим партнером» на паритетных началах с США и Еврокомиссией). Это самая большая угроза, связанная с попытками завоевать доминирующее положение у Трехморских румын. Не случайно президент Йоханнис является этническим немцем (из Трансильвании) и лучше говорит по-немецки, чем по-румынски. Не случайно именно в Бухаресте на саммите по инициативе Трехморья в 2018 году в роли наблюдателя впервые приняла участие Германия.

Это не первый случай, когда Берлин соблазняет Румынию позицией самого важного партнера "Старого Запада" в нашей части Европы. В 2006 году Польша наложила вето на мандат Европейской комиссии на переговоры о новом соглашении о партнерстве и сотрудничестве между ЕС и Россией после того, как Россия ранее наложила эмбарго на польский импорт сельскохозяйственной продукции. Это очень не понравилось Брюсселю и, прежде всего, Берлину. Именно Германия в первой половине 2007 года вступила в должность президента ЕС. Так была придумана инициатива Черноморской синергии-форум сотрудничества ЕС с Молдавией, Украиной, Россией, Арменией, Азербайджаном, Грузией и Турцией. От Союза этим форумом должны были управлять Румыния, Болгария и Греция, но с преобладающей ролью Бухареста.

В последние годы Польша конкурирует с Румынией за роль самого важного партнера США в Центральной, Восточной Европе и на Балканах. В контексте войны России с Украиной

Бухарест проигрывает эту конкуренцию. Конечно, американцы говорят о Румынии в контексте экспорта украинского зерна, но не стоит скрывать, что именно Польша определенно стала региональным партнером США в оказании помощи Украине и вообще в борьбе с Россией. Вопрос в том, не будет ли Бухарест, все еще соревнуясь за положение самого важного партнера „Старого Запада” в этой части Европы, просто искать другого союзника? Не США, а Германия и Франция. В конце концов, Иоаннис сам Трансильванский немец, а с Францией Румынию связывают исторические и культурные связи – это не следует игнорировать. Поэтому, возможно, Иоаннис согласился на малоизвестную для него поездку в Киев. Помня о том, что Польша и Румыния во многих вопросах являются естественными партнерами и союзниками, мы не должны позволять Бухаресту опередить в гонке на устойчивую позицию лидера восточного фланга НАТО и этой части ЕС. И, прежде всего, позволить немцам вводить разногласия в нашем регионе. Что также должны понимать власти Румынии.

И многое другое на Дзен - Хроники Хаоса

Сегодня

АНТОНИ РЫБЧИНСКИЙ

8.11.2022,

Prezydent Klaus Iohannis (fot. Tomas Tkacik/SOPA Images/LightRocket via Getty Images)

Две страны на восточном фланге НАТО могут претендовать на роль лидера всего региона: Польша и Румыния. До сих пор мы видели согласованное сотрудничество, но начало войны России с Украиной сделало Варшаву номером 1. У Бухареста, похоже, есть проблема с этим – то, что, вероятно, не хотят видеть наши политики, и что с удовольствием используют Германия и Франция.

До недавнего времени не было никаких сомнений в том, что первую скрипку в инициативе Трехморья играет Польша. Не всем это нравится, и в нашем регионе, и прежде всего за его пределами. Тем более следует серьезно отнестись к тому, что произошло во второй половине июня в Киеве и Риге.

Быть лидером

20-21 июня в столице Латвии прошел очередной саммит по инициативе Трехморья. Как всегда, нужно было решить, где будет проходить следующий. До сих пор аналогичную встречу еще не проводили пять стран-членов: Чехия, Словакия, Венгрия, Австрия и Литва. В Чехии в следующем году пройдут президентские выборы, и неизвестно, кто будет принимать после пражских выборов, поэтому они не баллотировались на саммит. Словакия находится в процессе руководства Вышеградской группой, Венгрия изолирована из-за пророссийской политики, а Австрия является членом инициативы больше „на бумаге”, чем реально. Таким образом, естественным кандидатом казалась Литва, особенно в свете ее активной политики в отношении войны на Украине или угроз Китая. Она является одним из ближайших польских союзников.

Литовцы были готовы взять на себя роль хозяина, однако некоторые другие участники были против организации саммита два раза подряд в странах Балтии. В этой ситуации Вильнюс решил, что не будет претендовать на организацию после того, как саммит прошел в столице соседней Латвии. Но все-таки у Литвы был шанс, и тем более это должно было волновать Польшу. В игру вступила Румыния. Решение поручить этой стране провести очередную встречу президентов в 2023 году стало неожиданностью для части наблюдателей. Бухарест уже принимал лидеров региона в 2018 году, и в последнее время трудно увидеть какую – то очень активную его политику, особенно когда речь идет о войне на Украине.

Несмотря на это, президент Клаус Йоханнис, заявляя о своем желании провести саммит, подчеркнул, что Бухарест берет на себя „председательство в инициативе Трехморья”. Это явное заявление о желании играть активную роль в этом формате до проведения встречи, хотя формула президентства официально не закреплена ни в одном из документов инициативы на сегодняшний день. Такая активность может указывать на то, что румыны хотят взять на себя прежнюю роль Хорватии - со-лидера (наряду с Польшей) инициативы Трехморья. Но, в отличие от Загреба, они не захотят довольствоваться ролью слабого польского партнера. Амбиции Румынии не должны удивлять. Это вторая по величине страна региона, наряду с Польшей, с большими амбициями в этой части Европы и амбициями быть главным партнером так называемого Старого Запада в области Междуморья.

Киевская экспедиция

Эффективный захват роли организатора очередного саммита по инициативе Трехморья в 2023 году укрепляет позиции Румынии в Центральной и Восточной Европе. Выгодно ли это Польше? Нельзя забывать, что Бухарест не играет такой важной роли в поддержке Украины со стороны Запада, с англосаксами во главе, как Польша. По разным причинам именно Варшава сегодня оказывается более ценным союзником для США, чем Румыния – ведь в течение многих лет обе эти страны сравнивались и изображались как два столпа американского присутствия на восточном фланге НАТО.

Так стоит ли опасаться, что чувствующая себя недооцененной Румыния будет искать ключевых союзников там, где Польша может видеть только неблагоприятных партнеров в рамках НАТО и ЕС? Ключевым моментом для ответа на этот вопрос может быть то, что произошло в июне. Участвуя в визите лидеров Германии, Франции и Италии в Киев, Иоаннис недвусмысленно вписался в позицию подчинения своих интересов ключевым столицам Западной Европы. Польский лидер поехал в столицу Украины несколькими месяцами ранее в сопровождении нескольких других партнеров из региона. Но не Румынии. Присутствие Иоанниса в компании Драги, Макрона и Шольца могло быть воспринято как поддержка их политики в связи с конфликтом на Украине.

Иоаннис не хотел оказаться в тени польского партнера. Он выбрал страны, которые, как оказалось, когда дело доходит до помощи России, на первой линии не находятся. Хотя даже румынские СМИ указывали президенту, что он делает в Киеве цветок для дубленки, это не помешало ему заявить, что он представляет там Центральную Европу. Хотя никто такого разрешения ему не давал. А уж особенно Польша, несомненно, главный союзник Украины в регионе в ходе этой войны.

Что касается позиции по отношению к войне на востоке, то, как справедливо заметил Пшемыслав Журавский В. А. Граевский в тексте, опубликованном на сайте TVP Info, „Румыния скрылась, а действия на украинском направлении до сих пор ограничивались в основном гуманитарными действиями, хотя она также отправила Украине несколько боеприпасов и военной техники. ( ... ) Румыния в плане военной поддержки Киева, однако, не входит в ту же группу, что и Польша, Прибалтика, Скандинавия, Словакия и Чехия”.

(Не)здоровая конкуренция

Самопровозглашенное румынское «председательство» перед саммитом в Бухаресте, вероятно, послужит, в частности, усилению усилий по предоставлению Германии статуса полноправного члена проекта (в настоящее время они являются «стратегическим партнером» на паритетных началах с США и Еврокомиссией). Это самая большая угроза, связанная с попытками завоевать доминирующее положение у Трехморских румын. Не случайно президент Йоханнис является этническим немцем (из Трансильвании) и лучше говорит по-немецки, чем по-румынски. Не случайно именно в Бухаресте на саммите по инициативе Трехморья в 2018 году в роли наблюдателя впервые приняла участие Германия.

Это не первый случай, когда Берлин соблазняет Румынию позицией самого важного партнера "Старого Запада" в нашей части Европы. В 2006 году Польша наложила вето на мандат Европейской комиссии на переговоры о новом соглашении о партнерстве и сотрудничестве между ЕС и Россией после того, как Россия ранее наложила эмбарго на польский импорт сельскохозяйственной продукции. Это очень не понравилось Брюсселю и, прежде всего, Берлину. Именно Германия в первой половине 2007 года вступила в должность президента ЕС. Так была придумана инициатива Черноморской синергии-форум сотрудничества ЕС с Молдавией, Украиной, Россией, Арменией, Азербайджаном, Грузией и Турцией. От Союза этим форумом должны были управлять Румыния, Болгария и Греция, но с преобладающей ролью Бухареста.

В последние годы Польша конкурирует с Румынией за роль самого важного партнера США в Центральной, Восточной Европе и на Балканах. В контексте войны России с Украиной

Бухарест проигрывает эту конкуренцию. Конечно, американцы говорят о Румынии в контексте экспорта украинского зерна, но не стоит скрывать, что именно Польша определенно стала региональным партнером США в оказании помощи Украине и вообще в борьбе с Россией. Вопрос в том, не будет ли Бухарест, все еще соревнуясь за положение самого важного партнера „Старого Запада” в этой части Европы, просто искать другого союзника? Не США, а Германия и Франция. В конце концов, Иоаннис сам Трансильванский немец, а с Францией Румынию связывают исторические и культурные связи – это не следует игнорировать. Поэтому, возможно, Иоаннис согласился на малоизвестную для него поездку в Киев. Помня о том, что Польша и Румыния во многих вопросах являются естественными партнерами и союзниками, мы не должны позволять Бухаресту опередить в гонке на устойчивую позицию лидера восточного фланга НАТО и этой части ЕС. И, прежде всего, позволить немцам вводить разногласия в нашем регионе. Что также должны понимать власти Румынии.

И многое другое на Дзен - Хроники Хаоса

Аналитик составяющий свое заключение по неполным данным подобен игроку ставящему на число рулетки.

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

66 лет

Карма: +14.72

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Переподключение Евразии: г-н Патрушев отправляется в Тегеран

Сегодня

Пепе Эскобар

10 ноября 2022 года

Встреча на этой неделе между двумя руководителями евразийских служб безопасности - это еще один шаг к стиранию чрезмерного азиатского влияния Запада.

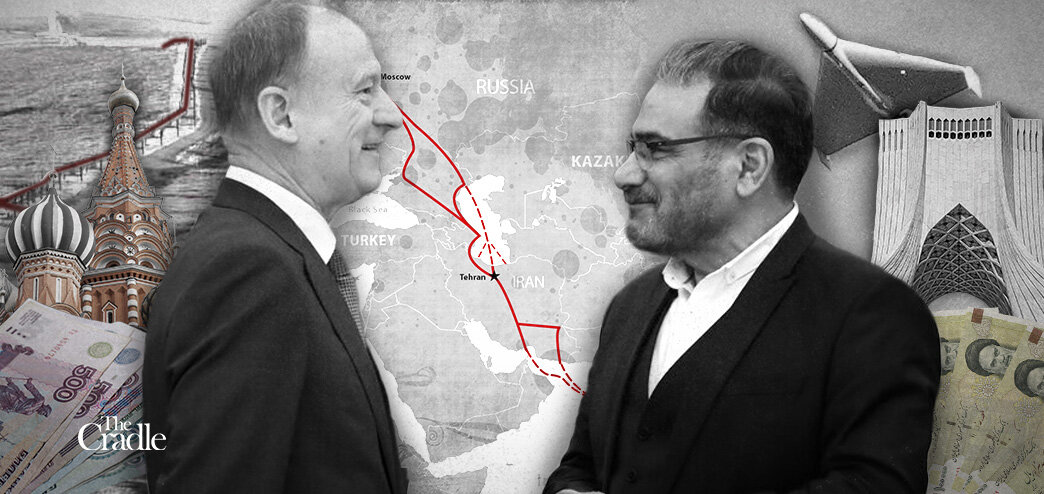

Фото предоставлено: The Cradle

Два парня тусуются в уютной комнате в Тегеране с дразнящей новой картой мира на заднем плане.

Здесь нечего посмотреть? Наоборот. Эти два гиганта евразийской безопасности не уступают – необычно расслабленным - секретарю Совета безопасности России Николаю Патрушеву и Али Шамхани, секретарю Высшего совета национальной безопасности Ирана.

И почему они так расслаблены? Потому что перспективы на будущее, вращающиеся вокруг главной темы их беседы - российско-иранского стратегического партнерства – не могут быть более захватывающими.

Это было очень серьезное деловое мероприятие: официальный визит по приглашению Шамхани.

Патрушев был в Тегеране в тот самый день, когда министр обороны России Сергей Шойгу – следуя рекомендации генерала Сергея Суровикина, главного командующего Специальной военной операцией, - отдал приказ об отступлении Русских из Херсона.

Патрушев знал об этом несколько дней, поэтому у него не было проблем с тем, чтобы сесть в самолет, чтобы заняться делами в Тегеране. В конце концов, херсонская драма является частью переговоров Патрушева с советником по национальной безопасности США Джейком Салливаном по Украине, которые продолжаются уже несколько недель, а Саудовская Аравия выступает в качестве возможного посредника.

Помимо Украины, собеседники обсудили “информационную безопасность, а также меры по противодействию вмешательству во внутренние дела обеих стран со стороны западных спецслужб”, согласно сообщению российского информационного агентства ТАСС.

Обе страны, как мы знаем, являются особыми целями западной информационной войны и саботажа, причем Иран в настоящее время находится в центре одной из этих непреодолимых, поддерживаемых из-за рубежа кампаний по дестабилизации.

Патрушев был официально принят президентом Ирана Ибрагимом Раиси, который сразу перешел к делу: “Сотрудничество независимых стран является самым решительным ответом на санкции и политику дестабилизации США и их союзников”.

Патрушев, со своей стороны, заверил Раиси, что для Российской Федерации стратегические отношения с Ираном имеют важное значение для национальной безопасности России.

Это выходит далеко за рамки беспилотников–камикадзе Geranium-2 – российских двоюродных братьев "Шахед-136", сеющих хаос на поле боя на Украине. Что, кстати, вызвало прямое упоминание Шамхани позже: “Иран приветствует мирное урегулирование на Украине и выступает за мир, основанный на диалоге между Москвой и Киевом”.

Патрушев и Шамхани, конечно, обсудили вопросы безопасности и пресловутое “сотрудничество на международной арене”. Но что может быть более важным, так это то, что в состав российской делегации входили чиновники из нескольких ключевых экономических ведомств.

Утечек информации не было, но это говорит о том, что серьезные экономические связи остаются в основе стратегического партнерства между двумя ведущими странами Евразии, на которые распространяются санкции.

Ключевым моментом в обсуждениях был иранский акцент на быстром расширении двусторонней торговли в национальных валютах - рублях и риалах. Так случилось, что это находится в центре стремления как Шанхайской организации сотрудничества (ШОС), так и БРИКС к многополярности. Иран теперь является полноправным членом ШОС – единственной западноазиатской страной, входящей в состав азиатского стратегического гиганта, - и подаст заявку на вступление в БРИКС +.

Обменяемся, поедем

Встреча Патрушева и Шамхани состоялась накануне подписания в следующем месяце колоссальной энергетической сделки с "Газпромом" на 40 миллиардов долларов, о чем ранее объявил заместитель министра иностранных дел Ирана Махди Сафари.

Национальная иранская нефтяная компания (NIOC) уже заключила первоначальную сделку на сумму 6,5 миллиардов долларов. Все это вращается вокруг разработки двух газовых месторождений и шести нефтяных месторождений; обменов на природный газ и нефтепродукты; проектов по сжижению природного газа; и строительства новых газопроводов.

В прошлом месяце вице-премьер России Александр Новак объявил об обмене 5 миллионами тонн нефти и 10 миллиардами кубометров газа, который должен быть завершен к концу 2022 года. И он подтвердил, что “объем российских инвестиций в нефтяные месторождения Ирана увеличится”.

Конечно, бартер идеально подходит для Москвы и Тегерана, чтобы совместно обойти бесконечно проблематичные санкции и вопросы расчетов по платежам, связанные с западной финансовой системой. Кроме того, Россия и Иран могут инвестировать в прямые торговые связи через Каспийское море.

На недавнем саммите Совещания по взаимодействию и мерам доверия в Азии (СВМДА) в Астане, Казахстан, Раиси решительно предложил, чтобы успешная “новая Азия” обязательно разработала эндогенную модель для независимых государств.

Будучи членом ШОС и играя очень важную роль, наряду с Россией и Индией, в Международном транспортном коридоре Север-Юг (INSTC), Раиси позиционирует Иран в ключевом векторе многосторонности.

С тех пор, как Тегеран вступил в ШОС, сотрудничество как с Россией, так и с Китаем, как и следовало ожидать, набирает обороты. Визит Патрушева является частью этого процесса. Тегеран оставляет позади десятилетия иранофобии и всевозможных отклонений от американского “максимального давления” - от санкций до попыток цветной революции – для динамичного подключения по всей Евразии.

ИППО, ШОС, МКТК

Иран является ключевым партнером Инициативы "Один пояс и один путь" (BRI) в рамках грандиозного инфраструктурного проекта Китая по соединению Евразии автомобильным, морским и железнодорожным транспортом. Параллельно мультимодальный МТК под руководством России имеет важное значение для развития торговли между Индийским субконтинентом и Центральной Азией – в то же время укрепляя присутствие России на Южном Кавказе и в регионе Каспийского моря.

Иран и Индия обязались предоставить странам Центральной Азии часть иранского порта Чабахар с доступом к исключительным экономическим зонам.

На недавнем саммите ШОС в Самарканде и Россия, и Китай совершенно ясно дали понять – особенно коллективному западу - что с Ираном больше не будут обращаться как с государством-изгоем.

Поэтому неудивительно, что Иран вступает в новую эру бизнеса со всеми членами ШОС под знаком формирующегося финансового порядка, разрабатываемого в основном Россией, Китаем и Индией. Что касается стратегического партнерства, то связи между Россией и Индией (президент Нарендра Моди назвал это нерушимой дружбой) такие же прочные, как между Россией и Китаем. И когда дело доходит до России, это то, к чему стремится Иран.

Стратегическая встреча Патрушева-Шамхани поднимет истерию Запада до невиданного уровня – поскольку она полностью уничтожит иранофобию и русофобию одним махом. Иран как близкий союзник является беспрецедентным стратегическим преимуществом для России в стремлении к многополярности.

Иран и Евразийский экономический союз (ЕАЭС) уже ведут переговоры о Соглашении о свободной торговле (ЗСТ) параллельно с этими свопами с участием российской нефти. Зависимость Запада от банковской системы обмена сообщениями SWIFT вряд ли имеет какое-либо значение для России и Ирана. Глобальный Юг внимательно следит за этим, особенно по соседству с Ираном, где нефть обычно продается в долларах США.

Любому на западе с IQ выше комнатной температуры начинает становиться ясно, что Совместный всеобъемлющий план действий (JCPOA или иранская ядерная сделка), в конце концов, больше не имеет значения. Будущее Ирана напрямую связано с успехом трех стран БРИКС: России, Китая и Индии. Сам Иран вскоре может стать членом БРИКС +.

И это еще не все: Иран даже становится образцом для подражания для стран Персидского залива: посмотрите на длинную очередь государств региона, стремящихся стать членами ШОС. Трамповские “соглашения Авраама”? Что это? БРИКС / ШОС / ОПОП - единственный путь развития в Западной Азии сегодня.

И многое другое на Дзен - Хроники Хаоса

Сегодня

Пепе Эскобар

10 ноября 2022 года

Встреча на этой неделе между двумя руководителями евразийских служб безопасности - это еще один шаг к стиранию чрезмерного азиатского влияния Запада.

Фото предоставлено: The Cradle

Два парня тусуются в уютной комнате в Тегеране с дразнящей новой картой мира на заднем плане.

Здесь нечего посмотреть? Наоборот. Эти два гиганта евразийской безопасности не уступают – необычно расслабленным - секретарю Совета безопасности России Николаю Патрушеву и Али Шамхани, секретарю Высшего совета национальной безопасности Ирана.

И почему они так расслаблены? Потому что перспективы на будущее, вращающиеся вокруг главной темы их беседы - российско-иранского стратегического партнерства – не могут быть более захватывающими.

Это было очень серьезное деловое мероприятие: официальный визит по приглашению Шамхани.

Патрушев был в Тегеране в тот самый день, когда министр обороны России Сергей Шойгу – следуя рекомендации генерала Сергея Суровикина, главного командующего Специальной военной операцией, - отдал приказ об отступлении Русских из Херсона.

Патрушев знал об этом несколько дней, поэтому у него не было проблем с тем, чтобы сесть в самолет, чтобы заняться делами в Тегеране. В конце концов, херсонская драма является частью переговоров Патрушева с советником по национальной безопасности США Джейком Салливаном по Украине, которые продолжаются уже несколько недель, а Саудовская Аравия выступает в качестве возможного посредника.

Помимо Украины, собеседники обсудили “информационную безопасность, а также меры по противодействию вмешательству во внутренние дела обеих стран со стороны западных спецслужб”, согласно сообщению российского информационного агентства ТАСС.

Обе страны, как мы знаем, являются особыми целями западной информационной войны и саботажа, причем Иран в настоящее время находится в центре одной из этих непреодолимых, поддерживаемых из-за рубежа кампаний по дестабилизации.

Патрушев был официально принят президентом Ирана Ибрагимом Раиси, который сразу перешел к делу: “Сотрудничество независимых стран является самым решительным ответом на санкции и политику дестабилизации США и их союзников”.

Патрушев, со своей стороны, заверил Раиси, что для Российской Федерации стратегические отношения с Ираном имеют важное значение для национальной безопасности России.

Это выходит далеко за рамки беспилотников–камикадзе Geranium-2 – российских двоюродных братьев "Шахед-136", сеющих хаос на поле боя на Украине. Что, кстати, вызвало прямое упоминание Шамхани позже: “Иран приветствует мирное урегулирование на Украине и выступает за мир, основанный на диалоге между Москвой и Киевом”.

Патрушев и Шамхани, конечно, обсудили вопросы безопасности и пресловутое “сотрудничество на международной арене”. Но что может быть более важным, так это то, что в состав российской делегации входили чиновники из нескольких ключевых экономических ведомств.

Утечек информации не было, но это говорит о том, что серьезные экономические связи остаются в основе стратегического партнерства между двумя ведущими странами Евразии, на которые распространяются санкции.

Ключевым моментом в обсуждениях был иранский акцент на быстром расширении двусторонней торговли в национальных валютах - рублях и риалах. Так случилось, что это находится в центре стремления как Шанхайской организации сотрудничества (ШОС), так и БРИКС к многополярности. Иран теперь является полноправным членом ШОС – единственной западноазиатской страной, входящей в состав азиатского стратегического гиганта, - и подаст заявку на вступление в БРИКС +.

Обменяемся, поедем

Встреча Патрушева и Шамхани состоялась накануне подписания в следующем месяце колоссальной энергетической сделки с "Газпромом" на 40 миллиардов долларов, о чем ранее объявил заместитель министра иностранных дел Ирана Махди Сафари.

Национальная иранская нефтяная компания (NIOC) уже заключила первоначальную сделку на сумму 6,5 миллиардов долларов. Все это вращается вокруг разработки двух газовых месторождений и шести нефтяных месторождений; обменов на природный газ и нефтепродукты; проектов по сжижению природного газа; и строительства новых газопроводов.

В прошлом месяце вице-премьер России Александр Новак объявил об обмене 5 миллионами тонн нефти и 10 миллиардами кубометров газа, который должен быть завершен к концу 2022 года. И он подтвердил, что “объем российских инвестиций в нефтяные месторождения Ирана увеличится”.

Конечно, бартер идеально подходит для Москвы и Тегерана, чтобы совместно обойти бесконечно проблематичные санкции и вопросы расчетов по платежам, связанные с западной финансовой системой. Кроме того, Россия и Иран могут инвестировать в прямые торговые связи через Каспийское море.

На недавнем саммите Совещания по взаимодействию и мерам доверия в Азии (СВМДА) в Астане, Казахстан, Раиси решительно предложил, чтобы успешная “новая Азия” обязательно разработала эндогенную модель для независимых государств.

Будучи членом ШОС и играя очень важную роль, наряду с Россией и Индией, в Международном транспортном коридоре Север-Юг (INSTC), Раиси позиционирует Иран в ключевом векторе многосторонности.

С тех пор, как Тегеран вступил в ШОС, сотрудничество как с Россией, так и с Китаем, как и следовало ожидать, набирает обороты. Визит Патрушева является частью этого процесса. Тегеран оставляет позади десятилетия иранофобии и всевозможных отклонений от американского “максимального давления” - от санкций до попыток цветной революции – для динамичного подключения по всей Евразии.

ИППО, ШОС, МКТК

Иран является ключевым партнером Инициативы "Один пояс и один путь" (BRI) в рамках грандиозного инфраструктурного проекта Китая по соединению Евразии автомобильным, морским и железнодорожным транспортом. Параллельно мультимодальный МТК под руководством России имеет важное значение для развития торговли между Индийским субконтинентом и Центральной Азией – в то же время укрепляя присутствие России на Южном Кавказе и в регионе Каспийского моря.

Иран и Индия обязались предоставить странам Центральной Азии часть иранского порта Чабахар с доступом к исключительным экономическим зонам.

На недавнем саммите ШОС в Самарканде и Россия, и Китай совершенно ясно дали понять – особенно коллективному западу - что с Ираном больше не будут обращаться как с государством-изгоем.

Поэтому неудивительно, что Иран вступает в новую эру бизнеса со всеми членами ШОС под знаком формирующегося финансового порядка, разрабатываемого в основном Россией, Китаем и Индией. Что касается стратегического партнерства, то связи между Россией и Индией (президент Нарендра Моди назвал это нерушимой дружбой) такие же прочные, как между Россией и Китаем. И когда дело доходит до России, это то, к чему стремится Иран.

Стратегическая встреча Патрушева-Шамхани поднимет истерию Запада до невиданного уровня – поскольку она полностью уничтожит иранофобию и русофобию одним махом. Иран как близкий союзник является беспрецедентным стратегическим преимуществом для России в стремлении к многополярности.

Иран и Евразийский экономический союз (ЕАЭС) уже ведут переговоры о Соглашении о свободной торговле (ЗСТ) параллельно с этими свопами с участием российской нефти. Зависимость Запада от банковской системы обмена сообщениями SWIFT вряд ли имеет какое-либо значение для России и Ирана. Глобальный Юг внимательно следит за этим, особенно по соседству с Ираном, где нефть обычно продается в долларах США.

Любому на западе с IQ выше комнатной температуры начинает становиться ясно, что Совместный всеобъемлющий план действий (JCPOA или иранская ядерная сделка), в конце концов, больше не имеет значения. Будущее Ирана напрямую связано с успехом трех стран БРИКС: России, Китая и Индии. Сам Иран вскоре может стать членом БРИКС +.

И это еще не все: Иран даже становится образцом для подражания для стран Персидского залива: посмотрите на длинную очередь государств региона, стремящихся стать членами ШОС. Трамповские “соглашения Авраама”? Что это? БРИКС / ШОС / ОПОП - единственный путь развития в Западной Азии сегодня.

И многое другое на Дзен - Хроники Хаоса

Аналитик составяющий свое заключение по неполным данным подобен игроку ставящему на число рулетки.

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

66 лет

Карма: +14.72

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

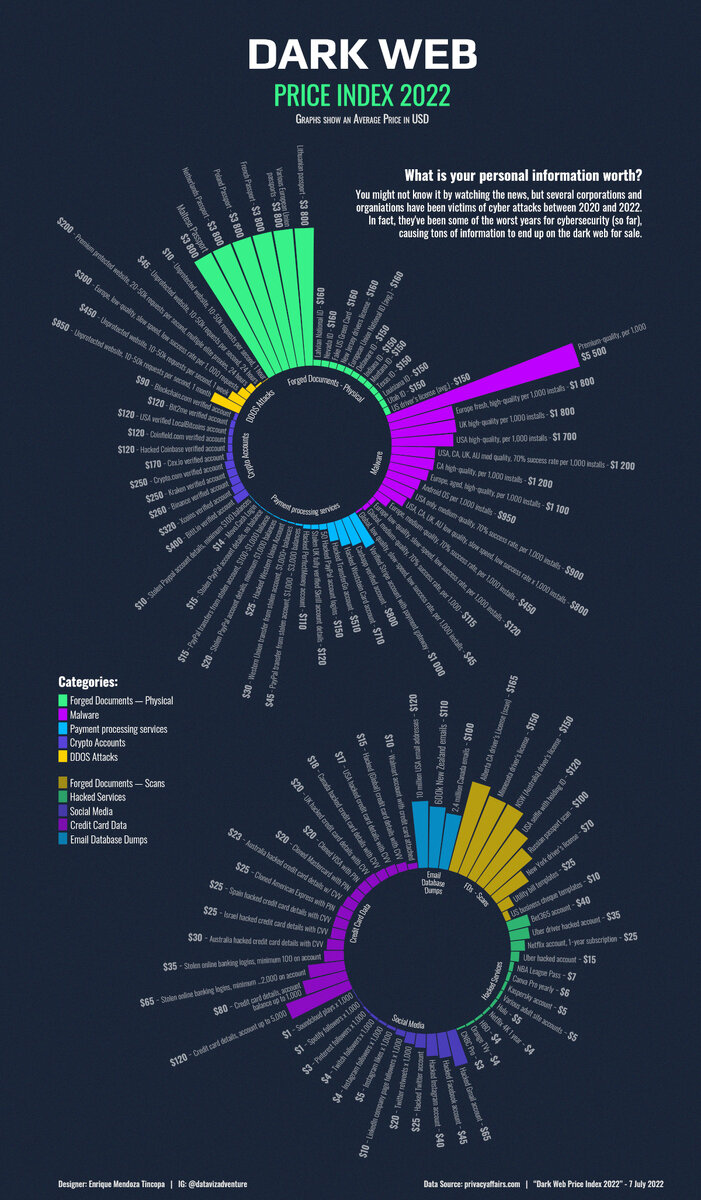

Индекс цен в темной сети (Dark Web Price) 2022

Сегодня

10 ноября 2022 года

Enrique Mendoza

Знаете ли вы, что знакомый вам Интернет составляет всего 10% от общего объема данных, составляющих всемирную паутину?

Краткое введение в темную сеть

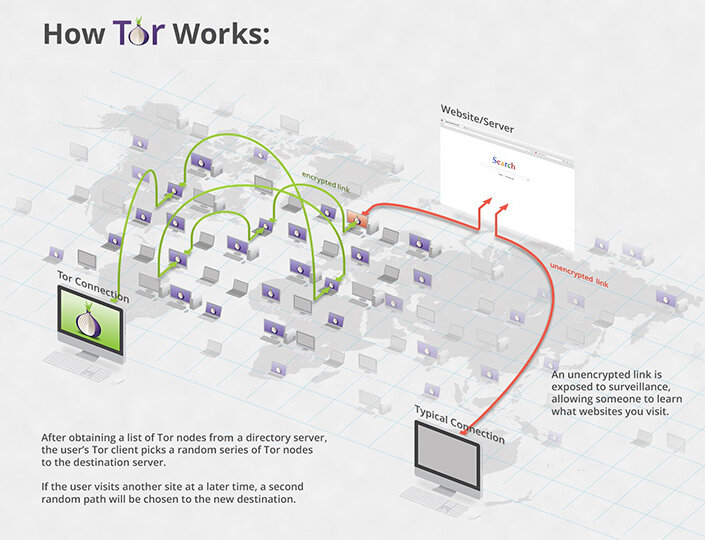

Прежде чем углубляться, стоит быстро объяснить, что такое Dark Web и как люди обычно получают к нему доступ.

В отличие от обычного интернета (который также известен как Surface Web), к Dark Web нельзя получить доступ через обычный браузер, такой как Chrome или Safari. Скорее, пользователям необходимо получить к нему анонимный доступ через браузер Tor.

Tor, сокращение от “Луковый маршрутизатор”, представляет собой специальный портал, который сложным образом соединяет пользователей с темными веб-сайтами, что в конечном итоге защищает личность пользователя. Это означает, что пользователи могут получать доступ к сайтам анонимно.

Темная сеть может стать питательной средой для незаконной деятельности, где люди могут покупать такие вещи, как заказные убийства, наркотики, вредоносные программы и личную информацию других людей.

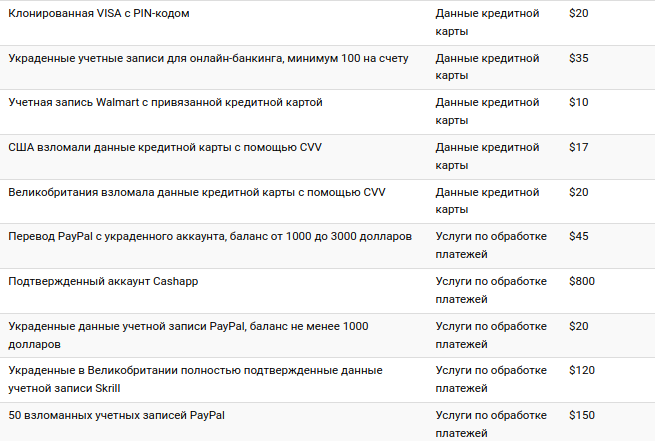

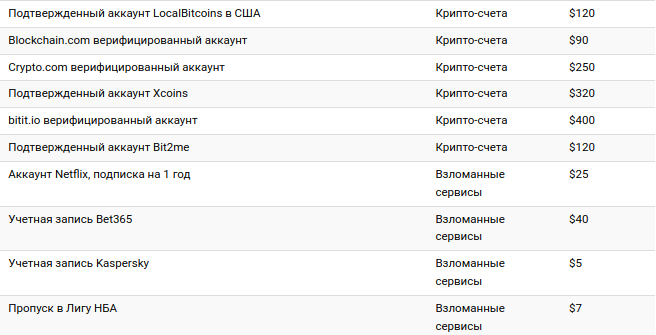

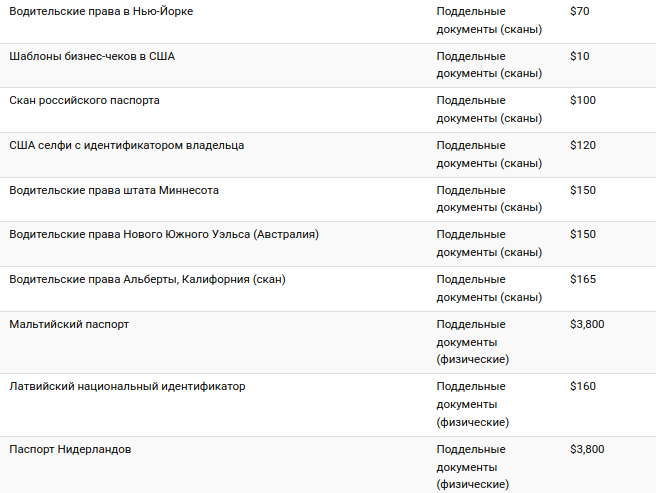

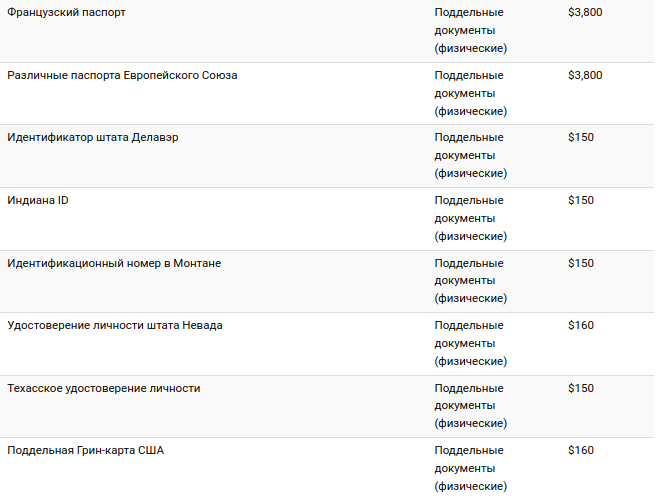

Разбивка цен на продукты

Сколько стоит ваша личная информация в темной Сети? На этом рисунке используются данные индекса цен на товары в темной сети 2022 года, чтобы узнать это и многое другое.

Этот годовой отчет от privacyaffairs.com предоставляет информацию о некоторых из самых популярных продуктов, которые продаются в Темной Сети, таких как данные кредитных карт, поддельные документы и взломанная информация, а также перечисляет среднюю цену каждого продукта.

Хотя этот список далеко не исчерпывающий и не является единственным показателем цен в темной Сети, отчет дает нам представление о скрытой онлайн-территории, которая многим из нас совершенно незнакома. Вот 10 самых ценных предметов...

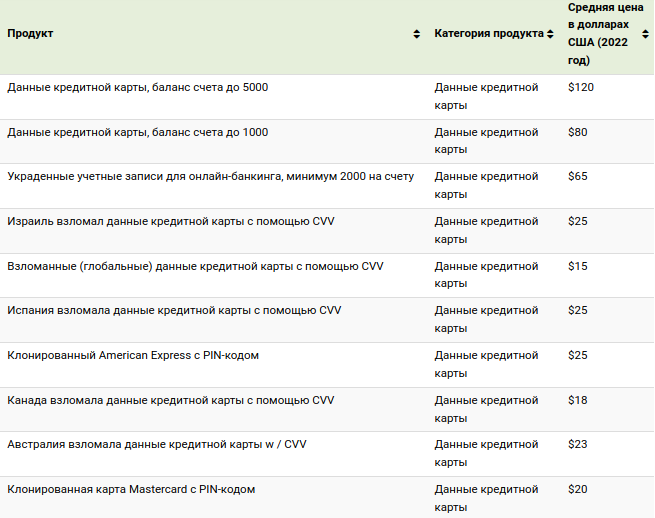

(здесь приведены скриншоты некоторых страниц таблицы с ценами, а всю таблицу можно посмотреть в статье по адресу https://www.visualcapitalist.com/cp/charted-the-dark-web-price-index-2022/)

Одним из самых дорогих элементов, включенных в набор данных, является вредоносное ПО премиум-класса, стоимость которого составляет около 5500 долларов за 1000 установок. Несмотря на то, что стоимость премиум-вредоносного ПО высока, ежегодно происходят миллиарды вредоносных атак, наносящих огромный денежный ущерб.

На другом конце спектра находятся данные учетной записи Paypal, логины Netflix или данные украденной кредитной карты (в комплекте с CVV), доступные менее чем за 20 долларов.

Как защитить вашу личную информацию

Поскольку грань между цифровым и физическим миром становится все более размытой, как никогда важно убедиться, что вы защищаете себя и свою личную информацию от кражи личных данных.

Согласно вопросам конфиденциальности, существует несколько упреждающих мер, которые вы можете предпринять, чтобы снизить ваши шансы быть взломанным. Это включает в себя использование VPN при каждом доступе к общедоступному Wi-Fi, использование разных паролей для разных онлайн-аккаунтов и инвестиции в антивирусное программное обеспечение для борьбы с нежелательными посетителями.

И многое другое на Дзен - Хроники Хаоса

Сегодня

10 ноября 2022 года

Enrique Mendoza

Знаете ли вы, что знакомый вам Интернет составляет всего 10% от общего объема данных, составляющих всемирную паутину?

Краткое введение в темную сеть

Прежде чем углубляться, стоит быстро объяснить, что такое Dark Web и как люди обычно получают к нему доступ.

В отличие от обычного интернета (который также известен как Surface Web), к Dark Web нельзя получить доступ через обычный браузер, такой как Chrome или Safari. Скорее, пользователям необходимо получить к нему анонимный доступ через браузер Tor.

Tor, сокращение от “Луковый маршрутизатор”, представляет собой специальный портал, который сложным образом соединяет пользователей с темными веб-сайтами, что в конечном итоге защищает личность пользователя. Это означает, что пользователи могут получать доступ к сайтам анонимно.

Темная сеть может стать питательной средой для незаконной деятельности, где люди могут покупать такие вещи, как заказные убийства, наркотики, вредоносные программы и личную информацию других людей.

Разбивка цен на продукты

Сколько стоит ваша личная информация в темной Сети? На этом рисунке используются данные индекса цен на товары в темной сети 2022 года, чтобы узнать это и многое другое.

Этот годовой отчет от privacyaffairs.com предоставляет информацию о некоторых из самых популярных продуктов, которые продаются в Темной Сети, таких как данные кредитных карт, поддельные документы и взломанная информация, а также перечисляет среднюю цену каждого продукта.

Хотя этот список далеко не исчерпывающий и не является единственным показателем цен в темной Сети, отчет дает нам представление о скрытой онлайн-территории, которая многим из нас совершенно незнакома. Вот 10 самых ценных предметов...

(здесь приведены скриншоты некоторых страниц таблицы с ценами, а всю таблицу можно посмотреть в статье по адресу https://www.visualcapitalist.com/cp/charted-the-dark-web-price-index-2022/)

Одним из самых дорогих элементов, включенных в набор данных, является вредоносное ПО премиум-класса, стоимость которого составляет около 5500 долларов за 1000 установок. Несмотря на то, что стоимость премиум-вредоносного ПО высока, ежегодно происходят миллиарды вредоносных атак, наносящих огромный денежный ущерб.

На другом конце спектра находятся данные учетной записи Paypal, логины Netflix или данные украденной кредитной карты (в комплекте с CVV), доступные менее чем за 20 долларов.

Как защитить вашу личную информацию

Поскольку грань между цифровым и физическим миром становится все более размытой, как никогда важно убедиться, что вы защищаете себя и свою личную информацию от кражи личных данных.

Согласно вопросам конфиденциальности, существует несколько упреждающих мер, которые вы можете предпринять, чтобы снизить ваши шансы быть взломанным. Это включает в себя использование VPN при каждом доступе к общедоступному Wi-Fi, использование разных паролей для разных онлайн-аккаунтов и инвестиции в антивирусное программное обеспечение для борьбы с нежелательными посетителями.

И многое другое на Дзен - Хроники Хаоса

Аналитик составяющий свое заключение по неполным данным подобен игроку ставящему на число рулетки.

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

Взгляды отдельных авторов не обязательно отражают мою точку зрения

Гиперссылка на оригинальный материал находится в заголовке каждой статьи

66 лет

Карма: +14.72

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Регистрация: 16.11.2008

Сообщений: 4,046

Читатели: 4

Россия оставляет Херсон

Сегодня

Большой Серж

12 ноября 2022

Всеобщий Армагеддон

В январе 1944 года недавно воссозданная Шестая немецкая армия оказалась в катастрофической с оперативной точки зрения ситуации в южной излучине Днепра, в районе Кривого Рога и Никополя. Немцы заняли опасный выступ, ненадежно выступающий в тыл Красной Армии. Уязвимый на двух неудобных флангах и столкнувшийся с противником, имеющим превосходство в живой силе и огневой мощи, любой достойный генерал постарался бы отступить как можно скорее. Однако в данном случае Гитлер настоял на том, чтобы вермахт удержал выступ, потому что этот регион был последним оставшимся в Германии источником марганца - минерала, необходимого для производства высококачественной стали.

За год до этого, в первые недели 1943 года, Гитлер вмешался в другое, более знаменитое сражение, не позволив предыдущему воплощению Шестой армии вырваться из окружения, образовавшегося вокруг нее под Сталинградом. Запрещено отходить, Шестая была полностью уничтожена.

В обоих этих случаях имело место столкновение между чисто военной осмотрительностью и более широкими политическими целями и потребностями. В 1943 году не было ни веских военных, ни политических причин держать 6-ю армию в кармане под Сталинградом - политическое вмешательство в принятие военных решений было одновременно бессмысленным и губительным. Однако в 1944 году у Гитлера (как ни трудно это признать) был веский аргумент. Без марганца из района Никополя немецкое военное производство было обречено. В этом случае политическое вмешательство, возможно, было оправдано. Оставлять армию на уязвимом участке - это плохо, но так же плохо и то, что заканчивается марганец.

Эти две трагические судьбы Шестой армии иллюстрируют насущную проблему сегодняшнего дня: как мы анализируем разницу между принятием военных и политических решений? Более конкретно, с чем мы связываем шокирующее решение России уйти с западного берега Днепра в Херсонской области после ее аннексии всего несколько месяцев назад?

Я хочу, чтобы разобрать этот вопрос. Во-первых, нельзя отрицать, что вывод войск является политическим унижением для России. Однако возникает вопрос, была ли эта жертва необходима по военным или политическим соображениям, и что это может означать для будущего хода конфликта.

На мой взгляд, вывод войск с западного берега Херсона должен быть обусловлен одной из четырех следующих возможностей:

Давайте просто пробежимся по этим четырем и рассмотрим их последовательно.

Возможность 1: военное поражение

Возвращение Херсона украинцы справедливо отмечают как победу. Вопрос только в том, какого рода это победа - политическая / оптическая или военная? Становится тривиально очевидным, что это первый сорт. Давайте рассмотрим несколько фактов.

Во-первых, совсем недавно, утром 9 ноября, за несколько часов до объявления о выводе войск, некоторые российские военные корреспонденты выражали скептицизм по поводу слухов о выводе войск, потому что передовые оборонительные рубежи России были полностью нетронуты. Не было никакого подобия кризиса среди российских сил в регионе.

Во-вторых, Украина не предпринимала никаких интенсивных наступательных действий в регионе в то время, когда начался вывод войск, и украинские официальные лица выразили скептицизм в отношении того, что вывод войск вообще был реальным. Действительно, идея о том, что Россия расставляет ловушку, исходит от украинских чиновников, которые, по-видимому, были застигнуты врасплох выводом войск. Украина не была готова преследовать или эксплуатировать и осторожно продвигалась в пустоту после того, как российские солдаты ушли. Даже с уходом России они явно боялись наступать, потому что их последние несколько попыток прорвать оборону в этом районе привели к массовым жертвам.

В целом вывод войск Россией был осуществлен очень быстро при минимальном давлении со стороны украинцев - именно этот факт лежит в основе идеи о том, что это либо ловушка, либо результат заключенной закулисной сделки. В любом случае, Россия просто ускользнула обратно через реку без преследования со стороны украинцев, понеся незначительные потери и вывезя практически всю свою технику (пока что разбитый T90 - единственный примечательный украинский захват). Чистый счет на Херсонском фронте остается сильным дисбалансом потерь в пользу России, и они снова отступают, не потерпев поражения на поле боя и сохранив свои силы в целости.

Возможность 2: это ловушка

Эта теория возникла очень скоро после объявления об отходе. Это произошло с украинскими официальными лицами, которые были застигнуты врасплох объявлением, а затем было подхвачено (по иронии судьбы) российскими сторонниками, которые надеялись, что играют в 4D chess - это не так. Россия играет в стандартные 2D-шахматы, которые являются единственным видом шахмат, но об этом позже.

Неясно, что именно означает “ловушка”, но я попытаюсь заполнить пробелы. Есть две возможные интерпретации этого: 1) обычный маневр на поле боя, включающий своевременную контратаку, и 2) какой-то нетрадиционный ход, такой как тактическое ядерное оружие или разрушение каскадной плотины.

Ясно, что в ближайшее время не будет ответного боя по той простой причине, что Россия взорвала мосты за собой. Поскольку на западном берегу не осталось российских войск, а мосты разрушены, ни одна из армий не имеет возможности немедленно атаковать другую силами. Конечно, они могут обстреливать друг друга через реку, но фактическая линия соприкосновения пока заморожена.

Это оставляет возможность того, что Россия намерена сделать что-то нетрадиционное, например, использовать ядерную бомбу малой мощности.

Идея о том, что Россия заманила Украину в Херсон, чтобы взорвать ядерную бомбу, ... глупа.

Если бы Россия хотела применить ядерное оружие против Украины (чего они не делают по причинам, которые я изложил в предыдущей статье), нет разумной причины, по которой они выбрали бы для этого региональную столицу, которую они аннексировали. В России нет недостатка в системах доставки. Если бы они хотели нанести ядерный удар по Украине, очень просто, они бы не беспокоились о том, чтобы оставить свой собственный город и сделать его местом взрыва. Они бы просто сбросили ядерную бомбу на Украину. Это не ловушка.

Возможность 3: секретная сделка

Это было вызвано новостями о том, что советник по национальной безопасности США Джейк Салливан поддерживал контакт со своим российским коллегой, и, в частности, ощущением, что Белый дом настаивает на переговорах. Согласно одному из вариантов “сделки Салливана”, по слухам, Украина признала бы аннексию Россией восточнее Днепра, в то время как Херсон на западном берегу вернулся бы под контроль Киева.

Я считаю это маловероятным по целому ряду причин. Во-первых, такая сделка представляла бы собой чрезвычайно пиррову победу России - хотя она позволила бы освободить Донбасс (одна из явных целей SMO), она оставила бы Украину в значительной степени нетронутой и достаточно сильной, чтобы быть постоянной занозой в боку, как враждебное антироссийское государство. Возникнет проблема возможной дальнейшей интеграции Украины в НАТО и, прежде всего, открытой сдачи аннексированной региональной столицы.

С украинской стороны проблема в том, что восстановление Херсона только усиливает (ложное) представление в Киеве о том, что полная победа возможна, и что Крым и Донбасс могут быть полностью восстановлены. Украина наслаждается чередой территориальных достижений и чувствует, что открывает окно возможностей.

В конечном счете, похоже, что нет сделки, которая удовлетворяла бы обе стороны, и это отражает то, что врожденная враждебность между двумя нациями должна быть разрешена на поле боя. Только Арес может разрешить этот спор.

Что касается Ареса, он усердно работал в Павловке.

В то время как мир был зациклен на относительно бескровной передаче власти в Херсоне, Россия и Украина вели кровавую битву за Павловку, и Россия победила. Украина также попыталась прорвать оборону России на направлении Сватово и была отбита с тяжелыми потерями. В конечном счете, главной причиной сомневаться в новостях о секретной сделке является тот факт, что война продолжается на всех других фронтах - и Украина проигрывает. Это оставляет только один вариант.

Возможность 4: трудный оперативный выбор

Этот вывод войск был тонко обозначен вскоре после того, как генерал Суровикин был назначен ответственным за операцию в Украине. На своей первой пресс-конференции он выразил недовольство Херсонским фронтом, назвав ситуацию “напряженной и сложной” и сославшись на угрозу того, что Украина взорвет дамбы на Днепре и затопит этот район. Вскоре после этого начался процесс эвакуации мирных жителей из Херсона.

Вот что, я думаю, решил Суровикин по поводу Херсона.

Херсон становился неэффективным фронтом для России из-за логистической нагрузки на снабжение войск через реку с ограниченной пропускной способностью мостов и дорог. Россия продемонстрировала, что она способна взвалить на свои плечи это бремя обеспечения (снабжение войск на протяжении всего летнего наступления Украины), но возникает вопрос: 1) с какой целью и 2) как долго.

В идеале плацдарм должен стать отправной точкой для наступательных действий на Николаев, но для начала наступления потребуется усилить группировку войск в Херсоне, что соответственно увеличивает логистическую нагрузку при переброске сил через реку. С очень длинным фронтом Херсон, несомненно, является одним из самых логистически напряженных направлений. Я предполагаю, что Суровикин взял на себя ответственность и почти сразу решил, что не хочет увеличивать нагрузку на поддержку, пытаясь давить на Николаев.

Поэтому, если с херсонской позиции не будет начато наступление, возникает вопрос - зачем вообще удерживать позицию? С политической точки зрения важно защищать региональную столицу, но в военном отношении позиция становится бессмысленной, если кто-то не собирается переходить в наступление на юге.

Давайте будем еще более откровенны: если не планируется наступление на Николаев, Херсонский плацдарм в военном отношении контрпродуктивен.

Удерживая плацдарм в Херсоне, река Днепр становится отрицательным фактором, увеличивающим нагрузку на обеспечение жизнедеятельности и логистику и постоянно угрожающим оставить войска отрезанными, если Украине удастся разрушить мосты или прорвать дамбу. Переброска сил через реку становится тяжелым бременем без очевидной пользы. Но, отступая на восточный берег, река становится положительным фактором усиления, служа защитным барьером.

В более широком оперативном смысле Суровикин, похоже, отказывается от сражения на юге, одновременно готовясь на севере и на Донбассе. Ясно, что он принял это решение вскоре после принятия командования операцией - он намекал на это в течение нескольких недель, а скорость и чистота вывода войск наводят на мысль, что это было хорошо спланировано, задолго до этого. Отход за реку значительно повышает боеспособность армии и снижает нагрузку на материально-техническое обеспечение, освобождая ресурсы для других секторов.

Это соответствует общей российской модели принятия жестких решений о распределении ресурсов, ведения этой войны в рамках простых рамок оптимизации коэффициентов потерь и создания идеальной мясорубки. В отличие от немецкой армии во второй мировой войне, российская армия, похоже, освобождена от политического вмешательства, чтобы принимать рациональные военные решения.

Таким образом, вывод войск из Херсона можно рассматривать как своего рода антисталинград. Вместо политического вмешательства, сдерживающего военных, у нас есть военные, которые могут принимать оперативные решения, даже ценой смущения политических деятелей. И это, в конечном счете, более разумный - хотя и визуально унизительный - способ ведения войны.

И многое другое на Дзен - Хроники Хаоса

Сегодня

Большой Серж

12 ноября 2022

Всеобщий Армагеддон

В январе 1944 года недавно воссозданная Шестая немецкая армия оказалась в катастрофической с оперативной точки зрения ситуации в южной излучине Днепра, в районе Кривого Рога и Никополя. Немцы заняли опасный выступ, ненадежно выступающий в тыл Красной Армии. Уязвимый на двух неудобных флангах и столкнувшийся с противником, имеющим превосходство в живой силе и огневой мощи, любой достойный генерал постарался бы отступить как можно скорее. Однако в данном случае Гитлер настоял на том, чтобы вермахт удержал выступ, потому что этот регион был последним оставшимся в Германии источником марганца - минерала, необходимого для производства высококачественной стали.

За год до этого, в первые недели 1943 года, Гитлер вмешался в другое, более знаменитое сражение, не позволив предыдущему воплощению Шестой армии вырваться из окружения, образовавшегося вокруг нее под Сталинградом. Запрещено отходить, Шестая была полностью уничтожена.

В обоих этих случаях имело место столкновение между чисто военной осмотрительностью и более широкими политическими целями и потребностями. В 1943 году не было ни веских военных, ни политических причин держать 6-ю армию в кармане под Сталинградом - политическое вмешательство в принятие военных решений было одновременно бессмысленным и губительным. Однако в 1944 году у Гитлера (как ни трудно это признать) был веский аргумент. Без марганца из района Никополя немецкое военное производство было обречено. В этом случае политическое вмешательство, возможно, было оправдано. Оставлять армию на уязвимом участке - это плохо, но так же плохо и то, что заканчивается марганец.

Эти две трагические судьбы Шестой армии иллюстрируют насущную проблему сегодняшнего дня: как мы анализируем разницу между принятием военных и политических решений? Более конкретно, с чем мы связываем шокирующее решение России уйти с западного берега Днепра в Херсонской области после ее аннексии всего несколько месяцев назад?

Я хочу, чтобы разобрать этот вопрос. Во-первых, нельзя отрицать, что вывод войск является политическим унижением для России. Однако возникает вопрос, была ли эта жертва необходима по военным или политическим соображениям, и что это может означать для будущего хода конфликта.

На мой взгляд, вывод войск с западного берега Херсона должен быть обусловлен одной из четырех следующих возможностей:

- Украинская армия разгромила российскую армию на западном берегу и отбросила ее за реку.

- Россия расставляет ловушку в Херсоне.

- Были проведены переговоры о секретном мирном соглашении (или, по крайней мере, прекращении огня), которое включает в себя возвращение Херсона Украине.

- Россия сделала политически затруднительный, но в военном отношении разумный оперативный выбор.

Давайте просто пробежимся по этим четырем и рассмотрим их последовательно.

Возможность 1: военное поражение

Возвращение Херсона украинцы справедливо отмечают как победу. Вопрос только в том, какого рода это победа - политическая / оптическая или военная? Становится тривиально очевидным, что это первый сорт. Давайте рассмотрим несколько фактов.

Во-первых, совсем недавно, утром 9 ноября, за несколько часов до объявления о выводе войск, некоторые российские военные корреспонденты выражали скептицизм по поводу слухов о выводе войск, потому что передовые оборонительные рубежи России были полностью нетронуты. Не было никакого подобия кризиса среди российских сил в регионе.

Во-вторых, Украина не предпринимала никаких интенсивных наступательных действий в регионе в то время, когда начался вывод войск, и украинские официальные лица выразили скептицизм в отношении того, что вывод войск вообще был реальным. Действительно, идея о том, что Россия расставляет ловушку, исходит от украинских чиновников, которые, по-видимому, были застигнуты врасплох выводом войск. Украина не была готова преследовать или эксплуатировать и осторожно продвигалась в пустоту после того, как российские солдаты ушли. Даже с уходом России они явно боялись наступать, потому что их последние несколько попыток прорвать оборону в этом районе привели к массовым жертвам.